Vielleicht suchst du einen Weg, die Inflation zu bekämpfen, möchtest deine Familie finanziell versorgen, finanzielle Freiheit erreichen oder für das Alter vorsorgen – eines haben alle Investoren gemeinsam: Sie möchten Renditen erzielen. Eine Möglichkeit bietet ein ETF mit hoher Rendite. Diese Geldanlage ist günstig, leicht verständlich und vergleichsweise sicher. In diesem Artikel erfährst du, welche ETFs renditestark sind und dir helfen, deinen persönlichen Gewinn zu verbessern.

Das Wichtigste in Kürze:

- MSCI World ETFs bieten hohe Renditechancen und sind unter den Aktienanlagen vergleichsweise sicher durch starke Diversifikation

- Themen-ETFs sind deutlich riskanter, können aber sehr renditestark sein. Sie fokussieren sich auf bestimmte Branchen oder Länder

- Vielleicht sind P2P-Kredite eine Alternative für dich: Durch Streuung ist es möglich, die Risiken der Anlage zu reduzieren und attraktive Rendite zu erzielen

Geldanlage ETF – Hohe Renditen möglich

ETF steht kurz für “Exchange Traded Funds”. Alle Investoren zahlen in einen gemeinsamen Fonds ein, welcher aus einzelnen Wertpapieren besteht. Er folgt immer einem bestimmten Index und erzielt dessen Durchschnittsrendite.

Beispielsweise beinhaltet ein ETF auf den DAX alle 40 im Index enthaltenen Konzerne. Mit dem Kauf eines einzigen Assets kannst du so in eine Vielzahl von Unternehmen investieren, ohne alle Werte einzeln heraussuchen zu müssen. Durch diese Aufteilung deines Vermögens sinkt das Risiko deiner Anlage.

Grundsätzlich gibt es aktive und passive Fonds. Aktives Fondsmanagement wird betrieben, wenn ein Fondsmanager gezielte Anlageentscheidungen trifft. Beispielsweise sucht er die einzelnen Titel heraus, in die ein Fonds investiert und möchte so Überrendite erzielen.

Achtung!

ETFs dagegen unterliegen dem passiven Fondsmanagement. Es gibt keinen Fondsmanager. Da die Geldanlage dem Aufbau eines Index folgt, gibt es niemanden, der einzelne Unternehmen heraussucht. Das ist einer der entscheidenden Vorteile dieser Anlageklasse, da die Gebühren deutlich niedriger sind, wenn kein Fondsmanager bezahlt werden muss.

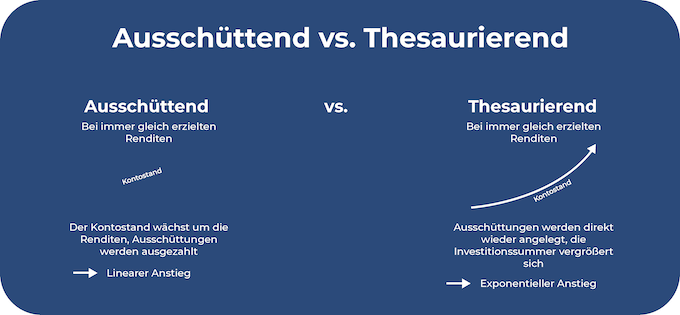

Grundsätzlich wird unterschieden zwischen ausschüttenden und thesaurierenden Exchange Traded Funds. Die ausschüttende Variante erwirtschaftet Gewinne eines Unternehmens und zahlt diese regelmäßig in Form von Dividenden an dich als Aktionär aus. In der Regel erfolgt dies zu einem bestimmten Zeitpunkt.

Ein thesaurierender ETF zahlt die Dividenden nicht aus. Diese werden dem Fondsvermögen zugeschrieben und direkt wieder angelegt. Diese Option eignet sich besonders gut für langfristige Anleger, da dein Vermögen auf diese Weise länger für dich arbeiten kann.

ETFs eignen sich hervorragend für Anleger mit einem langen Anlagehorizont. Hast du das Ziel, finanzielle Freiheit zu erreichen, deine Familie zu versorgen oder dein Geld vor der Inflation zu schützen, wären ETFs eventuell eine gute Wahl für dich.

Die Vorteile von Exchange Traded Funds

Sparplan vs. Einzelkauf: Ein großer Vorteil ist die Möglichkeit, einen Sparplan anzulegen. Auf diese Weise kannst du regelmäßig in deine Geldanlage einzahlen und langfristig vom Zinseszins profitieren. Die Sparpläne sind sehr flexibel, sodass du dir keine Sorgen machen musst, falls du beispielsweise einen Monat lang aussetzen musst oder mehr investieren möchtest.

Achtung!

Manchmal kann sich auch ein Einzelkauf lohnen. Hast du bereits ein Vermögen, das du investieren möchtest, kann das Geld so länger für dich arbeiten. Bist du allerdings Anfänger oder möchtest du regelmäßig mit kleinen Summen investieren, eignet sich die Erstellung eines Sparplans.

Transparenz: Auf den Webseiten des jeweiligen Anbieters kannst du leicht nachsehen, welche Unternehmen in deiner Geldanlage vorhanden sind. In den meisten Fällen informieren die Fondsgesellschaften täglich über Veränderungen.

Sicherheit: ETFs sind juristisch eingeteilt als sogenanntes Sondervermögen und deshalb eine sichere Geldanlage. Geld, das in diese Anlageklasse investiert wurde, wird vom Vermögen der Fondsgesellschaft getrennt aufbewahrt. Im Falle einer Insolvenz der Bank ist das Vermögen geschützt.

Diversifikation: Vielleicht fragst du dich, welche die beste Geldanlage ohne Risiko ist. Die Streuung ist ein weiterer Punkt, der die Sicherheit deines Portfolios unterstützt. Geht ein Unternehmen insolvent, kann den Gewinn der anderen enthaltenen Unternehmen deines ETFs diesen Verlust auffangen.

Liquidität: ETFs sind leicht zu kaufen oder zu verkaufen. Sie werden an der Börse gehandelt, können also täglich ge- oder verkauft werden zu den üblichen Handelszeiten der Börse. Generell solltest du aber bedenken, dass es sich um eine langfristige Geldanlage handelt.

Geringe Kosten: Wie bereits angesprochen, kosten ETFs deutlich weniger als aktive Fonds. In der Regel liegen die Gebühren unter einem Prozent des Fondsvermögens. Möchtest du einmalig in einen ETF investieren, lohnt sich der Vergleich der Ordergebühren bei unterschiedlichen Anbietern. Auf diese kannst du den passenden ETF finden.

Attraktive Rendite: ETFs gehören zu den Geldanlagen mit hoher Rendite. Es wird die Durchschnittsrendite des jeweiligen Index erzielt. Die Renditen variieren je nach Wahl des ETFs stark.

Die Nachteile von Exchange Traded Funds

Schwankungen des Kurses: Wie bei allen Anlagemöglichkeiten rund um Aktien musst du auch bei ETFs mit Schwankungen des Kurses rechnen. Auch bei ausreichender Diversifikation kommt es, abhängig von der wirtschaftlichen Situation, zu teilweise starken Kursschwankungen. Diese Anlageklasse eignet sich also nicht für dich, falls du nicht ausreichend Zeit mitbringst.

Themen-ETFs: Ein großer Vorteil dieser Anlageklasse ist die mögliche Diversifikation, um die Risiken zu senken. Möchtest du allerdings in Themen-ETFs investieren, geht diese Streuung verloren. Themen-ETFs dienen der Spekulation und investieren nur in bestimmte Länder oder Branchen, wodurch sich das Klumpenrisiko erhöht.

Das sind die besten ETFs mit hohen Renditechancen

Je nachdem, welcher Anlagetyp du bist und welche Prioritäten du hast, eignen sich unterschiedliche Wege, um mit Exchange Traded Funds eine hohe Indexrendite zu erzielen. Wir stellen dir einige Renditemöglichkeiten vor und zeigen dir die unterschiedlichen Vor- und Nachteile auf.

MSCI World-ETF: Renditestark und sicher

Wie sollte ich beispielsweise 1000 Euro am besten anlegen? Eine Möglichkeit ist ein ETF auf den MSCI World Index. Dieser enthält die größten Unternehmen der Industriestaaten und investiert in über 1500 Konzerne weltweit. Er gehört zu den beliebtesten ETFs.

Achtung!

Die breite Streuung machte den MSCI World besonders bekannt. Er investiert nicht nur in zahlreiche Unternehmen, sondern bildet zudem 23 Länder ab. Aufgrund der Diversifikation eignet sich ein MSCI World Index hervorragend für ein gemischtes, ausbalanciertes Portfolio.

Welche Unternehmen sind im MSCI World enthalten?

- Der Aufbau des Index wird quartalsweise überprüft durch den Indexanbieter: Zu diesen Zeitpunkten können Unternehmen auf- oder absteigen

- Die Auswahl erfolgt nach den größten Unternehmen, gemessen am Börsenwert in den unterschiedlichen Ländern

- Grundsätzlich gilt: je höher der Börsenwert, desto größer der Anteil des Unternehmens im Index

- Es gibt feste Regeln für die Marktkapitalisierung, die bestimmte Werte nicht unterschreiten darf

- Liquidität: Die ausgewählten Aktien müssen in einem ausreichenden Umfang gehandelt werden

- Zu den größten Unternehmen im Index gehören beispielsweise: Apple, Microsoft, Amazon, Nvidia, Alphabet A, Meta, Tesla

Im Zeitraum von 1975 bis 2022 erzielte der MSCI World eine jährliche Durchschnittsrendite von 9,2 Prozent. Wer zudem in den vergangenen Jahrzehnten für mindestens 15 Jahre zu einem beliebigen Zeitpunkt in einen ETF investierte, machte keinen Verlust.

Gut zu wissen:

Wie du siehst, bietet der MSCI World beides: Sicherheit und Rendite. Deshalb handelt es sich um eine ETF Empfehlung. Diese Form der Anlage bildet eine solide Grundlage deines Portfolios, wenn du Sicherheit und hoher Gewinn priorisieren möchtest.

Solche Indizes gibt es von vielen unterschiedlichen Anbietern. Bekannte Beispiele wären iShares, Xtrackers, Lyxor oder Amundi. Bevor du dich für einen speziellen ETF entscheidest, empfiehlt sich eine ausführliche Recherche und ein Vergleich der Gebühren, um den bestmöglichen ETF für dich zu finden.

Themen-ETFs: Gewinne mit renditeorientierten Geldanlagen

Das Investieren in Themen-ETFs ist deutlich riskanter als die Anlage in einen MSCI World-ETF. Manche Anleger überlegen sich vielseitige ETF Strategien, um ihren Renditebaustein zu erhöhen. Möchtest du deine Rendite erhöhen, könntest du dein Portfolio um einen oder mehrere Themen-ETFs erweitern.

Natürlich lässt es sich unmöglich vorhersagen, welche Kurse welcher Exchange Traded Funds mit Sicherheit steigen werden. Dennoch gibt es einige, die vielversprechend aufgebaut sind und in den kommenden Jahren hohe Gewinne verzeichnen könnten.

iShares S&P 500 Energy Sector ETFs: Ein Beispiel dieser Geldanlagen sind Exchange Traded Funds aus dem Energiesektor. Dieses Asset enthält Konzerne, die auf die Bereiche Transport und Gewinnung von Gas und Öl spezialisiert sind. Im Jahr 2022 konnte die Anlage eine Rendite von 87 Prozent einfahren.

Das Volumen des ETFs beträgt 1,9 Milliarden Euro. Die wichtigsten enthaltenen Unternehmen sind folgende:

- EXXON MOBIL CORP

- CHEVRON CORP

- CONOCOPHILLIPS

- EOG RESOURCES INC

Achtung!

Im Vergleich zum MSCI World enthält dieser ETF deutlich weniger Unternehmen: Während der MSCI World in über 1500 Konzerne investiert, besteht der Index dieses ETFs lediglich aus 23 Unternehmen. Es besteht die Chance auf Spitzenrenditen, jedoch ist das Asset deutlich riskanter.

Invesco Morningstar US Energy Infrastructure MLP ETF: Diese Anlage konzentriert sich auf die Infrastruktur im Bereich Energie. Im Jahr 2022 konnte dieser ETF mit einer Rendite von 40 Prozent überzeugen. Das sind die wichtigsten enthaltenen Unternehmen:

- ENERGY TRANSFER UNT

- ENTERPRISE PRODUCTS PARTNERS UNT

- MPLX COM UNT

- MAGELLAN MIDSTREAM PARTNERS UNT

Das Volumen des Assets beträgt 180 Millionen Euro. Auch hier sind mit 19 Konzernen nur wenige Unternehmen in dem ETF vertreten, was mit einem deutlich erhöhten Risiko einhergeht. Verluste eines einzelnen Unternehmens können schwerer ausgeglichen werden.

Achtung!

Eine ausreichende Diversifikation liegt bei solchen ETFs nicht vor. Investieren können erfahrene Anleger, die ihre Basis eines ausbalancierten Portfolios bereits aufgebaut haben und zusätzliche Rendite erzielen wollen. Assets wie diese sind weniger für Anfänger geeignet.

ETF Alternative: Hohe Rendite durch P2P

Möglicherweise sind dir Themen-ETFs zu riskant und du hast bereits ein grundlegendes Portfolio aus diversifizierten Exchange Traded Funds. Eine Alternative bieten P2P-Kredite, die ebenfalls die Chance auf hohe Renditen ermöglichen, um beispielsweise die Inflation auszugleichen.

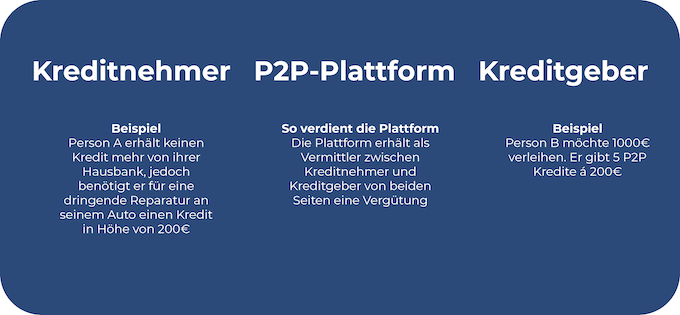

P2P umfasst die Kreditvergabe zwischen zwei Personen, ohne dass eine Bank benötigt wird. Ein P2P Portfolio kannst du mithilfe unterschiedlicher P2P-Anbieter aufbauen, die in diesem Bereich spezialisiert sind. Das Investieren ist auch mit geringen Beträgen möglich.

P2P Kredite Risiken? Kreditnehmer werden in unterschiedliche Bonitäten eingeteilt. Das soll den Investoren ermöglichen, abzuschätzen, wie riskant die Anlage ist und wie wahrscheinlich es ist, dass der Kreditnehmer in der Lage dazu ist, das verliehene Geld inklusive Zinsen zurückzuzahlen. Diese Risiken fallen beim Investieren in P2P an:

- Falsche Einschätzung von Bonitäten

- Zahlungsausfallrisiko

- Insolvenz der P2P-Plattform

Um die Risiken dieser Anlageform zu senken, solltest du nur in europäische Kredite investieren. Wie auch bei der Anlage in Exchange Traded Funds solltest du an eine ausreichende Diversifizierung denken. Investierst du in Kredite unterschiedlicher Bonitäten und teilst dein Geld auf verschiedene P2P Plattformen auf, senkst du das Risiko deiner Geldanlagen.

P2P bieten dir als Anleger folgende Vorteile:

- Investition in viele verschiedene Kredite möglich

- Anlegen bereits ab kleinen Summen möglich

- Chance auf hohe Renditen

- Flexible Laufzeiten

- Risiko durch Bonitäten weitestgehend transparent

- Möglichkeit der Diversifikation, um Risiko zu senken

- P2P passives Einkommen aufbauen durch automatisiertes Investieren

Viele Plattformen im P2P-Bereich bieten inzwischen automatisches Investieren an, es handelt sich um eine Alternative zur manuellen Auswahl von kreditfinanzierten Projekten. Anhand bestimmter Kriterien, die du selbst vorgeben kannst, entwickelt die Software eine Strategie und investiert automatisiert in für dich passende Kredite.

Gut zu wissen:

Du solltest einige Aspekte beachten, wenn du eine P2P-Plattform auswählst. Generell empfiehlt es sich eher, wenn du nicht auf sehr junge Unternehmen zurückgreifst. Auch der Standort Deutschland bringt einige Vorteile mit sich. Im Falle eines Problems ist die Kommunikation beispielsweise deutlich einfacher.

Fazit: Hohe Durchschnittsrendite mit ETFs

ETFs bringen einige Vorteile mit sich: Attraktive Renditechancen, das Anlegen eines Sparplans, Transparenz, erhöhte Sicherheit durch Diversifikation, Liquidität und geringe Kosten. Diese Anlageklasse bildet eine gute Basis eines ausbalancierten, langfristigen Portfolios und eignet sich besonders für Investoren mit langem Anlagehorizont.

Für Anfänger oder sicherheitsorientierte Anleger bietet der MSCI World eine interessante Investitionsmöglichkeit. Es können attraktive Renditen erzielt werden, bei einer vergleichsweise hohen Sicherheit. Nur mithilfe eines Exchange Traded Funds können Investoren Geld anlegen in über 20 Ländern und 1500 Unternehmen.

Für erfahrene Anleger könnten Themen-ETFs interessant werden. Sie sind deutlich riskanter, haben aber teilweise die Chance auf Spitzenrenditen. Jedoch kann nie mit Sicherheit vorhergesagt werden, welche dieser Themen-ETFs besonders gut abschneiden werden. Grundsätzlich sorgen sie für ein mögliches Klumpenrisiko in deinem Depot.

Eine interessante Alternative zu einem Exchange Traded Fund mit hoher Rendite sind P2P-Kredite. Das Investieren ist schon mit kleinen Beiträgen möglich und auch die flexiblen Laufzeiten bieten Vorteile. Bei ausreichender Recherche eignen sich P2P-Kredite für Anfänger. Mehr zum Investieren in P2P-Kredite erfährst du hier.

FAQ – Häufig gestellte Fragen zu ETFs mit hoher Rendite

Grundlagen: Das ist Kviku Finance!

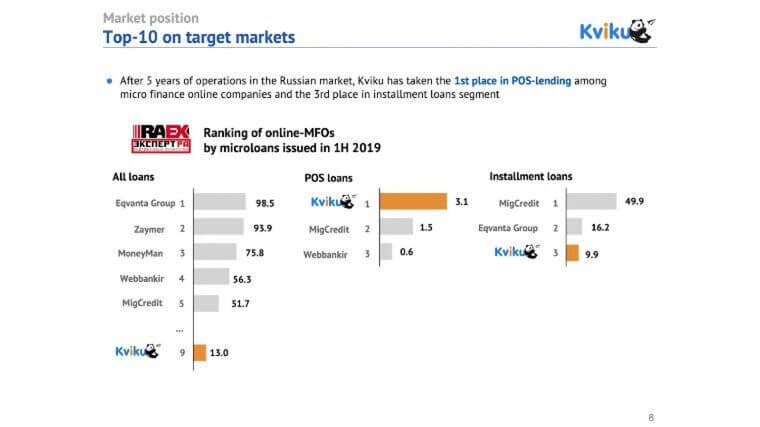

Kviku wurde 2013 in Russland gegründet und bietet neben Krediten dort, auch Kredite in Polen, Kasachstan, der Ukraine, Spanien und den Philippinen an. Bald sollen auch noch Vietnam, Indonesien und Indien dazustoßen. Kviku hat in den letzten Jahren ein konstantes und starkes Wachstum hingelegt und veröffentlicht regelmäßig von Wirtschaftsprüfern geprüfte Zahlen. Aktuell arbeiten rund 60 Mitarbeiter für Kviku. Davon der Großteil in Russland und ca. 20 in den anderen Kreditmärkten. Die beiden Gründer von Kviku haben bereits jahrelange Erfahrung im Investment-Banking – das gefällt!

Kviku gibt für Neukunden Kredite als virtuelle Kreditkarten oder als sogenannte Point-Of-Sale-Kredite (POS-Kredite) aus. POS-Kredite funktionieren dabei folgendermaßen: Wenn du in Russland im Elektrofachmarkt dir, zum Beispiel, einen neuen Fernseher zulegst und diesen direkt im Laden finanzieren lassen willst, entsteht dadurch ein neuer POS-Kredit, der von Kviku (oder einem anderen POS-Kreditgeber) ausgegeben wird.

Für Bestandskunden bietet Kviku außerdem noch Ratenkredite an. Nach eigenen Angaben werden diese aber nur an die Kreditnehmer mit dem geringsten Ausfallrisiko vergeben.

Kviku bietet ungesicherte Kredite an. Aus diesem Grund sind auch die Zinssätze relativ hoch: Bei Neukunden bis zu 30% pro Jahr, bei den Ratenkrediten für Bestandskunden bis zu 300% im Jahr. Allerdings sind die Kreditlaufzeiten bei Kviku sehr kurz und laufen oft nur mehrere Monate. Daher wirst Du als Kreditnehmer selten auch tatsächlich so viel pro Jahr zahlen.

Kviku hat in den letzten Jahren ein konstantes und starkes Wachstum hingelegt und veröffentlicht regelmäßig von Wirtschaftsprüfern geprüfte Zahlen. Aktuell arbeiten rund 60 Mitarbeiter für Kviku. Davon der Großteil in Russland und ca. 20 in den anderen Kreditmärkten. Die beiden Gründer von Kviku haben bereits jahrelange Erfahrung im Investment-Banking – das gefällt!

Kviku gibt für Neukunden Kredite als virtuelle Kreditkarten oder als sogenannte Point-Of-Sale-Kredite (POS-Kredite) aus. POS-Kredite funktionieren dabei folgendermaßen: Wenn du in Russland im Elektrofachmarkt dir, zum Beispiel, einen neuen Fernseher zulegst und diesen direkt im Laden finanzieren lassen willst, entsteht dadurch ein neuer POS-Kredit, der von Kviku (oder einem anderen POS-Kreditgeber) ausgegeben wird.

Für Bestandskunden bietet Kviku außerdem noch Ratenkredite an. Nach eigenen Angaben werden diese aber nur an die Kreditnehmer mit dem geringsten Ausfallrisiko vergeben.

Kviku bietet ungesicherte Kredite an. Aus diesem Grund sind auch die Zinssätze relativ hoch: Bei Neukunden bis zu 30% pro Jahr, bei den Ratenkrediten für Bestandskunden bis zu 300% im Jahr. Allerdings sind die Kreditlaufzeiten bei Kviku sehr kurz und laufen oft nur mehrere Monate. Daher wirst Du als Kreditnehmer selten auch tatsächlich so viel pro Jahr zahlen.

Vorteile: diese Dinge macht Kviku gut!

Kviku ist auf der P2P-Plattform Mintos einer der besten Kreditgeber und konnte seine Bewertung kürzlich von 6/10 auf 7/10 Punkte steigern! Grund für die neue Einstufung bei Mintos war die Veröffentlichung von Kennzahlen aus dem dritten Quartal 2020, die einen guten Gewinn von rund 48 Millionen Rubel (550.000 Euro) am Kernmarkt Russland zeigten. Kviku hat die Corona-Krise ohne Verlust überstanden und Mintos über kaum Zahlungen ausstehend. Das ist sehr positiv! Doch nun zur eigenen Plattform Kviku Finance: Wenn du dich über den Link https://northern.finance/kviku bei Kviku anmeldest, erhältst du satte 20€ Bonus ab einer Einzahlung von 100€. Das machen nur noch weniger P2P-Anbieter! Die Zinsen, die du bei Kviku erhältst, liegen zwischen 10-15%. Aktuell tendieren sie aber eher Richtung 10%. Mein Portfolio liegt bei 11%. Kviku bietet damit um 2 bis 3 Prozent höhere Zinsen für die gleichen Kredite, als wenn Ihr über die Plattformen Mintos, Bondster & co, investiert!

Nachteile: Was läuft bislang nicht so gut?

Bei all den Vorteilen, die ich dir genannt habe, gibt es auch einige Nachteile, die du bei Kviku Finance beachten solltest! Der erste liegt bereits auf der Hand: Du bindest dich hier an einen einzelnen Kreditgeber und investierst nicht auf einer Plattform, die mehrere Anbieter vereint. Das ist also so ähnlich wie bei moncera, viainvest oder Swaper. Dieser Fakt ist an sich kein großer Nachteil, Du solltest dich dem aber auf jeden Fall bewusst sein! Kviku bietet bislang keinen Sekundärmarkt an. Das heißt, dass du quasi nur abwarten kannst bis die Kreditlaufzeit von maximal 90 Tagen vorbei ist. Bei der Veröffentlichung der Jahresabschlüsse ist bei Kviku auch auf jeden Fall noch Luft nach oben: Die Abschlüsse sind zwar geprüft, liegen aber bisher nur auf russisch vor. Hier wäre es schön, wenn das in Zukunft auch auf englisch geht! Nichtsdestotrotz ist es sehr gut, dass die Zahlen veröffentlicht werden, denn das müssten sie als private Firma gar nicht tun. 840.000 Euro Gewinn im Gesamtjahr 2019 sprechen auch eine deutliche Sprache! Das gilt bisher allerdings nur für den russischen Markt. Zahlen für alle Märkte sollen im Mai 2021 folgen.Wie ist die Plattform aufgebaut?

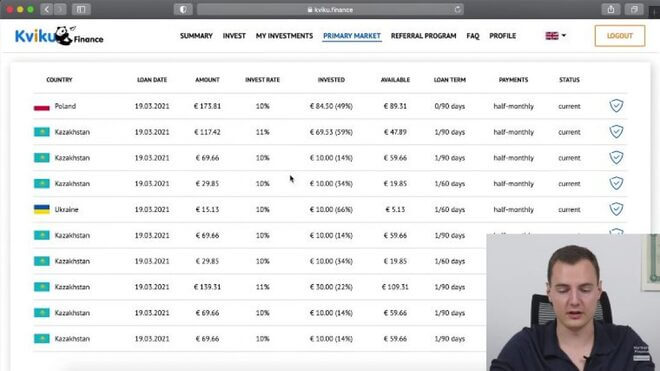

Aktuell habe ich 520€ bei Kviku Finance investiert. 500 davon habe ich eingezahlt – der 20€-Bonus kommt noch oben drauf! Davon habe ich auf meinem Konto 270€ zur Verfügung, 250€ sind im Moment investiert. Unter dem Reiter “Primary Market” lassen sich ein paar grundsätzliche Filter einstellen. Hier sehe ich auch die Kredite, die ich aber leider nicht anklicken kann. Es gibt in der englischen Version der Website noch ein paar kleine Übersetzungsfehler, so heißt es hier zum Beispiel “invest rate” und nicht korrekt “interest rate”. Ich empfehle dir aber auf jeden Fall die Nutzung der englischen Spracheinstellung, da die deutsche Übersetzung noch sehr oft fehlerhaft ist. Hier heißt es zum Beispiel “Menge” statt “Summe” oder “Investitionsrate” statt “Zins”. Auf jeden Fall also noch Verbesserungspotential vorhanden!

Fazit: Lohnen sich die Investitionen bei Kviku?

Wie ich dir schon gezeigt habe, ist die Website von Kviku noch etwas ausbaufähig. Es gibt noch nicht wirklich viele Funktionen und sie ist auch nicht ausführlich. Das was sie bisher macht, kann sie allerdings ziemlich gut! Bei Kviku wird schnell investiert, hier bleibt nichts auf dem Konto liegen! Das gefällt! Wie bei jedem P2P-Investment hast du hier natürlich erhöhte Risiken zu bedenken, aufgrund der kürzeren Zeit zur Rückkaufgarantie, dem Fehlen ausstehender Zahlungen und der guten Performance während der Corona-Krise, überwiegen für mich allerdings die Vorteile! Ein Investment kann sich also hier durchaus lohnen. Ich für meinen Teil werde hier weiter investieren und Dich regelmäßig updaten! Für mich bleibt es allerdings im Moment eher eine Seitenplattform und ich setze meinen Fokus eher auf die altbekannten Plattformen!