Interessi del 19% all’anno con l’aiuto dei prestiti P2P: è possibile? Lo è! Il provider CrowdedHero concede prestiti per giovani aziende, di cui puoi beneficiare anche tu come investitore. In questo articolo ti mostrerò la mia personale esperienza con CrowdedHero, le informazioni più importanti sul provider, i possibili rischi e i progetti in corso! Aspetti […]

Fino al 20% di rendimento con prestiti P2P: l’esperienza HeavyFinance

Grazie agli alti tassi di interesse e alle garanzie fisiche del settore agricolo, HeavyFinance si rende interessante per gli investitori. Ma i terreni agricoli e i trattori possono davvero garantire i prestiti P2P e cosa devi tenere a mente quando investi? Trovi la risposta nel mio rapporto sull’esperienza di HeavyFinance!

Aspetti rilevanti:

- HeavyFinance è una piattaforma lituana che permette di finanziare prestiti personali per gli agricoltori.

- Ricevi tassi di interesse elevati, fino al 14%, e garanzie sotto forma di terreni o macchinari.

- I “prestiti verdi” sono un investimento interessante, disponibile solo qui

- HeavyFinance è un’azienda giovane, ma le prime esperienze sembrano molto positive

Panoramica: La mia esperienza con HeavyFinance

I prestiti personali, ovvero il finanziamento di prestiti da parte di investitori privati che ricevono in cambio alti tassi di interesse, stanno crescendo di popolarità da anni. Oltre ai semplici prestiti al consumo, ci sono anche nuove categorie come i prestiti alle imprese, i progetti immobiliari e, più recentemente, i prestiti agricoli tra cui scegliere! HeavyFinance si è specializzata in quest’ultima categoria.

In qualità di investitori privati, noi di HeavyFinance finanziamo prestiti per gli agricoltori, che a loro volta li utilizzano per acquisizioni, ammodernamenti ed espansioni o per l’acquisto di nuovi terreni. In cambio, riceviamo tassi di interesse elevati, pari a circa il 12-14% all’anno!

Per garantire il rimborso dei prestiti, vengono depositate garanzie del settore agricolo, come macchinari o terreni, che vengono venduti in caso di insolvenza del mutuatario. Questo tipo di garanzia “tangibile” è molto popolare tra gli investitori P2P!

È bene sapere che:

Il modello di business di HeavyFinance è in realtà “Peer to Business”, ovvero P2B. Tuttavia, di seguito utilizzerò il termine generale “P2P”, poiché è molto più comune.

Ecco come si presenta l’azienda

Come molte altre società del settore dei prestiti personali, HeavyFinance ha sede nei Paesi Baltici, più precisamente in Lituania. Tuttavia, i prestiti sono già concessi in cinque paesi diversi – Lituania, Lettonia, Polonia, Bulgaria e Portogallo – il che offre agli investitori un’ampia scelta.

Circa 40 esperti provenienti dai settori dell’agricoltura, della finanza e delle scienze ambientali lavorano attualmente alla piattaforma, ai prestiti, al recupero e alla gestione. Nei singoli paesi vengono creati team più piccoli che si occupano dei prestiti in loco.

Il CEO Laimonas Noreika ha fondato l’azienda tre anni fa ed è un esperto di prestiti personali. In passato ha già lanciato e realizzato con successo diverse piattaforme di questo tipo. Laimonas ha già risposto a importanti domande in una lunga intervista a Northern Finance.

Sebbene HeavyFinance sia composta da persone di grande esperienza, l’azienda è ancora una start-up non ancora redditizia. Tuttavia, investitori famosi come BValue, Startup Wisegys e Black Pearls VC testimoniano la sua alta qualità. In un seed round del dicembre 2022 è stato raccolto un milione di euro, il che testimonia anche uno sviluppo positivo.

Garanzie reali con HeavyFinance

HeavyFinance ha imparato dall’esperienza di altre piattaforme P2P: le garanzie di riacquisto e i portafogli diversificati vanno bene, ma se i prestiti falliscono in massa in tempi di crisi e i creatori di prestiti falliscono, gli investitori non possono comprare nulla nemmeno da loro!

I titoli fisici sembrano essere un buon rimedio che offre protezione anche in tempi difficili. Il fornitore EstateGuru lo ha dimostrato con successo, nonostante le attuali difficoltà. Se un mutuatario non è in grado di onorare i suoi debiti, questa garanzia viene venduta e gli investitori ricevono il rimborso dal ricavato.

Gli agricoltori che ricevono prestiti su HeavyFinance depositano terreni, macchinari (come trattori, mietitrebbie…) o accessori per macchinari (aratri e attrezzature simili). Il valore di queste garanzie viene determinato da un esperto prima della concessione del prestito, per assicurarsi che vi siano effettivamente beni sufficienti.

La società limita anche il rapporto prestito/valore: mentre è possibile ottenere un prestito fino al 90% del valore del terreno, questa cifra è solo del 70% per i macchinari e del 50% per le attrezzature. L’esperienza di HeavyFinance nel settore agricolo è evidente anche in questo caso: ad esempio, la domanda di macchinari più piccoli è minore rispetto a quella di terreni agricoli, il che significa che sarebbe più difficile monetizzarli in caso di emergenza.

Se un mutuatario diventa insolvente, ad esempio a causa di un fallimento, questa garanzia viene venduta. HeavyFinance si affida ai propri esperti per questo processo e non vende semplicemente i prestiti a società di recupero crediti, come fanno alcuni dei suoi concorrenti, il che significa che gli investitori possono aspettarsi rimborsi significativamente più elevati.

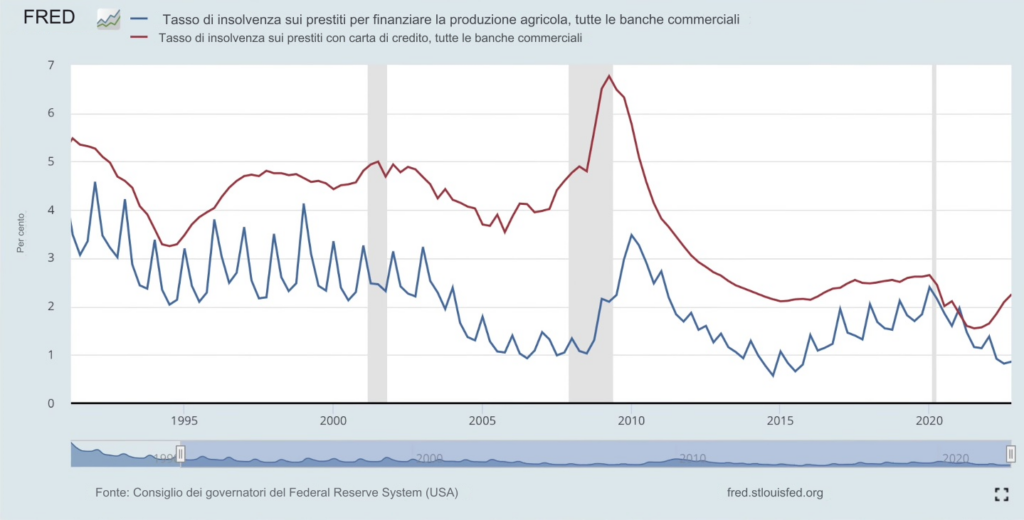

In generale, gli investitori in prestiti agricoli beneficiano della maggiore sicurezza del settore: questi prestiti hanno un rendimento significativamente migliore rispetto ad altre forme, soprattutto in tempi di crisi, e vantano tassi di insolvenza più bassi.

I prestiti per liquidità sono una forma speciale di prestito: gli agricoltori possono ottenere questi prestiti con un volume massimo di 50.000 euro senza garanzie. Tuttavia, sono personalmente responsabili del rimborso, anche se il prestito è stato concesso alla loro azienda. In qualità di investitori, siamo attratti dai tassi di interesse più elevati di questa forma di prestito.

Il CEO Laimonas Noreika sostiene che questi prestiti non sono in alcun modo meno sicuri di altre offerte presenti sulla piattaforma. Io stesso non ho ancora avuto esperienza con questo particolare tipo di prestito su HeavyFinance, in quanto investo solo in offerte garantite. Se i prestiti cash flow ti fanno venire il mal di pancia, puoi tranquillamente escluderli completamente dalla tua strategia sulla piattaforma.

È bene sapere che:

HeavyFinance offre “prestiti per liquidità” senza garanzie fisiche e con tassi di interesse più elevati. Tuttavia, puoi anche escludere questi prestiti dal tuo investimento.

Regolamento della società

L’autorità di vigilanza finanziaria lituana Lietuvos Bankas controlla e regolamenta HeavyFinance e l’esperienza con altri fornitori ha dimostrato che una piattaforma non regolamentata può portare rapidamente a problemi e perdite elevate. In genere sconsigliamo di investire in prestiti P2P gestiti da società di cassette delle lettere su un’isola caraibica!

Tali rischi sembrano piuttosto improbabili con HeavyFinance, che separa il capitale degli investitori dalle attività della società, come richiesto dalle autorità di vigilanza. Gli investitori hanno inoltre accesso alle relazioni annuali verificate, che ci danno un’idea della situazione dell’azienda.

Piattaforma e utilizzo: la mia esperienza con HeavyFinance

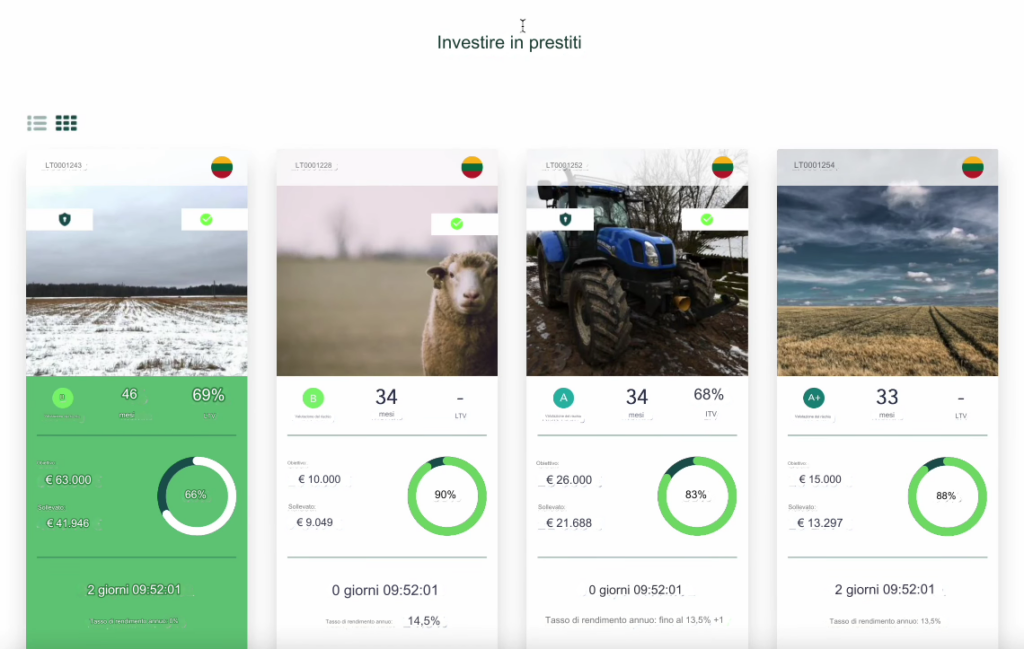

HeavyFinance ci accoglie con una piattaforma web moderna e chiaramente organizzata. Purtroppo non è ancora disponibile in italiano, ma la versione inglese dovrebbe essere sufficiente per il momento. Per prima cosa, vediamo i prestiti attualmente disponibili.

L’importo del prestito, il rapporto prestito/valore (LTV), gli interessi offerti, l’importo già finanziato e altro ancora sono visualizzati direttamente nella panoramica. Un pratico extra è la valutazione del rischio, che viene visualizzata a sinistra sotto l’immagine. In questo caso, HeavyFinance classifica il rischio specifico di insolvenza in base all’esperienza maturata nella gestione di questo tipo di prestiti e ai rispettivi dati chiave.

Naturalmente è disponibile anche una pratica dashboard che mostra agli investitori quanto hanno investito e quanto hanno già guadagnato. Il mio tasso di interesse è attualmente “solo” del 10%, poiché ho depositato il denaro solo a gennaio e ci vuole sempre un po’ di tempo prima che un prestito selezionato “parta”.

Funzione-auto-investimento

Una funzione di auto-investimento, che ci permette di investire automaticamente il nostro capitale depositato o guadagnato, è ormai uno standard assoluto nel settore P2P. Anche se uno strumento del genere non attirerà nessun investitore, vale la pena dare un’occhiata a ciò che viene offerto: alcune piattaforme fanno ancora fatica a offrire una soluzione davvero utile e a misura di cliente.

In base alla mia esperienza con altri fornitori, descriverei la funzione di auto-investimento di HeavyFinance come “minimalista”, e i parametri tipici come la durata, il tasso di interesse desiderato e i paesi desiderati sono ovviamente disponibili. Il rapporto prestito/valore può essere impostato come valore massimo.

Tuttavia, l’importo del prestito è gestito male: l’importo minimo è di ben 100 euro, il che rende praticamente impossibile una sufficiente diversificazione per gli investitori con patrimoni più piccoli. HeavyFinance è quindi apparentemente rivolto a investitori con esperienza nel settore P2P che sono disposti a versare somme più elevate direttamente nel progetto. Per fare un confronto: tra le piattaforme europee, un importo minimo di 50 euro è già considerato alto!

Inoltre, con HeavyFinance Auto-Invest possiamo scegliere solo un valore assoluto, non un intervallo da a, per il nostro investimento. In pratica, questo significa che è estremamente difficile ottenere un effetto di interesse composto tramite l’investimento automatico; il motivo è semplice: devi prima maturare un interesse di 100 euro sulla piattaforma prima che questo venga reinvestito automaticamente e possa generare ulteriori interessi per te. Fortunatamente, questo problema viene eliminato con gli investimenti manuali, in quanto puoi semplicemente investire 100 euro + gli interessi che hai già maturato.

Mercato secondario

Un cosiddetto mercato secondario è altrettanto disponibile. Qui è possibile acquistare e vendere prestiti già finanziati. Gli investitori utilizzano questa opzione, ad esempio, per vendere un prestito in fase di richiamo a un prezzo inferiore o per convertire rapidamente il loro investimento in denaro (ad esempio, perché ne hanno urgentemente bisogno altrove).

Spesso si possono trovare delle occasioni su questi mercati; tuttavia, non ho ancora avuto esperienza con l’offerta di HeavyFinance. Una commissione tipica per il trading secondario, pari all’1%, viene addebitata dalla piattaforma e fatturata al venditore.

Deposito

Sebbene la mia esperienza con HeavyFinance sia stata finora molto positiva, c’è un piccolo inconveniente quando si tratta di depositi: per questo vengono utilizzati i due fornitori di servizi Lemonway e Paysera, cosa che all’inizio non è negativa o insolita; anche altri fornitori si affidano a tali intermediari per organizzare le transazioni.

Un po’ fastidioso, tuttavia, è il fatto che gli investitori possono investire in progetti dalla Lituania solo tramite Lemonway, mentre Paysera è disponibile solo nelle altre quattro nazioni Polonia, Lettonia, Portogallo e Bulgaria. Questo rende i depositi inutilmente complicati e al momento limita non poco gli investitori.

Lemonway elabora i tuoi depositi solo tramite bonifico bancario e quindi non comporta alcun lavoro aggiuntivo per te. Paysera, invece, è un fornitore di servizi di pagamento ed è paragonabile a PayPal. Creare e autenticare un conto specifico per investire con HeavyFinance è un po’ complicato.

I miei prestiti con HeavyFinance provengono tutti dalla Lituania e la mia esperienza finora è stata molto buona. Anche la selezione dei prestiti è sufficiente, nonostante la limitazione a un solo paese. Tuttavia, mi piacerebbe poter investire presto nell’intero portafoglio senza dover utilizzare un altro fornitore di servizi di pagamento. HeavyFinance dice che sta lavorando a questa possibilità.

Offerta e cash drag

Molte piattaforme P2P soffrono del cosiddetto “cash drag”. Questo effetto si verifica quando non ci sono abbastanza prestiti disponibili per investire. Il capitale degli investitori rimane quindi inutilizzato e naturalmente non genera interessi. Di conseguenza, il nostro rendimento assoluto diminuisce costantemente, poiché solo una parte del denaro genera interessi.

Questo fastidioso problema porta il nostro diretto concorrente Landeda, tra gli altri, a generare rendimenti molto più bassi di quanto ci aspettassimo in base ai tassi di interesse offerti. Anche la lunga fase di avvio dei prestiti (il tempo necessario per trovare un numero sufficiente di investitori, fornire il denaro, inviarlo al mutuatario e addebitare gli interessi per la prima volta) riduce significativamente il nostro rendimento.

Secondo la mia esperienza, HeavyFinance fa un’ottima figura in questo caso! Anche se la fase di avvio è un po’ più lunga rispetto a quella dei piccoli prestiti al consumo, ad esempio, il cash drag è basso. Ciò è dovuto principalmente all’ampia scelta di prestiti, che in realtà presenta il problema opposto: L’azienda deve limitare il numero di prestiti offerti perché non ci sono abbastanza investitori.

Prestiti verdi con rendimenti fino al 20 per cento

Secondo la mia esperienza, HeavyFinance ha un’offerta aggiuntiva unica: come “prestiti verdi“, ti offre la possibilità di investire in prestiti speciali. Questi vengono utilizzati per finanziare il passaggio ai metodi di coltivazione no-till, che l’Unione Europea premia con certificati CO₂.

L’agricoltura no-till è una tecnica di coltivazione diffusa in tutto il mondo, ma che si è quasi “estinta”, soprattutto in Europa. In questa forma di agricoltura, i terreni non vengono arati, trattati con sostanze chimiche e lasciati nudi dopo il raccolto, causando erosione, carenza d’acqua e carenza di nutrienti. Al contrario, i residui vegetali e le rotazioni naturali delle colture sono combinati con una lavorazione minima del terreno.

Di conseguenza, l’agricoltura no-till migliora la qualità del suolo, riduce la necessità di macchinari pesanti (e di carburante!) e riduce le emissioni di CO₂ dell’agricoltura. Questo viene premiato dall’UE con preziosi certificati CO₂. Tuttavia, resta da vedere quanto questi siano effettivamente validi!

Nel caso dei prestiti verdi, quindi, non è ancora chiaro quale sia il rendimento effettivamente possibile alla fine dei tre o quattro anni di durata. HeavyFinance ipotizza, sulla base di esperienze e calcoli precedenti, fino al 20%! A seconda della direzione in cui si muovono i prezzi dei certificati, tuttavia, potrebbero esserci scostamenti significativi da questa cifra.

È bene sapere che:

Se e quale rendimento puoi ottenere con i prestiti verdi dipende dal prezzo dei certificati CO₂ ed è difficile da prevedere.

L’azienda lettone ha quindi creato un prodotto unico che permette agli investitori di dare un contributo positivo all’ambiente. A causa del rendimento poco chiaro, però, si tratta più che altro di uno strumento per gli investitori che vogliono assumersi dei rischi. Io stesso ho investito nei prestiti verdi di HeavyFinance, ma non ho ancora avuto alcuna esperienza (l’offerta è ancora troppo nuova e la durata è troppo lunga), ma ovviamente riferirò del mio successo o fallimento quando sarà il momento.

Vantaggi e svantaggi di HeavyFinance

Sulla base della mia precedente esperienza con HeavyFinance e dei dati principali sull’azienda e sulla piattaforma, è giunto il momento di elencare i principali vantaggi e svantaggi. Iniziamo dai vantaggi:

Vantaggi:

- Con HeavyFinance puoi investire nell’interessante categoria dei prestiti agricoli e ricevere tassi di interesse fino al 14%!

- Il team di HeavyFinance ha esperienza nel settore P2P e nell’agricoltura. L’amministratore delegato Laimonas Noreika si è già fatto un nome nel settore e finora sembra gestire bene il suo team di esperti di alto livello.

- I prestiti offerti sono garantiti all’85% da garanzie fisiche sotto forma di terreni, macchinari e attrezzature. Se il mutuatario non è in grado di effettuare i rimborsi, questi titoli vengono venduti e il ricavato viene utilizzato per saldare i crediti degli investitori.

- HeavyFinance ha già maturato una prima esperienza con il pignoramento: l’azienda vende la garanzia collaterale invece di vendere semplicemente i prestiti a un fornitore terzo. Gli investitori in genere traggono vantaggio da questa forma di garanzia, in quanto possono sperare in un rimborso più elevato o addirittura totale.

- HeavyFinance offre uno strumento di investimento unico nel suo genere con i suoi prestiti verdi: puoi investire in un’agricoltura ecologica e ricevere in cambio preziosi certificati di CO₂. Il rendimento esatto non è chiaro, ma potrebbe arrivare al 20%!

- La società è regolamentata dalle autorità finanziarie lituane. Il tuo capitale depositato è separato dalle finanze della società, il che ti offre alcuni vantaggi in caso di insolvenza.

- HeavyInvest non ha un significativo freno alla liquidità, anzi: ci sono molti più prestiti disponibili rispetto agli investitori, quindi il tuo denaro non rimane inutilizzato sul tuo conto.

Svantaggi

- La stessa HeavyFinance non è attualmente redditizia, il che non è affatto insolito data la sua giovane età e la sua traiettoria di crescita. Ciononostante, gli investitori dovrebbero monitorare gli sviluppi dei prossimi anni. Dato che il finanziamento con capitale di rischio sta andando molto bene, non c’è motivo di farsi prendere dal panico.

- Attualmente la Lituania applica una ritenuta d’acconto del 15% sui redditi derivanti dai prestiti P2P. Utilizzando un modulo fornito da HeavyFinance, è possibile ridurre questo importo al 10%. Inoltre, in molti casi è possibile compensare l’importo pagato con la ritenuta d’acconto versata, il che significa che non si subiscono perdite. Anche nel migliore dei casi, però, questo comporta un lavoro aggiuntivo.

- Si tratta di una piattaforma ancora giovane, quindi è difficile prevedere il successo futuro, ma HeavyFinance ha chiaramente esperienza nel settore P2P, un team professionale e ha già ottenuto solidi risultati per i suoi investitori. Tuttavia, l’aumento dei tassi di insolvenza e problemi simili potrebbero rapidamente trasformare questa impressione in un’impressione negativa nei prossimi mesi e anni. A causa dei periodi di investimento piuttosto lunghi per i singoli prestiti, sarebbe difficile realizzare un’uscita rapida in caso di difficoltà.

- L’elevato importo minimo di 100 euro rende difficile iniziare per gli investitori con un budget ridotto. Per ottenere una diversificazione sufficiente, devi scavare a fondo nelle tue tasche. Se invece utilizzi solo una piccola somma e investi solo in una manciata di prestiti, il rischio che corri è decisamente più elevato: se uno dei tuoi prestiti va in default e non può essere recuperato del tutto o solo in parte, perderai una percentuale relativamente alta del tuo investimento!

- Problemi minori con la piattaforma riducono la convenienza per gli utenti. Se vuoi investire in paesi diversi dalla Lituania, devi utilizzare il fornitore di servizi di pagamento Paysera. Il clone di PayPal richiede un account separato, l’autenticazione e così via, il che comporta uno sforzo inutile. Inoltre, non è ancora disponibile una versione tedesca del sito. Questi e altri punti simili non danneggiano il tuo interesse o il funzionamento della piattaforma; tuttavia, molti concorrenti rendono più facile per gli investitori …

Lande vs. HeavyFinance: la mia esperienza e la mia opinione

HeavyFinance deve ripetutamente competere con il suo principale rivale Lande sul mercato dei prestiti agricoli europei. I due fornitori di Lituania e Lettonia non sono solo vicini di casa: offrono prodotti di base simili, ma ognuno con il proprio sapore unico.

A Lande si utilizzano forme di sicurezza alternative come i raccolti (assicurati). L’azienda è attiva anche in questo settore da molto più tempo. Sebbene i tassi di interesse per ogni prestito possano facilmente competere con HeavyFinance sulla carta, la realtà è diversa: La piattaforma sta soffrendo di un’enorme liquidità dovuta all’afflusso di investitori degli ultimi mesi. Poiché non ci sono abbastanza prestiti su cui investire, il tuo denaro rimane inutilizzato e i tuoi rendimenti si riducono.

Anche HeavyFinance ha maturato una prima esperienza sul mercato e finora ha fatto una buona figura in termini di concessione e recupero dei prestiti. A differenza del suo concorrente Lande, HeavyFinance si è fatta un nome con il suo entusiasmante, ma anche un po’ rischioso, sistema di prestiti. “prestiti verdi”. Le garanzie sono gestite in modo molto più conservativo. e deve essere disponibile sotto forma di terreni o macchinari, cioè in forma fisica. Dato che attualmente c’è un’eccedenza di credito, non c’è quasi nessun freno alla liquidità.

Entrambe le piattaforme sono quindi simili nel loro concetto di base, con il posizionamento più ampio in cinque nazioni e le buone garanzie a favore di HeavyFinance. Tuttavia, abbiamo una maggiore esperienza con Lande, che ha avuto successo per anni, anche se l’attuale liquidità è un problema. Personalmente, considero i due concorrenti complementari e continuerò a tenerli entrambi in portafoglio.

La mia opinione su HeavyFinance: esperienza sufficiente, buone garanzie, tassi di interesse elevati

HeavyFinance è un giovane operatore nel campo dei prestiti P2P che colpisce per il team qualificato, i tassi di interesse elevati, le buone garanzie e i successi iniziali. L’investimento in prestiti agricoli, che la società lituana ti offre, è considerato particolarmente interessante e promette forti rendimenti.

L’azienda condivide la nicchia di mercato dei prestiti personali, ancora piuttosto piccola, con il suo concorrente Lande. Sebbene Lande abbia un’esperienza decisamente maggiore rispetto a HeavyFinance e sia altrettanto valida, entrambi i fornitori si completano a vicenda e non devono assolutamente essere visti come concorrenti! Hanno i loro vantaggi e svantaggi, che si traducono in un mix interessante per gli investitori.

HeavyFinance eccelle con garanzie fisiche di alta qualità: i prestiti sono garantiti da terreni, macchine o attrezzature. In caso di inadempienza, l’azienda si fa carico della vendita e garantisce così il rimborso dei crediti. Finora ha funzionato molto bene.

La storia piuttosto breve dell’azienda, che finora ha avuto solo tre anni di vita, è stata estremamente positiva e stimola la voglia di fare di più. Con i “prestiti verdi”, l’azienda offre anche un veicolo di investimento completamente nuovo in cui si viene ricompensati con certificati di CO₂. Resta da vedere quanto varranno al momento del pagamento, ma sembra che i rendimenti possano raggiungere il 20%!

I piccoli tagli dovuti all’elevato importo minimo di 100 euro difficilmente sminuiscono il quadro generale. Di conseguenza, non c’è da stupirsi che la mia esperienza con HeavyFinance sia stata finora nettamente positiva: i prestiti agricoli sono un settore estremamente stimolante che combina alti tassi di interesse con la sensazione di fare qualcosa di buono. Ecco perché continuerò a investire attivamente con HeavyFinance!

FAQ – Domande frequenti su HeavyFinance, esperienze, opportunità, ecc.

Aleks Bleck è il volto di Northern Finance e già all'età di 18 anni era azionista, prestatore e investitore di ETF. La sua attenzione si concentra sui prestiti P2P e sugli ETF passivi. Aleks ha fondato Northern Finance nel 2017 mentre studiava economia aziendale a Lüneburg.

Ha creato il canale YouTube parallelamente al suo lavoro principale nell'investment e corporate banking prima di concentrarsi finalmente su Northern Finance a tempo pieno.

Ottenere rendimenti affidabili tra il 14 e il 17%? Sembra un sogno irrealizzabile per gli investitori? Oggi ti presenterò il provider Swaper in modo più dettagliato, alcuni dati importanti, ulteriori informazioni sulle opportunità di rischio e rendimento e la mia esperienza Swaper con il mio portafoglio personale! Aspetti rilevanti: Con i prestiti P2P, puoi guadagnare […]

Rendimento del 13% con prestiti agricoli – La mia esperienza con LANDE

Rendimento del 13% con prestiti agricoli – La mia esperienza con LANDE

LANDE è uno dei pochi fornitori di prestiti P2P che offre garanzie fisiche. Qui il denaro viene prestato agli agricoltori e ricompensato con tassi di interesse a due cifre! Ho riassunto per te se questo sistema funziona, cosa devi tenere a mente e qual è stata la mia esperienza personale con LANDE. Aspetti rilevanti: Lande […]