Interessi del 19% all’anno con l’aiuto dei prestiti P2P: è possibile? Lo è! Il provider CrowdedHero concede prestiti per giovani aziende, di cui puoi beneficiare anche tu come investitore. In questo articolo ti mostrerò la mia personale esperienza con CrowdedHero, le informazioni più importanti sul provider, i possibili rischi e i progetti in corso! Aspetti […]

L’esperienza con Debitum: un rendimento di oltre l’11%

Debitum è la prova che le dimensioni non sono tutto. La mia esperienza con Debitum lo dimostra: Il rendimento che puoi aspettarti è superiore all’11% (al netto di eventuali inadempienze)! Ecco come funziona, quali sono i vantaggi ma anche i problemi e gli aspetti ai quali devi prestare attenzione.

Aspetti rilevanti:

- Debitum è un provider P2P lettone che finanzia prestiti alle imprese

- Il fornitore non è molto conosciuto, ma affidabile, completamente regolamentato e attivo da lungo tempo.

- La mia esperienza personale con Debitum dimostra che è possibile ottenere rendimenti dell’11%!

Recensioni su Debitum: Come funziona?

Gli investitori si chiedono continuamente “In cosa dovrei investire?” e la risposta che si danno sempre più spesso è: “Prestiti P2P“! Dopotutto, si tratta di un investimento senza rischi e con rendimenti elevati. Non c’è da stupirsi che il mercato di questi servizi continui a crescere.

Quando pensi al P2P, probabilmente pensi prima a Mintos, Bondora o EstateGuru, mentre i fornitori minori ricevono molta meno attenzione – spesso ingiustamente, come dimostra la mia esperienza con Debitum!

L’azienda, il cui nome suona come l’ultima fregatura delle criptovalute, è un piccolo ma eccellente fornitore P2P della Lettonia. Da oltre cinque anni intermedia con successo prestiti aziendali a investitori privati.

Sì, hai sentito bene: Qui non si finanziano prestiti al consumo, immobili o macchinari agricoli, ma prestiti per le aziende. Questo rende la piattaforma particolarmente interessante se vuoi diversificare il tuo portfolio: avrai accesso a un’area che la maggior parte degli investitori ignora completamente!

I tipi di società coinvolte dipendono molto dal rispettivo fornitore di prestiti. Su DN troverai diversi fornitori che a loro volta offrono prestiti diversi. In cambio del tuo capitale, puoi aspettarti un rendimento elevato, attualmente pari all’11,16%!

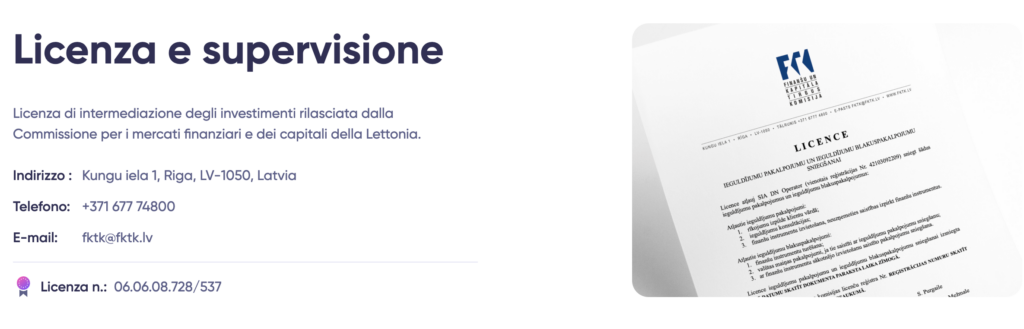

L’Autorità di Vigilanza Finanziaria lettone regolamenta i DN e solo quattro fornitori sono attualmente autorizzati a emettere “titoli garantiti da attività“, tra cui il network. La licenza dell’autorità di vigilanza fornisce anche un’ulteriore protezione agli investitori. Ciò significa che fino a 20.000 euro del tuo capitale sono protetti in caso di insolvenza.

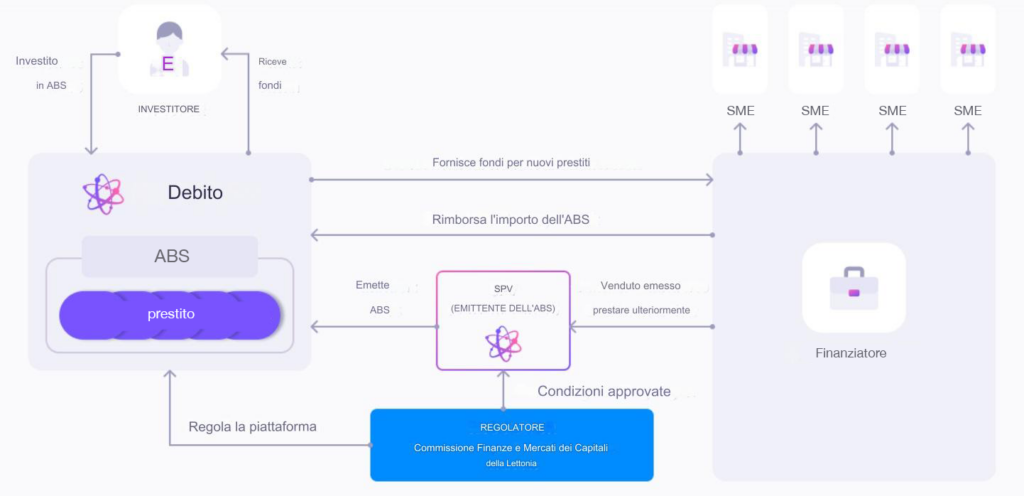

Come funzionano gli investimenti su Debitum?

Hai già esperienza con i prestiti P2P? Allora ci sono alcune novità che ti aspettano da DN! Partiamo dall’inizio: le piccole e medie imprese hanno spesso bisogno di prestiti, ma hanno difficoltà a ottenerli da una banca.

Le ragioni di questo fenomeno sono la giovane età delle aziende (le banche vogliono vedere i relativi risultati e la loro storia prima di consegnare il denaro) o semplicemente i lunghi tempi di attesa per i prestiti “normali“.

In alternativa, ci sono i creatori di prestiti con nomi altisonanti come “Triple Dragon” o “Sandbox Funding“. Sono specializzati in settori specifici – Triple Dragon nell’industria dei videogiochi, per esempio – e conoscono molto bene il settore.

Se un’azienda chiede loro del denaro, controllano la richiesta in base alle loro competenze. Se tutto risulta compatibile, investono il capitale, tuttavia vogliono rifinanziarlo di nuovo nel più breve tempo possibile (per continuare a operare ed emettere nuovi prestiti).

È qui che entrano in gioco gli investitori privati come me e te e i marketplace come Debitum: sul sito puoi vedere un gran numero di prestiti di questo tipo e investire in essi, ma la società lettone controlla prima attentamente che tutto sia davvero in regola!

Test e licenze rigorosi

Sia i finanziatori che i singoli prestiti vengono controllati da vicino. Anche l’Autorità di vigilanza finanziaria lettone controlla tutte le transazioni.

Questo perché DN possiede una licenza di broker di investimenti rilasciata dalle autorità. Questo comporta notevoli requisiti che la società deve soddisfare e che vanno a vantaggio di noi investitori. Quindi puoi essere certo che almeno tre istituzioni hanno dato il via libera a ogni investimento!

Per ridurre ulteriormente il rischio, riassumiamo almeno cinque di questi prestiti in “titoli garantiti da attività“. Se, contrariamente alle aspettative, ci dovessero essere problemi con uno di essi, il danno all’intero pacchetto sarà almeno limitato.

Se ti interessa uno dei pacchetti di prestiti, puoi investire il tuo capitale tramite la piattaforma web. Se tutto va bene e i prestiti vengono rimborsati come concordato, riceverai indietro il tuo denaro e l’attuale tasso di interesse dell’11,16%.

Tuttavia, se dovessero sorgere dei problemi e un mutuatario non dovesse pagare in tempo, ad esempio, il broker dovrà rilevarlo o sostituirlo con un prestito equivalente: in questo caso riceverai comunque la tua quota e il rendimento promesso.

Rischi e garanzie

Se vuoi ottenere un rendimento elevato, devi accettare alcuni rischi per il tuo denaro – questo vale anche per i prestiti P2P! Ho già parlato ampiamente del rischio Mintos, ad esempio.

La situazione è simile a quella di Debitum. Tuttavia, la mia esperienza dimostra che l’elevato rendimento dei prestiti P2P vale il rischio! Naturalmente, la società fa tutto il possibile per proteggere il tuo capitale.

Questo inizia con la selezione dei mediatori creditizi e dei prestiti: Invece di una moltitudine di fornitori e di investimenti, troverai solo una manciata di broker di prestiti e pochi titoli di debito collateralizzati su DN.

Il motivo non è la scarsa richiesta, ma i rigidi criteri di selezione dei lettoni! I lettoni autorizzano solo pochi broker e controllano ogni prestito in modo approfondito – anche la Commissione lettone per il mercato finanziario e dei capitali effettua determinati controlli.

Tuttavia, se un prestito scadente finisce sulla piattaforma, non è un problema: c’è una garanzia di riacquisto fornita dagli ideatori del prestito e, se i mutuatari sono inadempienti o il rimborso è ritardato, gli intermediari devono farsi carico del pagamento.

Quindi, anche in questo caso, si recupera il capitale investito e gli interessi. I mutuatari inadempienti devono pagare il 15% annuo per i ritardi, in modo da far affluire denaro fresco nelle casse dell’azienda anche in caso di ritardi.

Meccanismi di sicurezza per i mancati pagamenti

Se il debitore diventa completamente insolvente, vengono utilizzate le garanzie fornite. Questo include, ad esempio, garanzie sul capitale preso in prestito. È anche possibile scambiare la garanzia con un prestito equivalente.

Fortunatamente non è mai successo da quando ho iniziato a investire qui, ma l’esperienza con altri provider dimostra che questo sistema funziona molto bene a patto che le aziende coinvolte abbiano fondi sufficienti.

Se, invece, un finanziatore o un’intera piattaforma diventa insolvente, le cose si mettono male per noi investitori privati. Tuttavia, questi problemi si manifestano sempre con largo anticipo e danno agli investitori il tempo necessario per reagire di conseguenza. Al momento, però, non ci sono segnali che indichino che ciò stia accadendo a Debitum.

Un altro vantaggio della licenza finanziaria: il capitale che depositi sulla piattaforma ma che non hai ancora investito è soggetto alla protezione del deposito. In questo modo si possono proteggere fino a 20.000 euro, anche in caso di insolvenza.

Sebbene questa protezione non si applichi ai tuoi investimenti (titoli garantiti da attività), la licenza di broker di investimenti offre agli investitori come te e me una migliore tutela legale in caso di inadempienza.

Debitum alla prova: qual è lo stato attuale della piattaforma?

Per la sicurezza del tuo capitale, è importante che il rispettivo provider P2P stia andando bene dal punto di vista finanziario. Il rischio maggiore è il fallimento dell’ideatore del prestito o dell’intera piattaforma.

È quindi estremamente utile dare un’occhiata ai dati aziendali! Questo mostra una recente perdita di 110.000 euro per l’azienda. Secondo la mia esperienza con Debitum, questa somma è assolutamente ragionevole e può essere trasformata in profitto con un’ulteriore crescita. Per questo motivo è estremamente utile dare un’occhiata ai dati aziendali! Questo mostra una recente perdita di 110.000 euro per l’azienda. Secondo la mia esperienza con Debitum, questa somma è del tutto ragionevole e può essere rapidamente compensata da un’ulteriore crescita futura.

Nonostante la sua lunga storia aziendale – cinque anni per il mercato P2P – la società è ancora in fase di crescita. Attualmente sono attivi solo poco meno di 10.000 investitori. Quindi c’è ancora molto spazio per altri.

La concessione della licenza da parte dell’Autorità di Vigilanza Finanziaria lettone non è avvenuta molto tempo fa e l’azienda sta ancora lavorando per implementare i numerosi requisiti. Non esistono modelli veri e propri: i prestiti P2P regolamentati sono un concetto nuovo.

Tuttavia, Debitum sembra aver implementato molto bene le regole delle autorità e sta già utilizzando molte delle nuove opzioni, anche se sta ancora apportando miglioramenti in altre aree: ad esempio, manca la funzione di auto-investimento, che deve soddisfare anche i requisiti dell’autorità di vigilanza finanziaria. Verrà aggiunto a breve.

Tutto sommato, Debitum sembra essere sulla strada giusta; finché un numero maggiore di utenti si unirà e investirà con diligenza, nulla si opporrà a un futuro redditizio dal punto di vista economico.

Il nuovo CEO, Henrijs Jansons, è d’accordo: Ha assunto la direzione nel 2022 e ha acquisito direttamente un’importante quota di partecipazione nell’azienda. Un livello dirigenziale superiore che è coinvolto in prima persona in un’azienda e che ha quindi la cosiddetta “skin in the game” è un ottimo segno!

Sebbene non protegga completamente dagli affari disonesti, di solito significa che la persona crede nel successo dell’azienda. Data la posizione di partenza positiva dell’azienda, questo è facile da capire.

L’esperienza di Debitum: Punti di forza e di debolezza

Nonostante la sua lunga storia, il mercato P2P lettone conta solo pochi utenti. Tuttavia, questo non significa che non valga la pena investire! Un’analisi più approfondita dei vantaggi e degli svantaggi ti aiuterà a decidere se vale la pena iniziare.

Analizziamo innanzitutto i problemi:

Quali sono gli svantaggi di Debitum?

- Tassi di interesse mediocri. Puoi aspettarti un rendimento compreso tra il 9 e il 12%. Si tratta di un risultato solido, ma solo di una media normale nel mercato del P2P. Per fare un paragone: anche sul mercato azionario puoi aspettarti un profitto di circa il 9%, ma il rischio è minore (con un portafoglio ben diversificato)!

Se sei più interessato al mercato delle azioni e degli ETF, vale la pena dare un’occhiata al mio confronto tra broker o al mio report “Quanto sono sicuri gli ETF?“.

- Dimensioni ridotte. Attualmente DN è ancora uno dei piccoli fornitori di P2P. Attualmente sono attivi solo poco meno di 10.000 investitori. Sia il numero di finanziatori disponibili che i loro prestiti sono gestibili e possono rendere difficile una buona diversificazione.

- A causa delle sue piccole dimensioni, anche le entrate dell’azienda sono limitate e di recente ha registrato una perdita di 110.000 euro. Nessun dramma, ma non necessariamente un buon segno per le prospettive a lungo termine!

- Non esiste una funzione di investimento automatico, quindi devi selezionare tu stesso tutti i pacchetti di prestiti. Il motivo non è l’incapacità tecnica o qualcosa di simile, ma semplicemente gli elevati requisiti dell’autorità di vigilanza finanziaria lettone! Tuttavia, la funzione dovrebbe essere disponibile a breve.

- Creditori poco trasparenti. Mentre il mercato P2P comunica in modo esemplare i dati aziendali e simili, la situazione è ben diversa per i creatori di prestiti. È quasi impossibile scoprire la loro situazione finanziaria o i loro dati tangibili. Devi quindi essere sicuro che DN e l’Autorità di Vigilanza Finanziaria lettone controlleranno le società e i prestiti.

Ma ovviamente ci sono anche numerosi vantaggi!

Quali sono i vantaggi di Debitum?

Ecco i più importanti:

- Piattaforma regolamentata. Non lo ripeteremo mai abbastanza: la licenza di broker d’investimento rilasciata dall’Autorità di Vigilanza Finanziaria lettone è una cosa importante! Solo pochissimi operatori possono vantare un tale onore. Per noi investitori significa una sicurezza in più, poiché le autorità di questo paese effettuano una regolamentazione e un controllo. Inoltre, abbiamo una base migliore per recuperare il capitale in caso di insolvenza.

- Ambiente interessante. In questo caso stai investendo in prestiti alle imprese che non solo sono redditizi, ma sono anche considerati relativamente sicuri. Le aziende ripagano i loro debiti meglio dei consumatori privati, ad esempio!

Mentre con altri fornitori finanzi un piccolo prestito per una nuova Playstation, con DN investi in un capitale produttivo. I mutuatari utilizzano il tuo capitale per generare profitti, in modo che il rimborso abbia solitamente successo.

Questo è interessante anche da un punto di vista morale: il tuo denaro aiuta le piccole e medie imprese a crescere e a fare nuovi investimenti. In questo modo puoi dare un contributo economico positivo. Questo è molto meglio del credito al consumo, dove potresti finanziare l’indebitamento di un privato!

- Buone opportunità di diversificazione. Il modo migliore per evitare rischi nei tuoi investimenti è diversificare gli investimenti. Se uno di essi dovesse fallire o produrre risultati negativi, gli altri compenseranno il danno.

I pacchetti di prestiti ti permettono di accedere a decine di prestiti contemporaneamente. In questo modo è facile diversificare anche con piccoli patrimoni!

Ulteriori vantaggi di Debitum

- A proposito di “piccole fortune“: Puoi iniziare con soli 10 euro per ogni pacchetto di prestiti! Poiché ogni pacchetto contiene almeno cinque prestiti (ma spesso anche molti di più!), questo corrisponde a un importo minimo incredibilmente basso di soli 2 euro per prestito! Questo fa sembrare vecchi quasi tutti i concorrenti del mercato P2P, visto che 50 euro per un prestito sono ancora la norma.

- Rendimenti affidabili per un lungo periodo di tempo. Rendimenti tra il 9 e il 12% sono normali per i prestiti privati; tuttavia, dobbiamo sottolineare che DN ha mantenuto questo solido risultato per più di cinque anni! Perfino la guerra in Ucraina, che ha causato problemi al portafoglio, non ha potuto cambiare questa situazione: Gli investitori sono tornati a casa con un rendimento medio del 10,9 dall’inizio.

- Garanzia di riacquisto. Il concetto di garanzia di riacquisto è ideale per gli investitori: se il mutuatario non adempie ai suoi obblighi, il fornitore di P2P (in questo caso: l’ideatore del prestito) interviene, acquista il debito e ti paga. Questo funziona solo se il fornitore del servizio sta bene finanziariamente; tuttavia, è un ottimo meccanismo che si è dimostrato più volte in passato!

- Nessun problema di liquidità. Il cash drag è un problema enorme nel settore P2P: se non ci sono abbastanza prestiti adatti disponibili, gli investitori possono investire il loro denaro nei prestiti solo molto lentamente. Questo riduce enormemente il rendimento! Il cash drag è un problema di quasi tutti i provider; tuttavia, DN offre un numero sufficiente di prestiti alle imprese, spesso con volumi molto elevati (a volte mezzo milione di euro e oltre). In questo modo potrai trovare rapidamente l’investimento più adatto, evitando che il tuo denaro resti inutilizzato.

- Tutela dei depositi. Probabilmente conosci la protezione dei tuoi beni in contanti da parte del tuo broker. Il patrimonio non investito è protetto fino a 20.000 euro dai sistemi di sicurezza dell’Autorità di Vigilanza Finanziaria lettone, anche in caso di fallimento del fornitore del servizio. In pratica, si spera che tu abbia investito il tuo capitale con un rendimento elevato in modo che ciò non accada: un bonus comunque utile!

La mia esperienza pratica con Debitum

Ho testato personalmente la piattaforma per diversi mesi con un capitale di 1.200 euro. Non ci sono stati problemi o altre sorprese: tutto ha funzionato esattamente come mi aspettavo.

A differenza della maggior parte dei concorrenti, devi selezionare tu stesso tutti gli investimenti. La funzione di auto-investimento non è attualmente disponibile, ma dovrebbe essere aggiunta a breve. Tuttavia, dato che il catalogo dei prodotti è composto da pacchetti di prestiti che offrono già una buona diversificazione, questo non è un grosso problema.

Anche la “Due Diligence”, cioè l’esame accurato di un investimento, si riduce in modo massiccio e, dato che si investe in un pacchetto di prestiti, non ha molto senso esaminare in dettaglio ogni singolo prestito.

Esamino invece la struttura del pacchetto complessivo e mi baso sui meccanismi di controllo e monitoraggio degli ideatori dei prestiti, di DN e dell’Autorità di vigilanza finanziaria lettone.

Finora è sempre andata bene: la piattaforma ha un eccellente track record di oltre cinque anni, che nemmeno la guerra in Ucraina ha intaccato! Cercherai invano di trovare interruzioni su larga scala, come quelle sperimentate da altri fornitori di servizi durante la pandemia di coronavirus.

Ho investito in questi pacchetti

Il mio denaro si trova attualmente in sei pacchetti di crediti. Due di essi contengono un minimo di cinque prestiti, mentre il pacchetto più grande contiene ben 43 prestiti! In totale, ho investito 97 prestiti in questo modo – con “solo” 1.200 euro!

| Nome | Numero di prestiti inclusi |

| Evergreen | 22 |

| Flexidea Polonia | 43 |

| Sandbox | 5 |

| Sandbox | 5 |

| Triple Dragon UK | 5 |

| Evergreen | 17 |

Naturalmente, il tuo investimento può essere completamente diverso, perché la scelta è più che sufficiente. Secondo la mia esperienza, vengono aggiunti regolarmente nuovi prestiti, il che è particolarmente importante perché è l’unico modo per evitare il cash drag, cioè il capitale che giace inutilmente in giro!

Se divido il mio denaro investito per il numero di prestiti, ho investito una media di 12,37 euro per prestito. Si tratta di un importo molto basso che dimostra un alto grado di diversificazione e che difficilmente sarebbe possibile con altri fornitori di servizi.

Potrebbe interessarti anche questo: Come sono i prestiti personali? Il mio report “I 10 migliori investimenti” lo dimostra!

L’esperienza di Debitum: Un fornitore P2P lucrativo con una nicchia interessante

I prestiti alle imprese sono un settore molto interessante per i prestiti P2P. Offrono un buon rendimento e garanzie relativamente solide, poiché è molto probabile che le aziende rimborsino i loro debiti.

Debitum ha esperienza in questo settore, in quanto offre prestiti di questo tipo da oltre cinque anni! Le piccole e medie imprese si rivolgono ai creatori di prestiti, che a loro volta inoltrano le richieste a DN e all’Autorità di vigilanza finanziaria lettone.

Se tutto sembra funzionare, troverai i progetti riassunti in pratici pacchetti sul sito web. Qui puoi iniziare a lavorare a partire da soli 10 euro a pacchetto (con almeno 5 prestiti)! Questo permette anche agli investitori con poco capitale di diversificare in modo molto efficace.

Il mio rendimento è attualmente superiore all’11% e offre quindi un buon risultato – altri fornitori di P2P consentono valori più alti, ma spesso sono meno affidabili. Un problema che non incontrerai in questo caso: Il network ha una licenza di broker di investimenti rilasciata dall’Autorità di Vigilanza Finanziaria lettone!

Un riconoscimento che comporta molti vantaggi (e piccoli svantaggi): Le autorità hanno un occhio di riguardo per tutti i processi dell’attività di prestito, il che offre agli investitori una maggiore sicurezza. Questo ci dà anche maggiori possibilità di recuperare il nostro denaro in caso di insolvenza.

C’è anche una protezione dei depositi per il capitale non investito e una trasparenza decisamente migliore rispetto a quella di molti concorrenti. Tuttavia, a causa degli elevati requisiti, al momento non esiste una funzione di investimento automatico, per cui dovrai sempre selezionare manualmente i pacchetti di prestiti.

Nel complesso, la rete fa un’ottima impressione. I rendimenti solidi, un’area di business interessante e la sicurezza di una licenza ufficiale mi attraggono molto. La mia esperienza con Debitum finora è stata altrettanto positiva.

Continuerò a investire denaro qui e attendo con ansia gli sviluppi futuri!

Aleks Bleck è il volto di Northern Finance e già all'età di 18 anni era azionista, prestatore e investitore di ETF. La sua attenzione si concentra sui prestiti P2P e sugli ETF passivi. Aleks ha fondato Northern Finance nel 2017 mentre studiava economia aziendale a Lüneburg.

Ha creato il canale YouTube parallelamente al suo lavoro principale nell'investment e corporate banking prima di concentrarsi finalmente su Northern Finance a tempo pieno.

Ottenere rendimenti affidabili tra il 14 e il 17%? Sembra un sogno irrealizzabile per gli investitori? Oggi ti presenterò il provider Swaper in modo più dettagliato, alcuni dati importanti, ulteriori informazioni sulle opportunità di rischio e rendimento e la mia esperienza Swaper con il mio portafoglio personale! Aspetti rilevanti: Con i prestiti P2P, puoi guadagnare […]

Rendimento del 13% con prestiti agricoli – La mia esperienza con LANDE

Rendimento del 13% con prestiti agricoli – La mia esperienza con LANDE

LANDE è uno dei pochi fornitori di prestiti P2P che offre garanzie fisiche. Qui il denaro viene prestato agli agricoltori e ricompensato con tassi di interesse a due cifre! Ho riassunto per te se questo sistema funziona, cosa devi tenere a mente e qual è stata la mia esperienza personale con LANDE. Aspetti rilevanti: Lande […]