Sono i neo-broker più economici sul mercato tedesco e pagano anche gli interessi sul tuo capitale, ma chi è meglio? Scalable Capital vs Trade Republic è la domanda che molti investitori si pongono! Abbiamo analizzato da vicino i due provider più popolari e ne abbiamo confrontato le funzioni, i costi e i servizi. Abbiamo anche […]

Definizione della diversificazione: come ridurre il rischio del tuo portafoglio

La diversificazione è considerata da molti investitori uno degli aspetti più importanti da considerare quando si investe. In sostanza, l’idea è che gli investitori possano ridurre il rischio dei loro portafogli non concentrandosi solo sui singoli investimenti. In questo articolo scoprirai cosa significa esattamente diversificazione, quali sono i vantaggi e come puoi applicarla.

Aspetti rilevanti:

- Puoi ridurre il rischio del tuo portafoglio con l’aiuto della diversificazione.

- Questi aspetti ti aiuteranno a determinare la tua propensione al rischio per costruire un portafoglio equilibrato.

- Conoscere i diversi tipi di rischio ti aiuta a valutare realisticamente i potenziali pericoli quando investi.

Che cos’è la diversificazione?

Quando si parla di investimenti, diversificare significa investire il proprio patrimonio in più di un’unica società, classe di attività o settore. Può anche significare, ad esempio, investire in aziende di ogni dimensione e paese. Oppure non solo in determinate attività, ma anche in azioni, materie prime e immobili.

La diversificazione è particolarmente utile se gli investitori vogliono investire il loro denaro a lungo termine. In questo modo è possibile evitare fluttuazioni eccessive. L’obiettivo di questo tipo di investimento è quindi quello di costruire un patrimonio il più stabile possibile per un lungo periodo di tempo, riducendo al minimo i rischi.

I vari rischi

Prima di investire il tuo denaro, devi essere consapevole dei rischi dell’investimento. Dovresti anche conoscere te stesso per capire qual è la tua tolleranza al rischio e quali rischi sei disposto a correre. L’obiettivo principale è quello di evitare una perdita totale del tuo patrimonio.

In passato, è stato dimostrato più volte che i rischi sono stati spesso valutati male. Un esempio è la crisi economica globale del 2008 e del 2009, quando molte banche hanno valutato male i rischi del mercato immobiliare statunitense e hanno dovuto dichiarare la propria insolvenza.

È bene sapere che:

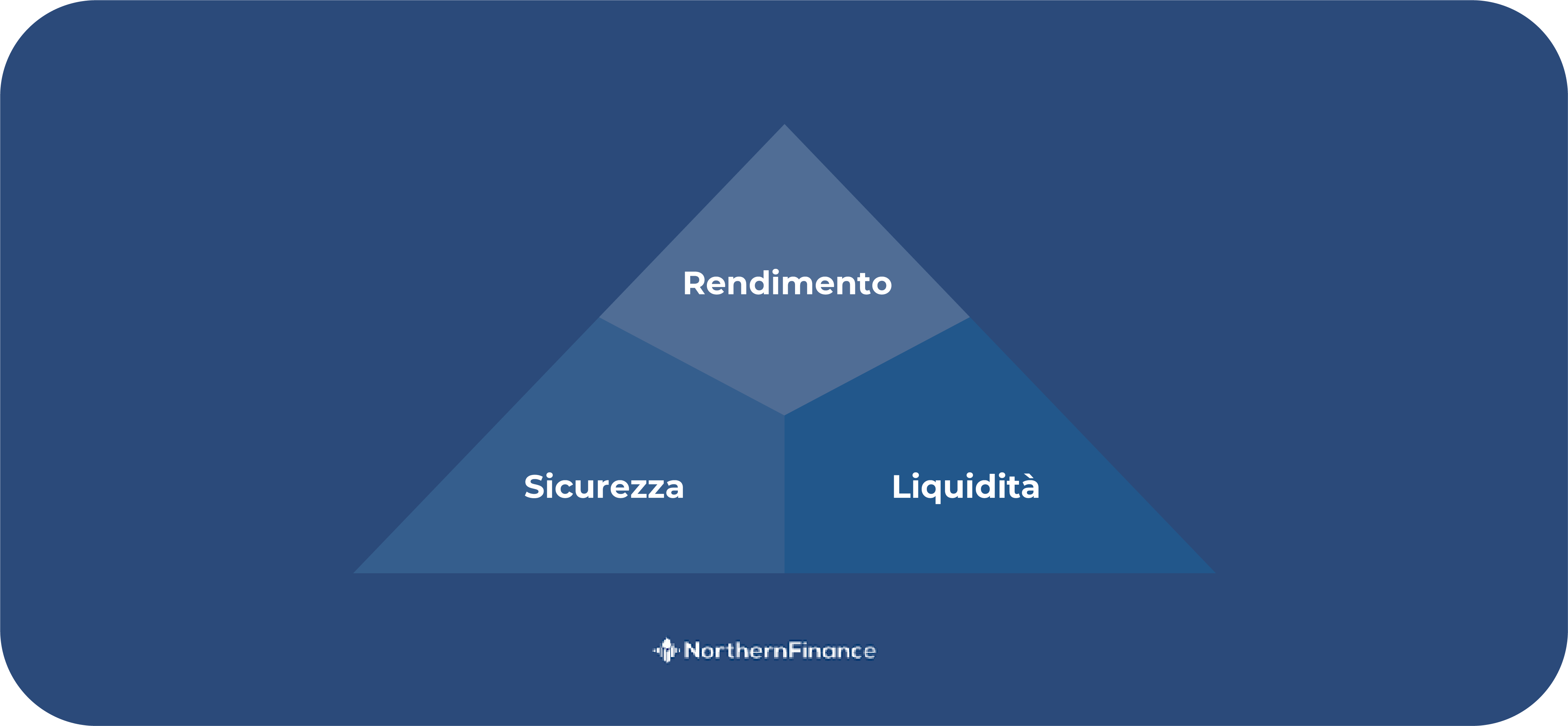

Il triangolo magico dell’investimento mostra l’interazione tra rendimento, sicurezza e liquidità. Non è mai possibile raggiungere tutti e tre gli obiettivi contemporaneamente con un unico investimento. È quindi importante elaborare una strategia adeguata e personalizzata che miri a raggiungere un equilibrio. Più l’investimento è rischioso, più il rendimento potenziale è elevato.

Fondamentalmente, quando si investe si possono distinguere due diversi tipi di rischio: il rischio individuale e il rischio generale del mercato. Il rischio di mercato può essere osservato, ad esempio, quando l’intero mercato azionario tedesco è debole. In quel caso, non solo il prezzo delle azioni di una società scende, ma anche quello della maggior parte delle società quotate in Germania.

Le aziende, ad esempio, corrono un rischio individuale. Le aziende possono trovarsi in difficoltà a causa della scarsa competitività o di una cattiva gestione. Le possibili perdite finanziarie riguardano proprio questa azienda e non altre.

Vantaggi attraverso la diversificazione

Nessuno può prevedere con certezza se singoli settori o aziende saranno in grado di reggere l’economia nel lungo periodo. Gli investitori hanno comunque la possibilità di utilizzare la diversificazione per ridurre il rischio del proprio portafoglio.

Esempio:

La diversificazione spesso significa che un investitore possiede diverse classi di attività che si comportano in modo diverso nelle stesse situazioni. Ad esempio, la domanda di titoli di Stato spesso aumenta quando il mercato azionario scende. Con i titoli di Stato, l’investitore può prestare denaro al mercato e ricevere in cambio un interesse.

Il principio della diversificazione del rischio risale ai due premi Nobel Miller e Modigliani. Questi studiarono la relazione tra rischio e rendimento. In parole povere, puoi ridurre il rischio del tuo portafoglio distribuendo il più possibile il tuo capitale.

Determina la tua propensione al rischio

Per avere una buona panoramica della tua tolleranza al rischio, ci sono diversi aspetti che dovresti considerare. Ecco una selezione di alcuni punti che dovresti considerare in anticipo.

- Quanto è grande il patrimonio che vuoi investire? In linea di principio, gli investitori con più denaro possono assumere rischi maggiori, in quanto possono ammortizzare più facilmente le perdite.

- Se hai dei debiti, come ad esempio un prestito, è bene tenere in considerazione anche questo aspetto. Potrebbe essere opportuno estinguerlo prima di investire il tuo patrimonio.

- Anche il rapporto di lavoro attuale dovrebbe essere preso in considerazione nella propensione al rischio. I dipendenti a tempo indeterminato o i funzionari pubblici possono correre rischi maggiori rispetto a chi ha appena intrapreso un’attività autonoma.

- Un altro punto importante è la durata prevista dell’investimento. Gli investitori che vogliono investire il loro denaro a lungo termine possono investire in misura maggiore in azioni o ETF. Il mercato azionario è sempre soggetto a forti fluttuazioni. Con l’aiuto di un investimento a lungo termine, le fluttuazioni dei prezzi possono essere compensate.

- Anche il denaro che è già stato investito e le classi di attività selezionate giocano un ruolo importante. Si tratta principalmente di investimenti sicuri come polizze di assicurazione sulla vita, contratti di risparmio della società edilizia o depositi a tempo determinato? Oppure il denaro è già stato investito in attività ad alto rischio e ad alto rendimento come le azioni?

Riduci il rischio del tuo portafoglio

Esistono diversi approcci per diversificare il proprio portafoglio e ridurre così il rischio. Ecco alcune opzioni.

Gestire il rischio

Ci sono diversi errori che molti investitori commettono ripetutamente. Ad esempio, una somma relativamente elevata viene investita in quello che sembra essere un investimento particolarmente impressionante. Oppure la somma disponibile viene semplicemente divisa in parti uguali e investita in investimenti diversi.

Ogni classe d’investimento presenta rischi e opportunità diverse. Non bisogna inoltre sottovalutare la propensione al rischio individuale di ciascun investitore. Pertanto, è necessario assicurarsi che ogni investimento sia sempre proporzionato all’importo totale del patrimonio investito.

È bene sapere che:

Quindi tieni sempre una panoramica dei rischi delle singole forme di investimento e una panoramica dei rischi dell’intero portafoglio per creare una sorta di equilibrio basato sul tuo profilo di rischio individuale.

Investire in mercati differenti

Molti investitori tedeschi tendono a investire solo nel mercato tedesco. Ad esempio, acquistano solo azioni di società tedesche. Diversificare significa anche coprire diversi mercati e non investire solo in un determinato paese.

Una crisi economica potrebbe verificarsi anche in Germania. Se hai investito esclusivamente in azioni tedesche, dovrai sopportare forti fluttuazioni. Chi ha investito a livello internazionale, invece, potrà trarre vantaggio se i mercati americani o asiatici registrano un buon andamento nello stesso periodo.

Utilizzo di diverse classi di attività

Anche investire il tuo patrimonio in diverse classi di attività può contribuire alla diversificazione. Se investi solo in una specifica classe di attività, dipendi fortemente dall’andamento dei singoli titoli.

Esempio:

Se investi la maggior parte del tuo denaro in depositi a scadenza fissa, difficilmente potrai ottenere dei rendimenti in tempi di bassi tassi di interesse. Se invece investi solo in azioni di un determinato settore, devi temere un forte calo dei prezzi delle azioni se questo settore non va bene.

Evita i rischi del cluster

Un’adeguata diversificazione comprende anche l’evitare i rischi di raggruppamento. Ciò significa, ad esempio, che le azioni che acquisti non devono essere troppo legate tra loro. Ad esempio, se investi in azioni di case automobilistiche e allo stesso tempo in azioni di società che producono software per automobili, è probabile che i prezzi di entrambe le azioni crollino se il settore automobilistico non va bene.

Attenzione!

Evitare i rischi di cluster significa quindi cercare le possibili sovrapposizioni nel portafoglio ed evitarle. In caso contrario, le fluttuazioni non potranno essere ammortizzate e bilanciate nei momenti di difficoltà economica.

Conclusione: la diversificazione come strategia d’investimento sensata

La diversificazione è una strategia di investimento sensata per gli investitori a lungo termine che vogliono ridurre al minimo i rischi. Esistono diverse opzioni per farlo. Ad esempio, puoi investire in diverse classi di attività come call money, materie prime, azioni, oro o obbligazioni.

Altre opzioni includono investimenti in paesi e settori diversi. Inoltre, i rischi di cluster dovrebbero essere generalmente evitati. Se diversifichi il tuo portafoglio in modo ampio, puoi ammortizzare meglio i rischi e le scarse performance dei prezzi in periodi economici difficili.

È utile determinare la propria propensione al rischio. Occorre prendere in considerazione diversi aspetti, come l’entità del proprio patrimonio, i debiti, il denaro già investito, il rapporto di lavoro esistente e la durata prevista dell’investimento.

FAQ – Domande frequenti sulla diversificazione Definizione

Aleks Bleck è il volto di Northern Finance e già all'età di 18 anni era azionista, prestatore e investitore di ETF. La sua attenzione si concentra sui prestiti P2P e sugli ETF passivi. Aleks ha fondato Northern Finance nel 2017 mentre studiava economia aziendale a Lüneburg.

Ha creato il canale YouTube parallelamente al suo lavoro principale nell'investment e corporate banking prima di concentrarsi finalmente su Northern Finance a tempo pieno.

Perdita totale dell’ETF – Perdi tutto il tuo patrimonio con gli ETF?

Perdita totale dell’ETF – Perdi tutto il tuo patrimonio con gli ETF?

Immagina di investire tutti i tuoi soldi per molti anni e di risparmiare per raggiungere un obiettivo specifico. All’improvviso, il tuo portafoglio va in rosso e perdi tutto il tuo patrimonio. Questo è uno scenario che i principianti del mercato azionario temono particolarmente. Ma è possibile se investi in ETF? In questo articolo scoprirai quali […]

Forse hai sentito o letto la famosa frase di Warren Buffett: “Se non trovi un modo per fare soldi mentre dormi, lavorerai fino alla morte”. Il suo significato è che dobbiamo risparmiare, investire e creare flussi di reddito che generino denaro senza lavorare attivamente per ottenerlo. Questo garantisce libertà finanziaria, stabilità e sicurezza nella tua […]