Interessi del 19% all’anno con l’aiuto dei prestiti P2P: è possibile? Lo è! Il provider CrowdedHero concede prestiti per giovani aziende, di cui puoi beneficiare anche tu come investitore. In questo articolo ti mostrerò la mia personale esperienza con CrowdedHero, le informazioni più importanti sul provider, i possibili rischi e i progetti in corso! Aspetti […]

Ecco quanto ti costerà il tuo ETF nel corso degli anni!

Gli ETF sono popolari per i loro costi relativamente bassi, tra le altre cose. Ma quali sono le spese che dobbiamo realmente aspettarci, quanto sono favorevoli i piani di risparmio e quanta parte del nostro rendimento viene effettivamente assorbita dalle commissioni per gli investimenti più lunghi?

Se sei interessato a questo tipo di analisi o semplicemente cerchi gli ultimi consigli e trucchi sulle tue finanze, dovresti dare un’occhiata anche al nostro forum gratuito sui prestiti personali. Qui puoi scambiare idee con altri investitori e tenerti aggiornato sugli ultimi sviluppi.

Costi dell’ETF vs. rendimento netto

Quando investiamo il nostro denaro e corriamo dei rischi, non lo facciamo per divertimento: vogliamo vedere un ritorno! È quindi logico che cerchiamo di evitare tutte le influenze che riducono i nostri profitti.

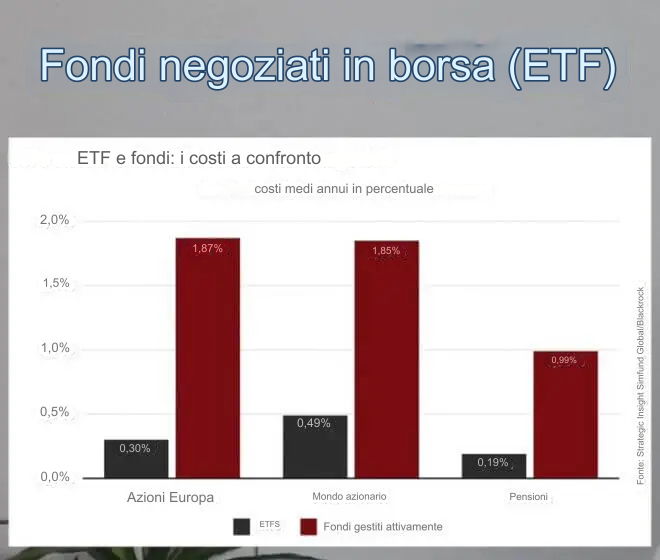

Insieme alle tasse e alle commissioni per i broker e le banche, sono soprattutto i costi dei vari prodotti finanziari a far diminuire il nostro reddito. Tuttavia, negli ultimi anni gli ETF hanno apportato un miglioramento significativo.

Questo perché questi fondi non richiedono un grande team per la loro gestione: Essi seguono indici basati su regole predefinite. Poiché il funzionamento è in gran parte automatico, un ETF può avere costi significativamente inferiori rispetto a un prodotto gestito attivamente.

Tuttavia, “basso” non significa “gratuito” e anche con gli ETF i costi possono aumentare. Inoltre, le varie cifre chiave e le diverse opzioni di acquisto spesso generano confusione tra gli investitori.

In linea con le tendenze: il piano di risparmio

Gli ETF possono essere aggiunti al tuo portafoglio sia tramite un singolo acquisto regolare sia tramite un piano di risparmio in abbonamento: entrambi comportano costi diversi. Poiché attualmente godono di grande popolarità, oggi vogliamo dare un’occhiata più da vicino ai piani di risparmio.

In questo caso, un importo fisso viene investito nell’ETF desiderato a intervalli regolari, solitamente mensili, trimestrali o semestrali. Sono possibili anche importi minori, che possono anche essere inferiori al prezzo di un’unità dell’ETF. L’investitore acquisisce quindi quote del prodotto un po’ alla volta.

Per analizzare meglio i costi, facciamo due esempi diversi: L’investitore A vorrebbe investire 250€ al mese nell’ETF iShares Core MSCI World, mentre l’investitore B è disposto a investire 500€.

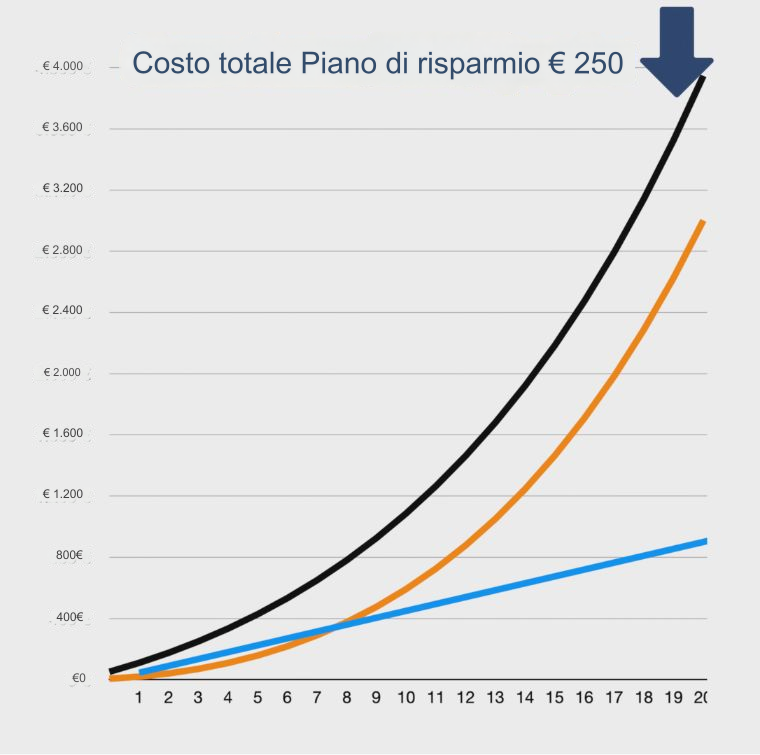

Esempio 1: 250 euro nel piano di risparmio

L’investitore A utilizza un piano di risparmio per i 250 euro che vuole investire ogni mese. Questo gli costerà l’1,5%. Non ho scelto questo esempio per caso: Questo è l’importo attualmente richiesto dai broker “tradizionali” come Comdirect o Commerzbank. Il risultato è una spesa di 3,75 euro al mese o 45 euro all’anno.

I costi vengono addebitati anche per l’ETF vero e proprio. L’iShares Core MSCI World applica un costo annuo dello 0,2%. Per rendere ancora più chiaro il nostro esempio, ipotizziamo che questo ETF offra un tasso di interesse annuo del 6%.

Dopo cinque anni, l’investitore A ha risparmiato 17.000 euro in questo modo. Dopo dieci anni sono già 38.000 e dopo 15 anni sono già 65.000. Se il nostro investitore resiste per 20 anni, può contare su ben 99.000 euro.

Poiché il deposito mensile rimane costante, le spese per il piano di risparmio non cambiano. Dopo 20 anni, l’investitore A ha perso un totale di 900 euro a causa di queste spese, evidenziate in blu nel nostro grafico.

Al contrario, i costi dell’ETF sono aumentati naturalmente con l’aumento del capitale. Dopo 20 anni, la cifra ammonta a 2.600 euro, come puoi vedere dalla linea arancione.

Il risultato è il seguente: costi totali (TER):

- 334 euro dopo cinque anni

- 926 euro dopo dieci anni

- 1.900 euro dopo 15 anni e

- 3500 euro dopo 20 anni

Esempio 2: 500 euro nel piano di risparmio

Diamo poi un’occhiata ai costi di un ETF in un piano di risparmio se possiamo investire 500 euro al mese. L’investitore B investe il doppio dell’importo e ovviamente deve pagare il doppio delle commissioni del piano di risparmio: 7,50 euro al mese o 90 euro all’anno.

Anche gli altri valori raddoppiano all’incirca, così che dopo cinque anni abbiamo risparmiato 34.000€ e dopo dieci anni 76.000€. Se investiamo a questo ritmo per 15 anni, realizzeremo 130.000€ e dopo 20 anni avremo 198.000€ ad aspettarci.

Può essere anche più economico!

Grazie all’attuale mercato molto più aperto e alle offerte di numerosi “neo-broker”, i costi degli ETF per i piani di risparmio sono diminuiti drasticamente. Un esempio lampante è Smartbroker, che addebita solo 80 centesimi per l’esecuzione di un piano di risparmio e nessuna commissione per gli ordini.

La differenza di poco meno di 3 euro di risparmio al mese diventa subito evidente: Dopo cinque anni, l’investitore A può già dire di avere 600 euro in più! Dopo dieci anni sono già 2400 euro, dopo 15 anni sono già 5.900 euro. Con un investimento di vent’anni, si arriva all’incredibile cifra di 11.600 euro!

Dopo 20 anni, abbiamo 11.600 euro in più nel nostro conto deposito grazie al vantaggio tariffario di Smartbroker. E questo solo perché abbiamo risparmiato 3 euro al mese sulle commissioni. Questo perché il denaro risparmiato confluisce direttamente nell’ETF invece che nei suoi costi e guadagna direttamente gli interessi. In questo modo si genera un reddito per noi, invece di finire nelle tasche del tuo broker.

Se in questo modo riduciamo i costi al minimo, l’effetto è ancora più evidente con 500 euro al mese. In questo caso, le commissioni per l’esecuzione del piano di risparmio non raddoppiano, ma aumentano solo di 20 centesimi a un euro.

Grazie al prezzo favorevole del broker intelligente, in questo scenario possiamo già incassare un vantaggio di 1.300 euro dopo cinque anni. Questa cifra sale a 5.400 euro dopo dieci anni, a 13.00 euro dopo 15 anni e a ben 25.000 euro dopo 20 anni.

Questo vantaggio diventa particolarmente chiaro se lo confrontiamo con l’importo mensile: Dopo 20 anni, abbiamo l’equivalente di 50 mesi di deposito aggiuntivo. Con uno dei broker più costosi, questo denaro andrebbe perso.

Costi nascosti degli ETF: Spread e co.

Oltre ai costi del piano di risparmio e alle commissioni dell’ETF stesso, dobbiamo purtroppo prepararci ad altri costi. Questi includono, ad esempio, lo spread, che dipende dal luogo di esecuzione del rispettivo prodotto finanziario.

Ad esempio, se acquisti ETF che includono azioni statunitensi, gli orari di apertura delle borse americane sono importanti. Se sono attualmente chiuse, i broker interessati applicano una commissione di copertura – lo spread.

I costi dell’ETF sono quindi più bassi se fai trading tra le 15:30 e le 22:00, dato che le borse sono regolarmente aperte in questo periodo. In caso di dubbi, non esitare a chiedere al tuo broker come viene regolamentato esattamente questo aspetto.

Altri costi, spesso nascosti, sono le commissioni di deposito o di custodia che alcuni broker applicano. A causa della pressione competitiva all’interno del settore, tali spese stanno diventando sempre più rare, ma non possono essere completamente escluse.

Alcuni broker offrono anche interessi negativi sui saldi di cassa eccessivi. Tuttavia, questi interessi sono solitamente legati a un determinato periodo (ad esempio, -0,5% di interessi se il tuo denaro è rimasto presso il tuo broker per più di 6 mesi e non è stato investito), cosa che dovresti sapere ed evitare di conseguenza.

I miei consigli

Come abbiamo dimostrato con il nostro esempio di calcolo, anche il più piccolo risparmio sulle commissioni dei piani di risparmio può rapidamente sommarsi a somme enormi. Quando si acquista un ETF, è quindi fondamentale considerare i costi!

Dato che anche il più piccolo risparmio è chiaramente vantaggioso, ti consiglio di utilizzare uno dei neobroker a basso costo come Smartbroker se vuoi acquistare ETF con piani di risparmio.

Non è un segreto che io sia un grande fan di Smartbroker e dei suoi costi particolarmente vantaggiosi, soprattutto per gli ETF. Nel mio articolo “Smartbroker Depot – cosa ti offre”, ho analizzato nel dettaglio cosa puoi aspettarti esattamente e se è davvero migliore della concorrenza.

Aleks Bleck è il volto di Northern Finance e già all'età di 18 anni era azionista, prestatore e investitore di ETF. La sua attenzione si concentra sui prestiti P2P e sugli ETF passivi. Aleks ha fondato Northern Finance nel 2017 mentre studiava economia aziendale a Lüneburg.

Ha creato il canale YouTube parallelamente al suo lavoro principale nell'investment e corporate banking prima di concentrarsi finalmente su Northern Finance a tempo pieno.

Ottenere rendimenti affidabili tra il 14 e il 17%? Sembra un sogno irrealizzabile per gli investitori? Oggi ti presenterò il provider Swaper in modo più dettagliato, alcuni dati importanti, ulteriori informazioni sulle opportunità di rischio e rendimento e la mia esperienza Swaper con il mio portafoglio personale! Aspetti rilevanti: Con i prestiti P2P, puoi guadagnare […]

Viainvest si distingue tra i fornitori di P2P: non troverai interessi del 13%, investimenti garantiti da attività e una licenza di intermediazione di investimenti da nessun’altra parte! Sulla base della mia esperienza, vorrei spiegarti se ne vale davvero la pena e cosa devi tenere presente. Aspetti rilevanti: Viainvest è un provider P2P con un solo […]