Interessi del 19% all’anno con l’aiuto dei prestiti P2P: è possibile? Lo è! Il provider CrowdedHero concede prestiti per giovani aziende, di cui puoi beneficiare anche tu come investitore. In questo articolo ti mostrerò la mia personale esperienza con CrowdedHero, le informazioni più importanti sul provider, i possibili rischi e i progetti in corso! Aspetti […]

Le strategie ETF più popolari: vantaggi e svantaggi

Quando si investe in ETF, come in altri strumenti finanziari, la propria strategia è fondamentale. Ci sono molti modi diversi per raggiungere i tuoi obiettivi finanziari personali. Scopri di seguito le strategie ETF più efficaci.

Oggi abbiamo dato un’occhiata più da vicino a come questo può apparire nella pratica, quali sono i metodi più popolari e più conosciuti e come si comportano nella realtà.

Canale YouTube di Northern Finance

Se sei interessato a questi e ad altri consigli finanziari o semplicemente hai delle domande a cui non riesci a trovare risposta, dovresti dare un’occhiata anche al nostro forum sui prestiti personali.

Lì puoi scambiare idee con altri investitori e trovare conoscenze preziose. Puoi anche imparare qualche trucco.

La strategia dei dividendi

Uno dei metodi di investimento più semplici e conosciuti è la strategia dei dividendi. Se tutto va secondo i piani, è anche uno dei più utili, in quanto fornisce agli investitori un reddito passivo senza stress.

Il concetto è presto spiegato: acquistando azioni che pagano un dividendo, riceviamo regolarmente l’importo corrispondente. Man mano che l’importo aumenta, aumenta anche il reddito aggiuntivo, fino a quando, in teoria, possiamo vivere solo grazie al dividendo.

Anche chi ha obiettivi meno ambiziosi e vuole coprire solo una parte dei costi in questo modo ha buone opportunità. Il programma selezionato

Le azioni devono ovviamente pagare un dividendo altrettanto elevato. Molte aziende famose come Coca Cola, Roche e McDonalds possono essere presenti in un portafoglio organizzato in questo modo.

Trattandosi di una strategia a lungo termine, l’attenzione si concentra su nomi affermati con dividendi costantemente elevati (e regolarmente in crescita). È meno probabile che vengano presi in considerazione titoli rischiosi.

I vantaggi includono naturalmente i pagamenti dei dividendi, che ci forniscono un reddito corrispondente. Possiamo anche avere una visione molto più rilassata del prezzo effettivo delle nostre azioni, dato che i guadagni non sono il nostro obiettivo principale. Inoltre, i principianti beneficiano dell’attuale franchigia fiscale di 801 euro.

L’aspetto negativo è la mancanza di diversificazione tra settori e regioni. Questo perché le azioni idonee alla strategia dei dividendi tendono ad essere molto raggruppate.

Quando si cercano aziende adatte, la maggior parte delle persone guarda agli Stati Uniti. E anche lì, in alcuni settori è quasi impossibile trovare un candidato adatto. Di solito ci si ritrova con titoli del settore delle comunicazioni o del petrolio e del gas e si è in balia degli sviluppi di queste categorie.

Inoltre, la strategia dei dividendi comporta dei costi se il reddito deve essere reinvestito. Se implementiamo questa strategia utilizzando gli ETF, abbiamo anche un margine di manovra decisamente inferiore nella selezione delle società. Inoltre, questi “ETF sui dividendi” in particolare sono spesso più costosi di altre offerte.

Possibili ETF per la strategia dei dividendi

Se vuoi ottenere un forte dividendo attraverso gli ETF, il “Dow Jones U.S. Selected Dividend UCITS” di iShares è solitamente una buona scelta. Negli ultimi anni, questo ETF non solo ha registrato un discreto guadagno di prezzo, ma anche il dividendo è impressionante – altrimenti non lo consiglierei.

Un’altra opzione è l'”iShares Emerging Markets Dividend UCITS ETF”. Investe in 100 azioni dei mercati emergenti, che dovrebbero offrire una distribuzione corrispondente. Purtroppo questo candidato è piuttosto costoso, con un costo dello 0,65%.

La “strategia dei megatrend”

Un’intera gamma di sviluppi può essere classificata come “megatrend”: la trasformazione digitale, la catastrofe climatica, la parità di genere, il cambiamento demografico e molti altri. Prevedere il loro impatto può essere divertente, ma raramente è affidabile.

Se scommetti sui settori giusti, hai la possibilità di partecipare a un grande boom e di moltiplicare il tuo capitale. Se, invece, scegli le azioni e gli ETF sbagliati, non ci saranno ricchezze immediate. C’è anche il rischio di subire forti perdite.

Autoproclamati profeti del denaro spiegano in ogni angolo di internet qual è il nuovo megatrend e perché dovresti puntare tutto su di esso per avere la garanzia di diventare ricco. Tuttavia, è stato scientificamente provato che non è possibile superare il mercato in astuzia, almeno non a lungo termine.

Tuttavia, è possibile puntare sul cavallo giusto nel breve periodo e ottenere i relativi profitti. Tuttavia, superare il resto degli investitori nel lungo periodo selezionando gli ETF e le azioni giuste è piuttosto improbabile.

Tra gli svantaggi aggiuntivi ci sono anche i costi elevati degli ETF che tracciano questo settore di tendenza. Le commissioni dello 0,8% non sono rare in questo caso. Questi importi devono prima essere compensati da rendimenti migliori.

Inoltre, anche la diversificazione di questi ETF di tendenza appare alquanto negativa.

Possibili ETF per la strategia dei megatrend

Se vuoi salire sul carro dei vincitori e investire in un megatrend, puoi farlo ad esempio con l’ETF iShares Global Clean Energy. Questo ETF contiene 30 delle maggiori società che investono nell’energia pulita e ha un volume di 3,3 miliardi di euro.

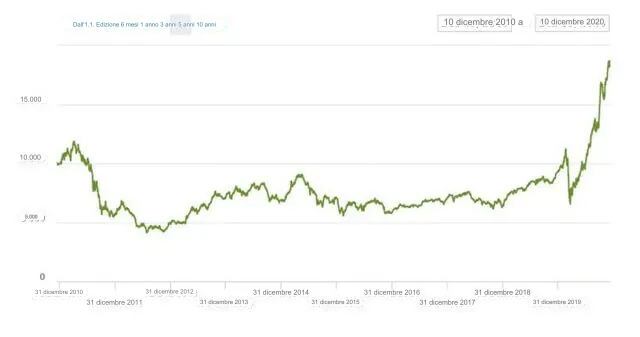

Tra questi ci sono titoli come Siemens Gamesa e Vestas, che però presentano anche commissioni annuali dello 0,65%. Anche la performance non è eccezionale: dopo 9 anni piuttosto magri, solo nel 2019 c’è stata una notevole ripresa.

Un altro ETF di tendenza è l’iShares Automation and Robotics UCITS ETF, che contiene 130 società per un totale di 2,8 miliardi. L’investimento in automazione e robotica ha prodotto finora un’ottima crescita ed è anche conveniente con un costo dello 0,4%.

La strategia del portafoglio ETF World

La mia strategia preferita è l’ETF World Portfolio, che segue gran parte dell’economia globale nel modo più realistico possibile. Questo metodo è ideale per un approccio buy-and-hold, in cui si compra una volta e poi si tiene.

Gli investitori possono mappare questo approccio a prova di crisi utilizzando gli ETF in due modi: in primo luogo, i paesi industrializzati ed emergenti possono essere ponderati in base alla capitalizzazione di mercato e in secondo luogo in base al loro prodotto interno lordo.

Quest’ultimo approccio include anche le società locali non quotate e questo può avere un impatto significativo! Nel classico ETF globale “MSI World”, ad esempio, la quota degli Stati Uniti scenderebbe dal 60% al 40% e le azioni tedesche sarebbero rappresentate in misura doppia.

Uno dei principali vantaggi di questa strategia è che è facile da impostare: se credi nell’economia globale, puoi sederti e rilassarti – il piano di risparmio fa il resto. Questo approccio passivo può farci risparmiare molto stress e per questo è molto apprezzato da alcuni investitori.

La lunga storia di risultati positivi del MSI World in particolare – dal suo lancio nel 1970, nessun investitore che abbia investito per almeno 15 anni ha subito perdite – è impressionante e contribuisce alla buona reputazione di questa strategia.

Purtroppo in questo caso manca la flessibilità, ad esempio nei momenti di crisi. Se il peggio viene al peggio, devi aggrapparti ai tuoi investimenti con una volontà di ferro. Se non hai questa resistenza, dovresti scegliere un’altra opzione.

Possibili ETF per la strategia del portafoglio mondiale

Il Vanguard FTSE Developed World UCITS ETF è la controparte del MSI World, ma è molto più economico. Le sue oltre 2.000 azioni di 25 paesi industrializzati ci costano solo lo 0,12% all’anno.

Il Vanguard FTSE Emerging Markets UCITS ETF è consigliato per coprire i mercati emergenti. Porta in portafoglio circa 1.800 società con un volume totale di 1,9 miliardi di euro e rende solo lo 0,22% all’anno.

La strategia satellitare di base

La strategia satellitare principale è un mix delle varianti precedenti e di molte altre opzioni. È rappresentata da un nucleo ampiamente diversificato con un buon tasso di interesse, attorno al quale orbitano singoli satelliti rischiosi.

Mentre questo nucleo può essere ben rappresentato da un portafoglio globale, ad esempio, possiamo investire con fiducia in ETF sui megatrend, concentrarci sulla diversificazione o fare altre scommesse nell’area periferica.

Il vantaggio maggiore è la relativa sicurezza fornita dal nucleo centrale, senza dover rinunciare alla flessibilità e alle opportunità offerte dai satelliti. L’altra faccia della medaglia, tuttavia, è l’impegno richiesto: solo chi ama modificare attivamente il proprio portafoglio sarà soddisfatto.

Come funziona l’implementazione pratica

Naturalmente, non è necessario attenersi strettamente alle strategie sopra menzionate: sono ammesse anche forme miste. In definitiva, è solo l’investitore stesso a decidere quale sia la strategia migliore per lui.

I consigli qui riportati possono aiutarti a trovare gli ETF giusti per i tuoi obiettivi.

da trovare. Ma non importa quale candidato sceglierai alla fine: Vale sicuramente la pena dare un’occhiata al nostro articolo “Come trovare l’ETF migliore per te”.

Ti spiega tutti gli aspetti importanti per aumentare drasticamente le possibilità di successo del tuo prossimo investimento.

Quando sarai pronto a mettere in pratica la tua strategia attentamente pianificata, ti troverai rapidamente di fronte a un mare di broker. Trovare quello giusto per te può essere un’impresa titanica.

Per questo motivo ti consigliamo Smartbroker, con il quale è possibile mappare facilmente tutte le strategie e gli ETF qui trattati. Il fatto che alcuni dei 600 diversi piani di risparmio in ETF siano disponibili a partire da 0 euro rende Smartbroker uno dei migliori provider per i neofiti. Puoi iniziare subito cliccando su questo link.

Aleks Bleck è il volto di Northern Finance e già all'età di 18 anni era azionista, prestatore e investitore di ETF. La sua attenzione si concentra sui prestiti P2P e sugli ETF passivi. Aleks ha fondato Northern Finance nel 2017 mentre studiava economia aziendale a Lüneburg.

Ha creato il canale YouTube parallelamente al suo lavoro principale nell'investment e corporate banking prima di concentrarsi finalmente su Northern Finance a tempo pieno.

Ottenere rendimenti affidabili tra il 14 e il 17%? Sembra un sogno irrealizzabile per gli investitori? Oggi ti presenterò il provider Swaper in modo più dettagliato, alcuni dati importanti, ulteriori informazioni sulle opportunità di rischio e rendimento e la mia esperienza Swaper con il mio portafoglio personale! Aspetti rilevanti: Con i prestiti P2P, puoi guadagnare […]

Rendimento del 13% con prestiti agricoli – La mia esperienza con LANDE

Rendimento del 13% con prestiti agricoli – La mia esperienza con LANDE

LANDE è uno dei pochi fornitori di prestiti P2P che offre garanzie fisiche. Qui il denaro viene prestato agli agricoltori e ricompensato con tassi di interesse a due cifre! Ho riassunto per te se questo sistema funziona, cosa devi tenere a mente e qual è stata la mia esperienza personale con LANDE. Aspetti rilevanti: Lande […]