Interessi del 19% all’anno con l’aiuto dei prestiti P2P: è possibile? Lo è! Il provider CrowdedHero concede prestiti per giovani aziende, di cui puoi beneficiare anche tu come investitore. In questo articolo ti mostrerò la mia personale esperienza con CrowdedHero, le informazioni più importanti sul provider, i possibili rischi e i progetti in corso! Aspetti […]

Il miglior investimento senza rischi 2024: Aumenta i rendimenti

La pandemia di coronavirus, la guerra in Ucraina, l’alta inflazione: gli ultimi anni sono stati turbolenti e hanno avuto un impatto anche sulla situazione economica della Germania. Anche gli investitori sentono gli effetti di queste crisi transnazionali nei loro portafogli. Forse anche tu hai notato le forti fluttuazioni del mercato e sei quindi alla ricerca di investimenti relativamente sicuri. In questo articolo scoprirai quali sono i migliori investimenti senza rischi e come puoi ottenere un rendimento decente!

Aspetti rilevanti:

- I depositi a tempo determinato e le call money sono investimenti molto sicuri e rappresentano un buon modo per conservare il tuo gruzzolo.

- Gli investimenti molto sicuri sono soggetti all’inflazione: il tuo denaro si svaluta nel lungo periodo e il suo potere d’acquisto diminuisce.

- La diversificazione ti permette di rendere più sicuri gli investimenti ad alto rendimento

- Con i prestiti P2P e gli ETF, hai la possibilità di ottenere una sufficiente diversificazione e un potenziale rendimento interessante.

Meno rischi nel tuo portafoglio: come funziona?

La pandemia di coronavirus ha dimostrato che le crisi possono avere un forte impatto sull’economia e sugli investimenti mondiali. I prezzi delle azioni possono scendere bruscamente per un breve periodo e il tuo portafoglio può finire in rosso. In tempi così incerti, gli investitori si preoccupano maggiormente di questioni come la sicurezza del portafoglio.

Valuta la tua propensione al rischio – costruisci una strategia

Prima di scegliere determinati investimenti, è consigliabile scoprire che tipo di rischio hai. Non tutte le classi di investimento sono adatte a tutti gli investitori. Le persone hanno caratteri diversi e affrontano il rischio in modo diverso.

Forse riesci a rimanere calmo e razionale in tempi di incertezza economica. Alcune persone non si emozionano quando vedono cifre rosse nel proprio portafoglio durante una crisi economica e possono semplicemente aspettare e vedere. Se appartieni a questa tipologia di persone, ti sarà più facile affrontare l’alta volatilità e quindi sarai più propenso a investire in attività più rischiose.

Tuttavia, potresti essere il tipo di persona che ha un bisogno di sicurezza molto elevato e teme di perdere l’intero investimento. Anche le persone con un maggiore bisogno di sicurezza possono investire e non devono considerare solo gli investimenti a prova di crisi! In questo caso, puoi fare più ricerche per comprendere meglio il tuo investimento.

Attenzione!

Un buon portafoglio è composto da una componente di sicurezza e da una componente di rendimento. Se sei una persona orientata alla sicurezza, potresti, ad esempio, aumentare la tua componente di sicurezza rispetto alle persone rischiose. Potresti anche investire somme minori all’inizio per familiarizzare con gli asset.

Indipendentemente dalla tua propensione al rischio, ti consigliamo di costruire una strategia per le tue finanze. Una strategia fissa ti aiuterà a perseguire i tuoi obiettivi e a mantenere la calma nei momenti difficili. Dopo tutto, hai elaborato un piano preciso e hai messo in conto le fluttuazioni.

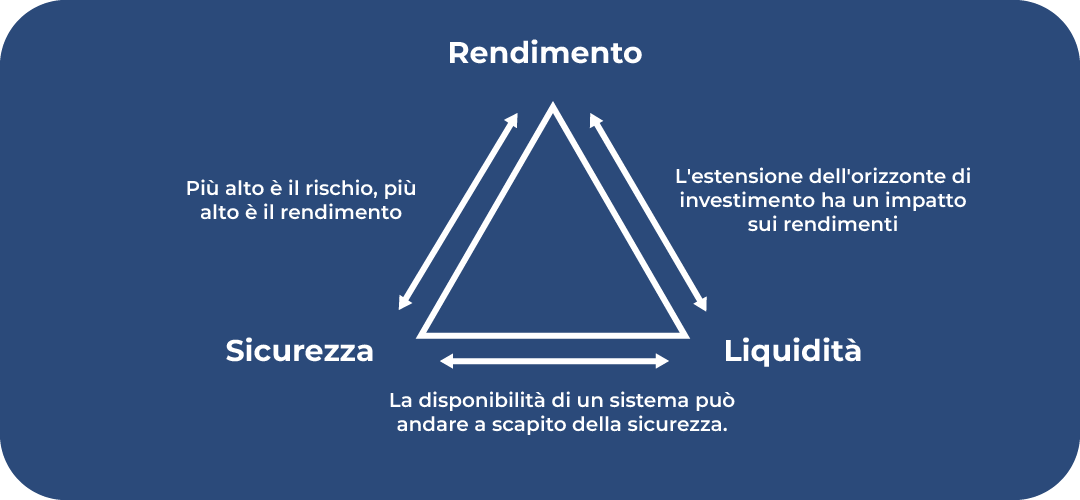

Il triangolo magico degli investimenti

Il triangolo magico dell’investimento può aiutarti a capire la relazione tra la sicurezza e il rendimento di una classe di attività. Fondamentalmente, gli investitori perseguono tre obiettivi principali con i loro investimenti: redditività, sicurezza e liquidità. Ogni investimento si differenzia per le rispettive caratteristiche di questi tre obiettivi.

La redditività di una classe di attività indica il rendimento potenziale, cioè i profitti che puoi realizzare. Questo include, ad esempio, il pagamento di dividendi, distribuzioni o interessi. Questi profitti possono anche essere reinvestiti per beneficiare dell’interesse composto. Un esempio di questa classe di attività è un ETF ad alto rendimento.

Anche la sicurezza varia notevolmente da investimento a investimento. Si presentano rischi diversi, come il rischio valutario o il rischio economico. Esistono diversi modi per ridurre il rischio di insolvenza di un investimento.

Alcune classi di attività sono facili e veloci da acquistare e vendere. Altri investimenti sono legati a momenti specifici e non sono sempre disponibili. Questo fatto è descritto dalla liquidità di un investimento. Ad esempio, un contratto di risparmio della società edilizia non può essere annullato in qualsiasi momento.

Attenzione!

Cosa c’entra questo triangolo con la scelta del tuo investimento? Puoi osservare attentamente i tre obiettivi e chiederti cosa è più importante per te personalmente in un investimento e dove dovrebbe concentrarsi il tuo patrimonio. Non c’è una risposta sbagliata o giusta, l’investimento deve essere adatto a te e alla tua vita.

Nessun investimento può soddisfare tutti questi obiettivi allo stesso tempo. Gli investimenti sicuri vanno sempre di pari passo con un rendimento o una liquidità più bassi. È quindi importante che tu ti renda conto della tua personale propensione al rischio e che la stabilisca in relazione all’obiettivo dei tuoi investimenti.

L’investimento più interessante può fare entrambe le cose: meno rischi e più rendimento

Una classe di attività sicura può proteggerti da una perdita totale, ma mette a rischio il tuo patrimonio in un altro modo: Crisi del gas e preoccupazioni per l’aumento dei prezzi dell’inflazione. L’inflazione può svalutare il tuo denaro per lunghi periodi di tempo. Ciò significa che si ottengono meno beni per la stessa quantità di denaro.

Questo dimostra quanto sia importante costruire un portafoglio equilibrato. Una componente di rendimento attraverso investimenti ad alto rendimento ti aiuta a realizzare profitti e protegge il tuo patrimonio dall’inflazione. In questo modo potrai, ad esempio, fare delle provvidenze per la vecchiaia o investire denaro per i figli e finanziare i loro desideri, come la patente di guida o l’istruzione.

Attenzione!

La componente di sicurezza può ridurre il rischio complessivo. In questo modo, le fluttuazioni non sono più così forti e vengono assorbite dagli asset sicuri. Gli asset sicuri sono particolarmente adatti a costituire un cuscinetto finanziario.

Esistono vari modi per rendere più sicuri anche gli investimenti più rischiosi. Ad esempio, assicurando una sufficiente diversificazione. Distribuendo il tuo portafoglio, le perdite nelle singole aree possono essere compensate. La diversificazione si applica a:

- Fornitori diversi

- Vari gruppi

- Paesi

- Industrie

I migliori investimenti per una maggiore sicurezza nel proprio conto deposito

Le spese impreviste possono sempre presentarsi: L’auto smette improvvisamente di funzionare e deve essere riparata o è necessaria una nuova lavatrice. Le classi di attività molto sicure sono particolarmente indicate per il tuo gruzzolo, una riserva finanziaria per i momenti difficili.

È importante che questa riserva abbia un alto livello di liquidità, cioè che sia accessibile rapidamente in caso di necessità. Deve essere facilmente accessibile e investito in modo sicuro, in modo da poter contare sulla tua strategia finanziaria anche in situazioni difficili. Un esempio utile di questo tipo di investimento è il conto corrente overnight.

Prestito di denaro, deposito a tempo determinato, conto di risparmio

Il conto corrente call money è il classico investimento sicuro. È flessibile e facilmente accessibile. In pratica, è un conto che produce interessi senza essere vincolato a termini fissi. L’elevata liquidità ti garantisce la possibilità di accedere al tuo denaro in qualsiasi momento se ne hai bisogno.

I depositi a tempo determinato sono molto sicuri, ma meno flessibili. Sono vincolati a un periodo di tempo specifico. Questo può variare, con termini che vanno da un mese a dieci anni. Non puoi accedere al tuo denaro in qualsiasi momento, ma devi rispettare i termini.

Anche il libretto di risparmio non presenta quasi alcun rischio. Un tempo era una classe di attività popolare con la possibilità di guadagnare qualche interesse. Tuttavia, oggi non è più così: non puoi compensare l’inflazione con un libretto di risparmio, che a lungo termine svaluta il tuo patrimonio.

Titoli di Stato per una maggiore sicurezza

I titoli di Stato sono titoli a tasso fisso emessi dai governi. Un investitore può prestare denaro a uno Stato per un certo periodo di tempo. Alla fine del periodo, l’investitore riceve indietro i suoi soldi, compresi gli interessi.

La sicurezza e i potenziali rendimenti dipendono fortemente dal paese in questione. I paesi vengono valutati utilizzando un rating di credito. Un rating elevato, come ad esempio “AAA”, indica che un Paese è molto affidabile e ha un’alta probabilità di recuperare il proprio denaro. Il rischio di insolvenza e le possibilità di rendimento sono bassi.

I rating di credito più bassi sono etichettati come C o D, ad esempio. Si tratta di paesi in cui il rischio di insolvenza è probabile e l’investitore non può essere sicuro di riavere i suoi soldi, compresi gli interessi. Queste obbligazioni sono talvolta altamente speculative.

Attenzione!

La Germania ha un rating creditizio molto alto, per questo le obbligazioni tedesche sono considerate molto sicure. Tuttavia, non offrono nemmeno un potenziale di rendimento e sono quindi soggette al rischio di inflazione nel lungo periodo.

Investire in metalli preziosi

I metalli preziosi come l’oro, l’argento e il platino sono considerati investimenti a prova di crisi e sono popolari come asset per la loro componente di sicurezza. Tuttavia, un investimento in oro dovrebbe essere ben ponderato. Un vantaggio è che si tratta di una risorsa limitata, il che ne assicura il valore. L’oro è inoltre esente da imposte se lo si detiene per almeno un anno.

Tuttavia, ci sono altre spese associate all’oro. L’oro deve essere conservato in modo sicuro, ad esempio nel caveau di una banca. Se lo conservi a casa, questo comporta altri problemi. Inoltre, i prezzi per le piccole quantità di oro sono relativamente alti.

Devi anche sapere che l’oro non è un investimento privo di rischi. A seconda della situazione economica, l’oro è soggetto a forti fluttuazioni. Tuttavia, il prezzo dell’oro si muove spesso in direzione opposta rispetto ai prezzi delle azioni, motivo per cui l’oro funge spesso da cuscinetto per la sicurezza del portafoglio.

Attenzione!

Inoltre, l’oro non è un investimento con rendimenti elevati. I profitti possono essere realizzati solo se il prezzo dell’oro è più alto al momento della vendita rispetto a quello dell’acquisto. L’oro non porta all’investitore né interessi né dividendi e non può compensare l’inflazione, che rappresenta un pericolo a lungo termine.

La proprietà come investimento

Esistono diverse opzioni per investire in immobili. Alcune persone acquistano case con l’intenzione di viverci in futuro e le affittano. Affittandola, puoi accumulare un reddito passivo e integrare la tua pensione futura. La proprietà è un bene tangibile ed è molto richiesta anche in tempi difficili.

Tuttavia, la distribuzione del rischio non è particolarmente elevata se l’intero patrimonio è investito in un unico immobile. È qui che entrano in gioco i fondi immobiliari. Questi fondi consentono anche agli investitori che non possono ancora permettersi un immobile di proprietà di trarre vantaggio dal mercato immobiliare.

Questi fondi investono in progetti immobiliari come centri commerciali, hotel o immobili residenziali. Le proprietà vengono poi affittate. Gli investitori beneficiano del reddito da locazione o dell’aumento di valore quando le proprietà vengono vendute, consentendo rendimenti interessanti.

Ridurre i rischi attraverso la diversificazione del rischio: come ottenere ancora un rendimento

Come già detto, gli investimenti più redditizi ti offrono la possibilità di ottenere un rendimento interessante con una sicurezza relativamente elevata. Nessun investimento è completamente sicuro, ma ci sono attività che possono essere diversificate molto bene, riducendo così il rischio complessivo.

Investire in prestiti: il P2P come investimento

I prestiti P2P sono un esempio di queste classi di attività. Le piattaforme P2P consentono di concedere prestiti tra due privati. A differenza dei prestiti tradizionali, non è necessario rivolgersi a una banca. Inoltre, non ci sono lunghi tempi di attesa se il prestito deve essere controllato prima.

I prestiti P2P appartengono al segmento del crowdlending. Si tratta di una sotto-forma di crowdfunding. Per finanziamento si intendono tutte le modalità di raccolta di denaro su piattaforme online. Il crowdfunding è specializzato e prevede il prestito tra due privati.

Con l’aiuto dei prestiti P2P è possibile ottenere rendimenti medi superiori al 10%. Si tratta quindi di un investimento ad alto rendimento, adatto all’accumulo di ricchezza. Tuttavia, questi prestiti offrono anche altri vantaggi:

- Possibilità di piccoli contributi: se vuoi investire piccole somme o testare prima un investimento, questo funziona senza problemi nel settore P2P. Ciò significa che anche gli investitori con meno reddito o esperienza possono investire.

- Diversificazione: investire piccole somme permette anche un’ampia diversificazione. Puoi distribuire le tue attività su molti prestiti diversi e quindi proteggerti da un’insolvenza totale.

- Trasparenza: i prestiti sono soggetti a condizioni fisse. Il mutuatario viene classificato in base a un rating di credito, che ha lo scopo di ottenere una maggiore trasparenza per il prestatore. In qualità di investitore, puoi utilizzare i rating per decidere se l’investimento è troppo rischioso per te o se i potenziali rendimenti valgono la pena.

- Scopo significativo: i progetti privati possono essere facilmente sostenuti con l’aiuto dei prestiti P2P. Se lo scopo del tuo investimento è importante per te, puoi trovare quello che cerchi nei prestiti privati e sostenere altre persone.

Investire in ETF: alta diversificazione attraverso un’ampia diversificazione

Gli ETF sono fondi indicizzati negoziati in borsa e specializzati in diverse aree, come ad esempio le azioni. Tracciano un indice specifico, come l’S&P 500, che contiene le 500 maggiori società quotate in America.

È bene sapere che:

A differenza dell’investimento in singole azioni, con gli ETF puoi acquistare un intero “gruppo” di azioni con un solo ETF. L’MSCI World, ad esempio, è un ETF raccomandato che investe in oltre 1500 società di tutto il mondo. Si concentra sui paesi industrializzati e sulle loro maggiori aziende.

In linea di principio, gli investimenti in azioni sono sempre più rischiosi rispetto a investimenti come i depositi a termine o i titoli di stato. Gli ETF sono soggetti a fluttuazioni e sono più vulnerabili in periodi economici difficili. Tuttavia, offrono rendimenti potenziali interessanti e vari modi per ridurre il rischio:

- Diversificazione in diversi paesi: un indice sul DAX investe nelle 40 maggiori società tedesche. Se investi solo nel DAX e si verifica una crisi in Germania, il tuo portafoglio sarà soggetto a forti fluttuazioni. È consigliabile investire in molti Paesi diversi per bilanciare queste crisi regionali.

- Diversificazione in diversi settori: Gli ETF tematici sono specializzati in determinati settori, come le infrastrutture o l’energia. Non è mai possibile prevedere con certezza quali settori avranno un andamento migliore o peggiore. Per questo motivo, è bene investire in settori diversi con una diversificazione più ampia possibile. Un’opzione è l’indice MSCI World.

- Un lungo orizzonte di investimento: se vuoi investire in ETF, devi avere abbastanza tempo a disposizione: Investi solo il denaro che non ti servirà nel prossimo futuro. Dovresti investire il tuo patrimonio per almeno 10-15 anni. Più a lungo il denaro viene investito, minore è il rischio e maggiori sono i potenziali rendimenti.

Conclusione: questi sono i migliori investimenti con un basso rischio di perdita

Per riassumere il tema della sicurezza, è importante conoscere la tua personale propensione al rischio. È qui che il triangolo magico dell’investimento può aiutarti a valutare meglio i tuoi obiettivi come investitore e a fare chiarezza sulle tue priorità.

Gli investimenti sicuri come i depositi a tempo determinato o il denaro overnight sono adatti a conservare in modo sicuro il tuo gruzzolo di tre o sei mesi di stipendio. Questo serve come riserva finanziaria nel caso in cui tu abbia improvvisamente bisogno di denaro a causa di circostanze personali, come ad esempio l’acquisto di un nuovo elettrodomestico. Purtroppo questo investimento non ti protegge dall’inflazione.

Una volta creata una componente di sicurezza, puoi occuparti della componente di rendimento. Anche in questo caso, ci sono modi per aumentare la sicurezza e correre meno rischi. Forse gli investimenti più redditizi sono gli ETF e i prestiti P2P, a patto che tu ti attenga a una sufficiente diversificazione e comprenda esattamente in cosa stai investendo.

FAQ – Domande frequenti

Aleks Bleck è il volto di Northern Finance e già all'età di 18 anni era azionista, prestatore e investitore di ETF. La sua attenzione si concentra sui prestiti P2P e sugli ETF passivi. Aleks ha fondato Northern Finance nel 2017 mentre studiava economia aziendale a Lüneburg.

Ha creato il canale YouTube parallelamente al suo lavoro principale nell'investment e corporate banking prima di concentrarsi finalmente su Northern Finance a tempo pieno.

Ottenere rendimenti affidabili tra il 14 e il 17%? Sembra un sogno irrealizzabile per gli investitori? Oggi ti presenterò il provider Swaper in modo più dettagliato, alcuni dati importanti, ulteriori informazioni sulle opportunità di rischio e rendimento e la mia esperienza Swaper con il mio portafoglio personale! Aspetti rilevanti: Con i prestiti P2P, puoi guadagnare […]

Viainvest si distingue tra i fornitori di P2P: non troverai interessi del 13%, investimenti garantiti da attività e una licenza di intermediazione di investimenti da nessun’altra parte! Sulla base della mia esperienza, vorrei spiegarti se ne vale davvero la pena e cosa devi tenere presente. Aspetti rilevanti: Viainvest è un provider P2P con un solo […]