Interessi del 19% all’anno con l’aiuto dei prestiti P2P: è possibile? Lo è! Il provider CrowdedHero concede prestiti per giovani aziende, di cui puoi beneficiare anche tu come investitore. In questo articolo ti mostrerò la mia personale esperienza con CrowdedHero, le informazioni più importanti sul provider, i possibili rischi e i progetti in corso! Aspetti […]

Titoli di Stato 2024 – Vale la pena investire?

Se vuoi diversificare ulteriormente il tuo portafoglio, i titoli di Stato potrebbero essere un’opzione. Sono uno strumento interessante per ampliare la componente di sicurezza del tuo portafoglio. In questo articolo scoprirai come funzionano esattamente i titoli di Stato e cosa devi sapere prima di investire.

Aspetti rilevanti:

- I titoli di Stato permettono allo Stato di raccogliere fondi per realizzare progetti

- Gli investitori ricevono indietro il denaro preso in prestito, compresi gli interessi.

- L’affidabilità creditizia dei rispettivi paesi gioca un ruolo decisivo e indica la solvibilità di un paese.

- Esiste un tipo di ETF sui titoli di stato per un investimento diversificato in titoli di stato.

Che cos’è un titolo di Stato?

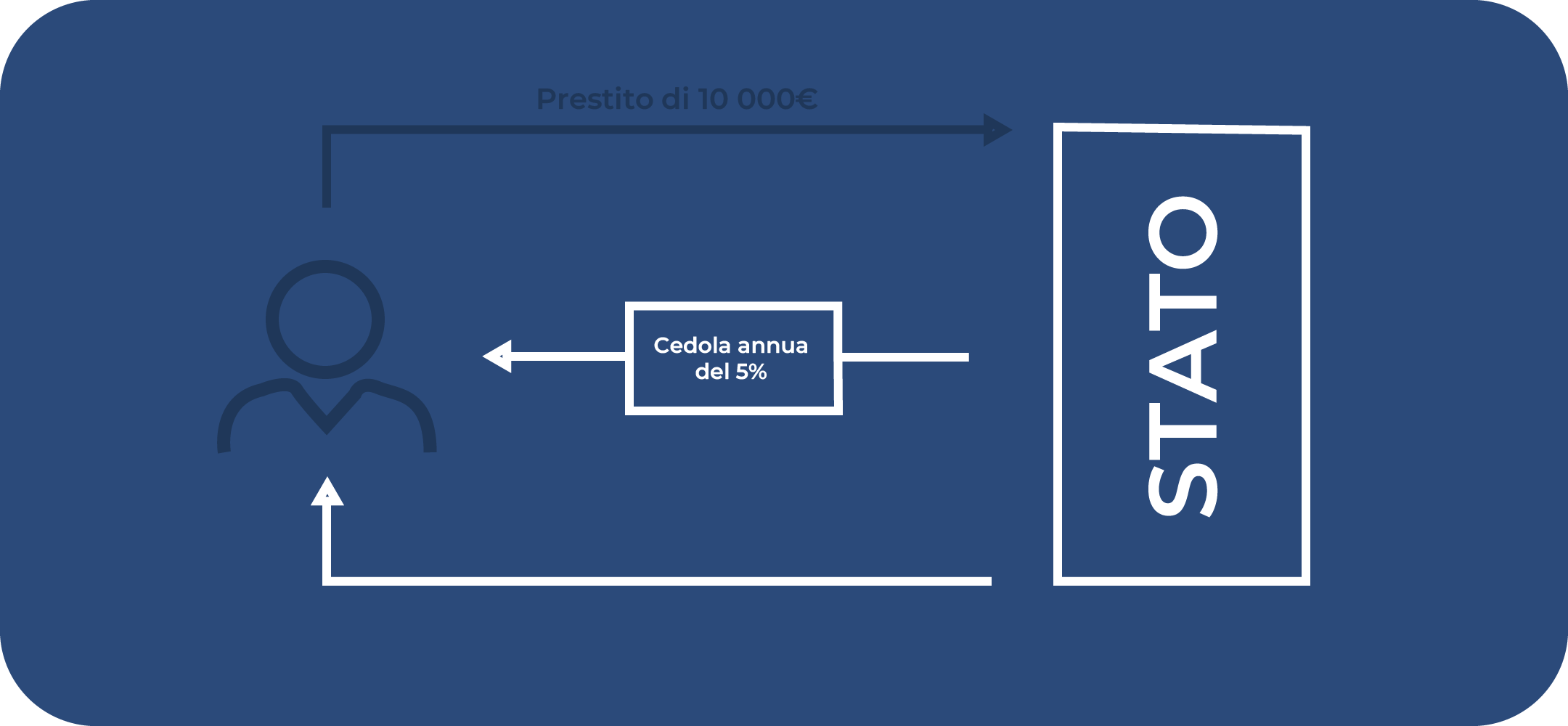

I titoli di Stato sono titoli di debito a tasso fisso. L’acquirente di un’obbligazione governativa presta allo Stato una certa somma di denaro. In cambio, il proprietario riceve due promesse dallo Stato. L’acquirente riceve il valore nominale, cioè la stessa somma di denaro, alla fine del periodo concordato. Inoltre, riceve un tasso di interesse fisso sull’importo, noto anche come cedola.

Il periodo di tempo che intercorre tra l’acquisto e la restituzione del denaro, compresi gli interessi, da parte dello Stato può variare notevolmente. Alcune obbligazioni scadono dopo un anno, altre solo dopo 30 anni o anche più tardi.

È bene sapere che:

I titoli di Stato possono essere considerati un importante strumento politico. Sono un importante sostegno finanziario per gli Stati. I titoli di Stato vengono utilizzati dai governi per finanziare e realizzare i propri progetti. Gli investitori privati, invece, beneficiano di un’opportunità di investimento sicura, a seconda del paese.

Questo spiega anche il rischio maggiore dei titoli di stato: se il paese in questione fallisce, non sarà più in grado di rimborsare il denaro, compresi gli interessi. Quando si scelgono i titoli di stato, è quindi importante considerare il rischio individuale del paese in questione.

Caratteristiche e termini importanti dei titoli di Stato

Per comprendere i titoli di Stato come classe di investimento, è necessario conoscere i seguenti termini:

- Data di scadenza: la data di scadenza è la data in cui il valore nominale dell’obbligazione viene rimborsato all’acquirente. Va notato che le scadenze variano notevolmente. In linea di massima, i titoli di Stato sono considerati una classe di attività a lungo termine.

- Emittente: l’emittente è colui che emette l’obbligazione. Nel caso delle obbligazioni governative, l’emittente è il rispettivo Stato. Le obbligazioni possono essere emesse da paesi industrializzati come l’America o la Germania, da paesi emergenti come il Brasile o da paesi meno sviluppati.

- Cedola: la cedola o tasso cedolare di un titolo di Stato è la percentuale annuale del valore nominale che viene pagata al creditore del titolo.

- Valore nominale: il valore nominale è il valore di rimborso di un’obbligazione. Viene rimborsato alla data di scadenza.

- Valuta: le obbligazioni sono disponibili in diverse valute. Alcune di esse sono considerate piuttosto instabili, motivo per cui alcuni Paesi preferiscono emettere le loro valute in dollari per attirare più investitori.

- Prezzo delle obbligazioni: in teoria, il prezzo di emissione dovrebbe corrispondere al valore nominale. Tuttavia, il prezzo può fluttuare notevolmente dopo l’emissione dell’obbligazione.

- Rendimento: il rendimento dei titoli di Stato è influenzato da diversi fattori: tasso d’interesse, durata, solvibilità dello Stato ed eventuale cambio di valuta.

- Rating del credito: il rating del credito è la valutazione di un paese in relazione alla sua solvibilità.

Come viene determinato il prezzo dei titoli di Stato?

L’andamento dei tassi di interesse è importante per il prezzo dell’obbligazione. Se l’attuale tasso di interesse di mercato aumenta, i prezzi delle obbligazioni scendono. Questo accade perché vengono immessi sul mercato nuovi titoli di Stato con un tasso d’interesse più alto e la stessa durata, facendo scendere i prezzi dei vecchi titoli. Se questi ultimi rimanessero invariati, nessuno comprerebbe le vecchie obbligazioni con un tasso di interesse più basso.

Come per altre classi di attività, anche l’offerta e la domanda giocano un ruolo importante. La domanda dipende dal fatto che l’asset class sia considerata interessante. L’offerta di titoli di Stato è determinata dai rispettivi Paesi. Questi emettono obbligazioni quando hanno bisogno di nuovi capitali per realizzare nuovi progetti.

È bene sapere che:

Anche l’inflazione influisce sul prezzo dei titoli di Stato. Se l’inflazione aumenta e il potere d’acquisto delle cedole diminuisce, i pagamenti delle cedole valgono meno per gli investitori. Quando l’inflazione è alta, i tassi di interesse vengono spesso aumentati dalle banche monetarie. Tassi di interesse più alti portano a un prezzo di mercato più basso per le obbligazioni.

I rating del credito contribuiscono all’andamento del prezzo dei titoli di Stato. Anche se i titoli di stato sono generalmente considerati investimenti sicuri, ci sono paesi che possono non pagare. Le obbligazioni classificate come più rischiose sono associate a un prezzo più basso.

Cosa significa affidabilità creditizia?

Il rating influisce anche sull’andamento del prezzo di un titolo di Stato. Il merito di credito descrive la solvibilità di un Paese. Il rischio di insolvenza è basso per i titoli di Stato dei Paesi con un buon rating. I Paesi con un cattivo rating creditizio possono non effettuare i pagamenti e il rischio è classificato come piuttosto alto.

Attenzione!

Questo rischio ha un impatto anche sulla cedola. I Paesi con un buon rating creditizio sono caratterizzati da tassi d’interesse cedolari più bassi, mentre i Paesi con un cattivo rating creditizio offrono obbligazioni con una cedola più alta a causa dell’aumento del rischio. È possibile che il rating del credito venga declassato durante la durata dell’obbligazione.

I titoli di Stato con un cattivo rating creditizio sono considerati speculativi e rischiosi. Vengono spesso definiti “titoli spazzatura”. A causa dell’aumento del rischio, attirano gli investitori con rendimenti potenziali relativamente elevati.

I Paesi con un ottimo rating creditizio possono addirittura avere tassi di interesse negativi. Questo è stato il caso della Germania negli ultimi anni, ad esempio. La seguente panoramica ti aiuterà a valutare realisticamente i paesi con i rispettivi rating di credito e i loro rischi:

| Valutazione del paese | Significato |

| AAA /Triple-A | Solvibilità estremamente solida |

| AA | Solvibilità molto buona |

| A | Solvibilità forte, ma leggermente vulnerabile alle condizioni economiche |

| BBB | Solvibilità adeguata, ma più suscettibile a cambiamenti economici sfavorevoli |

| BB | Speculativo: solvibilità meno vulnerabile nel breve termine, ma associata a grandi incertezze nel lungo termine. |

| B | Speculativo: attualmente solvibile, ma più suscettibile a situazioni sfavorevoli |

| CCC | Speculativo: Solvibilità attualmente vulnerabile e dipendente dalle condizioni |

| CC | Speculativo e altamente a rischio: Il default non si è ancora verificato, ma è quasi certamente previsto. |

| C | Speculativo e altamente a rischio: Attualmente è molto vulnerabile alle inadempienze e il rimborso sarà probabilmente più basso. |

| D | Speculativo e altamente a rischio: il pagamento è già in arretrato o un obbligo finanziario è stato violato, potrebbe essere stata presentata un’istanza di fallimento |

Con la seguente tabella puoi avere una panoramica dei possibili rendimenti con le obbligazioni governative, attraverso la rappresentazione esemplare di alcuni paesi.

| Paese | Rendimento del titolo di stato (in percentuale) |

| USA | 1,62 |

| Grecia | 0,9 |

| Italia | 0,75 |

| Spagna | 0,39 |

| Irlanda | 0,09 |

| Belgio | 0,04 |

| Finnlandia | -0,11 |

| Olanda | -0,13 |

| Germania | -0,28 |

Investire in titoli di Stato: cosa devi tenere presente

Per investire in titoli di Stato è necessario avere un conto titoli presso una banca. Gli investitori privati possono acquistare titoli di Stato in borsa attraverso il mercato secondario. A tal fine è possibile utilizzare il numero ISIN e il numero di identificazione del titolo corrispondente. Prima di decidere di investire in titoli di Stato, devi considerare i seguenti punti.

Titoli di Stato come componente di sicurezza del portafoglio

I titoli di Stato sono una buona scelta per gli investitori che cercano classi di attività per aumentare l’elemento sicurezza nel proprio portafoglio. I titoli di Stato oscillano meno delle azioni, ad esempio.

È bene sapere che:

Questo è particolarmente vero quando si tratta di Paesi con un elevato rating creditizio. Il rischio di insolvenza è basso per questi paesi. Tuttavia, le obbligazioni a basso rischio non offrono quasi nessun rendimento potenziale a causa dell’elevato livello di sicurezza. Le obbligazioni governative con un rating elevato sono quindi adatte solo agli investitori che vogliono investire parte del loro patrimonio in modo sicuro.

Valute diverse

Nonostante la sicurezza generale dei titoli di Stato, esiste un altro possibile rischio: il rischio valutario. Questo può verificarsi quando un investitore acquista titoli di stato in una valuta estera. Ci sono numerose ragioni che possono portare a forti fluttuazioni dei tassi di cambio.

Le possibili ragioni possono essere crisi economiche o politiche nel rispettivo paese. Questo può portare a un forte calo della valuta locale. L’investitore potrebbe ottenere un rimborso inferiore al valore nominale dell’obbligazione alla data di scadenza del suo investimento. Esiste un modo semplice per evitare il rischio di cambio: Acquistare solo titoli di stato denominati nella propria valuta.

Esistono ETF sui titoli di Stato?

È possibile investire non solo in singoli titoli di Stato, ma anche in fondi obbligazionari. Questo ti permette di diversificare i tuoi investimenti in titoli di stato e di investire in più titoli allo stesso tempo. In questo modo si riduce il rischio.

Questi ETF contengono obbligazioni con scadenze brevi e lunghe e obbligazioni di diversi Paesi con diversi rating creditizi. Questo mix può bilanciare le fluttuazioni e le possibili perdite. Questi ETF sono più economici dei fondi obbligazionari a gestione attiva, alcuni dei quali applicano commissioni elevate.

Conclusione: titoli di Stato in portafoglio come componente di sicurezza

I titoli di Stato sono obbligazioni a tasso fisso e consentono agli investitori di prestare denaro allo Stato. In cambio, l’investitore riceve il denaro indietro, compresi gli interessi, dopo un periodo di tempo prestabilito.

Quando si acquistano titoli di Stato, è bene tenere in considerazione il rating creditizio del Paese in questione. I Paesi con un buon rating creditizio hanno un rischio basso e difficilmente si verificano insolvenze. I Paesi con un cattivo rating offrono rendimenti potenziali più elevati, ma anche i rischi aumentano.

I titoli di Stato sono adatti agli investitori che cercano un investimento molto sicuro per compensare investimenti rischiosi come le azioni. Si possono acquistare anche ETF sui titoli di Stato per favorire un’ulteriore diversificazione.

FAQ – Domande frequenti sui titoli di Stato

Aleks Bleck è il volto di Northern Finance e già all'età di 18 anni era azionista, prestatore e investitore di ETF. La sua attenzione si concentra sui prestiti P2P e sugli ETF passivi. Aleks ha fondato Northern Finance nel 2017 mentre studiava economia aziendale a Lüneburg.

Ha creato il canale YouTube parallelamente al suo lavoro principale nell'investment e corporate banking prima di concentrarsi finalmente su Northern Finance a tempo pieno.

Ottenere rendimenti affidabili tra il 14 e il 17%? Sembra un sogno irrealizzabile per gli investitori? Oggi ti presenterò il provider Swaper in modo più dettagliato, alcuni dati importanti, ulteriori informazioni sulle opportunità di rischio e rendimento e la mia esperienza Swaper con il mio portafoglio personale! Aspetti rilevanti: Con i prestiti P2P, puoi guadagnare […]

Viainvest si distingue tra i fornitori di P2P: non troverai interessi del 13%, investimenti garantiti da attività e una licenza di intermediazione di investimenti da nessun’altra parte! Sulla base della mia esperienza, vorrei spiegarti se ne vale davvero la pena e cosa devi tenere presente. Aspetti rilevanti: Viainvest è un provider P2P con un solo […]