L’épargne en fonds pour les débutants en 2025

Tu cherches un moyen d’augmenter ton rendement, d’épargner pour tes enfants ou d’assurer ta retraite sans problème ? Il se peut que les fonds soient adaptés à ta stratégie d’investissement. Dans cet article, nous allons voir ce que sont les fonds, quels sont leurs avantages et leurs inconvénients et comment fonctionne l’épargne en fonds.

L’essentiel en bref :

- Tu veux investir, mais les investissements individuels sont trop risqués pour toi ?

- Nous te montrons pour quel type de fonds tu dois t’attendre à des frais élevés et comment tu peux économiser des frais.

- Tu apprends quels sont les différents types de fonds et dans quelles classes d’actifs tu peux investir.

- Ce type de fonds te permet de te constituer un patrimoine, de compléter ta retraite et de profiter d’opportunités de rendement intéressantes.

Qu’est-ce que les fonds ?

Les fonds sont souvent comparés à une sorte de pot. Tous les investisseurs qui versent de l’argent rassemblent leurs fonds dans ce pot. En contrepartie, ils reçoivent des parts de fonds. L’avantage est que les fonds peuvent être utilisés pour investir dans un plus grand nombre de titres différents.

Ainsi, la diversification des risques est très simple : si tu investis dans un seul titre qui évolue moins bien que prévu, tu peux perdre ton argent. En revanche, si tu investis dans un grand nombre de titres, les pertes individuelles peuvent être compensées par les gains d’autres titres. De cette manière, les risques peuvent être réduits.

En principe, on peut distinguer deux grands types de fonds :

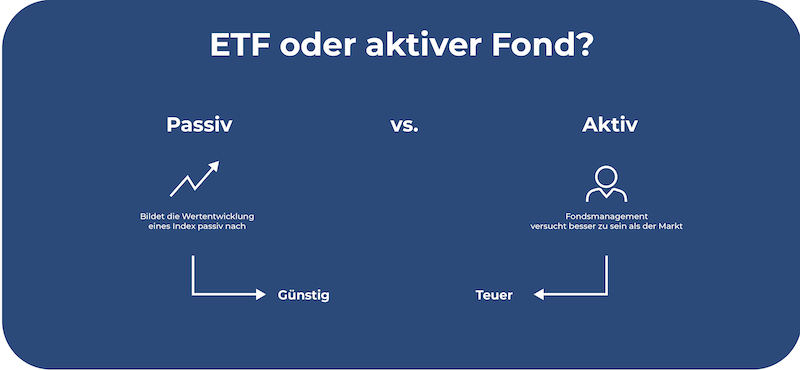

- Fonds actifs : derrière de tels fonds se trouve un gestionnaire de fonds qui définit la composition de l’investissement. Son objectif est d’obtenir ce que l’on appelle un rendement excédentaire. Avec ce placement, il essaie d’obtenir un rendement supérieur à celui du marché. Dans la pratique, il est très rare que les gestionnaires de fonds parviennent à dégager durablement des rendements supérieurs. Ce gestionnaire de fonds doit être rémunéré, raison pour laquelle les coûts des fonds actifs sont plus élevés pour l’investisseur.

- Fonds passifs : ce type de fonds ne nécessite pas de gestionnaire de fonds. La composition est déjà fixée, car les fonds passifs sont basés sur un indice. Pour l’investisseur, cela présente l’avantage de réduire les coûts.

Quels types de fonds existent ?

Les fonds peuvent avoir des structures très différentes. Dans cette section, nous nous penchons sur les possibilités de fonctionnement des différents types de fonds.

Fonds immobiliers

Les fonds immobiliers permettent aux investisseurs d’investir dans des terrains et des maisons. Les fonds immobiliers fermés n’investissent généralement que dans quelques biens immobiliers, voire un seul. Par conséquent, les investisseurs ne peuvent acquérir qu’un nombre limité de parts dans ce type de fonds.

Avec les fonds immobiliers ouverts, tu peux par exemple investir dans des immeubles de bureaux ou des hôtels. Le nombre de biens immobiliers et d’investisseurs impliqués est ici généralement nettement plus important.

Bon à savoir :

Les rendements peuvent être générés par des revenus de vente, des revenus locatifs ou une plus-value. Les revenus locatifs, par exemple, sont versés aux investisseurs à des moments précis, généralement une fois par an.

Fonds de pension

Les fonds de pension investissent principalement dans des obligations d’entreprises, des emprunts d’État ou des obligations hypothécaires. Leur nom est souvent source d’incertitude : les fonds de pension n’ont rien à voir avec les pensions de retraite classiques. Au lieu de cela, les fonds de pension peuvent verser régulièrement des intérêts, également appelés rentes, grâce à leurs obligations.

Les entreprises ou les États émettent des titres portant intérêt afin d’emprunter de l’argent aux investisseurs. En contrepartie du prêt, les investisseurs reçoivent des intérêts. L’un des avantages est le taux d’intérêt fixe, ce qui permet aux investisseurs de mieux planifier. Ton argent est immobilisé jusqu’à l’échéance.

- Les rendements dépendent de la solvabilité de l’émetteur

- Par exemple, si tu investis en grande partie dans des obligations allemandes très sûres, les taux d’intérêt sont bas.

- Les entreprises ou les pays peu sûrs offrent des taux d’intérêt plus élevés, mais le risque de l’investissement augmente également.

Fonds d’actions

Avec un fonds d’actions, tu peux acquérir un grand nombre d’actions d’entreprises différentes. Tu peux te représenter un fonds d’actions comme un panier d’actions.

- Investir dans des actions individuelles prend du temps

- Tu as besoin de connaissances spécialisées et tu dois faire suffisamment de recherches

- De plus, de tels investissements comportent des risques élevés si tu places tout ton argent dans quelques entreprises.

C’est ce qui rend les fonds d’actions particulièrement populaires. Ils te permettent de profiter d’opportunités de rendement intéressantes grâce à des entreprises cotées en bourse, mais peuvent également réduire les risques de l’investissement. Les fonds en actions sont diversifiés et investissent dans un grand nombre de groupes différents.

Les ETF, que nous aborderons plus en détail plus loin dans cet article, sont un type particulièrement apprécié. Ils conviennent parfaitement à la constitution d’un patrimoine à long terme, par exemple si tu souhaites préparer ta retraite ou épargner pour tes enfants.

Fonds mixtes

Les fonds mixtes ne se concentrent pas sur un seul placement financier, mais peuvent investir dans plusieurs. Par exemple, les fonds mixtes qui contiennent des actions, des devises et des matières premières.

- L’avantage est qu’une grande diversification peut être atteinte

- De plus, différentes stratégies de placement peuvent être prises en compte

- Les investisseurs axés sur la sécurité peuvent opter pour des fonds mixtes, qui contiennent une grande partie d’investissements sûrs tels que des obligations.

- Les investisseurs qui aiment prendre des risques peuvent investir dans un fonds qui comporte des parts plus importantes d’actions et de matières premières, par exemple.

Épargner des fonds avec ce type particulier : se constituer un patrimoine avec des ETF

Les ETF sont également un type particulier de fonds. Il s’agit de fonds passifs. Dans cette section, nous nous penchons plus en détail sur cette classe d’actifs très populaire.

Qu’est-ce qu’un ETF ?

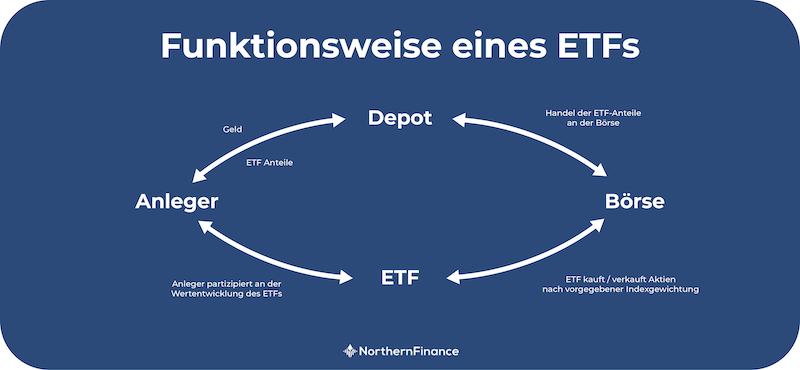

ETF est l’abréviation de « Exchange Traded Fund ». Il s’agit de fonds négociés en bourse. Ils s’orientent sur un indice. Un ETF sur le DAX, par exemple, contient les 40 plus grandes entreprises allemandes. L’objectif d’un ETF est de reproduire le plus fidèlement possible son indice et d’encaisser le rendement du marché correspondant.

Les ETF sont devenus de plus en plus populaires ces dernières années, car ils présentent de nombreux avantages. En principe, il s’agit d’un type de placement à long terme. Dans le meilleur des cas, tu as quelques années ou dizaines d’années pour investir. De ce fait, ils conviennent par exemple aux objectifs suivants :

- Préparer sa retraite

- Épargner pour les enfants (permis de conduire, premier logement, formation)

- Investir de l’argent dont tu n’as pas besoin actuellement

- Assurer la sécurité financière de sa famille

- Se constituer un revenu passif

Ces fonds indiciels peuvent investir dans différents types de placements financiers. Dans cet article, nous nous concentrerons toutefois sur les placements en actions. Ils sont devenus particulièrement populaires en raison des perspectives de rendement intéressantes qu’ils offrent tout en permettant une diversification.

Ils sont donc faciles à comprendre et conviennent également aux débutants. De plus, les versements minimaux sont faibles. Il est aussi possible de créer un plan d’épargne et d’investir de petites sommes chaque mois. Tu n’as pas besoin d’une fortune pour investir dans les ETF.

Epargne en fonds avec des ETF : avantages et inconvénients

Comme nous l’avons déjà mentionné, les ETF sont des fonds passifs. Ce type d’investissement est peu coûteux. Si tu investis dans un fonds avec une gestion active, tu peux t’attendre à des frais courants de 1,5 à 2 %.

Welt-ETFs dagegen kosten durchschnittlich 0,2 Prozent Gebühren oder niedriger. Dennoch solltest du die Gebühren bei deinem ETF Depot Vergleichen, um ein möglichst günstiges Angebot zu finden und deine Rendite nicht zu schmälern.

Bon à savoir :

Un exemple d’ETF mondial est constitué par tous les ETF sur l’indice « MSCI World ». Celui-ci comprend les 1.600 plus grandes entreprises de tous les pays industrialisés. Avec un seul titre, tu peux donc couvrir de nombreux pays, secteurs et entreprises différents.

Les ETF sont liquides, tu peux facilement les transformer en liquidités. Ils sont négociés en bourse pendant les heures d’ouverture habituelles. Cependant, tu dois savoir qu’il s’agit d’un type d’investissement à long terme.

Investieren für Anfänger? ETFs sind eine gute Wahl:

- A la différence d’un investissement dans des actions individuelles, il ne nécessite pas de recherches permanentes, de connaissances approfondies et de connaissances actuelles

- Pour les investisseurs, il suffit de s’intéresser de près au fonctionnement de l’ETF et de l’investir.

- Ensuite, ton investissement fonctionne automatiquement

- De plus, il n’est pas nécessaire d’avoir un patrimoine pour investir.

- Tu peux investir de petits montants chaque mois et travailler à la constitution de ton patrimoine sur le long terme.

Investir son argent en actions ? N’est-ce pas risqué ? Bien que les ETF comportent des risques, il s’agit en principe d’un placement sûr si tu tiens compte de certains aspects. Si la diversification est élevée, la sécurité de ton portefeuille est nettement accrue.

Bon à savoir :

De plus, les ETF font partie des actifs spéciaux. Cela signifie qu’une société de fonds doit conserver l’argent investi dans les ETF séparément de son propre patrimoine. En cas d’insolvabilité, tes parts sont donc protégées.

L’un des principaux avantages est le potentiel de rendement attractif que les ETF peuvent t’offrir. Ils permettent également de compenser l’inflation, qui dévalorise ton argent à long terme si tu ne l’investis pas. Si tu veux faire fructifier ton argent, les ETF sont donc un choix intéressant.

Une grande transparence est également de mise. Les fournisseurs de fonds te permettent de consulter la composition de l’ETF sur leur site web. Tu peux ainsi éviter les risques de concentration si tu souhaites effectuer d’autres placements.

Malgré ces avantages, les fonds ETF présentent également des inconvénients. Les ETF sont négociés en bourse, ce qui entraîne des fluctuations de cours. En cas de crise économique, les cours peuvent varier considérablement, c’est pourquoi tu dois te fixer un horizon de placement à long terme.

N’investis donc que l’argent dont tu n’auras pas besoin dans les années à venir. De cette manière, tu ne seras pas obligé de vendre à des prix bas et de subir des pertes. Une somme d’argent de secours peut également aider à prévenir de tels risques.

Les ETF thématiques constituent un autre danger :

- Eine weitere Gefahr stellen thematische ETFs dar:

- Les ETF thématiques investissent dans des domaines spécifiques qui pourraient devenir importants à l’avenir.

- Les technologies innovantes en sont un exemple

- Cependant, il est impossible de prévoir comment certains domaines vont évoluer

- La faible diversification est liée à un risque nettement plus élevé

- Les ETF thématiques pourraient offrir une opportunité aux investisseurs avancés qui souhaitent augmenter leurs rendements

Epargner correctement en fonds avec ces 7 conseils !

- Si tu veux investir avec succès, il est conseillé de commencer le plus tôt possible. De cette manière, les investisseurs peuvent profiter de l’effet des intérêts composés. La croissance de ton patrimoine peut ainsi être exponentielle. L’avantage est que les jeunes investisseurs peuvent aussi commencer avec de petits montants et ainsi déjà travailler à la constitution de leur patrimoine.

- De plus, tu dois mettre en place une stratégie bien précise. Cela implique par exemple de te fixer des objectifs financiers précis. Qu’est-ce qui doit être réalisé avec l’argent ? Jusqu’à quand en auras-tu besoin ? Combien d’argent est nécessaire pour atteindre l’objectif ? Quel placement financier te permettra d’atteindre cet objectif ?

- Chaque investisseur devrait aussi s’interroger sur son profil de risque. Es-tu plutôt orienté vers la sécurité ou vers le risque ? Cela a une influence importante sur la manière de construire son portefeuille.

- Compare absolument les frais lorsque tu souhaites investir dans des fonds. Des frais élevés peuvent faire baisser ton rendement. Les frais de dépôt, par exemple, en font partie.

- Comme nous l’avons déjà évoqué, l’un des principaux avantages des fonds est la possibilité d’atteindre une grande diversification. Si tu n’as pas encore de portefeuille, tu devrais faire attention à une répartition suffisante des risques. Les ETF mondiaux, par exemple, sont parfaits pour cela.

- Constitue-toi un matelas financier avant de commencer à investir. Celle-ci devrait correspondre à environ deux ou trois salaires nets. Tu peux l’utiliser en cas d’événements surprenants, comme une machine à laver qui tombe en panne. De cette manière, tu ne seras pas obligé de vendre tes parts de fonds.

- Investis à long terme ! Fixe-toi un horizon de placement à long terme. Tu pourras ainsi profiter de l’effet des intérêts composés et compenser les éventuelles fluctuations de cours.

Conclusion : L’épargne en fonds en toute facilité : une constitution de patrimoine à long terme grâce à des placements financiers diversifiés

En résumé, les fonds sont une sorte de pot commun dans lequel de nombreux investisseurs cotisent ensemble. En échange, ils reçoivent des parts de titres. Un grand avantage est la diversification, qui te permet de réduire les risques dans ton portefeuille.

Il existe différents types de fonds : Fonds immobiliers, fonds d’obligations, fonds d’actions et fonds mixtes. Nous nous sommes penchés en particulier sur les ETF. Ce type de fonds est devenu particulièrement apprécié ces dernières années en raison de ses nombreux avantages et convient à la constitution d’un patrimoine à long terme.

Un ETF est un fonds négocié en bourse qui s’oriente sur un indice. Tu peux l’utiliser pour préparer ta retraite, assurer la sécurité financière de ta famille ou investir de l’argent pour tes enfants. Cette classe d’actifs offre des perspectives de rendement intéressantes, est liquide, a peu de frais et fait partie des placements financiers sûrs si tu respectes les bases de l’investissement.

Les ETF thématiques peu diversifiés, qui conviennent aux investisseurs avancés, constituent un danger potentiel. De plus, tu dois t’attendre à des fluctuations de cours, raison pour laquelle tu dois choisir un horizon de placement long. Bonne chance dans tes investissements ! Tu t’intéresses peut-être aussi aux thèmes « Investir dans les prêts P2P “ ou ” Investissement unique contre effet de coût moyen » ?