Che si tratti di libertà finanziaria, di previdenza o di altri motivi, tutti questi obiettivi sono molto più facili da raggiungere se si investe denaro e si sfrutta l’effetto snowball. Potete beneficiare di questa efficiente strategia di investimento se lasciate che l’interesse composto lavori per voi. In questo articolo vi mostreremo cosa significano esattamente l’effetto snowball e l’interesse composto e come potete utilizzarli per costruire la vostra ricchezza!

Aspetti rilevanti:

- Vi mostriamo cosa significa l’effetto palla di neve o interesse composto e perché è importante per l’accumulo di ricchezza.

- Gli investitori dovrebbero prendere in considerazione questi tre fattori per ottimizzare l’effetto snowball e trarre il massimo profitto

- Potete imparare quali sono le classi di attività più adatte a sfruttare l’effetto “ palla di neve”.

Che cos’è l’effetto palla di neve?

L’effetto palla di neve e l’effetto interesse composto sono sinonimi l’uno dell’altro. Immaginate di investire una certa somma in azioni, ad esempio. L’obiettivo è investire il denaro a lungo termine e beneficiare dei dividendi e degli aumenti di valore. Ci si chiede: “Cosa sono i dividendi?”.

Dopo un solo anno, avrete raggiunto una certa percentuale di profitti:

- Ora potete reinvestire questi profitti

- In questo modo, la somma di base che genera interessi per voi diventa sempre più grande.

- La quantità di denaro che lavora per voi diventa sempre più grande e l’accumulo di ricchezza può avvenire più velocemente in questo modo.

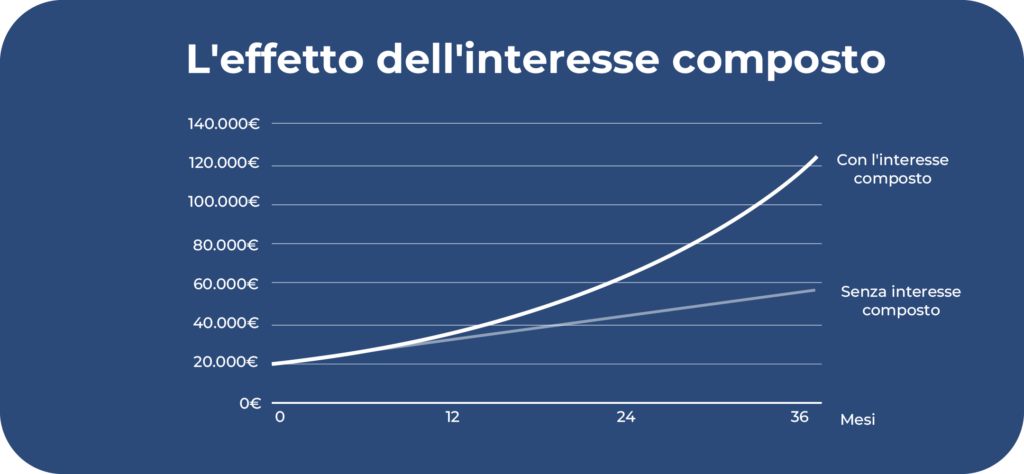

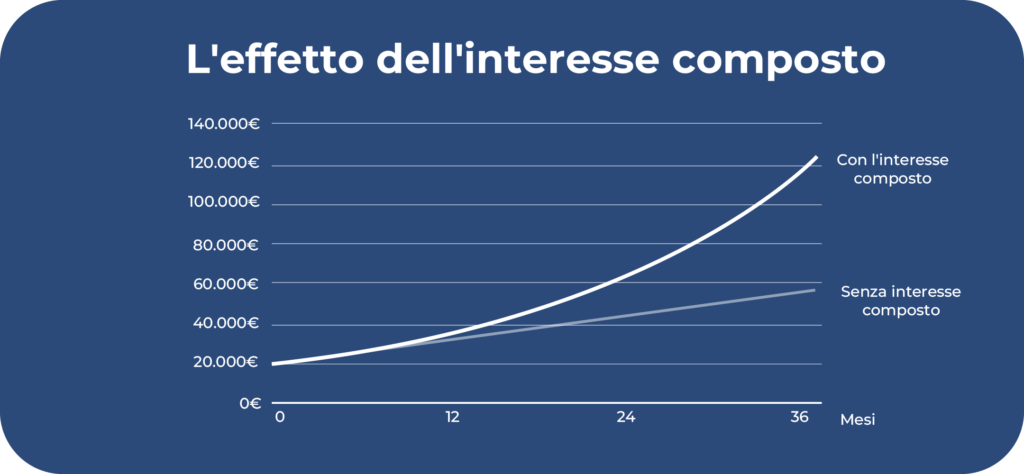

- L’accumulo di ricchezza attraverso l’interesse composto può essere descritto come una crescita esponenziale.

In parole povere, ciò significa che se non ritirate il vostro denaro potete mettere da parte un patrimonio maggiore. Al contrario, potete reinvestire i vostri profitti. Il capitale iniziale aumenta ogni anno. In questo modo è possibile aumentare i rendimenti futuri.

È bene sapere che:

Le aziende possono utilizzare gli utili realizzati in diversi modi. Una possibilità è quella di distribuire parte degli utili agli azionisti sotto forma di dividendi. In alternativa, possono aumentare la loro dotazione finanziaria, investire nella ricerca o intraprendere nuovi progetti.

Esempio di effetto palla di neve

Un esempio concreto e pratico renderà più facile la comprensione di questa spiegazione teorica. Immaginiamo due persone. La persona A investe 10.000 euro in un prodotto a tasso fisso. Il rendimento annuo è del 5%.

Anche la persona B investe 10.000 euro nello stesso prodotto. La persona A decide ora di sfruttare l’interesse composto e di reinvestire i profitti. La persona B vuole farsi un regalo a fine anno e decide quindi di farsi versare i profitti annualmente.

Se si investono 10.000 euro al 5%, si ottiene un profitto di 500 euro. La persona B si fa versare questo denaro alla fine dell’anno e può ottenere un ulteriore profitto di 500 euro l’anno successivo. Dopo 2 anni, l’importo totale per la persona B è di 11.000 euro, sono stati investiti 10.000 euro e si è realizzato un rendimento di 1.000 euro.

La persona A ha reinvestito direttamente i 500 euro di profitto realizzati nel primo anno. La somma di base dopo un anno, che genera interessi per la persona A, è già di 10.500 euro. Ciò significa che il contributo totale della persona A dopo due anni è già di 11.025 euro, mentre la persona B ha un totale di 11.000 euro.

Dopo 2 anni, questo effetto potrebbe non sembrare troppo grande, ma a causa della crescita esponenziale, l’effetto sarà significativo a lungo termine. Soprattutto se state perseguendo obiettivi finanziari a lungo termine, come la pensione o la libertà finanziaria, potete trarre grandi vantaggi se sfruttate questo effetto.

Vediamo un altro esempio. Supponiamo che una persona voglia investire 100 euro al mese con un rendimento annuo del 5%. Quanto può beneficiare dell’effetto dell’interesse composto?

| Orizzonte di investimento | Autopagato | Generato attraverso gli interessi | Capitale finale |

| Dopo 20 anni | 24.000 Euro | 16.746 Euro | 40.746 Euro |

| Dopo 40 anni | 48.000 Euro | 100.856 Euro | 148.856 Euro |

Questi esempi dimostrano che l’effetto valanga può fare una differenza significativa e che vale la pena considerare alcuni aspetti per aumentare l’effetto dell’interesse composto. Ma a quali aspetti bisogna prestare attenzione?

Che cosa devo tenere a mente con l’effetto palla di neve?

La forza dell’interesse composto dipende anche dalla classe di investimento scelta. Se si opta per investimenti convenzionali come i conti di risparmio o i contratti di risparmio della società edilizia, l’effetto sarà minore a causa dei bassi rendimenti. Potete quindi trarre vantaggio soprattutto dagli investimenti ad alto rendimento.

L’orizzonte di investimento è un altro aspetto che può aumentare l’efficacia dell’effetto di interesse composto. Maggiore è la somma di base, maggiori sono i profitti che si possono realizzare. Per questo motivo, l’effetto dell’interesse composto può essere sfruttato al meglio se si persegue un investimento a lungo termine.

- Se state pensando a una strategia per l’accumulo di ricchezza e volete fare una valutazione, potete utilizzare diversi siti web su Internet

- Spesso offrono un calcolatore

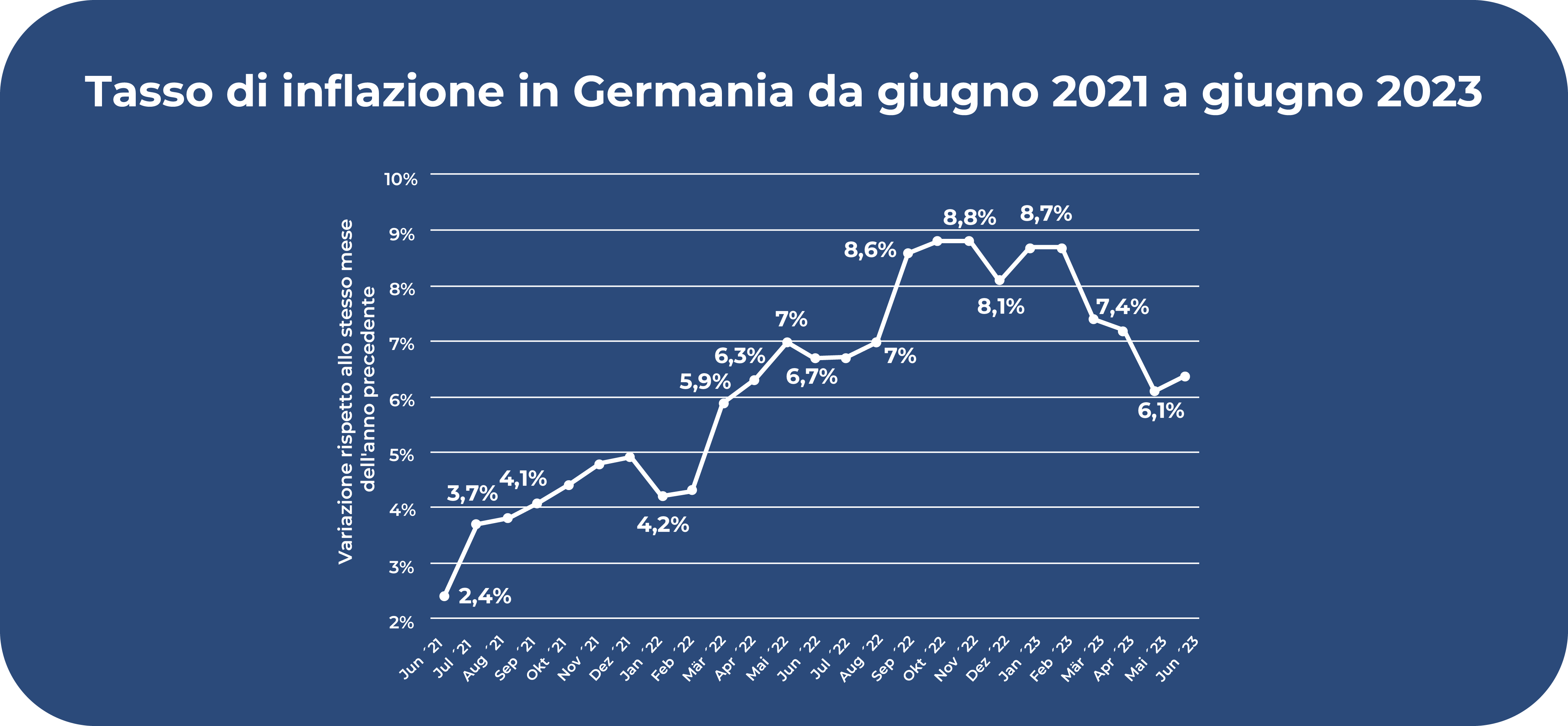

Tuttavia, è necessario assicurarsi che l’inflazione non venga presa in considerazione! L’inflazione descrive un aumento fondamentale dei prezzi che può svalutare sempre più il vostro denaro. Nel corso del tempo, è possibile acquistare meno prodotti e servizi per la stessa somma di denaro.

Anche le imposte devono essere detratte dall’importo finale. In questo caso si applica l’imposta alla fonte finale ed eventualmente l’imposta di culto. Questo dimostra che l’effetto dell’interesse composto è poco conveniente per gli investimenti con rendimenti bassi.

Anche l’importo investito influisce sull’effetto palla di neve:

- Tuttavia, questo non significa che dobbiate investire immediatamente grandi somme di denaro per trarne profitto.

- Se attualmente avete a disposizione piccole somme di denaro, potete istituire dei piani di risparmio, ad esempio

- È possibile modificarlo in qualsiasi momento e aumentarlo in futuro se la situazione finanziaria lo consente

È bene sapere che:

In sintesi, potete beneficiare al massimo dell’effetto dell’interesse composto se ottimizzate l’orizzonte d’investimento, l’importo di base e la classe d’investimento. Questi tre punti hanno un’influenza decisiva sulla misura in cui l’effetto snowball entra in gioco nell’accumulo di ricchezza.

Quali sono le forme di investimento che possono beneficiare dell’effetto valanga?

Come investire correttamente il proprio denaro per beneficiare dell’effetto valanga e ottimizzare la propria strategia di investimento? Come abbiamo già scoperto, sono necessari investimenti ad alto rendimento. In questa sezione vi presenteremo le opzioni più adatte!

Azioni

Investire denaro in azioni per beneficiare dell’effetto di interesse composto? Sì, funziona! Le azioni sono emesse dalle società e possono essere negoziate in borsa. Le società le emettono agli azionisti per aumentare il loro patrimonio netto.

Con un’azione societaria si ricevono azioni di una società. Gli investitori cercano di trarre profitto dalle performance positive e dai dividendi. Gli investitori a lungo termine vogliono trovare azioni sottovalutate per poterle vendere a un prezzo più alto in un secondo momento.

Il prezzo delle azioni è determinato dalla domanda e dall’offerta. Se la domanda aumenta, ad esempio, anche il prezzo delle azioni sale e l’acquisto diventa più costoso. La domanda dipende da molti fattori, come i cambiamenti politici o le decisioni relative alla società specifica.

Un investimento va di pari passo con vantaggi interessanti:

- Opportunità di forti rendimenti attraverso l’apprezzamento del prezzo delle azioni e dei dividendi

- Possibilità di reddito passivo attraverso la strategia dei dividendi

- L’inflazione può essere compensata

- Trading flessibile (è sempre possibile acquistare e vendere in borsa durante gli orari di apertura ufficiali)

- Selezione molto ampia

- La proprietà di un’azienda e i relativi diritti all’Assemblea generale annuale

Oltre a queste opportunità, gli investitori corrono anche dei rischi. Ad esempio, le fluttuazioni dei prezzi, che sono parte integrante del trading sul mercato azionario. Queste fluttuazioni sono accompagnate da rischi di perdita. Per bilanciare le fluttuazioni dei prezzi è consigliabile un orizzonte di investimento lungo.

Inoltre, investire in poche società è molto rischioso a causa della mancanza di diversificazione. Se si investe in una sola società la cui performance è peggiore del previsto, si possono subire perdite elevate. Se una società diventa insolvente, è possibile una perdita totale.

Infine la ricerca richiede tempo. Se si vuole decidere a favore di determinate aziende, occorre tempo a sufficienza. È necessario scoprire di più sull’azienda stessa, sui piani per il futuro e su specifiche cifre chiave e analizzarle se si vuole costruire la propria strategia.

È bene sapere che:

Pertanto, assicuratevi di distribuire il vostro patrimonio tra molte società che provengono da paesi diversi e operano in settori diversi. Se una società fallisce, i profitti delle altre possono compensare le perdite.

ETF

Un ETF o exchange-traded fund è un fondo indicizzato negoziato in borsa. Gli investitori possono versare congiuntamente in un fondo. Questo denaro viene utilizzato per investire in una specifica classe di attività. Con l’aiuto degli ETF, gli investitori possono investire in obbligazioni, azioni o materie prime, ad esempio.

Un esempio di indice è il DAX. Un ETF sul DAX investe nelle 40 maggiori società tedesche. Con l’aiuto di un titolo di questo tipo, è quindi molto facile investire in un gran numero di società. Questa possibilità di diversificazione è uno dei vantaggi decisivi degli ETF. Gli ETF presentano inoltre i seguenti vantaggi:

- Opportunità di rendimento interessanti

- Facile da capire per i principianti

- Tariffe ridotte

- Non è necessario fare molta ricerca

- Piano di risparmio possibile e personalizzabile in modo flessibile

- Classe di attività trasparente

- Elevata sicurezza se si considerano le basi dell’investimento

Come le azioni, gli ETF sono negoziati in borsa e sono quindi soggetti a fluttuazioni di prezzo. Dovreste investire solo il denaro che non vi servirà nei prossimi anni, in modo da non essere costretti a vendere a prezzi bassi.

Anche gli ETF specializzati, i cosiddetti ETF tematici, sono rischiosi. Essi consentono agli investitori di investire in settori specifici, come le tecnologie innovative che potrebbero svolgere un ruolo importante in futuro. Tuttavia, questo sviluppo è imprevedibile. Poiché questi titoli investono nello stesso settore, la diversificazione è notevolmente limitata.

Inoltre, con gli ETF è possibile ottenere solo rendimenti medi. Si tratta di fondi passivi. I fondi attivi sono gestiti da un gestore che li mette insieme con l’obiettivo di sovraperformare il rendimento medio del mercato. I fondi passivi, invece, mirano a replicare il più possibile il loro indice. L’obiettivo degli ETF globali è quello di ottenere il rendimento medio del mercato.

È bene sapere che:

Tuttavia, la pratica dimostra che è molto improbabile che un fondo attivo riesca sempre a ottenere un rendimento in eccesso su un periodo di tempo più lungo. I fondi attivi presentano un altro particolare svantaggio: il gestore del fondo deve essere pagato, motivo per cui le commissioni sono significativamente più alte rispetto a quelle di un ETF.

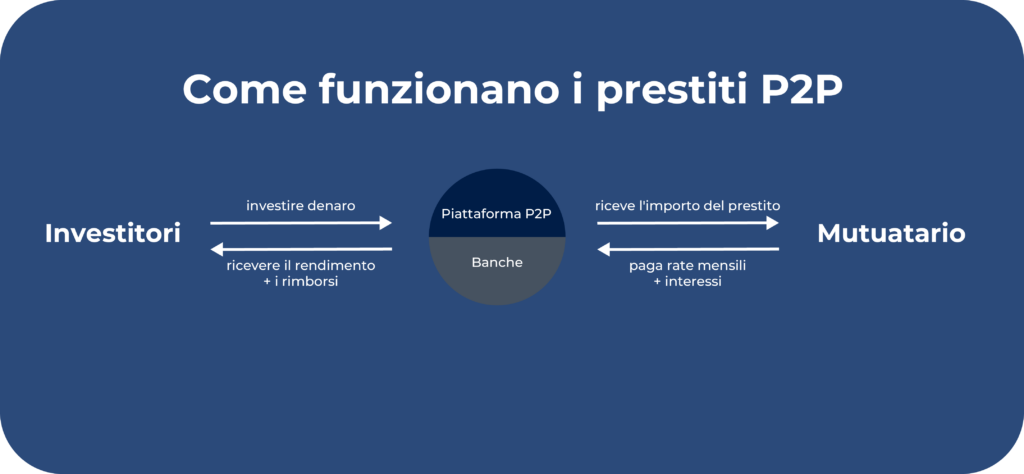

P2P

P2P sta per “peer-to-peer”. Si tratta di prestiti concessi tra due privati senza la necessità di una banca. Questo ha il vantaggio per i mutuatari di ridurre notevolmente l’impegno burocratico. I prestatori possono prestare il loro denaro e beneficiare degli interessi.

Le cosiddette piattaforme P2P sono intermediarie e garantiscono che i prestatori possano trovare prestiti P2P adeguati. Queste piattaforme classificano i mutuatari in base ai cosiddetti rating, che hanno lo scopo di consentire ai prestatori di valutare il rischio di un investimento. Ciò ha lo scopo di garantire la trasparenza per gli investitori.

Gli investitori possono investire in modo semplice e automatico sulla maggior parte delle piattaforme P2P. A tal fine, si selezionano alcuni parametri, come il grado di rischio dell’investimento e il rendimento che si vuole ottenere. Il programma investe automaticamente. L’impegno richiesto è quindi minimo. Altri vantaggi sono

- Opportunità di rendimenti interessanti

- Possibilità di sostenere progetti privati

- Possibilità di diversificazione

- Classe d’investimento di facile comprensione

Anche questa classe di attività presenta dei rischi. I prestiti possono fallire perché il mutuatario non è in grado di rimborsare l’importo, compresi gli interessi. È possibile contrastare questo rischio con una forte diversificazione, in modo che i profitti derivanti da altri prestiti possano compensare le possibili perdite.

Può anche accadere che l’affidabilità creditizia sia valutata in modo errato dalle piattaforme P2P. Questa forma di investimento è ancora relativamente nuova e le piattaforme sono quindi piuttosto inesperte. I mutuatari possono inserire dati errati o le piattaforme possono sottovalutare i rischi.

C’è anche il rischio che la piattaforma P2P diventi insolvente:

- La maggior parte di queste piattaforme dispone di misure di sicurezza in caso di difficoltà.

- Tuttavia, poiché questo tipo di investimento è ancora relativamente nuovo, le piattaforme non hanno esperienza di fallimenti precedenti.

- È possibile utilizzare varie piattaforme P2P per diversificare

- Inoltre, per aumentare la sicurezza e migliorare la comunicazione, dovreste utilizzare solo provider tedeschi.

Conclusione: costruire ricchezza con l’effetto palla di neve

L’effetto palla di neve o interesse composto è un modo eccellente per rendere più efficiente l’accumulo di ricchezza. L’idea è che i profitti ottenuti vengano reinvestiti in modo che le attività di base, che lavorano per voi e generano ulteriori rendimenti, diventino sempre più grandi. In questo modo è possibile ottenere una crescita esponenziale.

Per ottimizzare l’effetto palla di neve, occorre considerare tre diversi aspetti. La forza dell’effetto di interesse composto dipende dall’orizzonte d’investimento, dal patrimonio investito e dalla classe d’investimento. Nel pianificare il vostro patrimonio e i vostri rendimenti futuri, dovete tenere conto anche delle imposte e dell’inflazione.

In linea di principio, gli investimenti ad alto rendimento sono adatti a massimizzare i vostri profitti grazie all’effetto snowball. Abbiamo presentato tre diversi investimenti che possono aiutarvi a raggiungere questo obiettivo: azioni, ETF e prestiti P2P. In questo modo, potrete aumentare costantemente il vostro patrimonio per molti anni e ottenere una crescita esponenziale!

Forse vi interessano anche i temi “I 10 migliori investimenti di valore”, “Scalable Capital vs Repubblica commerciale” o “Il miglior investimento del momento”? Scoprite di più qui.

FAQ – Domande frequenti

Sognate anche voi opportunità di investimento che vi diano la libertà finanziaria? Non avere più preoccupazioni economiche e godere della libertà di organizzare la vostra vita come volete? Questo sogno può sembrare una fantasia lontana, ma è sicuramente realizzabile! E può essere realizzato grazie a investimenti intelligenti. Questo articolo vi presenterà le 7 principali opportunità di investimento nel 2024. Con queste preziose conoscenze, potrete trasformare questo sogno in realtà.

La ricerca della libertà finanziaria è un obiettivo che anima tutti noi. Se sognate una pensione spensierata, se volete realizzare il sogno di possedere una casa di proprietà o se semplicemente cercate la sicurezza finanziaria per voi e per i vostri cari, investire saggiamente nelle giuste opportunità di investimento è la chiave del successo.

Aspetti rilevanti:

- Investite regolarmente un importo fisso, indipendentemente dalle attuali condizioni di mercato. Questo vi aiuterà a ottenere costi medi bassi e a ridurre il rischio di errori di market timing.

- Reinvestite i vostri guadagni e beneficiate dell’effetto di interesse composto. Questo vi permette di ottenere una crescita esponenziale e di aumentare il vostro patrimonio a lungo termine.

- Investite regolarmente un importo fisso, indipendentemente dalle attuali condizioni di mercato. Questo vi aiuterà a ottenere costi medi bassi e a ridurre il rischio di errori di market timing.

Comprendere l’importanza delle opportunità di investimento

Prima di tuffarci a capofitto nel mondo delle opportunità di investimento, spiegheremo perché è così importante investire il denaro in modo saggio. L’obiettivo è chiaro: la libertà finanziaria. Ma per raggiungerlo non bastano i desideri. Occorre una strategia solida basata su investimenti intelligenti.

Le giuste opportunità di investimento ci offrono la possibilità di far lavorare per noi il nostro denaro duramente guadagnato, anziché depositarlo semplicemente in un conto di risparmio. Con il giusto approccio, possiamo non solo beneficiare delle opportunità di mercato, ma anche diversificare il rischio.

Una strategia di investimento di successo richiede un’attenta pianificazione che tenga conto degli obiettivi finanziari individuali. Prima di scegliere opzioni di investimento specifiche, è importante chiedersi quali sono i vostri obiettivi a lungo termine. Volete provvedere alla vostra pensione, comprare una casa o semplicemente generare un reddito passivo?

Ogni obiettivo richiede un approccio diverso agli investimenti. Con una pianificazione chiara, potete allineare i vostri investimenti di conseguenza e stabilire un orizzonte temporale realistico. Una prospettiva a lungo termine è fondamentale per sfruttare appieno i vantaggi degli investimenti. Gli investimenti azionari sono particolarmente adatti agli obiettivi a lungo termine, poiché storicamente hanno garantito alcuni dei migliori rendimenti.

Se distribuite i vostri investimenti su un periodo di tempo più lungo e investite regolarmente, potete beneficiare del cosiddetto “tempo sul mercato” e sfruttare appieno il potenziale dell’effetto degli interessi composti.Sfruttare appieno l’effetto dell’interesse composto. È importante essere pazienti e ignorare le fluttuazioni di mercato a breve termine per raggiungere gli obiettivi di crescita a lungo termine.

L’effetto dell’interesse composto è uno strumento potente. Ci mostra come il nostro denaro possa crescere esponenzialmente nel tempo se reinvestiamo il reddito generato, generando così una crescita costante. Ciò significa che anche piccoli investimenti possono trasformarsi nel tempo in patrimoni consistenti.

Le giuste opportunità di investimento offrono sicurezza e stabilità per il futuro. Una strategia d’investimento di successo richiede anche la capacità di adattarsi ai cambiamenti. I mercati possono essere volatili e cambiare nel tempo, quindi è importante rimanere flessibili e adattare la propria strategia quando necessario.

Una revisione e un adeguamento regolari del portafoglio in base alle attuali condizioni di mercato possono contribuire a minimizzare i rischi e a massimizzare le opportunità. La capacità di adattarsi ai nuovi sviluppi è fondamentale per il successo degli investimenti a lungo termine.

È bene sapere che:

Diversificare il rischio quando si investe significa distribuire il proprio denaro tra diverse classi di attività o attività per ridurre il rischio di perdite.

Le 7 migliori opportunità di investimento in dettaglio

Vediamo ora da vicino le opzioni di investimento disponibili e come sfruttarle al meglio per raggiungere i vostri obiettivi finanziari. Di seguito sono elencate in dettaglio alcune delle migliori opzioni:

- Investimenti azionari: Le azioni sono una scelta popolare per gli investitori che cercano una crescita a lungo termine. Potete investire in azioni blue chip emesse da società affermate e stabili o in azioni growth che offrono il potenziale per una rapida crescita. Con un’ampia gamma di azioni tra cui scegliere, compresi i titoli più flop, avete l’opportunità di costruire un portafoglio diversificato in grado di garantirvi rendimenti a lungo termine. È inoltre possibile investire in settori specializzati, come l’acquisto di azioni dell’idrogeno. Ad esempio, questi hanno il potenziale per svolgere un ruolo importante in futuro.

- ETF (Exchange-Traded Funds): Gli ETF sono fondi di investimento che vengono negoziati in borsa come le azioni e offrono un modo a basso costo per investire in un ampio portafoglio di azioni, obbligazioni o materie prime. Con opzioni quali ETF cripto, ETF Europa e persino ETF specializzati come l’ETF Cannabis, potete diversificare i vostri investimenti e beneficiare di diversi segmenti di mercato. Gli ETF offrono anche il vantaggio della liquidità e della flessibilità, in quanto possono essere acquistati e venduti in borsa durante le ore di contrattazione. Il rendimento degli ETF è di circa l’8% in media all’anno.

- Criptovalute: Le criptovalute come Bitcoin, Ethereum e altre offrono l’opportunità di investire in una tecnologia innovativa e di ottenere potenzialmente rendimenti elevati. Con una gamma crescente di opportunità di investimento in criptovalute, tra cui le azioni a idrogeno in aumento, avete l’opportunità di capitalizzare sullo sviluppo di nuove tecnologie e tendenze. Tuttavia, è bene sapere che le criptovalute comportano anche un livello di rischio più elevato e possono essere soggette a una notevole volatilità del mercato.

- Proprietà: gli investimenti immobiliari possono fornire una fonte di reddito stabile e una crescita del capitale a lungo termine. Potete investire in proprietà fisiche, come appartamenti o immobili commerciali, oppure in fondi immobiliari o REIT che investono in società o progetti immobiliari. Grazie a opzioni come l’acquisto di azioni all’idrogeno o il confronto tra diversi broker, potete trovare le migliori opportunità di investimento che si adattano ai vostri obiettivi. Gli investimenti immobiliari offrono anche vantaggi fiscali e la possibilità di beneficiare dell’aumento dei prezzi degli immobili.

- Obbligazioni e depositi a termine: Le obbligazioni sono strumenti di debito emessi da governi o società che offrono un tasso di interesse fisso. Sono una scelta popolare per gli investitori che cercano un reddito regolare e vogliono correre meno rischi. I depositi a tempo determinato sono un’altra opzione di investimento conservativa, in cui si investe il proprio denaro presso una banca per un periodo di tempo determinato, ricevendo in cambio un tasso di interesse fisso. È inoltre possibile investire in diversi tipi di obbligazioni, tra cui titoli di Stato, obbligazioni societarie e obbligazioni indicizzate all’inflazione, per diversificare il rischio e massimizzare i rendimenti.

- Materie prime: le materie prime come l’oro, l’argento, il petrolio e le materie prime agricole offrono un altro modo per investire in beni fisici e diversificare il portafoglio. Le materie prime possono costituire una copertura contro l’inflazione e possono essere influenzate dalla domanda e dall’offerta, nonché dagli eventi geopolitici. Con opzioni come gli ETF sull’oro o l’acquisto diretto di materie prime, potete investire in diversi mercati e sfruttare le tendenze di lungo periodo.

- Crowdfunding e peer-to-peer lending: le piattaforme di crowdfunding e di peer-to-peer lending offrono l’opportunità di investire direttamente in progetti o prestiti e di ottenere rendimenti potenzialmente interessanti. Il crowdfunding consente di investire in start-up, progetti immobiliari o iniziative di beneficenza, mentre il prestito peer-to-peer offre l’opportunità di concedere prestiti a privati o a piccole imprese. Queste opportunità di investimento rappresentano un’alternativa alle classi di attività tradizionali e possono offrire un rendimento interessante con un rischio gestibile. Con i prestiti P2P è possibile ottenere rendimenti superiori al 16% all’anno.

Comprendendo e sfruttando queste diverse opportunità di investimento, potete costruire un portafoglio diversificato che vi porterà rendimenti a lungo termine e vi aiuterà a raggiungere i vostri obiettivi finanziari.

Raggiungere la libertà finanziaria attraverso investimenti intelligenti

Vogliamo approfondire insieme l’argomento e capire come gli investimenti intelligenti possono portare alla libertà finanziaria? Ci sono molte strategie e approcci da considerare se si vuole avere successo finanziario a lungo termine. Vediamo nel dettaglio gli aspetti principali:

- Ponetevi obiettivi chiari e a lungo termine: Il percorso verso la libertà finanziaria inizia con una visione chiara dei vostri obiettivi. Volete andare in pensione presto, viaggiare per il mondo o avviare un’attività in proprio? Stabilendo obiettivi chiari e a lungo termine, potete allineare la vostra strategia di investimento di conseguenza e pianificare il percorso verso il successo. Pensate a quanto denaro vi serve per raggiungere questi obiettivi e a quanto tempo avete a disposizione per realizzarli.

- Soppesare il rischio e il rendimento: Ogni investimento comporta una certa dose di rischio, ma anche un potenziale di rendimento. Prima di investire il vostro denaro, è importante effettuare un’analisi fondata del rapporto rischio/rendimento. Tenete conto della vostra personale tolleranza al rischio, dei vostri obiettivi finanziari e del periodo di investimento. Le azioni, ad esempio, possono offrire rendimenti più elevati ma comportano anche un rischio maggiore, mentre le obbligazioni tendono a essere più sicure ma offrono rendimenti inferiori. Pensate a quanto rischio siete disposti a correre per raggiungere i vostri obiettivi di rendimento.

- Diversificare il portafoglio: La diversificazione è un principio importante dell’investimento. Distribuite il vostro denaro tra diverse classi di attività come azioni, obbligazioni, immobili e materie prime per ridurre al minimo il rischio e rendere il vostro portafoglio più resistente alle fluttuazioni del mercato. La diversificazione consente di compensare le perdite in una classe di attività con i guadagni in un’altra. Pensate a come diversificare al meglio il vostro portafoglio per minimizzare il rischio e massimizzare il rendimento.

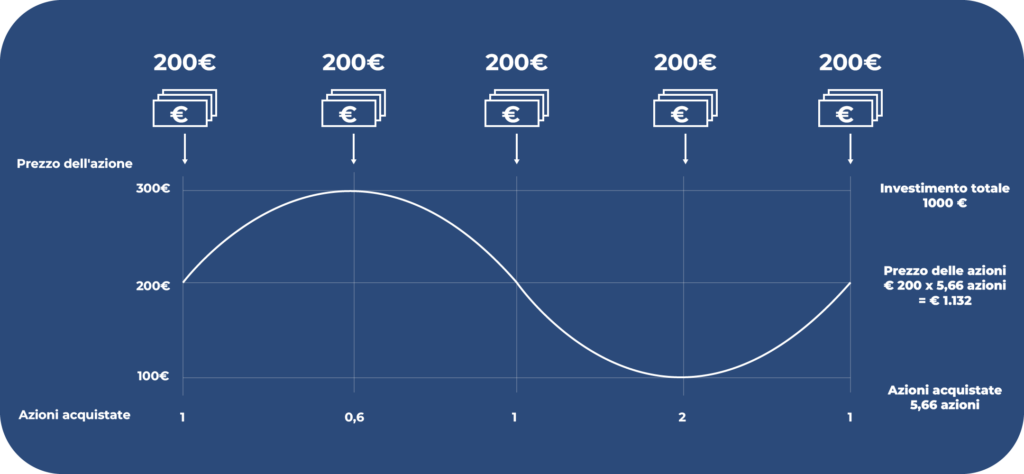

- Sfruttare l’effetto costo-media: l’effetto costo-media è una strategia di investimento collaudata. Si investe regolarmente un importo fisso, indipendentemente dalle attuali condizioni di mercato. A lungo termine, potete beneficiare di costi medi bassi e ridurre allo stesso tempo il rischio di errori di market timing. Pensate a come integrare l’effetto costo-media nella vostra strategia di investimento per avere più successo nel lungo periodo.

- Pensate a lungo termine e siate pazienti: investire è una maratona, non uno sprint. Mantenete l’attenzione sul lungo periodo e non lasciate che le fluttuazioni di mercato a breve termine vi portino fuori strada. Storicamente, gli investitori a lungo termine che si sono attenuti pazientemente alla loro strategia hanno ottenuto i migliori rendimenti. Attenetevi alla vostra visione a lungo termine e rimanete disciplinati, anche in presenza di difficoltà. Pensate a come rafforzare la vostra pazienza e mantenere il successo nel lungo periodo.

- Quando si investe, è importante scegliere il broker giusto perché influisce direttamente sui costi, sui prodotti di investimento disponibili e sulla qualità del servizio. Con un confronto tra broker, potete valutare le diverse opzioni in termini di commissioni, piattaforme di trading, classi di attività disponibili e servizio clienti per trovare il broker che meglio si adatta ai vostri obiettivi e preferenze di investimento.

Utilizzando questi principi, potete tendere a prendere decisioni di investimento intelligenti. In questo modo, potrete lentamente ma inesorabilmente raggiungere la libertà finanziaria. Ricordate che la strada non sarà sempre facile, ma con la giusta strategia, la pazienza e la perseveranza, potrete raggiungere i vostri obiettivi finanziari e vivere una vita di indipendenza finanziaria.

Il nostro consiglio: perché investire in azioni è la migliore opportunità di investimento

Quando si parla di crescita a lungo termine e di libertà finanziaria, l’investimento in azioni è spesso considerato la scelta migliore. Ma perché? Diamo un’occhiata più da vicino ed esploriamo la moltitudine di vantaggi che gli investimenti azionari offrono:

- Potenziale di crescita a lungo termine: nel corso della storia, le azioni hanno ottenuto alcuni dei rendimenti più elevati tra le varie classi di attività. Nonostante le fluttuazioni a breve termine, le azioni tendono ad aumentare di valore nel lungo periodo, offrendo un solido potenziale di crescita. Ciò significa che gli investitori che hanno una visione di lungo periodo hanno un elevato potenziale di crescita del capitale con gli investimenti azionari.

- Partecipazione al successo della società: acquistando le azioni, si acquisisce una quota della società e si partecipa così al suo successo. Se la società cresce e realizza profitti, anche il valore delle vostre azioni aumenta e voi ne beneficiate. Questo aspetto rende gli investimenti azionari un modo interessante per beneficiare del successo di aziende di successo a lungo termine.

- Diversificazione del portafoglio: una delle regole di base più importanti dell’investimento è la diversificazione del portafoglio per ripartire il rischio. Gli investimenti azionari offrono un’eccellente opportunità per raggiungere questo obiettivo. Investendo in società di diversi settori e regioni, è possibile distribuire il rischio e compensare le potenziali perdite. In questo modo si protegge il portafoglio da perdite ingenti se un settore o una regione sono colpiti da problemi economici.

- Flessibilità e liquidità: il mercato azionario è estremamente liquido, il che significa che potete acquistare o vendere le vostre azioni in modo rapido e semplice. Questo vi dà la possibilità di adattare la vostra strategia di investimento in base alle condizioni del mercato. Se volete reagire rapidamente ai cambiamenti, il mercato azionario offre la flessibilità di cui avete bisogno.

- Rendimento da dividendi: molte società pagano regolarmente dividendi ai propri azionisti. Questo reddito aggiuntivo può contribuire in modo significativo al rendimento complessivo e sostenere gli investimenti nel lungo periodo. I dividendi sono un segno di stabilità finanziaria e possono fornire un reddito aggiuntivo agli investitori, soprattutto a quelli che fanno affidamento su un reddito regolare. Ad esempio, per chi desidera integrare la propria pensione in età avanzata.

- Vantaggi fiscali: L’imposta sui profitti delle azioni in Germania è molto più bassa di quella sui redditi da lavoro. Quindi, perché non dovreste sfruttare questo vantaggio per voi stessi?

È bene sapere che:

L’imposta sui dividendi e sulle plusvalenze è un’aliquota fissa del 25,00%. A ciò si aggiunge una sovrattassa di solidarietà del 5,50% ed eventualmente un’imposta ecclesiastica dell’8,00-9,00% (a seconda dello Stato federale).

- Protezione dall’inflazione: le azioni sono considerate una buona protezione dall’inflazione per diversi motivi. In primo luogo, gli utili delle società e quindi i prezzi delle azioni di solito aumentano durante i periodi di inflazione, in quanto le società sono in grado di adeguare i loro prezzi di conseguenza. In secondo luogo, i dividendi, che vengono pagati da molte società, possono aumentare nel tempo per compensare l’inflazione. Inoltre, le azioni offrono l’opportunità di investire in attività tangibili che possono aumentare di valore quando i prezzi di beni e servizi aumentano.

L’investimento in azioni offre quindi una serie di vantaggi che lo rendono un’opzione interessante per gli investitori a lungo termine. Se siete alla ricerca di una crescita a lungo termine e della libertà finanziaria, vale sicuramente la pena di prendere in considerazione l’investimento in azioni. In questo articolo scoprirete quali sono i principali titoli in flop.

Conclusione: le 7 principali opportunità di investimento per la vostra libertà finanziaria – come investire saggiamente nel 2024

Ora vi è stata fornita una panoramica completa delle 7 principali opportunità di investimento per la vostra libertà finanziaria. Dalle azioni agli ETF, dagli immobili alle criptovalute, avete imparato come investire il vostro denaro in modo saggio per ottenere una crescita a lungo termine e la sicurezza finanziaria. Inoltre, vi sono stati forniti gli argomenti più importanti per spiegare perché le azioni sono le migliori opportunità di investimento secondo noi.

Ricordate che il percorso verso la libertà finanziaria non è uno sprint, ma una maratona. Con pazienza, disciplina e una solida strategia di investimento, potete raggiungere i vostri obiettivi finanziari e condurre una vita di indipendenza finanziaria. Utilizzate le vostre conoscenze e mettete in atto i vostri piani di investimento. Il vostro sogno finanziario è a portata di mano! Per saperne di più, cliccate qui.

FAQ – Domande frequenti

L’attuale inflazione sta causando alcuni problemi e fa salire i prezzi alle stelle. In un lungo periodo di tempo, il tuo denaro può svalutarsi in questo modo, il che significa che puoi comprare sempre meno per la stessa somma di denaro. Ti starai chiedendo come puoi proteggere i tuoi beni dall’inflazione e ottenere maggiori profitti. In questo articolo scoprirai di più sugli investimenti ad alto rendimento ed eventualmente troverai le classi di investimento più adatte a te.

Aspetti rilevanti:

- L’aumento del tasso di inflazione svaluta il tuo denaro: a lungo termine, potrai acquistare meno servizi e prodotti con la stessa quantità di denaro.

- Il problema pensionistico della Germania fa sì che sempre meno persone versino nel fondo pensione – I rendimenti elevati possono proteggere dalla povertà in età avanzata

- Diverse classi di attività, come il P2P e gli ETF, ti permettono di ottenere rendimenti elevati.

Ecco perché le prospettive di rendimento elevato sono importanti

Ci sono molte ragioni diverse che spingono gli investitori a investire il proprio denaro. Forse vuoi garantire la sicurezza finanziaria a te stesso e alla tua famiglia e quindi stai cercando di investire. Potresti voler investire del denaro per i tuoi figli, in modo da facilitare loro l’inizio della vita. Oppure potresti voler accumulare un reddito passivo per raggiungere la libertà finanziaria.

Tutti gli investitori hanno una cosa in comune: vogliono ottenere dei rendimenti. Soprattutto al giorno d’oggi, è importante che tu prenda confidenza con gli investimenti e con i rendimenti elevati per capire come aumentare il tuo patrimonio. Scopri perché è così importante.

Aumento del tasso di inflazione – compensato dagli interessi?

In un’economia di mercato i prezzi cambiano continuamente. Questo può riguardare singoli prodotti oppure i prezzi possono aumentare in generale. Un aumento generale dei prezzi è noto anche come inflazione, che è accompagnata da alcune difficoltà particolari.

Attenzione!

Il problema più grande per le famiglie è la svalutazione del proprio denaro a causa dell’alta inflazione. I prezzi di servizi e prodotti aumentano, mentre le persone possono permettersi sempre meno a parità di denaro.

Se un tempo gli investimenti sicuri come i libretti di risparmio e i conti di deposito offrivano un certo interesse, oggi non è più così. Queste classi di attività non sono sufficienti a compensare l’inflazione. Se non cerchi investimenti con forti prospettive di guadagno, perderai denaro nel lungo periodo.

Il problema delle pensioni: migliorare le pensioni grazie a rendimenti potenziali elevati

Le pensioni sono attualmente un problema importante in Germania. Le persone che lavorano versano una parte del loro patrimonio nel fondo pensione. Le persone più anziane che non lavorano più, invece, attingono la loro pensione da questo fondo pensionistico. Tuttavia, affinché questo principio funzioni a lungo termine, è necessario che un numero sufficiente di persone contribuisca al fondo pensione.

Attualmente in Germania le pensioni presentano i seguenti problemi:

- In Germania ci sono più anziani, il che significa più persone che percepiscono una pensione mensile.

- Nascono meno bambini, quindi a lungo termine ci sarà un numero significativamente inferiore di lavoratori che versano parte del loro stipendio al fondo pensione

- Grazie a cure mediche sempre migliori, l’aspettativa di vita delle persone è aumentata notevolmente e continua a crescere. Le persone che vivono più a lungo percepiscono una pensione mensile per più tempo

Questi motivi spiegano perché sempre meno soldi finiscono nei fondi pensione, mentre sempre più soldi vengono versati. Questo principio non può funzionare a lungo termine e i fondi pensione avranno grossi problemi che aumenteranno la povertà in età avanzata.

Questi investimenti offrono un potenziale di rendimento elevato

I problemi citati, come l’aumento del tasso di inflazione e la crescente incertezza delle pensioni, dimostrano quanto sia importante occuparsi delle proprie finanze. Ottenere un profitto interessante offre una soluzione a entrambi i problemi.

ETF – Opportunità di rendimento interessanti con un’ampia diversificazione

Gli ETF sono fondi indicizzati negoziati in borsa e stanno per “exchange-traded funds“. Sono un tipo di investimento passivo con un orizzonte di investimento lungo. Sono un modo eccellente per costruire un patrimonio a lungo termine.

Gli ETF investono in azioni o obbligazioni e replicano gli indici. Un esempio è il DAX, l’indice azionario tedesco, che tiene traccia delle 40 maggiori aziende della Germania. Investire in un ETF ti permette quindi di seguire la performance media del rispettivo indice che l’ETF segue.

A differenza dell’investimento in singole azioni, con gli ETF hai un vantaggio decisivo: la diversificazione, cioè l’allocazione a diverse società, riduce il rischio della tua classe di attività. Se un’azienda fallisce, il tuo investimento può assorbire il rischio grazie alla performance delle altre aziende.

Scommetti su un ETF mondiale

Un consiglio per un ETF con rendimenti elevati sono gli ETF mondiali con l’abbreviazione MSCI World. Si tratta di ETF particolarmente diversificati che investono in diversi paesi e settori industrializzati. Questa classe di attivi ha un’ampia base e protegge dai rischi di cluster.

Un altro vantaggio è la natura passiva dell’investimento. A differenza dei fondi attivi, gli ETF operano in modo passivo. Non c’è un gestore che seleziona i titoli individualmente. Questo fa sì che le commissioni di questo investimento siano particolarmente basse, di solito ben al di sotto dell’1%.

Inoltre, gli ETF non richiedono grandi sforzi da parte tua come investitore. Una volta che hai familiarizzato con il loro funzionamento, puoi scegliere un ETF e investire automaticamente. In questo modo, il tuo investimento funziona automaticamente ogni mese e non ti comporta alcuno sforzo aggiuntivo.

I vantaggi degli ETF in sintesi:

- Tipo di investimento favorevole: le commissioni sono piuttosto basse in quanto non è necessario un gestore di fondi.

- Sicurezza: se segui le regole di base dell’investimento e fai delle ricerche, gli ETF possono essere il miglior investimento senza rischi. Puoi ridurre il rischio complessivo del tuo portafoglio attraverso la diversificazione.

- Opportunità di rendimento interessante: un ETF ottiene la performance media dell’indice che segue. Poiché esistono ETF tematici specializzati in determinati settori, i rendimenti variano. Soprattutto per i principianti, si consiglia di scegliere un ETF globale per evitare i rischi legati ai cluster.

- Adatto ai principianti: Questa forma di investimento è facile da capire e adatta ai principianti. È anche possibile investire piccole somme.

P2P – Tassi d’interesse interessanti per i prestiti

Peer-to-peer significa qualcosa come “da privato a privato“. Si tratta di uno scambio tra due privati che viene realizzato tramite una piattaforma P2P. Un prestatore concede un prestito a una seconda persona senza dover ricorrere a una banca.

Il trading di prestiti P2P presenta diversi vantaggi:

- Trasparenza: la maggior parte degli investimenti P2P è facile da capire e trasparente. Le condizioni dei prestiti sono fisse. I mutuatari sono classificati in diversi rating di credito per dare agli investitori una panoramica della sicurezza dei rispettivi prestiti.

- Tassi di interesse interessanti: la classe di attività P2P ti offre prospettive interessanti. I prestiti che rientrano in una classe di rischio più elevata ti danno maggiori possibilità di guadagnare interessi.

- Diversificazione: gli strumenti online ti permettono di costruire una strategia personalizzata. Per aumentare la sicurezza, si raccomanda anche una sufficiente diversificazione in prestiti con diverse classificazioni di rischio, al fine di ridurre il rischio complessivo dell’investimento.

- Significatività: forse per te come investitore è importante investire in una classe di attività significativa. Il crowdlending consente agli investitori di concedere prestiti a privati, in modo molto più rapido e semplice rispetto alle banche. In questo modo è possibile sostenere progetti privati.

L’opportunità di ottenere grandi profitti è accompagnata da rischi. Da un lato, c’è il rischio di insolvenza se i mutuatari non sono in grado di rimborsare il denaro preso in prestito, compresi gli interessi. Inoltre, le piattaforme P2P sono relativamente giovani, per cui può accadere che l’affidabilità creditizia dei prestiti venga valutata male.

Attenzione!

Per ridurre questi rischi, la classe di attività deve essere sufficientemente diversificata. A tal fine, si consiglia di investire solo in prestiti europei. Diversifica non solo in base al rating dei prestiti, ma investi anche in diverse piattaforme P2P. In questo modo potrai anche beneficiare spesso di un bonus.

Un altro vantaggio è rappresentato dai bassi importi di investimento. Anche i principianti, magari con un reddito basso o poca esperienza, hanno la possibilità di investire in prestiti P2P. Si tratta inoltre di una classe di attività di facile comprensione.

Come ottenere profitti con le azioni

Se ti interessa il tema della generazione di rendimenti, forse ti sarai chiesto: “Dovrei comprare azioni adesso?”. Un’azione è un titolo che ti permette di diventare comproprietario di una società per azioni. Questo ti permette di acquisire diritti, come la partecipazione all’Assemblea Generale Annuale o i dividendi.

Ma cosa sono i dividendi? I dividendi sono una forma di partecipazione agli utili che gli azionisti ricevono da una società. Se e in che misura vengono distribuiti i dividendi viene deciso durante l’assemblea generale della società. Puoi generare un reddito passivo con l’aiuto dei dividendi.

Devi sapere che investire in singole azioni è molto più rischioso che investire in ETF, ad esempio. Se acquisti poche azioni singole, non puoi beneficiare della diversificazione e della sicurezza che ne deriva. Sebbene il P2P e gli ETF siano adatti anche ai principianti, gli investitori dovrebbero avere più esperienza con le singole azioni.

Le azioni hanno anche alcuni vantaggi:

- Opportunità di un’elevata performance del prezzo delle azioni e di dividendi: I rispettivi profitti realizzati sono molto diversi. Nell’acquisto di singole azioni, l’esperienza personale e le conoscenze di base giocano un ruolo maggiore rispetto alle classi di attività precedentemente menzionate.

- Possibilità di reddito passivo attraverso i dividendi

- Trading flessibile: puoi acquistare e vendere azioni in borsa al prezzo corrente. Le azioni sono molto più flessibili rispetto alle classi di attività che prevedono un periodo minimo di investimento, ad esempio

- Ampia scelta: In qualità di azionista, puoi scegliere tra migliaia di società quotate in borsa.

Attenzione!

L’acquisto di singole azioni richiede una conoscenza e un’esperienza decisamente maggiori rispetto all’investimento in ETF e P2P. Con un ETF puoi investire in diverse centinaia o migliaia di azioni. La minore diversificazione delle singole azioni rende l’investimento più rischioso.

Investimenti ad alto rendimento: prospettive di guadagno con ETF e P2P

Gli investimenti tradizionali come i libretti di risparmio e i conti correnti non sono sufficienti per combattere l’inflazione. Se investi il tuo patrimonio solo in queste classi di attività, a lungo termine subisci delle perdite perché l’inflazione svaluta il tuo denaro.

Un altro problema è il sistema pensionistico tedesco. Poiché nascono meno bambini, ma le persone invecchiano, non ci sono abbastanza lavoratori che versano al fondo pensione. A lungo termine, molte persone saranno colpite dalla povertà in età avanzata.

Una soluzione a entrambi i problemi è quella di investire in investimenti ad alto rendimento. In questo modo puoi combattere l’inflazione, ma anche provvedere alla tua vecchiaia o alla tua famiglia. Un orizzonte di investimento lungo è importante per ottenere rendimenti elevati, in modo da beneficiare dell’interesse composto.

Due modi promettenti per guadagnare interessi sono gli ETF e i prestiti P2P. Un rendimento più elevato comporta anche dei rischi. Tuttavia, se segui le regole di base dell’investimento, come la diversificazione, puoi ridurre il rischio dei tuoi investimenti e realizzare profitti interessanti.