¿Cómo puedo ahorrar dinero cada mes? 5 maneras en 2025

¿Te gustaría proporcionar seguridad económica a ti y a tu familia o salir por fin de tus deudas? Entonces probablemente te hayas preguntado: ¿cómo puedo ahorrar dinero cada mes? Te mostraremos 5 formas en las que tú también puedes ahorrar de forma relajada, ¡sin tener que hacer sacrificios!

Los hechos más importantes en pocas palabras:

- A todo el mundo le gustaría ahorrar dinero. Sin embargo, muchas personas temen el sacrificio que ello conlleva.

- Ahorrar dinero y aumentar tu patrimonio es la tendencia, pero mucha gente aconseja inversiones de alto riesgo. Las inversiones más sencillas suelen ser las más rentables

- Con una estrategia de ahorro e inversión adecuada, puedes generar rendimientos de hasta el 15 %, sólo tienes que saber cómo

Por eso es importante ahorrar

La humanidad siempre ha sido ahorradora. En el pasado, solía ser un fajo de dinero bajo la funda del edredón, pero hoy en día hay que ser mucho más imaginativo. La mayoría de la gente considera que ahorrar es trabajar para conseguir un objetivo. Por ejemplo, un viaje a las Maldivas con su novia o los futuros estudios de sus hijos.

Sin embargo, el ahorro también puede considerarse una cuestión a largo plazo y permanente. Por ejemplo, para acumular unos ahorros. Siempre pueden ocurrir imprevistos, como daños en tu casa por tormentas o reparaciones importantes del coche.

En una comparación internacional del ahorro, los españoles se encuentran entre los del medio. Alrededor del 23% por mes, con un ingreso medio de 1.108,91 € Es lo que ahorra el hogar medio español.

El objetivo que te fijes es, en última instancia, importante para tu estrategia de inversión. Esto significa en qué clases de activos inviertes y durante cuánto tiempo. Se recomiendan las inversiones a largo plazo que te apoyen en tus planes a largo plazo. También es muy adecuado acumular al mismo tiempo unos ahorros para estar preparado ante cualquier eventualidad.

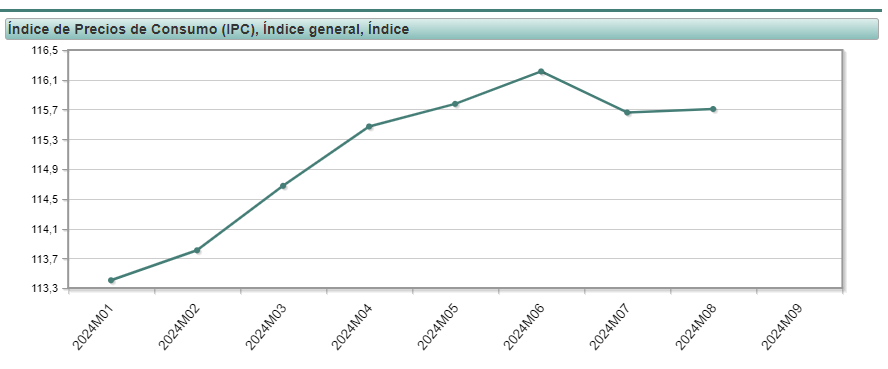

El efecto de la inflación

Tu dinero pierde valor activamente debido a la creciente inflación. El aumento de los precios en los distintos sectores significa que pierdes poder adquisitivo. En otras palabras, hoy no puedes comprar la misma cantidad de bienes con los mismos 1.000 euros que hace unos meses.

Aquí puedes ver un gráfico de el Instituto Nacional de Estadistica. Muestra la evolución de los precios. Según el comunicado de prensa, la inflación en mayo de 2024 fue del +2,4%.

Cómo alcanzar tus objetivos financieros

Para vencer a la inflación y alcanzar tus objetivos financieros al mismo tiempo, la estrategia correcta es lo más importante. El siguiente artículo se basa en una estrategia de inversión a largo plazo.

Sin embargo, antes de empezar a invertir, debes elaborar un plan preciso:

- ¿Cuál es tu posición?

¿Cuál es tu posición de partida? ¿Dispones de cierto capital inicial que puedas invertir? También deberías pensar en tus ingresos actuales. ¿Cuánto puedes invertir? A grandes rasgos, deberías ahorrar entre el 10% y el 20% de tu renta disponible.

- ¿Esperas ciertos gastos?

¿En qué momento de tu vida te encuentras ahora? ¿Estás a punto de comprar una casa o de tener un hijo? ¿O tal vez estás a punto de cambiar de trabajo? Deberías tener en cuenta estos cambios previsibles en tus ingresos.

- ¿Adónde quieres llegar?

Márcate objetivos claros y totalmente definidos. Sea la suma X en tal o cual momento. Basándote en estos objetivos autodefinidos, te resultará mucho más fácil tomar una decisión a la hora de elegir la estrategia adecuada.

Es bueno saberlo:

La información relativa a tu cuota mensual de ahorro es, por supuesto, sólo orientativa. Eres libre de decidir cuánto quieres ahorrar cada mes. Recuerda siempre que el ahorro no debe sumirte en una crisis financiera, sino protegerte de ella.

Ahorra dinero como los profesionales: la regla 50-30-20

Antes de aumentar tu dinero, debes saber cómo ahorrar. Para alcanzar sus objetivos financieros, los profesionales utilizan la regla 50-30-20. Esto implica utilizar tus ingresos mensuales según un determinado patrón:

- Utilizas el 50 % para necesidades básicas

- 30 % para deseos y necesidades personales

- 20 % para el ahorro o el pago de deudas

Aplicado al caso práctico, todo podría tener este aspecto:

Los ingresos medios en España son de 2.520 euros al mes. Si aplicamos la regla 50-30-20 a esta suma, obtenemos el siguiente desglose:

- 1.260 € se destinan a necesidades (50 % de los ingresos)

- 756 € están disponibles para deseos (30 % de los ingresos netos)

- Se ahorran 504 € (20 % de los ingresos netos)

Si la mayoría de los ciudadanos de la UE siguieran la regla 50-30-20, el ahorro medio mensual en Europa sería de unos 300 euros por persona, lo que equivale a unos 3.500 euros al año. Esto podría destinarse a un fondo de emergencia, al pago de deudas o a objetivos de ahorro.

¿Cómo funciona exactamente la normativa?

La regla 50-30-20 simplifica la planificación presupuestaria dividiendo tus ingresos netos en las categorías de gasto de necesidades básicas, deseos y ahorro o reducción de deudas.

Gasta el 50 % de tu dinero en necesidades básicas

En pocas palabras, las necesidades básicas son los gastos que no puedes evitar: Los costes de todas las cosas que necesitas absolutamente para vivir. Al clasificar las necesidades básicas, debes ser sincero contigo mismo: ¿qué gastos necesitas realmente y cuáles son más acordes con tu estilo de vida?

Las necesidades básicas incluyen

- Alquiler

- Facturas de electricidad y gas

- Seguros

- Alimentos básicos

Gasta el 30 % de tu dinero en deseos

Si el 50% de tus ingresos netos se destinan a cubrir tus necesidades básicas, puedes utilizar el 30% de tus ingresos netos para cubrir tus deseos y necesidades personales. Los deseos son gastos que no son esenciales para la vida: cosas en las que quieres gastar dinero aunque podrías vivir sin ellas.

Lo interesante de la regla 50-30-20 es que no necesariamente tienes que prescindir de ella. Definitivamente, deberías darte algún capricho de vez en cuando y no pensar siempre sólo en ahorrar. Al fin y al cabo, la estrategia debe funcionar a largo plazo.

Algunos ejemplos de deseos son

- Viajes de compras

- Gimnasio

- Visitas a restaurantes

- Suscripciones de entretenimiento

Reserva un 20 % de tu dinero para ahorrar

Si gastas el 50% de tus ingresos mensuales en necesidades básicas y el 30% en deseos, puedes utilizar el 20% restante para alcanzar tus objetivos de ahorro o pagar las deudas pendientes.

Aunque las amortizaciones mínimas se clasifican como necesidades básicas, cualquier amortización adicional reducirá tu deuda existente y los intereses futuros, por lo que se clasificarán como ahorro. En el siguiente apartado puedes ver cómo invertir y ahorrar correctamente el 20%.

Cómo invertir correctamente el 20 % de tus ingresos

Ya te han dado una estrategia sofisticada sobre cómo debes ahorrar. Ahora queda por saber cómo debes ahorrar exactamente el 20% de tus ingresos. En lugar de limitarte a dejar la cantidad en tu cuenta cada mes, hay muchas otras opciones.

Tu primer objetivo debe ser acumular unos ahorros. Esto puede ayudarte en tiempos difíciles o en caso de imprevistos. En principio, unos ahorros son dinero del que puedes disponer fácilmente y que puedes gastar sin quedarte sin dinero. En general, se recomienda un ahorro de entre dos y tres meses de salario.

La mejor forma de acumular tus propios ahorros es utilizar cuentas de dinero a la vista. Con ellas, tienes acceso a tu dinero en cualquier momento y puedes aparcarlo aquí. Sin embargo, una vez que hayas acumulado tus ahorros, no debes dejar de ahorrar e invertir. Las mejores clases de activos para tu 20% a partir de este momento son los planes de ahorro ETF y los préstamos P2P.

Invierte en ETFs para obtener un alto rendimiento

Los ETF son la clase de activos para los jóvenes. Son la contrapartida de los fondos gestionados activamente. Ningún gestor de fondos invierte en esta clase de activos. En su lugar, el ETF se genera por ordenador y sigue un índice específico.

¿Quieres saber más sobre los ETF y comprender esta clase de activos? Lee nuestro artículo ETFs para principiantes y descubre todo lo que necesitas saber.

Un plan de ahorro ETF implica invertir en varias acciones (en fracciones). Los ETF son una réplica de los fondos indexados cotizados en Bolsa. Siguen la evolución de un índice, como el IBEX 35 o el MSCI World Index.

La popularidad de los ETF se debe principalmente a su elevada rentabilidad media del 8% anual a costes comparativamente bajos.

Préstamos P2P

Una opción moderna cada vez más popular son los llamados préstamos P2P. Esto se traduce como préstamos «entre iguales». Básicamente, consiste en el préstamo privado de préstamos. Puedes tramitarlo todo a través de plataformas especiales.

Al prestar los préstamos de forma privada, puedes conseguir grandes rendimientos. Por término medio, son del 10 al 15 %, por lo que son incluso superiores a los de los ETF.

| Ventajas | Desventajas |

| Por tanto, los particulares también pueden invertir en préstamos. | Existe riesgo de impago si el prestatario no puede pagar: la diversificación ayuda en este caso. |

| ¡Puedes esperar grandes beneficios! Los tipos de interés medios de los préstamos oscilan entre el 10 y el 15 %. | Evaluación incorrecta de la solvencia de algunos prestatarios por parte de los mercados P2P, ya que algunos de ellos no tienen suficiente experiencia. |

| Independientes de los préstamos bancarios, los mercados P2P también funcionan con rapidez y eficacia. |

Tu tarea ahora es elegir la forma de inversión adecuada para tu objetivo de ahorro. El dinero a la vista y los depósitos a plazo fijo son especialmente adecuados para acumular ahorros.

Sin embargo, las mejores opciones para ahorrar a largo plazo son los planes de ahorro ETF y los préstamos P2P. Se caracterizan por su alta rentabilidad y bajos costes.

Lista de control exclusiva: Lo que debes tener en cuenta al ahorrar e invertir

Para asegurarnos de que sabes exactamente lo que tienes que hacer, hemos elaborado una pequeña lista de control para que sepas exactamente cómo proceder a partir de ahora.

- Punto 1: Empieza a ahorrar:

Para empezar a ahorrar adecuadamente, primero debes tener una visión general de tus gastos corrientes. Lo mejor es hacer una comparación de tus ingresos y gastos.

- Punto 2: Aplica la regla 50-30-20:

Una vez que sepas exactamente cuáles son tus gastos corrientes, puedes empezar a planificar y adoptar la regla 50-30-20. Para ello, puedes dividir tu dinero en diferentes cuentas mediante domiciliación bancaria, por ejemplo. Una vez iniciada la estrategia, puedes ocuparte de tu inversión.

- Punto 3: Determina tu estrategia de inversión:

Para asegurarte de que inviertes correctamente tu 20%, debes elegir una estrategia de inversión adecuada. Una vez que te hayas decidido por una o varias clases de activos concretos, puedes tachar este punto de la lista de control.

- Punto 4: Selección del proveedor:

Para realizar tu inversión, necesitas una cuenta en un corredor de Bolsa. Puedes comprar y negociar Títulos de valor a través de un broker. El neo-broker con las mejores condiciones es actualmente Freedom24:

| Freedom24 | Scalabel Capital | Trade Republic | |

| Cuenta de Custodia | Gratis | Gratis | Gratis |

| Gastos de Pedido | 2 € + 0,02 € (por Acción) | 0,99 € a través de Gettex; XETRA 3,99 euros + 0,01 por ciento (mín. 1,50 euros) | 1€ |

| ETF y planes de ahorro en Acciones | No posible | Gratis | Gratis |

| Interéses | 3,62 %p.a. | 0 % / 4 % en Prime+ | 3,75 % p.a. |

| Número de Acciones | 40.000 | 8.000 | 9.000 |

| Número de ETFs | 1.500 | 2.500 | 2.400 |

| Número plan de ahorros ETF | 0 | 2.500 | 1.900 |

| Mercados | 15 | 2 | 1 |

| Informe de campo | Freedom24 Experencia | Scalabel Capital Experiencia | Trade Republic Experiencia |

- Punto 5: Cuáles son los costes

Cada corredor y cada ETF o préstamo P2P también difieren en cuanto a sus costes. Así que antes de pulsar el botón final «Invertir», infórmate detalladamente sobre los costes que puedes esperar.

- Punto 6: Abrir tu cuenta de valores

Lo has hecho todo, nada se interpone en el camino para abrir tu cuenta y alcanzar tu objetivo de ahorro mensual, ¡enhorabuena!

Conclusión: ¡Ahorrar e invertir relajadamente con la regla 50-30-20!

Debes saber que ahorrar es importante. Debido al aumento de la inflación y para estar preparado ante cualquier eventualidad, merece más la pena que nunca invertir cierta cantidad cada mes. Dos clases de activos destacan en particular: Los planes de ahorro ETF y los préstamos P2P. Estos dos te permiten generar los mejores rendimientos y aumentar tu patrimonio a largo plazo.

¿Quieres saber más sobre la inversión? Lee nuestros artículos sobre el «Efecto Bola de Nieve», «Comparación de planes de ahorro» y «Scalable Capital vs Trade Republic» y ¡conviértete en un experto en trading!