Du möchtest wissen, welcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

ETF pour les débutants – Le grand guide de 2024

Tu t’occupes actuellement de tes finances et tu as développé le désir de réaliser des rendements attrayants ? Tu as probablement déjà remarqué que les intérêts des investissements classiques comme les livrets d’épargne ne sont plus rentables. Au cours de tes recherches, tu as peut-être découvert les ETF. Mais cet investissement est-il approprié pour les débutants ? Dans cet article, tu obtiendras une vue d’ensemble sur le thème “ETF pour débutants”, afin de réussir tes débuts dans le domaine de l’investissement !

L’essentiel en bref :

- Tu dois absolument connaître ces risques avant d’investir dans des ETF

- Nous te montrons comment fonctionne cette classe d’actifs et quelles sont les raisons d’investir dans les Exchange Traded Funds.

- Tu te demandes comment trouver un ETF pour débutants ? Dans cet article, tu apprendras les aspects les plus importants à prendre en compte lors de ton choix.

Qu’est-ce que les ETF ?

Avant de voir comment tu peux investir dans des ETF, nous allons jeter un coup d’œil plus précis sur cette classe d’actifs afin que tu puisses mieux la comprendre. Il s’agit notamment du fonctionnement, des opportunités potentielles et des risques auxquels il faut s’attendre si tu décides d’investir.

Comment fonctionne un ETF ?

Le terme ETF signifie “Exchange Traded Fund”. Comme tu peux le voir par son nom, il s’agit d’un fonds. Tu peux te représenter un fonds comme une sorte de pot commun dans lequel un grand nombre d’investisseurs cotisent. Ensuite, cet argent est utilisé pour investir dans un placement financier spécifique.

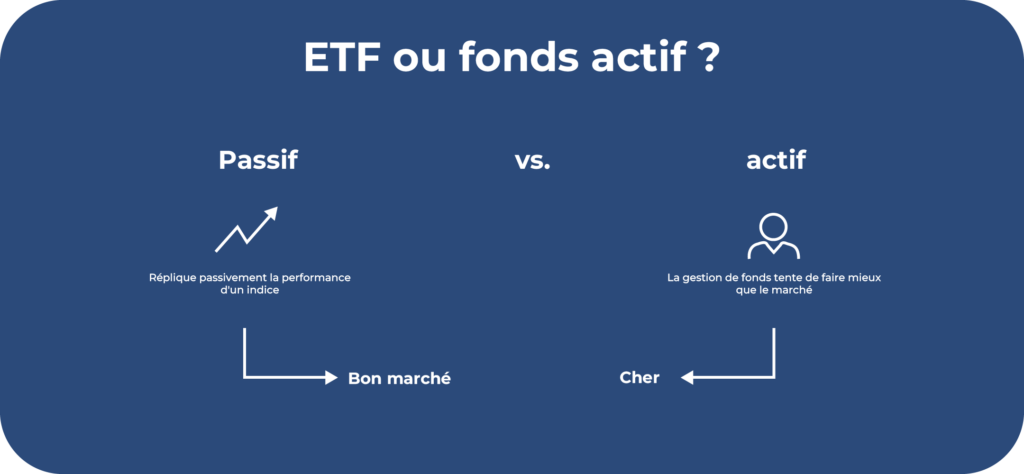

En principe, on distingue deux types de fonds :

- Fonds actif : ce type de fonds est géré par ce que l’on appelle un gestionnaire de fonds. Celui-ci compose le fonds à partir de différentes positions et est responsable de la pondération de ces positions. Son objectif est d’obtenir un rendement excédentaire. Cela signifie qu’il veut battre le rendement moyen du marché. En réalité, il est très rare qu’un gestionnaire de fonds y parvienne sur de longues périodes. De plus, les fonds actifs impliquent des coûts plus élevés, car le travail du gestionnaire de fonds doit être payé.

- Fonds passifs : les ETF font partie de ce type de fonds. Dans ce cas, il n’est pas nécessaire d’avoir un gestionnaire de fonds, car les fonds se basent sur un indice et essaient de le reproduire le plus fidèlement possible. Leur objectif est de réaliser le rendement moyen du marché concerné. Les frais sont ici nettement moins élevés, car aucun gestionnaire de fonds n’est nécessaire et la composition est déjà fixée.

Mais dans quoi investit exactement un ETF ? Il existe de nombreux ETF différents. Avec ce type de titres, tu peux investir dans des actions, des matières premières ou des obligations. Dans cet article, nous nous concentrons sur les ETF qui investissent dans des actions. Ils combinent les opportunités de rendement attrayantes des actions avec la sécurité accrue des ETF.

Comme nous l’avons déjà mentionné, la composition des ETF s’oriente vers un indice. Le DAX en est un exemple. Lorsqu’un investisseur décide d’investir dans un ETF sur le DAX, il place son argent dans les 40 plus grandes entreprises allemandes – avec un seul titre ! Mais pourquoi est-ce considéré comme l’un des principaux avantages des ETF ?

Pourquoi devrais-je investir dans des ETF ?

Restons-en à l’exemple de l’ETF qui s’oriente sur le DAX. Imaginez qu’un investisseur n’investisse que dans une seule action. Pendant quelques mois, l’investissement s’est bien passé, mais soudain, l’entreprise rencontre de gros problèmes économiques et doit déposer le bilan peu de temps après. Un investissement avec un seul titre peut rapidement entraîner des pertes, voire une perte totale.

En revanche, un autre investisseur a placé son argent dans un ETF sur le DAX. Celui-ci investit dans les 40 plus grandes entreprises au sein de l’Allemagne. Si une entreprise devait traverser une phase économique difficile, cela ne poserait pas de problème à l’investisseur. Les bons résultats des autres entreprises peuvent en quelque sorte “absorber” les pertes.

Il s’agit d’une diversification ou d’une répartition des risques, l’un des principaux avantages de ce type de placement. Investis dans des entreprises, des secteurs et des pays différents afin de répartir le risque sur de nombreuses valeurs individuelles et de rendre ton investissement plus sûr.

Un autre avantage est que tu n’as pratiquement pas besoin de temps ou d’efforts pour investir dans des ETF :

- Une fois que tu as appris les bases, tu dois construire ton portefeuille en choisissant un ou deux ETF.

- En revanche, les investissements en actions demandent beaucoup d’efforts et de temps : tu dois t’intéresser aux techniques d’analyse, à l’entreprise elle-même et aux dernières nouvelles.

L’inflation comprend une augmentation générale du niveau des prix. L’argent qui n’est pas investi de manière rentable peut être dévalorisé par l’inflation sur de longues périodes. Cela signifie que tu as certes la même somme d’argent, mais que celle-ci a de moins en moins de valeur. Tu peux acheter moins de marchandises pour la même somme.

Les investissements qui étaient autrefois très appréciés, comme les livrets d’épargne ou les plans d’épargne-logement, ne rapportent plus que de faibles intérêts. Celles-ci ne suffisent pas à compenser l’inflation. Les actions font partie des placements financiers les plus rentables. Tu peux profiter d’opportunités de rendement intéressantes et protéger ton patrimoine contre l’inflation.

Comme nous l’avons déjà mentionné, les ETF sont des fonds passifs. Par rapport à d’autres classes d’actifs, les coûts sont ici nettement moins élevés. Par exemple, des frais courants s’appliquent sous la forme d’un TER. Celle-ci se situe généralement entre 0,1 et 0,5 % par an. Il s’agit donc d’une classe d’actifs bon marché.

De plus, les ETF sont des placements financiers relativement sûrs. En veillant à une diversification suffisante, les investisseurs peuvent accroître la sécurité de leur portefeuille. Les ETF sont juridiquement considérés comme des actifs spéciaux. Cela signifie que les banques doivent conserver l’argent investi séparément de leur propre patrimoine. En cas d’insolvabilité de ton courtier ou de ta banque, ton argent est donc protégé.

Quels sont les risques auxquels je dois m’attendre ?

L’investissement pour les débutants va également de pair avec une recherche approfondie des risques potentiels. Les ETF ne sont pas tous suffisamment diversifiés. Les ETF thématiques ne cherchent pas à couvrir le marché au sens large, mais se spécialisent dans certains domaines. De ce fait, on n’investit que dans un secteur particulier, ce qui comporte des risques.

De tels ETF thématiques ne conviennent pas aux débutants. Les investisseurs avancés investissent dans des ETF thématiques s’ils voient un potentiel dans certains secteurs, s’ils veulent diversifier davantage leur portefeuille et augmenter ainsi leur rendement.

De plus, les ETF sont négociés en bourse. Comme pour les autres classes d’actifs négociées en bourse, les investisseurs doivent s’attendre à des fluctuations de cours. Celles-ci peuvent changer en permanence. De plus, il peut y avoir de fortes baisses en période de difficultés économiques. En cas de vente, les investisseurs subiraient de grosses pertes, c’est pourquoi il ne faut investir que l’argent dont tu n’as pas besoin actuellement.

Il existe deux types de réplication différents qui déterminent la manière dont un indice est reproduit :

- La réplication physique signifie que les valeurs contenues dans l’indice sont effectivement achetées.

- La réplication synthétique est nettement plus complexe, il s’agit d’une sorte d’échange avec une contrepartie.

- Il en résulte un risque de contrepartie si le partenaire n’est pas en mesure d’honorer ses engagements.

De plus, il peut y avoir un risque de change si tu possèdes un ETF qui est négocié dans une autre devise. Des taux de change défavorables peuvent avoir un impact négatif sur ton rendement. Pour pallier ce risque, tu devrais fixer un horizon de placement aussi long que possible. Cela vaut d’ailleurs aussi pour les fluctuations de cours. Un horizon de placement long peut compenser de tels risques.

Investir dans un ETF en tant que débutant ? Voici comment tu peux commencer à investir !

Maintenant que nous avons abordé les bases des ETF, voyons comment tu peux toi aussi te constituer un portefeuille d’ETF. Ensuite, nous te montrerons des ETF spécifiques qui conviennent aux débutants.

Construire son propre portefeuille

Si tu veux constituer ton propre portefeuille de titres, tu as besoin de ton propre compte-titres. De plus, tu dois prendre suffisamment de temps pour choisir l’ETF qui te convient. Il y a certains aspects à prendre en compte.

1. Choisir un ETF

Il existe quelques critères objectifs à prendre en compte lors de la recherche d’un ETF. Les frais courants sont indiqués sous la forme du TER ou “Total Expense Ratio”. Il s’agit du pourcentage qui est déduit chaque année. Ces coûts doivent rester aussi faibles que possible et doivent absolument être pris en compte lorsque tu choisis un titre.

De plus, un ETF doit être suffisamment grand. Les titres de petite taille et relativement récents risquent d’entraîner la fermeture des fonds, car ils ne sont pas rentables pour le fournisseur. Les investisseurs doivent veiller à ce qu’un titre ait un volume de fonds d’au moins 100 millions d’euros et qu’il ait au moins 5 ans.

De plus, tu peux utiliser le tracking error et le tracking difference. Il s’agit d’indicateurs qui donnent des informations sur la qualité d’un ETF. Celui-ci a pour objectif de reproduire son indice le plus fidèlement possible. En raison des frais de transaction, des dividendes ou des impôts, il peut y avoir des différences.

Au-delà de ces critères objectifs, il y a aussi des aspects subjectifs que tu dois prendre en compte. Celles-ci dépendent de ta stratégie d’investissement et de tes préférences personnelles. Il s’agit par exemple de la possibilité de planifier l’épargne. Tu as déjà accumulé une somme importante et tu souhaites tout investir sous la forme d’un investissement individuel ou créer un plan d’épargne ETF et investir des montants plus faibles à intervalles déterminés de manière automatisée ?

Certains investisseurs se posent également la question de la durabilité dans le cadre de leurs investissements. Il existe à cet effet certaines directives, appelées directives ESG, qui mettent l’accent sur des critères pris en compte dans le cadre de la durabilité et du comportement social. Veille à respecter ces directives si la durabilité est importante pour toi dans ton choix.

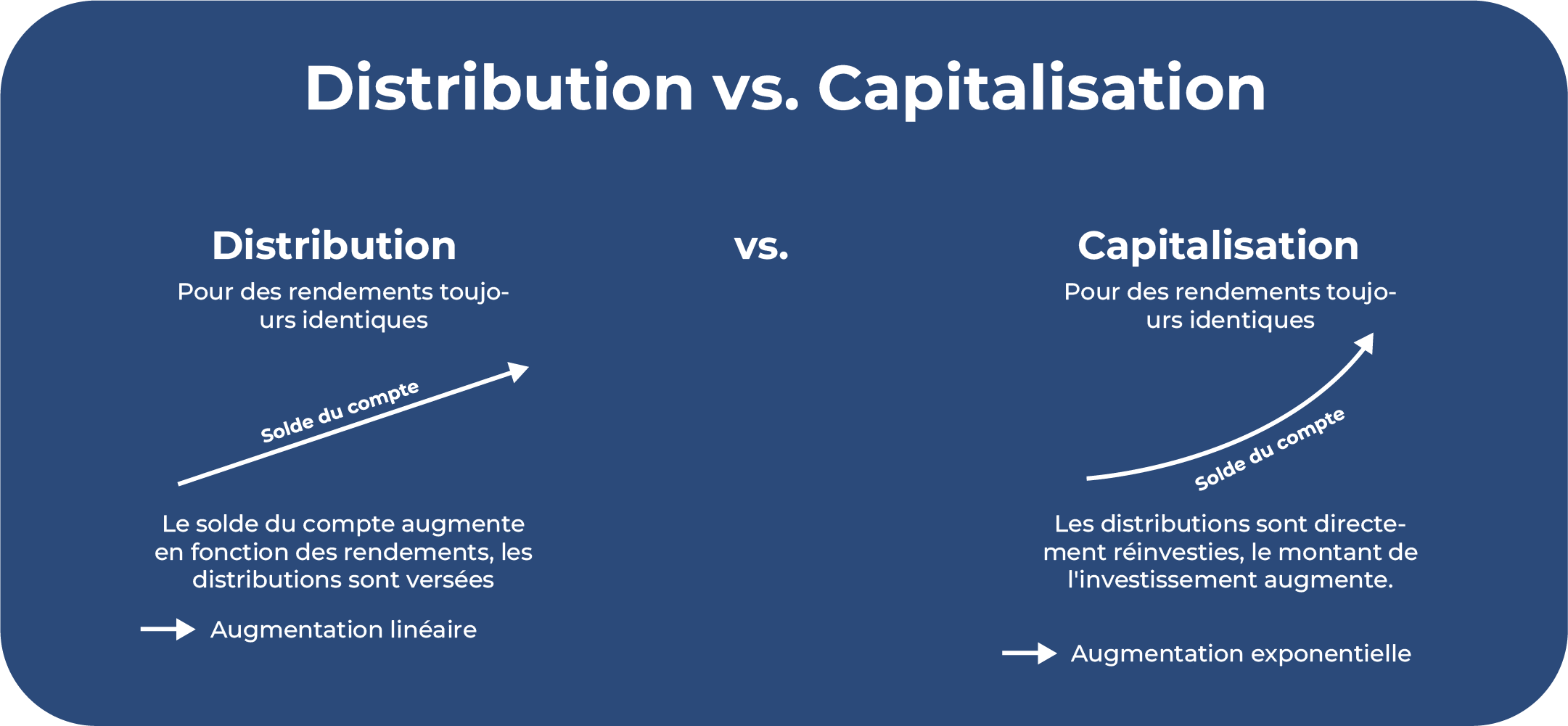

Une distinction importante concerne l’affectation de vos bénéfices. On distingue ici les ETF de distribution et les ETF de capitalisation :

- Variante de distribution : dans cette variante, les bénéfices que tu réalises avec ton ETF te sont versés à intervalles réguliers. Tu les reçois directement sur ton compte et tu peux en faire ce que tu veux.

- Variante de capitalisation : les investisseurs qui optent pour un fonds de capitalisation réinvestissent leurs bénéfices. La variante de capitalisation fait partie des conseils ETF : Cette option est particulièrement adaptée aux personnes qui souhaitent se constituer un patrimoine à long terme et profiter des intérêts composés.

2. Créer un dépôt

Pour pouvoir commencer à investir, tu as besoin de ce que l’on appelle un dépôt de titres. Tu peux le faire établir par des banques ou des courtiers. C’est là que tes titres sont ensuite conservés.

Tu devrais prendre ton temps pour choisir le bon courtier. Les conditions peuvent être très différentes. De plus, toutes les banques ne proposent pas tous les ETF. Si tu as déjà une idée du titre qui t’intéresse, tu devrais vérifier au préalable si l’ETF est négociable ou non auprès de cette banque.

Bon à savoir :

Les coûts peuvent aussi varier considérablement. La gestion de ton compte de dépôt devrait par exemple être gratuite, car de nombreuses banques le permettent. Même de petits frais peuvent s’accumuler sur de longues périodes et réduire ton rendement.

L’inscription est généralement assez simple :

- Tu dois t’identifier à l’aide d’une carte d’identité ou d’un passeport.

- Une identification vidéo est souvent utilisée à cet effet.

- Chez de nombreux prestataires, l’identification se fait en ligne

- Tu peux aussi te rendre à la poste et présenter ta carte d’identité.

- Ensuite, tu saisis encore quelques données privées, comme ton nom ou ton adresse.

Commencer avec ces ETF pour débutants

Tu souhaites investir dans un ETF, mais tu ne sais pas lequel choisir ? Un portefeuille pour débutants doit être construit de la manière la plus simple et la plus claire possible et ne contenir que quelques titres. Il faudrait aussi essayer de couvrir un marché aussi large que possible afin d’augmenter la diversification.

Les débutants ont la possibilité de se constituer ce qu’on appelle un portefeuille mondial à partir d’un seul titre. C’est le moyen le plus simple de se constituer un portefeuille largement diversifié. Les ETF “Vanguard FTSE All-World UCITS” ou “SPDR MSCI ACWI IMI UCITS” conviennent par exemple à cet effet.

Les deux titres tiennent compte des marchés industriels et émergents avec une pondération de 90:10. L’ETF de Vanguard investit dans 2 900 entreprises, le SPDR MSCI ACWI dans 9 300 entreprises du monde entier, les petites entreprises sont également prises en compte.

Si tu souhaites avoir un peu plus de liberté et de choix, tu peux aussi opter pour une version composée de deux ETF. Ici, tu as plus d’influence sur la pondération et tu peux éventuellement l’adapter toi-même.

- Ici, il est courant que tu investisses 60 à 70 % de tes actifs dans un indice de pays développés et 40 à 30 % dans un titre de pays émergents.

- De cette manière, les investisseurs peuvent atteindre un haut niveau de diversification.

- Les investisseurs répartissent leur argent entre un grand nombre d’entreprises de différents secteurs et pays et réduisent leur risque

Bon à savoir :

Un exemple populaire est l’indice “MSCI World” de différents fournisseurs. Il s’agit d’un ETF à haut rendement qui investit dans les 1.600 plus grandes entreprises des pays industrialisés. L’indice est largement diversifié et est établi par différents fournisseurs. Dans ce cas, il vaut la peine de comparer les coûts des ETF.

Conclusion : Acheter des ETF pour les débutants – Comment profiter d’opportunités de rendement attrayantes

Les ETF sont une classe d’actifs passionnante. Grâce à leur fonctionnement facile à comprendre et au peu de temps qu’ils nécessitent, ils conviennent également aux débutants. Si les investisseurs respectent les principes fondamentaux de l’investissement, comme une diversification suffisante, il s’agit également d’une classe d’actifs relativement sûre.

De plus, ils sont bon marché et t’offrent la possibilité d’obtenir des rendements élevés qui peuvent compenser l’inflation et t’aider à construire un patrimoine. Par ailleurs, tu dois aussi tenir compte de certains risques. Parmi ces risques figurent les ETF thématiques peu diversifiés, les fluctuations de cours, les risques de change ou la réplication synthétique, qui entraîne un risque de contrepartie.

Dans cet article, nous t’avons présenté des critères objectifs et subjectifs à prendre en compte lors de ton choix. Les aspects objectifs sont par exemple les frais courants ou le volume du fonds. Les critères subjectifs comprennent la possibilité d’un plan d’épargne, l’affectation des revenus ou la durabilité de ton investissement financier.

Mais quels sont les ETF qui conviennent le mieux aux débutants ? C’est surtout au début que tu dois construire un portefeuille aussi simple que possible. Tu peux choisir entre deux options : un portefeuille composé d’un seul ETF ou un investissement dans deux ETF. Prends en compte les pays développés et émergents afin d’augmenter ta diversification et de réduire les risques liés à l’investissement.

Tu t’intéresses peut-être aussi aux thèmes “ETF pour les enfants“, “Actions ou ETF” ou “Comparaison des plans d’épargne ETF” ? Bonne chance avec ton installation ! En savoir plus ici.

FAQ – Foire aux questions sur les ETF pour les débutants

Aleks Bleck est le visage de Northern Finance et était déjà actionnaire, prêteur et investisseur en ETF à l'âge de 18 ans. Il se concentre sur les crédits P2P et les ETF passifs. Aleks a fondé Northern Finance en 2017 pendant ses études de gestion à Lunebourg.

Il a développé la chaîne YouTube parallèlement à son activité principale dans l'investment banking et le corporate banking, avant de se concentrer finalement à plein temps sur Northern Finance.

Perte totale d’un ETF – Perdre tout son patrimoine grâce aux ETF ?

Perte totale d’un ETF – Perdre tout son patrimoine grâce aux ETF ?

Imagine que tu investisses tout ton argent pendant de nombreuses années et que tu épargnes en vue d’un objectif précis. Soudain, ton portefeuille n’est plus que dans le rouge et tu perds toute ta fortune. C’est un scénario que les débutants en bourse redoutent particulièrement. Mais est-ce vraiment possible si tu investis dans des ETF […]

Tu as peut-être déjà entendu ou lu la célèbre citation de Warren Buffett : “Si tu ne trouves pas le moyen de gagner de l’argent en dormant, tu travailleras jusqu’à ta mort”. Il voulait dire par là que nous devons épargner, investir et créer des flux de revenus qui génèrent de l’argent sans travailler activement […]