19% d’intérêt par an à l’aide de prêts P2P, est-ce possible ? C’est pourtant le cas ! Le fournisseur CrowdedHero octroie des prêts à de jeunes entreprises, avec lesquels tu peux également profiter en tant qu’investisseur. Dans cet article, je te présente mes expériences personnelles avec CrowdedHero, les informations les plus importantes sur le fournisseur, […]

Mes expériences avec Peerberry en 2024 : tout ce que tu dois savoir

En matière d’investissement P2P, Peerberry n’est certainement plus une inconnue. Toutefois, en comparaison avec des fournisseurs comme Mintos ou Bondora, il y a encore un manque de transparence et d’informations sur la plateforme Peerberry. Faut-il donc rester à l’écart de Peerberry ? Ou peut-on y aller sans crainte et se réjouir des intérêts élevés générés par cette plateforme ? J’ai passé ce fournisseur au peigne fin et je veux te présenter ici mes résultats et mes expériences personnelles en matière d’investissement P2P !

L’essentiel en bref :

- Peerberry propose principalement des crédits à la consommation à court terme en provenance d’Europe de l’Est, pour lesquels les investisseurs bénéficient de taux d’intérêt élevés.

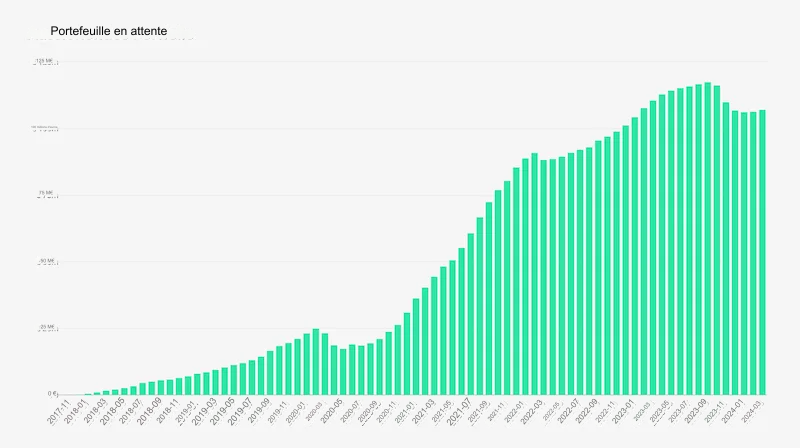

- Jusqu’à présent, l’entreprise a affiché une forte croissance, des bénéfices élevés et n’a pas déçu ses investisseurs.

- Une garantie de rachat protège tes investissements. Une « garantie de rachat de groupe » doit également te protéger du pire en cas de coup dur.

- La plateforme est très dépendante du plus grand fournisseur de prêts, le groupe Aventus. Si ce dernier devait connaître des problèmes financiers, la situation serait mauvaise pour Peerberry et les investisseurs.

Qu’est-ce que Peerberry ?

Le marché des prêts P2P en Europe se divise entre une poignée de grands acteurs connus (Mintos et Bondora) et de nombreux petits acteurs comme Peerberry. Parmi ces plateformes de prêt privé, Peerberry s’est toutefois rapidement fait un nom et peut se targuer d’une croissance impressionnante.

L’entreprise lettone a – selon ses propres indications – déjà placé plus de 630 millions d’euros en prêts P2P et octroie actuellement près de 45 millions d’euros en nouveaux prêts privés par mois. Peerberry compte ainsi parmi les plates-formes à la croissance la plus rapide en Europe !

Depuis fin 2017 déjà, Peerberry fonctionne avec succès grâce à son modèle commercial. Compte tenu du jeune âge du secteur P2P, il s’agit d’une période assez longue au cours de laquelle les investisseurs n’ont pas encore subi de pertes de crédit.

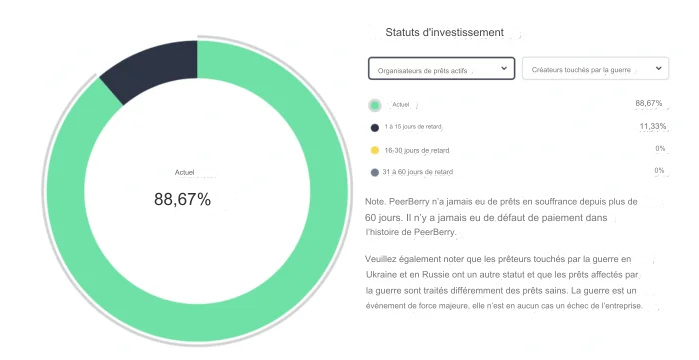

La plate-forme octroie principalement des crédits à court terme d’une durée de 30 à 60 jours. Les acheteurs se trouvent principalement en Europe de l’Est et ne déçoivent que rarement les investisseurs : environ 80 % des crédits sont remboursés comme prévu et aucun retard de plus de deux mois n’a été enregistré jusqu’à présent.

Toutes les données importantes en un coup d’œil :

| Crée : | 2017 |

| Siège de l’entreprise : | Zagreb, Croatie |

| Régulé : | Non, mais a demandé une licence de crowdfunding en Lituanie |

| Nombre d’investisseurs : | Environ 81 000 |

| Volume de prêts financés : | 2,51 milliards d’euros (04/2024) |

| Rendement : | 11,18% en moyenne selon les données officielles de la plateforme |

| Montant minimum d’investissement : | 10 EUR |

| Garantie de rachat : | Oui |

| Auto Invest : | Oui |

| Marché secondaire : | Non |

| Délivrance d’une attestation fiscale : | Oui, rapport disponible sous forme de PDF |

| Programme de fidélité pour les investisseurs : | Oui, sous forme de catégories de fidélité |

| Bonus de départ : | Oui, 0,5% de cashback dans les 90 premiers jours (Obtenu avec ce lien*) |

| Évaluation : | Voir notre classement des plateformes P2P |

| Rapport d’expérience : | Lire mon témoignage sur Peerberry ici |

Risque Peerberry : la plate-forme est-elle sûre ?

- Tous les investissements P2P comportent un risque fondamental

- Jusqu’à présent, Peerberry n’a connu aucun défaut de paiement.

- Même pendant la crise du Covid, Peerberry a réalisé une forte croissance

- Presque tous les crédits proviennent du groupe Aventus et sont des « payday loans ». La diversification est donc très difficile

- Il existe une garantie de rachat régulière ainsi qu’une garantie de rachat groupée douteuse

Les prêts P2P font partie des possibilités d’investissement à haut rendement : les investisseurs reçoivent en moyenne 11 % par an chez Peerberry. Il est clair que ces chiffres ne peuvent pas être atteints sans un certain risque.

Les retards de paiement occasionnels des emprunteurs ne sont qu’un inconvénient mineur. Les choses deviennent vraiment dangereuses lorsque les paiements ne sont plus du tout effectués et que les fournisseurs P2P actifs sur des plateformes telles que Peerberry se retrouvent dans une situation financière difficile.

En effet, une partie ou, dans le pire des cas, la totalité de ton investissement peut alors être perdue ! Un examen approfondi des crédits et une large diversification peuvent y remédier. Malheureusement, c’est ce dernier point qui fait défaut à l’offre de Peerberry, qui propose en grande partie des crédits à court terme (plus de 75 %).

Ceux qui veulent investir dans l’immobilier, les affaires ou les prêts à long terme ne sont pas forcément à la bonne adresse chez Peerberry. Il n’y a pas non plus d’efforts particuliers pour convaincre les investisseurs P2P prudents.

On cherche en vain des informations transparentes sur les processus et les directives de l’entreprise, par exemple en ce qui concerne la vérification de la solvabilité des emprunteurs. De même, il n’y a guère de données sur les différents intermédiaires de crédit dans lesquels tu peux investir sur Peerberry et qui transmettent ensuite ton capital aux emprunteurs.

Conclusion : Peerberry se concentre en grande partie sur les prêts à court terme, mais aucun prêt n’a fait défaut. Les 11% d’intérêt constituent donc une opportunité d’investissement lucrative.

Que tient la garantie de rachat de Peerberry ?

Ce manque d’informations sur les différents intermédiaires de prêts est d’autant plus inquiétant que l’on propose une « garantie de rachat de groupe » spéciale. Peerberry se la représente ainsi :

La plupart des fournisseurs de crédit actifs sur Peerberry font partie d’un groupe d’entreprises plus important. Si une entreprise de ce groupe venait à se retrouver en situation d’insolvabilité, le reste du groupe devrait prendre en charge les paiements encore dus.

Sur le papier, cela semble être une approche très sensée qui pourrait protéger les investisseurs du pire. Mais en réalité, le passé sur d’autres plateformes P2P a montré que c’est toujours l’ensemble du groupe qui est touché, et pas seulement une entreprise individuelle.

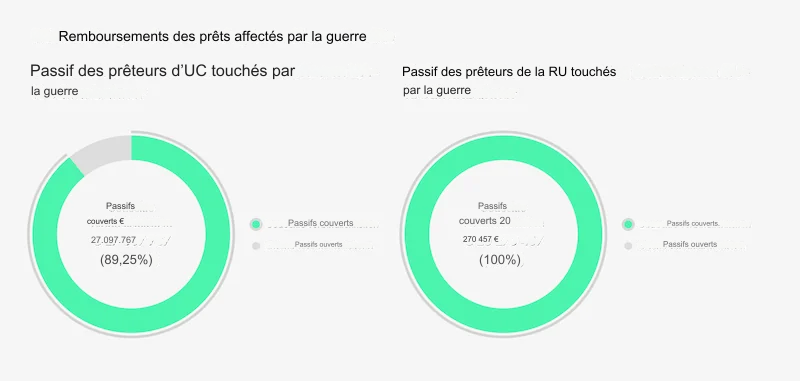

Peerberry souffre en outre d’une autre circonstance : plus de 83 % des crédits octroyés concernent le groupe Aventus. Si ce poids lourd devait connaître des difficultés financières, voire devenir insolvable, la majeure partie des crédits ne pourrait plus être remboursée.

Au sein du groupe Aventus, la société « Aventus Ukraine LLC », responsable de l’Ukraine, peut être qualifiée de locomotive, car elle a réalisé l’année dernière un bénéfice massif de 8,3 millions d’euros ! Mais cela peut aussi signifier que des problèmes sur le marché ukrainien pourraient rapidement mettre en difficulté l’ensemble du groupe et, en fin de compte, Peerberry. La garantie de rachat du groupe devient alors un mécanisme de sécurité très douteux.

En cas de défaillance d’un seul prêt, il existe en outre une garantie de rachat « normale », telle qu’on la connaît sur d’autres plateformes P2P. Dans ce cas, après un délai d’attente de 60 jours, la somme est rachetée par les initiateurs de crédit actifs sur Peerberry. Ainsi, en tant qu’investisseur impliqué, tu récupères ton investissement, y compris les intérêts accumulés.

Investir avec Peerberry : la plateforme est-elle sérieuse ?

Peerberry est une plateforme de prêts P2P, mais de quels prêts s’agit-il exactement ? Tout d’abord, différents pays sont disponibles dans lesquels tu peux investir dans des crédits privés : La République tchèque, la Lituanie, le Kazakhstan, la Moldavie, la Pologne, la Russie, le Sri Lanka, l’Ukraine et le Vietnam font partie de l’offre.

Ce choix solide ne se poursuit malheureusement pas en ce qui concerne le type de crédit, car ici, tu as presque exclusivement à ta disposition ce que l’on appelle des « payday loans ». Dans ce type de crédit, les particuliers ont besoin d’argent pour quelques jours afin de combler le temps qui les sépare du prochain versement de salaire.

En raison de la durée très courte et de la garantie de rachat, ces investissements sont tout à fait intéressants pour nous. Il n’est toutefois pas facile de trouver des alternatives à ces crédits chez Peerberry, de sorte qu’il est difficile de constituer un portefeuille diversifié dans ce domaine.

Le processus d’investissement sur Peerberry est agréablement simple : tu peux investir ton argent aussi bien en sélectionnant manuellement des prêts P2P intéressants qu’en utilisant un auto-investisseur. De plus, avec un minimum de 10 euros, tu peux commencer avec de petits montants et investir dans un grand nombre de crédits à la fois.

Le modèle de coûts de Peerberry est également très intéressant : en tant qu’investisseur privé, tu ne dois pas payer de frais à la plateforme et il n’y a pas non plus de coûts cachés dont tu dois te préoccuper.

Taux d’intérêt Peerberry : quel est le rendement ?

Jusqu’à présent, Peerberry n’a pas déçu ses investisseurs et a versé en moyenne 11% d’intérêts. Mes propres expériences ont également été clairement positives jusqu’à présent ! Avant de pouvoir commencer ton propre investissement, tu dois toutefois remplir les conditions suivantes :

- Tu dois avoir au moins 18 ans

- Tu dois être citoyen d’un pays de l’Union européenne

- Le compte bancaire à partir duquel tu effectues ton premier dépôt doit également être situé dans l’UE.

L’inscription proprement dite est très simple, car la première étape consiste à saisir quelques informations de base comme ton nom, ta date de naissance et ton adresse e-mail.

Si tu as accepté les conditions d’utilisation et de protection des données, d’autres informations sont nécessaires. Il s’agit par exemple de ton adresse et du numéro de ta carte d’identité ou de ton passeport. Avec ce document, tu devras plus tard t’identifier par photo – tu peux toutefois prendre ton temps jusqu’au premier paiement.

Comment puis-je déposer de l’argent chez Peerberry ?

- Clique sur « Versements / Retraits ». Tu obtiendras des informations sur le virement bancaire que tu pourras utiliser pour effectuer un dépôt.

- D’après mon expérience, il faut compter 1 à 2 jours ouvrables pour que l’argent soit disponible sur ton compte Peerberry.

- Actuellement, tu ne peux pas utiliser de cartes de crédit pour les dépôts et les retraits. Seuls les comptes bancaires entrent en ligne de compte.

Avant de pouvoir investir de l’argent sur Peerberry, tu dois d’abord le transférer à la plateforme. Le transfert d’argent sert en outre aussi à ton identification et doit donc impérativement provenir de ton compte bancaire personnel.

Pour savoir où envoyer ton capital, il te suffit de cliquer sur « Dépôts / Retraits ». Les données de connexion de Peerberry s’affichent alors et tu peux demander à ta banque d’effectuer un virement.

L’expérience montre qu’il faut compter 1 à 2 jours ouvrables avant que ton argent ne soit disponible pour un investissement sur Peerberry. Tu peux également compter sur le même délai d’attente pour un paiement ultérieur.

Comment effectuer un retrait d’argent chez Peerberry ?

- Si tu souhaites retirer des fonds de la plateforme Peerberry, tu peux également cliquer sur « Dépôt / Retrait ».

- Il n’y a pas de frais

- Le paiement n’est possible que sur un compte à partir duquel le versement a déjà été effectué.

- Il est possible d’effectuer des retraits sur plusieurs comptes, à condition que ceux-ci aient été « activés » au préalable par un dépôt.

Si tu veux retirer un montant, utilise la même section « Dépôts / Retraits ». Note cependant que les retraits ne peuvent être effectués que sur un compte enregistré, c’est-à-dire un compte à partir duquel de l’argent a déjà été déposé sur ton compte Peerberry.

Tu peux utiliser plusieurs comptes pour déposer et retirer des fonds sans problème, mais chacun d’entre eux doit avoir fait l’objet d’au moins un transfert vers ton compte Peerberry.

Dois-je payer des impôts sur les gains P2P ?

- Les revenus d’intérêts de Peerberry et d’autres plateformes P2P sont soumis à l’impôt sur les revenus du capital de 25 %, à l’impôt de solidarité et à l’impôt religieux.

- Il existe un abattement fiscal de 1 000,- EUR par an. Si elle est épuisée, il faut payer des impôts sur les gains d’intérêts.

- Chaque année, les investisseurs privés doivent remplir une déclaration d’impôt contenant des informations sur les revenus d’intérêts générés par leurs prêts P2P.

Si tu as gagné de l’argent chez Peerberry ou un autre fournisseur P2P, tu dois déclarer correctement ce montant aux impôts. En tant qu’investisseur privé, tu disposes d’un abattement fiscal actuel de 1.000 euros par an. Si cette limite est dépassée (que ce soit par ton investissement Peerberry ou par une autre source), des impôts sont dus.

Il s’agit en premier lieu de l’impôt sur les revenus du capital, qui s’élève à 25 %. Si ton revenu annuel est suffisamment élevé ou si tu es membre d’une communauté religieuse correspondante, un supplément de solidarité ou un impôt religieux peuvent également être dus.

Note également que ta déclaration d’impôts est nécessaire même si tes revenus chez Peerberry et autres ne dépassent pas l’abattement de 1000 euros !

Aperçu des avantages et des inconvénients de Peerberry

Grâce à la forte participation du groupe Aventus et à l’accent mis sur les crédits à court terme, Peerberry a pris sa propre niche – mais la roue du P2P n’a en aucun cas été réinventée ici ! Les avantages et inconvénients typiques du secteur du crédit privé se retrouvent donc également chez Peerberry.

Parmi les principaux atouts, on peut citer :

- Un rendement élevé, qui se situe constamment entre 10 et 12 % par an chez Peerberry

- Réinvestissement automatique, ce qui te permet de profiter de l’effet des intérêts composés.

- Ton capital n’est engagé qu’à relativement court terme

- Tu n’as besoin que de peu de capital de départ, car tu peux commencer avec seulement 10 euros.

- L’utilisation est simple et intuitive et également possible avec la fonction auto-investissement de Peerberry

- Une garantie de rachat offre un minimum de sécurité

- Le groupe Aventus, qui propose la majorité des crédits disponibles, a bien géré ses affaires malgré la crise du Covid

- Peerberry a toujours versé des rendements très élevés malgré la crise mondiale et croît plus rapidement que de nombreux concurrents.

Les inconvénients de Peerberry sont cependant

- Moins transparent que d’autres plateformes

- Presque exclusivement des prêts à court terme dans le portefeuille, ce qui rend la diversification difficile

- Plus de 80 % des crédits proviennent de l’organisme de crédit Aventus. Cette forte dépendance est risquée si le groupe Aventus devait rencontrer des difficultés.

- Peerberry a demandé une licence en tant que société d’investissement en Europe, mais ne l’a pas encore obtenue (contrairement à son concurrent Mintos).

- Jusqu’à présent, on ne sait pas si la récupération fonctionne bien en cas de faillite d’un prêteur, car ce cas ne s’est pas encore produit.

- Pas de programmes de cashback ou de bonus d’inscription comme c’est le cas sur d’autres plateformes

La fonction d’auto-investissement de Peerberry : instructions pour la fonction d’investissement P2P utile

L’une des caractéristiques les plus attrayantes de la plate-forme P2P Peerberry est la fonction Auto-Invest. Elle te permet d’investir automatiquement ton capital dans de nouveaux crédits, sans aucune intervention de ta part. En particulier si tu souhaites investir de petites sommes dans le plus grand nombre possible de crédits P2P afin de minimiser tes risques, cette offre peut te décharger de beaucoup de travail.

Le plus grand avantage devrait toutefois être que les revenus que tu as générés peuvent être réinvestis immédiatement, sans que ton argent ne « traîne » sans rien faire. La fonction Auto-Invest de Peerberry te permet donc de profiter au maximum de l’effet des intérêts composés !

Conseil : Si tu souhaites te diversifier largement et profiter au maximum de l’effet des intérêts composés, tu ne peux pas passer à côté de la fonction Auto Invest de Peerberry.

La fonction Auto-Invest de Peerberry est certes claire, mais elle offre beaucoup de possibilités de réglage par rapport à d’autres fournisseurs. Raison de plus pour voir ce à quoi tu dois faire attention !

Démarrage : Utiliser la fonction Auto-Invest de Peerberry

Pour accéder à la fonction Auto Invest, tu dois d’abord cliquer sur « Investir » dans ton compte Peerberry. Ensuite, il faut aller sur « Auto Invest » et « Créer un nouveau portefeuille Auto Invest ».

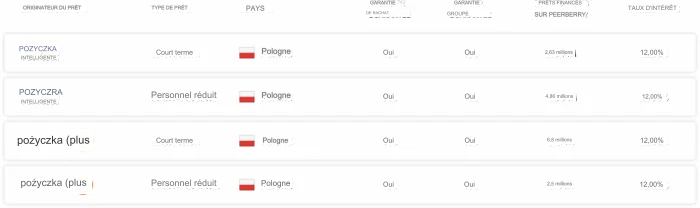

Une fois cette étape terminée, Peerberry t’affiche tous les prêteurs disponibles. Si tu conserves les paramètres par défaut, ils sont tous sélectionnés. En revanche, si tu souhaites en exclure certains, c’est le moment.

Ci-dessous, Peerberry te montre directement les crédits disponibles et leur répartition. Comme nous l’avons déjà mentionné, tu trouveras ici presque exclusivement des durées très courtes : La grande majorité est inférieure à 30 jours.

Les possibilités de paramétrage de ton nouveau portefeuille Auto Invest sont également visibles. Il s’agit notamment du nom, de la taille et de l’investissement maximal par crédit. Tu peux également définir le montant restant sur ton compte. Tu peux voir sur le côté droit combien d’offres sont disponibles pour ta sélection actuelle.

Aperçu des paramètres

Prêteur : Ici, tu peux choisir dans quels prêteurs ton argent doit être investi ou non. Par défaut, tous les fournisseurs sont sélectionnés.

Taux d’intérêt : c’est le montant minimum/maximum des intérêts. Des taux d’intérêt plus élevés peuvent éventuellement indiquer des risques plus importants.

Durée restante : tu peux définir ici la durée maximale du prêt. Tu trouveras la plupart des offres dans une fourchette allant jusqu’à 30 jours.

Nom du portefeuille : tu peux donner un nom à ton portefeuille.

Taille du portefeuille : tu peux déterminer ici le montant que tu souhaites investir dans ton portefeuille. Comme tu peux en créer plusieurs, cela permet de répartir ton capital sur Peerberry.

Investissement maximal dans un prêt : Définit la somme maximale investie dans un seul prêt.

Montant nominal restant : cette valeur indique le montant maximal/maximal de la somme totale du prêt (indépendamment du montant que tu veux investir personnellement).

Solde minimum : Si tu souhaites laisser du capital sur ton compte Peerberry, tu peux l’indiquer ici.

Statut du prêt : tu as ici la possibilité de choisir entre les crédits actuels (pas en retard), les crédits retardés ou les deux catégories.

Réinvestir : tes revenus doivent-ils être automatiquement réinvestis ? Tu peux le définir ici !

Comment configurer correctement la fonction Auto Invest de Peerberry ?

Les paramètres qui te conviennent le mieux dépendent en grande partie de ta personnalité et de tes objectifs financiers. Comme Peerberry est une plateforme à haut rendement avec un certain risque, les investisseurs très conservateurs n’y trouveront pas leur compte.

Cependant, tu n’es pas obligé de prendre n’importe quel prêt douteux par négligence ! Tu peux en effet réduire les risques de défaillance en optant pour des offres à faible taux d’intérêt.

Conseil:En règle générale, on peut dire que les prêts avec des rendements à un chiffre présentent souvent un risque plus faible que ceux avec des taux d’intérêt de 10, 11 ou même 12 pour cent.

Une solide répartition des risques est également utile pour les investisseurs qui souhaitent obtenir les rendements les plus élevés. Il n’est donc pas forcément judicieux d’exclure les crédits un peu plus sûrs dont le taux d’intérêt se situe aux alentours de 9 %, même si tu vises 12 % ou plus.

Si tu souhaites en outre jouer la carte de la sécurité, il peut être judicieux pour toi d’exclure tous les fournisseurs de crédit en dehors de l’Union européenne. Les fournisseurs des pays en développement offrent certes des taux d’intérêt élevés, mais ils sont souvent confrontés à des problèmes supplémentaires qui ne se posent guère dans l’UE.

Si tu souhaites profiter pleinement des intérêts composés, tu dois veiller à ce que la durée soit courte afin de pouvoir réinvestir tes revenus le plus rapidement possible. Dans ce cas, les catégories « jusqu’à 30 jours » et « jusqu’à 45 jours » sont idéales pour toi.

Pour le montant par prêt, la somme minimale de 10 euros a fait ses preuves. Des montants plus élevés peuvent certes te permettre d’investir ton capital plus rapidement ; mais si tu optes pour le minimum, tu obtiendras une meilleure répartition des risques dans ton portefeuille.

Conclusion : Est-ce que Peerberry est le bon investissement pour toi ?

Peerberry brille par une forte croissance malgré la crise du Covid, des paiements fiables et un rendement élevé. L’extrême dépendance vis-à-vis du groupe Aventus et le manque fréquent de transparence laissent toutefois un arrière-goût un peu fade.

Si tu fais confiance aux performances d’Aventus Group et que tu n’as aucun problème à investir principalement dans des prêts P2P de type payday loans (ou peut-être même à investir spécifiquement dans ce type de prêts ?), Peerberry peut être un choix intéressant pour toi grâce à ses rendements élevés.

Mes propres expériences avec Peerberry ont également été positives jusqu’à présent – ce qui n’est pas étonnant, car peu de fournisseurs P2P ont mieux traversé les derniers mois difficiles que la plateforme lettone. Alors que les concurrents n’ont pas réussi à augmenter leur volume de prêts, ou seulement de manière très limitée, Peerberry a enregistré une croissance massive.

Dans l’ensemble, cela fait de Peerberry un bon choix pour les chasseurs de rendement qui peuvent dormir sur leurs deux oreilles même si leur capital n’est géré que par un seul prêteur. En revanche, pour les investisseurs qui veulent un peu plus de sécurité ou qui préfèrent investir dans des crédits immobiliers ou commerciaux, d’autres fournisseurs sont plus adaptés.

De nombreux concurrents ont en effet déjà prouvé leur capacité à récupérer des crédits en souffrance. Chez Peerberry, on se réjouit encore de ses succès continus – si cela reste ainsi, les investisseurs en profiteront naturellement aussi. Mais en cas d’urgence, la qualité de la plateforme devra être prouvée.

Aleks Bleck est le visage de Northern Finance et était déjà actionnaire, prêteur et investisseur en ETF à l'âge de 18 ans. Il se concentre sur les crédits P2P et les ETF passifs. Aleks a fondé Northern Finance en 2017 pendant ses études de gestion à Lunebourg.

Il a développé la chaîne YouTube parallèlement à son activité principale dans l'investment banking et le corporate banking, avant de se concentrer finalement à plein temps sur Northern Finance.

Viainvest se distingue parmi les fournisseurs P2P : 13% d’intérêt, des investissements adossés à des actifs et une licence de courtage en investissement, tu ne les trouveras nulle part ailleurs ! Je vais t’expliquer, à l’aide de mon expérience, si cela vaut vraiment la peine et ce à quoi tu dois faire attention. L’essentiel en […]

13% de rendement avec les crédits agricoles : mon expérience LANDE

13% de rendement avec les crédits agricoles : mon expérience LANDE

LANDE est l’un des rares fournisseurs de prêts P2P à proposer des garanties physiques. Ici, on prête de l’argent aux agriculteurs et on les rémunère avec des taux d’intérêt à deux chiffres ! J’ai résumé pour toi si ce système fonctionne, ce à quoi tu dois faire attention et quelles ont été mes expériences personnelles […]