Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Peerberry Erfahrungen 2024: Alles, was du zur Plattform wissen musst

In Sachen P2P Investment ist Peerberry sicherlich keine unbekannte Größe mehr. Im Vergleich zu Anbietern wie Mintos oder Bondora mangelt es hier jedoch noch an Transparenz und Informationen über die Peerberry Plattform.Sollte man deshalb die Finger von Peerberry lassen? Oder kann man getrost zugreifen und sich auf die hohen Zinserträge bei dieser Plattform freuen? Ich habe den Anbieter genau durchleuchtet und will dir hier meine Ergebnisse und persönlichen P2P Investment Erfahrungen präsentieren!

Das Wichtigste in Kürze:

- Peerberry bietet hauptsächlich kurzfristige Konsumkredite aus Osteuropa an, bei denen es für Anleger hohe Zinsen gibt.

- Bisher zeigte man starkes Wachstum, hohe Gewinne und hat seine Investoren nicht enttäuscht.

- Eine Rückkaufgarantie schützt deine Investments. Auch eine “Gruppenrückkaufgarantie” soll im Ernstfall vor dem schlimmsten bewahren.

- Die Plattform ist sehr stark vom größten Kreditanbahner, der Aventus Gruppe, abhängig. Sollte diese in finanzielle Probleme geraten, sieht es für Peerberry und die Anleger schlecht aus.

Was ist eigentlich Peerberry?

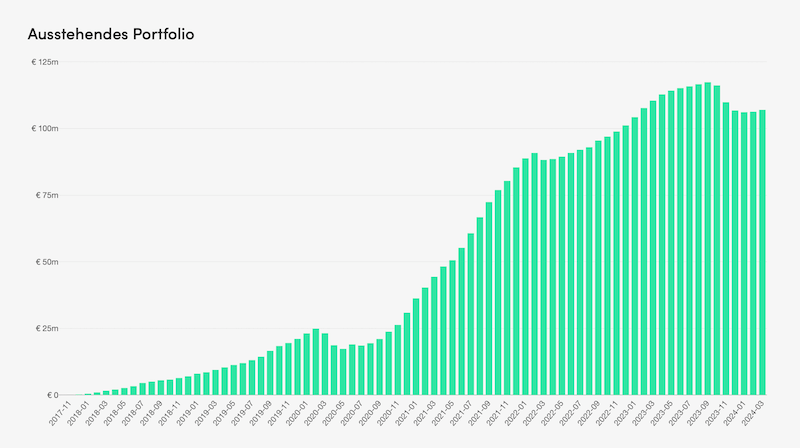

Der Markt für P2P Kredite in Europa teilt sich in eine handvoll großer, bekannter Player (Mintos und Bondora) und zahlreiche kleinere Anbieter wie Peerberry auf. Unter diesen Privatkredit-Plattformen hat sich Peerberry jedoch schnell einen Namen gemacht und kann mit einem eindrucksvollen Wachstum aufwarten.

Die Firma aus Lettland hat – nach eigenen Angaben – bereits mehr als 630 Millionen Euro in P2P Krediten vermittelt und vergibt aktuell knapp 50 Millionen Euro in neuen Privatkrediten pro Monat. Damit zählt Peerberry zu den am schnellsten wachsenden Plattformen in Europa!

Bereits seit Ende 2017 ist Peerberry mit seinem Geschäftsmodell erfolgreich unterwegs. In Anbetracht des noch jungen Alters der P2P Branche ist dies ein recht langer Zeitraum, in dem es noch zu keinen Kreditausfällen für die Investoren kam.

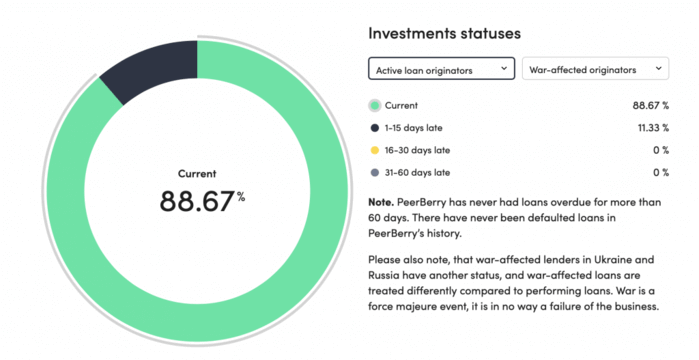

Dabei vergibt die Plattform hauptsächlich Kurzzeitkredite mit einer Laufzeit von 30 bis 60 Tagen. Die Abnehmer finden sich dabei überwiegend in Osteuropa und enttäuschen die Investoren nur selten: etwa 80 % der Kredite werden planmäßig zurückgezahlt und ein Verzug von mehr als 2 Monaten ist bisher nicht aufgetreten.

Alle wichtigen Daten im Überblick:

Gegründet: | 2017 |

Firmensitz: | Zagreb, Kroatien |

Reguliert: | Nein, hat jedoch eine Crowdfunding Lizenz in Litauen beantragt |

Anzahl der Investoren: | Ca. 54.000 |

Finanziertes Kreditvolumen: | 69.536.079 EUR (05/2022) |

Rendite: | 10,95% im Mittel laut offiziellen Angaben der Plattform |

Mindestanlagebetrag: | 10 EUR |

Rückkaufgarantie: | Ja |

Auto Invest: | Ja |

Zweitmarkt: | Nein |

Ausstellung einer Steuerbescheinigung: | Ja, Bericht in Form einer PDF ist vorhanden |

Treueprogramm für Investoren: | Ja in Form von Treue-Kategorien |

Startbonus: | |

Rating: | Siehe unser P2P Plattform Rating |

Erfahrungsbericht: | Lese hier meinen Peerberry Erfahrungsbericht |

Peerberry Risiko: Wie sicher ist die Plattform?

- Alle P2P Investments haben ein grundsätzliches Risiko

- Bisher gab es noch keine Kreditausfälle bei Peerberry

- Auch in der Corona Krise erzielte Peerberry starkes Wachstum

- Fast alle Kredite stammen von der Aventus Group und sind “Payday-Loans”. Diversifikation ist dadurch sehr schwierig

- Es besteht eine reguläre Rückkaufgarantie sowie eine zweifelhafte Gruppenrückkaufgarantie

P2P Kredite zählen zu den Investment-Möglichkeiten mit hoher Rendite: 11 % erhalten Anleger bei Peerberry durchschnittlich pro Jahr. Klar, dass diese Zahlen nicht ohne ein gewisses Risiko erzielt werden können.

Dabei sind gelegentliche Zahlungsverzögerungen durch die Kreditnehmer nur eine kleine Unannehmlichkeit. So richtig gefährlich wird es, wenn die Zahlungen vollständig ausbleiben und die P2P Anbieter, die auf Plattformen wie Peerberry aktiv sind, in eine finanzielle Schieflage geraten.

Denn dann kann ein Teil oder schlimmstenfalls sogar dein gesamtes Investment verloren sein! Dagegen kann eine intensive Prüfung der Kredite und eine breite Diversifikation helfen. Leider mangelt es dem Angebot von Peerberry gerade bei letzterem Punkt, denn es stehen mit mehr als 75 % größtenteils Kurzzeitkredite zur Verfügung.

Wer in Immobilien, Business- oder langfristige Kredite investieren will, ist bei Peerberry nicht unbedingt an der richtigen Adresse. Auch ansonsten bemüht man sich nicht sonderlich, vorsichtige P2P Investoren zu überzeugen.

Transparente Informationen zu den im Prozessen und Richtlinien des Unternehmens, etwa bei der Bonitätsprüfung der Kreditnehmer, sucht man vergeblich. Auch zu den einzelnen Kreditvermittlern, in die du auf Peerberry investieren kannst und die dein Kapital anschließend an die Kreditnehmer weitergeben, gibt es kaum Daten.

Fazit:Peerberry fokussiert sich größtenteils auf Kurzzeitkredite, aber dennoch sind keine Kredite ausgefallen. Dadurch wirken die 11% Zinsen als lukrative Investmentchance.

Was hält Peerberry’s Rückkaufgarantie?

Diese fehlenden Informationen zu den einzelnen Kreditvermittlern sind umso besorgniserregender, da man eine spezielle “Gruppenrückkaufgarantie” anbietet. Peerberry stellt sich diese so vor:

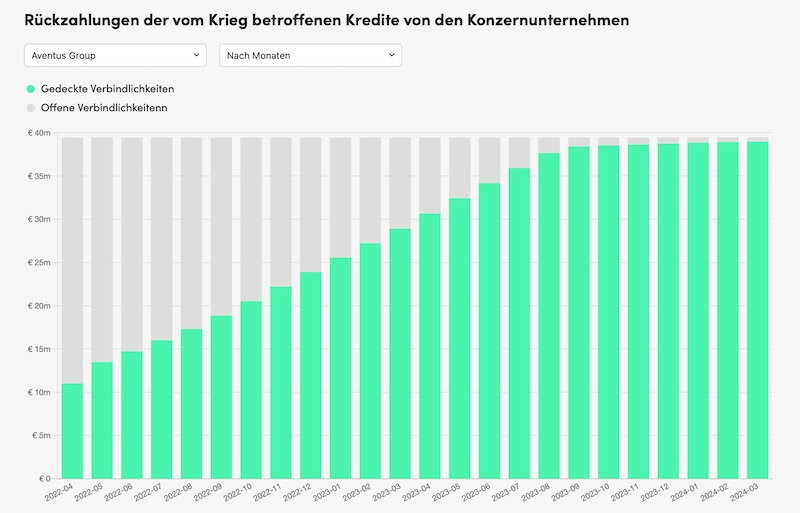

Die meisten Kreditanbahner, die auf Peerberry aktiv sind, gehören zu einem größeren Unternehmensverband. Würde ein Unternehmen dieser Gruppe in die Zahlungsunfähigkeit rutschen, soll der Rest der Gruppe die noch ausstehenden Zahlungen übernehmen.

Das klingt auf dem Papier nach einer sehr sinnvollen Vorgehensweise, die Anleger vor dem Schlimmsten bewahren könnte. Tatsächlich hat die Vergangenheit auf anderen P2P Plattformen jedoch gezeigt, dass es stets die gesamte Gruppe erwischt und nicht nur eine einzelne Firma.

Peerberry leidet zusätzlich noch unter einem weiteren Umstand: mehr als 83 % der vergebenen Kredite entfallen auf die Aventus Group. Sollte dieses Schwergewicht in finanzielle Nöte geraten oder gar insolvent werden, würde der Großteil der Kredite nicht mehr zurückgezahlt werden können.

Innerhalb der Aventus Group kann die für die Ukraine zuständige “Aventus Ukraine LLC” getrost als das Zugpferd bezeichnet werden, denn sie machte im vergangenen Jahr massive 8,3 Millionen Euro Gewinn! Dies kann umgekehrt jedoch auch bedeuten, dass Probleme am ukrainischen Markt schnell die ganze Gruppe und letztlich Peerberry in Schwierigkeiten bringen könnten. Die Gruppenrückkaufgarantie wird dazurch zu einem sehr fragwürdigen Sicherheitsmechanismus.

Für den Fall, dass ein einzelner Kredit ausfällt, gibt es außerdem noch eine “normale” Rückkaufgarantie, wie man sie von anderen P2P Plattformen kennt. Bei dieser wird die Summe, nachdem eine Wartezeit von 60 Tagen überschritten ist, von den Kreditanbahnern, die auf Peerberry aktiv sind, zurückgekauft. Dadurch erhältst du als involvierter Anleger dein Investment inklusive der angefallenen Zinsen wieder zurück.

Investieren mit Peerberry: Ist die Plattform seriös?

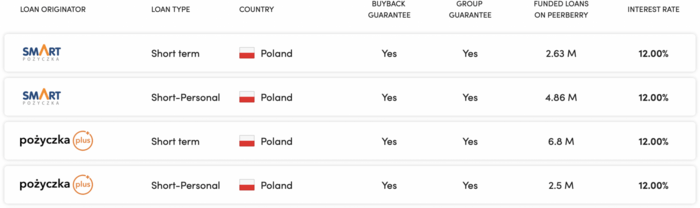

Peerberry ist eine Plattform für P2P Kredite, aber welche Kredite sind das eigentlich ganz genau? Zuerst einmal stehen unterschiedliche Länder zur Verfügung, in denen du in Privatkredite investieren kannst: Die Tschechische Republik, Litauen, Kasachstan, Moldawien, Polen, Russland, Sri Lanka, die Ukraine und Vietnam finden sich im Angebot.

Diese solide Auswahl setzt sich leider bei der Art der Kredite nicht fort, denn hier stehen dir fast ausschließlich sogenannte “Payday-Loans” zur Verfügung. Bei dieser Form von Krediten benötigen Privatpersonen für einige Tage Geld, um die Zeit bis zur nächsten Gehaltszahlung zu überbrücken.

Durch die sehr kurze Laufzeit und die Rückkaufgarantie sind diese Investments für uns durchaus attraktiv. Alternativen zu diesen Krediten sind bei Peerberry jedoch nicht so leicht zu finden, sodass ein diversifiziertes Portfolio hier nur schwer aufzubauen ist.

Der Prozess des Investierens ist auf Peerberry angenehm einfach gestaltet: sowohl durch die manuelle Auswahl interessanter P2P Kredite als auch über einen Autoinvestor kannst du dein Geld anlegen. Mit 10 Euro Mindestsumme kannst du außerdem schon mit geringen Beträgen beginnen und in sehr viele Kredite auf einmal investieren.

Ebenfalls sehr schön ist das Kostenmodell von Peerberry: Als Privatanleger musst du nämlich keine Gebühren an die Plattform entrichten und auch sonst gibt es keine versteckten Kosten, um die du dich sorgen müsstest.

Peerberry Zinsen: Wie hoch ist die Rendite?

Bisher hat Peerberry seine Anleger nicht enttäuscht und durchschnittlich 11 Prozent Zinsen ausgezahlt. Auch meine eigenen Erfahrungen waren bisher klar positiv! Bevor du mit deinem eigenen Investment starten kannst, musst du allerdings folgende Bedingungen erfüllen:

- Du musst mindestens 18 Jahre alt sein

- Du musst Bürger eines Landes der Europäischen Union sein

- Das Bankkonto, von dem du deine erste Einzahlung tätigst, muss ebenfalls in der EU sein

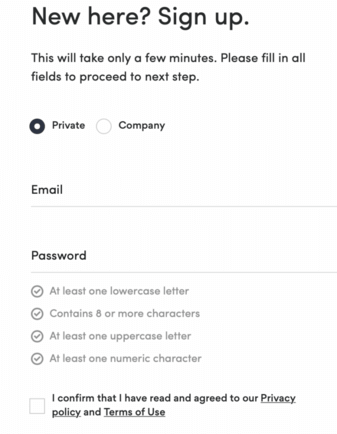

Die eigentliche Anmeldung funktioniert dabei sehr einfach, denn im ersten Schritt sind nur einige grundlegende Informationen wie dein Name, Geburtsdatum und deine E-Mail-Adresse einzugeben.

Hast du den Datenschutz- und Nutzungsbedingungen zugestimmt, sind allerdings noch weitere Informationen nötig. Dazu zählen etwa deine Adresse und die Nummer deines Ausweises oder Reisepasses. Mit diesem Dokument musst du dich später per Foto identifizieren – du kannst dir allerdings bis zur ersten Auszahlung damit Zeit lassen.

Wie zahle ich bei Peerberry Geld ein?

- Klicke auf “Einzahlungen / Auszahlung”. Du bekommst Überweisungsdaten angezeigt, die du für die Einzahlung nutzen kannst.

- Meiner Erfahrung nach dauert es 1-2 Werktage, bis das Geld auf deinem Peerberry Konto verfügbar ist

- Zum aktuellen Zeitpunkt kannst du keine Kreditkarten für Ein- und Auszahlungen verwenden. Nur Bankkonten kommen infrage.

Bevor du Geld bei Peerberry investieren kannst, musst du dieses erst einmal an die Plattform überweisen. Der Geldtransfer dient zusätzlich auch deiner Identifikation und muss daher zwingend von deinem persönlichen Bankkonto kommen.

Um Herauszufinden, wohin du dein Kapital letztlich schicken musst, genügt ein Klick auf “Einzahlungen / Auszahlungen”. Hier werden dir die Verbindungsdaten von Peerberry angezeigt und du kannst auf üblichem Wege durch deine Bank eine Überweisung veranlassen.

Erfahrungsgemäß dauert es 1-2 Werktage, bevor dein Geld auf Peerberry zum Investment zur Verfügung steht. Auch bei einer späteren Auszahlung kannst du mit etwa der gleichen Wartezeit rechnen.

Wenn du bei Kviku investieren möchtest, dann benutze diesen Link und profitiere von meinem Peerberry Bonus

Wie zahle ich bei Peerberry Geld aus?

- Möchtest von der Peerberry Plattform abziehen, kannst du ebenfalls auf “Einzahlung / Auszahlung” klicken

- Es gibt keine Gebühren

- Auszahlung ist nur auf ein Konto möglich, von dem bereits eingezahlt wurde

- Es kann auf mehrere Konten ausgezahlt werden, wenn diese vorher durch eine Einzahlung “freigeschaltet” wurden

Möchtest du einen Betrag abheben, nutzt du den gleichen “Einzahlungen / Auszahlungen”-Bereich. Beachte jedoch, dass Auszahlungen nur auf ein registriertes Konto, also ein Konto, von dem schon einmal Geld auf deinen Peerberry Account eingezahlt wurde, erfolgen können.

Du kannst dabei problemlos mehrere Konten zum Ein- und Auszahlen verwenden; von jedem von ihnen muss jedoch mindestens einmal eine Überweisung auf deinen Peerberry Account erfolgt sein.

Muss ich P2P Gewinne versteuern?

- Zinseinkünfte bei Peerberry und anderen P2P Plattformen unterliegen der Kapitalertragsteuer von 25 %, Solidaritätszuschlag sowie der Kirchensteuer.

- Es gibt einen Steuerfreibetrag von 801,- EUR pro Jahr. Ist er ausgeschöpft, muss auf die Zinsgewinne Steuern bezahlt werden.

- Privatanleger müssen jedes Jahr eine Steuererklärung mit Informationen über die Zinseinkünfte aus deren P2P-Krediten abgeben.

Hast du bei Peerberry oder einem anderen P2P Anbieter Geld verdient, musst du diesen Betrag korrekt versteuern. Als Privatanleger hast du einen Steuerfreibetrag von aktuell 801 Euro pro Jahr zur Verfügung. Ist dieser überschritten (egal, ob durch dein Peerberry Investment oder eine andere Quelle), werden Steuern fällig.

Hier kommt in erster Linie die Kapitalertragssteuer mit 25 % zum Tragen. Ist dein Jahreseinkommen hoch genug oder falls du Mitglied einer entsprechenden Religionsgemeinschaft bist, können auch noch Solidaritätszuschlag oder Kirchensteuer fällig werden.

Beachte außerdem, dass deine Steuererklärung auch dann notwendig ist, wenn deine Einnahmen bei Peerberry und Co. den Freibetrag von 801 Euro nicht überschreiten!

Vor- und Nachteile bei Peerberry im Überblick

Durch die starke Beteiligung der Aventus Group und dem Fokus auf kurzfristige Kredite hat Peerberry seine eigene Nische eingenommen – das P2P-Rad wurde hier jedoch keineswegs neu erfunden! Die typischen Vorzüge und Nachteile der Privatkreditbranche finden sich somit auch bei Peerberry.

Zu den wichtigsten Pluspunkten zählen:

- Hohe Rendite, die bei Peerberry konstant zwischen 10 und 12 Prozent p.A. liegt

- Automatische Re-Investments, sodass du den Zinseszinseffekt ideal nutzen kannst

- Dein Kapital ist nur verhältnismäßig kurzfristig gebunden

- Du benötigst nur wenig Startkapital, da du schon mit 10 Euro loslegen kannst

- Die Bedienung ist einfach und intuitiv und auch mit der Peerberry Auto-Invest Funktion möglich

- Eine Rückkaufgarantie bietet ein Mindestmaß an Sicherheit

- Die Aventus Group, die den Großteil der verfügbaren Kredite anbietet, hat trotz Covid-Krise gut gewirtschaftet

- Peerberry hat in der Vergangenheit – trotz weltweiter Krise – zuverlässig sehr hohe Renditen ausgezahlt und wächst schneller als viele Konkurrenten

Die Nachteile von Peerberry sind jedoch:

- Weniger transparent als andere Plattformen

- Fast ausschließlich Kurzzeitkredite im Portfolio, sodass eine Diversifikation schwierig ist

- Über 80 % der Kredite stammen vom Kreditanbahner Aventus. Diese hohe Abhängigkeit ist Riskant, wenn die Aventus Group einmal Schwierigkeiten haben sollte.

- Peerberry hat sich um eine Lizenz als Investmentfirma in Europa beworben, diese aber (anders als Konkurrent Mintos) noch nicht erhalten

- Bisher ist nicht klar, wie gut die Rückholung bei Pleite eines Kreditgebers funktioniert, denn dieser Fall ist noch nicht eingetreten ist

- Keine Cashback-Programme oder Anmeldeboni, wie sie bei anderen Plattformen üblich sind

Peerberry Auto-Invest Funktion: Anleitung für das nützliche P2P Investment Feature

Eines der ansprechendsten Features der P2P-Plattform Peerberry ist die Auto-Invest Funktion. Sie erlaubt es dir, dein Kapital automatisch und ohne dein Zutun in neue Kredite zu investieren. Insbesondere, wenn du kleine Summen in möglichst viele P2P Kredite anlegen willst, um dein Risiko zu minimieren, kann dir dieses Angebot viel Arbeit abnehmen.

Der größte Vorteil dürfte jedoch sein, dass deine erwirtschafteten Erträge sofort wieder reinvestiert werden können, ohne, dass dein Geld untätig “herumliegt”. Die Peerberry Auto-Invest Funktion erlaubt es dir somit, den Zinseszinseffekt optimal zu nutzen!

Tipp:Möchtest du breit diversifizieren und den Zinseszinseffekt maximal ausnutzen, führt kein Weg an der Peerberry Auto Invest Funktion vorbei.

Die Peerberry Auto-Invest Funktion ist zwar übersichtlich gehalten, bietet jedoch im Vergleich mit anderen Anbietern recht viele Einstellmöglichkeiten. Grund genug uns einmal anzusehen, worauf du achten solltest!

Start: Die Peerberry Auto-Invest Funktion einsetzen

Um zur Auto Invest Funktion zu gelangen, musst du zunächst in deinem Peerberry Konto auf “Investieren” klicken. Anschließend geht es auf “Auto Invest” und “Neues Auto Invest Portfolio erstellen”.

Ist dieser Schritt abgeschlossen, zeigt Peerberry dir alle verfügbaren Kreditgeber an. Behältst du die Voreinstellungen bei, sind diese alle ausgewählt. Möchtest du hingegen einige von ihnen ausschließen, ist dies der richtige Zeitpunkt.

Im Folgenden zeigt dir Peerberry direkt die verfügbaren Kredite sowie deren Aufschlüsselung an. Wie bereits erwähnt findest du hier fast ausschließlich sehr kurze Laufzeiten: Die überwiegende Mehrzahl ist auf weniger als 30 Tage ausgelegt.

Ebenfalls sichtbar sind nun die Einstellmöglichkeiten für dein neues Auto Invest Portfolio. Dazu zählen der Name, die Größe und das maximale Investment pro Kredit. Auch ein Restbetrag, der auf deinem Konto bleiben soll, lässt sich hier festlegen. Wie viele Angebote es zu deiner aktuellen Auswahl gibt, siehst du auf der rechten Seite.

Die Einstellungen im Überblick

Darlehensanbahner: Hier kannst du auswählen, in welche Kreditgeber dein Geld investiert werden soll oder in welche nicht. Standardmäßig sind alle Anbieter ausgewählt.

Zinssatz: So hoch sollen die Zinsen mindestens/maximal ausfallen. Höhere Zinsen können dabei unter Umständen auf höhere Risiken schließen lassen.

Restlaufzeit: Hier kannst du einstellen, wie lange die Kredite maximal laufen sollen. Die meisten Angebote findest du im Bereich bis 30 Tage.

Portfolioname: Du kannst deinem Portfolio einen Namen geben.

Portfoliogröße: Hier lässt sich bestimmen, wie viel Geld du in dein Portfolio anlegen willst. Da du mehrere erstellen kannst, lässt sich dein Kapital bei Peerberry dadurch aufteilen.

Maximale Investition in ein Darlehen: Legt fest, wie hoch die maximale Summe ist, die in einen einzelnen Kredit fließt.

Restnennbetrag: Dieser Wert gibt an, wie hoch die gesamte Kreditsumme maximal/minimal sein darf (unabhänging von der Höhe der Summe, die du persönlich investieren willst)

Mindestguthaben: Falls du Kapital auf deinem Peerberry Konto belassen willst, kannst du dies hier angeben.

Kreditstatus: Hier hast du die Möglichkeit, zwischen aktuellen Krediten (nicht im Verzug), Verzögerten oder beiden Kategorien zu wählen.

Reinvestieren: Sollen deine Einnahmen automatisch wieder investiert werden? Hier kannst du es festlegen!

So stellst du die Peerberry Auto Invest Funktion richtig ein

Welche Einstellungen für dich die passenden sind, hängt sehr stark von deiner Persönlichkeit und deinen finanziellen Zielen ab. Da es sich bei Peerberry um eine Renditestarke Plattform mit einem gewissen Risiko handelt, sind sehr konservative Anleger tendenziell fehl am Platze.

Dennoch musst du nicht fahrlässig jeden fragwürdigen Kredit mitnehmen! Du kannst die Gefahren eines Ausfalls nämlich verringern, wenn du auf Angebote mit geringerer Verzinsung setzt.

Tipp:Als Faustregel lässt sich sagen, dass Kredite mit einstelligen Renditen oft ein geringeres Risiko aufweisen als solche mit 10, 11 oder gar 12 Prozent Zinsen.

Eine solide Risikostreuung ist auch für Anleger sinnvoll, die höchste Erträge erzielen wollen. Ein Ausschluss der etwas sichereren Kredite mit Verzinsung im Bereich um die 9 % ist daher nicht unbedingt sinnvoll, auch wenn du auf 12 Prozent und mehr abzielst.

Möchtest du zusätzlich auf Nummer Sicher gehen, kann der Ausschluss aller Kreditanbahner außerhalb der Europäischen Union für dich sinnvoll sein. Die Anbieter aus Entwicklungsländer bieten zwar ebenfalls hohe Zinsen, sind aber oft mit zusätzlichen Problemen behaftet, die in der EU kaum auftreten.

Möchtest du den Zinseszins voll Ausnutzen, solltest du auf eine kurze Laufzeit achten, damit du deine Erträge möglichst schnell erneut investieren kannst. In diesem Fall sind die Kategorien “Bis 30 Tage” und “Bis 45 Tage” ideal für dich.

Für den Betrag pro Kredit hat sich die Mindestsumme von 10 Euro bewährt. Höhere Summen können zwar dazu führen, dass du dein Kapital schneller investieren kannst; entscheidest du dich jedoch für das Minimum, wirst du eine bessere Risikostreuung in deinem Portfolio erreichen.

Fazit: Ist Peerberry das richtige Investment für dich?

Peerberry glänzt mit einem starken Wachstum trotz Covid-Krise, zuverlässigen Auszahlungen und hoher Rendite. Die extreme Abhängigkeit von der Aventus Group und die oft fehlende Transparenz hinterlassen jedoch einen etwas faden Beigeschmack.

Wenn du der Performance der Aventus Group vertraust und kein Problem damit hast, überwiegend in P2P Kredite aus dem Bereich Payday-Loans zu investieren (oder vielleicht sogar gezielt in diese Kredit-Art anlegen willst?), kann Peerberry mit seinen hohen Renditen eine attraktive Wahl für dich sein.

Auch meine eigenen Peerberry Erfahrungen waren bisher positiv – kein Wunder, ist doch kaum ein P2P Anbieter besser durch die schwierigen letzten Monate gekommen als die Plattform aus Lettland. Während die Konkurrenten ihr Kreditvolumen gar nicht oder nur spärlich erhöhen konnten, verzeichnete Peerberry massive Zuwächse.

Insgesamt macht dies Peerberry zu einer guten Wahl für Rendite-Jäger, die auch dann ruhig schlafen können, wenn ihr Kapital von nur einem einzigen Kreditgeber verwaltet wird. Für Anleger, die etwas mehr Sicherheit wollen oder lieber in Immobilien- oder Geschäftskredite investieren, sind hingegen andere Anbieter besser geeignet.

Viele Konkurrenten konnten nämlich bereits ihre Fähigkeit, ausgefallen Kredite zurückzuholen, unter Beweis stellen. Bei Peerberry sonnt man sich noch in den anhaltenden Erfolgen – bleibt es dabei, profitieren natürlich auch die Anleger. Kommt es jedoch zum Ernstfall, wird sich die Qualität der Plattform unter Beweis stellen müssen.

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]