¿Quieres saber cuál de estos dos proveedores te ofrece más intereses, planes de ahorro, seguridad, centros de negociación, cashback, menores costes o la mejor app? Analizaremos todos estos aspectos y más en la gran comparativa de hoy entre Scalable Capital vs Trade Republic, ¡Para que sepas qué corredor se adapta mejor a ti y a […]

Benefíciate de la digitalización con los ETF de semiconductores: Cómo funciona

El número de semiconductores en nuestra vida cotidiana es inabarcable, ya que son necesarios para el funcionamiento de todos los aparatos electrónicos. ¡Y la demanda sigue aumentando! ¡No es de extrañar que muchos inversores quieran beneficiarse de esta tendencia!

Los ETF de semiconductor ofrecen un punto de entrada ideal. Pero, ¿hasta qué punto son realmente buenos, cuál es el mejor ETF de semiconductor y cuáles son sus perspectivas de futuro? ¡Hemos escudriñado el sector por ti!

Los hechos más importantes en pocas palabras:

- Los semiconductores son necesarios para todos los aparatos electrónicos, como smartphones, ordenadores, coches, máquinas…

- Son importantes para el funcionamiento de casi todos los aparatos y su demanda se está disparando.

- La industria está cambiando y las cuotas de mercado se desplazan, lo que dificulta la inversión.

- Los ETF de semiconductores evitan este problema porque invierten en todo el sector.

¿Qué son los semiconductores y por qué son tan importantes?

Los semiconductores son materiales que tienen propiedades tanto conductoras como aislantes. Se utilizan como base para la construcción de chips informáticos. Por tanto, el término “semiconductor” ya no se utiliza hoy en su contexto original, químico, sino que es un sinónimo de todos los chips y placas de circuitos informáticos.

Como resultado, los semiconductores y las empresas que los producen son increíblemente importantes en nuestra sociedad: Todos los teléfonos inteligentes, ordenadores y dispositivos electrónicos hasta el control de máquinas, coches y demás dependen de ellos.

El número de estos dispositivos lleva años aumentando. No es de extrañar, ya que cada vez más ámbitos de nuestras vidas se conectan en red como parte de la transformación digital. Sensores adicionales, redes y similares también requieren semiconductores adicionales.

Debido a su función como componente básico de los dispositivos electrónicos, los semiconductores desempeñan un papel fundamental en nuestro progreso técnico: las nuevas aplicaciones y las tecnologías innovadoras requieren más potencia de cálculo y más semiconductores. Su velocidad es, por tanto, decisiva para la calidad y disponibilidad de las nuevas aplicaciones.

La producción compleja garantiza un mercado concentrado

La fabricación de semiconductores es un campo extremadamente complejo. Sólo unas pocas empresas disponen de los enormes conocimientos técnicos y los empleados altamente cualificados necesarios para la producción.

El obstáculo financiero para empezar a fabricar semiconductores también es enorme: ¡En primer lugar se necesitan varios cientos de millones de euros para adquirir el equipo necesario! Además, los conocimientos de fabricación están casi totalmente protegidos por patentes.

Por eso no es de extrañar que sólo un puñado de empresas se repartan el mercado de los semiconductores. Pesos pesados como Nvidia, Intel y AMD acaparan la mayor parte de este sector extremadamente lucrativo.

Aunque de vez en cuando entran nuevos actores en este mercado, siguen siendo la excepción. Por regla general, las cuotas de mercado sólo se desplazan entre los actores ya establecidos. Los centros de fabricación más importantes se encuentran principalmente en Asia y EEUU.

Las exigencias cada vez mayores en cuanto a calidad y cantidad de semiconductores plantean grandes retos incluso a las empresas líderes, pero también significan una demanda constante y unas ventas enormes.

¿Te beneficias de la escasez con los ETF de semiconductores?

La dificultad de producción se hace más evidente en forma de la actual escasez de chips: A pesar del aumento constante de la demanda, los fabricantes son incapaces de suministrar la cantidad necesaria de placas de circuitos.

El cuello de botella en el suministro afecta no sólo a ordenadores y smartphones, sino también a la industria automovilística y a muchas otras. La escasez de semiconductores se deja sentir incluso en la tecnología médica, el sector energético y la investigación científica.

Los particulares experimentan la inadecuación de la oferta cuando esperan un coche nuevo o compran una Playstation 5: aunque la consola de juegos lleva más de dos años en el mercado, los interesados de todo el mundo siguen teniendo dificultades para hacerse con un aparato.

¡Una situación impensable hasta ahora en nuestro sistema de valorización capitalista! Sin embargo, las cifras de producción simplemente no pueden aumentar más sin suficientes semiconductores.

Los inversores apuestan precisamente por esta enorme demanda al entrar en este sector. En los últimos años, sin embargo, ¡Esto no se ha traducido en éxitos notables! Las empresas, acciones y ETF de semiconductores implicados han sufrido en su mayoría fuertes pérdidas.

Reequilibrio automático: La ventaja de los ETF de semiconductores.

El cuello de botella de la oferta (y otras influencias) ha tenido un grave impacto en los resultados de las empresas. Sin embargo, merece la pena invertir en este sector por su papel central en nuestra sociedad y su constante desarrollo.

Las empresas implicadas tendrán que cumplir los pedidos durante años. Tanto un ETF de semiconductores como las acciones individuales son muy adecuados para beneficiarse de esta situación. Una combinación, por ejemplo un ETF de semiconductores como base más acciones individuales de Nvidia y Co. también es muy popular.

Como el mercado se limita a unos pocos participantes importantes de Asia y EEUU, los inversores pueden adquirir sus Títulos de valor individualmente. Sin embargo, esto les expone más a los cambios del sector y deben, por ejemplo, corregirse (reequilibrarse) cuando las empresas ganan o pierden cuota de mercado.

Con este fondo cotizado, este paso puede obviarse, ya que el reequilibrio se realiza automáticamente. Como resultado, los inversores se benefician del éxito de todo el sector y tienen que realizar un esfuerzo significativamente menor. Un ETF de semiconductores de este tipo también requiere un capital inicial significativamente menor que las acciones individuales, ya que podemos adquirir una acción con unos pocos euros.

Por último, pero no por ello menos importante, hay que tener en cuenta que todo el sector es muy innovador y cambia constantemente. Por tanto, quien decida invertir en acciones individuales debe invertir mucho tiempo y energía para mantener una visión de conjunto. Un ETF de semiconductores también ofrece ventajas en este sentido.

Estos ETF de semiconductores están disponibles

Cualquiera que busque un ETF de semiconductores se enfrenta a una elección limitada. Hay productos disponibles de distintos operadores, pero con un fuerte enfoque en EEUU. Los ETF más interesantes son:

1. VanEck Semiconductor UCITS

| VanEck Semiconductor UCITS |

| ISIN: IE00BMC38736 |

| Tamaño: 614 millones de euros |

| Costes totales (TER): 0,35% anual. |

| Inicio: 01 diciembre 2020 |

| Distribución: Acumulativa |

Este ETF de semiconductor se basa en el índice “MVIS US Listed Semiconductor 10 % Capped” y da acceso a las empresas de semiconductores que cotizan en las Bolsas estadounidenses. Esto no significa necesariamente que solo se incluyan empresas de Estados Unidos. También se han colado algunos valores de Holanda o Taiwán.

Sin embargo, con más del 75%, EE.UU. es claramente el principal foco de atención del VanEck Semiconductor UCITS. Eso parece un riesgo de agrupación considerable. Sin embargo, quien opte por un ETF de semiconductores difícilmente podrá evitar este problema, ya que todo el sector está muy concentrado regionalmente.

El pequeño tamaño de sólo 25 empresas también es significativo. Las mayores posiciones en este ETF de semiconductores son ASML Holding, Nvidia y Taiwan Semiconductor, cada una con una cuota de casi el 10%. Además, esta oferta se filtra en función de aspectos sociales/ecológicos, aunque esto no tiene un efecto significativo en la práctica.

El VanEck Semiconductor UCITS es un ETF de semiconductores relativamente joven que no se lanzó hasta 2020. Sin embargo, actualmente tiene un volumen de más de 600 millones de euros, ¡Lo que lo convierte en uno de los mayores ETF de semiconductores! Sus costes del 0,35% anual también causan buena impresión.

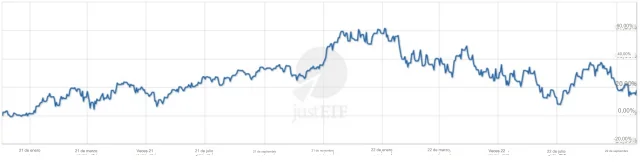

Sin embargo, como todos los ETF de semiconductores, VanEck Semiconductor está perdiendo rendimiento: Los inversores ya han sufrido una pérdida del 25% en 2022. En cambio, ¡A finales de 2021/22 se podía obtener una ganancia de un 60%! Por tanto, quien opte por este fondo cotizado debe tener nervios de acero y ser capaz de soportar estas fluctuaciones.

El VanEck Semiconductor UCITS alcanzó su máximo a finales de 2021/2022 y desde entonces ha tenido un rendimiento bastante pobre.

2. HSBC Nasdaq Global Semiconductor UCITS

| HSBC Nasdaq Global Semiconductor UCITS |

| ISIN: IE000YDZG487 |

| Tamaño: 13 millones de euros |

| Costes totales (TER): 0,35% anual. |

| Inicio: 25 de enero de 2022 |

| Distribución: Acumulativa |

Un ETF de semiconductores sin un enfoque estadounidense extremo parece casi imposible, pero HSBC ofrece una buena solución provisional con su “Nasdaq Global Semiconductor UCITS“: sólo el 60 % de las empresas incluidas proceden de Estados Unidos.

Taiwán, Países Bajos y Japón constituyen una gran proporción de las demás naciones. Con un total de 80 empresas, este ETF de semiconductores es comparativamente amplio. No obstante, ¡las mayores empresas, ASML Holding, Nvidia y Broadcom, poseen cada una más del 8% de las acciones!

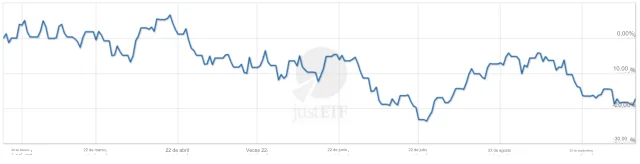

El rendimiento del HSBC Nasdaq Global Semiconductor ha sido bastante desastroso hasta ahora: Los inversores han perdido más del 20 por ciento hasta la fecha. Sin embargo, estas cifras son poco significativas, ya que este fondo cotizado en bolsa no se lanzó hasta enero de 2022. En consecuencia, un volumen de solo 13 millones de euros sigue siendo manejable. Los costes del 0,35 por ciento anual también son fáciles de superar.

El ETF HSBC Global Semiconductor no ha obtenido buenos resultados hasta ahora. Sin embargo, sólo tiene unos meses de vida.

3. Lyxor MSCI Semiconductors UCITS ETF

| Lyxor MSCI Semiconductors UCITS ETF |

| ISIN: LU1900066033 |

| Tamaño: 26 millones de euros |

| Costes totales (TER): 0,45% anual. |

| Inicio: 28 de marzo de 2007 |

| Distribución: Acumulativa |

El Lyxor MSCI Semiconductors UCITS también es un fondo cotizado muy pequeño, pero lleva en funcionamiento desde 2007, por lo que es una de las ofertas más antiguas. En todo este tiempo, sin embargo, no ha alcanzado un volumen superior a 26 millones de euros. Sin embargo, esto no ha impedido a Lyxor lanzar una segunda variante, que paga dividendos.

¡Atención!

Si un ETF sólo tiene un volumen bajo (menos de 300 millones), incluso después de varios años, ¡el operador suele cerrarlo!

Por desgracia, el Lyxor MSCI Semiconductors también ha mostrado la típica crisis desde principios de 2022. Ya ha perdido un 30 %, una decepción considerable para los inversores que estaban acostumbrados a grandes ganancias en los últimos años (¡casi un 40 % en 2019, más de un 20 % en 2020 y casi un 35 % en 2021!).

Los que llevan tiempo en el mercado también podrían obtener ganancias atractivas con este ETF de semiconductores. El mínimo actual también podría ofrecer un punto de entrada atractivo para los recién llegados.

Si decides comprar el Lyxor MSCI Semiconductors, invertirás un 64% en empresas estadounidenses, un 18% en empresas de Taiwán y algo menos del 10% en Holanda. Taiwan Semiconductor y Nvidia tienen una representación desproporcionadamente fuerte, con un 15% y un 14% respectivamente.

Por tanto, este fondo cotizado es especialmente adecuado para los inversores que quieran invertir más en estas dos empresas de todos modos. Sin embargo, quienes ya posean suficientes acciones de Nvidia y Taiwan Semiconductor podrían poner en peligro aquí su diversificación.

4. iShares MSCI Global Semiconductors UCITS ETF

| iShares MSCI Global Semiconductors UCITS ETF |

| ISIN: IE000I8KRLL9 |

| Tamaño: 239 millones de euros |

| Costes totales (TER): 0,35% anual. |

| Inicio: 03 agosto 2021 |

| Distribución: Acumulativa |

El sector de los semiconductores está dominado por unas pocas grandes empresas, ¡Pero sin duda hay proveedores más pequeños que pueden merecer la pena! El MSCI Global Semiconductors UCITS de iShares es la mejor prueba de ello.

Con más de 250 empresas incluidas, es uno de los ETF más completos. También se incluyen específicamente las empresas medianas y pequeñas. No obstante, con ASML Holding (8 %), Nvidia (8 %) y Broadcom (7 %), los pesos pesados del sector siguen teniendo una participación significativa.

Casi el 60 % de las empresas son estadounidenses, lo que ya no debería sorprendernos. Con su estrategia de invertir en empresas de todos los tamaños, el ETF de semiconductores, aún joven, ha conseguido una cifra sólida: El iShares MSCI Global Semiconductors parece estar sobrellevando mucho mejor la actual caída de los precios de las acciones del sector.

El rendimiento del ETF iShares MSCI Global Semicondcutor fue significativamente mejor que el de muchos de sus competidores durante la crisis de principios de 2022. Aunque el fondo cotizado no se lanzó hasta agosto de 2021, ya ha alcanzado un volumen de más de 230 millones de euros. Con un 0,35%, los costes son comparables a los de los productos de la competencia.

Si también te interesan otros ETF de futuro, lee los artículos sobre ETF para electromovilidad o ETF para energías renovables. Si prefieres los ETF económicos, te recomiendo el artículo sobre los ETF del sector financiero y los ETF industriales.

Conclusión: Una industria del futuro con obstáculos

Nunca se insistirá lo suficiente en la importancia de la industria de los semiconductores para todos los ámbitos de nuestra vida. Sin embargo, los inversores han tenido a menudo dificultades para beneficiarse de este importante sector en el pasado.

Incluso los ETF, que normalmente representan una forma comparativamente sencilla y de bajo riesgo de invertir en todo un sector, han mostrado últimamente resultados negativos. Sin embargo, los ETF de semiconductores han mostrado recientemente resultados predominantemente negativos.

Aunque el futuro de esta industria clave está asegurado, la evolución futura de las empresas implicadas es difícil de predecir. Como consecuencia, los inversores han sufrido repetidamente fuertes pérdidas en acciones individuales y ETF de semiconductor.

Sin embargo, es precisamente esta volatilidad la que hace que este campo sea muy interesante para los inversores con nervios de acero o que buscan un horizonte de inversión a largo plazo. Es probable que se beneficien de las carteras de pedidos de las empresas de semiconductores, que estarán llenas durante años.

Aleks Bleck es el rostro de Northern Finance y ya era accionista, prestamista e inversor en ETF a los 18 años. Su actividad se centra en los préstamos P2P y los ETF pasivos. Aleks fundó Northern Finance en 2017 mientras estudiaba Administración de Empresas en Luneburgo.

Creó el canal de YouTube junto con su trabajo principal en banca de inversión y corporativa antes de centrarse finalmente en Northern Finance a tiempo completo.

Pérdida total de los ETF – ¿Pierdes todos tus activos a través de ETF?

Pérdida total de los ETF – ¿Pierdes todos tus activos a través de ETF?

Imagina que inviertes todo tu dinero durante muchos años y ahorras para alcanzar un objetivo concreto. De repente, tu cartera está en números rojos y pierdes todos tus activos. Este es un escenario que los principiantes en bolsa temen especialmente. Pero, ¿es esto posible si inviertes en ETF? En este artículo, descubrirás qué riesgos debes […]

Los ETF de mercados emergentes son una opción de inversión fascinante pero también desafiante para muchos inversores. Estos mercados ofrecen la posibilidad de obtener grandes rendimientos, pero también están asociados a mayores riesgos. En este artículo, te presentamos los mejores ETF que cubren los mercados actuales. Juntos, te proporcionaremos los conocimientos que necesitas para tomar […]