Interés del ETF: Crear riqueza con inversiones mensuales

Los ETF son cada vez más populares. Se consideran la herramienta ideal para acumular activos a largo plazo y hacer realidad los sueños financieros. El sueño de tener tu propia casa, mantener económicamente a tu familia, hacer provisiones para la vejez… pero ¿Cómo funciona exactamente la inversión con esta clase de activos? ¿Hasta qué punto son elevados los interés del ETF y es una inversión adecuada para ti? Descubre todo esto y más en este artículo.

Los hechos más importantes en pocas palabras:

- Con los ETF, puedes acumular activos a largo plazo y participar en el mercado bursátil

- Definitivamente, deberías conocer estas ventajas y desventajas de la clase de activos antes de invertir dinero

- El Banco Central Europeo ha subido cada vez más los tipos de interés en los últimos meses: ¿Es mejor ahora invertir en dinero a un día o en depósitos a plazo fijo en vez de en fondos cotizados?

- ¿Qué es el tipo de interés real y por qué debes prestarle atención?

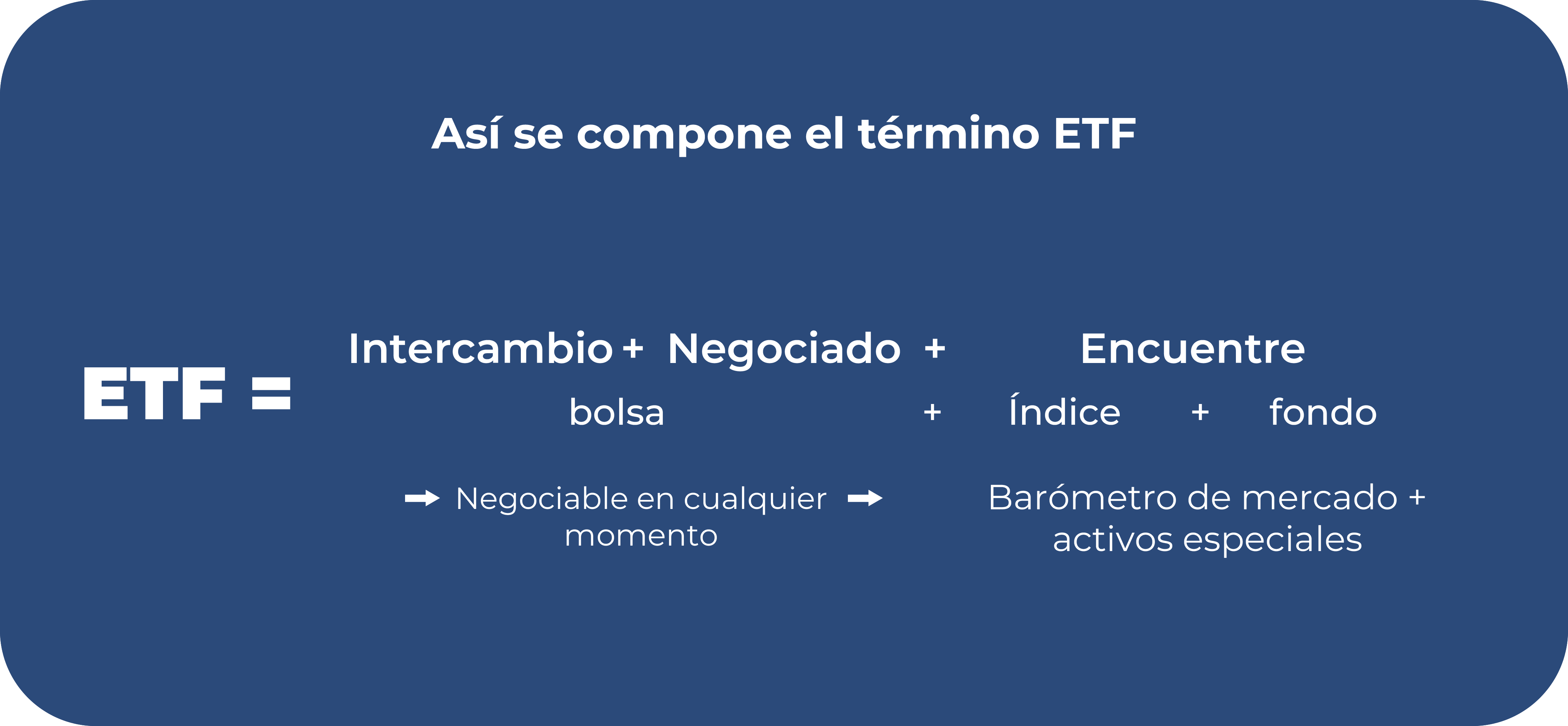

¿Qué son los ETF?

Los fondos cotizados son una herramienta que te ayuda a participar en el mercado e invertir en diferentes clases de activos. Invertir en acciones mediante esta clase de activos es especialmente popular. Pero, ¿cómo funciona exactamente y para quién es adecuada esta clase de activos?

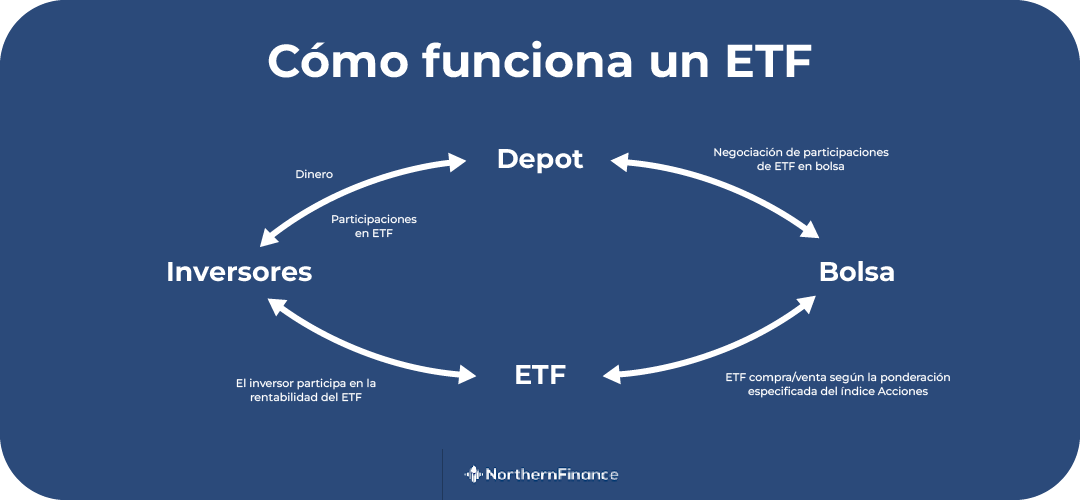

¿Cómo funcionan los ETF?

Los fondos cotizados son, como su nombre indica, fondos. Puedes imaginártelo como un gran bote al que ingresan varios inversores. Este dinero invertido se invierte en la clase de activo correspondiente. Un fondo cotizado puede invertir en distintos activos financieros, como propiedades, bonos, acciones o recursos.

Un fondo cotizado replica un índice bursátil:

- La sociedad de fondos invierte en los valores incluidos en el índice original

- Un ejemplo es el S&P 500

- Este índice sigue a las 500 mayores empresas cotizadas de América, ponderadas por capitalización bursátil

- Si ahora inviertes en un fondo cotizado en Bolsa sobre el S&P 500, estarías invirtiendo en estas 500 empresas comprando un Título de valor

Como ya puedes ver, puedes utilizar esta herramienta para invertir en un gran número de empresas. A diferencia de la inversión en acciones individuales, el objetivo no es elegir unas pocas empresas rentables y batir el rendimiento del mercado. En lugar de eso, el objetivo es alcanzar la rentabilidad media del índice respectivo.

Esto es la inversión pasiva. Lo contrario es la gestión activa de fondos: Un gestor de fondos intenta conseguir rendimientos superiores a la media mediante decisiones bien orientadas.

La naturaleza pasiva de los ETF hace que esta clase de activos sea favorable: no hay que pagar a ningún gestor de fondos, lo que significa que los costes son menores. Tienes que decidirte una vez a favor de un fondo cotizado, después de lo cual el proveedor del ETF siempre intenta replicar el índice lo más fielmente posible.

Distribución frente a reinversión

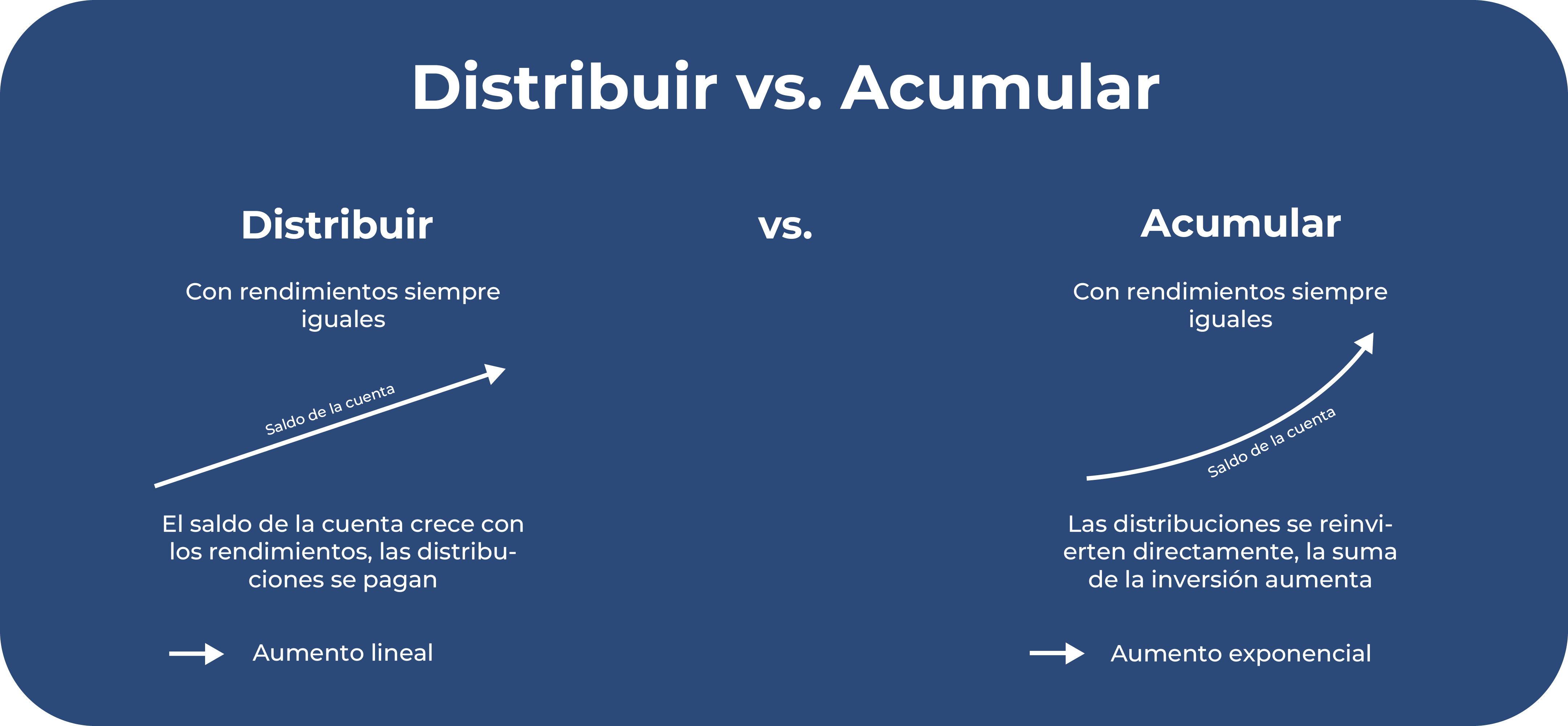

Cuando las empresas generan beneficios, pueden optar por distribuirlos a sus accionistas, lo que se hace en forma de dividendos. Sucede. Si tu fondo cotizado contiene dividendos, éstos fluirán hacia el fondo. Puedes elegir entre dos opciones de pago: Un ETF de distribución o de reinversión.

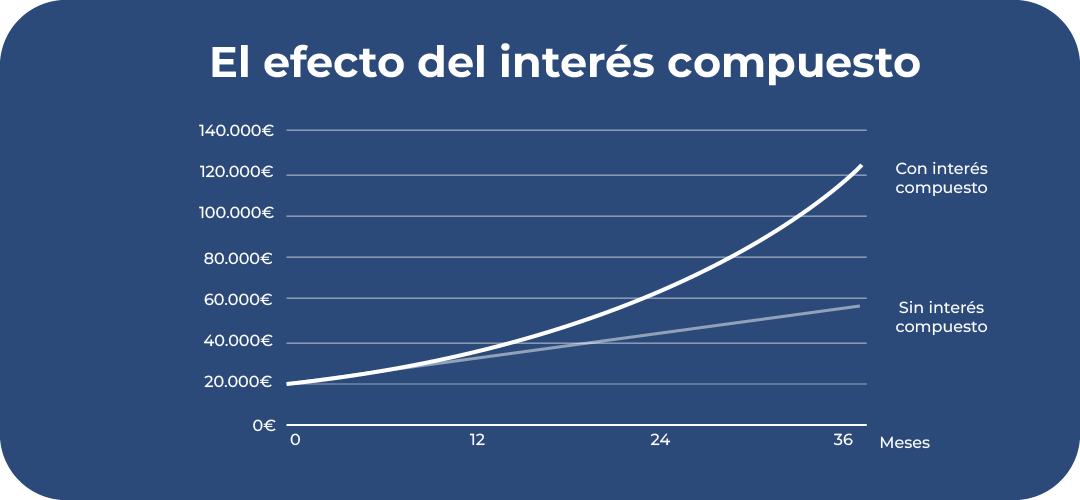

Un fondo cotizado de acumulación reinvierte sus dividendos. Esto significa que la cantidad sobre la que se devengan intereses es cada vez mayor. Con un ETF de acumulación, puedes beneficiarte del llamado efecto de interés compuesto, por lo que este tipo de retribución es especialmente adecuado para los inversores que quieren acumular activos a largo plazo.

La alternativa a esto es un fondo cotizado de distribución. En determinados momentos, recibirás una distribución en tu cuenta con esta inversión. Este tipo de distribución puede merecer la pena si se va a utilizar la prestación del ahorrador.

Tipo de replicación

A la hora de aproximarse a un índice, existen distintos tipos de aproximación denominados tipos de réplica. Se distingue entre fondos cotizados físicos y sintéticos.

Un fondo físico cotizado funciona de la siguiente manera:

- Los valores incluidos en el índice se compran realmente

- Son transparentes y fáciles de entender, sin más complicaciones

- Un subtipo es el muestreo optimizado, en el que sólo se compra realmente una selección

- Debido a su sencillez, este tipo es especialmente popular entre los inversores

La segunda opción son los fondos sintéticos cotizados. Aquí, los valores individuales no se compran realmente. En su lugar, el proveedor obtiene el rendimiento correspondiente de un banco, que recibe a cambio acciones conocidas. Se trata de un tipo de intercambio algo más complejo de entender.

ETFs: Ventajas

Los fondos cotizados tienen una serie de ventajas especiales, que trataremos con más detalle a continuación para que puedas familiarizarte con la inversión y obtener una visión general.

Inversión favorable

Como ya se ha mencionado, los fondos cotizados son una clase de activos pasivos. No hay necesidad de pagar a un gestor de fondos para que elija acciones individuales e intente conseguir un exceso de rentabilidad. La gestión activa puede conllevar comisiones de entre el 1,5% y el 2% de los activos del fondo.

Con los fondos cotizados, puedes esperar unos costes de entre el 0 y el 0,8%. Los índices mundiales ampliamente diversificados, en particular, no suelen cobrar más del 0,2% de los activos en concepto de gestión.

Además de los costes de gestión, los fondos gestionados activamente pueden incurrir en otros costes. La denominada carga inicial puede suponer un 5% del importe de la inversión y reducir significativamente el rendimiento, lo que convierte a los fondos cotizados en Bolsa en una clase de activo muy popular.

Seguridad

La estructura de los fondos cotizados ofrece la ventaja decisiva de la diversificación:

- Con un solo Titulos de valor, puedes invertir en numerosas empresas al mismo tiempo y reducir así tu riesgo.

- Una pérdida total de la ETF es casi imposible y muy poco realista

- Para que ocurriera algo comparable, todas las empresas incluidas tendrían que quebrar al mismo tiempo

Es bueno saberlo:

El Índice MSCI, por ejemplo, invierte en más de 1.600 empresas mundiales de países industrializados. Suele utilizarse para crear una cartera global. Si una empresa quiebra, puede ser “absorbida” por otras empresas de la cartera, lo que da lugar a una cartera equilibrada.

Además de la diversificación, la categorización legal de un fondo también aumenta la seguridad de los fondos cotizados. La sociedad de fondos debe mantener el dinero invertido en ETF separado de los activos de la sociedad. En caso de insolvencia, los inversores recuperan su dinero.

Otro punto en términos de seguridad es el largo horizonte de inversión, de al menos 10 a 15 años. Esto puede reducir mucho los riesgos. Además, invierte sólo el dinero que no necesites en ese momento, para no verte obligado a vender en un momento desfavorable.

Rendimiento

Los atractivos rendimientos potenciales también deben mencionarse de nuevo como una ventaja aparte. Las clases de activos convencionales, como los planes de ahorro de las sociedades de crédito hipotecario, apenas prometen más intereses y en muchos casos no merecen la pena. Por tanto, los inversores buscan alternativas para ampliar su patrimonio e invertir de forma inteligente.

Importante:

Los fondos cotizados combinan los atractivos rendimientos potenciales de las acciones con la deseada mayor seguridad. La diversificación mencionada permite a los inversores centrarse en la seguridad y seguir obteniendo rendimientos.

Merece la pena saberlo:

Especialmente digno de mención es el interés compuesto, que hace que la inversión sea eficiente durante un periodo de tiempo más largo. Los activos sobre los que se cobran intereses son cada vez mayores, lo que significa que los activos generados aumentan más rápidamente.

ETFs: Desventajas

También hablaremos a continuación de los riesgos de los ETF para que puedas familiarizarte en detalle con la inversión y prepararte adecuadamente para posibles problemas.

Fluctuaciones de precios

Todas las clases de activos que se negocian en bolsa están sujetas a fluctuaciones de precios. Siempre debes esperarlas, sobre todo cuando inviertes a lo largo de varios años o décadas. Puede haber caídas de hasta el 50%, lo que también es normal.

- Es importante que mantengas la calma y la serenidad y que comprendas que las fluctuaciones del mercado bursátil son completamente normales

- Después de cada desplome, los precios vuelven a subir, pero son imprevisibles y pueden ocurrir de repente

- Lo más importante en estos casos: mantén la calma, no te vendas y sigue fiel a tu estrategia

¡Atención!

Invierte sólo el dinero que no necesites actualmente o que no vayas a necesitar en los próximos años o décadas. Así te asegurarás de no tener que vender tus acciones cuando los precios sean inadecuados y no tendrás que reducir tu rentabilidad.

ETF Temáticos

Si te interesa un fondo cotizado en un nicho de mercado, bien puede ser un ETF superior. Las versiones temáticas suelen invertir en un bombo o una tecnología innovadora que podría llegar a ser especialmente importante en el futuro.

El problema es que apenas están diversificados. Mientras que algunas carteras globales invierten en cientos o miles de valores, los fondos temáticos cotizados en bolsa suelen contener sólo unos pocos. Por un lado, suelen prometer altos rendimientos, pero por otro lado son significativamente más arriesgados.

Como principiante, debes tener cuidado antes de invertir en este tipo de Títulos de valor. Ofrecen oportunidades a los inversores experimentados que ya han creado una cartera ampliamente diversificada y pueden evaluar de forma realista los riesgos y saber cómo afrontar las posibles dificultades.

Subida de los tipos de interés – ¿Qué cambiará para ti?

En invierno de 2023, el Banco Central Europeo volvió a subir el tipo de interés oficial. Las numerosas subidas demuestran que estamos en un cambio de tendencia de los tipos de interés. Pero, ¿cuáles son las consecuencias para ti como inversor en fondos cotizados?

En principio, sin duda puede tener ventajas, ya que los bancos están en una especie de carrera por conseguir los tipos de interés más altos, lo que puede dar lugar a ofertas atractivas para los consumidores en términos de dinero a la vista y depósitos a plazo fijo.

¿Merece la pena invertir ahora en dinero a la vista en vez de en fondos cotizados? La respuesta es ¡no! Aquí es importante tener en cuenta el tipo de interés real. Es el interés que queda cuando se deduce la inflación de tu rendimiento. Si los precios suben, cada vez puedes comprar menos del mismo dinero, el dinero pasa a valer menos.

Para conseguir un claro plus real, los tipos de interés deben estar por encima de la tasa de inflación. Aunque ésta ha descendido en los últimos meses, sigue siendo del 6% de media. Incluso con tipos de interés del 4%, los inversores siguen teniendo una pérdida anual del 2%.

- El objetivo de los fondos cotizados es acumular riqueza real a largo plazo y superar la inflación en algunos puntos porcentuales.

- Y con los fondos cotizados en Bolsa, se puede conseguir una rentabilidad atractiva de forma fiable, siempre que te ciñas a los principios básicos de la inversión y adoptes una visión a largo plazo

- Un rendimiento medio de alrededor del 8% es bastante realista con esta clase de activos

Piensa a largo plazo en tu estrategia de inversión

Para ello, sin embargo, tienes que invertir tu dinero a largo plazo y no moverlo a otras clases de activos en varias ocasiones. Esto cuesta comisiones adicionales y es contraproducente. Tómate tu tiempo para decidir una cartera después de haber acumulado conocimientos sólidos y mantente fiel a tu estrategia.

Es bueno saberlo:

Sin embargo, puedes aprovechar los tipos de interés más altos. Puedes invertir tus ahorros en otro banco que ofrezca tipos de interés más altos y aprovechar así ofertas atractivas.

Conclusión: Genera intereses en la ETF y crea riqueza

Los fondos cotizados son una clase de activos muy popular y te permiten participar en el mercado de valores y acumular riqueza a largo plazo. Inviertes en un tipo de fondo que se basa en un índice e intenta seguirlo lo más de cerca posible.

Las principales ventajas de esta clase de activos son las comisiones favorables y los tipos de interés del ETF. El rendimiento medio ronda el 8%. Puedes beneficiarte del interés compuesto y trabajar para conseguir objetivos a largo plazo. Si quieres invertir adecuadamente, debes asegurarte de que tienes suficiente diversificación para minimizar los riesgos.

Sin embargo, también puede haber desventajas, como las fluctuaciones de precios o los ETF temáticos. Mantén la calma y la serenidad y no vendas tus acciones si la cartera se encuentra repentinamente en números rojos y los precios caen. Sólo deberías fijarte en los ETF temáticos cuando seas un inversor avanzado y conozcas bien los riesgos.

Además, no debes dejarte confundir por las subidas de los tipos de interés y mantente fiel a tu estrategia. A pesar de que los tipos de interés rondan el 4% en algunos bancos, los inversores pueden sufrir pérdidas con una tasa de inflación anual del 6%. Los fondos cotizados se invierten a largo plazo.

Si sigues las reglas básicas de la inversión, tienes una posibilidad realista de conseguir rendimientos atractivos y realizar tus objetivos financieros. ¿Quieres saber más? Más información sobre el “ETF solar” o las “acciones seguras” ¡aquí!

FAQ

Aleks Bleck es el rostro de Northern Finance y ya era accionista, prestamista e inversor en ETF a los 18 años. Su actividad se centra en los préstamos P2P y los ETF pasivos. Aleks fundó Northern Finance en 2017 mientras estudiaba Administración de Empresas en Luneburgo.

Creó el canal de YouTube junto con su trabajo principal en banca de inversión y corporativa antes de centrarse finalmente en Northern Finance a tiempo completo.