19% d’intérêt par an à l’aide de prêts P2P, est-ce possible ? C’est pourtant le cas ! Le fournisseur CrowdedHero octroie des prêts à de jeunes entreprises, avec lesquels tu peux également profiter en tant qu’investisseur. Dans cet article, je te présente mes expériences personnelles avec CrowdedHero, les informations les plus importantes sur le fournisseur, […]

Comment reconstruire le fonds d’État norvégien avec un ETF !

Le fonds souverain norvégien est l’un des véhicules d’investissement les plus importants et les plus performants au monde. Avec une valeur totale estimée à plus d’un billion de dollars, il dépasse même le fonds national chinois, qui ne représente « que » 940 milliards de dollars.

Ce fonds obligataire norvégien s’est imposé au fil des ans comme un modèle d’investissement durable à long terme. Mais qu’est-ce qui fait le succès de ce fonds ? Quels sont les principes et les stratégies qu’il suit pour obtenir un rendement aussi stable et attrayant ? Et surtout, comment peux-tu profiter de ces stratégies en tant qu’investisseur privé ?

Dans cet article, nous allons jeter un coup d’œil détaillé sur le fonds souverain norvégien. Tu apprendras comment intégrer ses principes dans ton propre portefeuille grâce aux ETF.

L’essentiel en bref :

- Le fonds investit 40 à 60 % en actions, jusqu’à 30 % en obligations et 5 % maximum en immobilier, ce qui permet d’obtenir des rendements stables et de résister aux crises.

- Le fonds privilégie les investissements éthiques et exclut les entreprises qui ne répondent pas aux critères ESG, ce qui contribue à sa stabilité à long terme.

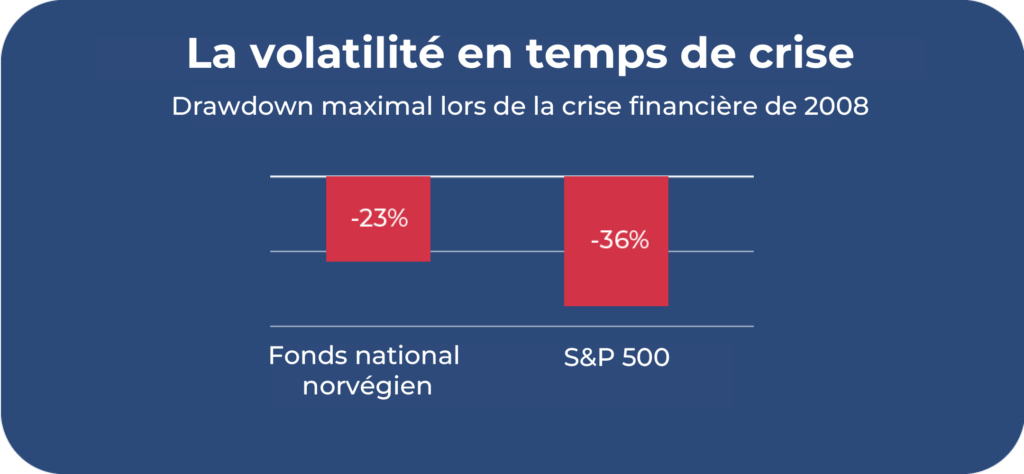

- Même en période de crise, comme en 2008, le fonds a fait preuve de résilience et est resté plus stable que de nombreux autres grands indices.

Le fonds souverain norvégien : structure, stratégie et succès

Le fonds d’État norvégien, officiellement connu sous le nom de Government Pension Fund Global (GPFG), a été créé en 1990. Depuis 1996, la Norvège investit les revenus de l’exploitation du pétrole et du gaz dans le fonds afin de diversifier largement la richesse du pays et de l’investir dans le monde entier. L’argent est ainsi exclusivement investi en dehors de la Norvège afin d’éviter une trop grande dépendance de l’économie nationale vis-à-vis des prix du pétrole et du gaz.

L’idée est la suivante : Au lieu de consommer les revenus à court terme et de risquer ainsi l’effet « dutch disease », dans lequel des gains soudains de matières premières peuvent entraîner des déséquilibres économiques, la richesse du pays est investie dans une palette diversifiée d’actifs.

Le fonds ne sert pas seulement d’instrument pour protéger les ressources financières du pays, mais aussi d’amortisseur contre les fluctuations économiques. Il protège le pays contre la volatilité des marchés des matières premières et offre une base stable pour la planification économique à long terme.

Depuis sa création, le fonds n’a cessé de s’agrandir et d’affiner sa stratégie d’investissement. Aujourd’hui, il n’est pas seulement un pilier central de la politique économique norvégienne, mais il est considéré dans le monde entier comme un modèle d’investissement durable et responsable. Son succès a inspiré de nombreux pays à créer des fonds similaires afin de gérer et de monétiser leurs propres ressources naturelles.

Stratégie d’investissement et succès en période de crise

La stratégie d’investissement du fonds souverain norvégien se caractérise par une diversification claire et structurée. Le fonds investit 40 à 60 % de ses actifs dans des actions, jusqu’à 30 % dans des obligations et 5 % maximum dans l’immobilier. Cette structure claire a largement contribué au succès et à la popularité du fonds. Grâce à la part élevée d’actions, le fonds profite des opportunités de croissance des marchés mondiaux, tandis que les obligations et l’immobilier assurent la stabilité et des revenus réguliers.

La diversification permet au fonds de répartir les risques sur de nombreux marchés et secteurs différents. Cette stratégie est particulièrement avantageuse pour rester stable en période d’incertitude économique et de volatilité des marchés.

Même en 2008, année de crise où les marchés financiers mondiaux ont fortement chuté, le fonds a prouvé sa résistance. Alors que l’indice S&P 500 a chuté de 36 %, le fonds souverain norvégien n’a perdu « que » 23 % de sa valeur. Cette baisse de valeur relativement faible montre la robustesse du fonds et sa capacité à résister à des conditions de marché extrêmes.

Outre la diversification, l’orientation à long terme du fonds joue un rôle important dans son succès. Le fonds suit une allocation d’actifs stratégique qui est régulièrement revue et adaptée afin d’atteindre les objectifs à long terme et de minimiser les risques. Cette approche disciplinée a permis au fonds de réaliser des rendements stables et attrayants au cours des dernières décennies.

Investissement éthique et répartition des richesses

Une autre marque de fabrique du fonds souverain norvégien est son fort engagement dans les critères ESG (Environnement, Social, Gouvernance). Le fonds a des directives éthiques strictes et n’investit pas dans des entreprises qui posent problème sur le plan éthique ou environnemental, comme les entreprises de tabac, les fabricants d’armes ou les pollueurs.

Cette orientation éthique ne reflète pas seulement les valeurs de la Norvège, mais s’est également avérée avantageuse sur le plan financier. Les entreprises qui respectent les critères ESG sont souvent plus stables à long terme et moins vulnérables aux scandales ou aux risques réglementaires, ce qui se traduit par une performance plus durable.

Les revenus du fonds proviennent des dividendes, des intérêts et des versements supplémentaires effectués par le gouvernement norvégien. Grâce à cette stratégie, chaque Norvégien dispose actuellement d’environ 203 000 dollars, ce qui fait de la Norvège l’une des nations les plus riches. Cette répartition de la fortune montre à quel point le fonds a réussi à gérer les revenus du pays et à quel point la population norvégienne en profite.

Historiquement, le fonds souverain norvégien a réalisé un rendement annuel moyen d’environ 6 %. Cette performance est particulièrement impressionnante si l’on considère qu’elle a été réalisée pendant une période de grandes incertitudes mondiales.

Le fonds a réussi à résister à la crise financière de 2008, à la crise de l’euro et à la pandémie du COVID-19, et même à profiter de la volatilité des marchés. Grâce à sa stratégie d’investissement disciplinée et à long terme, le fonds a continuellement créé de la valeur et renforcé la stabilité financière de la Norvège.

Bon à savoir :

Le respect strict des critères ESG reflète les valeurs éthiques du fonds et encourage l’investissement responsable.

Répliquer le fonds souverain norvégien avec des ETF en tant que particulier

Le fonds souverain norvégien est un instrument d’investissement exclusif créé pour le bénéfice exclusif de la population norvégienne. Ce fonds, officiellement connu sous le nom de Government Pension Fund Global (GPFG), a pour objectif d’assurer la prospérité de la Norvège à long terme en investissant de manière globale et diversifiée les revenus générés par les réserves de pétrole et de gaz du pays. C’est pourquoi il n’est pas possible pour les étrangers d’investir directement dans le fonds souverain norvégien.

Pour profiter néanmoins de la stratégie éprouvée du fonds, tu peux investir dans des ETF. Les ETF (Exchange Traded Funds) constituent pour les investisseurs privés un excellent moyen de reproduire la stratégie d’investissement du fonds souverain norvégien. Ils offrent un moyen simple et peu coûteux d’investir dans un large éventail d’actifs, comme le fait le fonds souverain norvégien.

Les ETF sont négociés en bourse, ce qui signifie que tu peux les acheter et les vendre comme des actions. Ils sont transparents et généralement moins chers que les fonds gérés activement, car ils répliquent généralement un indice. Cela rend les ETF particulièrement attrayants pour les investisseurs qui cherchent un moyen simple et efficace de diversifier leur stratégie d’investissement tout en maintenant les coûts à un niveau bas.

L’un des grands avantages des ETF est leur diversification. En achetant un seul ETF, tu peux investir dans des centaines, voire des milliers d’entreprises, ce qui réduit considérablement ton risque. De plus, les ETF permettent aux petits investisseurs d’accéder à des marchés et des classes d’actifs qui seraient autrement difficiles d’accès, comme les marchés boursiers internationaux ou des secteurs spécifiques.

C’est particulièrement précieux, car cela te permet de profiter des opportunités de croissance dans les marchés émergents ou les secteurs spécialisés, sans avoir besoin de connaissances spécifiques.

De plus, les ETF offrent une grande liquidité, ce qui signifie que tu peux acheter ou vendre tes investissements à tout moment, rapidement et facilement. C’est un grand avantage par rapport aux fonds d’investissement traditionnels, qui sont souvent soumis à des heures ou des conditions de négociation spécifiques.

Les ETF t’offrent la flexibilité d’adapter ton portefeuille à tes propres besoins et aux conditions du marché. Cette combinaison de diversification, de rentabilité et de flexibilité fait des ETF une option idéale si tu souhaites créer un fonds souverain norvégien pour les investisseurs privés.

Choisir les bons ETF

Pour reproduire la stratégie d’investissement du fonds souverain norvégien, tu dois choisir des ETF qui offrent une large diversification et une répartition géographique et sectorielle similaire. Voici une liste des ETF qui te permettront de composer ton ETF Fonds souverain norvégien personnel dans ton portefeuille :

- ETF d’actions mondiales : ces ETF répliquent un indice d’actions mondial, comme le MSCI World ou le FTSE All-World. Ils investissent dans des entreprises de différentes régions et de différents secteurs, ce qui garantit une large diversification. En investissant dans un tel ETF, tu as accès aux entreprises les plus grandes et les plus performantes du monde, ce qui renforce les fondations de ton portefeuille.

- ETF durables : les ETF basés sur des critères ESG sont idéaux pour reproduire la stratégie d’investissement durable du fonds souverain norvégien. On peut citer par exemple l’iShares MSCI World ESG Screened UCITS ETF ou l’Xtrackers MSCI World ESG UCITS ETF. Ces ETF investissent dans des entreprises qui respectent des normes élevées en matière de respect de l’environnement, de responsabilité sociale et de gouvernance d’entreprise. Ils te permettent d’investir de manière responsable, tant sur le plan éthique que financier.

- ETFs obligataires : pour imiter la composante obligataire du fonds souverain norvégien, tu peux investir dans des ETFs obligataires qui couvrent les obligations d’État ou les obligations d’entreprises mondiales. On peut citer par exemple l’iShares Global Govt Bond UCITS ETF ou le Vanguard Global Aggregate Bond UCITS ETF. Ces ETF offrent une source de revenus stable et aident à réduire le risque dans ton portefeuille.

- ETF immobiliers : étant donné que le fonds souverain norvégien investit également dans l’immobilier, tu peux avoir accès à ce secteur par le biais d’ETF immobiliers. L’iShares Developed Markets Property Yield UCITS ETF en est un exemple, qui investit dans des sociétés immobilières du monde entier. Ces ETF t’offrent la possibilité de profiter de la stabilité et des plus-values à long terme du marché immobilier sans devoir investir directement dans l’immobilier.

Le choix des bons ETF nécessite une réflexion et une planification minutieuses. Tu dois t’assurer que ton portefeuille est bien diversifié et qu’il couvre un large éventail de classes d’actifs et de zones géographiques. Cela t’aidera à minimiser les risques et à maximiser les chances de réussite à long terme.

Gestion de portefeuille et stratégie à long terme

Une fois que tu as choisi tes ETF, il est important de suivre une stratégie d’investissement à long terme. Le fonds souverain norvégien montre que la patience et la discipline sont essentielles. Tu dois régulièrement revoir ton portefeuille et l’adapter si tes objectifs d’investissement changent ou si certains marchés semblent surévalués ou sous-évalués.

Un examen régulier de ton portefeuille t’aidera à t’assurer que tes investissements continuent de répondre à tes objectifs à long terme et que tu réagis de manière appropriée aux évolutions du marché.

Le rééquilibrage est un aspect important de la gestion de portefeuille. Cela signifie que tu ajustes régulièrement ton portefeuille pour qu’il corresponde à nouveau à ton allocation d’actifs initiale. Par exemple, si les marchés boursiers ont fortement augmenté, tu peux réaliser une partie de tes gains et les transférer vers des obligations ou d’autres classes d’actifs plus stables afin de réduire ton risque. En rééquilibrant ton portefeuille, tu t’assures qu’il n’est pas trop dépendant d’un segment de marché particulier et qu’il reste bien diversifié.

Veille à vérifier le ratio de frais totaux (TER) des ETF afin de t’assurer que les frais ne réduisent pas trop ton rendement. Une planification et une gestion rigoureuses de tes investissements peuvent t’aider à maximiser ton rendement.

La réflexion à long terme est la clé du succès. Le fonds souverain norvégien a démontré qu’une vision à long terme et une approche disciplinée peuvent donner des résultats impressionnants. En intégrant ces principes dans ta propre stratégie d’investissement, tu peux créer une base solide pour ta réussite financière et atteindre tes objectifs à long terme.

En moyenne, le TER des ETF est d’environ 0,1 % à 0,5 %. Le montant exact peut varier en fonction du type de fonds et du fournisseur. Par exemple, les ETF à gestion passive largement diversifiés sur de grands indices comme le MSCI World ont généralement un TER plus faible, tandis que les ETF spécialisés couvrant des secteurs ou des marchés spécifiques ont souvent un TER plus élevé.

Bon à savoir :

Le TER est directement déduit des actifs du fonds, ce qui signifie que ces frais sont déjà pris en compte dans le cours de l’ETF. Cela signifie qu’en tant qu’investisseur, tu ne dois pas payer de frais supplémentaires directement.

Conclusion : Créez ton propre ETF de fonds d’État norvégien pour investisseurs privés

Le rendement du fonds souverain norvégien s’est avéré stable et attractif au fil des ans. Le fonds obligataire scandinave est ainsi un exemple remarquable d’investissement durable et réussi. Sa stratégie repose sur une large diversification, un respect strict des critères ESG et une perspective à long terme. Ces principes ont permis au fonds de rester stable en période de turbulences et de réaliser des rendements attrayants à long terme. Le fonds a démontré qu’il est possible d’investir de manière responsable tout en atteignant des objectifs financiers.

En tant qu’investisseur privé, tu peux profiter de ces principes de réussite en investissant dans des ETF qui répliquent la stratégie du fonds souverain norvégien. En utilisant des ETF d’actions mondiales, des ETF durables et des ETF d’obligations, tu peux te constituer un portefeuille largement diversifié, axé sur la croissance à long terme. Ces ETF t’offrent la possibilité de profiter des mêmes principes qui ont fait le succès du fonds souverain norvégien.

Commence dès aujourd’hui à créer ton propre portefeuille. Choisis les bons ETF, mise sur la diversification et pense à long terme. Les principes de réussite du fonds souverain norvégien peuvent t’aider à obtenir des rendements stables et durables et à atteindre tes objectifs financiers.

Utilise les connaissances acquises dans cet article pour développer une stratégie d’investissement solide et efficace, basée sur le succès à long terme. Tu as maintenant les outils en main pour apprendre de l’un des fonds les plus performants au monde et atteindre tes propres objectifs financiers.

Cette stratégie exige de la patience et de la discipline, mais les récompenses potentielles en valent la peine. En appliquant l’approche du fonds souverain norvégien à tes propres investissements, tu peux créer une base stable et durable pour ta réussite financière.

FAQ: Foire aux questions sur le fonds d’État norvégien

Aleks Bleck est le visage de Northern Finance et était déjà actionnaire, prêteur et investisseur en ETF à l'âge de 18 ans. Il se concentre sur les crédits P2P et les ETF passifs. Aleks a fondé Northern Finance en 2017 pendant ses études de gestion à Lunebourg.

Il a développé la chaîne YouTube parallèlement à son activité principale dans l'investment banking et le corporate banking, avant de se concentrer finalement à plein temps sur Northern Finance.

Viainvest se distingue parmi les fournisseurs P2P : 13% d’intérêt, des investissements adossés à des actifs et une licence de courtage en investissement, tu ne les trouveras nulle part ailleurs ! Je vais t’expliquer, à l’aide de mon expérience, si cela vaut vraiment la peine et ce à quoi tu dois faire attention. L’essentiel en […]

13% de rendement avec les crédits agricoles : mon expérience LANDE

13% de rendement avec les crédits agricoles : mon expérience LANDE

LANDE est l’un des rares fournisseurs de prêts P2P à proposer des garanties physiques. Ici, on prête de l’argent aux agriculteurs et on les rémunère avec des taux d’intérêt à deux chiffres ! J’ai résumé pour toi si ce système fonctionne, ce à quoi tu dois faire attention et quelles ont été mes expériences personnelles […]