19% d’intérêt par an à l’aide de prêts P2P, est-ce possible ? C’est pourtant le cas ! Le fournisseur CrowdedHero octroie des prêts à de jeunes entreprises, avec lesquels tu peux également profiter en tant qu’investisseur. Dans cet article, je te présente mes expériences personnelles avec CrowdedHero, les informations les plus importantes sur le fournisseur, […]

Les 10 meilleurs ETF 2024 pour un meilleur rendement

L’inflation élevée, la hausse des taux d’intérêt et la perspective d’une longue récession poussent les investisseurs à chercher des investissements lucratifs. Les 10 meilleurs ETF 2024 ont la possibilité de générer des profits pour nous grâce à des placements financiers à haut rendement, même en période difficile !

Je voudrais aujourd’hui te présenter mes candidats pour les 10 meilleurs ETF 2024. Ils recouvrent des domaines tels que le secteur de l’énergie, la pharmacie, les entreprises « value » et bien d’autres encore. Il faudra bien sûr attendre 12 mois pour savoir s’ils réaliseront réellement les plus gros bénéfices de toute l’année. Cependant, sur la base de mon analyse, je considérerais leurs chances de trouver des ETF offrant des rendements élevés comme très bonnes.

Le plus important en bref :

- Dans le contexte actuel, de nombreux investissements subissent de lourdes pertes. Certains ETF peuvent néanmoins en profiter

- Plusieurs secteurs (comme l’énergie) font actuellement de gros bénéfices

- D’autres domaines deviennent lucratifs (par exemple les marchés émergents) quand la tendance s’inverse.

- Avec des ETF spéciaux, tu peux aussi profiter des taux d’intérêt élevés ou d’une hausse de l’inflation !

Qu’est-ce que les ETF ?

ETF signifie « Exchange-Traded Funds » (fonds négociés en bourse). Ce sont des fonds de placement qui, comme les actions, sont négociés en bourse.

Les ETF offrent différents avantages aux investisseurs :

- Diversification : un ETF peut englober un large éventail de titres tels que des actions, des obligations ou des matières premières, ce qui permet aux investisseurs d’investir dans différents marchés et secteurs.

- Rentabilité : les ETF ont habituellement des frais moins élevés que les fonds d’investissement classiques, car ils sont souvent gérés de manière passive, c’est-à-dire qu’ils essaient de reproduire la performance d’un indice donné plutôt que de sélectionner activement des titres.

- Flexibilité : comme les ETF sont négociés sur des bourses, les investisseurs ont la possibilité de les acheter et de les vendre aux prix actuels du marché au cours des heures de négociation.

- Transparence : les ETF divulguent quotidiennement leurs actifs, ce qui permet aux investisseurs de savoir exactement dans quels titres ils investissent.

- Efficacité fiscale : dans de nombreux pays, les ETF sont fiscalement plus efficaces que les fonds d’investissement traditionnels, ce qui signifie que les investisseurs peuvent payer moins d’impôts sur les plus-values et les dividendes.

Les ETF sont populaires auprès des investisseurs qui cherchent un moyen peu coûteux et pratique de diversifier leur portefeuille. Il est en revanche important que les investisseurs comprennent les caractéristiques et les risques spécifiques de chaque ETF avant d’investir.

Quels sont les meilleurs ETF ?

Une inflation à deux chiffres, des taux d’intérêt en forte hausse et la perspective d’une année de récession totale : la situation actuelle n’est pas idéale pour les investisseurs. Des titres qui, il y a quelques semaines encore, étaient considérés comme des investissements sûrs et à haut rendement font aujourd’hui mauvaise figure. Ainsi, les valeurs technologiques américaines comme Amazon, Alphabet, Apple et autres ont subi de fortes pertes. Résultat : une chute de près de 30 % pour le NASDAQ !

De nombreux investisseurs paniquent à présent à la recherche des classes d’actifs sûres restantes. Certes, nous pouvons généralement profiter de la baisse ou de l’immobilité des cours, mais les méthodes employées pour y arriver (ventes à découvert, négoce d’options …) ont leurs propres inconvénients et risques.

Investir dans un produit financier que l’on ne comprend ou ne maîtrise pas complètement soi-même conduit presque toujours à des pertes massives. La plupart des investisseurs privés ont donc plus de chances de réussir en restant sur des actifs connus et éprouvés. Et quelle classe d’actifs répond au mieux à cette définition que les ETF ?

Les Exchange Traded Funds contiennent toujours plusieurs actions ou autres titres. Ils sont basés sur un indice préétabli, de telle sorte que leur composition est prédéfinie. Il n’est donc pas nécessaire de recourir à un gestionnaire hautement rémunéré pour gérer l’investissement. Cela se traduit à son tour par le faible coût des ETF.

Toutefois, un ETF n’est en aucun cas une garantie de rendement ! Beaucoup de fonds ont subi de lourdes pertes par le passé. Avec la récession qui s’annonce, d’autres ETF devraient subir le même sort, alors que d’autres montrent un énorme potentiel en ce moment même – les 10 meilleurs ETF de 2024 à peine !

Quelles valeurs énergétiques figurent parmi les meilleurs ETF 2024 ?

L’attaque russe contre l’Ukraine a déclenché une crise économique et politique. La dépendance de l’Europe, et plus particulièrement de l’Allemagne, vis-à-vis du gaz et du pétrole russes est devenue évidente. Parallèlement, l’incertitude des consommateurs et des entreprises a entraîné une augmentation de l’inflation et a marqué le début de la récession actuelle.

Le remplacement des combustibles fossiles en provenance de Russie a toutefois été rapidement trouvé : Les exportations accrues en provenance d’autres États sont beaucoup plus chères et procurent des bénéfices records aux entreprises énergétiques impliquées. Il n’est donc pas surprenant que ma liste des 10 meilleurs ETF de 2024 comprenne deux produits qui investissent dans le secteur de l’énergie. Alerte spoiler : l’un d’entre eux a enregistré les plus gros bénéfices de tous les produits analysés au cours des 12 derniers mois !

Les personnes qui misent aujourd’hui sur un ETF énergétique peuvent obtenir des rendements élevés grâce à ces évolutions actuelles. En même temps, le risque augmente chaque jour, car l’envolée actuelle ne peut pas durer indéfiniment. Les énergies renouvelables sont plus sûres, plus respectueuses de l’environnement et fournissent de l’électricité/de l’énergie à des prix nettement inférieurs.

La Russie continue de vendre du gaz à l’Europe, mais utilise pour cela des pays tiers comme l’Azerbaïdjan. La politique interviendra-t-elle dans ce domaine et imposera-t-elle de nouvelles sanctions ? Les centrales nucléaires françaises ne pourront-elles toujours pas fonctionner en 2024 en raison de la sécheresse ? Le marché de l’énergie reste un environnement d’investissement extrêmement passionnant, avec des potentiels importants et des risques non négligeables !

10 meilleurs ETF en 2024

Pour trouver les 10 meilleurs ETF de 2024, j’ai analysé différents ratios. Comme les résultats des fonds ne représentent toutefois toujours que des valeurs du passé, j’ai également eu recours aux recommandations et aux procédures d’investisseurs professionnels connus.

Bien évidemment, il est impossible de savoir avec certitude si mes 10 meilleurs ETF de 2024 vont effectivement produire les résultats escomptés. Il y a toutefois de bonnes chances, selon moi, que cette liste te donne un aperçu des ETF lucratifs actuels.

Attention !

Il ne s’agit pas d’un conseil en investissement, mais de mon avis et de mon analyse personnelle – comme je ne suis pas conseiller en investissement, je peux bien sûr me tromper à ce sujet !

1. iShares S&P 500 Energy Sector ETFs

| Nom | iShares S&P 500 Energy Sector |

| ISIN | IE00B42NKQ00 |

| Volumes | 1,9 Mrd € |

| Dividende | Capitalisant |

| Début | 20.11.2015 |

| Plus grands titres | Part dans l’ETF |

| EXXON MOBIL CORP | 26,59 % |

| CHEVRON CORP. | 18,75 % |

| CONOCOPHILLIPS | 9,49 % |

| EOG RESOURCES INC | 4,76 % |

| PIONEER NATURAL RESOURCES CO. | 3,72 % |

On commence la liste des 10 meilleurs ETF 2024 avec un candidat du secteur de l’énergie. Le iShares S&P 500 Energy Sector ETF comprend 23 sociétés actives dans l’extraction, le raffinage et le transport de pétrole et de gaz.

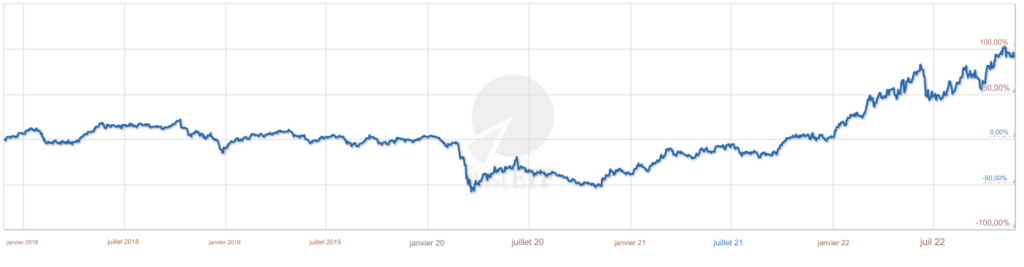

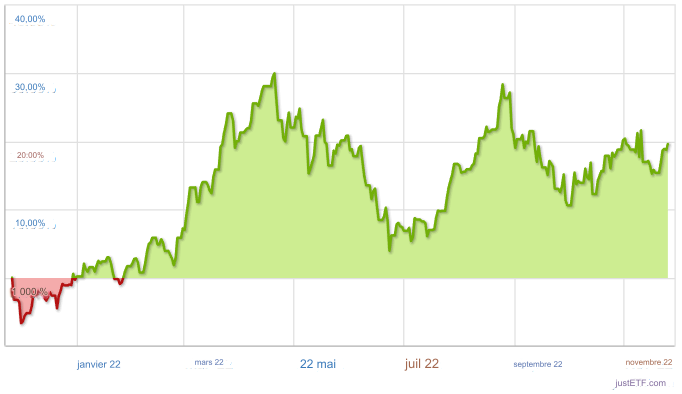

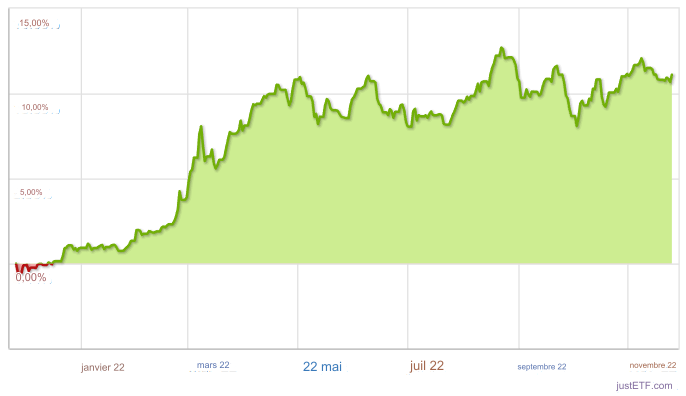

Sur les 12 derniers mois, ce fonds a réalisé une forte performance de 87 %, ce qui le place en tête des 10 meilleurs ETF 2024. Un coup d’œil sur les résultats des cinq dernières années montre tout de même « seulement » 92 %. Ce n’est donc qu’après l’attaque de la Russie contre l’Ukraine, qui a montré à quel point l’approvisionnement mondial en énergies fossiles était réellement bancal, que les choses ont commencé à s’améliorer.

Les chiffres clés de cet ETF font très bonne impression : avec un coût total de 0,15 % par an, il est accessible aux investisseurs avec peu de frais. Grâce à un tracking difference négatif, il est même effectivement encore plus avantageux qu’il n’y paraît à première vue.

L’un des inconvénients évidents de l’iShares S&P 500 Energy Sector est la faible présence d’entreprises dans l’indice. Il en résulte une énorme concentration, puisque les dix plus grandes entreprises représentent près de 80 % de cet ETF ! Cette concentration est certainement l’une des raisons du succès massif du fonds, car il s’agit des plus grands groupes pétroliers du monde. Les investisseurs ne doivent toutefois pas s’attendre à un investissement bien diversifié !

Un ratio cours/bénéfices de plus de 20 et un ratio cours/valeur comptable de 2,85 indiquent par ailleurs des risques importants. Comme les actions contenues dans le fonds ont déjà obtenu des résultats aussi impressionnants, le risque de perte de cours à l’avenir est également élevé.

Investir dans ce candidat de notre liste des 10 meilleurs ETF de 2024, c’est donc miser sur des prix de l’énergie élevés à long terme. Les chances que ce pari soit payant sont généralement bonnes. Il n’en reste pas moins qu’il existe un risque correspondant et qu’il ne s’agit donc pas d’un investissement à l’abri de la crise.

2. Invesco Morningstar US Energy Infrastructure MLP ETF

| Nom | Invesco Morningstar US Energy Infrastructure MLP UCITS ETF Dist |

| ISIN | IE00B8CJW150 |

| Volumes | 180 M € |

| Dividende | Distributif |

| Début | 15.05.2013 |

| Plus grands titres | Part dans l’ETF |

| ENERGY TRANSFER UNT | 9,75 % |

| ENTERPRISE PRODUCTS PARTNERS UNT | 9,55 % |

| MPLX COM UNT | 6,64 % |

| MAGELLAN MIDSTREAM PARTNERS UNT | 6,52 % |

| BLACK STONE MINERALS UNT | 5,77 % |

Si vous souhaitez aussi investir dans le secteur de l’énergie américain, mais que vous n’êtes pas intéressé par les poids lourds de l’industrie pétrolière, le Morningstar US Energy Infrastructure MLP ETF d’Invesco pourrait vous être plus utile.

En se concentrant sur l’infrastructure nécessaire à l’acheminement de l’énergie proprement dite, on obtient une alternative intéressante pour les investisseurs. Ce domaine très proche te permet de diversifier un investissement énergétique et d’assurer ainsi une plus grande sécurité.

Les résultats des 12 derniers mois montrent que tu ne dois en aucun cas renoncer à des rendements intéressants : les investisseurs ont réalisé ici près de 40% de bénéfices. Mais ici aussi, l’âge d’or ne commencera qu’en 2022, car les chiffres des cinq dernières années ne valent pas la peine d’être mentionnés …

Cet ETF est malheureusement assez cher, avec des frais de 0,5 % par an. Ce montant est même augmenté par la différence de suivi de 1,16 %, qui le rend en pratique deux fois plus cher que ne le suggère le Total Expense Ratio TER ! De plus, il n’atteint pas le volume minimum de 300 millions d’euros pour un ETF « sain ».

Des risques supplémentaires sont également liés à la structure synthétique de l’ETF, dans laquelle les titres sont représentés par ce que l’on appelle un « swap ETF », c’est-à-dire qu’ils n’existent finalement pas vraiment. Ce processus crée une dépendance supplémentaire vis-à-vis d’autres prestataires de services financiers, dont je ne suis personnellement pas fan.

Avec seulement 19 entreprises, il s’agit là aussi d’une forte concentration. En contrepartie, les investisseurs peuvent se réjouir de la distribution d’un dividende intéressant de 6,9% par an actuellement !

En raison du potentiel considérable que j’attribue au secteur des infrastructures énergétiques, l’Invesco Morningstar US Energy Infrastructure MLP ETF a tout de même réussi à se hisser dans la liste des 10 meilleurs ETF de 2024. Toutefois, seuls ceux qui sont conscients des risques devraient s’y intéresser.

3. Vanguard FTSE All World High Dividend Yield ETF

| Nom | Vanguard FTSE All World High Dividend Yield |

| ISIN | IE00B8GKDB10 |

| Volumes | 2,9 Mrd € |

| Dividende | Distributif |

| Début | 21.05.2013 |

| Plus grands titres | Part dans l’ETF |

| JOHNSON & JOHNSON | 1,98 % |

| EXXON MOBIL CORP | 1,69 % |

| JPMORGAN CHASE & CO | 1,41 % |

| PROCTER & GAMBLE CO | 1,41 % |

| NESTLE SA ORD | 1,34 % |

Avec le Vanguard FTSE All World High Dividend Yield, nous avons un véritable classique dans notre liste des 10 meilleurs ETF de 2024, et ce n’est pas sans raison : miser sur les dividendes est une stratégie éprouvée depuis des décennies, qui apporte stabilité et cash-flow dans son propre portefeuille. C’est précisément cette stratégie qui est idéalement représentée par le Vanguard FTSE All World High Dividend Yield.

Pour ce faire, l’indice FTSE All World, qui comprend des entreprises du monde entier, est filtré en fonction des plus gros payeurs de dividendes. Il en résulte plus de 1.000 entreprises de différents secteurs. Cela fait de cet ETF l’un des candidats les plus diversifiés de notre liste des 10 meilleurs ETF 2024.

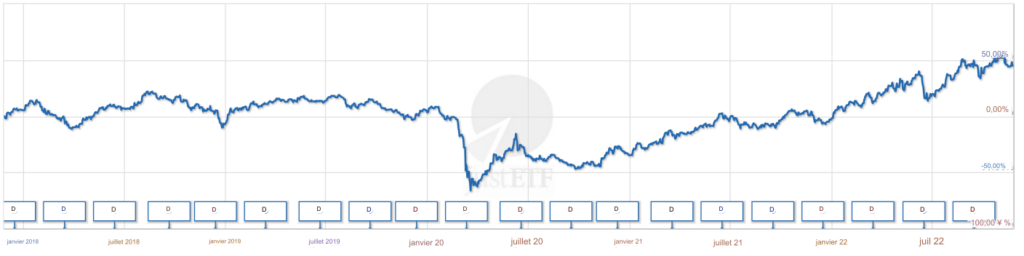

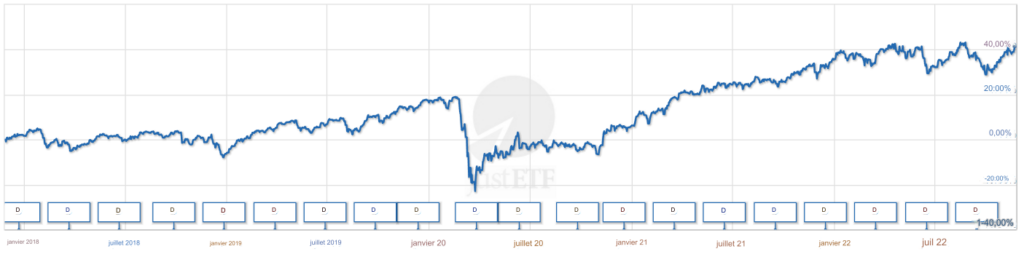

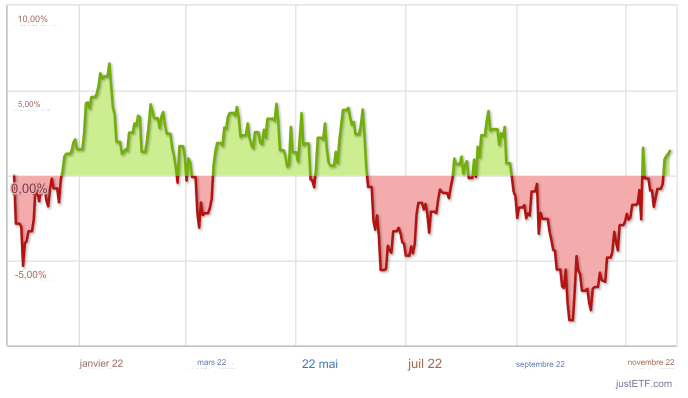

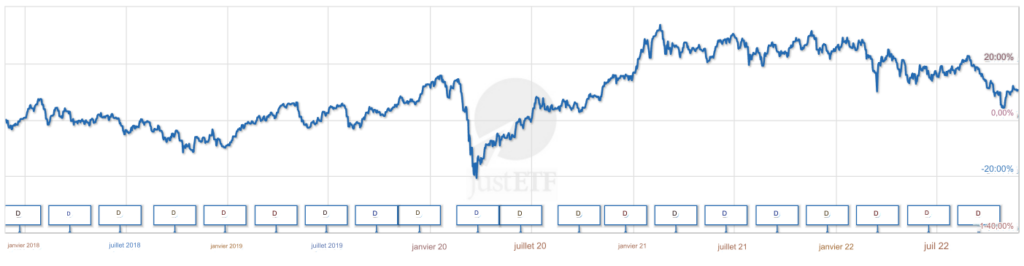

Le Vanguard FTSE All World High Dividend Yield ne peut pas rivaliser avec les résultats extrêmes du secteur de l’énergie. Les investisseurs ont toutefois pu se réjouir d’un solide 6 % en 2022, année de crise. Les années précédentes ont été de véritables montagnes russes, mais ont finalement débouché sur un gain de 41 % sur 5 ans.

Actuellement, 3,73 % de dividendes sont distribués chaque année. Les frais n’en absorbent qu’une petite partie, car avec 0,29 % de frais par an et une différence de suivi légèrement négative, cet ETF est plutôt avantageux.

Le ratio cours/bénéfices de 10,5 et le ratio cours/valeur comptable de 1,6 plaident également en faveur des opportunités à long terme du Vanguard FTSE All World High Dividend Yield. Contrairement aux ETF énergétiques précédents, la troisième place des 10 meilleurs ETF 2024 offre donc une sécurité nettement plus élevée.

4. iShares Edge MSCI World Value Factor ETF

| Nom | iShares Edge MSCI World Value Factor |

| ISIN | IE00BP3QZB59 |

| Volumes | 3,9 Mrd € |

| Dividende | Capitalisant |

| Début | 03.10.2014 |

| Plus grands titres | Part dans l’ETF |

| INTEL CORP | 2,19 % |

| PFIZER ORD | 1.99 % |

| SHELL PLC | 1,96 % |

| TOYOTA MOTOR CORP | 1,87 % |

| CISCO SYSTEMS INC | 1,85 % |

La prochaine entrée de notre liste des 10 meilleurs ETF de 2024 utilise aussi un indice mondial et le filtre par la suite. L’iShares Edge MSCI World Value Factor utilise trois indicateurs : le ratio cours/valeur comptable, le ratio court/bénéfices futurs attendus et le ratio valeur d’entreprise/cash-flow opérationnel.

Ces critères doivent permettre de trouver des actions particulièrement précieuses. En temps de crise, ces titres « value » sont généralement beaucoup plus stables, car ils appartiennent généralement à des entreprises établies et prospères.

Ce calcul est également valable pour l’iShares Edge MSCI World Value Factor, puisque l’ETF a réalisé un rendement positif de près d’un pour cent, ce qui est nettement mieux que la plupart de ses concurrents, qui ont souvent enregistré de lourdes pertes sur la même période !

Avec 0,3% par an et un tracking difference légèrement négatif, cette entrée de notre liste des 10 meilleurs ETF de 2024 est bien abordable. Il est également particulièrement adapté aux investisseurs soucieux de sécurité en raison de sa bonne diversification (400 sociétés sont incluses).

5. iShares US Dollar Ultrashort Bond ETF

| Nom | iShares US Dollar Ultrashort Bond ETF |

| ISIN | IE00BGCSB447 |

| Volumes | 838 M € |

| Dividende | Capitalisant |

| Début | 03.07.2018 |

| Plus grands titres | Part dans l’ETF |

| IE00BK8MB266 | 2,19 % |

| US68389XBR52 | 1,70 % |

| US35671DAZ87 | 1,56 % |

| US06051GEU94 | 1,30 % |

| US46625HJH49 | 1,00 % |

La hausse des taux d’intérêt rend la vie difficile à de nombreux produits financiers et investisseurs – pourquoi ne pas profiter précisément de cette situation ? Avec l’iShares US Dollar Ultrashort Bond ETF, nous pouvons investir dans des obligations américaines à court terme et profiter des taux d’intérêt.

Sont incluses les obligations notées « investment grade » et d’une durée maximale d’un an si elles sont à taux fixe ou de trois ans si elles sont à taux variable.

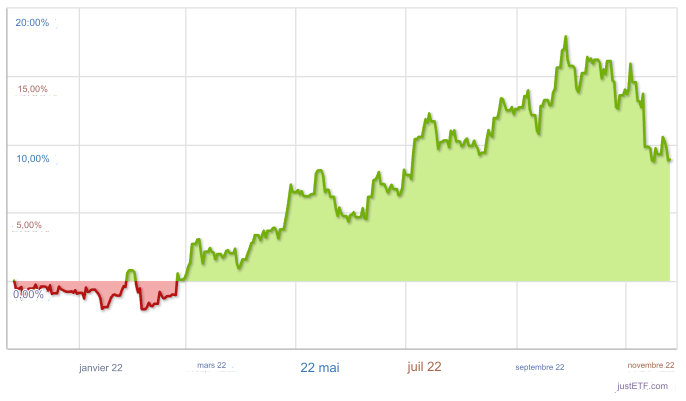

Au total, 514 obligations de ce type assurent une bonne diversification. L’augmentation des taux d’intérêt directeurs aux États-Unis cette année a permis à l’ETF de réaliser un rendement intéressant d’un peu plus de 8 %. Comme il est très probable que les taux d’intérêt maintiennent leur niveau actuel, l’iShares US Dollar Ultrashort Bond ETF devrait lui aussi continuer à en profiter.

Les faibles coûts de seulement 0,09% par an sont particulièrement intéressants, et la différence de suivi de 0,11% n’y change pas grand-chose. Cela fait de l’iShares US Dollar Ultrashort Bond ETF un investissement attractif pour tous ceux qui veulent profiter des taux d’intérêt élevés actuels.

6. SPDR Bloomberg 1-3 Month T-Bill ETF

| Nom | SPDR Bloomberg 1-3 Month T-Bill UCITS ETF |

| ISIN | IE00BJXRT698 |

| Volumes | 146 M € |

| Dividende | Capitalisant |

| Début | 17.07.2019 |

| Plus grands titres | Part dans l’ETF |

| US912796N968 | 10,28 % |

| US912796W621 | 8,88 % |

| US912796M895 | 8,87 % |

| US912796W548 | 8,80 % |

| US912796W704 | 8,21 % |

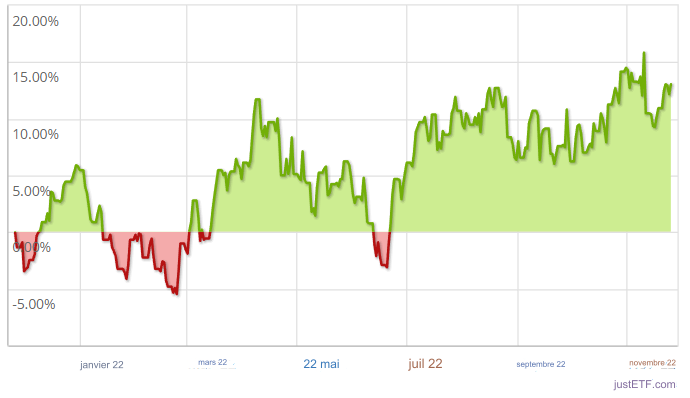

Le SPDR Bloomberg 1-3 Month T-Bill ETF utilise lui aussi des obligations, mais dans ce cas directement émises par le gouvernement américain. Cela permet d’obtenir des rendements intéressants en période de récession et de hausse des taux d’intérêt. Les investisseurs ont déjà ressenti cet effet cette année et ont déjà pu réaliser un gain de 9 %.

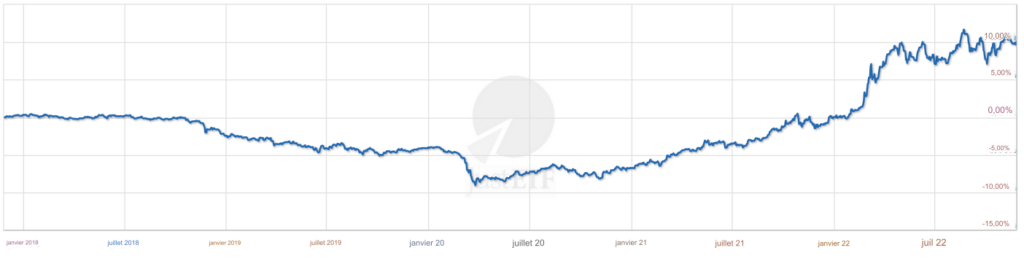

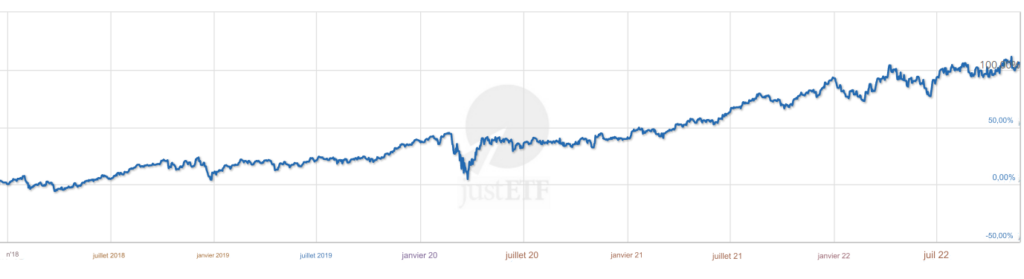

Mais si l’on regarde plus loin dans le temps, on tombe sur des chiffres moins sympathiques. Ce n’est pas surprenant, car cet ETF n’est vraiment lucratif que depuis le relèvement des taux d’intérêt cette année. Depuis son lancement en juillet 2019, les investisseurs n’ont pu y prendre que 11 %.

Les investisseurs profitent de frais réduits (0,10 % par an, différence de suivi de 0,10 % également). Il comprend 14 titres représentant des obligations d’État individuelles avec une date de référence. Ce candidat de notre liste des 10 meilleurs ETF de 2024 est donc destiné aux investisseurs soucieux de sécurité et qui souhaitent profiter des taux d’intérêt élevés actuels.

7. iShares Agribusiness ETF

| Nom | iShares Agribusiness |

| ISIN | IE00B6R52143 |

| Volumes | 913 M € |

| Dividende | Capitalisant |

| Début | 16.09.2011 |

| Plus grands titres | Part dans l’ETF |

| DEERE ORD | 10,18 % |

| NUTRIEN LTD | 10,15 % |

| ARCHER DANIELS MIDLAND CO. | 10,10 % |

| CORTEVA INC. | 9,89 % |

| TYSON FOODS INC -A | 4,66 % |

L’alimentation est l’un des biens qui a connu les plus fortes hausses de prix liées à l’inflation ces derniers mois. Avec l’iShares Agribusiness, tu peux profiter de cette évolution, car l’ETF contient les plus grandes entreprises cotées en bourse dans les domaines de l’agriculture et de la production alimentaire.

On y trouve des entreprises comme le fabricant de tracteurs John Deere, le producteur de semences Corteva ou Tyson Foods, qui couvre un cinquième des besoins en viande aux Etats-Unis. Au cours des 12 derniers mois, l’ETF a ainsi pu réaliser un rendement de 19%, alors que de nombreuses actions et ETF ont plutôt enregistré des pertes.

Le résultat sur cinq ans, avec un bénéfice de 79 %, est tout à fait honorable. Avec 0,55 % par an, les investisseurs doivent néanmoins s’attendre à des coûts plutôt élevés. En contrepartie, tu as accès à un secteur d’activité très sûr, qui devrait rester lucratif à l’avenir.

8. Lyxor Euro 2-10Y Inflation Expectations ETF

| Nom | Lyxor Euro 2-10Y Inflation Expectations |

| ISIN | LU1390062245 |

| Volumes | 1,2 Mrd € |

| Dividende | Capitalisant |

| Début | 13.04.2016 |

| Plus grands titres | Part dans l’ETF |

| OAT IE 1.85% 07/27 | 12,64 % |

| DBRI IE 0.5% 4/30 | 11,19 % |

| DBRI IE 0.1% 4/26 | 9,07 % |

| OAT IE 0.7% 7/30 | 8,64 % |

| OAT IE 3.15% 07/32 | 8,33 % |

Un autre problème majeur auquel les investisseurs sont actuellement confrontés est l’inflation élevée. Mais là encore, les ETF offrent la possibilité de faire de la nécessité une vertu : le Lyxor EUR 2-10Y Inflation Expectations te permet de profiter de l’inflation !

Pour ce faire, les obligations d’État de l’Allemagne et de la France ainsi que leurs positions courtes sont utilisées afin de générer des bénéfices à partir des anticipations d’inflation des marchés. Avec les valeurs d’inflation élevées actuelles, le Lyxor Euro 2-10Y Inflation Expectations en profite et affiche des rendements élevés. Toutefois, si l’inflation devait à nouveau baisser, cet ETF connaîtrait également une baisse.

De cette façon, les investisseurs ont pu obtenir ici un rendement de 11 % l’an passé. Comme l’inflation était beaucoup plus faible auparavant, les résultats de l’ETF sont également nettement moins bons sur cette période. Si l’on considère les cinq dernières années, le rendement n’a été que de 10 petits pour cent.

Ceux qui veulent miser sur l’inflation avec ce candidat de notre liste des 10 meilleurs ETF de 2024 doivent être conscients du risque d’un tel pari. Les frais de l’ETF, qui s’élèvent à 0,25 % et la différence de suivi à 0,42 %, sont toutefois relativement supportables.

9. Vanguard FTSE Emerging Markets

| Nom | Vanguard FTSE Emerging Markets UCITS ETF |

| ISIN | IE00B3VVMM84 |

| Volumes | 1,8 Mrd € |

| Dividende | Distributif |

| Début | 22.05.2012 |

| Plus grands titres | Part dans l’ETF |

| TWN SEMICONT MAN ORD | 5,98 % |

| TENCENT HLDGS. LTD | 3,76 % |

| ALIBABA GROUP HOLDING LTD ORD | 2,66 % |

| RELIANCE INDUSTRIES ORD A | 1,73 % |

| MEITUAN DIANPING | 1,61 % |

L’économie des pays émergents et en développement a été sévèrement touchée par les taux d’intérêt élevés et la force du dollar. Par conséquent, les ETF comme le Vanguard FTSE Emerging Markets, qui misent précisément sur les entreprises de ces régions, sont actuellement en mauvaise posture.

Mais ce qui baisse doit tôt ou tard remonter ! En cas de renversement de tendance, les titres du secteur des marchés émergents devraient être tout particulièrement lucratifs. Bien que ses résultats actuels ne le laissent pas présager, le Vanguard FTSE Emerging Markets s’est retrouvé dans ma liste des 10 meilleurs ETF de 2024 en raison de ce potentiel.

Les investisseurs peuvent y faire des achats à un prix très avantageux : Le rapport cours/bénéfice de 9,6 est tout aussi attrayant que le dividende de 3,9 % par an. Cela constitue au moins une petite consolation, compte tenu du mauvais rendement de -13 % au cours des douze derniers mois.

Des frais de 0,22 % par an et un tracking difference de 0,26 % placent le Vanguard FTSE Emerging Markets dans la moyenne en matière de frais. Les plus de 1.000 titres qu’il contient et la possibilité d’investir en dehors du marché américain sont en outre intéressants pour diversifier son portefeuille.

10. iShares S&P 500 Healthcare Sector ETFs

| Nom | iShares S&P 500 Healthcare Sector |

| ISIN | IE00B43HR379 |

| Volumes | 2,8 Mrd € |

| Dividende | Capitalisant |

| Début | 20.11.2015 |

| Plus grands titres | Part dans l’ETF |

| UNITEDHEALTH GRP. INC | 10,30 % |

| JOHNSON & JOHNSON | 9,36 % |

| ELI LILLY & CO | 5,63 % |

| ABBVIE ORD SHS | 5,46 % |

| PFIZER ORD | 5,36 % |

Le secteur américain de la santé est globalement très rentable – même une récession ou une inflation n’y changera pas grand-chose. Avec l’iShares S&P 500 Healthcare Sector de ma liste des 10 meilleurs ETF de 2024, tu peux justement profiter de ce domaine !

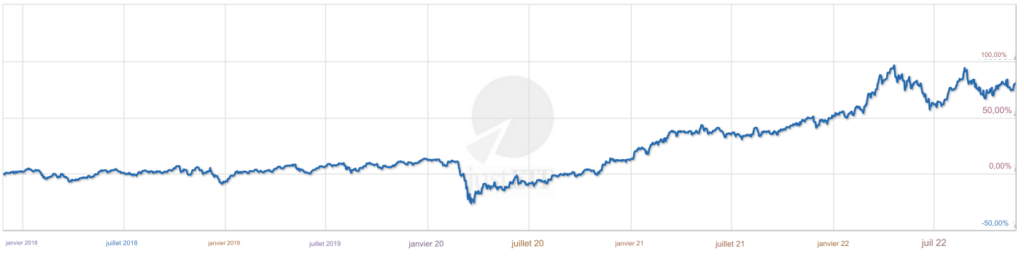

Durant l’année de crise de 2022, les investisseurs ont ainsi pu obtenir un rendement de 12 %. Ceux qui investissent depuis cinq ans ont même pu se réjouir d’un incroyable taux de 105 % ! À cela s’ajoutent des frais annuels extrêmement bas de 0,15 % et un tracking difference de -0,15 %.

La vigilance est tout de même recommandée en raison de la présence de seulement 64 entreprises, du risque de concentration sur le marché américain et du rapport cours/bénéfices élevé : Le PER, actuellement supérieur à 23, indique une surévaluation qui pourrait entraîner une chute des cours. Néanmoins, l’iShares S&P 500 Healthcare Sector est un candidat très intéressant pour ton portefeuille, ne serait-ce qu’en raison de son rendement jusqu’à présent.

Conclusion : les 10 meilleurs ETF en 2024 pour ton portefeuille

Ma liste des 10 meilleurs ETF de 2024 comprend des titres qui présentent un potentiel significatif pour des raisons très différentes. Tu y trouveras des ETF qui ont déjà généré des rendements massifs par le passé et qui, je l’espère, continueront à le faire à l’avenir. Mais il y a aussi des candidats qui sont actuellement en mauvaise position, mais qui pourraient bénéficier d’un renversement de tendance l’année prochaine.

Pour tous les titres, tu dois être conscient qu’il n’y a aucune garantie de hausse future des cours. Par exemple, on peut supposer que les prix de l’énergie resteront élevés dans les mois à venir, mais une mesure politique ou un changement de contexte économique pourrait faire chuter les prix du pétrole, du gaz et autres. Les ETF concernés devraient alors subir des pertes en conséquence.

Comme toujours, tu dois faire attention à bien diversifier ton portefeuille : les titres de ma liste des 10 meilleurs ETF de 2024 peuvent être un complément lucratif à tes investissements. Malgré de bonnes chances d’obtenir des bénéfices substantiels, ne mets pas tous tes œufs dans le même panier !

FAQ – Foire aux questions sur la liste des 10 meilleurs ETF de 2024 ?

Aleks Bleck est le visage de Northern Finance et était déjà actionnaire, prêteur et investisseur en ETF à l'âge de 18 ans. Il se concentre sur les crédits P2P et les ETF passifs. Aleks a fondé Northern Finance en 2017 pendant ses études de gestion à Lunebourg.

Il a développé la chaîne YouTube parallèlement à son activité principale dans l'investment banking et le corporate banking, avant de se concentrer finalement à plein temps sur Northern Finance.

Viainvest se distingue parmi les fournisseurs P2P : 13% d’intérêt, des investissements adossés à des actifs et une licence de courtage en investissement, tu ne les trouveras nulle part ailleurs ! Je vais t’expliquer, à l’aide de mon expérience, si cela vaut vraiment la peine et ce à quoi tu dois faire attention. L’essentiel en […]

13% de rendement avec les crédits agricoles : mon expérience LANDE

13% de rendement avec les crédits agricoles : mon expérience LANDE

LANDE est l’un des rares fournisseurs de prêts P2P à proposer des garanties physiques. Ici, on prête de l’argent aux agriculteurs et on les rémunère avec des taux d’intérêt à deux chiffres ! J’ai résumé pour toi si ce système fonctionne, ce à quoi tu dois faire attention et quelles ont été mes expériences personnelles […]