Interessi del 19% all’anno con l’aiuto dei prestiti P2P: è possibile? Lo è! Il provider CrowdedHero concede prestiti per giovani aziende, di cui puoi beneficiare anche tu come investitore. In questo articolo ti mostrerò la mia personale esperienza con CrowdedHero, le informazioni più importanti sul provider, i possibili rischi e i progetti in corso! Aspetti […]

Perdita totale dell’ETF – Perdi tutto il tuo patrimonio con gli ETF?

Immagina di investire tutti i tuoi soldi per molti anni e di risparmiare per raggiungere un obiettivo specifico. All’improvviso, il tuo portafoglio va in rosso e perdi tutto il tuo patrimonio. Questo è uno scenario che i principianti del mercato azionario temono particolarmente. Ma è possibile se investi in ETF? In questo articolo scoprirai quali rischi devi aspettarti, quanto è realistica una perdita totale dell’ETF e come puoi aumentare la sicurezza del tuo portafoglio!

Aspetti rilevanti:

- Se vuoi investire in ETF, devi essere consapevole di questi rischi

- Scopri cosa succede ai tuoi beni in caso di fallimento di un fornitore

- Imparerai anche a gestire le fluttuazioni del tuo portafoglio

- Se segui questi consigli, puoi aumentare in modo significativo la sicurezza del tuo portafoglio

Rischi: È possibile una perdita totale dell’ETF?

Di seguito analizzeremo i vari svantaggi dei fondi ETF o i possibili rischi che possono insorgere quando si investe in ETF.

1. ETF tematici

Gli ETF tematici e di nicchia sono una minaccia realistica nello spazio degli ETF. Gli ETF tematici investono in idee e società innovative che offrono opportunità per il futuro o che stanno vivendo un momento di grande successo.

Un ETF con rendimenti elevati rientra spesso in questa categoria, ma è impossibile prevedere come un particolare settore si svilupperà in futuro. Si tratta quindi di una sorta di scommessa sul futuro, in quanto investe solo in determinati settori o paesi.

- Gli ETF tematici sono di solito molto meno diversificati

- Contengono un numero inferiore di posizioni, rendendo più difficile per le società rimanenti assorbire le fluttuazioni o le inadempienze

- Una bassa diversificazione aumenta quindi il rischio del tuo portafoglio

Questo non significa che gli ETF tematici siano generalmente una cattiva scelta. Tuttavia, dovresti utilizzare questi ETF solo se hai già costruito un portafoglio globale diversificato e ampio e se hai sufficiente esperienza. In questi casi, puoi utilizzare gli ETF di nicchia per aumentare i tuoi rendimenti.

2. Le fluttuazioni dei prezzi in borsa

Gli ETF sono titoli negoziati in borsa. Come tutte le altre classi di attività negoziate in borsa, è lecito aspettarsi delle fluttuazioni di prezzo. Se l’economia si indebolisce, e di conseguenza anche i prezzi, potrai accorgertene nei tuoi investimenti.

Soprattutto i principianti possono essere sopraffatti quando il loro portafoglio va in rosso per la prima volta. Alcuni investitori si lasciano prendere dall’emozione e cercano di vendere i propri titoli per “salvare” il patrimonio rimanente. Ma questo è esattamente ciò che dovresti evitare come investitore se non vuoi realizzare una perdita.

Gli alti e bassi del mercato azionario fanno parte della vita quotidiana e degli investimenti. I prezzi in calo possono anche avere dei vantaggi e fornire un punto di ingresso favorevole. Soprattutto quando si investe con un ETF, è importante avere un orizzonte di investimento lungo e non lasciarsi turbare dal calo dei prezzi.

3. ETF sintetici

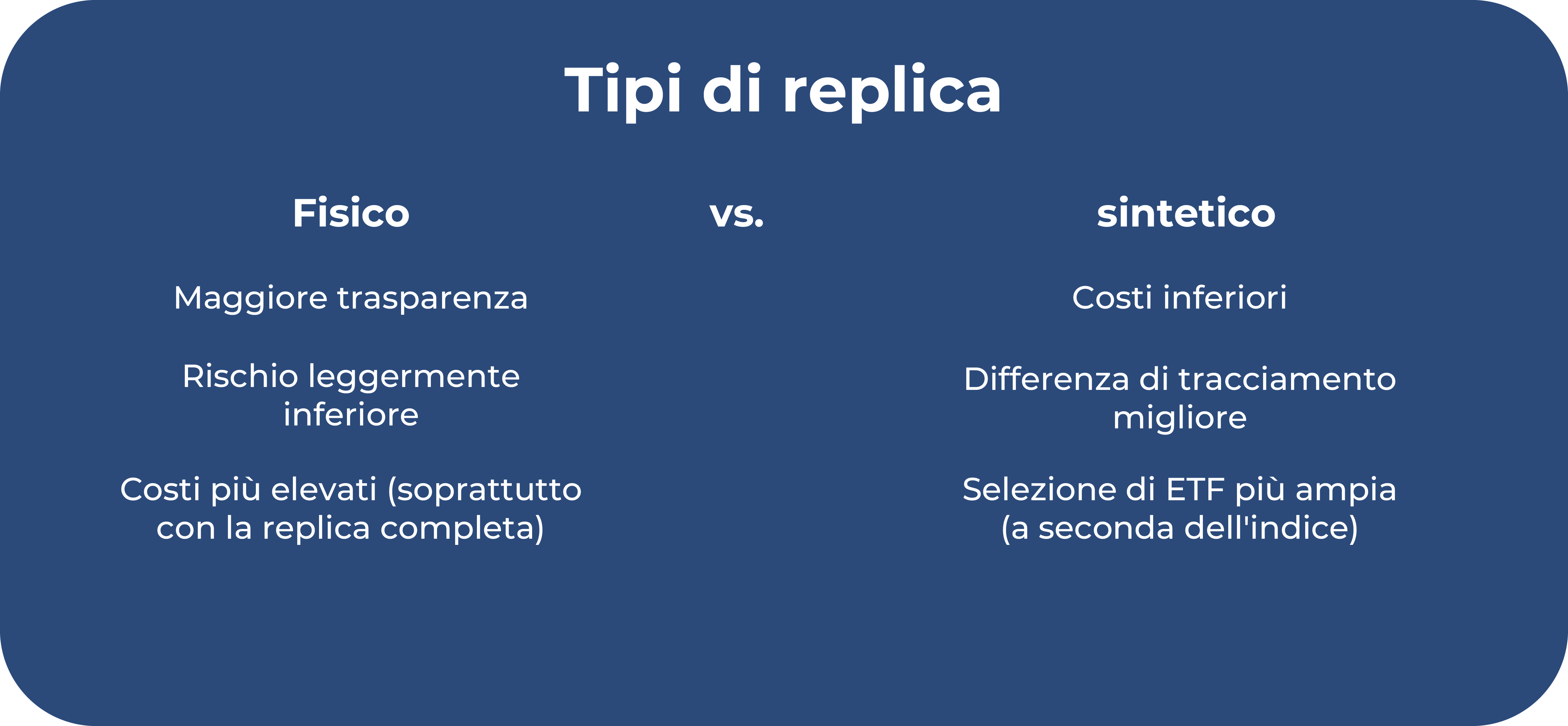

Gli ETF si basano su indici e cercano di replicarli il più fedelmente possibile per massimizzare i rendimenti. Esistono diversi modi per replicare gli indici: la replica fisica e quella sintetica.

Gli investimenti basati sulla replica fisica acquistano effettivamente i titoli inclusi nell’indice. Le posizioni sono ponderate nello stesso modo in cui sono ponderate nell’indice. Questo è il motivo per cui questo tipo di replica è chiamato anche replica completa.

- La ponderazione deve essere regolata regolarmente e quindi richiede molto tempo

- Gli aggiustamenti regolari possono comportare costi più elevati, soprattutto per gli ETF con un numero elevato di azioni

- La replica fisica è più facile da capire

Un ETF swap invece, si basa sulla replica sintetica. Si tratta di una sorta di transazione di baratto. Le posizioni direttamente contenute nell’indice non vengono utilizzate per tracciare l’indice. La struttura della replicazione sintetica è più complessa.

In linea di principio, esiste un rischio di controparte, in quanto una transazione di scambio viene effettuata con un partner. Da un lato, la replica sintetica consente di replicare gli ETF tematici e di ridurre i costi; dall’altro, a seconda dell’ETF, può essere a rischio un massimo del 10% del patrimonio investito.

- In pratica, la percentuale a rischio è significativamente più bassa

- La maggior parte dei fondi negoziati in borsa che si basano su swap sono protetti da garanzie depositate

4. Insolvenza del fornitore

Molti neofiti dell’investimento in ETF si chiedono cosa succederà se il loro fornitore dovesse dichiarare la propria insolvenza. Nel corso delle crisi finanziarie, è molto probabile che una società di investimento diventi insolvente. Ma cosa succede al tuo patrimonio investito in questo caso?

Non devi preoccupartene. I fondi negoziati in borsa sono classificati come attività speciali. Il denaro degli investitori viene tenuto separato dalle attività dei fornitori di ETF. Ciò significa che i tuoi beni non saranno intaccati in caso di insolvenza e sarai rimborsato.

All’interno dell’area europea esiste una caratteristica particolare delle banche: se una banca diventa insolvente e non è in grado di effettuare pagamenti, esiste una protezione dei depositi. Per ogni investitore vengono rimborsate somme non superiori a 100.000 euro.

È bene sapere che:

Gli ETF offrono un elevato grado di sicurezza grazie alla loro classificazione come attività separate. Il denaro investito viene tenuto separato dal patrimonio del fornitore. Non c’è rischio di insolvenza per i fondi negoziati in borsa a replica completa, ma il 10% può essere a rischio nel caso di replica sintetica.

Investire in ETF ed evitare la perdita totale dell’ETF

Quanto sono sicuri gli ETF? Ora che hai visto i potenziali pericoli dell’investimento in ETF, vediamo le misure che possono rendere il tuo portafoglio più sicuro. In questo modo potrai ridurre i rischi e le perdite e proteggere il tuo patrimonio.

Diversificazione

Investire in singole azioni può essere rischioso, in quanto vengono selezionate solo alcune società. Il tuo patrimonio viene quindi suddiviso tra poche società. Se una società fallisce, perderai il tuo denaro.

Gli ETF, invece, investono in un gran numero di società. In questo modo si riduce il rischio, poiché le altre società possono compensare la perdita se una di esse diventa insolvente. Quando si tratta di investimenti sicuri, è quindi importante prestare attenzione a una sufficiente ripartizione del rischio o diversificazione.

Assicurati di non investire solo in singoli settori, come spesso accade con gli ETF di nicchia. Diversifica in diversi settori e paesi per costruire un portafoglio equilibrato e ridurre al minimo i rischi.

Un esempio particolarmente popolare è l’indice MSCI World. Con un solo titolo puoi investire in oltre 1.600 società dei paesi industrializzati di tutto il mondo. Questo indice viene spesso combinato con un indice dei mercati emergenti, che si concentra sui mercati emergenti e offre un’ulteriore diversificazione.

Un orizzonte di investimento lungo

Uno degli aspetti più importanti dell’investimento in fondi negoziati in borsa è l’orizzonte di investimento. Si tratta di una classe di attività che si orienta verso obiettivi di investimento futuri. L’orizzonte temporale dovrebbe quindi essere di almeno 10-15 anni per evitare possibili perdite.

Un lungo orizzonte di investimento ti aiuta ad accumulare un patrimonio più elevato. Di conseguenza, puoi beneficiare dell’effetto di interesse composto: puoi guadagnare interessi su un patrimonio in costante aumento. Anche i profitti realizzati fruttano nuovamente interessi, il che porta a un incremento maggiore del tuo patrimonio. I fondi di accumulo sono particolarmente utili in questo caso.

Anche l’orizzonte di investimento influisce sulla sicurezza del tuo portafoglio. Se non sei obbligato a vendere i tuoi titoli in un determinato momento, puoi stare al riparo da fasi economicamente difficili e aspettare di poter vendere i tuoi titoli a prezzi più alti. I fondi negoziati in borsa sono quindi particolarmente adatti per obiettivi a lungo termine:

- Prevedere una pensione privata aggiuntiva per la vecchiaia

- Risparmiare per una casa tutta tua

- Finanziare la patente di guida, la prima auto, la formazione o gli studi dei propri figli

Strategia finanziaria personalizzata e profilo di rischio personale

Non solo devi familiarizzare con il funzionamento della tua classe di attivi preferita, ma anche con la tua personale propensione al rischio. Analizza come ti senti quando una potenziale perdita è imminente.

- Sei una persona che riesce a gestire bene le cifre rosse e le fluttuazioni dei prezzi o vai in panico?

- Preferisci assumere rischi maggiori per avere la possibilità di ottenere rendimenti più elevati o preferisci strategie più sicure?

- Quanto rischio posso permettermi finanziariamente? Quali perdite posso sopportare bene?

Una volta definito il tuo profilo di rischio e i rischi che sei disposto a correre, devi pensare a una strategia finanziaria. Questa dovrebbe includere quali sono le classi di attività in cui vuoi investire, quali obiettivi vuoi raggiungere, per cosa vuoi risparmiare e fino a quando avrai bisogno del tuo patrimonio.

Attenzione!

Un piano preciso e una conoscenza sufficiente dei rischi e di come funzionano le cose ti aiuteranno ad agire con più calma e a comportarti in modo razionale quando i prezzi fluttuano. Una volta che avrai acquisito una sufficiente familiarità con l’argomento, ti renderai conto che le fluttuazioni dei prezzi sono del tutto normali e fanno parte della vita quotidiana sul mercato azionario.

Risparmio mensile con gli ETF

Se acquisti singole azioni in borsa, il momento in cui scegli di entrare nel mercato gioca un ruolo importante. Se il prezzo è salito bruscamente, potresti acquistare a un prezzo relativamente alto. Questo può influire sul tuo rendimento complessivo e ridurlo se investi grandi somme.

Un modo per contrastare questo rischio è quello di impostare un piano di risparmio per i tuoi fondi negoziati in borsa. Puoi versare automaticamente un certo importo nel tuo fondo negoziato in borsa su base mensile o trimestrale.

- In questo modo, non dovrai preoccuparti del momento giusto per iniziare a lavorare.

- Acquisterai a prezzi molto diversi tra loro e ti avvicinerai a un prezzo medio

- Questo è noto anche come effetto costo medio

Un ulteriore vantaggio dei piani di risparmio è che puoi assicurarti di seguire la tua strategia finanziaria in modo coerente e di lavorare per raggiungere i tuoi obiettivi a lungo termine. Un piano di risparmio funziona automaticamente e non richiede ulteriori sforzi da parte tua. Se tieni conto di questi aspetti, i fondi negoziati in borsa sono un investimento quasi a prova di crisi.

Conclusione: la perdita totale dell’ETF è un evento molto improbabile.

Se decidi di investire in ETF e di accumulare un patrimonio a lungo termine, devi conoscere i possibili rischi ed essere in grado di comprenderli. Questi includono le fluttuazioni dei prezzi, la scarsa diversificazione degli ETF tematici e la replica sintetica..

Se comprendi e conosci questi rischi, puoi adattarti ad essi e contrastarli in modo adeguato. Alcune misure aiutano ad aumentare la sicurezza del tuo portafoglio. Queste includono una sufficiente diversificazione, un lungo orizzonte di investimento e una strategia finanziaria personale.

Una perdita totale dell’ETF quando si investe è praticamente impossibile. È improbabile che tutte le società incluse vadano in bancarotta e che tu perda tutto il tuo denaro. I rischi sopra citati offrono contromisure facili da attuare per garantire una maggiore sicurezza.

Se presti attenzione a una buona gestione dei titoli nel tuo portafoglio, è probabile che tu sia in grado di accumulare un patrimonio nel lungo periodo senza doverti preoccupare di potenziali rischi. Scopri di più sui “migliori ETF” o sui “10 migliori ETF” qui!

FAQ

Aleks Bleck è il volto di Northern Finance e già all'età di 18 anni era azionista, prestatore e investitore di ETF. La sua attenzione si concentra sui prestiti P2P e sugli ETF passivi. Aleks ha fondato Northern Finance nel 2017 mentre studiava economia aziendale a Lüneburg.

Ha creato il canale YouTube parallelamente al suo lavoro principale nell'investment e corporate banking prima di concentrarsi finalmente su Northern Finance a tempo pieno.

Ottenere rendimenti affidabili tra il 14 e il 17%? Sembra un sogno irrealizzabile per gli investitori? Oggi ti presenterò il provider Swaper in modo più dettagliato, alcuni dati importanti, ulteriori informazioni sulle opportunità di rischio e rendimento e la mia esperienza Swaper con il mio portafoglio personale! Aspetti rilevanti: Con i prestiti P2P, puoi guadagnare […]

Rendimento del 13% con prestiti agricoli – La mia esperienza con LANDE

Rendimento del 13% con prestiti agricoli – La mia esperienza con LANDE

LANDE è uno dei pochi fornitori di prestiti P2P che offre garanzie fisiche. Qui il denaro viene prestato agli agricoltori e ricompensato con tassi di interesse a due cifre! Ho riassunto per te se questo sistema funziona, cosa devi tenere a mente e qual è stata la mia esperienza personale con LANDE. Aspetti rilevanti: Lande […]