¿Quieres saber cuál de estos dos proveedores te ofrece más intereses, planes de ahorro, seguridad, centros de negociación, cashback, menores costes o la mejor app? Analizaremos todos estos aspectos y más en la gran comparativa de hoy entre Scalable Capital vs Trade Republic, ¡Para que sepas qué corredor se adapta mejor a ti y a […]

Comparativa, préstamos P2P 2024: Las 10 mejores plataformas P2P

La inflación se sitúa ahora en un increíble 10%. Y mientras las acciones, los ETF y los inmuebles pierden cada vez más valor, hay una clase de activos que sigue generando buenos rendimientos: Los préstamos P2P. Descubre en este artículo mi valoración actual de las 10 mejores plataformas de préstamos P2P de Europa. Lee aquí la comparativa de las grandes plataformas de préstamo P2P.

De qué se trata:

- ¿Qué plataformas de préstamos P2P se están beneficiando más de la elevada inflación?

- ¿Cómo se han comportado las plataformas de préstamos P2P con préstamos predominantemente rusos?

- ¿Y quién sale este trimestre como ganador y quién como perdedor?

Comparación de los préstamos P2P: Los 8 criterios para evaluar las plataformas

Es hora de ajustar el enfoque de las valoraciones P2P y dejar de centrarse predominantemente en el impacto de la caída del Corona. Porque las plataformas también están aprendiendo a lidiar con las incertidumbres que conlleva el Corona.

Por lo tanto, es hora de realizar una valoración más exhaustiva que la anterior. Echemos un vistazo a los ocho criterios que los inversores pueden utilizar para tomar decisiones seguras. A partir de los ocho criterios que ahora se exponen, los inversores pueden alcanzar un máximo de 100 puntos. Esta puntuación es, por tanto, la mejor calificación posible de una plataforma P2P. Echemos un vistazo más de cerca a los ocho criterios.

Las plataformas se evalúan en función de estos 8 criterios:

| Categoria | Valoración ideal | Máximo de Puntos |

| Edad | Más de 5 años | 5 |

| Inversionistas | Más de 50.000 | 5 |

| Estados Financieros auditados | Disponible | 10 |

| Rentabilidad | Genera beneficios | 10 |

| Regulado | Plataformas y prestamistas regulados por las autoridades de supervisión | 10 |

| Características | Mercado secundario, autoinversión, interfaz alemana, informe fiscal disponible | 20 |

| Coherencia en la crisis | Plena solvencia y ausencia de impagos | 20 |

| Crecimiento y desarrollo | Crecimiento intacto tras la crisis y buena evolución actual | 20 |

Importante: La siguiente evaluación es una opinión personal y no un consejo de inversión.

Las 4 funciones más importantes:

- Autoinversión

- Mercado secundario

- Certificado fiscal para la agencia tributaria

- La plataforma puede utilizarse en español o en algunos casos inglés.

Importante:

La siguiente valoración es una opinión personal y no un consejo de inversión.

Comparación de préstamos P2P

1. Viainvest

Viainvest es la filial del Grupo Via SMS, que concede préstamos en Polonia, Suecia, la República Checa, Letonia y Rumanía. Los inversores de la plataforma invierten en préstamos al consumo y actualmente reciben hasta un 13% de interés anual con un plazo de hasta 6 meses.

Las cifras actuales de Viainvest dan una impresión muy positiva.

La empresa existe desde 2016 y siempre ha pagado puntualmente a sus más de 40.000 inversores durante este periodo. Por eso ha obtenido la máxima puntuación en la categoría “Antigüedad” Y 3 de 5 puntos posibles en “Número de inversores”.

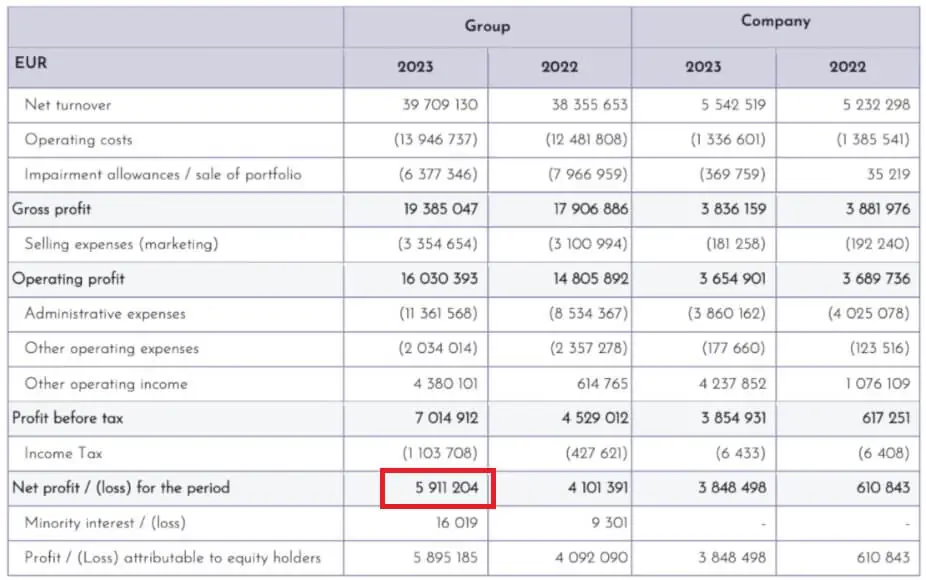

Las cifras de la empresa muestran un aumento de los beneficios desde el final de la crisis del coronavirus. En 2023, la empresa generó unos impresionantes beneficios de ¡5,9 millones de euros! Sin embargo, el informe anual correspondiente aún no ha sido auditado -como siempre ha ocurrido con los informes en el pasado, seguramente se hará más adelante-. Por tanto, aumentamos la puntuación en 10 puntos más.

Tanto la plataforma como el Grupo Viainvest que la respalda, están regulados por las autoridades de supervisión financiera: Un claro 10/10 en nuestra clasificación P2P. En cuanto a las características, lamentablemente echamos de menos un mercado secundario: Todas las inversiones deben durar hasta el reembolso; la reventa anticipada no es posible.

También buscarás en vano una traducción al español. Por tanto, solo podemos conceder 10 de los 20 puntos posibles. Durante las últimas crisis, Viainvest ha sido un verdadero ancla de estabilidad en el mundo P2P y siempre ha pagado puntualmente a todos los inversores, ¡una gran señal! La puntuación máxima aquí es 10/10.

Las perspectivas de futuro también parecen positivas y los volúmenes de inversión aumentan continuamente. Por este fuerte crecimiento, concedemos 15/20 en la categoría “Crecimiento tras la crisis + desarrollo actual”.

En total, Viainvest obtiene una puntuación muy alta: ¡84 puntos sobre un total de 100!

2. Monetfit Smartsaver

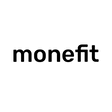

En Monefit, los inversores invierten en préstamos al consumo del grupo Creditstar. Creditstar Group lleva décadas en activo y ofrece sus préstamos en el mercado P2P Mintos, por ejemplo. Sin embargo, su propia plataforma Monefit Smartsaver para la inversión directa en préstamos P2P es todavía bastante joven, lo que significa que sólo 2 de 5 puntos posibles se otorgan aquí.

En cuanto al número de inversores, también tenemos que conformarnos con un solo punto. Debido a la joven historia de la empresa, simplemente no ha habido tiempo suficiente para atraer a los usuarios. Sin embargo, un informe anual auditado merece un 10/10 completo.

En una comparación de plataformas P2P, Monefit es claramente similar a su competidor Bondora: Los inversores reciben un tipo de interés fijo del 7,25% anual, que se les abona diariamente. Tienes acceso a tu dinero en cualquier momento (pero el pago puede tardar unos 10 días laborables) y no tienes que esperar a que se cumplan los plazos de los préstamos o similares.

También tienes la opción de ingresar tu capital en una denominada «caja fuerte». Esto aumenta el tipo de interés al 8,33% anual, pero también tiene un plazo mínimo y, por tanto, ya no es tan fácil la accesibilidad de tu dinero. En general, el modelo de negocio aquí también es «interés sólido y disponibilidad rápida». En comparación con Bondora Go Grow, aquí tampoco hay límites.

La empresa matriz de Smartsaver, el Grupo Creditstar, ha conseguido recientemente aumentar sus beneficios a más de 10 millones de euros y, por tanto, está operando de forma claramente rentable. Naturalmente, también recibe por ello la máxima puntuación.

Aunque la propia Monefit no está regulada como plataforma, todos los prestamistas de la empresa matriz Creditstar Group están regulados en sus respectivos países, como en el caso de Bondora. Por eso también obtiene 5/10 puntos aquí. A excepción del mercado secundario, la plataforma ofrece todas las características relevantes – 15/20 puntos.

Durante los años de la crisis, el Grupo Creditstar no pudo atender a tiempo algunos préstamos de la plataforma P2P Mintos. ¡Los atrasos ascendieron a más de 9 millones de euros! Sin embargo, la empresa fue capaz de salir de esta situación desfavorable y saldar todas las deudas, una buena señal de que el proveedor es capaz de superar los problemas. Por tanto, le damos un 15/20 en resistencia a la crisis.

Todos los indicios apuntan actualmente al crecimiento, y este, está funcionando bastante bien, como demuestran las últimas cifras. Por lo tanto, le otorgamos la máxima puntuación. En conjunto, el Monefit Smartsaver obtiene una buena puntuación de 78 sobre 100 puntos posibles.

3. Swaper

Swaper lidera nuestro ranking de plataformas P2P en cuanto a tipos de interés: ¡hasta el 16% es posible aquí! El proveedor está presente en el mercado P2P desde 2016, pero ha atraído poca atención y apenas inversores. Por lo tanto, obtiene la máxima puntuación en cuanto a antigüedad, pero solo 1 de 5 en cuanto a inversores.

Los estados financieros anuales, que puntúan 10 / 10, muestran un pequeño, pero significativo beneficio de 400.000 euros. Esto también supone una puntuación completa en la categoría «Rentabilidad». Es especialmente destacable que Swaper se centre en el crecimiento y aun así haya podido lograr un resultado positivo.

El proveedor del préstamo está regulado, pero la plataforma en sí no lo está. Aquí le otorgamos 5 de 10 puntos. Los inversores encontrarán todas las características importantes, con la excepción de un mercado secundario. Sin embargo, es posible vender préstamos actuales a Swaper, pero aun así solo le otorgamos 15 de 20 puntos.

Las crisis pasadas no han hecho tambalearse al proveedor y todos los pagos se han hecho siempre a tiempo, por lo que aquí también se le concede la máxima puntuación. Aún quedan algunas cuestiones por resolver en relación con el crecimiento, como la regulación en el importante mercado polaco. Por tanto, de momento solo concedemos la mitad de los puntos en esta categoría.

En general, Swaper obtuvo una buena puntuación de 76 sobre 100.

4. Debitum

En nuestra comparativa de plataformas P2P, Debitum se desmarca claramente de la competencia: es el único proveedor que se centra en los préstamos a empresas. Desde 2018 puedes prestar tu dinero a empresas y actualmente te recompensan con tipos de interés en torno al 12%.

Por desgracia, no hay demasiados inversores activos aquí, ¡y se equivocan! La plataforma ha pagado sistemáticamente, incluso durante los años de la crisis, pero las cosas no van tan bien internamente, ya que los estados financieros anuales auditados muestran unas pérdidas de más de 350.000 euros. Sin embargo, esto podría estar relacionado con el fuerte crecimiento reciente. Por tanto, es importante seguir de cerca la evolución futura.

Los reembolsos siempre han funcionado a la perfección, incluso durante la crisis. Solo los préstamos de Ucrania, que actualmente representan alrededor del 2,4% de la cartera, aún no se han reembolsado debido a la guerra en curso. Sin embargo, en nuestra opinión, esto no impide obtener una puntuación completa en términos de resistencia a la crisis.

En general, Debitum obtiene una muy buena puntuación de 76 sobre 100 puntos posibles.

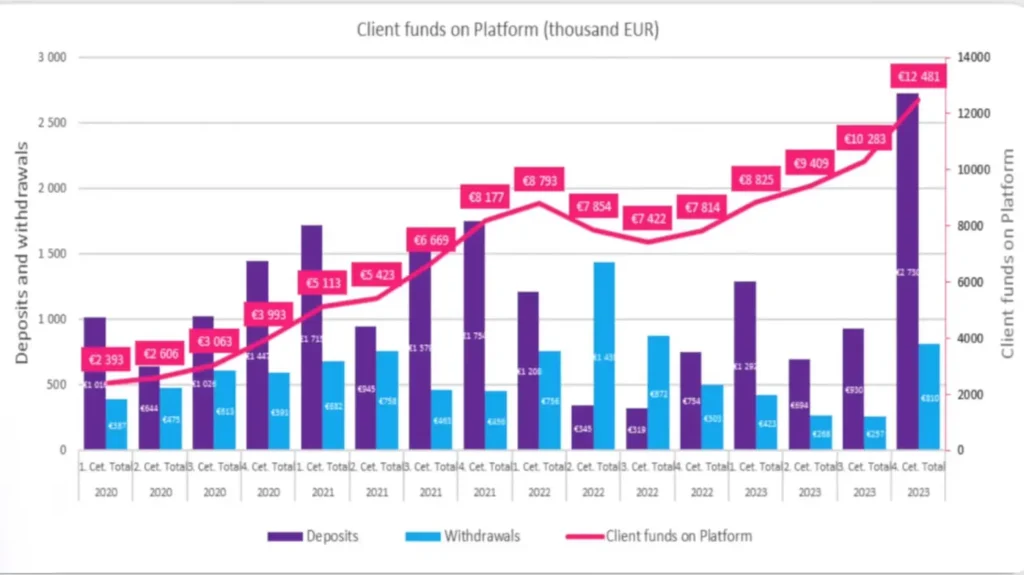

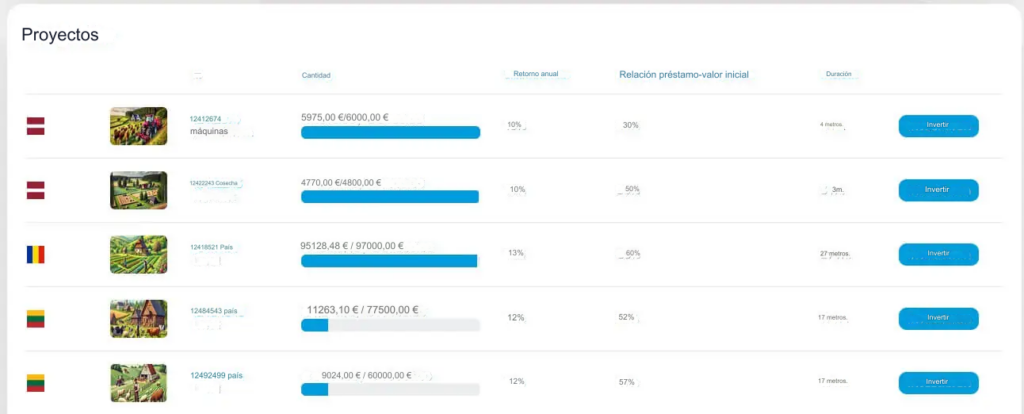

5. Mintos

Mintos es un mercado de préstamos P2P y una de las plataformas más antiguas del sector. Con esta experiencia y más de medio millón de usuarios, no es de extrañar que obtenga fácilmente pleno de puntos en las categorías

- Edad

- Número de usuarios

- Estados financieros anuales

- Rentabilidad

- Regulación y

- Funciones

Sin embargo, los tipos de interés que se ofrecen son menos atractivos: Actualmente solo está disponible el 10,4%. Teniendo en cuenta el tipo básico actual, ¡simplemente no es suficiente! Los inversores probablemente lo ven de la misma manera, ya que no ha habido un crecimiento significativo durante mucho tiempo, de ahí que nosotros solo le demos cinco puntos.

La cantidad de capital gestionado apenas se ha movido desde 2019, lo que no es una buena señal para el crecimiento de la plataforma.

En general, Mintos recibe 75 de 100 puntos posibles.

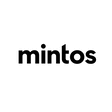

6. Lande

Lande es una plataforma de préstamos agrícolas que opera en el mercado en 2020. Aquí usted presta su capital a los agricultores y recibe a cambio un tipo de interés medio del 10 al 11%. Sin embargo, también hay disponibles préstamos individuales con un 13 o incluso un 14%.

Lande ofrece una variedad de proyectos diferentes. Los prestatarios necesitan el dinero para tierras, maquinaria, semillas o ganado.

Actualmente, solo hay unos 7.300 inversores activos en Lande. Se dispone de un estado financiero anual auditado de 2022 que muestra una pequeña pérdida de 13.000 euros. Por tanto, la empresa aún no era rentable en 2022 y, por tanto, recibe 0 puntos en esta categoría. El informe de 2023 aún no se ha publicado.

Por ejemplo, la maquinaria agrícola, el ganado o las tierras con una baja relación préstamo-valor sirven como garantía. En teoría, estos activos tangibles pueden venderse rápidamente para saldar la deuda; por desgracia, debido a la juventud de la plataforma, aún no es posible decir si esto funcionará realmente en una crisis.

El crecimiento, la regulación y las características tienen muy buen aspecto y se recompensan con todos los puntos. Por tanto, Lande obtiene una buena puntuación de 74 sobre 100 puntos.

7. HeavyFinance

Al igual que Bondora y Monefit, Lande y HeavyFinance también son competidores muy similares en nuestra comparativa de préstamos P2P. HeavyFinance también opera en el ámbito de los préstamos agrícolas y ofrece a los inversores tipos de interés en torno al 13%.

Una especialidad son los «préstamos verdes», en los que los inversores reciben certificados de CO₂ de los respectivos agricultores en lugar de intereses. La rentabilidad depende entonces del precio de mercado de estos certificados. A largo plazo, su precio parece subir, lo que podría dar lugar a rendimientos potenciales superiores al 20%.

Sólo unos 13.000 inversores están activos en la plataforma, que se fundó en 2020. Esto significa que solo obtiene tres puntos por su antigüedad y uno por el número de usuarios. Los estados financieros anuales auditados de 2022 arrojaron unas pérdidas de más de un millón de euros. Aún no hay cifras actuales para 2023, pero es poco probable que el resultado sea mucho mejor.

Sin embargo, gracias a los grandes inversores de capital riesgo, probablemente no haya motivo de preocupación, al menos a medio plazo, pero los puntos cero de rentabilidad son inevitables.

HeavyFinance está totalmente regulada y recibe aquí 10 de 10 puntos. También dispone de todas las funciones imaginables, que le proporcionan otros 20 puntos. Al igual que su competidor Lande, tampoco aquí hay valores empíricos para la resistencia a las crisis, por lo que le otorgamos un neutral 10 / 20. También hemos descrito más sobre el riesgo de HeavyFinance en otro artículo.

Actualmente, la estrategia de crecimiento parece estar dando sus frutos, por lo que aquí le otorgamos todos los puntos. En general, HeavyFinance ha obtenido 74 puntos sobre 100, la misma puntuación que Lande. Así que si esperabas una decisión definitiva entre los dos proveedores de créditos agrícolas, sentimos decepcionarte.

8. Bondora Go Grow

Fundada en 2008, Bondora es una de las plataformas de préstamos P2P para préstamos al consumo más antiguas de Estonia, Letonia, Países Bajos y Finlandia. Actualmente, cuenta con 225.000 inversores activos, casi todos los cuales han optado por el producto “GoGrow“.

Paga un 6,75 % de interés (4 % de interés para nuevos clientes) al año. Los pagos se realizan diariamente, puedes retirar tu capital en cualquier momento y normalmente lo tendrás en tu cuenta al día siguiente. En consecuencia, aquí no hay ninguna función. Sólo están disponibles las funciones de depósito y retirada.

Sin embargo, esta facilidad de uso parece ser una de las principales razones de la continua popularidad del proveedor. Es poco probable que se deba a los tipos de interés, ya que son significativamente más bajos que los ofrecidos por la competencia, lo que sitúa a Bondora en la parte inferior de nuestra comparativa de préstamos P2P. También hay que señalar críticamente que la propia plataforma Bondora no está regulada, solo el proveedor de préstamos que hay detrás.

Durante la crisis del COVID, hubo que restringir la cantidad de depósitos y retiradas, pero por lo demás salió indemne de este difícil momento. Desde entonces, hace tiempo que la situación se ha normalizado, pero el crecimiento ha sido limitado. Tanto el número de usuarios, como el número de préstamos P2P concedidos; solo aumentan lentamente.

Por tanto, la valoración es la siguiente

Puntos completos por la antigüedad y el número de inversores, por los estados financieros anuales existentes y la rentabilidad de la plataforma. Medio punto a cada una por el crecimiento y la resistencia a las crisis. En cuanto a las características, otorgamos un generoso 15/20. Aunque no hay mucho aquí, esto no es absolutamente necesario debido a la sencilla funcionalidad.

En conjunto, esto es suficiente para un sólido 70 de un máximo de 100 puntos.

Debido a las mejores tasas de interés, actualmente estoy invirtiendo mi capital en Monefit (obtenido con este enlace*) en lugar de en Bondora. Con Monefit gano más del 7,25% de interés, que es significativamente más que con Bondora. Como bono de bienvenida solo recibirás 5€ y un 0,25% de interés adicional durante 90 días sobre tu inversión a través de este enlace.

9. PeerBerry

Alrededor de 80.000 usuarios están activos actualmente en la plataforma PeerBerry, fundada en 2017. Pueden invertir en préstamos del “Grupo Aventus”. No se trata de un grupo de empresas, sino más bien de una asociación informal de proveedores de préstamos.

Informes anuales auditados que muestren la rentabilidad del Grupo, buscas en vano. Tampoco existe ninguna normativa, lo que convierte a PeerBerry en una plataforma arriesgada: ¡no está nada claro cuál es la situación financiera!

Durante las diversas crisis de los últimos años, PeerBerry ha podido beneficiarse de sus grandes reservas financieras e incluso ha reembolsado los préstamos rusos y ucranianos casi en su totalidad. Una característica especial que otros proveedores podrían tomar como ejemplo. Por tanto, nota máxima en resistencia a la crisis.

El crecimiento también causa muy buena impresión. Aunque las cantidades financiadas se han desplomado recientemente, podría tratarse de cambios a corto plazo. Todavía es demasiado pronto para realizar análisis precisos.

En general, PeerBerry recibe un débil 65 de 100 puntos posibles.

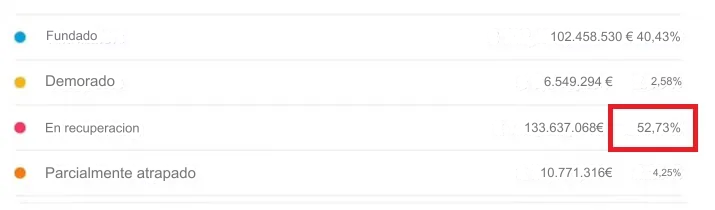

10. Estateguru

Estateguru es la mayor plataforma de financiación inmobiliaria de Europa. Los inversores pueden esperar aquí tipos de interés del diez al once por ciento. Durante mucho tiempo, Estateguru ocupó una excelente posición en el mercado en la comparación de préstamos P2P y fue muy popular entre los inversores. Pero entonces llegó la actual crisis inmobiliaria

Sin embargo, en cuanto a resistencia a la crisis y rentabilidad, la empresa se queda claramente con las manos vacías, con 0/10. En la categoría “Crecimiento”, le concedemos 10/20 puntos, ya que recientemente ha vuelto a tener cifras positivas.

Sin embargo, es interesante observar que los nuevos préstamos concedidos a partir de 2023 vuelven a tener un rendimiento excelente. Así, mientras los inversores que llevan tiempo invertidos siguen esperando su reembolso, los préstamos P2P “frescos” vuelven a ser más atractivos.

En vista de los continuos problemas, no es de extrañar que las cosas tampoco vayan bien desde el punto de vista financiero. Según los estados financieros anuales, la empresa tuvo unas pérdidas de 2,3 millones de euros en 2024. Pero aun así es mejor que los resultados del año anterior: ¡menos 5,9 millones!

Desde 2022 a más tardar, todo el mercado inmobiliario ha sufrido mucho, y Estateguru no ha sido una excepción. Actualmente, más de la mitad de la cartera está formada por préstamos impagados. El proceso de recuperación parece funcionar en principio, pero lleva muchísimo tiempo, sobre todo con los préstamos alemanes.

Por tanto, la evaluación se completa con relativa rapidez: Se concede la máxima puntuación por la antigüedad, el número de inversores, los estados financieros anuales, la normativa y las características.

El resultado es un total bajo de 60 puntos sobre 100 posibles.

Debido al alto nivel de morosidad de préstamos actualmente en EstateGuru, actualmente estoy invirtiendo mi capital en Viainvest (obtenido con este enlace*). Con Viainvest gano más del 13% de interés, que es significativamente más que con EstateGuru. Como bono de bienvenida, solo recibirás un reembolso del 1% de tu inversión después de 90 días a través de este enlace.

Conclusión: Comparación de préstamos P2P con una nueva primera posición

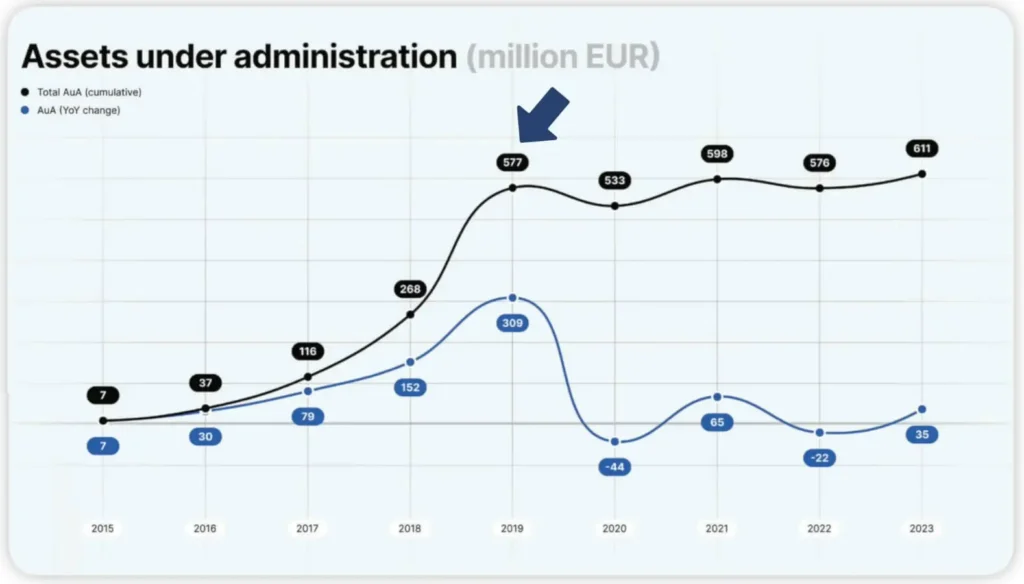

Tras comparar las diez plataformas P2P en función de todos los criterios importantes, surge la siguiente lista:

| Edad | Inversores | Estados financieros anuales auditados | Rentabilidad | Regulaciones | Funciones | Resistencia a la crisis | Crecimiento | Total | |

| Viainvest | 5 | 4 | 10 | 10 | 10 | 10 | 20 | 15 | 84 |

| Monefit | 2 | 1 | 10 | 10 | 5 | 15 | 15 | 20 | 78 |

| Debitum | 5 | 1 | 10 | 0 | 10 | 15 | 20 | 15 | 76 |

| Swaper | 5 | 1 | 10 | 10 | 5 | 15 | 20 | 10 | 76 |

| Mintos | 5 | 8 | 10 | 10 | 10 | 20 | 10 | 5 | 75 |

| LANDE | 3 | 1 | 10 | 0 | 10 | 20 | 10 | 20 | 74 |

| HeavyFinance | 3 | 1 | 10 | 0 | 10 | 20 | 10 | 20 | 74 |

| Bondora | 5 | 5 | 10 | 10 | 5 | 15 | 10 | 10 | 70 |

| Peerberry | 5 | 5 | 0 | 0 | 0 | 15 | 20 | 20 | 65 |

| Estateguru | 5 | 5 | 10 | 0 | 10 | 20 | 0 | 10 | 60 |

¡La plataforma líder en préstamos P2P en 2024 es Viainvest! ¡Y por un margen bastante amplio en comparación con el segundo clasificado! La razón principal es la constancia con la que los inversores reciben aquí siempre sus intereses de alrededor del 12%, a pesar de las crisis.

En segundo lugar está Monefit Smartsaver, un proveedor especializado en inversiones P2P especialmente sencillas. Deposita dinero, recibe intereses y obtén tu dinero rápidamente cuando lo necesites: ¡no puede ser más sencillo!

Debitum ocupa el tercer lugar con sus préstamos para empresas, que no solo son una buena forma de diversificar tu cartera, sino que los fiables tipos de interés del 12 al 14% son sencillamente atractivos. Sin embargo, el tercer puesto hay que compartirlo con Swaper, que también obtiene una excelente posición en la clasificación P2P.

Las siguientes posiciones están muy próximas entre sí, con puntuaciones entre 70 y 75. Con cada una de estas plataformas P2P, tienes que aceptar contrapartidas especiales, como tipos de interés más bajos o menor resistencia a las crisis. Sin embargo, dependiendo de tus objetivos y necesidades financieras, pueden merecer la pena.

Por detrás están PeerBerry y Estateguru, cada una con sus propios problemas. PeerBerry carece de toda transparencia, ya que no existe ni regulación ni informes anuales auditados del grupo. EstateGuru, por su parte, padece una cartera de préstamos que a impagado más del 50% de sus créditos y solo se está recuperando muy lentamente. En consecuencia, actualmente desaconsejamos estas plataformas P2P.

FAQ – Preguntas frecuentes sobre el Ranking de préstamos P2P

Aleks Bleck es el rostro de Northern Finance y ya era accionista, prestamista e inversor en ETF a los 18 años. Su actividad se centra en los préstamos P2P y los ETF pasivos. Aleks fundó Northern Finance en 2017 mientras estudiaba Administración de Empresas en Luneburgo.

Creó el canal de YouTube junto con su trabajo principal en banca de inversión y corporativa antes de centrarse finalmente en Northern Finance a tiempo completo.

Pérdida total de los ETF – ¿Pierdes todos tus activos a través de ETF?

Pérdida total de los ETF – ¿Pierdes todos tus activos a través de ETF?

Imagina que inviertes todo tu dinero durante muchos años y ahorras para alcanzar un objetivo concreto. De repente, tu cartera está en números rojos y pierdes todos tus activos. Este es un escenario que los principiantes en bolsa temen especialmente. Pero, ¿es esto posible si inviertes en ETF? En este artículo, descubrirás qué riesgos debes […]

Los ETF de mercados emergentes son una opción de inversión fascinante pero también desafiante para muchos inversores. Estos mercados ofrecen la posibilidad de obtener grandes rendimientos, pero también están asociados a mayores riesgos. En este artículo, te presentamos los mejores ETF que cubren los mercados actuales. Juntos, te proporcionaremos los conocimientos que necesitas para tomar […]