¿Quieres saber cuál de estos dos proveedores te ofrece más intereses, planes de ahorro, seguridad, centros de negociación, cashback, menores costes o la mejor app? Analizaremos todos estos aspectos y más en la gran comparativa de hoy entre Scalable Capital vs Trade Republic, ¡Para que sepas qué corredor se adapta mejor a ti y a […]

Efecto bola de nieve: Cómo funcionará la acumulación de riqueza en 2024

Ya sea la libertad financiera, la previsión para la jubilación u otros motivos, todos estos objetivos son mucho más fáciles de alcanzar si inviertes dinero y aprovechas el efecto bola de nieve. Puedes beneficiarte de esta eficaz estrategia de inversión si dejas que el interés compuesto trabaje para ti. En este artículo, te mostraremos qué significan exactamente el efecto bola de nieve y el interés compuesto, y cómo puedes utilizarlos para acumular riqueza.

Los hechos más importantes en pocas palabras:

- Te mostramos qué significa el efecto bola de nieve o interés compuesto y por qué es importante para tu acumulación de riqueza

- Los inversores deben tener en cuenta estos tres factores para optimizar el efecto bola de nieve y beneficiarse al máximo

- Puedes aprender qué clases de activos son las más adecuadas para explotar el efecto bola de nieve

¿Qué es el efecto bola de nieve?

El efecto bola de nieve y el efecto interés compuesto son sinónimos entre sí. Imagina que inviertes una determinada cantidad en acciones, por ejemplo. El objetivo es invertir el dinero a largo plazo y beneficiarte de los dividendos y las revalorizaciones. Te preguntas: «¿Qué son los dividendos?».

Al cabo de un año, habrás alcanzado un determinado porcentaje de beneficios:

- Ahora puedes reinvertir estos beneficios

- De este modo, la suma básica que te genera intereses es cada vez mayor

- La cantidad de dinero que trabaja para ti es cada vez mayor y la acumulación de riqueza puede funcionar más rápido de esta manera

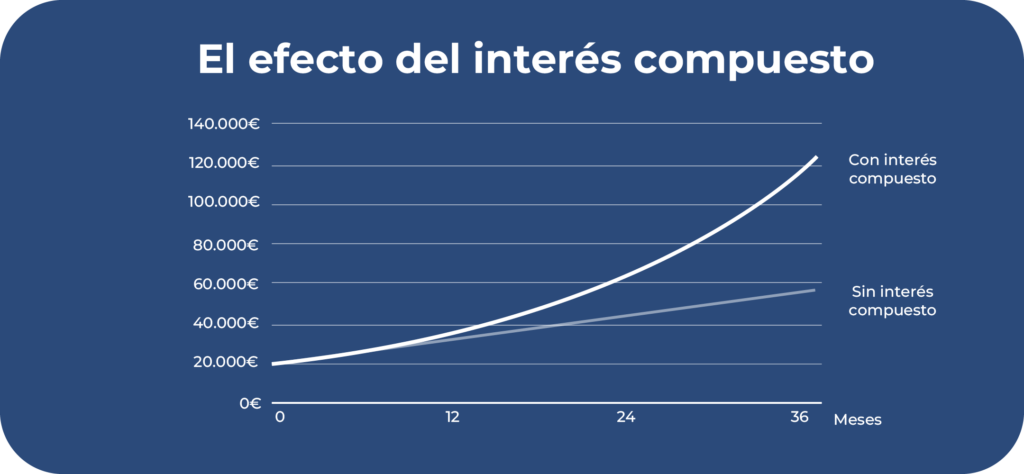

- La acumulación de riqueza mediante el interés compuesto puede describirse como crecimiento exponencial

En términos sencillos, esto significa que puedes ahorrar más activos si no retiras tu dinero. En su lugar, puedes reinvertir tus beneficios. El capital inicial original aumenta cada año. De este modo, puedes aumentar tus beneficios futuros.

Es bueno saberlo:

Las empresas pueden utilizar los beneficios que obtienen de distintas formas. Una opción es pagar parte de esos beneficios a sus accionistas en forma de dividendos. Otra posibilidad es aumentar su colchón financiero, invertir en investigación o embarcarse en nuevos proyectos.

Ejemplo del efecto bola de nieve

Un ejemplo concreto y práctico facilitará la comprensión de esta explicación teórica. Imagina dos personas. La persona A invierte 10.000 euros en un producto de interés fijo. La rentabilidad anual es del 5%.

La Persona B también invierte 10.000 euros en el mismo producto. La Persona A decide ahora aprovechar el interés compuesto y reinvertir los beneficios. La persona B quiere darse un capricho a final de año y, por tanto, decide que los beneficios se paguen anualmente.

Si se invierten 10.000 euros al 5%, se obtiene un beneficio de 500 euros. A la persona B se le paga este dinero al final del año y puede obtener otros 500 euros de beneficio al año siguiente. Al cabo de 2 años, el importe total para la persona B es de 11.000 euros, se han invertido 10.000 euros y se ha obtenido un beneficio de 1.000 euros.

La persona A reinvirtió directamente los 500 euros de beneficio obtenidos el primer año. La suma básica después de un año, que genera intereses para la persona A, es ya de 10.500 euros. Esto significa que la aportación total de la persona A después de dos años ya es de 11.025 euros, mientras que la de la persona B es de 11.000 euros.

Al cabo de 2 años, este efecto puede no parecer demasiado grande, pero debido al crecimiento exponencial, este efecto será significativo a largo plazo. Especialmente si persigues objetivos financieros a largo plazo, como la jubilación o la libertad financiera, puedes beneficiarte mucho si aprovechas este efecto.

Veamos otro ejemplo. Supongamos que una persona quiere invertir 100 euros al mes con una rentabilidad anual del 5 por ciento. ¿Cuánto puede beneficiarse esa persona del efecto del interés compuesto?

| Horizonte de inversión | Autónomo | Generado a través de los intereses | Capital final |

| Después de 20 años | 24.000 euros | 16.746 euros | 40.746 euros |

| Después de 40 años | 48.000 euros | 100.856 euros | 148.856 euros |

En estos ejemplos, puedes ver que el efecto bola de nieve puede marcar una diferencia significativa y que sin duda merece la pena tener en cuenta ciertos aspectos para aumentar el efecto del interés compuesto. Pero, ¿a qué aspectos debes prestar atención?

¿Qué debo tener en cuenta con el efecto bola de nieve?

La fuerza del interés compuesto también depende de la clase de inversión que elijas. Si optas por inversiones convencionales, como cuentas de ahorro o contratos de ahorro de sociedades de crédito hipotecario, el efecto será menor debido a los bajos rendimientos. Por tanto, puedes beneficiarte sobre todo de las inversiones de alto rendimiento.

El horizonte de inversión es otro aspecto que puede aumentar la eficacia de tu efecto de interés compuesto. Cuanto mayor sea tu suma básica, más beneficios podrás obtener. Por tanto, puedes beneficiarte más del efecto del interés compuesto si persigues una inversión a largo plazo.

- Si estás considerando una estrategia para tu acumulación de riqueza y quieres hacer una evaluación, puedes utilizar varios sitios web en Internet

- Suelen ofrecer una calculadora

Sin embargo, ¡debes asegurarte de que aquí no se tiene en cuenta la inflación! La inflación describe un aumento fundamental de los precios que puede devaluar cada vez más tu dinero. Con el tiempo, puedes comprar menos productos y servicios por la misma cantidad de dinero.

También hay que deducir los impuestos de la suma final. Aquí se produce la retención final y, posiblemente, el impuesto eclesiástico. Esto demuestra que el efecto del interés compuesto apenas vale la pena para inversiones con rendimientos bajos.

La cantidad que inviertas también influye en el efecto bola de nieve:

- Sin embargo, esto no significa que tengas que invertir grandes sumas de dinero inmediatamente para obtener beneficios

- Si actualmente dispones de pequeñas cantidades de dinero, puedes establecer planes de ahorro, por ejemplo

- Puedes ajustarlo en cualquier momento y aumentarlo en el futuro si tu situación financiera te lo permite

Es bueno saberlo:

En resumen, puedes beneficiarte al máximo del efecto del interés compuesto si optimizas el horizonte de inversión, el importe básico y la clase de activos. Estos tres puntos influyen decisivamente en la medida en que el efecto bola de nieve entra en juego en tu acumulación de riqueza.

¿Qué formas de inversión se benefician del efecto bola de nieve?

Entonces, ¿Cómo puedes invertir tu dinero correctamente para beneficiarte del efecto bola de nieve y optimizar tu estrategia de inversión? Como ya hemos averiguado, para ello necesitas inversiones de alto rendimiento. En esta sección, ¡Te presentaremos las opciones adecuadas!

Acciones

¿Invertir dinero en acciones para beneficiarte del efecto del interés compuesto? Sí, ¡funciona! Las acciones son emitidas por las empresas y pueden negociarse en bolsa. Las empresas las emiten a los accionistas para aumentar los fondos propios.

Con una acción de empresa, recibes acciones de una empresa. Los inversores intentan beneficiarse del rendimiento positivo y de los dividendos. Los inversores a largo plazo quieren encontrar acciones infravaloradas para poder venderlas a un precio más alto más adelante.

El precio de la acción viene determinado por la oferta y la demanda. Si aumenta la demanda, por ejemplo, el precio de la acción también sube y la compra se encarece. La demanda depende de muchos factores, como los cambios políticos o las decisiones relacionadas con la empresa concreta.

Una inversión va acompañada de atractivos beneficios:

- Oportunidad de obtener grandes beneficios mediante la revalorización de las acciones y los dividendos

- Posibilidad de ingresos pasivos mediante la estrategia de dividendos

- La inflación puede compensarse

- Negociación flexible (siempre se puede comprar y vender en la Bolsa durante el horario oficial de apertura).

- Selección muy amplia

- La propiedad de una empresa y los derechos asociados en la Junta General Anual

Además de estas oportunidades, también existen riesgos para los inversores. Entre ellos están las fluctuaciones de precios, por ejemplo, que forman parte integrante de la negociación en Bolsa. Estas fluctuaciones van acompañadas de riesgos de pérdida. Se recomienda un horizonte de inversión largo para equilibrar las fluctuaciones de los precios.

l

Incluso, invertir solo en unas pocas empresas es muy arriesgado debido a la falta de diversificación. Si solamente inviertes en una empresa cuyo rendimiento es peor de lo esperado, puedes incurrir en grandes pérdidas. Si una empresa se declara insolvente, es posible una pérdida total.

Por último La investigación requiere mucho tiempo. Lleva bastante tiempo si quieres decidirte por determinadas empresas. Tienes que averiguar más cosas sobre la propia empresa, sus planes de futuro y cifras clave concretas, y analizarlas si quieres construir tu estrategia.

Es bueno saberlo:

Por tanto, asegúrate de repartir tus activos entre muchas empresas que procedan de distintos países y operen en diferentes sectores. Si una empresa quiebra, los beneficios de otras empresas pueden compensar esas pérdidas.

ETF

Un ETF o fondo cotizado en bolsa es un fondo indexado cotizado en Bolsa. Los inversores pueden pagar conjuntamente a un fondo. Este dinero se utiliza para invertir en una clase de activos concreta. Con la ayuda de los ETF, los inversores pueden invertir en bonos, acciones o materias primas, por ejemplo.

Un ejemplo de índice es el IBEX 35. Un ETF sobre el IBEX 35 invierte en las 35 mayores empresas españolas. Por tanto, con la ayuda de este tipo de Títulos de valor, es muy fácil invertir en un gran número de empresas. Esta posibilidad de diversificación es una de las ventajas decisivas de los ETF. Los ETF también tienen las siguientes ventajas:

- Rendimientos potenciales atractivos

- Apto para principiantes y fácil de entender

- Comisiones bajas

- Se necesita poca investigación

- Plan de ahorro posible y flexiblemente personalizable

- Clase de activo transparente

- Alta seguridad si se tienen en cuenta los fundamentos de la inversión

Al igual que las acciones, los ETF se negocian en Bolsa y, por tanto, están sujetos a fluctuaciones de precios. Solo debes invertir el dinero que no vayas a necesitar en los próximos años, para que nunca te veas obligado a vender a malos precios.

Los ETF especializados, llamados ETF temáticos, también son arriesgados. Permiten a los inversores invertir en áreas específicas, como las tecnologías innovadoras, que podrían desempeñar un papel importante en el futuro. Sin embargo, esta evolución es imprevisible. Como estos Títulos de valor invierten en la misma área, la diversificación se ve aquí considerablemente limitada.

Además, con los ETF solo es posible obtener rendimientos medios. Son fondos pasivos. Los fondos activos están gestionados por un gestor de fondos que los reúne con el objetivo de superar el rendimiento medio del mercado. Los fondos pasivos, en cambio, pretenden replicar su índice lo más fielmente posible. El objetivo de los ETF globales es alcanzar la rentabilidad media del mercado.

Es bueno saberlo:

Sin embargo, la práctica demuestra que es muy poco probable que un fondo activo consiga siempre un exceso de rentabilidad durante un periodo de tiempo más largo. Los fondos activos tienen otra desventaja particular: Hay que pagar al gestor del fondo, por lo que las comisiones son significativamente más elevadas que las de un ETF.

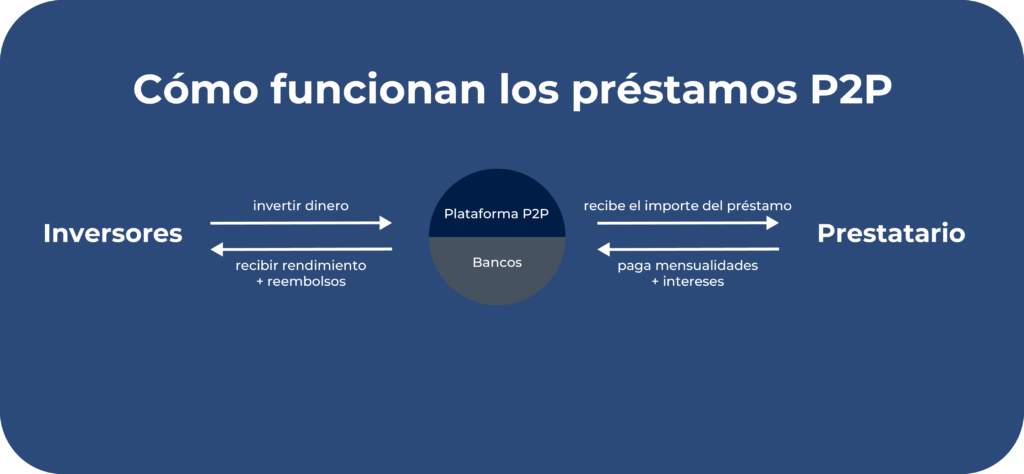

P2P

P2P significa «peer-to-peer». Se trata de préstamos que se conceden entre dos particulares sin necesidad de un banco. Esto tiene la ventaja para los prestatarios de que el esfuerzo burocrático es significativamente menor. Los prestamistas pueden prestar su dinero y beneficiarse de los intereses.

Las llamadas plataformas P2P actúan como intermediarias y garantizan que los prestamistas puedan encontrar préstamos P2P adecuados. Estas plataformas clasifican a los prestatarios en las llamadas calificaciones crediticias, cuyo objetivo es permitir a los prestamistas evaluar el riesgo de una inversión. Con ello se pretende garantizar la transparencia para los inversores.

Los inversores pueden invertir fácil y automáticamente en la mayoría de las plataformas P2P. Para ello, seleccionan determinados parámetros, como el riesgo que puede entrañar la inversión y la rentabilidad que debe obtenerse. A continuación, el programa invierte automáticamente. Por tanto, el esfuerzo es mínimo. Otras ventajas son

- Oportunidad de rendimientos atractivos.

- Posibilidad de apoyar proyectos privados

- Posibilidad de diversificación

- Clase de activo fácil de entender

Esta clase de activos también alberga riesgos. Los préstamos pueden no pagarse porque el prestatario no pueda devolver el importe, incluidos los intereses. Puedes contrarrestar este riesgo con una fuerte diversificación, de modo que los beneficios de otros préstamos puedan compensar las posibles pérdidas.

También puede ocurrir que las plataformas P2P evalúen incorrectamente la solvencia. Esta forma de inversión es todavía relativamente nueva y, por tanto, las plataformas tienen poca experiencia. Puede ocurrir que los prestatarios introduzcan datos incorrectos o que las plataformas subestimen los riesgos.

También existe el riesgo de que la plataforma P2P se declare insolvente:

- La mayoría de estas plataformas cuentan con medidas de seguridad en caso de que surjan dificultades de este tipo

- Sin embargo, como este tipo de inversión es todavía comparativamente nuevo, las plataformas no tienen experiencia en insolvencias anteriores

- Puedes utilizar varias plataformas P2P para diversificar

- También deberías utilizar solo proveedores españoles para aumentar la seguridad y mejorar la comunicación

Conclusión: Crear riqueza con el efecto bola de nieve

El efecto bola de nieve o efecto de interés compuesto es una forma excelente de hacer más eficiente tu acumulación de riqueza. La idea es que los beneficios que obtengas se reinviertan para que tus activos básicos, que trabajan para ti y generan más beneficios, sean cada vez mayores. De este modo, se puede lograr un crecimiento exponencial.

Si quieres optimizar el efecto bola de nieve, debes tener en cuenta tres aspectos diferentes. La fuerza del efecto del interés compuesto depende de tu horizonte de inversión, tus activos invertidos y tu clase de activos. Al planificar tus activos y tus rendimientos futuros, también debes tener en cuenta los impuestos y la inflación.

En principio, las inversiones de alto rendimiento son adecuadas para maximizar tus beneficios por el efecto bola de nieve. Te presentamos tres inversiones diferentes que pueden ayudarte a conseguirlo: acciones, ETFs y préstamos P2P. De este modo, ¡podrás aumentar tu patrimonio de forma constante durante muchos años y conseguir un crecimiento exponencial!

¿Quizá también te interesan los temas «Las 10 mejores inversiones», «Scalable Capital vs Trade Republic » o Mejor inversión del momento»? Infórmate aquí.

FAQ – Preguntas frecuentes

Aleks Bleck es el rostro de Northern Finance y ya era accionista, prestamista e inversor en ETF a los 18 años. Su actividad se centra en los préstamos P2P y los ETF pasivos. Aleks fundó Northern Finance en 2017 mientras estudiaba Administración de Empresas en Luneburgo.

Creó el canal de YouTube junto con su trabajo principal en banca de inversión y corporativa antes de centrarse finalmente en Northern Finance a tiempo completo.

Pérdida total de los ETF – ¿Pierdes todos tus activos a través de ETF?

Pérdida total de los ETF – ¿Pierdes todos tus activos a través de ETF?

Imagina que inviertes todo tu dinero durante muchos años y ahorras para alcanzar un objetivo concreto. De repente, tu cartera está en números rojos y pierdes todos tus activos. Este es un escenario que los principiantes en bolsa temen especialmente. Pero, ¿es esto posible si inviertes en ETF? En este artículo, descubrirás qué riesgos debes […]

Los ETF de mercados emergentes son una opción de inversión fascinante pero también desafiante para muchos inversores. Estos mercados ofrecen la posibilidad de obtener grandes rendimientos, pero también están asociados a mayores riesgos. En este artículo, te presentamos los mejores ETF que cubren los mercados actuales. Juntos, te proporcionaremos los conocimientos que necesitas para tomar […]