Du möchtest wissen, welcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Les meilleures actions à dividendes – Constitution d’un patrimoine grâce à des revenus passifs

Les taux d’inflation élevés actuels font que les prix continuent d’augmenter et que les consommateurs peuvent se permettre d’acheter moins de produits et de services pour la même somme. Il se peut que tu cherches toi aussi un moyen de protéger ton patrimoine contre l’inflation et que tu envisages d’investir dans des titres. Dans cet article, tu découvriras les actions à dividendes élevés qui pourraient te permettre de te constituer un revenu passif et de lutter contre l’inflation.

L’essentiel en bref :

- Les entreprises peuvent distribuer une partie de leurs bénéfices à leurs investisseurs

- Avec une certaine stratégie, tu peux te constituer un patrimoine passif pour préparer ta retraite ou subvenir aux besoins de ta famille.

- Ces actions à dividendes élevés peuvent t’aider à te constituer un portefeuille et à bénéficier de distributions régulières.

Dividendes par l’investissement en actions – Principes de base et explications

Tu t’es peut-être demandé « dans quoi investir » et c’est ainsi que tu as découvert le thème des revenus passifs. Pour mieux comprendre la stratégie, voici un aperçu des actions, de la distribution des bénéfices et de la manière dont ils peuvent être utilisés pour se constituer un revenu passif.

Qu’est-ce que les actions ?

Les détenteurs d’actions sont copropriétaires d’une entreprise lorsqu’ils ont acheté un titre. Ils sont impliqués financièrement et reçoivent un titre en échange du capital qu’ils ont investi. En recevant ce titre, l’investisseur obtient certains droits.

La participation aux assemblées générales en est un exemple. Celles-ci sont organisées pour déterminer les décisions importantes de l’entreprise. Les grands actionnaires, qui détiennent un pourcentage à deux chiffres de la société anonyme, ont la plus grande influence lors des assemblées. Les petits actionnaires peuvent également voter, mais ils utilisent principalement les titres pour investir leur patrimoine.

Tu peux gagner de l’argent avec des actions dans le but de profiter du développement de l’entreprise. Les investisseurs recherchent des entreprises sous-évaluées et souhaitent profiter d’une vente future à un prix plus élevé. Un autre moyen de générer des rendements grâce à cette forme d’investissement est ce que l’on appelle les dividendes.

Lorsqu’un groupe réalise des bénéfices, il a la possibilité de les distribuer aux petits et grands actionnaires. Il s’agit de verser des dividendes aux détenteurs d’actions. C’est lors des assemblées générales déjà mentionnées que l’on décide si des distributions doivent être versées et quel en est le montant.

- Une partie des bénéfices de l’entreprise est versée aux associés, une autre non

- Des parties peuvent être affectées à des projets de l’entreprise concernée ou réinvesties.

- Une autre possibilité est d’épargner des parties afin de constituer une réserve financière.

- Les distributions ne sont pas une obligation pour les entreprises, mais des versements volontaires

- Les investisseurs reçoivent un montant fixe par titre qu’ils détiennent

Qu’est-ce qu’une stratégie de dividendes ?

En principe, l’objectif de cette stratégie est d’obtenir un rendement régulier grâce à des dividendes aussi élevés que possible. Cela permet de se constituer un revenu passif : selon cette idée, ton argent doit se générer de lui-même, sans que tu aies beaucoup à faire en tant qu’investisseur.

La constitution d’un revenu passif par le biais de distributions présente les avantages suivants pour toi en tant qu’investisseur :

- Temps libre : plus ton revenu passif est élevé, plus tu as de temps libre. Alors que tu travaillais peut-être 8 heures par jour auparavant, tu peux passer à 6 heures par jour si ton revenu passif est plus élevé. Tu gagnes du temps supplémentaire que tu peux investir dans d’autres objectifs, comme des projets, des intérêts ou ta propre famille.

- Indépendance : ces titres font partie des placements financiers à haut rendement. Un flux de revenus passifs supplémentaire va de pair avec d’autres libertés. Il s’agit par exemple de la liberté géographique ou de la réduction du travail hebdomadaire. Il est également plus facile de changer d’emploi ou de se mettre à son compte.

- Sécurité : les revenus passifs peuvent contribuer à la constitution d’un patrimoine à long terme. Tu peux par exemple l’utiliser pour subvenir aux besoins de ta famille ou pour t’occuper de ta retraite.

Bon à savoir :

Les investisseurs qui investissent à l’aide de la stratégie de dividendes recherchent des entreprises qui sont connues pour distribuer régulièrement des dividendes relativement élevés. Par conséquent, ils accordent moins d’importance à la performance qu’à la stabilité des distributions.

Chiffres clés pour les investisseurs en dividendes

Les rendements des dividendes sont un indicateur particulièrement important. Ils sont calculés de la manière suivante : Rendement des dividendes = (distribution / cours actuel) x 100. Ce chiffre indique le pourcentage du cours actuel de l’entreprise qui est distribué aux propriétaires des actions et aide à comparer les titres entre eux.

Le cash-flow est le terme utilisé pour comparer les dépenses et les recettes d’une entreprise. Ce terme permet d’évaluer les liquidités d’un groupe.

Ce qui importe pour les investisseurs, c’est le taux de distribution d’une entreprise. Il indique la part des bénéfices qu’une entreprise verse à ses actionnaires sous forme de dividendes. Ce ratio permet de donner des indications sur le montant des distributions futures. Par exemple, des taux de distribution très élevés indiquent que les paiements seront réduits à l’avenir.

La croissance des dividendes décrit la différence entre le montant d’une distribution et celui de la distribution précédente. Elle est facile à calculer : Déduis l’ancienne valeur de la distribution du nouveau ratio pour suivre l’évolution actuelle.

Le ratio cours/bénéfice, ou PER, permet d’identifier la surévaluation ou la sous-évaluation des groupes. Il s’agit de mettre en relation les bénéfices de l’entreprise et le cours actuel du titre.

Les entreprises qui ont augmenté leurs versements pendant au moins 50 années consécutives sont considérées comme des rois du dividende. L’avantage particulier de ces groupes est la stabilité qu’ils offrent aux investisseurs qui souhaitent travailler avec cette stratégie et se constituer un revenu passif.

Des distributions régulières grâce à ces actions à haut dividende

En principe, il n’y a pas d’entreprises qui conviennent à chaque investisseur individuel. Tes investissements doivent être adaptés à tes objectifs financiers et à ta situation. Il est important d’effectuer au préalable des recherches détaillées sur les entreprises qui t’intéressent.

Les chiffres clés présentés dans le chapitre précédent fournissent des informations importantes et peuvent te montrer si un groupe est adapté à ta stratégie ou non.

Il faut également tenir compte des risques fondamentaux de cette catégorie d’actifs. Par exemple, ce type de titres est soumis à des fluctuations de cours. Tu te demandes peut-être : « Vaut mieux investir dans des actions ou dans un ETF ? » Il existe des ETF de dividendes qui se concentrent sur les groupes qui versent des montants plus élevés, mais qui sont par exemple plus à même de compenser les fortes fluctuations.

Un exemple concret d’un groupe de distribution de dividendes fiable jusqu’à présent est Allianz, le deuxième plus grand fournisseur d’assurances au monde. Ces dernières années, de nombreuses augmentations des versements ont eu lieu. Ce n’est qu’au cours de l’année de crise 2020 que les versements aux investisseurs n’ont pas été augmentés, mais maintenus à un niveau constant, en raison de la pandémie de coronavirus. Les projets de l’entreprise à ce jour montrent que les investisseurs devraient continuer à bénéficier de dividendes élevés à l’avenir.

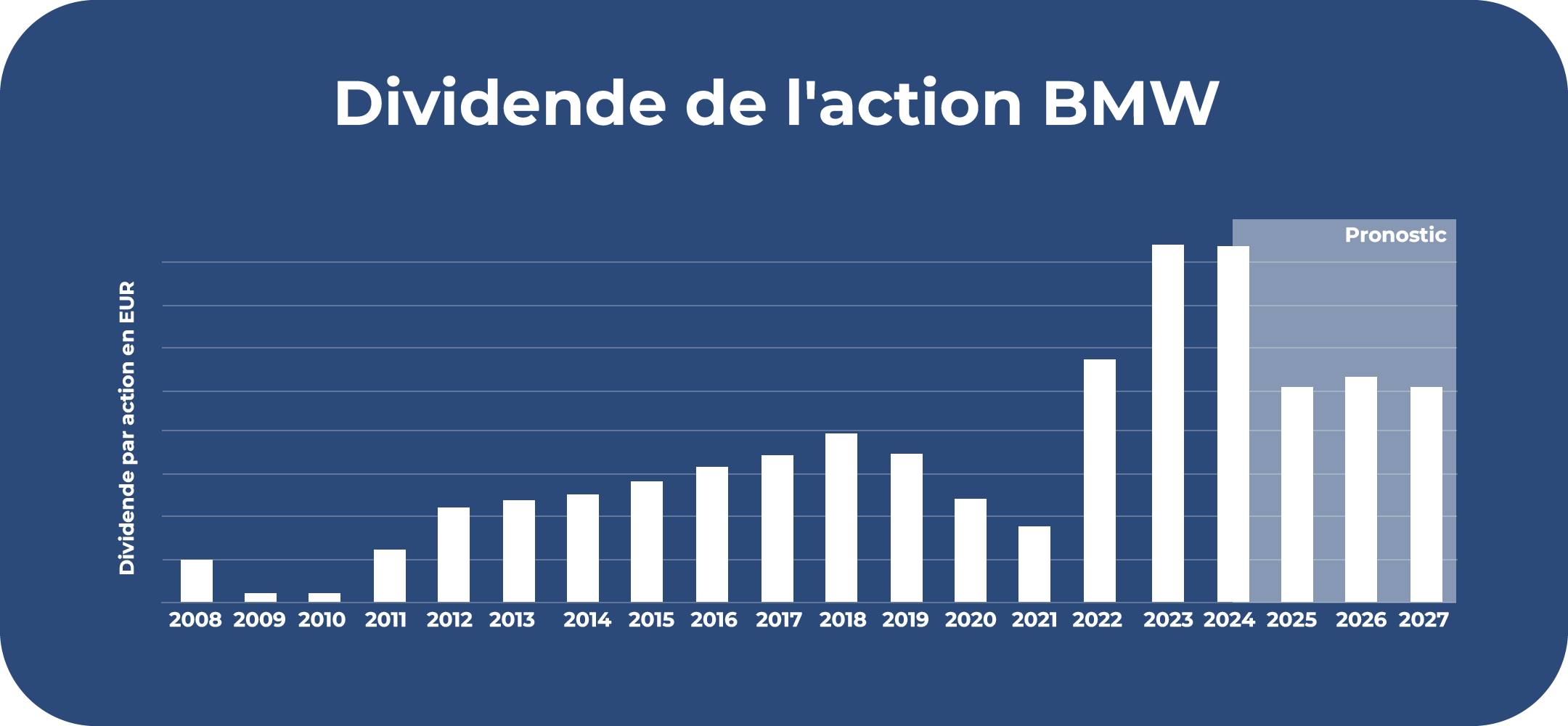

Un autre exemple de groupe allemand est BMW. L’entreprise se concentre sur la production de voitures et de motos. Ces dernières années, BMW a constamment augmenté ses distributions, ce qui pourrait être intéressant pour les investisseurs qui se concentrent sur des paiements élevés.

En fonction de la stratégie que tu choisis en tant qu’investisseur, tu peux te concentrer sur les entreprises qui ne versent pas actuellement de dividendes élevés, mais qui offrent un potentiel important.

Bon à savoir

Indépendamment de la stratégie, il est important que tu prennes beaucoup de temps pour faire des recherches approfondies afin de mieux connaître les groupes et les chiffres clés intéressants.

Conclusion : des revenus passifs grâce à des rendements de dividendes réguliers

Investir dans cette forme de placement te permet de devenir copropriétaire d’un groupe et de bénéficier de rendements et de droits supplémentaires tels que le vote aux assemblées. Les distributions des entreprises, en particulier, sont un bon moyen de te constituer un patrimoine à long terme grâce à un revenu passif.

Il est particulièrement important, dans le cadre de cette stratégie, de veiller à choisir des entreprises qui offrent de la stabilité : Cela signifie qu’elles offrent des distributions régulières et que celles-ci augmentent constamment. Certaines actions à dividendes élevés sont réputées pour leurs distributions importantes, mais les titres doivent être adaptés à ta situation financière. Pour en savoir plus sur « le meilleur investissement sans risque » ou « comment commencer avec les actions », clique ici !

FAQ – FAQ sur les actions à haut dividende

Aleks Bleck est le visage de Northern Finance et était déjà actionnaire, prêteur et investisseur en ETF à l'âge de 18 ans. Il se concentre sur les crédits P2P et les ETF passifs. Aleks a fondé Northern Finance en 2017 pendant ses études de gestion à Lunebourg.

Il a développé la chaîne YouTube parallèlement à son activité principale dans l'investment banking et le corporate banking, avant de se concentrer finalement à plein temps sur Northern Finance.

Perte totale d’un ETF – Perdre tout son patrimoine grâce aux ETF ?

Perte totale d’un ETF – Perdre tout son patrimoine grâce aux ETF ?

Imagine que tu investisses tout ton argent pendant de nombreuses années et que tu épargnes en vue d’un objectif précis. Soudain, ton portefeuille n’est plus que dans le rouge et tu perds toute ta fortune. C’est un scénario que les débutants en bourse redoutent particulièrement. Mais est-ce vraiment possible si tu investis dans des ETF […]

Tu as peut-être déjà entendu ou lu la célèbre citation de Warren Buffett : “Si tu ne trouves pas le moyen de gagner de l’argent en dormant, tu travailleras jusqu’à ta mort”. Il voulait dire par là que nous devons épargner, investir et créer des flux de revenus qui génèrent de l’argent sans travailler activement […]