Du möchtest wissen, welcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Faire fructifier son argent : Comment fonctionne la constitution d’un patrimoine ?

Tu veux préparer ta retraite à temps ou investir de l’argent pour réaliser tes souhaits, comme avoir ta propre maison ? Il existe une multitude de raisons de vouloir faire fructifier son argent, mais quelles sont les possibilités et lesquelles sont les plus appropriées ? Dans cet article, nous te montrons quelles sont les possibilités d’investissement, pourquoi cela vaut la peine d’investir et quels conseils tu dois absolument suivre si tu es débutant.

L’essentiel en bref :

- Dans cet article, nous te montrons les raisons pour lesquelles tu devrais commencer à investir ton patrimoine.

- De plus, nous te montrons quelques-unes des possibilités les plus connues pour investir et développer ton patrimoine.

- Tu es débutant et tu commences tout juste à t’intéresser aux finances et aux investissements ? Alors tu dois absolument tenir compte de ces conseils pour éviter les erreurs

Pourquoi devrais-je investir de l’argent ?

Dans cette section, nous allons nous demander pourquoi il peut être intéressant pour toi de commencer à faire fructifier ton argent et à investir. Après tout, investir demande des efforts ! Tu dois d’abord apprendre quelles sont les possibilités, étudier les avantages et les inconvénients et ensuite t’occuper de la mise en œuvre. Pourquoi cela en vaut-il la peine ?

L’inflation dévalorise ton argent

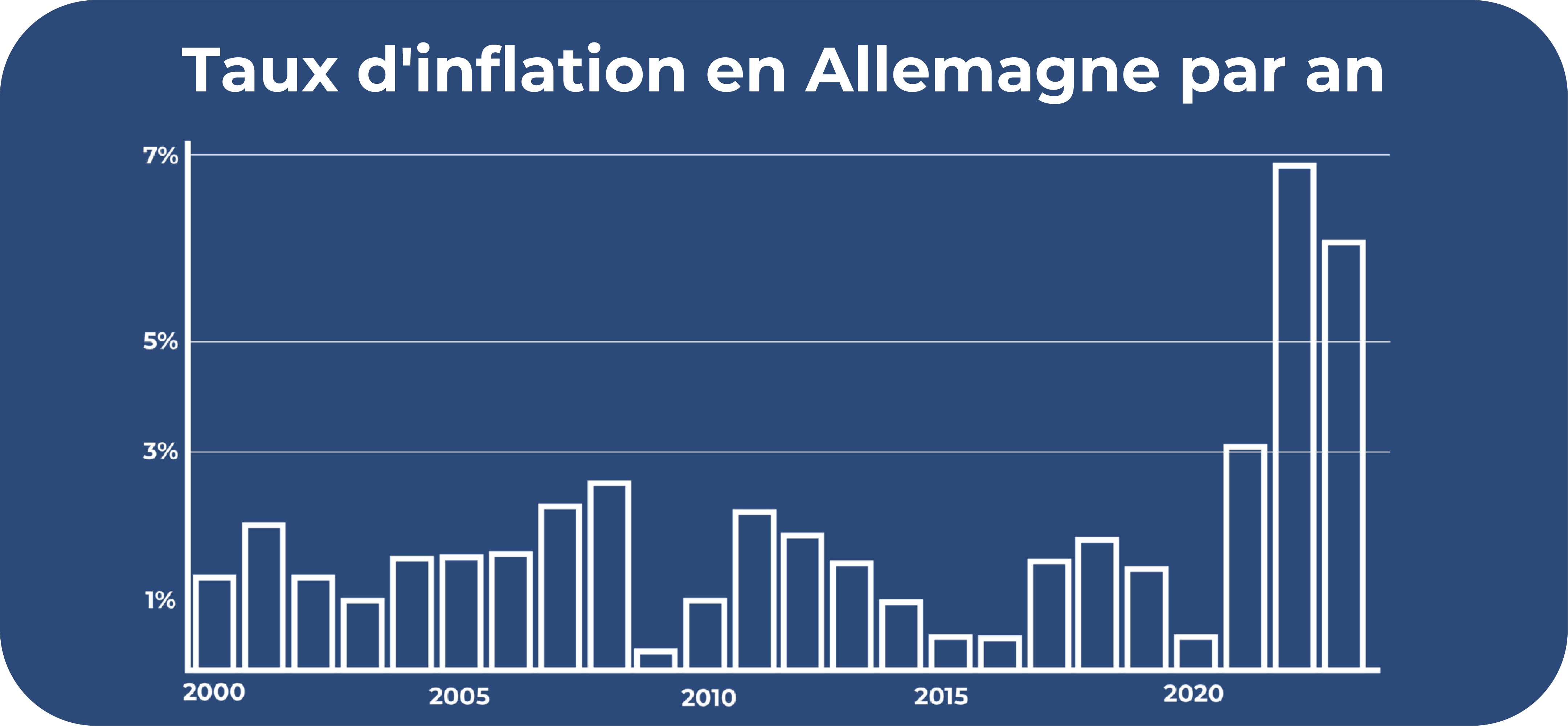

L’une des caractéristiques de l’économie de marché est que les prix des services et des produits évoluent, ce qui peut être lié à différentes conditions. Lorsque des phases d’augmentation générale des prix se produisent, on parle d’inflation.

Le taux d’inflation décrit la variation en pourcentage de l’indice des prix à la consommation par rapport à celui de l’année précédente. Celui-ci peut être mesuré en partant d’un panier de biens et services fictif. Ce panier contient les produits et services qu’un ménage moyen achète en un an.

La tâche des banques centrales est de maintenir ce niveau de prix stable. L’objectif est d’atteindre un léger renchérissement constant de moins de 2 %, ce qui ne peut pas toujours être garanti.

Le contraire de l’inflation est ce qu’on appelle la déflation, il y a une baisse générale des prix, ce qui peut avoir des conséquences négatives pour l’économie d’un pays. Dans une phase forte, les entreprises doivent réagir en conséquence, il peut arriver que les salaires soient réduits, que la production soit réduite ou que des collaborateurs soient licenciés.

Attention !

Mais quelles sont les conséquences négatives d’un taux d’inflation élevé sur les ménages et pourquoi investir peut-il aider ? La hausse des prix fait que les gens peuvent acheter de moins en moins de produits et de services pour la même somme. Par conséquent, ton patrimoine se déprécie sur une longue période.

Les placements financiers classiques tels que les plans d’épargne-logement ou les comptes d’épargne ne permettent guère de générer des intérêts. Ils ne permettent pas non plus de compenser l’inflation. C’est là que les placements financiers offrant des perspectives de rendement intéressantes sont les plus appropriés pour protéger ton patrimoine contre l’inflation.

Commencer tôt, profiter fortement – Profite de l’effet des intérêts composés

L’effet des intérêts composés est un excellent moyen de faire fructifier ton patrimoine. En bref, il s’agit des « intérêts des intérêts ». Il s’agit donc d’intérêts générés par des intérêts précédemment gagnés. Une fois que tu as réalisé des bénéfices et que ceux-ci sont réinvestis, ils génèrent des intérêts supplémentaires pendant toute la période suivante.

- De cette manière, la croissance est exponentielle, c’est-à-dire que l’augmentation de ta fortune est de plus en plus forte.

- Il s’agit de l’un des principaux instruments d’investissement.

- De nombreux placements financiers te permettent de retirer ou de réinvestir tes gains.

- Si tu veux profiter au maximum de cet effet, il est intéressant de réinvestir les bénéfices réalisés.

D’autres facteurs sont liés à la mesure dans laquelle tu peux profiter des intérêts composés. Le niveau d’intérêt du placement joue également un rôle. Plus le taux d’intérêt du placement est élevé, plus la croissance est importante.

Ce qu’il ne faut pas sous-estimer, c’est l’horizon de placement de votre investissement. Une longue durée peut faire en sorte que la fortune versée augmente de manière disproportionnée. Cela montre à quel point il est important de commencer à faire fructifier ton argent le plus tôt possible en l’investissant.

Pour certaines classes d’actifs, tu as la possibilité de percevoir des intérêts annuels ou en cours d’année. Un intérêt annuel est généralement versé une fois à la fin de l’année. Une rémunération en cours d’année a lieu par exemple tous les trimestres ou tous les semestres, c’est-à-dire plusieurs fois par an. Si tu as le choix, opte pour cette dernière solution, car l’effet des intérêts composés peut être plus important, étant donné que la somme à rémunérer est plus élevée.

Investir est aujourd’hui plus flexible que jamais. Grâce à la numérisation, chacun peut investir depuis son téléphone portable ou son ordinateur. Pour de nombreux placements financiers, les sommes minimales à investir sont très faibles, ce qui permet à chacun d’investir tôt. Cela est souvent possible à partir d’un euro par mois, afin que chacun puisse participer et profiter des intérêts composés.

Atteindre ses objectifs financiers

Il existe de nombreux objectifs qui ne peuvent être réalisés que si les circonstances financières s’y prêtent :

- Financer son logement

- Soutenir financièrement la famille

- Prévoir pour s’assurer une retraite sans souci

- Investir pour que ses enfants aient une épargne financière pour leur formation, leurs études ou leur permis de conduire.

- Se constituer un patrimoine pour pouvoir travailler moins plus tard ou prendre sa retraite plus tôt

Cette sélection montre à quel point il est important de se préoccuper de ses objectifs financiers. Un moyen très efficace pour y parvenir est d’investir. En investissant ta fortune et en profitant des rendements, tu peux réaliser et mettre en œuvre ces souhaits beaucoup plus rapidement et facilement.

D’autres aspects en font partie. Quiconque se penche sur les objectifs financiers et le thème de l’investissement ne peut ignorer d’autres sujets liés aux finances. Il s’agit notamment de ses propres dépenses ou de son propre salaire.

Au fur et à mesure que tes connaissances augmentent, tu apprends à prendre la responsabilité de tes finances et de ton avenir. Tu suis tes dépenses, découvres des potentiels d’économie, redéfinis tes priorités et peux ainsi réaliser tes objectifs pas à pas.

À long terme, tu élaboreras ainsi un plan qui comprendra la somme d’argent dont tu as besoin, tes objectifs précis et les moyens possibles pour les atteindre. Un tel plan peut te rassurer et te permettre d’envisager l’avenir avec optimisme, en sachant que tu as tout sous contrôle.

Investir facilement

Une autre raison d’investir est qu’aujourd’hui, tu peux profiter d’autant de possibilités que jamais auparavant. Sur Internet, tu trouveras de nombreuses options pour te former dans le domaine des finances et de l’investissement. Tu peux profiter de l’expérience que d’autres personnes ont acquise depuis des années et qu’elles souhaitent te transmettre.

- Il est important d’examiner la source d’un œil critique et de la vérifier.

- Il faut faire attention aux fournisseurs qui veulent te montrer comment « devenir riche rapidement ».

- Ceux-ci ne cherchent souvent qu’à convaincre leurs clients d’investir dans leurs cours onéreux.

- Fais attention aux fournisseurs qui t’informent des avantages et des inconvénients et qui ne cherchent pas à te pousser à acheter quelque chose.

La digitalisation a encore modifié la manière d’investir. Auparavant, il était nettement plus difficile d’investir son patrimoine et ce n’était pas à la portée de tout le monde. Aujourd’hui, tout le monde peut investir et se constituer un patrimoine à long terme.

Pour ce faire, vous n’avez besoin que d’un dépôt auprès d’une banque ou d’un courtier. Vous entrez ensuite vos données personnelles. Souvent, vous devez vérifier ce dépôt avec une carte d’identité ou un passeport – tu as déjà accès à de nombreuses façons d’investir votre argent.

Les faibles dépôts minimaux sont particulièrement avantageux. De cette manière, tu peux commencer à investir tôt et tu n’as pas à t’inquiéter si tu n’as pas beaucoup d’argent à investir pour le moment. En commençant tôt, tu as plus de chances de profiter de l’effet des intérêts composés, d’acquérir plus d’expérience et de faire moins d’erreurs lorsque tu pourras utiliser plus de capital pour investir plus tard.

Tu peux utiliser ces moyens pour faire fructifier ton argent

Après avoir examiné les raisons pour lesquelles il est judicieux d’investir, la question se pose maintenant de savoir dans quoi tu peux investir et quelles classes d’actifs t’offrent les meilleures possibilités et correspondent à ta situation de départ individuelle.

Les « classiques » : compte à terme, compte à vue, compte courant

Le compte à terme et le compte d’épargne au jour le jour sont des investissement très sûrs qui conviennent parfaitement à certains usages, même s’ils ne rapportent guère d’intérêts actuellement. Nous allons maintenant aborder les différences entre les deux classes d’actifs.

Un compte à terme se réfère à une période fixe. Tu peux la choisir avant d’investir, puis tu places ton argent pour cette période. En contrepartie, la banque te verse un intérêt fixe à l’expiration de la période convenue.

Si tu tiens à avoir un accès permanent à ton argent, un compte d’argent au jour le jour te conviendra mieux, car tu n’es pas lié à une période donnée. Tu peux y placer ton argent à court terme et recevoir des intérêts au jour le jour sur la fortune investie. Tu n’as pas à respecter de délais de résiliation et tu disposes d’une grande flexibilité.

Bon à savoir :

En complément de ces deux options, tu peux opter pour un compte courant qui se prête aux opérations de paiement quotidiennes. Tu disposes ici d’une flexibilité maximale, mais il n’est guère ou pas du tout rémunéré.

Un compte d’argent au jour le jour convient par exemple pour constituer une réserve financière au cas où tu aurais besoin d’un montant à l’improviste. En revanche, un compte à terme convient pour un capital dont tu n’as pas forcément besoin actuellement et que tu souhaites placer de manière rentable sur une période plus courte. Ces comptes ne permettent pas d’effectuer des virements ou des ordres permanents.

Opportunités de rendement intéressantes grâce aux actions

Si tu décides d’acheter une action, tu obtiendras une part de l’entreprise concernée et deviendras ainsi copropriétaire. L’objectif fondamental est de profiter de l’augmentation de la valeur du titre. Les investisseurs cherchent à acheter une action et à la revendre plus tard à un prix plus élevé.

- De plus, il est possible de bénéficier de dividendes

- Lorsqu’une entreprise fait des bénéfices, elle peut décider de les distribuer à ses actionnaires sous forme de dividendes.

- Ce n’est pas une obligation, mais certaines entreprises sont connues pour verser des dividendes réguliers.

Le montant de ces dividendes et l’opportunité de les proposer sont décidés lors de l’assemblée générale. Certains investisseurs suivent une stratégie de dividendes et achètent des actions de ce que l’on appelle les rois des dividendes. Il s’agit d’entreprises connues pour verser des dividendes particulièrement élevés. Lis à ce sujet mes articles sur les meilleures actions à dividendes.

Bon à savoir :

Contrairement aux investissements classiques, les actions offrent la possibilité d’obtenir des rendements intéressants et constituent une option importante pour l’élément de rendement d’un portefeuille. Ces perspectives de rendement plus élevées s’accompagnent de risques. Tu découvriras dans la dernière partie de l’article les possibilités qui s’offrent à toi pour réduire les risques.

L’un de ces risques potentiels est une faible diversification. Si tu investis ton capital dans une seule action et que l’entreprise fait faillite, tu perdras ton argent. En revanche, si tu répartis ton capital entre plusieurs entreprises, tu peux répartir les risques de manière adéquate, ce que l’on appelle la diversification. Pour cela, tu n’as pas besoin d’acheter de nombreuses actions individuelles, c’est plus facile !

Un meilleur rendement et une plus grande sécurité ? Les ETF pour la constitution d’un patrimoine !

Si tu ne souhaites pas miser sur des actions individuelles, tu peux investir dans des fonds d’actions. Les ETF ou Exchange Traded Funds reproduisent un indice, par exemple le DAX. Un ETF sur le DAX investit donc dans les 40 plus grandes entreprises d’Allemagne avec un seul titre.

Il s’agit d’un type d’investissement passif, c’est-à-dire qu’il n’y a pas de gestionnaire de fonds. Ceux-ci essaient d’obtenir le meilleur rendement possible en s’occupant activement de la composition du fonds.

- Dans la pratique, il est rare de battre le marché et d’obtenir un rendement supérieur sur de longues périodes.

- Au lieu de cela, les fonds gérés activement sont souvent chers, car le gestionnaire de fonds doit être payé.

Avec un ETF passif, tu n’as pas ce genre de problèmes : la composition est déjà fixée, ce qui en fait une forme de placement avantageuse. Grâce à la grande diversification, les risques sont nettement plus faibles que pour les actions.

Bon à savoir :

Un ETF sur le MSCI World, par exemple, comprend 1 600 entreprises dans le monde entier. Avec un seul titre, tu peux investir dans un grand nombre de groupes de différents pays et secteurs et réduire ainsi tes risques.

Plus de planification souhaitée ? Investir dans les obligations

Les obligations sont des titres à revenu fixe. Ils ont une durée et des intérêts fixés à l’avance et te permettent donc une meilleure planification que les actions par exemple. Elles offrent par contre moins de perspectives de rendement.

Si tu optes pour des obligations d’État de l’État allemand, il s’agit d’un placement très sûr avec de faibles perspectives de rendement. Si tu investis dans un autre État qui promet des perspectives de rendement très élevées, le placement peut être très risqué. La solvabilité t’aide à évaluer le risque de l’obligation de manière réaliste. Une solvabilité élevée est synonyme d’un placement sûr, il y a une forte probabilité que l’émetteur rembourse les actifs, intérêts compris.

Bon à savoir :

Les obligations sont émises par exemple par des pays, des banques ou des entreprises. Les risques encourus peuvent être très différents.

De nombreuses opportunités d’investissement dans les matières premières

En temps normal, il est rare d’investir directement dans des matières premières. L’or, que certains investisseurs stockent physiquement dans une banque ou un coffre-fort personnel, en est un exemple. Il est plus fréquent d’investir indirectement, par exemple via un ETC sur matières premières. ETC signifie Exchange Traded Commodities.

Ceux-ci reproduisent l’évolution de la valeur de certaines catégories de matières premières. De cette manière, tu peux facilement investir dans des matières premières sans avoir à les stocker toi-même. Tu en profites lorsqu’il y a une augmentation de la valeur d’une matière première. Toutefois, les placements dans les matières premières sont parfois liés à de fortes fluctuations de cours, qui peuvent entraîner des pertes.

Prêts entre particuliers – Prêts P2P

Les prêts ordinaires nécessitent une banque et souvent beaucoup de temps et de bureaucratie. Les crédits P2P sont une classe d’actifs relativement récente qui permet l’octroi de prêts entre deux particuliers. P2P signifie « peer-to-peer ».

Les plateformes P2P font office d’intermédiaires. Sur celles-ci, tu as la possibilité de chercher des investisseurs pour un crédit ou de devenir toi-même un prêteur et de profiter des intérêts.

Bon à savoir :

L’un des avantages pour les investisseurs est qu’il est facile d’investir dans une multitude de crédits et de profiter de perspectives de rendement élevées. De plus, les investisseurs peuvent soutenir des projets privés.

Cela s’accompagne toutefois de risques, à commencer par le risque de défaillance. Il peut arriver qu’un emprunteur ne puisse ou ne veuille pas payer. Pour pallier ce risque, il faut veiller à une diversification suffisante afin de répartir le risque sur différents crédits.

En plus, les plateformes P2P proposent l’évaluation de la solvabilité, ce qui devrait rendre le commerce plus transparent et plus sûr pour les investisseurs. Ces cotes de solvabilité permettent aux investisseurs d’évaluer le niveau de risque d’un crédit.

- Cependant, les plates-formes sont encore relativement jeunes

- Vous n’avez pas encore beaucoup d’expérience, c’est pourquoi il peut arriver que la solvabilité soit mal évaluée.

- Il est recommandé de lire de manière critique les déclarations concernant le crédit.

- De plus, répartir ton patrimoine sur différentes plates-formes peut t’aider à y parvenir

Profiter de l’immobilier

Il existe différentes manières de tirer profit de l’immobilier. Il est bien sûr possible de posséder son propre bien immobilier. Un bien immobilier peut être utilisé comme résidence principale et être revendu ultérieurement grâce à une plus-value.

Il est aussi possible de louer des biens immobiliers et de profiter des revenus locatifs. Cela va toutefois de pair avec d’autres choses, comme les frais de réparation, la gestion et les dépenses. De plus, les revenus dépendent fortement de la région concernée.

Même les investisseurs qui ne peuvent ou ne veulent pas acheter leur propre bien immobilier actuellement peuvent tout de même profiter du marché immobilier. Les fonds immobiliers offrent une possibilité à cet égard :

- Fonds immobiliers ouverts : ils sont actifs en permanence, tu peux investir dans un grand nombre de biens immobiliers.

- Fonds immobiliers fermés : on investit dans un nombre limité de biens immobiliers. Lorsque la somme nécessaire est atteinte, les fonds ferment

Les REIT ou Real Estate Investment Trusts constituent une autre possibilité. Il s’agit de sociétés de capitaux opérant à l’échelle mondiale qui possèdent ou gèrent leurs propres biens immobiliers. Elles distribuent au moins 90 % des bénéfices aux investisseurs. En savoir plus sur les actions immobilières.

Bon à savoir :

Tout le monde peut investir dans le marché immobilier, même s’il n’existe actuellement aucune possibilité de profiter d’un bien immobilier propre. Les fonds immobiliers, les REIT ou les ETF immobiliers offrent des alternatives.

Faire fructifier son argent pour les débutants – Ces 5 conseils t’aideront !

Il peut être un peu confus d’aborder pour la première fois les thèmes des finances et des investissements. C’est pourquoi nous te donnons ci-dessous quelques conseils importants à prendre en compte.

1. Définir des objectifs : Qu’est-ce que je veux ?

Cet objectif peut paraître trivial, mais il est absolument nécessaire. Ce n’est que lorsque tu sais exactement ce que tu veux que tu saches combien il te faut pour y parvenir. Cette connaissance t’aidera à choisir le placement et la stratégie qui te conviennent. Ce n’est qu’en examinant ces questions en détail que tu pourras élaborer un plan et poursuivre tes objectifs de manière cohérente.

Pose-toi par exemple ce genre de questions pour te rapprocher de la définition de ton objectif et donc de ta stratégie :

- Pourquoi ai-je besoin de la fortune à laquelle je veux travailler ?

- D’autres objectifs financiers peuvent-ils s’interposer ? Est-ce que je veux acheter une maison, avoir des enfants, préparer ma retraite ?

- De combien ai-je besoin pour atteindre cet objectif ?

- À quel moment ai-je besoin de ce patrimoine et combien d’années me reste-t-il à vivre ?

- Est-ce que je souhaite investir en une seule fois ou épargner tous les mois ?

- Mes finances sont-elles stables ou y a-t-il encore des incertitudes actuellement ?

- A l’avenir, mes dépenses mensuelles seront-elles plutôt inférieures ou supérieures ?

2. Taux d’épargne et potentiel d’épargne

Il existe différentes manières d’investir ton patrimoine : Il se peut que tu aies hérité d’une fortune et que tu souhaites l’investir. Il se peut aussi que tu sois encore étudiant, que tu n’aies pas beaucoup de moyens, mais que tu veuilles quand même commencer à investir. Tu te demandes peut-être s’il est préférable de faire un investissement individuel ou de mettre en place un plan d’épargne.

Si tu disposes déjà d’un patrimoine important, un investissement individuel pourrait être intéressant pour toi. De cette manière, la totalité du montant peut travailler directement pour toi et générer des intérêts.

- En revanche, si ton objectif est d’épargner de manière continue, éventuellement avec de petits montants, un plan d’épargne est plus approprié.

- Pour déterminer le taux d’épargne, tu dois regarder de près tes objectifs prédéfinis

- Si tu sais de quelle somme tu as besoin et jusqu’à quand tu en as besoin, tu connais ton taux d’épargne

Tu peux aussi te pencher sur la destination de ton patrimoine actuel et sur tes dépenses. De cette manière, tu peux trouver des économies potentielles et augmenter encore ton taux d’épargne. Trouver des abonnements moins chers ou résilier des contrats qui ne sont plus suffisamment utilisés en sont des exemples.

3. Les bases : se constituer une épargne de secours et rembourser ses dettes

Imagine que tu as longtemps étudié les actions ou les ETF, que tu as élaboré un plan détaillé pour assurer ta prévoyance financière pour la retraite et que tu as fièrement investi toute ta fortune – et que soudain, tu as besoin d’une réparation coûteuse pour ta voiture ! Et maintenant ?

Pour éviter que ce scénario ne se produise et qu’il faille éventuellement vendre des actions ou des parts de fonds de manière imprévue, chaque investisseur devrait se constituer une épargne de secours. Celui-ci constitue une réserve financière pour d’éventuelles dépenses surprenantes. Personne ne peut se prémunir contre toutes les dépenses possibles.

- En règle générale, les personnes seules devraient se constituer une épargne de secours équivalente à deux ou trois salaires nets avant de commencer à investir.

- Pour les familles, la situation est plus complexe, car les enfants peuvent aussi avoir des frais imprévus.

- Il est recommandé de disposer d’une somme d’argent équivalente à six salaires nets.

Le fonds d’urgence doit être accessible rapidement et en toute sécurité afin de pouvoir y accéder à tout moment. Un compte d’argent au jour le jour est donc tout indiqué pour conserver cette réserve financière. Si tu n’as pas encore constitué cette réserve, tu devrais attendre avant d’investir.

Il en va de même pour les dettes. Si tu as par exemple un crédit coûteux en cours, il faut le rembourser avant de commencer à investir. Les intérêts sur les crédits sont généralement très chers et constituent un obstacle à la constitution de ton patrimoine.

4. Quelles sont mes priorités ? – Le triangle magique de l’investissement

Le triangle magique de l’investissement est un modèle qui permet de mettre en évidence les avantages et les inconvénients d’un placement financier. En principe, chaque catégorie de placement et ses caractéristiques peuvent être expliquées en fonction de trois aspects : La sécurité, la liquidité et le rendement.

- Il s’agit de trois objectifs fondamentaux qu’un investisseur tente d’atteindre avec un placement financier

- Cependant, il n’est jamais possible de couvrir les trois caractéristiques avec une seule installation.

- Les personnes qui accordent beaucoup d’importance à un rendement élevé et à la liquidité devront faire des concessions en matière de sécurité.

- En revanche, ceux qui apprécient la sécurité et la liquidité ne pourront guère obtenir de rendement.

La sécurité décrit le risque qu’un investisseur court de perdre sa fortune avec cette classe d’actifs. Aucun placement n’offre une sécurité totale, mais les placements tels que les comptes d’argent au jour le jour ou les obligations d’État allemandes sont très sûrs.

Un autre objectif est la liquidité d’un placement financier. Celle-ci décrit la facilité avec laquelle il est possible d’accéder à court terme à la fortune investie. Sur un compte à vue, tu peux accéder très rapidement à tes avoirs, ce qui n’est pas le cas sur un compte à terme par exemple, car il est lié à une durée déterminée.

Le rendement désigne les bénéfices que tu peux réaliser avec le type de placement. Si tu accordes de l’importance au rendement, l’horizon de placement joue généralement un rôle important. Les placements financiers qui offrent des rendements élevés vont de pair avec une liquidité ou une sécurité moindre, comme les actions par exemple.

5. La répartition des risques & diversification

Il est toujours risqué d’investir dans une seule valeur. C’est pourquoi l’un des instruments les plus importants en matière d’investissement est de tenir compte d’une diversification suffisante. Par conséquent, tu ne devrais jamais investir la totalité de ton patrimoine dans une seule ou quelques actions.

La diversification ne se limite toutefois pas au nombre de titres que tu détiens. Tu devrais aussi investir dans différents types de placements financiers. Ceux-ci présentent différents risques. Investis donc par exemple une partie dans des actions, des obligations et un compte à terme, afin que les différents avantages et inconvénients puissent s’équilibrer.

- De même, il est risqué d’investir l’ensemble de ta fortune dans un seul État.

- En ce qui concerne les ETF, nous avons mentionné l’indice DAX

- Ta fortune dépendrait donc entièrement de l’évolution au sein d’un pays.

- Un pays peut toutefois connaître des crises, comme des problèmes politiques, une crise économique ou une catastrophe naturelle, ce qui a des répercussions sur ton investissement.

Bon à savoir :

Si tu répartis suffisamment les risques, les parties à faible rendement de ton portefeuille peuvent se compenser mutuellement. Investis dans différentes classes d’actifs, pays et secteurs afin d’augmenter la sécurité de ton portefeuille.

Un autre aspect est la diversification des secteurs. L’évolution de certains secteurs ne peut jamais être prédite avec certitude, c’est pourquoi tu ne devrais pas investir toute ta fortune dans un seul secteur. Investis plutôt de manière diversifiée dans différents secteurs afin d’augmenter la sécurité de ton portefeuille.

Conclusion : Faire fructifier son argent – comment ça fonctionne !

En résumé, nous t’avons montré dans cet article à quel point il est important d’investir. De cette manière, tu peux compenser l’inflation, atteindre efficacement tes objectifs financiers et profiter de l’effet des intérêts composés.

Nous t’avons également présenté quelques placements financiers. Toutes les classes d’actifs ont des avantages et des inconvénients différents, c’est pourquoi il faut d’abord bien réfléchir à tes objectifs, à tes souhaits et à tes priorités, puis décider quel placement financier correspond le mieux à tes besoins.

En outre, nous t’avons donné quelques conseils de base qui peuvent t’aider si tu es un débutant en matière de finances. Le plus important est de constituer une réserve d’argent, de rembourser tes dettes à l’avance et de veiller à une diversification suffisante pour augmenter la sécurité. En savoir plus ici.

FAQ – Foire aux questions

Aleks Bleck est le visage de Northern Finance et était déjà actionnaire, prêteur et investisseur en ETF à l'âge de 18 ans. Il se concentre sur les crédits P2P et les ETF passifs. Aleks a fondé Northern Finance en 2017 pendant ses études de gestion à Lunebourg.

Il a développé la chaîne YouTube parallèlement à son activité principale dans l'investment banking et le corporate banking, avant de se concentrer finalement à plein temps sur Northern Finance.

Perte totale d’un ETF – Perdre tout son patrimoine grâce aux ETF ?

Perte totale d’un ETF – Perdre tout son patrimoine grâce aux ETF ?

Imagine que tu investisses tout ton argent pendant de nombreuses années et que tu épargnes en vue d’un objectif précis. Soudain, ton portefeuille n’est plus que dans le rouge et tu perds toute ta fortune. C’est un scénario que les débutants en bourse redoutent particulièrement. Mais est-ce vraiment possible si tu investis dans des ETF […]

Tu as peut-être déjà entendu ou lu la célèbre citation de Warren Buffett : “Si tu ne trouves pas le moyen de gagner de l’argent en dormant, tu travailleras jusqu’à ta mort”. Il voulait dire par là que nous devons épargner, investir et créer des flux de revenus qui génèrent de l’argent sans travailler activement […]