19% d’intérêt par an à l’aide de prêts P2P, est-ce possible ? C’est pourtant le cas ! Le fournisseur CrowdedHero octroie des prêts à de jeunes entreprises, avec lesquels tu peux également profiter en tant qu’investisseur. Dans cet article, je te présente mes expériences personnelles avec CrowdedHero, les informations les plus importantes sur le fournisseur, […]

Intérêts des ETF : Construire un patrimoine avec des investissements

Les ETF sont de plus en plus appréciés. Ils sont considérés comme l’outil idéal pour se constituer un patrimoine à long terme et réaliser ses rêves financiers. Le rêve d’avoir sa propre maison, de pouvoir subvenir aux besoins financiers de sa famille, d’assurer sa retraite – Mais comment fonctionne exactement l’investissement avec cette classe d’actifs ? Quels sont les taux d’intérêt des ETF et ce type d’investissement est-il également adapté à tes besoins ? Tu le découvriras dans cet article !

L’essentiel en bref :

- Les ETF te permettent de te constituer un patrimoine à long terme et de participer au marché des actions.

- Il est important que tu connaisses les avantages et les inconvénients de cette classe d’actifs avant d’investir.

- La BCE a augmenté les taux d’intérêt de plus en plus ces derniers mois – Vaut-il mieux investir dans l’argent au jour le jour ou dans des dépôts à terme plutôt que dans des Exchange Traded Funds ?

- Que signifie le taux d’intérêt réel et pourquoi tu dois absolument en tenir compte ?

Qu’est-ce que les ETF ?

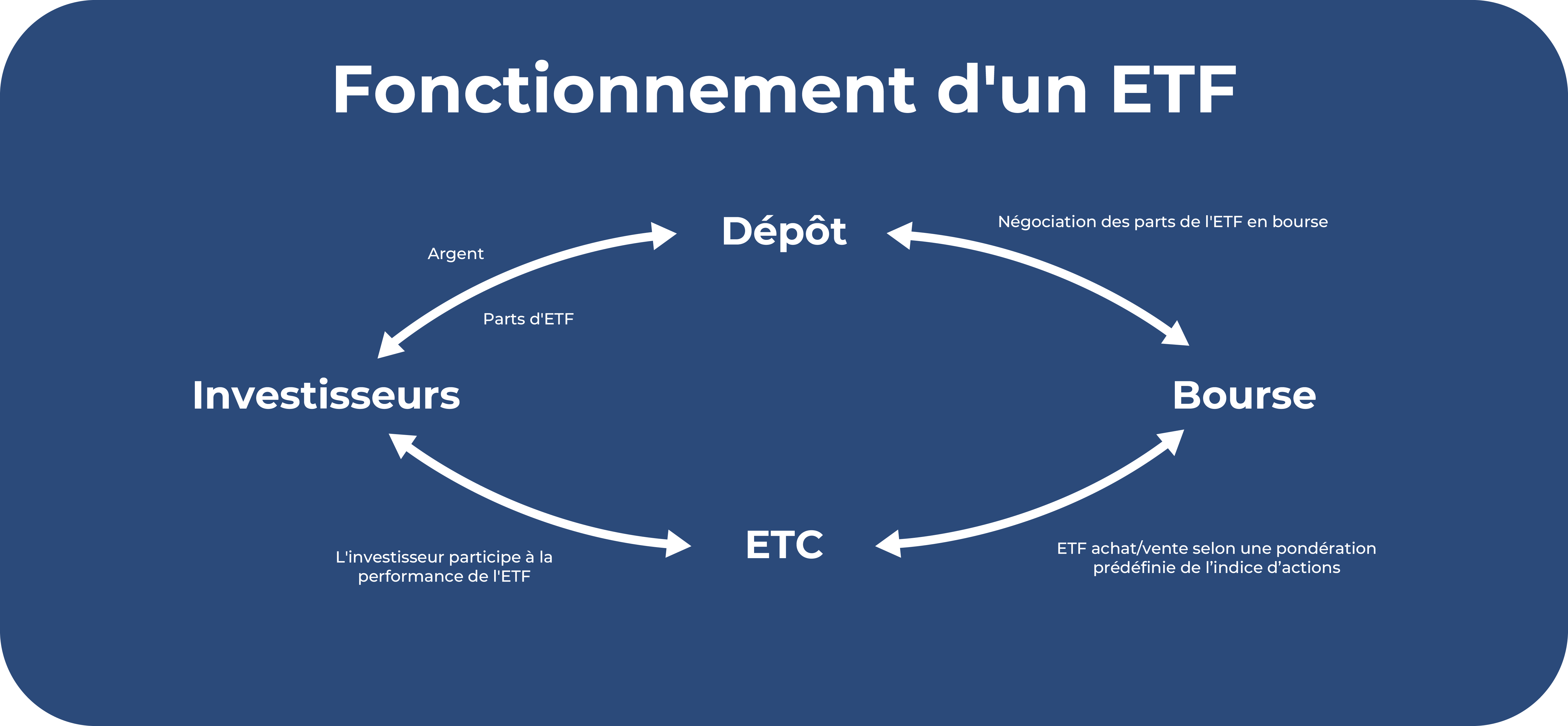

Les Exchange Traded Funds sont un outil qui te permet de participer au marché et d’investir dans différentes classes d’actifs. L’investissement en actions à l’aide de cette classe d’actifs est particulièrement populaire. Mais comment cela fonctionne-t-il exactement et à qui cette classe d’actifs s’adresse-t-elle ?

Comment fonctionnent les ETF ?

Les Exchange Traded Funds sont, comme leur nom l’indique, des fonds. Tu peux t’imaginer qu’il s’agit d’un grand pot dans lequel plusieurs investisseurs versent des fonds. Cet argent investi est placé dans la classe d’actifs correspondante. Un Exchange Traded Fund peut investir dans différents types d’actifs financiers, comme l’immobilier, les obligations, les actions ou les ressources.

Un Exchange Traded Fund reproduit un indice boursier :

- La société de fonds investit dans les valeurs contenues dans l’indice initial

- Un exemple est le S&P 500

- Cet indice représente les 500 plus grandes sociétés américaines cotées en bourse, pondérées par leur capitalisation boursière.

- Si tu investis dans un Exchange Traded Fund sur le S&P 500, tu investis dans ces 500 sociétés en achetant un titre.

Comme tu peux déjà le constater, cet outil te permet d’investir dans un grand nombre d’entreprises. Contrairement à l’investissement dans des actions individuelles, l’objectif n’est pas de sélectionner quelques entreprises rentables et de battre ainsi le rendement du marché. Il s’agit plutôt de réaliser le rendement moyen de l’indice concerné.

Il s’agit d’un investissement passif. Le contraire est la gestion active de fonds : un gestionnaire de fonds tente d’obtenir des rendements supérieurs à la moyenne en prenant des décisions ciblées.

Le caractère passif des ETF rend la classe d’actifs peu coûteuse : il n’est pas nécessaire de payer un gestionnaire de fonds, ce qui réduit les coûts. Tu dois choisir une fois un Exchange Traded Fund, ensuite le fournisseur d’ETF essaie toujours de reproduire l’indice le plus fidèlement possible.

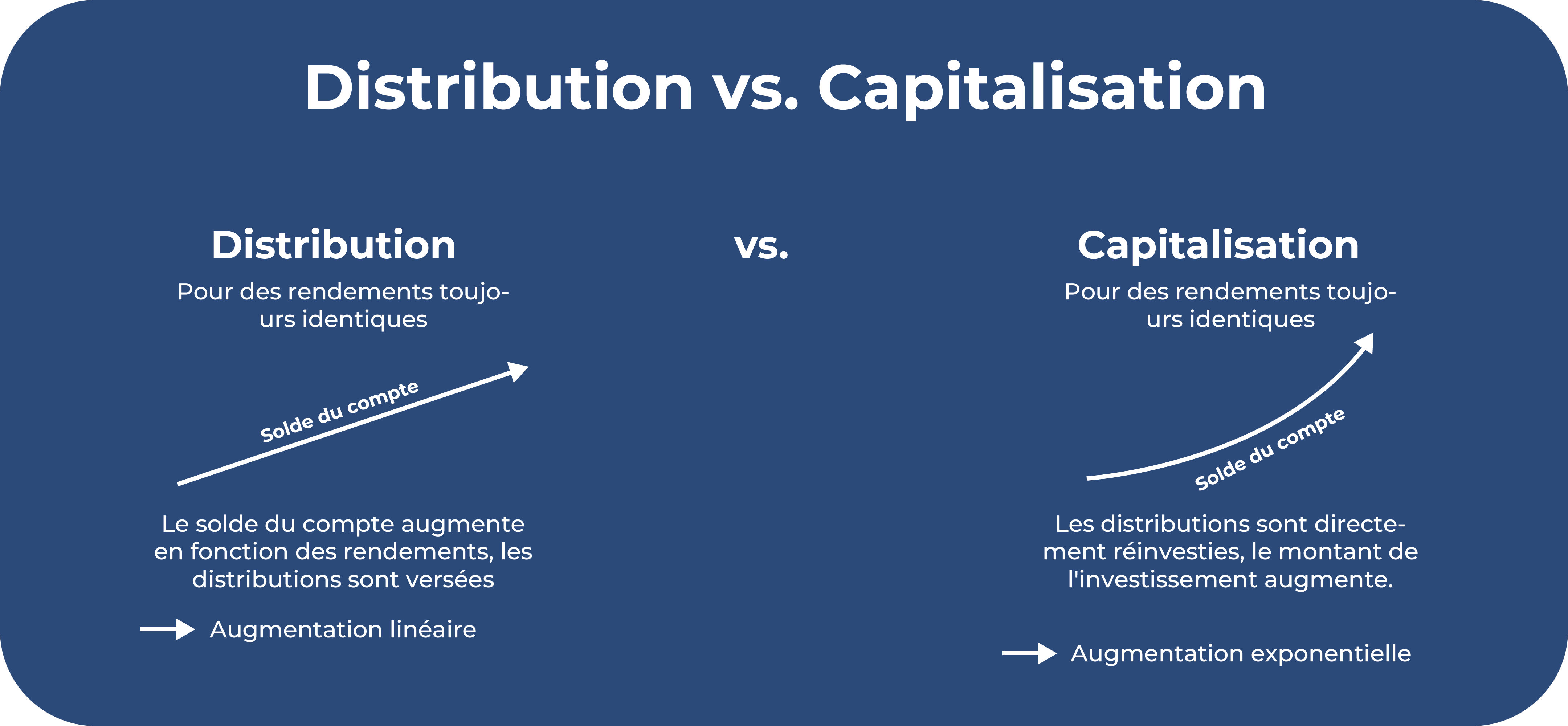

Distribution vs. capitalisation

Lorsque les entreprises réalisent des bénéfices, elles peuvent choisir de les distribuer à leurs actionnaires, ce qui se fait sous la forme de ce que l’on appelle des dividendes. Si ton Exchange Traded Fund contient des dividendes, ceux-ci sont versés dans le fonds. Tu peux choisir entre deux options de paiement différentes : un ETF de distribution ou un ETF de réinvestissement.

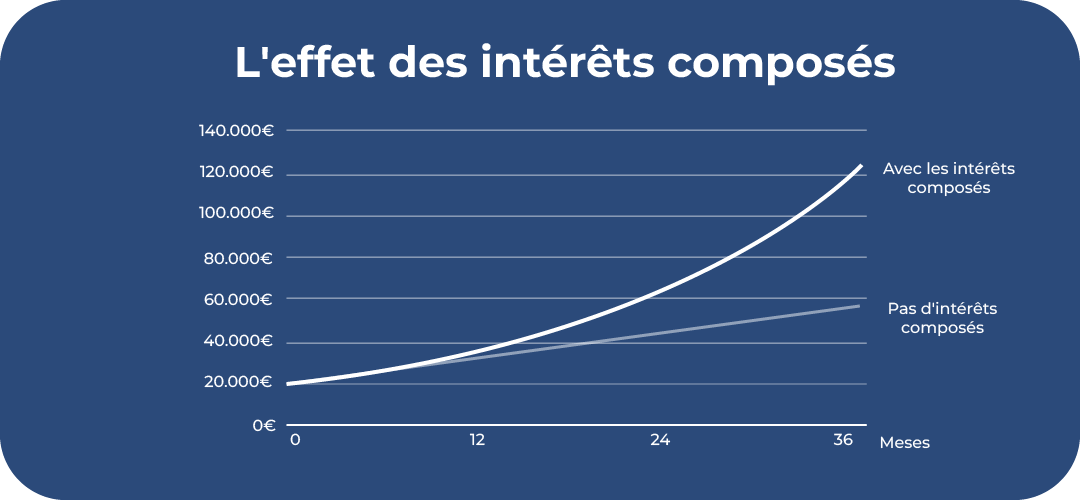

Un Exchange Traded Fund de capitalisation ou de réinvestissement réinvestit tes dividendes. Cela signifie que la somme sur laquelle les intérêts sont générés est de plus en plus importante. Avec un ETF de capitalisation, tu peux profiter de ce que l’on appelle l’effet des intérêts composés, c’est pourquoi ce type de versement convient particulièrement bien aux investisseurs qui veulent se constituer un patrimoine sur le long terme.

L’alternative est un Exchange Traded Fund de distribution. À certains moments, tu recevras avec ce placement une distribution sur ton compte. Ce type de versement peut s’avérer intéressant si tu souhaites profiter du forfait d’épargne.

Type de réplication

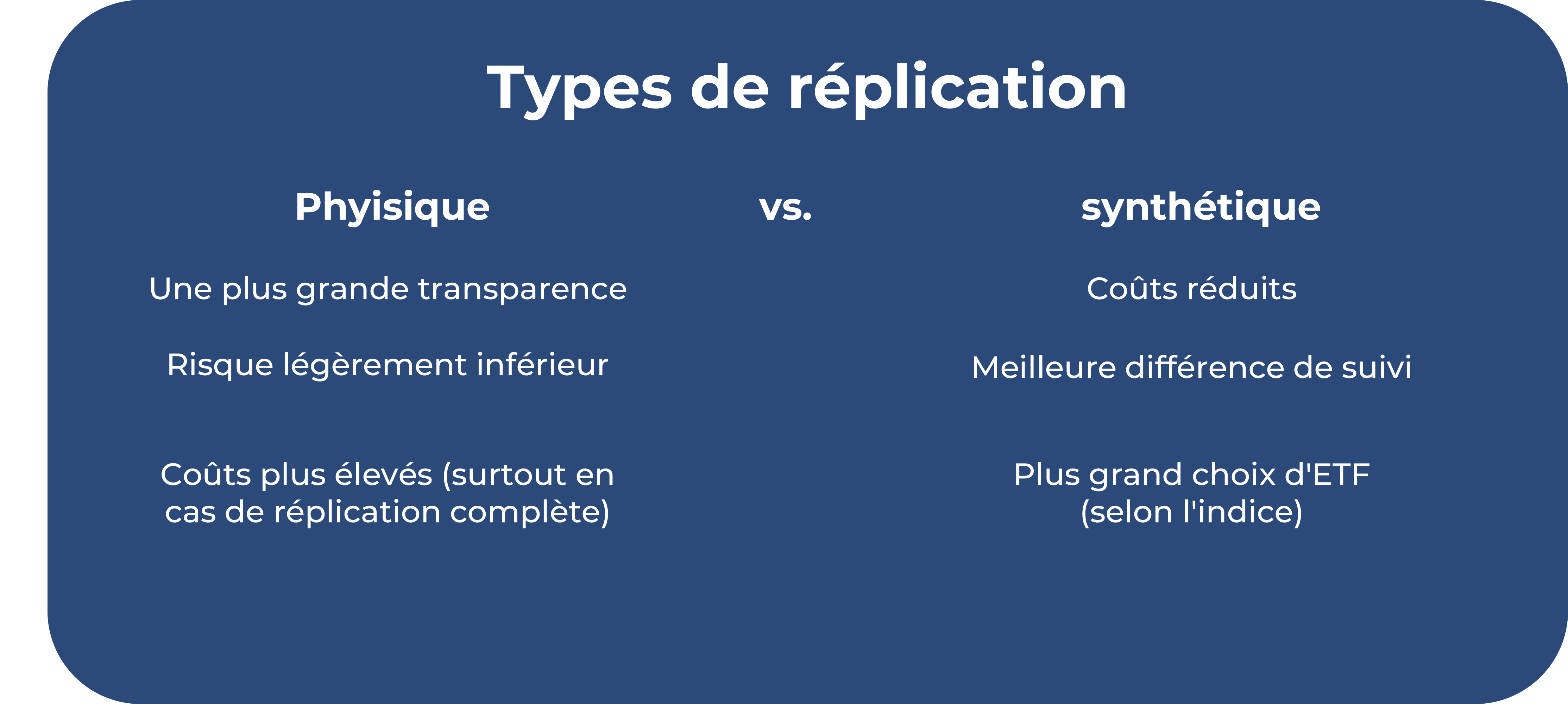

Lorsqu’il s’agit de se rapprocher d’un indice, il existe différentes manières de procéder, appelées types de réplication. Il convient de distinguer les Exchange Traded Funds physiques des Exchange Traded Funds synthétiques.

Un Exchange Traded Fund physique fonctionne ainsi :

- Les valeurs contenues dans l’indice sont effectivement achetées

- Ils sont transparents et faciles à comprendre, sans autres complications.

- Une sous-catégorie est l’échantillonnage optimisé, dans lequel seule une sélection est effectivement rachetée.

- En raison de sa simplicité, ce type est particulièrement apprécié par les investisseurs

La deuxième possibilité est celle des Exchange Traded Funds synthétiques. Dans ce cas, les différentes valeurs ne sont pas réellement achetées. Au lieu de cela, le fournisseur s’assure le rendement correspondant auprès d’une banque qui reçoit en échange des actions connues. Il s’agit d’une sorte d’échange, un peu plus complexe à comprendre.

ETF : Avantages

Les Exchange Traded Funds présentent quelques avantages particuliers que nous allons détailler ci-après afin de te permettre de mieux connaître ce placement financier et de t’en faire une idée générale.

Placement financier bon marché

Comme nous l’avons déjà mentionné, les Exchange Traded Funds font partie des classes d’actifs passives. Il n’est pas nécessaire de payer un gestionnaire de fonds pour qu’il sélectionne des valeurs individuelles et tente d’obtenir un rendement supérieur. La gestion active peut entraîner des frais de 1,5 à 2 % des actifs du fonds.

Pour les Exchange Traded Funds, tu peux compter sur des frais d’environ 0 à 0,8 pour cent. Les indices mondiaux largement diversifiés ne prélèvent en général pas plus de 0,2 % de la fortune pour la gestion.

Outre les frais de gestion, les fonds gérés activement peuvent être soumis à d’autres coûts. Les frais d’entrée peuvent représenter 5 % de la somme investie et réduire fortement le rendement, ce qui fait des Exchange Traded Funds une classe d’actifs très appréciée.

Sécurité

La structure des Exchange Traded Funds offre l’avantage décisif de la diversification :

- Avec un seul titre, tu peux investir simultanément dans de nombreuses entreprises et réduire ainsi ton risque.

- Une perte totale de l’ETF est quasiment exclue et extrêmement irréaliste.

- Pour que quelque chose de comparable se produise, il faudrait que tous les groupes concernés fassent faillite en même temps.

Bon à savoir :

L’indice MSCI, par exemple, investit dans plus de 1.600 entreprises mondiales des pays industrialisés. Il est souvent utilisé pour constituer un portefeuille mondial. Si une entreprise fait faillite, elle peut être “absorbée” par d’autres entreprises qui la composent, ce qui permet de constituer un portefeuille équilibré.

Outre la diversification, la répartition juridique d’un fonds spécial augmente également la sécurité des Exchange Traded Funds. Ta société de fonds doit conserver l’argent investi dans les ETF séparément des actifs de la société. En cas d’insolvabilité, les investisseurs récupèrent leur argent.

Un autre point concernant la sécurité est le long horizon d’investissement d’au moins 10 à 15 ans. Cela permet de réduire fortement les risques. En d’autres termes, n’investis que l’argent dont tu n’as pas besoin actuellement, pour ne pas être obligé de vendre à un moment inopportun.

Rendement

Il convient aussi de mentionner à nouveau les perspectives de rendement attrayantes comme un avantage séparé. Les classes d’actifs traditionnelles telles que l’épargne-logement ne promettent guère plus d’intérêts et ne sont pas rentables dans de nombreux cas. Les investisseurs cherchent donc des alternatives pour élargir leur patrimoine et pouvoir investir de manière judicieuse.

Important :

Les Exchange Traded Funds allient les perspectives de rendement attrayantes des actions à une sécurité accrue souhaitée. Grâce à la diversification déjà mentionnée, les investisseurs peuvent veiller à la sécurité tout en obtenant un rendement.

Bon à savoir :

Il convient de mentionner en particulier les intérêts composés, qui rendent l’investissement efficace sur une longue période. Le patrimoine sur lequel les intérêts sont prélevés est de plus en plus important, la fortune obtenue augmente donc plus rapidement.

ETF : inconvénients

Nous aborderons également les risques liés à l’ETF dans la suite de cet article, afin que tu puisses te familiariser en détail avec l’investissement et te préparer de manière adéquate à d’éventuels problèmes.

Fluctuations des cours

Toutes les classes d’actifs négociées en bourse sont soumises à des fluctuations de cours. Il faut toujours s’y attendre, surtout si l’on investit sur plusieurs années ou décennies. Il peut y avoir des baisses allant jusqu’à 50 %, ce qui est normal.

- Il est important que tu gardes ton calme et que tu comprennes que les fluctuations du marché boursier sont tout à fait normales.

- Après chaque krach, les cours remontent, mais ceux-ci ne sont pas prévisibles et peuvent survenir soudainement.

- Le plus important dans ces cas-là : rester calme, ne pas vendre et rester fidèle à ta stratégie.

Attention !

N’investis que l’argent dont tu n’as pas besoin actuellement ou dans les prochaines années ou décennies. De cette façon, tu peux être sûr de ne pas devoir vendre tes parts lorsque les prix ne sont pas adaptés et de ne pas devoir réduire ton rendement.

ETF thématiques

Si tu t’intéresses à un Exchange Traded Fund dans une niche, il peut tout à fait s’agir d’un top ETF. Les versions thématiques investissent généralement dans un hype ou une technologie innovante qui pourrait devenir particulièrement importante à l’avenir.

Le problème est qu’ils ne sont guère diversifiés. Alors que certains portefeuilles mondiaux investissent dans des centaines ou des milliers de valeurs, les thèmes des Exchange Traded Funds n’en contiennent souvent que très peu. D’un côté, ces derniers promettent souvent des rendements élevés, mais d’un autre côté, ils sont nettement plus risqués.

En tant que novice, tu devrais être prudent avant d’investir dans de tels titres. Ils offrent des opportunités aux investisseurs expérimentés qui se sont déjà constitué un portefeuille diversifié et qui sont capables d’évaluer les risques de manière réaliste et de savoir comment gérer les éventuelles difficultés.

Hausse des taux d’intérêt – Qu’est-ce qui va changer pour toi ?

En hiver 2023, la BCE a augmenté son taux directeur de manière neutre. Les nombreuses augmentations montrent que nous sommes dans un tournant en matière de taux d’intérêt. Mais quelles sont les conséquences pour toi en tant qu’investisseur ou investisseur en Exchange Traded Funds ?

En principe, cela peut présenter des avantages, car les banques se livrent à une sorte de course aux taux d’intérêt les plus élevés, ce qui peut donner lieu à des offres intéressantes en matière d’argent au jour le jour et de dépôts à terme pour les consommateurs.

Est-il désormais plus intéressant d’investir dans l’argent au jour le jour plutôt que dans les Exchange Traded Funds ? La réponse est non ! Il est important de tenir compte du taux d’intérêt réel. Il s’agit de l’intérêt qui reste lorsque l’inflation est déduite de ton rendement. Si les prix augmentent, tu peux acheter de moins en moins de choses avec le même argent, l’argent a moins de valeur.

Pour obtenir un gain significatif et réel, les taux d’intérêt doivent être supérieurs au taux d’inflation. Même si celle-ci a baissé ces derniers mois, elle reste en moyenne de 6%. Même avec des taux d’intérêt de 4 %, les investisseurs perdent encore 2 % par an.

- L’objectif des Exchange Traded Funds est de se constituer un véritable patrimoine à long terme et de battre l’inflation de quelques points de pourcentage.

- Et les Exchange Traded Funds permettent d’obtenir des rendements intéressants de manière fiable – à condition que tu respectes les principes de base de l’investissement et que tu aies une vision à long terme.

- Un rendement moyen d’environ 8 % est tout à fait réaliste pour cette classe d’actifs.

Penser long terme dans ta stratégie de placement

Pour cela, tu dois toutefois investir ton argent à long terme et ne pas déplacer ton argent vers d’autres classes d’actifs à plusieurs occasions. Cela coûte des frais supplémentaires et est contre-productif. Prends le temps de choisir un portefeuille après avoir acquis de solides connaissances et reste fidèle à ta stratégie.

Bon à savoir :

Tu peux toutefois profiter de la hausse des taux d’intérêt. Il se peut que tu investisses tes économies d’urgence dans une autre banque qui offre des taux d’intérêt plus élevés et que tu profites ainsi d’offres intéressantes.

Conclusion : Gagner des intérêts avec un ETF et se constituer un patrimoine

Les Exchange Traded Funds sont une classe d’actifs très appréciée et te permettent de participer au marché des actions et de te constituer un patrimoine à long terme. Tu investis dans une sorte de fonds qui s’oriente vers un indice et essaie de le reproduire le plus fidèlement possible.

Les avantages importants de cette classe d’actifs sont les frais avantageux et les intérêts des ETF. Le rendement moyen est d’environ 8 %. Tu peux profiter des intérêts composés et viser des objectifs à long terme. Si tu souhaites investir correctement, tu dois absolument veiller à une diversification suffisante afin de minimiser les risques.

Toutefois, des inconvénients peuvent survenir, comme les fluctuations de cours ou les ETF thématiques. Reste calme et ne vends pas tes parts si le portefeuille se retrouve soudainement dans le rouge et que les cours chutent. Tu ne devrais examiner de plus près les ETF thématiques que lorsque tu seras un investisseur avancé et que tu connaîtras bien les risques.

De plus, tu ne dois pas te laisser déconcerter par les augmentations des taux d’intérêt et rester fidèle à ta stratégie. Malgré des taux d’intérêt d’environ 4 % dans certaines banques, les investisseurs peuvent subir des pertes avec un taux d’inflation de 6 % par an. Les Exchange Traded Funds sont des placements à long terme.

Si tu respectes les règles de base de l’investissement, tu as de réelles chances d’obtenir des rendements intéressants et de réaliser tes objectifs financiers. Tu aimerais en savoir plus ? Apprends davantage sur les “ETF solaires” ou les “actions sûres” ici !

FAQ

Aleks Bleck est le visage de Northern Finance et était déjà actionnaire, prêteur et investisseur en ETF à l'âge de 18 ans. Il se concentre sur les crédits P2P et les ETF passifs. Aleks a fondé Northern Finance en 2017 pendant ses études de gestion à Lunebourg.

Il a développé la chaîne YouTube parallèlement à son activité principale dans l'investment banking et le corporate banking, avant de se concentrer finalement à plein temps sur Northern Finance.

Viainvest se distingue parmi les fournisseurs P2P : 13% d’intérêt, des investissements adossés à des actifs et une licence de courtage en investissement, tu ne les trouveras nulle part ailleurs ! Je vais t’expliquer, à l’aide de mon expérience, si cela vaut vraiment la peine et ce à quoi tu dois faire attention. L’essentiel en […]

13% de rendement avec les crédits agricoles : mon expérience LANDE

13% de rendement avec les crédits agricoles : mon expérience LANDE

LANDE est l’un des rares fournisseurs de prêts P2P à proposer des garanties physiques. Ici, on prête de l’argent aux agriculteurs et on les rémunère avec des taux d’intérêt à deux chiffres ! J’ai résumé pour toi si ce système fonctionne, ce à quoi tu dois faire attention et quelles ont été mes expériences personnelles […]