Ils sont les néo-courtiers les moins chers du marché allemand et paient même des intérêts sur ton capital, mais qui est le meilleur ? Scalable Capital vs. Trade Republic est la question qui taraude de nombreux investisseurs ! Nous avons examiné les deux prestataires populaires et comparé les fonctions, les coûts et les prestations. En […]

Les meilleurs ETF 2024 – Ce à quoi tu dois faire attention lors de l’achat

De plus en plus d’investisseurs investissent dans les ETF. Ils vous empêchent de perdre constamment de la valeur monétaire et vous protègent ainsi de l’inflation. Ils aident également à constituer une richesse à long terme. Tu voudrais peut-être obtenir un rendement plus élevé ou subvenir financièrement aux besoins de ta famille. Mais comment trouves-tu exactement les ETF qui te conviennent ? Dans cet article, tu apprendras ce qu’est un meilleur ETF et comment le choisir.

L’essentiel en bref :

- Tes meilleurs ETF doivent être adaptés à toi et à tes objectifs financiers.

- Fais attention à ces aspects pour te constituer un portefeuille diversifié et éviter les erreurs

- Contrôle ces coûts afin de profiter du meilleur rendement possible

- Cette classe d’actifs est une alternative intéressante aux Exchange Traded Funds

Qu’est-ce qu’un ETF ?

Peut-être, vous êtes-vous déjà demandé comment gagner de l’argent avec des actions en prenant moins de risques ? Les ETF offrent un moyen de profiter d’opportunités de rendement attractives tout en maintenant les risques relativement faibles. Dans ce qui suit, nous abordons la définition, l’explication, ainsi que les avantages et les inconvénients de l’investissement monétaire.

Définition et explication

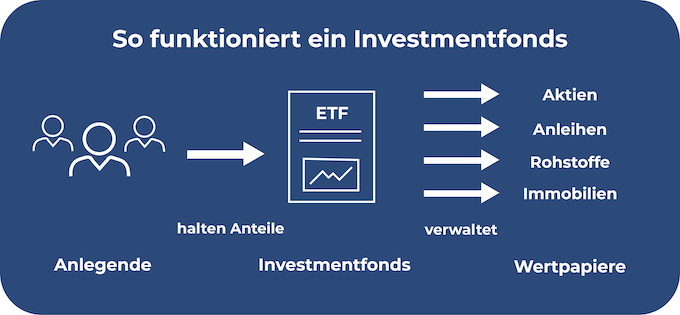

Les ETF sont des fonds cotés qui sont liés à un indice. Le fonds s’efforce de représenter son indice le plus fidèlement possible et d’inclure le rendement moyen de celui-ci.

Tous les investisseurs cotisent à un fonds. Ces actifs sont investis dans un actif spécifique, par exemple dans des matières premières, des actions, des obligations ou des métaux précieux. En principe, on distingue deux types d’investissement différents :

- Gestion active de fonds : Un gestionnaire de fonds sélectionne de manière ciblée les titres qu’il contient dans le but d’obtenir un rendement excédentaire. En principe, ce type de fonds se caractérise par des coûts plus élevés.

- Gestion passive de fonds : il n’y a pas de gestion de fonds derrière les fonds passifs. Les frais sont moins élevés, car aucun gestionnaire de fonds ne doit être payé. Il est peu probable que les fonds passifs génèrent un rendement excessif, parce que l’objectif est le rendement moyen de l’indice concerné. Les ETF font partie des placements passifs.

Les ETF sont des placements à long terme. Elles sont particulièrement adaptées à des objectifs à long terme : subvenir aux besoins de sa famille, épargner ses enfants ou prendre soin de sa vieillesse. La longue période compense les fluctuations, tire parti de l’effet des taux d’intérêt et accroît ainsi la sécurité.

Les meilleurs ETF – Avantages et inconvénients

Outre la performance des ETF grâce aux opportunités de rendement attractives, les fonds négociés en bourse offrent d’autres avantages.À quel point les ETF sont-ils sûrs ? La sécurité est relativement élevée par rapport à d’autres placements financiers et peut être encore améliorée par l’investisseur individuellement :

- Possibilité de diversifier les risques : cet investissement permet de diversifier considérablement son portefeuille. De nombreux ETF investissent dans des centaines ou des milliers d’entreprises et peuvent ainsi réduire considérablement le risque de perte. Il est important d’investir dans des entreprises et des pays différents.

- Classification juridique : les ETF font partie des « fonds spéciaux ». L’argent investi par les investisseurs est détenu séparément du patrimoine de la société de fonds. Si votre courtier ou votre banque devient insolvable, votre patrimoine est protégé et vous êtes remboursé.

Comme mentionné précédemment, les coûts des fonds passifs et actifs sont différents. Les fonds actifs facturent entre 1,5 et 2 pour cent de votre patrimoine. En revanche, les fonds passifs, tels que les ETF, représentent entre 0,1 et 0,8 % des actifs investis…

Un autre avantage est la transparence. La composition exacte est régulièrement mise à jour sur les sites Web des fournisseurs respectifs. D’autres informations peuvent également être consultées sur les sites web, ce qui garantit la transparence pour les investisseurs.

En ce qui concerne les “actions ou les ETF“, l’aspect suivant est important : les ETF sont une catégorie d’investissement appropriée pour les débutants. Ils sont faciles à comprendre, relativement sûrs et offrent des options conviviales pour les débutants. Des plans d’épargne peuvent être mis en place avec de petites sommes d’argent. Vous pouvez investir à partir d’un euro chez la plupart des fournisseurs.

Bon à savoir :

Des exemples tels que la mise en place d’un plan d’épargne montrent la grande flexibilité des ETF. Les plans d’épargne peuvent être augmentés, diminués ou mis en pause de manière flexible, selon ce qui convient à votre situation de vie actuelle.

D’un autre côté, les ETF présentent également des inconvénients et des risques :

- Fluctuations : comme les autres titres négociés en bourse, ils sont soumis à des fluctuations de cours. Ceux-ci peuvent être bien équilibrés sur un horizon de long investissement. Il est important de ne pas se laisser guider par l’émotion et de suivre sa stratégie même en cas de baisse des cours.

- Les ETF thématiques : Les ETF thématiques investissent dans des domaines innovants susceptibles d’englober les tendances futures. Ils sont plus appropriés pour les personnes expérimentées, car la spéculation joue un rôle important dans ce domaine. Il s’agit souvent d’un ETF à rendement élevé. En outre, ils n’investissent que dans un seul secteur et ne sont donc pas suffisamment diversifiés, ce qui rend l’investissement encore plus risqué.

- Risque de contrepartie : les swaps sont des opérations d’échange entre les banques et les sociétés de fonds. Les ETF synthétiques sont également des swaps et comportent des risques. Il s’agit d’une négociation en dehors de la bourse, avec la participation d’un tiers. Le risque de contrepartie décrit le risque que la contrepartie devienne insolvable.

Les meilleurs ETF – Comment puis-je trouver ceux qui me correspondent ?

Dans quoi investir pour atteindre mes objectifs financiers ? Il y a certains aspects dont tu dois tenir compte lorsque tu choisis un ETF. Certains des points énumérés dépendent de l’investisseur individuel et visent des préférences différentes. Ton placement financier doit être adapté à toi et à tes objectifs.

Diversification

Il s’agit d’une stratégie dans laquelle les placements et les portefeuilles sont aussi larges que possible. L’objectif est de couvrir un grand nombre de secteurs et de pays afin d’équilibrer les risques.

Par exemple, si un investisseur préfère investir dans un secteur qui se porte moins bien que prévu, ses cours peuvent chuter fortement. En revanche, si le portefeuille est diversifié et investit dans un large éventail de secteurs, il est possible d’amortir des prix moins élevés dans d’autres secteurs : le portefeuille est mieux protégé contre les fluctuations !

- Des portefeuilles variés et diversifiés réduisent le risque de pertes

- Étant donné qu’il s’agit de fonds cotés en bourse, on peut néanmoins s’attendre à des fluctuations

- La diversification s’applique à la fois à l’ensemble de votre portefeuille et à des placements spécifiques

- Si vous faites attention à une diversification suffisante, les Exchange Traded Funds sont peut-être le meilleur investissement sans risque

Différentes classes d’actifs permettent de diversifier les activités. Les ETF vous facilitent la tâche en tant qu’investisseur, car ils investissent eux-mêmes dans une grande variété de titres. Néanmoins, vous devez vous assurer qu’un nombre suffisant d’entreprises et de pays sont inclus. Si vous êtes intéressé par plusieurs Exchange Traded Funds, il est recommandé d’éviter les chevauchements.

Bon à savoir :

L’indice MSCI World est un ETF pour les débutants. Celui-ci investit dans plus de 1 600 entreprises dans le monde. Les principaux groupes des pays industrialisés sont couverts. En raison du grand nombre d’entreprises, l’installation offre une diversification suffisante.

La distribution – les ETF qui encaissent et distribuent

Lorsque les entreprises réalisent des bénéfices, elles peuvent choisir de les distribuer sous forme de dividendes à leurs actionnaires. Le versement de ces bénéfices relève du volontariat des entreprises. Les ETF sont distribués sous deux formes différentes :

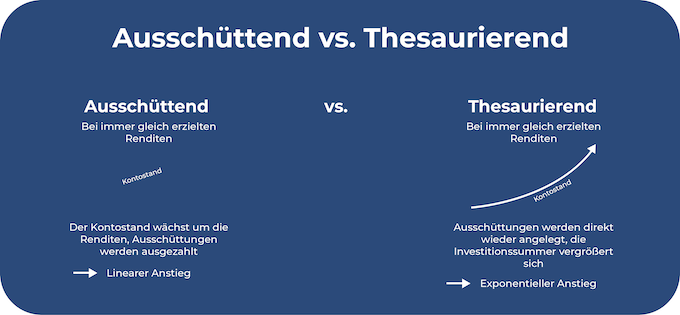

- ETF de distribution : vos dividendes sont distribués selon une périodicité définie et régulière, par exemple une fois par an ou une fois par trimestre. Les intérêts vous seront directement versés sur votre compte courant. La valeur de votre Exchange Traded Funds diminue.

- ETF de capitalisation : dans cette variante, tu ne reçois pas d’intérêts. Au lieu de cela, tes dividendes sont utilisés pour acheter de nouvelles parts et sont directement réinvestis dans l’ETF. De cette manière, tout l’argent reste dans un fonds.

La meilleure option dépend de vos préférences. La variante de la trésorerie est particulièrement adaptée aux investisseurs qui souhaitent constituer un patrimoine à long terme. Les placements réinvestis vous empêchent de recevoir des paiements réguliers sur votre compte, mais vous avez investi plus d’argent qui fonctionne pour vous et génère des rendements supplémentaires.

Les ETF de distribution conviennent aux investisseurs qui souhaitent bénéficier de rendements réguliers pour utiliser cet argent à d’autres fins. Par exemple, vous pouvez l’utiliser pour acheter des produits ou investir les intérêts dans d’autres catégories d’actifs.

Attention !

De cette façon, tu peux bénéficier des intérêts. Le capital des intérêts réinvestis est réinvesti et est rémunéré au même titre que le reste de l’argent investi. Cette option est particulièrement adaptée à la constitution de patrimoine efficace et à long terme par le biais des ETF.

Volume de fonds

Le volume du fonds décrit le capital total investi dans un fonds et disponible comme investissement. Les placements dont la taille du fonds est faible présentent un risque accru de fermeture du fonds ou de fusion avec un autre. Cela peut entraîner des coûts supplémentaires pour vous, par exemple, si vous souhaitez retirer votre argent et le transférer dans un autre établissement.

Bon à savoir :

Pour éviter ce scénario, veille à ce que le volume du fonds soit suffisamment important au moment de choisir tes ETF. La taille du fonds devrait être d’au moins 100 millions d’euros.

Plan d’épargne ou investissement ponctuel ?

Tu te demandes peut-être si tu devrais acheter un ETF ou mettre en place un plan d’épargne. Ce qui te convient le mieux dépend de tes objectifs et du montant d’argent que tu as déjà économisé pour l’investir dans un ETF.

Tu peux parler d’investissement ponctuel lorsque tu investis une fois dans un ETF. Tu peux en bénéficier si tu as déjà épargné une somme importante et que tu décides de l’investir entièrement. Ton argent a donc plus de temps pour travailler pour toi et obtenir d’autres rendements.

Si tu choisis cette option, le moment où tu commences à investir dans ton ETF joue un rôle important. Les fluctuations des taux de change peuvent avoir un impact plus important qu’un plan d’épargne avec de faibles montants mensuels. À cet égard, notes les points suivants :

- Il peut être difficile de trouver le meilleur moment pour commencer si vous souhaitez investir un montant plus élevé dans les ETF

- Ici, il peut arriver que l’investisseur achète à un prix très élevé et cher

- Un mauvais moment peut réduire considérablement les rendements futurs

- En revanche, un horizon d’investissement aussi long que possible peut aider à compenser les fluctuations et les mauvaises périodes de démarrage

Un plan d’épargne te convient si tu es un débutant ou si tu souhaites commencer à investir régulièrement avec de petites sommes. La date de début n’a pas d’importance, car les virements sont automatisés. De plus, le plan d’épargne de l’ETF a l’avantage que tu n’as à le mettre en place qu’une seule fois et que votre capital à long terme continue de se constituer.

- Effet Cost-Average : Tu obtiens le prix d’achat moyen, parce que tu investis parfois plus cher et parfois moins cher.

- Petit obstacle à l’entrée : Avec la plupart des fournisseurs, tu peux déjà investir de très petites sommes. Un investissement mensuel de 25 euros peut t’aider à construire une fortune à long terme.

- Investissement passif : Une fois mis en place, ton plan d’épargne ne te coûte plus d’efforts et est passif et automatisé.

Prendre en compte les coûts et les frais des ETF

L’achat d’un ETF entraîne différents coûts. Il vaut la peine d’effectuer une comparaison en ligne sur Internet des fournisseurs et des placements pour trouver les meilleures options et les moins chères. En particulier, les frais permanents devraient être faibles afin de ne pas réduire votre rendement.

Par exemple, un indicateur important lors de l’achat d’ETF est le TER, le Total Expense Ratio. Il s’agit du taux de coût total qui vous indique le coût annuel de votre ETF. Sont inclus les coûts suivants :

- Frais de dépôt

- Redevances de licence

- Dépenses administratives

- Coûts de distribution

Les frais supplémentaires tels que les frais de transaction, les taxes, les frais d’ordre, les spreads ou les frais de swap ne sont pas inclus. En principe, les fonds actifs ont un TER plus élevé, car ils sont gérés par un gestionnaire de fonds qui est rémunéré par les coûts plus élevés. Les fonds passifs tels que les ETF se situent généralement entre 0,1 et 0,5 pour cent par an.

Un autre type de coûts que vous devriez prendre en compte sont les frais dits de commande. Il existe différents modèles. Souvent, il y a un montant fixe par achat que votre fournisseur vous déduira. Dans d’autres modèles, le montant de la commission dépend du montant investi.

En outre, des frais de place de marché peuvent s’appliquer. Les prix varient en fonction de la place de trading choisie. Le montant est fixé par votre fournisseur de dépôt. Si vous optez pour l’option Direct Trader, les coûts diminuent souvent.

Alternative d’ETF – Investir dans les prêts P2P

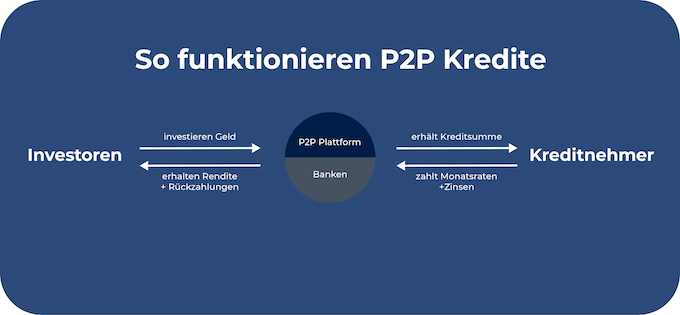

En principe, les ETF font partie des placements à haut rendement. Si ton objectif principal est d’augmenter ton rendement et de constituer une fortune à long terme, le prêt P2P pourrait t’intéresser. Le P2P, ou peer-to-peer, décrit les prêts accordés entre deux particuliers. On n’a pas besoin d’une banque.

La disparition de la banque présente certains avantages : d’une part, elle supprime une lourde bureaucratie. D’autre part, il peut y avoir de longs délais d’attente lorsque des particuliers veulent demander un crédit. En tant qu’investisseur, tu as la possibilité de soutenir des projets privés, de réduire considérablement les délais d’attente des intéressés et de bénéficier des intérêts.

Ces prêts et les échanges entre particuliers sont facilités par une plate-forme P2P. Celles-ci soutiennent les investisseurs en leur attribuant des notations de crédit. Cela permet d’évaluer le degré de risque des prêts. Tu peux utiliser cet indice pour créer un portefeuille diversifié et parier sur différentes cotes de crédit pour augmenter la sécurité de ton investissement.

Un avantage particulier de l’investissement d’argent est les opportunités de rendement attractives. L’argent que tu prêtes à d’autres personnes privées te sera remboursé avec les intérêts. Il en résulte en partie des rendements élevés qui peuvent t’aider à construire un autre revenu passif.

Conclusion : trouver les meilleurs ETF et profiter de la constitution de patrimoine à long terme

La recherche d’ETF nécessite une recherche approfondie, car c’est un investissement à long terme. Idéalement, tu as quelques décennies pour faire travailler les intérêts à ton avantage et tirer le meilleur parti de ta fortune.

Lors du choix de ton ETF, tu dois prendre en compte différents aspects. Une diversification suffisante dans différents secteurs et pays t’aidera à accroître la sécurité. Il faut également tenir compte du volume du fonds, qui doit être d’au moins 100 millions d’euros.

En outre, certaines décisions individuelles jouent un rôle dans les ETF, qui peuvent varier en fonction de tes préférences. Tu peux opter pour une variante de distribution ou de capitalisation. Il est possible de faire un investissement ponctuel ou de mettre en place un plan d’épargne pour travailler sur la constitution de ton patrimoine à long terme.

Si tu fais des recherches approfondies, prends le temps de choisir les bons ETFs et veille à la sécurité de ton portefeuille, rien ne t’empêchera de construire ton patrimoine à long terme ! En savoir plus sur “Comparaison de dépôt d’ETF” ou “ETF du secteur financier“.

FAQ – FOIRE AUX QUESTIONS concernant les meilleurs ETF

Aleks Bleck est le visage de Northern Finance et était déjà actionnaire, prêteur et investisseur en ETF à l'âge de 18 ans. Il se concentre sur les crédits P2P et les ETF passifs. Aleks a fondé Northern Finance en 2017 pendant ses études de gestion à Lunebourg.

Il a développé la chaîne YouTube parallèlement à son activité principale dans l'investment banking et le corporate banking, avant de se concentrer finalement à plein temps sur Northern Finance.

Tu t’intéresses aux investissements dans l’immobilier, mais tu ne sais pas comment t’y prendre ? Tu es peut-être aussi à la recherche d’investissements à haut rendement, avec un rendement moyen de 10 à 14%. Dans cet article, je te montre mon expérience avec Fintown, ce à quoi tu dois penser et quels sont les avantages […]

Bien investir son argent – Ces placements financiers seront rentables en 2024

Bien investir son argent – Ces placements financiers seront rentables en 2024

Retraites publiques incertaines, taux d’inflation et prix élevés, objectifs à long terme : les raisons d’investir et de faire fructifier son argent sont nombreuses. Es-tu aussi concerné par ces problèmes et souhaites-tu commencer à investir ta fortune, mais tu ne sais pas par où commencer ? Dans cet article, nous avons réuni les bases les […]