Sono i neo-broker più economici sul mercato tedesco e pagano anche gli interessi sul tuo capitale, ma chi è meglio? Scalable Capital vs Trade Republic è la domanda che molti investitori si pongono! Abbiamo analizzato da vicino i due provider più popolari e ne abbiamo confrontato le funzioni, i costi e i servizi. Abbiamo anche […]

Investire correttamente – accumulare capitale nel 2024

Gli alti tassi di inflazione svalutano i tuoi beni. Non puoi più acquistare gli stessi prodotti e servizi con gli stessi soldi di qualche anno fa. Un altro problema è l’incertezza della pensione statale. Ma come dovrebbero comportarsi le famiglie con queste incertezze finanziarie?

Investire denaro è un’opzione pratica. Ti mostriamo come investire correttamente e come iniziare a costruire il tuo patrimonio personale: prendi in mano le tue finanze!

Aspetti rilevanti:

- Ti mostriamo cos’è il triangolo magico degli investimenti e perché ti aiuta ad avere una visione d’insieme degli investimenti e dei loro vantaggi e svantaggi.

- Imparerai perché un gruzzolo, un orizzonte di investimento e una strategia personale sono importanti quando si tratta di investire correttamente.

- Ecco perché dovresti ridurre i costi e pagare i debiti prima di investire il tuo denaro.

- Ti presentiamo alcuni investimenti per darti una visione di massima

Investire correttamente – Cosa devo considerare?

Gli investimenti per i principianti possono sembrare complessi e confusi, soprattutto all’inizio. Dopo tutto, ci sono numerosi investimenti e diverse regole da seguire. Ecco perché ti forniamo una panoramica di facile comprensione su importanti nozioni di base che dovresti tenere a mente se vuoi costruire la tua strategia finanziaria.

1. Triangolo magico degli investimenti

Il cosiddetto triangolo magico dell’investimento aiuta gli investitori a farsi un’idea approssimativa di alcuni investimenti e dei loro vantaggi e svantaggi. Il triangolo può essere utilizzato per valutare se un asset è adatto al tuo portafoglio e se corrisponde o meno ai tuoi obiettivi individuali.

Il triangolo è costituito dagli obiettivi o dai requisiti più importanti che i diversi investitori hanno per un investimento se vogliono investire correttamente: Liquidità, redditività e sicurezza.

Quanto segue è importante:

- Nessun investimento può soddisfare perfettamente tutti e tre gli obiettivi

- Di solito l’attenzione si concentra fortemente su uno o due obiettivi

- Devi avere ben chiaro quali sono le tue priorità personali in una classe di attività, a cosa dai meno valore e qual è la tua propensione al rischio.

- Potrai quindi classificare gli investimenti disponibili e decidere un asset

Liquidità: questo termine viene utilizzato per descrivere la facilità di accesso al denaro che hai investito. Ad esempio, se hai sottoscritto un contratto di risparmio della società edilizia per un certo numero di anni, la liquidità è bassa perché sei vincolato a tempi fissi e non puoi semplicemente ritirare il denaro. Al contrario, un conto corrente call money ti offre un alto grado di flessibilità.

Redditività: un investimento è redditizio se puoi ottenere profitti o rendimenti elevati. In questo caso è particolarmente importante il tempo in cui si investe. Più a lungo investi il tuo denaro, più alti sono gli interessi che puoi guadagnare. Anche i rischi si riducono. Un altro vantaggio è che l’inflazione può essere compensata con un rendimento altrettanto elevato, il che significa che puoi proteggere il tuo patrimonio dalla perdita di valore.

Sicurezza: gli investimenti sono associati a vari rischi. Gli investitori hanno una diversa propensione al rischio.

Dovresti porti le seguenti domande:

- Quanto denaro sono disposto a rischiare?

- Come posso aumentare la sicurezza?

- Come posso trovare un investimento a prova di crisi? oppure

- Quanto è importante per me la sicurezza quando investo?

2. Diversificazione

Uno degli strumenti più semplici da attuare per aumentare la sicurezza del tuo portafoglio è la diversificazione. Si tratta di ripartire o dividere le tue attività.

La diversificazione è importante se sei interessato a investimenti sicuri e può essere utilizzata per suddividere i seguenti livelli:

- Portafoglio: la diversificazione funziona, ad esempio, investendo in diverse attività finanziarie e non puntando tutto su azioni o su un conto corrente overnight.

- Aziende: Se investi in poche azioni singole, il rischio è relativamente alto. Se un’azienda fallisce, potrai avvertirlo chiaramente nel tuo portafoglio. La soluzione? Investire in un gran numero di aziende. In questo modo, le singole insolvenze possono essere “assorbite” da altre aziende.

- Settori: Può essere rischioso investire un’ampia percentuale del proprio patrimonio in un determinato settore. Non è possibile prevedere il futuro e lo sviluppo dei diversi settori. Se investi solo in un settore specifico, il tuo patrimonio potrebbe essere compromesso in caso di sviluppi negativi.

- Paesi: anche le crisi nazionali possono avere un forte impatto sugli investimenti. Se, ad esempio, c’è una crisi economica o un disastro ambientale, sarebbe meglio per il tuo portafoglio non aver investito solo in questo paese.

- Orizzonte di investimento: gli investitori possono spesso ridurre i rischi degli investimenti finanziari investendo con un orizzonte di investimento a lungo termine. Tuttavia, una parte del denaro dovrebbe essere liquida, cioè facilmente disponibile se, ad esempio, la lavatrice si rompe improvvisamente o l’auto ha bisogno di riparazioni. Investendo in classi di attività con orizzonti di investimento diversi, puoi assicurarti di ridurre i rischi e di avere abbastanza denaro a disposizione in caso di spese impreviste.

Attenzione ai “consigli da insider”

Internet offre un’ottima opportunità per istruirci e conoscere argomenti di cui non sappiamo nulla. Purtroppo, però, esistono anche numerosi fornitori poco affidabili che fanno di tutto per trarre profitto. Spesso non hanno alcun riguardo per gli investitori privati e per le possibili conseguenze.

Diffida quindi dei presunti esperti che vogliono dirti come investire e diventare ricco velocemente. Spesso danno consigli finanziari dubbi e li vendono come presunti “consigli da insider“.

Esamina la tua fonte di informazioni e poniti domande quali:

- Il fornitore fornisce informazioni sui vantaggi e gli svantaggi di alcune opzioni di investimento?

- Quanta trasparenza mi viene offerta?

- Le informazioni sono equilibrate o vengo pressato a investire in un particolare corso o investimento?

Attenzione:

Investire correttamente richiede conoscenza e, soprattutto, tempo. I fornitori che ti promettono di farti diventare ricco velocemente con i loro consigli sono spesso dubbiosi e hanno in mente i loro vantaggi. Fai attenzione ai presunti “consigli da insider”.

3. Orizzonte di investimento

I consigli da insider appena menzionati per diventare ricchi in fretta ci portano al tema dell’orizzonte di investimento. Questo ha un’influenza decisiva sul rischio e sul rendimento di una classe di attività e di una strategia finanziaria.

- I rischi possono spesso essere ridotti in modo significativo attraverso un orizzonte di investimento a lungo termine.

- Le fluttuazioni del mercato o i prezzi d’ingresso sfavorevoli vengono così bilanciati

- Per quanto riguarda le azioni o gli ETF, ad esempio, devi portare con te abbastanza tempo

- Con un orizzonte di investimento di almeno 10-15 anni, quando investi in ETF puoi assorbire i rischi.

È bene sapere che:

Come investitore, puoi anche beneficiare dell’interesse composto: Gli interessi maturati vengono reinvestiti e contribuiscono a generare ulteriori rendimenti. L’effetto dell’interesse composto è particolarmente vantaggioso quando si investe per lunghi periodi di tempo.

Gli orizzonti di investimento a lungo termine sono quindi particolarmente importanti se stai investendo in attività soggette a fluttuazioni e rischi di mercato. Tali periodi sono meno importanti se hai bisogno di un investimento a cui puoi accedere regolarmente, come ad esempio un conto corrente overnight.

4. Gruzzolo

Investire tutti i tuoi beni per massimizzare i rendimenti? Purtroppo, nella pratica questo metodo funziona raramente e può addirittura portare a dei problemi. Si consiglia vivamente di costituire un gruzzolo prima di iniziare a investire denaro.

Ma a cosa serve un gruzzolo? Possono verificarsi eventi improvvisi che richiedono un esborso di denaro.

Le emergenze e le altre spese sono varie e non possono essere pianificate:

- Riparazioni in casa o in appartamento

- Spese veterinarie improvvise

- Dispositivi elettronici rotti

- Malattia

- Disoccupazione temporanea

Dovrebbe essere possibile finanziarli con le proprie riserve. Come investitore, può avere conseguenze negative se hai bisogno di denaro prima del tempo e quindi devi vendere le azioni dei beni investiti. Se i prezzi sono sfavorevoli, ad esempio, potresti subire perdite elevate.

È bene sapere che:

Pertanto, attieniti all’investimento iniziale e finanzia le emergenze con il tuo gruzzolo. Questo dovrebbe essere sempre disponibile e corrispondere a 3-6 mesi di stipendio.

In questo modo sarai ben preparato nel caso in cui dovessi avere bisogno di denaro spontaneamente. L’ideale è costruire il tuo gruzzolo prima di investire denaro e ricaricarlo quando ne avrai utilizzato una parte.

5. Ridurre i costi

Ridurre i costi associati al tuo investimento è un consiglio fondamentale se vuoi investire bene. Ci sono numerose opzioni su internet. Il confronto dei costi ti aiuta a trovare le opzioni migliori per i tuoi investimenti.

Ad esempio, se stai cercando una banca, la gestione del conto deposito deve essere gratuita. In questo modo, puoi essere sicuro che il tuo rendimento non sarà ridotto. Questi costi possono essere particolarmente evidenti su periodi di tempo più lunghi.

Confronta i costi di gestione, in particolare per alcuni investimenti. Anche i costi di transazione possono essere elevati a seconda dell’investimento e possono fare una grande differenza. Più bassi sono i costi, più potrai beneficiare dell’effetto di interesse composto e più alto sarà il tuo rendimento.

6. Estinguere i debiti

In uno dei punti precedenti abbiamo detto che è consigliabile costruire un gruzzolo prima di investire denaro. Anche i debiti che comportano alti tassi di interesse dovrebbero essere estinti in anticipo. Ad esempio, i debiti con la carta di credito.

Questo non vale per i prestiti pianificati e a lungo termine, come ad esempio un mutuo edilizio. Accanto a un prestito di questo tipo, puoi facilmente iniziare a investire a margine. Altrimenti, gli investitori potrebbero iniziare a investire denaro solo tra qualche anno o decennio. Questo non ha senso, perché il tempo gioca un ruolo decisivo.

7. Sviluppa la tua strategia

Ogni nuovo investitore inizia con la definizione di obiettivi e la pianificazione. Puoi raggiungere i tuoi obiettivi finanziari solo se li conosci.

Poniti alcune domande, ad esempio:

- Qual è l’obiettivo del mio investimento?

- Entro quando voglio raggiungere questo obiettivo?

- Quanto denaro devo investire per raggiungere il mio obiettivo?

- Ho obiettivi diversi?

- Quali rischi corro?

- Come posso proteggermi da loro?

- Quanto sono realistici i miei obiettivi?

L’ultima domanda, in particolare, riguarda la pianificazione vera e propria. Dovresti costruire una strategia di investimento rivedendo i tuoi obiettivi per verificarne la realizzabilità e avendo ben chiaro quali investimenti vuoi utilizzare.

Attenzione!

Una strategia solida e chiara ti aiuterà a mantenere la calma e a perseguire con coerenza i tuoi obiettivi anche in tempi di incertezza economica. In caso di crisi economica, ad esempio, attieniti alla tua strategia e non lasciarti turbare dal panico di alcuni investitori.

Scegli il tuo investimento

Dopo tutte queste regole di base, la domanda è ancora “in cosa investire?“. Se hai approfondito gli aspetti precedenti di questo articolo, in particolare il triangolo magico dell’investimento e i tuoi obiettivi finanziari, potresti già avere una prima impressione di ciò che il tuo investimento dovrebbe offrirti.

Di seguito ti presenteremo alcuni investimenti e la loro struttura approssimativa. Tuttavia, ci limiteremo ad alcuni importanti e ne tralasceremo altri in modo che tu possa avere una prima visione d’insieme.

ETF

Puoi stabilire tu stesso il periodo, ma devi essere consapevole che il tuo denaro non è sempre disponibile. La protezione dei depositi fino a 100.000 euro per cliente si applica a entrambi i tipi di conto. Una società fallisce. La diversificazione è quindi particolarmente importante per queste classi di investimento.

I fondi negoziati in borsa o ETF sono un modo interessante per combinare sicurezza e rendimento. Si tratta di un fondo per un tipo specifico di investimento come azioni, obbligazioni o materie prime.

- Un ETF tenta di replicare un indice specifico, come il DAX

- In questo caso, il fondo conterrebbe tutte e 40 le azioni delle maggiori società tedesche.

- Si tratta di una classe d’investimento passiva e orientata al lungo termine.

- Il vantaggio particolare degli ETF è l’elevato livello di diversificazione.

- I cosiddetti portafogli globali contengono diverse centinaia o migliaia di società, costituite da uno o due ETF.

- Sono trasparenti e facili da capire

È forse il miglior investimento senza rischi se si presta attenzione a una sufficiente diversificazione. Il rischio è quindi distribuito su un gran numero di gruppi, il che rende l’asset class molto più sicura con l’opportunità di ottenere rendimenti interessanti.

Denaro a chiamata e depositi a termine

Il conto corrente call money è ideale per conservare i tuoi risparmi di emergenza. È molto liquido e puoi accedere al denaro depositato in qualsiasi momento. Se si presenta un’emergenza, non devi preoccuparti se il prelievo funzionerà o se sarà possibile solo in un secondo momento.

Un altro vantaggio è che a volte vengono pagati degli interessi. Tuttavia, gli interessi non sono particolarmente elevati e non sono adatti per la costituzione di un patrimonio. I punti di sicurezza e liquidità sono elevati, mentre la redditività è bassa.

È bene sapere che:

Il conto di deposito a termine è meno liquido del conto di deposito a vista. Il denaro viene investito per un periodo di tempo fisso, per il quale viene pagato un interesse fisso. Più lungo è l’orizzonte di investimento, più alto è il tasso di interesse fisso.

Azioni

Uno dei modi più popolari per ottenere rendimenti interessanti è quello delle azioni. Acquistando un’azione, puoi acquisire una partecipazione in una società quotata in borsa. L’obiettivo è quello di trarre profitto dalla performance e vendere le azioni a un prezzo più alto in un secondo momento.

- L’acquisto di azioni è accompagnato da diversi diritti

- A seconda del tipo di azione, puoi, ad esempio, avere il diritto di partecipare ad un’assemblea e di esercitare i tuoi diritti di voto

- In queste assemblee, ad esempio, si vota per decidere se le società debbano distribuire i loro profitti agli azionisti sotto forma di dividendi.

Ti interessano le azioni sicure? Rischio e rendimento vanno sempre di pari passo, anche con le azioni. Se investi esclusivamente in alcune singole azioni, questo può essere particolarmente evidente se una di esse

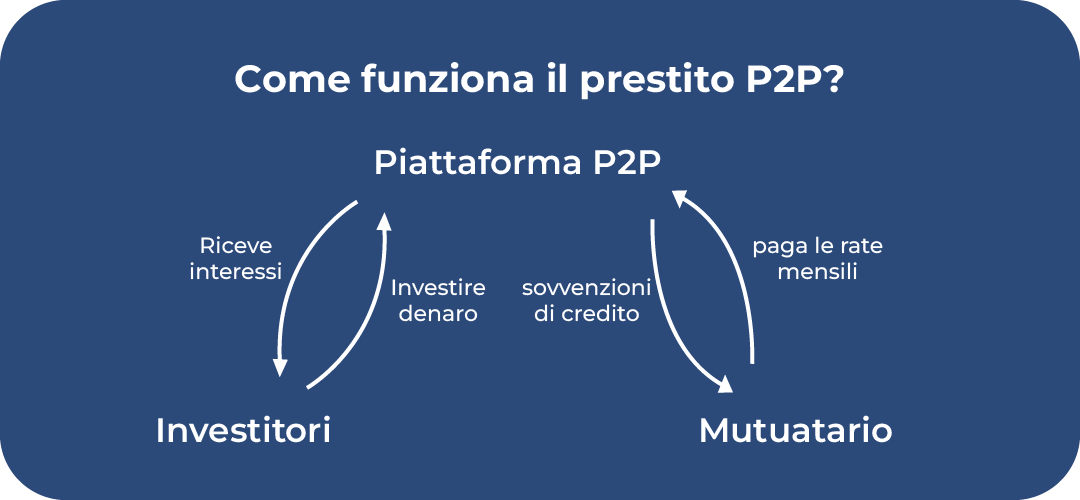

Prestiti P2P

Il P2P è una forma di prestito tra due privati. Come investitore, hai l’opportunità di finanziare progetti privati e di beneficiare degli interessi. Non c’è bisogno di una banca e quindi non ci sono ostacoli burocratici che richiedono tempo.

Se vuoi investire in prestiti P2P, a volte puoi ottenere rendimenti elevati. Anche in questo caso, rischio e rendimento vanno di pari passo. Tuttavia, hai il vantaggio di poter costruire una strategia individuale in linea con la tua personale propensione al rischio.

Le piattaforme P2P valutano i mutuatari e i loro prestiti con un rating. Questo serve agli investitori e mira ad aumentare la trasparenza e la sicurezza. In questo modo, gli investitori possono valutare se vogliono assumersi il rischio di un particolare prestito o se preferiscono concentrarsi su prestiti sicuri. Ad esempio, puoi investire in prestiti europei.

Conclusione: Investire nel modo giusto è facile: ecco come!

All’inizio, il tema degli investimenti può sembrare un po’ opprimente. Potresti avere paura di perdere denaro o non avere ancora una visione d’insieme delle tante opzioni. Ecco perché ti abbiamo presentato alcuni investimenti adatti ai principianti e a diversi obiettivi.

Ti abbiamo anche mostrato importanti nozioni di base. Ad esempio, il triangolo magico degli investimenti, che ti aiuta a classificare le classi di attività. La diversificazione è uno degli strumenti più importanti e ti aiuta a ridurre il rischio dei tuoi investimenti. Dovresti anche stare alla larga dai presunti consigli degli insider, che spesso sono discutibili.

Se costruisci un gruzzolo prima di investire, potrai coprire le emergenze finanziarie con le tue riserve e non dovrai preoccuparti del patrimonio investito. Anche i debiti dovrebbero essere pagati in anticipo, se possibile.

Se seguirai questi consigli e queste nozioni di base, nulla ti impedirà di costruire la tua ricchezza e di raggiungere i tuoi obiettivi finanziari! Approfondisci le tue conoscenze e costruisci una strategia da seguire con costanza per investire in modo corretto. Vuoi saperne di più sui prestiti P2P? Scopri di più qui!

FAQ – Domande frequenti

Aleks Bleck è il volto di Northern Finance e già all'età di 18 anni era azionista, prestatore e investitore di ETF. La sua attenzione si concentra sui prestiti P2P e sugli ETF passivi. Aleks ha fondato Northern Finance nel 2017 mentre studiava economia aziendale a Lüneburg.

Ha creato il canale YouTube parallelamente al suo lavoro principale nell'investment e corporate banking prima di concentrarsi finalmente su Northern Finance a tempo pieno.

Perdita totale dell’ETF – Perdi tutto il tuo patrimonio con gli ETF?

Perdita totale dell’ETF – Perdi tutto il tuo patrimonio con gli ETF?

Immagina di investire tutti i tuoi soldi per molti anni e di risparmiare per raggiungere un obiettivo specifico. All’improvviso, il tuo portafoglio va in rosso e perdi tutto il tuo patrimonio. Questo è uno scenario che i principianti del mercato azionario temono particolarmente. Ma è possibile se investi in ETF? In questo articolo scoprirai quali […]

Forse hai sentito o letto la famosa frase di Warren Buffett: “Se non trovi un modo per fare soldi mentre dormi, lavorerai fino alla morte”. Il suo significato è che dobbiamo risparmiare, investire e creare flussi di reddito che generino denaro senza lavorare attivamente per ottenerlo. Questo garantisce libertà finanziaria, stabilità e sicurezza nella tua […]