Son los neobrokers más baratos del mercado alemán e incluso pagan intereses por su capital, pero ¿cuál es mejor? Scalable Capital vs. Trade Republic es la pregunta que mueve a muchos inversores. Hemos puesto a los dos populares proveedores bajo el microscopio y comparado funciones, costes y servicios. También examinamos el tema de los intereses. […]

Inversión única vs. Efecto de coste medio: La rentabilidad adecuada

El debate sobre si tiene sentido para los inversores hacer una gran inversión única o invertir poco a poco mensualmente es casi tan antiguo como el propio mercado de valores. El efecto coste medio significa que acabas teniendo un precio medio debido a la fluctuación de los precios de las acciones. Pero, ¿dónde es mayor el riesgo de sufrir pérdidas? ¿Y qué tipo de inversión promete un mayor rendimiento? ¡Quiero averiguarlo contigo!

La Demostración Práctica: ¡Cómo se comporta el efecto coste medio en el mercado de valores!

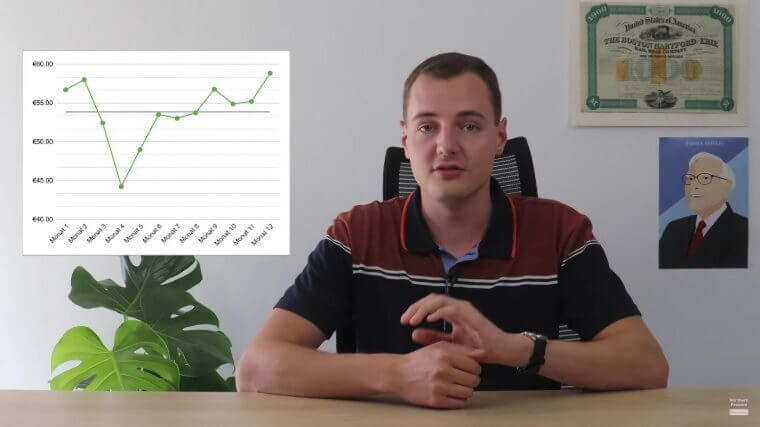

Un ejemplo: Imagina que tienes exactamente 6.000 euros disponibles a principios de 2020 y quieres invertirlos en el ETF iShares Core MSCI World. Con una inversión única, inviertes todo el importe en el ETF directamente el primer día de negociación del año, a un precio de 56,70 euros.

La otra opción: inviertes 500 euros en el ETF cada mes durante 12 meses. En enero, también compras a un precio de 56,70 euros. Sin embargo, el ETF fluctúa mucho a lo largo del año, y compras acciones del ETF a un precio de solo 44,24 euros durante la crisis del coronavirus.

Al final del año, tu ahorro fragmentado ha valido la pena: gracias al efecto de coste medio, compraste una media anual de solamente 53,86 euros en participaciones, ¡así que ahorraste 3 euros por participación! Esto también se refleja en la rentabilidad: mientras que en la inversión única compraste 105,82 unidades y obtuviste una rentabilidad del 13,93%, ¡tu inversión distribuida al final del año muestra 112,04 unidades y una rentabilidad del 20,63% sobre el papel! ¡Así que valió la pena distribuirla!

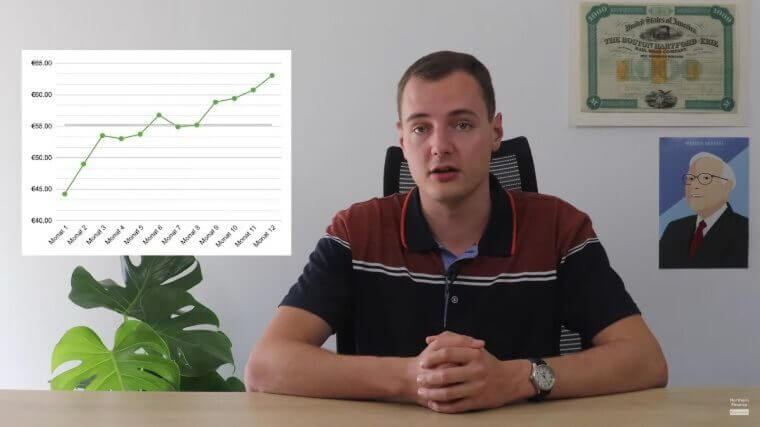

Pero ¡no siempre es así! El efecto del coste medio solo se rentabiliza en los mercados a la baja, en nuestro ejemplo la caída del coronavirus en la primavera de 2020. Si los mercados se mueven lateralmente o suben, el efecto se invierte. Otro ejemplo: Invierto la misma cantidad de 6.000 euros en el ETF iShares Core MSCI World, pero esta vez en abril de 2021. Cuando hago mi compra única, el precio es de 44,24 euros, ¡y sigue subiendo todo el tiempo! Como resultado, el valor medio de una inversión distribuida al cabo de 12 meses es significativamente superior, ¡alrededor de 55 euros!

Queda aún más claro con la rentabilidad final: mientras que la inversión distribuida termina con un valor (aún bueno) de 7082,74 euros con una rentabilidad del 18,05%, mi inversión única ha resultado realmente rentable: ¡un valor de 8761,30 euros y una rentabilidad del 46,02% son de primera!

Resumiendo: Con el momento adecuado, ¡a menudo se puede obtener más rendimiento de nuestra inversión con una inversión puntual! ¡Las cotizaciones bursátiles mayoritariamente alcistas de los últimos 100 años también son un buen indicador de que una inversión puntual suele dar más beneficios!

Rentabilidad y riesgo: ¿Cuál es tu tolerancia al riesgo?

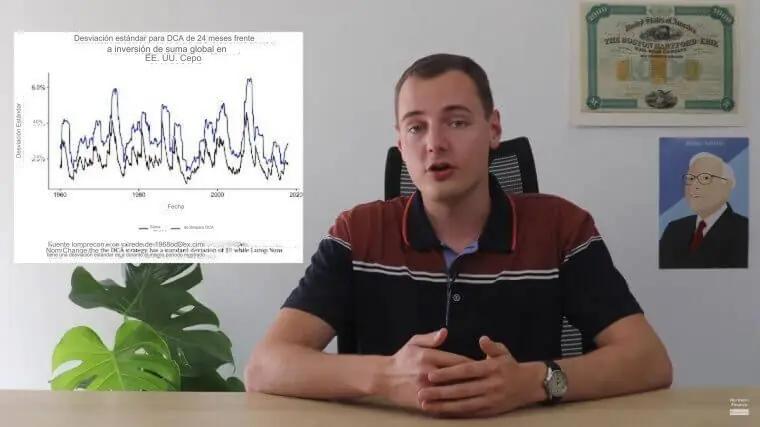

El ejemplo práctico ha demostrado que utilizar el efecto coste medio no siempre vale la pena. Pero, ¿qué aspecto tiene realmente desde una perspectiva histórica? Lo muestra un gráfico del S&P 500 desde 1960 hasta 2020: Dondequiera que el gráfico esté por encima del 0%, una inversión fragmentada ha dado más beneficios; dondequiera que esté por debajo, una inversión única habría tenido más sentido. Resumiendo: ¡En la mayoría de los casos, una inversión puntual tenía más sentido! Más concretamente, ¡en el 74,2% de los casos!

¡Pero no es solo el tipo de inversión lo que influye en el beneficio! Sobre todo, ¡los costes en que incurres al invertir reducen tu beneficio! Mi patrocinador, Smartbroker, es uno de los proveedores más favorables de ETF, acciones, fondos y metales preciosos. Y con su enorme selección, ¡ofrece todo lo que el corazón de un inversor desea! ¡Puedes operar con Smartbroker desde tan solo 0 euros y sin pagar comisiones de cuenta de custodia! Puedes registrarte a través de mi enlace: https://northern.finance/smartbroker-de

Pero volvamos a la comparación de inversiones: ¿qué ocurre con el riesgo de las inversiones individuales? Echa un vistazo a este gráfico del S&P 500. Aquí puedes ver una comparación de la volatilidad de los distintos tipos de inversión. Esto muestra que la inversión individual (línea azul) está sujeta a fluctuaciones significativamente mayores que la inversión distribuida (línea negra). Especialmente en tiempos de crisis, a principios de la década de 2000 o durante la crisis financiera de 2008, ¡la diferencia es muy clara!

Y ahora imagina esto: Inviertes una gran suma poco antes de la crisis y luego ves cómo tus activos se esfuman literalmente solo unas semanas después. ¡Necesitas nervios de acero para eso! Aunque en el fondo sepas que una inversión puntual es más rentable en el 74,2% de los casos que una inversión a plazo fijo.

Ahora puedes decir: “Entonces me limitaré a invertir una gran suma durante una crisis”. Durante la crisis del coronavirus, por ejemplo, también puedes ver que las cosas volvieron a ir cuesta arriba tras la gran caída. ¡Pero eso solamente se ve a posteriori!

Durante la crisis, cuando los titulares evocan una gran caída de la bolsa, no es tan fácil evaluar el riesgo de una gran inversión. Incluso hoy, puedes ver que la economía se está desarrollando más lentamente de lo esperado. Pero la bolsa sigue funcionando muy bien. ¡Es difícil sopesar los riesgos!

En resumen: no existe una estrategia 100% correcta. Sin embargo, con las inversiones puntuales, tienes que ser consciente del riesgo y, si las cosas van cuesta abajo, ¡necesitas nervios de acero!

Inversión única: ¿Cómo reduzco mi riesgo?

Una inversión puntual suele ser más arriesgada que las inversiones distribuidas. Sin embargo, ¡aún hay métodos que pueden reducir el riesgo para ti! Por ejemplo, vale la pena reequilibrar tu cartera de vez en cuando. ¡Esto significa realizar ganancias y reasignarlas!

Si ya tienes una cartera ampliamente diversificada, las pérdidas no te afectarán tanto, ¡así que siempre tiene sentido diversificar! ¡Y no solo con acciones! Para reducir los riesgos, también puedes buscar otros activos, como préstamos P2P, bonos o inmuebles. Así diversificas ampliamente y estás más seguro.

“¿Y qué pasa con mi plan de ahorro mensual ETF?” ¿Esto tiene sentido? Sí, tiene sentido. Un plan de ahorro ETF mensual es una forma sensata de apartar algo de tu salario cada mes. Por desgracia, ¡no nos pagan el sueldo de toda la vida por adelantado para poder invertirlo antes! Yo mismo invierto todos los meses en un plan de ahorro ETF y hasta ahora me ha ido muy bien. ¡Los planes de ahorro ETF tienen y seguirán teniendo sentido!

Aleks Bleck es el rostro de Northern Finance y ya era accionista, prestamista e inversor en ETF a los 18 años. Su actividad se centra en los préstamos P2P y los ETF pasivos. Aleks fundó Northern Finance en 2017 mientras estudiaba Administración de Empresas en Luneburgo.

Creó el canal de YouTube junto con su trabajo principal en banca de inversión y corporativa antes de centrarse finalmente en Northern Finance a tiempo completo.

¿Quieres mantener económicamente a tu familia, invertir dinero para tus hijos, aumentar tu pensión o simplemente conseguir una mayor rentabilidad y por eso has decidido invertir en ETF? ¡Estupendo! Si ahora estás buscando un fondo adecuado para ti, este artículo te resultará especialmente útil. Te mostraremos qué aspectos debes tener en cuenta en tu búsqueda […]

En los últimos años, la protección del clima ha cobrado cada vez más importancia y la cuestión del cambio climático ha pasado a ocupar un lugar central. La transición energética debería llevar a los países a abandonar los combustibles fósiles y centrarse en las energías renovables. Por ello, los inversores se preguntan si pueden beneficiarse […]