Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Einmalanlage vs. Cost-Average-Effekt, so stimmt die Rendite

Die Debatte, ob es für Anleger sinnvoll ist, einmalig ein großes Investment zu tätigen oder stückchenweise monatlich zu investieren, ist fast so alt wie die Börse selbst! Durch den Cost-Average-Effekt, auf deutsch “Durchschnittskosteneffekt” erhältst du, wegen den schwankenden Kursen, durch gestückelte Investitionen am Ende einen Durchschnittspreis. Doch wo ist eigentlich das Risiko Verluste einzufahren höher? Und welche Art des Anlegens verspricht die höhere Rendite? Mit dir gemeinsam will ich es herausfinden!

Der Praxistest: so schlägt sich der Cost-Average-Effekt an der Börse!

Ein Beispiel: Stell dir vor, du hast am Anfang des Jahres 2020 genau 6000€ zur Verfügung und willst diese in den iShares Core MSCI World ETF investieren. Bei einer Einmalanlage investierst du direkt am ersten Handelstag des Jahres die gesamte Summe in den ETF – zu einem Kurs von 56,70€.

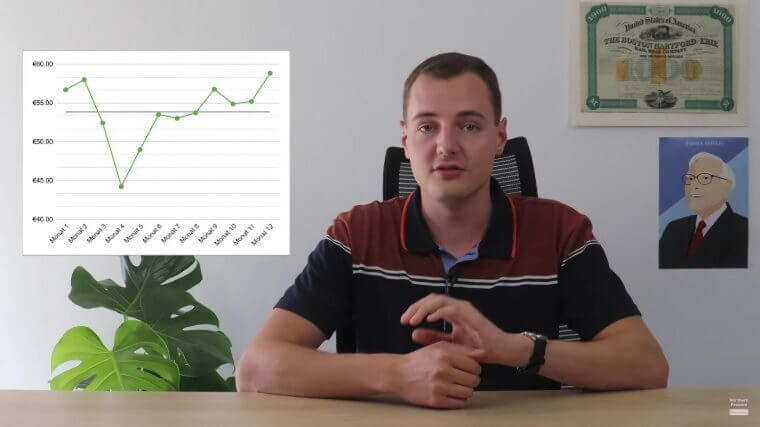

Die andere Option: Du investierst über 12 Monate jeden Monat 500€ in den ETF. Im Januar kaufst du also auch zu einem Kurs von 56,70€. Über das Jahr verteilt schwankt der ETF allerdings stark, zum Corona-Crash kaufst du zu einem Kurs von nur 44,24€ Anteile am ETF.

Am Ende des Jahres hat sich dein gestückeltes Sparen ausgezahlt: Durch den Cost-Average-Effekt hast du im Jahresdurchschnitt für nur 53,86€ Anteile gekauft – du hast also 3 Euro pro Anteil gespart! Das schlägt sich auch in der Rendite nieder: Wo du bei der Einmalanlage 105,82 der Anteile gekauft hast und eine Rendite von 13,93% gemacht hast, stehen bei deiner verteilten Investition am Ende des Jahres 112,04 Anteile und eine Rendite von 20,63% auf dem Papier! Es hat sich also gelohnt zu Verteilen!

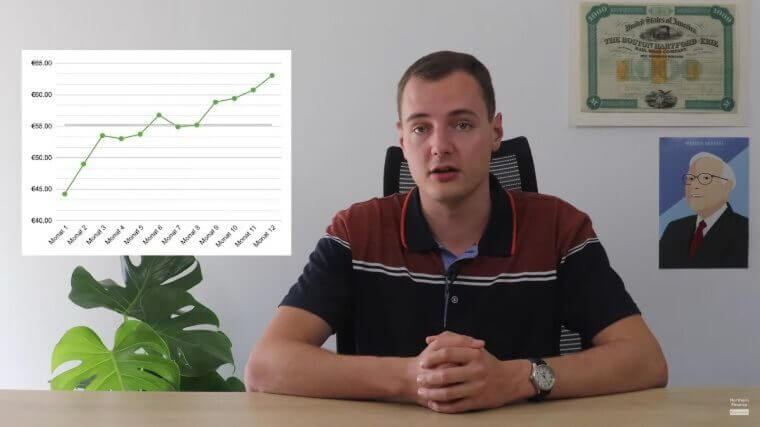

Doch das ist nicht immer so! Der Cost-Average-Effekt zahlt sich nur bei fallenden Märkten, in unserem Beispiel der Corona-Crash im Frühjahr 2020, aus. Bei seitwärts laufenden oder steigenden Märkten kehrt sich der Effekt um. Ein anderes Beispiel: Ich investiere dieselbe Summe von 6000 Euro in den iShares Core MSCI World ETF, dieses Mal allerdings im April 2021. Bei meinem Einmalkauf liegt der Kurs bei 44,24€ – und steigt die gesamte Zeit über weiter! Das führt dazu, dass der Durchschnittswert bei einer verteilten Investition nach 12 Monaten deutlich höher, nämlich bei ca. 55€, liegt!

Noch deutlicher wird es bei der abschließenden Rendite: Wo beim verteilten Investieren am Ende ein (immer noch guter) Wert von 7082,74€ mit einer Rendite von 18,05% steht, hat sich meine Einmalanlage richtig ausgezahlt: Ein Wert von 8761,30€ und eine Rendite von 46,02% sind spitzenmäßig!

Zusammengefasst: Mit dem richtigen Timing kannst Du mit einer Einmalanlage oft mehr Rendite aus unserem Investment herauskitzeln! Die in den letzten 100 Jahren meistens steigende Börsenkurse, sind auch ein guter Indikator dafür, dass sich ein Einmalinvestment oft mehr lohnt!

Rendite und Risiko: Was ist Deine Risikotoleranz?

Das Praxisbeispiel hat gezeigt: den Cost-Average-Effekt zu nutzen, lohnt sich nicht immer! Doch wie sieht es eigentlich mit Blick auf die Geschichte aus? Eine Grafik des S&P 500 von 1960 bis 2020 zeigt: Überall, wo sich der Graph über 0% liegt, hat sich eine gestückelte Investition mehr gelohnt, überall wo er darunter liegt, wäre eine Einmalanlage sinnvoller gewesen. Long story short: In den meisten Fällen war die Einmalanlage sinnvoller! Genauer gesagt in 74,2% der Fälle!

Doch nicht nur die Art der Anlage hat Einfluss auf die Rendite! Vor allem die Kosten, die beim Investieren entstehen, schmälern Deinen Gewinn! Mein Sponsor Smartbroker zählt zu den günstigsten Anbieter für ETFs, Aktien, Fonds und Edelmetallen! Und bietet mit seiner riesigen Auswahl alles, was das Anlegerherz begehrt! Du kannst mit dem smartbroker schon ab 0 Euro handeln und zahlt keine Depotgebühren! Die Anmeldung funktioniert über meinen Link: https://northern.finance/smartbroker-de

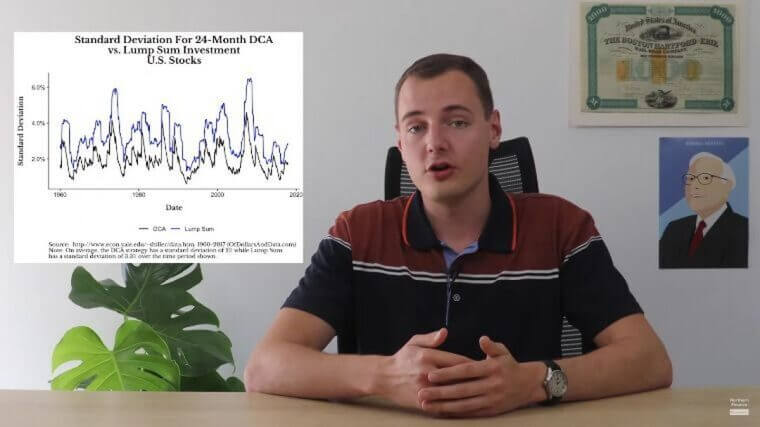

Doch zurück zum Anlagenvergleich: Wie sieht es eigentlich mit dem Risiko bei Einzelanlagen aus? Schau dir mal hier eine Grafik zum S&P 500 an. Du siehst hier die Volatilität der Anlageformen im Vergleich. Hier zeigt sich: Die Einzelanlage (blaue Linie) unterliegt deutlich stärkeren Schwankungen als das verteilte Investment (schwarze Linie). Besonders zu Krisenzeiten, Anfang der 2000er oder zur Finanzkrise 2008 ist die Abweichung sehr deutlich!

Und jetzt stell Dir mal vor: Du investierst kurz vor der Krise eine große Summe und siehst nur ein paar Wochen später Dein Vermögen förmlich zusammenschmelzen. Dafür brauchst du starke Nerven! Auch wenn du im Hinterkopf natürlich weißt, dass sich das Einmalinvestment in 74,2% der Fälle mehr lohnt als das verteilte Anlegen!

Hier kann man jetzt sagen: “Dann investiere ich einfach eine große Summe während einer Krise”. Zum Beispiel während der Coronakrise sieht man auch, dass es nach dem großen Einbruch wieder steil bergauf ging. Das siehst du aber erst im Nachhinein!

Während der Krise, wo Schlagzeilen den großen Börsencrash heraufbeschwören, ist es gar nicht so einfach das Risiko für ein großes Investment abzuschätzen. Auch heute siehst du, dass sich die Konjunktur doch langsamer entwickelt als erwartet. An der Börse läufts aber immer noch prima. Schwierig hier Risiken abzuwägen!

Zusammenfassend kann man sagen: Eine zu 100 Prozent richtige Strategie gibt es gar nicht. Bei Einmalanlagen musst du dir allerdings dem Risiko bewusst sein und brauchst, wenn es doch mal bergab geht, vor allem starke Nerven!

Einmalanlage: Wie senke ich mein Risiko?!

Eine Einmalanlage ist im Großen und Ganzen risikoreicher als verteilte Investments. Doch trotzdem gibt es auch hier Methoden, die das Risiko für dich senken können! Es lohnt sich zum Beispiel auch mal ein Rebalancing im Portfolio durchzuführen. Das heißt Gewinne zu realisieren und umzuschichten!

Wenn du schon ein breit aufgestelltes Portfolio hast, tun auch Verluste nicht mehr ganz so weh – breit streuen ist daher immer sinnvoll! Und das nicht nur bei Aktien! Du kannst, um Risiken zu senken, deinen Blick auch auf andere Assets, wie P2P-Kredite, Anleihen oder Immobilien richten. So streust du breit und bist abgesicherter!

“Und was ist jetzt eigentlich mit meinem monatlichen ETF-Sparplan?” Ist das sinnvoll? Ja! Ein monatlicher ETF-Sparplan ist sinnvoll, um monatlich etwas vom Gehalt zurückzulegen. Denn leider bekommen wir ja unser lebenslanges Gehalt nicht schon vorher ausgezahlt, um es früher anzulegen! Ich selbst investiere jeden Monat in einen ETF-Sparplan und fahre bisher sehr gut damit. ETF-Sparpläne sind und bleiben sinnvoll!

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]