Debido a la situación actual en Ucrania y Rusia, voy a retirar mis inversiones aquí y, por tanto, también de Robocash. En su lugar, ahora estoy invirtiendo más en Bondora Go & Grow(Consigue este enlace*) con un interés del 6,75% con liquidez diaria y en EstateGuru(Consigue este enlace*) con un interés del 10% y una […]

¿Qué tan seguros son los ETF? ¡Debes conocer estos riesgos!

Los ETF son cada vez más populares y se consideran de bajo coste y fáciles de entender. Se han convertido en una alternativa a las clases de activos tradicionales, como las cuentas de depósito a plazo fijo o los planes de ahorro de las sociedades de crédito hipotecario, ya que pueden generar mayores rendimientos. Puede que te estés preguntando “¿Hasta qué punto son seguros los ETF?”. En este artículo conocerás los riesgos de seguridad de los ETF y cómo puedes contrarrestar estas desventajas.

Los hechos más importantes en pocas palabras:

- Los factores externos influyen en las fluctuaciones de los precios en los mercados

- Las inversiones temáticas ofrecen la oportunidad de obtener altos rendimientos, pero están asociadas a riesgos

- Antes de invertir, debes familiarizarte con cuestiones como el riesgo de tipo de cambio y el riesgo de contraparte

- Si sigues nuestros consejos, podrás contrarrestar los riesgos de los ETF, aumentar la seguridad y tener la posibilidad de obtener un rendimiento atractivo de una inversión comparativamente segura

¿Qué son los ETF?

Antes de examinar las razones para invertir y los posibles riesgos, tiene sentido que analicemos más detenidamente los ETF y cómo funcionan. En principio, sólo debes invertir en clases de activos si entiendes cómo funcionan y comprendes los riesgos potenciales y cómo afrontarlos.

Definición y funcionamiento de los ETF

El término describe un fondo cotizado en Bolsa. Los inversores pueden invertir en un fondo junto con otros inversores. Dependiendo de la estrategia, este dinero se utiliza para invertir en un producto de inversión concreto. Algunos ejemplos son los fondos inmobiliarios, los fondos de renta variable, los fondos de renta fija o los fondos mixtos. Los fondos también pueden dividirse en:

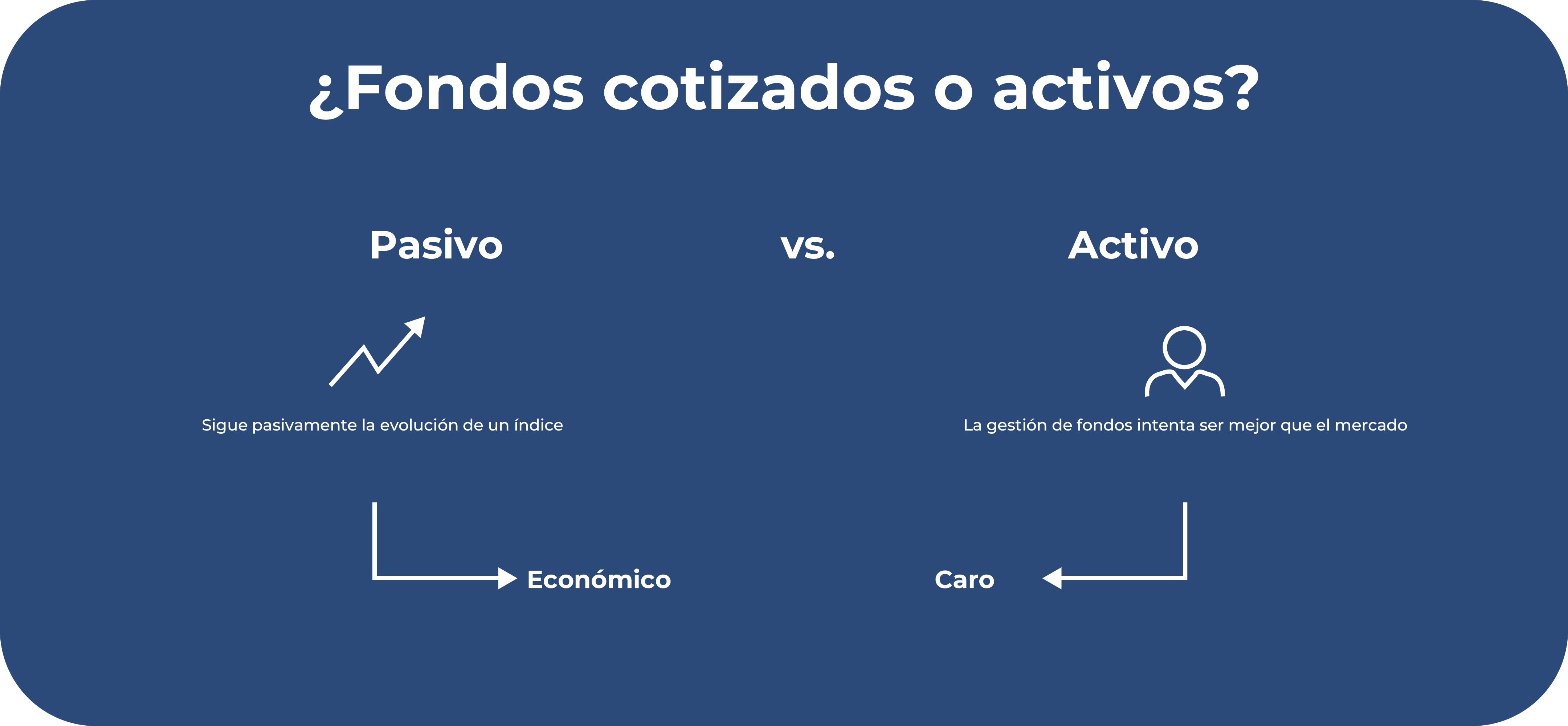

- Gestión activa: Un gestor de fondos intenta activamente cambiar la composición de tal forma que se pueda conseguir un exceso de rentabilidad. Selecciona valores individuales y el momento de las compras y ventas. La gestión activa es la razón de los costes más elevados.

- Gestión pasiva: La composición de los fondos pasivos ya está fijada; no se requiere ningún gestor de fondos. El objetivo es conseguir la rentabilidad media del mercado respectivo, en lugar de intentar conseguir un exceso de rentabilidad. Los ETF son una clase de activos pasivos.

Si un inversor invierte en un ETF, por ejemplo vinculado al IBEX 35, invierte en todas las empresas que contiene. Al comprar un Título de valor, un inversor puede invertir en las 35 mayores empresas españolas. El objetivo de este tipo de inversión es obtener exactamente el mismo rendimiento que el IBEX 35.

¡Atención!

Este hecho ofrece la ventaja de la diversificación. Al repartir tu propio capital, tienes la oportunidad de reducir los riesgos. Si, por el contrario, sólo inviertes en unas pocas acciones o sectores individuales, asumes un mayor riesgo de seguridad.

Un ETF de primera categoría, como el MSCI World, invierte en más de 1500 empresas de todo el mundo, repartidas en varios sectores. Se trata de un ETF muy popular entre los principiantes, con el que puedes construir una denominada cartera mundial para beneficiarte del mercado bursátil de la forma más diversificada posible.

Si una empresa genera beneficios, éstos pueden distribuirse a sus propios accionistas en forma de dividendos. Si decides invertir en un ETF seguro, puedes elegir entre dos opciones:

Opciones de distribución de los ETF

- Acumulativo: Los dividendos que has obtenido con tu inversión se reinvierten directamente. Esto te permite beneficiarte del interés compuesto, ya que se pueden generar más rendimientos. Esta opción es especialmente adecuada para los inversores a largo plazo.

- Distribuir: Si optas por esta opción, el proveedor del fondo te paga los dividendos y los transfiere directamente. Por tanto, el valor de los activos de tu fondo disminuye, pero puedes hacer lo que quieras con los dividendos.

Puede que te estés preguntando si comprar un ETF o invertir en un plan de ahorro. Ambas cosas son posibles con los ETF. Si ya dispones de grandes activos que te gustaría invertir, una compra única es la opción obvia. De este modo, toda la suma de tus activos puede trabajar para ti y generar rendimientos. Para sumas mayores, el momento de la compra desempeña un papel importante.

¡Atención!

Si aún eres principiante y quieres empezar con pequeñas sumas, crear un plan de ahorro es una buena idea. De este modo, podrás invertir automáticamente una determinada cantidad cada mes y trabajar para construir tu patrimonio a largo plazo.

¿Por qué invertir en ETF?

Los ETF son cada vez más populares entre los inversores principiantes y avanzados, y son especialmente adecuados para los inversores con objetivos a largo plazo:

- Asegura económicamente a tu propia familia

- Invertir dinero para los niños

- Compensar la inflación

- Acumula ingresos pasivos

- Prever la vejez

En relación con las razones que acabamos de mencionar, los ETF ofrecen sobre todo una cosa: la posibilidad de obtener una rentabilidad atractiva. Los tipos de inversión convencionales, como los planes de ahorro de las sociedades de crédito hipotecario o las cuentas de ahorro, ya no son adecuados para generar rendimientos. En muchos casos, ni siquiera sirven para compensar la inflación.

Es bueno saberlo:

La inflación describe una subida general de los precios. Esto hace que el dinero que has ahorrado pierda valor. Por la misma cantidad de dinero, cada vez puedes utilizar menos servicios o productos debido a las altas tasas de inflación.

Los rendimientos de los ETF dependen de su composición exacta y pueden variar mucho. Los inversores suelen utilizar los ETF para invertir en acciones. A largo plazo, la renta variable es la que tiene más posibilidades de conseguir altos rendimientos. Un rendimiento anual del 7 al 9% es realista en un horizonte de inversión a largo plazo.

Ventajas de los ETF

Una ventaja particular de esta clase de activos es su bajo coste. A diferencia de los fondos gestionados, la naturaleza pasiva de la inversión evita que se cobren comisiones elevadas. En principio, los costes oscilan entre el 0,05% y el 0,8% del importe de tu inversión. Para las inversiones con gestión activa de fondos, puedes esperar comisiones de hasta el 5% del importe de la inversión.

Las opciones de diversificación ya mencionadas son útiles para aumentar la seguridad. Un índice, que a menudo contiene cientos o miles de Títulos de valor, está ampliamente diversificado y es una de las principales ventajas de esta clase de activos. En comparación con la compra de acciones individuales, los riesgos con los ETF son significativamente menores.

Otro aspecto positivo es la transparencia que ofrecen. En los sitios web de los respectivos proveedores, puedes leer la composición exacta de los índices: qué porcentaje se invierte en qué países, qué empresas se incluyen y en qué medida, el nivel de costes y toda la demás información. La composición se actualiza periódicamente para ofrecer transparencia a los inversores.

Los ETF ofrecen un alto grado de flexibilidad. Por ejemplo, si has establecido un plan de ahorro, puedes modificarlo constantemente, aumentarlo, pausarlo o cancelarlo. Se te ofrecen muchas opciones para adaptar la clase de activos a tu situación financiera. Sin embargo, aquí ocurre lo mismo: Es aconsejable establecer una estrategia una vez y ceñirse a ella.

¡Atención!

Este tipo de inversión suele ser líquida. Puedes comprar o vender Títulos de valor diariamente en Bolsa y volver a convertirlos en efectivo. Solo estás limitado por los horarios de apertura. Sin embargo, debes tener en cuenta que se trata de un tipo de inversión a largo plazo.

¿Cuáles son los riesgos de los ETF?

Quizá te preguntes cuáles son las desventajas de los fondos ETF. Los ETF no son adecuados para todos los inversores y a veces difieren considerablemente en su composición. No obstante, existen algunos riesgos comunes y posibles desventajas, que se explican a continuación.

Riesgo general de mercado debido a las fluctuaciones de los precios

En principio, hay que esperar fluctuaciones de los productos en Bolsa, y los ETF no están excluidos de esto. Las influencias externas, como las noticias políticas, afectan a la Bolsa y repercuten en los precios.

Las influencias específicas incluyen, por ejemplo, las decisiones de los bancos centrales sobre los tipos de interés o las nuevas leyes de la economía. También pueden producirse acontecimientos imprevistos que orienten temporalmente los precios con fuerza en una u otra dirección. Los ciclos más largos de subidas o bajadas de precios se denominan mercados alcistas o bajistas.

A lo largo de la historia, ha ocurrido repetidamente que se ha producido un desplome de la Bolsa y los precios han caído bruscamente durante un cierto periodo de tiempo. Un ejemplo no muy lejano en el tiempo es la pandemia de coronavirus y su impacto en la economía.

En tiempos económicos tan difíciles, es importante que no vendas tus acciones por el pánico, sino que te mantengas fiel a tu estrategia. Un horizonte de inversión a largo plazo, de al menos 10 a 15 años, es especialmente adecuado para equilibrar las fluctuaciones.

¡Atención!

Las fluctuaciones de precios en el mercado bursátil son normales y habituales. En épocas como ésta, recuerda que tarde o temprano los precios volverán a subir después de un mínimo.

Temas ETF: ¿Alta rentabilidad o alto riesgo?

Algunos ETF pretenden tener una diversificación lo más amplia posible y alcanzar el rendimiento medio del mercado. Un ejemplo es el MSCI World mencionado anteriormente, que es especialmente fácil de usar para principiantes y cubre numerosos países industrializados.

Otros ETF tienen como objetivo conseguir un rendimiento especialmente alto. Un ETF de alto rendimiento es un ETF de hidrógeno, por ejemplo. Sin embargo, una mayor oportunidad de rentabilidad va acompañada de un mayor riesgo de seguridad. Las inversiones de este tipo se conocen como ETF temáticos. Se caracterizan por lo siguiente:

- Las inversiones temáticas suelen centrarse en tendencias importantes como la sostenibilidad o los próximos cambios sociales

- A menudo sólo invierten en un país o en un sector concreto

- Un ETF de hidrógeno, por ejemplo, invierte en proveedores de hidrógeno, almacenamiento, producción del gas o aplicaciones para la industria. No se incluyen los valores ajenos al hidrógeno

- Se incluyen menos empresas que en las variantes globales

Como los ETF temáticos invierten en posibles tendencias futuras, a menudo tienen la oportunidad de generar un exceso de rentabilidad. Sin embargo, entrañan riesgos importantes: El hecho de que sólo inviertan en unos pocos países y en un sector significa que la diversificación es insuficiente. Las inversiones temáticas no se consideran inversiones seguras.

Si el sector se comporta peor de lo esperado, las pérdidas son más probables y no pueden compensarse con otras empresas que se comporten mejor. Especialmente como principiante, deberías centrarte menos en las inversiones temáticas. Este tipo de inversión es más adecuado para inversores experimentados que ya tienen una cartera diversificada y quieren aumentar los beneficios.

Riesgo de tipo de cambio

Los ETF se ofrecen en distintas divisas, como dólares estadounidenses o euros. En principio, sólo hay un precio que puede expresarse en distintas monedas. En cuanto inviertes en Titulos de valor denominados en una moneda distinta de la tuya, surge un riesgo de tipo de cambio.

Los riesgos del tipo de cambio pueden ser problemáticos para los inversores que compran y venden rápidamente y negocian inversiones en distintas divisas. Si, por el contrario, tienes un horizonte de inversión largo, los datos históricos han demostrado que las fluctuaciones de los tipos de cambio se igualan y no tienes que preocuparte por la reducción de los rendimientos.

Riesgo de contraparte

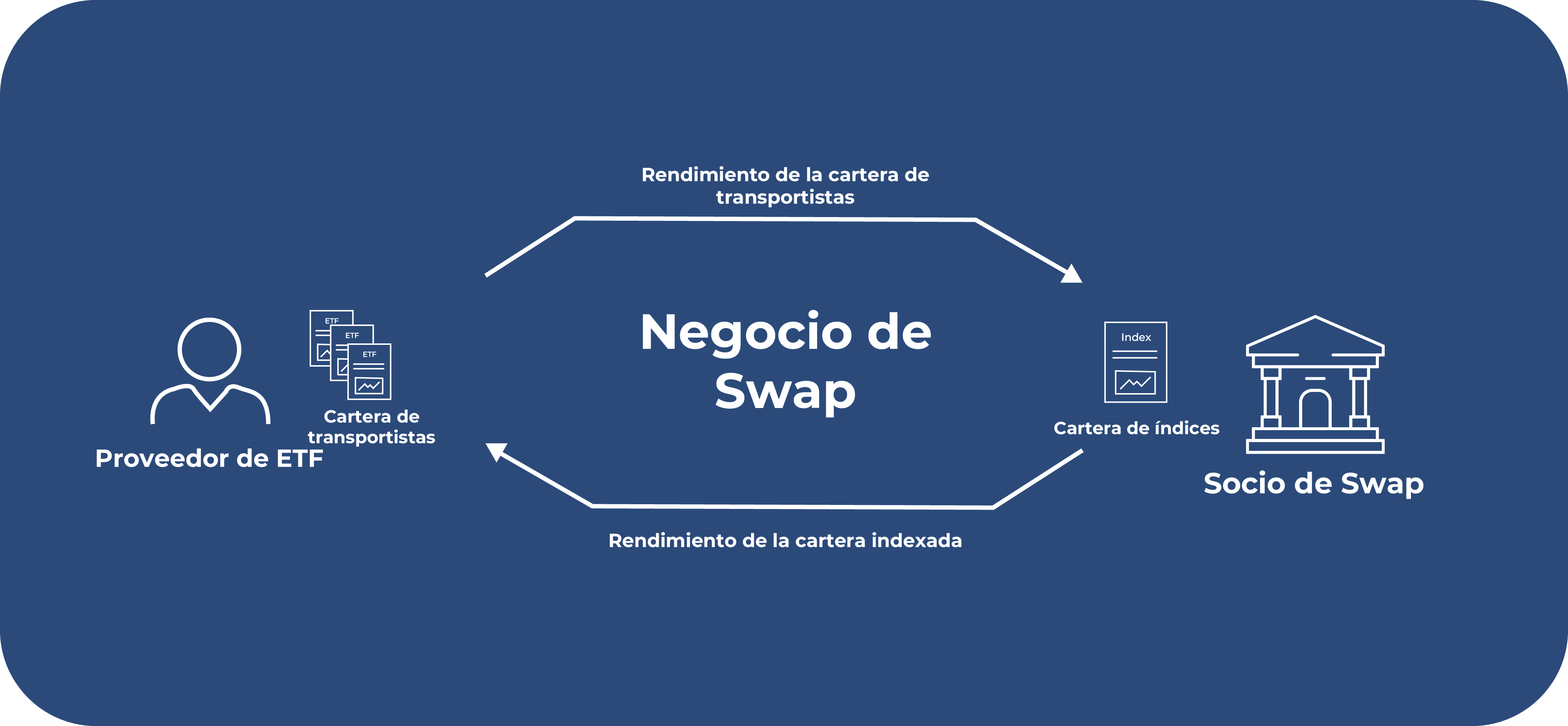

Se distingue entre ETF de réplica física y sintética. La variante física compra exactamente las acciones contenidas en la inversión. La variante sintética, que también se conoce como swap, puede contener Titulos de valor de distintas bolsas.

Si eliges un ETF swap, tu proveedor celebra un contrato con un socio swap. El socio garantiza los beneficios que se obtienen con el índice correspondiente. Por tanto, el proveedor y el inversor dependen de que el socio cumpla sus obligaciones.

Esto también se conoce como riesgo de contraparte. Por ley, el 90% del importe de tu inversión está cubierto en una operación de swap, el 10% restante no lo está.

Cuellos de botella de liquidez

La liquidez en el contexto de las inversiones financieras significa la rapidez con la que el dinero invertido puede convertirse en depósitos bancarios o la rapidez con la que puedes acceder a tu dinero cuando lo necesites. La liquidez, junto con la rentabilidad y la seguridad, forma el triángulo mágico de la inversión.

En principio, puedes comprar o vender tus ETF diariamente en la bolsa durante las horas normales de apertura. Sin embargo, hay dos posibles razones por las que pueden producirse cuellos de botella de liquidez.

Por un lado, es posible que se produzcan ventas por pánico en grandes cantidades. Puede producirse una caída brusca y repentina de los precios si un gran número de inversores vende muchos valores.

Incluso con clases de activos populares, puede ocurrir que no se encuentren compradores temporalmente. En tales casos, el sistema de negociación suele suspenderse temporalmente.

Esto te ayudará a evitar los cuellos de botella de liquidez causados por las ventas de pánico:

- Intenta mantener tus emociones bajo control y espera y verás

- No te dejes desanimar por otros inversores

- Cíñete a tu horizonte de inversión planificado de antemano

- Construye una estrategia antes de invertir. En tiempos difíciles de crisis, sabes que estás bien preparado y es menos probable que te desvíes de tu plan financiero

- Infórmate suficientemente: Si has adquirido muchos conocimientos, te darás cuenta de que temes menos las caídas de precios porque eres consciente de que las fluctuaciones son normales y de esperar

Otro posible caso de atasco de liquidez son los valores nicho. Por ejemplo, cuando se trata de ETF temáticos más pequeños, menos conocidos y menos extendidos, es posible que no se encuentre un comprador inmediatamente.

Este problema puede evitarse fácilmente limitándose a las acciones o ETF que se negocian con frecuencia. Para los principiantes, por ejemplo, el MSCI World es una buena forma de construir una cartera mundial diversificada.

¡Atención!

Todo inversor debe tener inversiones líquidas a las que pueda recurrir en caso de emergencia para disponer de dinero. Un ejemplo son las cuentas de dinero a la vista, ya que puedes transferir dinero desde aquí a tu cuenta diaria en un breve espacio de tiempo. Los ahorros de 3 ó 4 meses de sueldo deberían guardarse en una inversión líquida.

Conclusión: Los ETF como forma segura de inversión con suficiente diversificación

Los fondos indexados cotizados en bolsa, como los ETF, son una clase de activo atractiva para compensar la inflación, mantener a tu familia o hacer provisiones para la vejez. Ofrecen flexibilidad, bajos costes y oportunidades de rentabilidad. Como son fáciles de entender, son adecuados para inversores principiantes y avanzados.

A pesar de todas las ventajas, también hay desventajas y riesgos potenciales asociados a los ETF. Todas las clases de activos que se negocian en bolsa están sujetas a fluctuaciones de precios. Otros riesgos son las temáticas de los ETF o el riesgo de tipo de cambio. Dependiendo del tipo de inversión, puede existir un riesgo de contraparte.

Si te informas lo suficiente, hay buenas formas de contrarrestar los riesgos y aumentar la seguridad ante cualquier problema. Una diversificación suficiente puede ayudarte a reducir el riesgo de seguridad.

Un horizonte de inversión a largo plazo es especialmente eficaz para compensar las fluctuaciones de los precios o los riesgos del tipo de cambio. Si sigues estos consejos, ¡tendrás la posibilidad de obtener una rentabilidad atractiva en el futuro! Puedes encontrar más información sobre los temas “comparación de brokers” o “en qué invertir” aquí.

FAQ – Preguntas más frecuentes: ¿Son seguros los ETF?

Aleks Bleck es el rostro de Northern Finance y ya era accionista, prestamista e inversor en ETF a los 18 años. Su actividad se centra en los préstamos P2P y los ETF pasivos. Aleks fundó Northern Finance en 2017 mientras estudiaba Administración de Empresas en Luneburgo.

Creó el canal de YouTube junto con su trabajo principal en banca de inversión y corporativa antes de centrarse finalmente en Northern Finance a tiempo completo.

Experiencia CrowdedHero: Gana un 19% de interés con préstamos P2P

Experiencia CrowdedHero: Gana un 19% de interés con préstamos P2P

19% de interés al año con la ayuda de los préstamos P2P: ¿Es posible? ¡Pues sí! El proveedor CrowdedHero concede préstamos a empresas jóvenes, con los que tú, como inversor, también puedes beneficiarte. En este artículo, te mostraré mi experiencia personal con CrowdedHero, la información más importante sobre el proveedor, los posibles riesgos y los […]

¿Conseguir rendimientos fiables de entre el 14 y el 17%? ¿Te parece un sueño poco realista para los inversores? Hoy te presentaré al proveedor Swap con más detalle, algunos datos importantes, más información sobre las oportunidades de riesgo y rentabilidad, ¡y mi experiencia Swaper con mi propia cartera! Los hechos más importantes en pocas palabras: […]