Interessi del 19% all’anno con l’aiuto dei prestiti P2P: è possibile? Lo è! Il provider CrowdedHero concede prestiti per giovani aziende, di cui puoi beneficiare anche tu come investitore. In questo articolo ti mostrerò la mia personale esperienza con CrowdedHero, le informazioni più importanti sul provider, i possibili rischi e i progetti in corso! Aspetti […]

I 10 migliori ETF 2024 per ottenere maggiori rendimenti

L’inflazione elevata, l’aumento dei tassi di interesse e la prospettiva di una lunga recessione spingono gli investitori a cercare investimenti redditizi. I 10 migliori ETF 2024 hanno la possibilità di generare profitti grazie a investimenti con rendimenti elevati, anche in tempi difficili!

Oggi vorrei presentarti i miei candidati per i 10 migliori ETF del 2024. Questi ETF coprono settori come l’energia, i prodotti farmaceutici, le società di valore e altri ancora. Naturalmente, non sarà possibile dire se genereranno effettivamente i guadagni più alti dell’intero anno per altri 12 mesi. Tuttavia, in base alla mia analisi, ritengo che le loro possibilità di essere ETF con rendimenti elevati siano molto buone.

Aspetti rilevanti

- Nell’attuale contesto, molti investimenti stanno registrando forti perdite. Tuttavia, alcuni ETF possono ancora trarre vantaggio

- Diversi settori (come quello dell’energia) stanno registrando forti profitti.

- Altri settori diventeranno redditizi (ad esempio i mercati emergenti) quando la tendenza si invertirà di nuovo.

- Con gli ETF speciali, puoi anche approfittare dei tassi di interesse elevati o dell’aumento dell’inflazione!

Cosa sono gli ETF?

ETF è l’acronimo di “exchange-traded funds” (fondi negoziati in borsa). Si tratta di fondi di investimento che vengono scambiati come azioni in borsa.

Gli ETF offrono agli investitori diversi vantaggi:

- Diversificazione: un ETF può includere un’ampia gamma di titoli come azioni, obbligazioni o materie prime, consentendo agli investitori di investire in diversi mercati e settori.

- Efficienza dei costi: gli ETF hanno in genere commissioni più basse rispetto ai fondi comuni tradizionali perché sono spesso gestiti passivamente, ovvero cercano di replicare la performance di un particolare indice piuttosto che selezionare attivamente i titoli.

- Flessibilità: poiché gli ETF sono negoziati in borsa, gli investitori possono acquistarli e venderli durante le ore di negoziazione ai prezzi di mercato correnti.

- Trasparenza: gli ETF rendono noto il loro patrimonio su base giornaliera, in modo che gli investitori sappiano esattamente in quali titoli stanno investendo.

- Efficienza fiscale: in molti paesi gli ETF sono più efficienti dal punto di vista fiscale rispetto ai fondi d’investimento tradizionali, il che significa che gli investitori possono pagare meno tasse sulle plusvalenze e sui dividendi.

Gli ETF sono molto popolari tra gli investitori che cercano un modo conveniente e a basso costo per diversificare il proprio portafoglio. Tuttavia, è importante che gli investitori comprendano le caratteristiche e i rischi specifici di ciascun ETF prima di investire.

Quali sono i migliori ETF?

Inflazione a due cifre, un drastico aumento dei tassi di interesse e la prospettiva di un anno di recessione: la situazione attuale non è esattamente ideale per gli investitori. I titoli che fino a poche settimane fa erano considerati investimenti sicuri e ad alto rendimento ora stanno registrando performance negative. Ad esempio, i titoli tecnologici statunitensi come Amazon, Alphabet, Apple e Co. hanno subito pesanti perdite. Il risultato: un crollo del prezzo del NASDAQ di quasi il 30%!

Molti investitori sono ora in preda al panico alla ricerca delle classi di attività sicure rimaste. Sebbene in genere sia possibile trarre profitto anche da prezzi in calo o statici, i metodi per farlo (vendite allo scoperto, trading di opzioni…) hanno i loro svantaggi e rischi.

Investire in un prodotto finanziario che non si conosce a fondo o che non si padroneggia in prima persona porta quasi sempre a ingenti perdite. Per questo motivo, la maggior parte degli investitori privati ha più successo se si concentra su attività familiari e collaudate. E quale asset class soddisfa questa definizione meglio degli ETF?

I fondi negoziati in borsa contengono sempre diverse azioni o altri titoli. Si basano su un indice prefabbricato e la loro composizione è predeterminata. Ciò significa che non è necessario un manager altamente retribuito per gestire l’investimento. Questo si riflette a sua volta nei bassi costi degli ETF.

Tuttavia, un ETF non è assolutamente una garanzia di rendimento! Molti fondi hanno subito pesanti perdite in passato. È probabile che questo destino tocchi ad altri ETF nella prossima recessione, mentre altri stanno mostrando un enorme potenziale in questo momento: i 10 migliori ETF del 2024!

Quali titoli energetici sono tra i migliori ETF del 2024?

L’attacco russo all’Ucraina ha scatenato una crisi economica e politica. La dipendenza dell’Europa, e della Germania in particolare, dal gas e dal petrolio russo è diventata evidente. Allo stesso tempo, l’incertezza dei consumatori e delle aziende ha portato a un’accelerazione dell’inflazione e ha preannunciato l’attuale recessione.

Tuttavia, i sostituti dei combustibili fossili provenienti dalla Russia sono stati trovati rapidamente: L’aumento delle esportazioni da altri paesi è significativamente più costoso e sta generando profitti record per le società energetiche coinvolte. Non sorprende quindi che la mia lista dei 10 migliori ETF del 2024 includa due prodotti che investono nel settore energetico. Spoiler alert: uno di questi ha realizzato i profitti più alti di tutti i prodotti analizzati negli ultimi 12 mesi!

Chiunque investa oggi in un ETF sull’energia può ottenere rendimenti elevati grazie a questi sviluppi attuali. Allo stesso tempo, però, il rischio aumenta di giorno in giorno, poiché gli attuali massimi non possono durare per sempre. Le energie rinnovabili sono più sicure, più rispettose dell’ambiente e forniscono elettricità/energia a prezzi notevolmente inferiori.

La Russia continua a vendere gas all’Europa, ma per farlo utilizza paesi terzi come l’Azerbaigian. I politici interverranno e imporranno ulteriori sanzioni? Le centrali nucleari francesi non saranno ancora in grado di funzionare nel 2024 a causa della siccità? Il mercato dell’energia rimane un ambiente di investimento estremamente interessante, con grandi potenzialità e notevoli rischi!

Top 10 ETF 2024

Per trovare i 10 migliori ETF per il 2024, ho analizzato diversi dati chiave. Tuttavia, poiché i risultati dei fondi rappresentano sempre e solo valori del passato, ho utilizzato anche le raccomandazioni e le procedure di noti investitori professionisti.

Naturalmente, non è possibile dire con certezza al cento per cento se i miei 10 migliori ETF 2024 daranno effettivamente i risultati di alto livello attesi. A mio avviso, però, le probabilità sono buone: almeno questo elenco è adatto a darti un’idea degli ETF attuali e redditizi.

Attenzione!

Questo non è un consiglio d’investimento, ma la mia opinione e analisi personale – dato che non sono un consulente d’investimento, potrei ovviamente sbagliarmi!

1. iShares S&P 500 Energy Sector ETFs

| Name | iShares S&P 500 Energy Sector |

| ISIN | IE00B42NKQ00 |

| Volume | 1,9 Mrd € |

| Dividendo | Accumulare |

| Iniziare | 20.11.2015 |

| I titoli più importanti | Quota in ETF |

| EXXON MOBIL CORP | 26,59 % |

| CHEVRON CORP. | 18,75 % |

| CONOCOPHILLIPS | 9,49 % |

| EOG RESOURCES INC | 4,76 % |

| PIONEER NATURAL RESOURCES CO. | 3,72 % |

Iniziamo la lista dei 10 migliori ETF 2024 con un candidato del settore energetico. Il iShares S&P 500 Energy Sector ETF contiene 23 società attive nell’estrazione, raffinazione e trasporto di petrolio e gas.

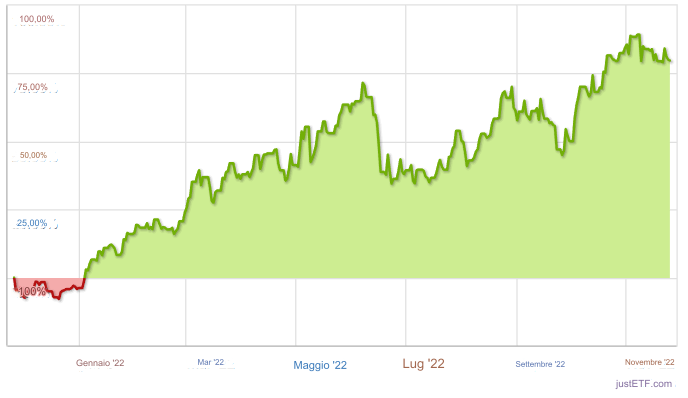

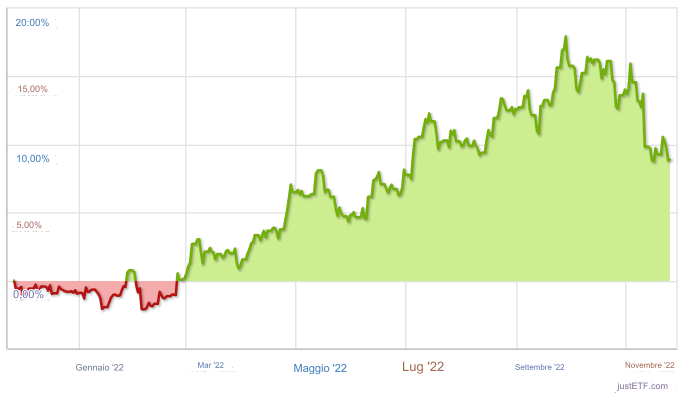

Negli ultimi 12 mesi, questo fondo ha ottenuto un forte rendimento dell’87%, collocandosi in cima alla classifica dei 10 migliori ETF del 2024. Tuttavia, se si considerano i risultati degli ultimi cinque anni, si nota un “solo” 92%. Solo dopo l’attacco della Russia all’Ucraina, che ha dimostrato quanto sia fragile l’approvvigionamento globale di combustibili fossili, la situazione ha iniziato a migliorare.

I dati principali di questo ETF fanno un’ottima impressione: con lo 0,15% di costi totali all’anno, è disponibile per gli investitori con commissioni basse. Grazie a una tracking difference negativa, è in realtà ancora più vantaggioso di quanto sembri a prima vista.

Un evidente svantaggio dell’iShares S&P 500 Energy Sector è il numero ridotto di società incluse. Ciò si traduce in un’enorme concentrazione: le dieci società più grandi rappresentano quasi l’80% di questo ETF! Questa concentrazione è sicuramente una delle ragioni del grande successo del fondo, in quanto si tratta delle maggiori compagnie petrolifere del mondo. Tuttavia, gli investitori non devono aspettarsi un investimento ben diversificato!

Un rapporto prezzo/utile superiore a 20 e un rapporto prezzo/valore contabile di 2,85 indicano inoltre rischi considerevoli. Poiché le azioni incluse hanno già ottenuto risultati così impressionanti, il rischio di perdite di prezzo in futuro è altrettanto elevato.

Investire in questo candidato nella nostra lista dei 10 migliori ETF per il 2024 significa scommettere su prezzi energetici elevati nel lungo periodo. Le probabilità che questa scommessa si riveli vincente sono generalmente buone. Tuttavia, esiste un rischio corrispondente, quindi non si tratta di un investimento a prova di crisi.

2. Invesco Morningstar US Energy Infrastructure MLP ETF

| Name | Invesco Morningstar US Energy Infrastructure MLP UCITS ETF Dist |

| ISIN | IE00B8CJW150 |

| Volume | 180 Mio € |

| Dividendo | Distribuzione |

| Iniziare | 15.05.2013 |

| I titoli più importanti | Quota in ETF |

| ENERGY TRANSFER UNT | 9,75 % |

| ENTERPRISE PRODUCTS PARTNERS UNT | 9,55 % |

| MPLX COM UNT | 6,64 % |

| MAGELLAN MIDSTREAM PARTNERS UNT | 6,52 % |

| BLACK STONE MINERALS UNT | 5,77 % |

Se anche tu vuoi investire nel settore energetico statunitense ma non sei interessato ai pesi massimi dell’industria petrolifera, ti conviene scegliere l’Invesco Morningstar US Energy Infrastructure MLP ETF.

L’attenzione alle infrastrutture necessarie per il trasporto dell’energia vera e propria rappresenta un’alternativa interessante per gli investitori. Grazie a questo settore strettamente correlato, puoi diversificare l’investimento energetico e quindi garantirti una maggiore sicurezza.

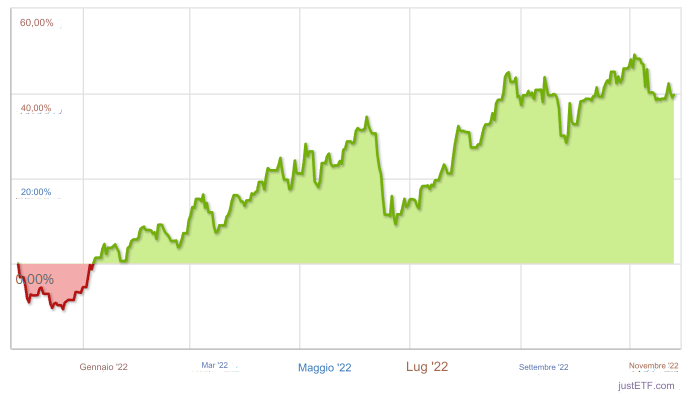

I risultati degli ultimi 12 mesi dimostrano che non devi rinunciare a rendimenti interessanti: gli investitori hanno ottenuto un profitto di quasi il 40%. Anche in questo caso, tuttavia, il “periodo d’oro” non sorgerà prima del 2022, poiché i dati degli ultimi cinque anni non sono davvero degni di nota…

Purtroppo questo ETF è relativamente costoso, con costi annuali dello 0,5%. Questo importo viene addirittura aumentato dalla tracking difference dell’1,16%, che in pratica lo rende circa due volte più costoso di quanto suggerisce il rapporto di spesa totale TER! Inoltre, non raggiunge il volume minimo per un ETF “sano” di 300 milioni di euro.

Ulteriori rischi derivano anche dalla struttura sintetica dell’ETF, in cui i titoli sono modellati attraverso un cosiddetto “ETF swap”, cioè non esistono realmente. Questo processo crea ulteriori dipendenze da altri fornitori di servizi finanziari, cosa che personalmente non mi piace.

Con solo 19 società incluse, anche qui c’è un forte raggruppamento. In cambio, però, gli investitori possono contare sulla distribuzione di un interessante dividendo, attualmente pari al 6,9% annuo!

A causa del notevole potenziale che vedo nel settore delle infrastrutture energetiche, l’Invesco Morningstar US Energy Infrastructure MLP ETF è comunque entrato nella lista dei 10 migliori ETF del 2024. Tuttavia, solo chi è consapevole dei rischi dovrebbe investire qui.

3. Vanguard FTSE All World High Dividend Yield ETF

| Name | Vanguard FTSE All World High Dividend Yield |

| ISIN | IE00B8GKDB10 |

| Volume | 2,9 Mrd € |

| Dividendo | Distribuzione |

| Iniziare | 21.05.2013 |

| I titoli più importanti | Quota in ETF |

| JOHNSON & JOHNSON | 1,98 % |

| EXXON MOBIL CORP | 1,69 % |

| JPMORGAN CHASE & CO | 1,41 % |

| PROCTER & GAMBLE CO | 1,41 % |

| NESTLE SA ORD | 1,34 % |

Con il Vanguard FTSE All World High Dividend Yield abbiamo un vero e proprio classico nella nostra lista dei 10 migliori ETF del 2024, e non senza motivo: puntare sui dividendi è una strategia collaudata da decenni che porta stabilità e flusso di cassa al tuo portafoglio. Il Vanguard FTSE All World High Dividend Yield è la rappresentazione ideale di questa strategia.

A tal fine, l’indice FTSE All World, che comprende società di tutto il mondo, viene filtrato in base ai più forti pagatori di dividendi. Il risultato è costituito da oltre 1.000 società di diversi settori. Ciò rende questo ETF uno dei candidati meglio diversificati nella nostra lista dei 10 migliori ETF del 2024.

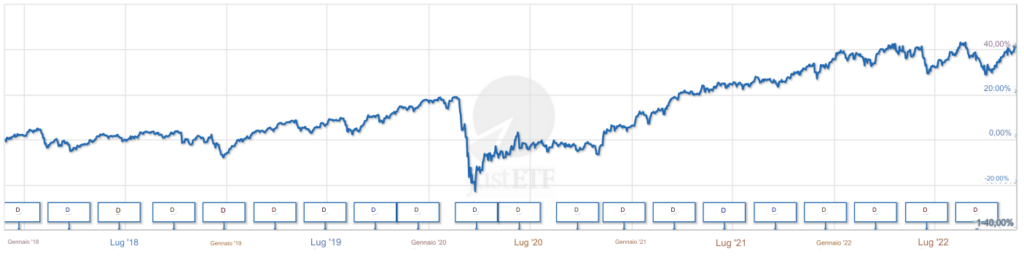

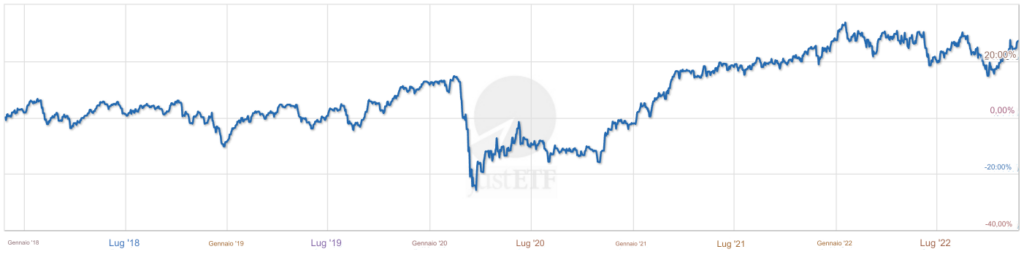

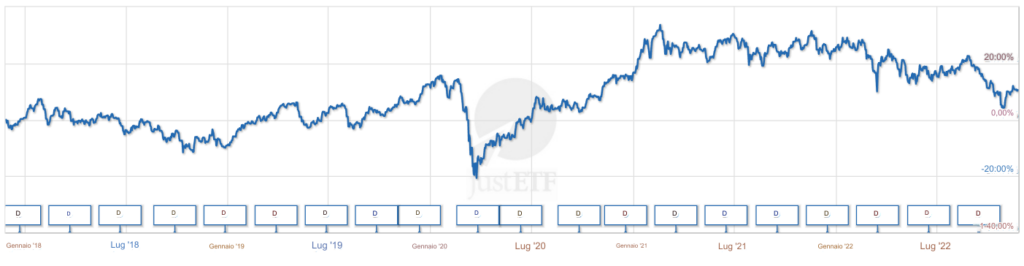

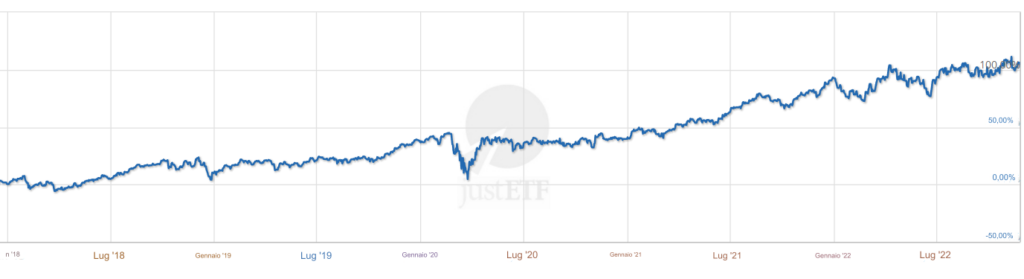

Il Vanguard FTSE All World High Dividend Yield non riesce a tenere il passo con i risultati estremi del settore energetico. Gli investitori hanno comunque potuto godere di un solido 6% nell’anno di crisi 2022. Gli anni precedenti sono stati un vero e proprio giro sulle montagne russe, ma alla fine hanno portato a un guadagno del 41% in 5 anni.

Attualmente paga un dividendo del 3,73% all’anno. Solo una piccola parte di questo dividendo è assorbita dalle commissioni, perché con un costo dello 0,29% all’anno e una differenza di inseguimento leggermente negativa, questo ETF è piuttosto vantaggioso.

Anche il rapporto prezzo/utili di 10,5 e il rapporto prezzo/valore contabile di 1,6 depongono a favore delle opportunità a lungo termine del Vanguard FTSE All World High Dividend Yield. A differenza dei precedenti ETF sull’energia, il terzo posto nella classifica dei 10 migliori ETF del 2024 offre quindi una sicurezza decisamente maggiore.

4. iShares Edge MSCI World Value Factor ETF

| Name | iShares Edge MSCI World Value Factor |

| ISIN | IE00BP3QZB59 |

| Volume | 3,9 Mrd € |

| Dividendo | Accumulare |

| Iniziare | 03.10.2014 |

| I titoli più importanti | Quota in ETF |

| INTEL CORP | 2,19 % |

| PFIZER ORD | 1.99 % |

| SHELL PLC | 1,96 % |

| TOYOTA MOTOR CORP | 1,87 % |

| CISCO SYSTEMS INC | 1,85 % |

Anche il prossimo titolo della nostra lista dei 10 migliori ETF del 2024 utilizza un indice mondiale e poi lo filtra. L’iShares Edge MSCI World Value Factor utilizza tre dati chiave: il rapporto prezzo/valore contabile, le aspettative di guadagno a breve termine e il rapporto tra valore d’impresa e flusso di cassa operativo.

Questi criteri hanno lo scopo di identificare le azioni di particolare valore. In tempi di crisi, questi titoli “di valore” sono di solito molto più stabili, in quanto appartengono solitamente a società affermate e di successo.

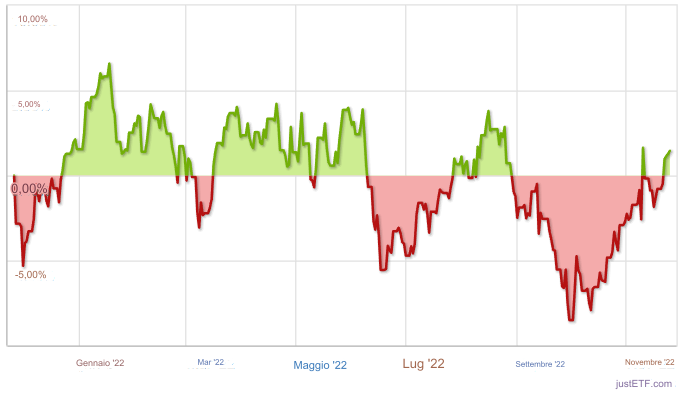

Questo calcolo funziona anche per l’iShares Edge MSCI World Value Factor, in quanto l’ETF ha ottenuto un rendimento appena positivo dell’1%, che è significativamente migliore rispetto alla maggior parte dei suoi concorrenti, che spesso hanno subito pesanti perdite nello stesso periodo!

Al costo di 0,3% all’anno e con una tracking difference leggermente negativa, questo titolo nella nostra lista dei 10 migliori ETF del 2024 è molto conveniente. Inoltre, è particolarmente adatto agli investitori attenti alla sicurezza grazie alla sua buona diversificazione (sono incluse 400 società).

5. iShares US Dollar Ultrashort Bond ETF

| Name | iShares US Dollar Ultrashort Bond ETF |

| ISIN | IE00BGCSB447 |

| Volume | 838 Mio € |

| Dividendo | Accumulare |

| Iniziare | 03.07.2018 |

| I titoli più importanti | Quota in ETF |

| IE00BK8MB266 | 2,19 % |

| US68389XBR52 | 1,70 % |

| US35671DAZ87 | 1,56 % |

| US06051GEU94 | 1,30 % |

| US46625HJH49 | 1,00 % |

L’aumento dei tassi d’interesse sta rendendo la vita difficile a molti prodotti finanziari e investitori, quindi perché non approfittarne? Con l’ETF iShares US Dollar Ultrashort Bond, possiamo investire in obbligazioni a breve scadenza degli Stati Uniti e sfruttare i tassi di interesse.

Sono incluse le obbligazioni investment-grade con una durata massima di un anno se hanno un tasso di interesse fisso o una durata massima di tre anni se hanno un tasso di interesse variabile.

Un totale di 514 obbligazioni di questo tipo garantisce una buona diversificazione. L’aumento dei tassi d’interesse chiave negli Stati Uniti quest’anno ha permesso all’ETF di ottenere un interessante rendimento di poco superiore all’8%. Poiché è molto probabile che i tassi di interesse rimangano al livello attuale, anche l’ETF iShares US Dollar Ultrashort Bond dovrebbe continuare a beneficiarne.

Anche i bassi costi di appena lo 0,09% all’anno sono particolarmente interessanti e la differenza di tracking dello 0,11% non cambia praticamente nulla. Questo rende l’ETF iShares US Dollar Ultrashort Bond un investimento interessante per tutti coloro che vogliono trarre profitto dagli attuali alti tassi di interesse.

6. SPDR Bloomberg 1-3 Month T-Bill ETF

| Name | SPDR Bloomberg 1-3 Month T-Bill UCITS ETF |

| ISIN | IE00BJXRT698 |

| Volume | 146 Mio € |

| Dividendo | Accumulare |

| Iniziare | 17.07.2019 |

| I titoli più importanti | Quota in ETF |

| US912796N968 | 10,28 % |

| US912796W621 | 8,88 % |

| US912796M895 | 8,87 % |

| US912796W548 | 8,80 % |

| US912796W704 | 8,21 % |

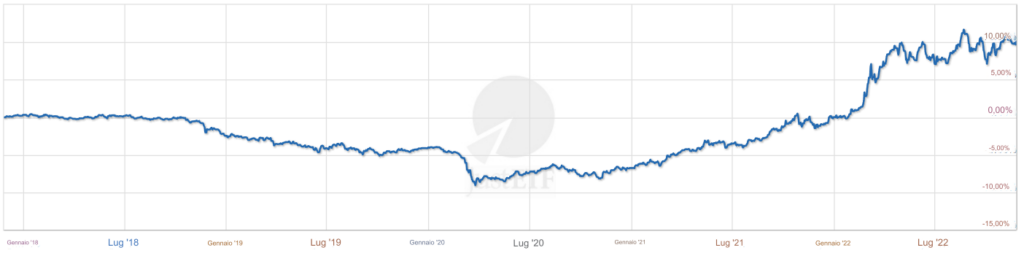

Anche l’ETF SPDR Bloomberg 1-3 Month T-Bill utilizza obbligazioni, ma in questo caso obbligazioni emesse direttamente dal governo degli Stati Uniti. Questo garantisce rendimenti interessanti anche in tempi di recessione e di aumento dei tassi di interesse. Gli investitori hanno già risentito di questo effetto quest’anno e hanno già realizzato un profitto del 9%.

Tuttavia, se si guarda più a lungo al passato, si scoprono dati meno favorevoli. Ciò non sorprende, dato che questo ETF è stato davvero redditizio solo da quando i tassi di interesse sono stati aumentati quest’anno. Dal suo lancio nel luglio 2019, gli investitori sono riusciti a guadagnare solo l’11%.

Gli investitori beneficiano di costi bassi (0,10% all’anno, differenza di tracking anch’essa dello 0,10%). Contiene 14 titoli che rappresentano singole obbligazioni governative, ciascuna con una data variabile. Questo candidato nella nostra lista dei 10 migliori ETF 2024 si rivolge quindi anche agli investitori attenti alla sicurezza che vogliono beneficiare degli attuali alti tassi di interesse.

7. iShares Agribusiness ETF

| Name | iShares Agribusiness |

| ISIN | IE00B6R52143 |

| Volume | 913 Mio € |

| Dividendo | Accumulare |

| Iniziare | 16.09.2011 |

| I titoli più importanti | Quota in ETF |

| DEERE ORD | 10,18 % |

| NUTRIEN LTD | 10,15 % |

| ARCHER DANIELS MIDLAND CO. | 10,10 % |

| CORTEVA INC. | 9,89 % |

| TYSON FOODS INC -A | 4,66 % |

Il cibo è una delle materie prime che ha registrato i maggiori aumenti di prezzo legati all’inflazione negli ultimi mesi. Con iShares Agribusiness puoi beneficiare di questo sviluppo, poiché l’ETF contiene le maggiori società quotate del settore agricolo e della produzione alimentare.

Qui si trovano aziende come il produttore di trattori John Deere, il produttore di sementi Corteva e Tyson Foods, che copre un quinto della domanda di carne negli USA. Negli ultimi 12 mesi, l’ETF è riuscito a ottenere un rendimento del 19% in questo modo, mentre numerose azioni ed ETF hanno registrato perdite.

Anche il risultato quinquennale del 79% di profitto è impressionante. Tuttavia, con lo 0,55% annuo, gli investitori devono essere preparati a sostenere costi piuttosto elevati. In cambio, si ottiene l’accesso a un segmento di business a prova di crisi che probabilmente rimarrà redditizio anche in futuro.

8. Lyxor Euro 2-10Y Inflation Expectations ETF

| Name | Lyxor Euro 2-10Y Inflation Expectations |

| ISIN | LU1390062245 |

| Volume | 1,2 Mrd € |

| Dividendo | Accumulare |

| Iniziare | 13.04.2016 |

| I titoli più importanti | Quota in ETF |

| OAT IE 1.85% 07/27 | 12,64 % |

| DBRI IE 0.5% 4/30 | 11,19 % |

| DBRI IE 0.1% 4/26 | 9,07 % |

| OAT IE 0.7% 7/30 | 8,64 % |

| OAT IE 3.15% 07/32 | 8,33 % |

Un altro grande problema che gli investitori devono affrontare è l’inflazione elevata. Anche in questo caso, però, gli ETF offrono l’opportunità di fare di necessità virtù: il Lyxor EUR 2-10Y Inflation Expectations ti permette di trarre profitto dall’inflazione!

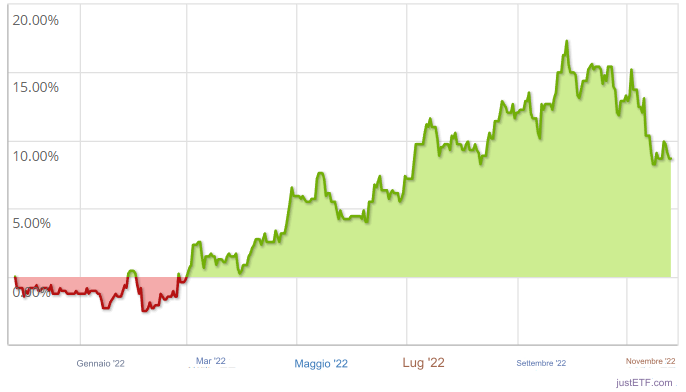

A tal fine, i titoli di Stato di Germania e Francia e le loro posizioni corte vengono utilizzati per generare profitti dalle aspettative di inflazione dei mercati. Il Lyxor Euro 2-10Y Inflation Expectations sta beneficiando degli attuali alti tassi di inflazione e sta registrando rendimenti elevati. Tuttavia, se l’inflazione dovesse scendere di nuovo, anche questo ETF subirebbe una nuova flessione.

In questo modo, gli investitori sono riusciti a ottenere un rendimento dell’11% lo scorso anno. Poiché in passato l’inflazione era molto più bassa, i risultati dell’ETF sono peggiorati in questo periodo. Se consideriamo gli ultimi cinque anni, abbiamo ottenuto solo un misero 10%.

Chiunque voglia scommettere sull’inflazione con questo candidato nella nostra lista dei 10 migliori ETF per il 2024 deve essere consapevole del rischio di una tale scommessa. Tuttavia, i costi dell’ETF, pari allo 0,25%, e la tracking difference dello 0,42% sono almeno in parte gestibili.

9. Vanguard FTSE Emerging Markets

| Name | Vanguard FTSE Emerging Markets UCITS ETF |

| ISIN | IE00B3VVMM84 |

| Volume | 1,8 Mrd € |

| Dividendo | Distribuzione |

| Iniziare | 22.05.2012 |

| I titoli più importanti | Quota in ETF |

| TWN SEMICONT MAN ORD | 5,98 % |

| TENCENT HLDGS. LTD | 3,76 % |

| ALIBABA GROUP HOLDING LTD ORD | 2,66 % |

| RELIANCE INDUSTRIES ORD A | 1,73 % |

| MEITUAN DIANPING | 1,61 % |

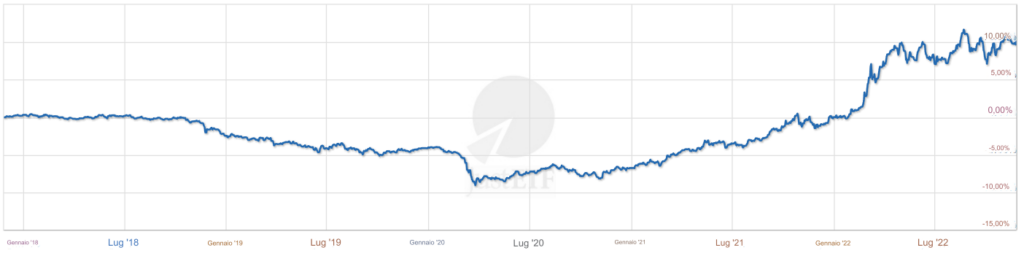

Le economie dei paesi emergenti e in via di sviluppo sono state duramente colpite dagli alti tassi di interesse e dal dollaro forte. Di conseguenza, ETF come il Vanguard FTSE Emerging Markets stanno registrando performance negative, che si concentrano proprio sulle aziende di queste regioni.

Ma ciò che scende deve prima o poi risalire! In caso di inversione di tendenza, i titoli dei mercati emergenti potrebbero essere particolarmente redditizi. Per questo motivo, anche se i risultati attuali non lo suggeriscono, il Vanguard FTSE Emerging Markets è entrato nella mia lista dei 10 migliori ETF del 2024 proprio per questo potenziale.

Gli investitori possono fare acquisti particolarmente vantaggiosi in questo caso: Un rapporto prezzo/utile di 9,6 è interessante quanto l’attuale dividendo del 3,9% annuo. Considerando lo scarso rendimento del -13% degli ultimi dodici mesi, questa è almeno una piccola consolazione.

I costi dello 0,22% all’anno e una tracking difference dello 0,26% collocano il Vanguard FTSE Emerging Markets a metà classifica in termini di commissioni. Gli oltre 1.000 titoli inclusi e la possibilità di investire al di fuori del mercato statunitense sono interessanti anche per diversificare il proprio portafoglio.

10. iShares S&P 500 Healthcare Sector ETFs

| Name | iShares S&P 500 Healthcare Sector |

| ISIN | IE00B43HR379 |

| Volume | 2,8 Mrd € |

| Dividendo | Accumulare |

| Iniziare | 20.11.2015 |

| I titoli più importanti | Quota in ETF |

| UNITEDHEALTH GRP. INC | 10,30 % |

| JOHNSON & JOHNSON | 9,36 % |

| ELI LILLY & CO | 5,63 % |

| ABBVIE ORD SHS | 5,46 % |

| PFIZER ORD | 5,36 % |

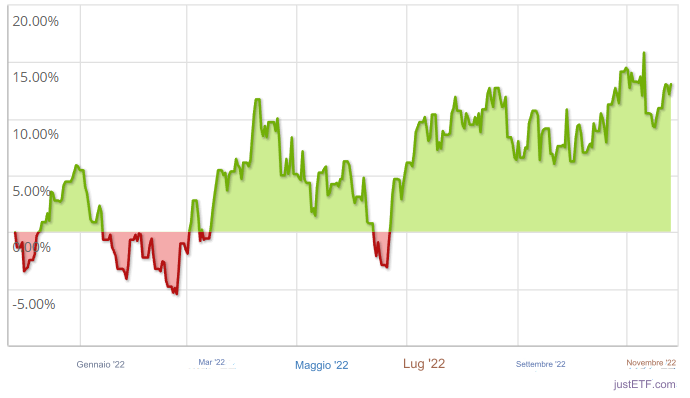

Il settore sanitario statunitense è generalmente molto redditizio – anche una recessione o un’inflazione difficilmente cambiano le cose. Con l’iShares S&P 500 Healthcare Sector della mia lista dei 10 migliori ETF del 2024, puoi trarre profitto proprio da questo settore!

Nell’anno di crisi 2022, gli investitori hanno ottenuto un rendimento del 12%. Coloro che hanno investito per cinque anni hanno addirittura potuto godere di un incredibile 105%! A questo si aggiungono costi estremamente bassi, pari allo 0,15% all’anno, e una differenza di inseguimento di -0,15%.

Tuttavia, si consiglia cautela a causa del fatto che sono state incluse solo 64 società, del rischio di raggruppamento sul mercato statunitense e dell‘elevato rapporto prezzo/utili: L’attuale rapporto P/E di oltre 23 indica una sopravvalutazione che potrebbe portare a un crollo dei prezzi. Ciononostante, l’iShares S&P 500 Healthcare Sector è un candidato molto interessante per il tuo portafoglio sulla base del suo rendimento fino ad oggi.

Conclusione: i 10 migliori ETF 2024 per il tuo portafoglio

La mia lista dei 10 migliori ETF 2024 comprende titoli che hanno un notevole potenziale per una serie di motivi. Si tratta di ETF che hanno già generato enormi rendimenti in passato e che si spera continueranno a farlo in futuro. Tuttavia, ci sono anche candidati che attualmente si trovano in una posizione piuttosto negativa ma che potrebbero beneficiare di un’inversione di tendenza nel prossimo anno.

Per tutte le azioni, devi essere consapevole che non c’è alcuna garanzia di un futuro aumento dei prezzi. Ad esempio, si può ipotizzare che i prezzi dell’energia rimarranno alti nei prossimi mesi, ma un provvedimento politico o un cambiamento del clima economico potrebbero anche far scendere il prezzo di petrolio, gas e altre materie prime. I rispettivi ETF dovrebbero accettare le perdite corrispondenti.

Come sempre, devi assicurarti che il tuo portafoglio sia sufficientemente diversificato: i titoli presenti nella mia lista dei 10 migliori ETF 2024 possono essere un’aggiunta redditizia ai tuoi investimenti. Tuttavia, nonostante le buone possibilità di ottenere profitti consistenti, non dovresti mettere tutte le tue uova in un solo paniere!

FAQ – Domande frequenti sulla lista dei 10 migliori ETF 2024?

Aleks Bleck è il volto di Northern Finance e già all'età di 18 anni era azionista, prestatore e investitore di ETF. La sua attenzione si concentra sui prestiti P2P e sugli ETF passivi. Aleks ha fondato Northern Finance nel 2017 mentre studiava economia aziendale a Lüneburg.

Ha creato il canale YouTube parallelamente al suo lavoro principale nell'investment e corporate banking prima di concentrarsi finalmente su Northern Finance a tempo pieno.

Ottenere rendimenti affidabili tra il 14 e il 17%? Sembra un sogno irrealizzabile per gli investitori? Oggi ti presenterò il provider Swaper in modo più dettagliato, alcuni dati importanti, ulteriori informazioni sulle opportunità di rischio e rendimento e la mia esperienza Swaper con il mio portafoglio personale! Aspetti rilevanti: Con i prestiti P2P, puoi guadagnare […]

Rendimento del 13% con prestiti agricoli – La mia esperienza con LANDE

Rendimento del 13% con prestiti agricoli – La mia esperienza con LANDE

LANDE è uno dei pochi fornitori di prestiti P2P che offre garanzie fisiche. Qui il denaro viene prestato agli agricoltori e ricompensato con tassi di interesse a due cifre! Ho riassunto per te se questo sistema funziona, cosa devi tenere a mente e qual è stata la mia esperienza personale con LANDE. Aspetti rilevanti: Lande […]