Du möchtest wissen, welcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

ETF pour les enfants en 2024 – Investir de l’argent pour la génération suivante

Permis de conduire, formation, études, voiture – il y a quelques souhaits que les parents veulent réaliser pour leurs enfants. Ces objectifs peuvent être réalisés plus facilement si les parents commencent très tôt à économiser pour leurs enfants. L’époque du livret d’épargne classique est révolue depuis longtemps. Mais comment peux-tu épargner exactement en tant que parent aujourd’hui ? Un ETF est-il rentable pour les enfants ? Dans cet article, tu découvriras pourquoi un ETF est une excellente solution d’investissement pour les enfants et comment constituer un portfolio.

L’essentiel en bref :

- Un ETF t’aide à atteindre des objectifs financiers futurs pour ta descendance

- Commence le plus tôt possible afin de permettre à ta génération future de passer le permis, de suivre une formation ou d’étudier avec des paiements mensuels peu élevés.

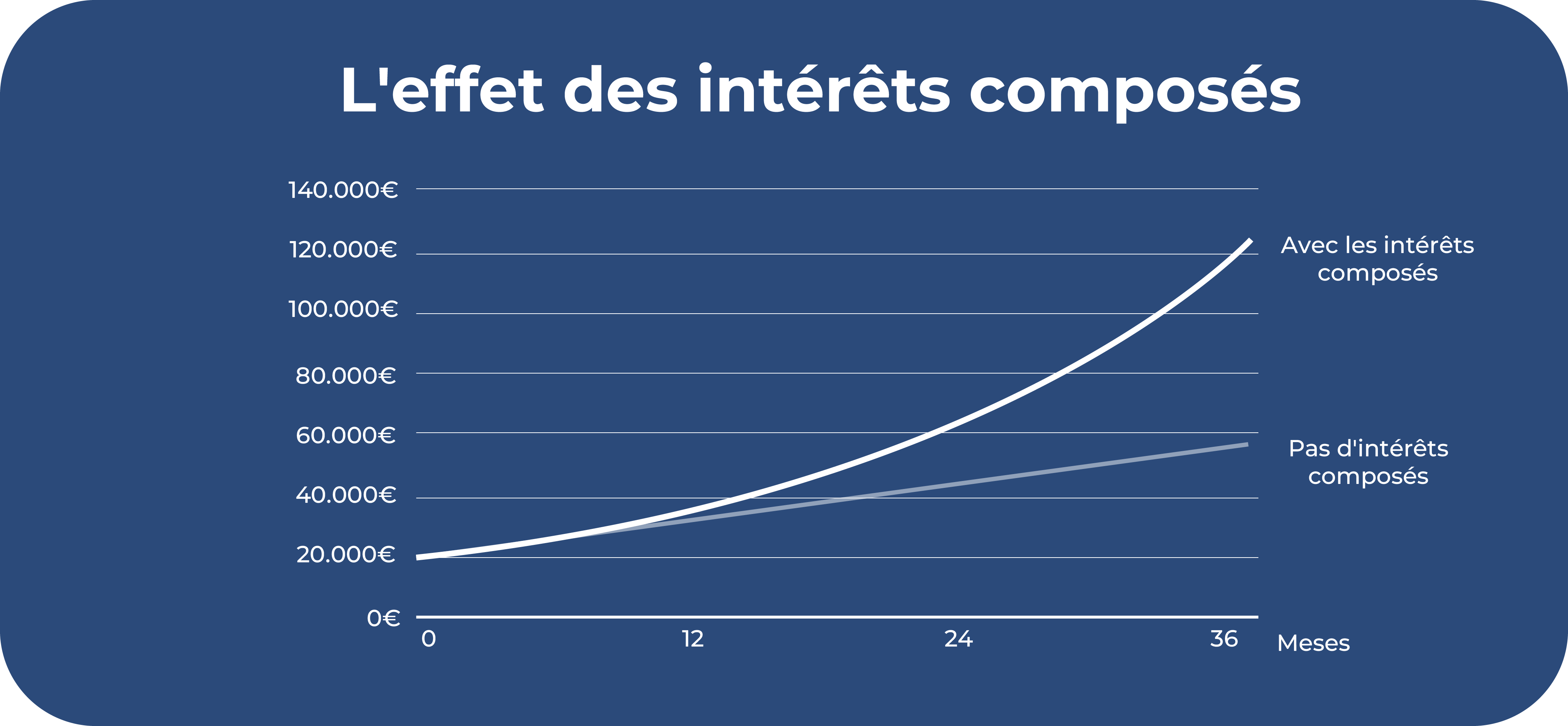

- L’effet des intérêts composés t’aide à constituer un patrimoine sur une longue période et à obtenir des rendements intéressants.

- Selon les circonstances, ces placements financiers sont intéressants pour ta descendance

- Voici les éléments à prendre en compte si tu souhaites créer un compte de dépôt pour ton fils ou ta fille

Voilà pourquoi tu devrais économiser pour tes enfants

C’est justement lorsque ta descendance grandit que des souhaits onéreux peuvent apparaître : Ta descendance aimerait commencer une formation ou des études et a besoin d’argent pour son premier logement. Ils peuvent aussi avoir besoin d’un permis, puis d’une voiture.

Les parents ou les grands-parents veulent soutenir au mieux leur descendance dans la réalisation de leurs propres souhaits. L’épargne précoce pour les enfants et petits-enfants est une possibilité. De cette façon, il est possible de commencer très tôt à constituer une base financière pour sa descendance.

L’épargne anticipée peut te soulager en tant que parent : tu prévois des souhaits financiers et tu commences à épargner de l’argent tôt. Tu auras donc moins à te soucier plus tard de la réalisation financière de ces souhaits.

De plus, tu peux montrer très tôt à ta progéniture à quel point le thème des finances est important. Montre à ta fille ou à ton fils comment gérer son argent de manière responsable et comment épargner pour des objectifs à long terme. Si tu parviens à établir ce savoir très tôt, tu peux aider ta progéniture de manière significative. Ils seront en mesure de maîtriser les questions financières à l’avenir.

L’effet des intérêts composés est un autre avantage lorsqu’il s’agit d’épargner pour sa descendance :

- Pour ce type d’objectifs, les placements financiers à long terme sont les plus appropriés.

- En commençant à épargner le plus tôt possible, on a le temps de profiter de l’effet des intérêts composés pendant plusieurs années et d’augmenter son patrimoine pour sa propre descendance.

Investir de l’argent pour les enfants – Placements traditionnels

Les nombreuses possibilités de placement, avec leurs avantages et leurs inconvénients, peuvent rendre le thème des finances chaotique et complexe. De plus, les placements financiers pour les enfants ont des exigences particulières dont il faut tenir compte. Mais dans quoi investir pour que le placement financier soit rentable ?

En principe, un placement financier pour les enfants doit tenir compte de différents aspects. En fonction de l’âge de l’enfant, l’actif en question doit offrir de la flexibilité, être bon marché et présenter des opportunités de rendement afin de profiter de périodes plus longues. En plus, il devrait y avoir une certaine sécurité.

Dépôt à terme ou argent au jour le jour pour les descendants

Le problème avec les placements financiers comme ceux-ci est le faible taux d’intérêt. L’argent ne peut pas être facilement multiplié. De cette manière, il n’est pas non plus possible de profiter de l’effet des intérêts composés en épargnant pendant de longues périodes.

L’un des avantages des comptes d’argent au jour le jour est leur bonne disponibilité. Grâce à un compte d’argent au jour le jour, les adolescents peuvent apprendre à gérer eux-mêmes leur argent de poche et à répartir leur argent. Toutefois, les taux d’intérêt peuvent changer en permanence.

Si l’argent n’est pas requis dans un premier temps, un compte à terme est approprié. Les intérêts et la durée sont fixes. L’inconvénient est que l’argent n’est à nouveau disponible qu’à l’expiration de la durée, ce qui réduit la flexibilité.

Les comptes de dépôt à terme ou au jour le jour peuvent également être intéressants. Ils constituent par exemple un meilleur choix si l’horizon de placement est relativement court. Si ta descendance a déjà 15 ans et a besoin d’accéder à son propre argent, un compte d’argent au jour le jour est un bon choix. Si l’argent doit être placé pour le permis de conduire dans quelques années, le compte à terme est plus approprié.

Bon à savoir :

En raison des faibles taux d’intérêt, il est important de ne placer de l’argent sur des comptes à terme que pour quelques années. Sinon, il se peut que les taux d’intérêt augmentent à l’avenir et que tu sois contrarié d’avoir placé de l’argent à taux fixe bas.

Contrats d’épargne-logement et assurances

Ces actifs étaient eux aussi très populaires par le passé, mais ils n’offrent plus beaucoup d’intérêts. De plus, les frais ou coûts de gestion peuvent être élevés. Tu devrais faire attention aux frais supplémentaires, car ils peuvent faire baisser ton rendement.

Attention !

Si tu optes néanmoins pour un contrat d’épargne-logement, il est recommandé de comparer en ligne les différents prestataires afin de trouver les meilleures offres.

Investir dans des ETF ? Se constituer un patrimoine en toute simplicité

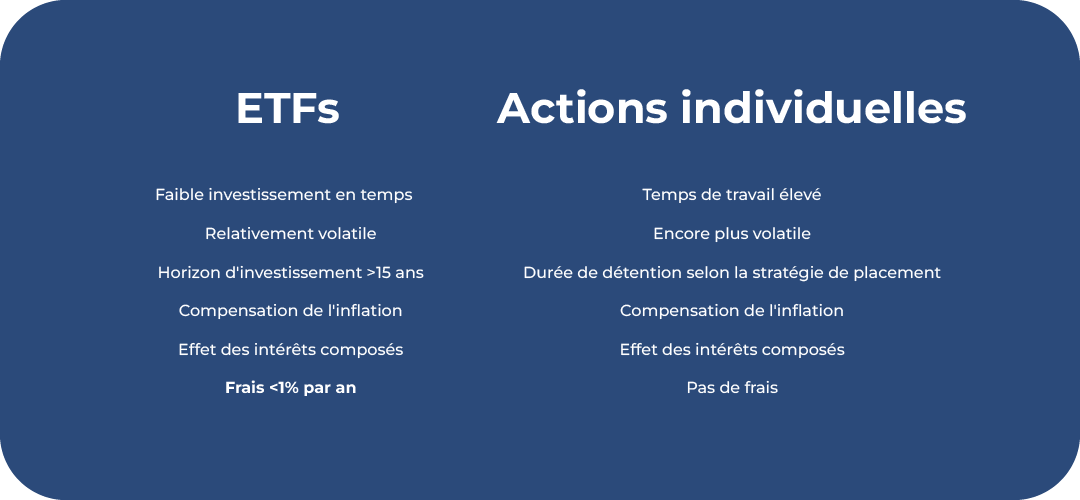

Les ETF sont un moyen intéressant de constituer un patrimoine pour ton enfant. Grâce à cette classe d’actifs, il est assez facile de participer au marché des actions et de profiter des opportunités de rendement.

Les bases et le fonctionnement d’un ETF

Tu t’inquiètes peut-être lorsque tu investis de l’argent pour ta descendance dans des classes d’actifs comme les ETF, qui sont basés sur des investissements en actions. Les actions ne sont-elles pas dangereuses ? Par rapport à des placements comme les comptes à vue, les actions sont plus risquées. Le risque et le rendement sont intimement liés : Sans risque, il n’y a pas de rendement. Les placements comme celui-ci sont soumis aux fluctuations du marché.

Les risques de ce type sont toutefois particulièrement faciles à compenser dans le cas des Exchange Traded Funds. En tant qu’investisseur, tu as le pouvoir de réduire le risque dans ton portefeuille. Les ETF sont considérés comme particulièrement diversifiés : Certains d’entre eux investissent dans plusieurs milliers d’actions et peuvent compenser beaucoup plus facilement les fluctuations des valeurs individuelles :

- La diversification te permet d’optimiser la répartition de tes risques

- Investir dans différentes classes d’actifs, secteurs et pays

- Un horizon de placement long permet en outre de minimiser les risques et de compenser les fluctuations.

Les taux d’inflation élevés rendent de plus en plus difficile la recherche de placements financiers intéressants. Les actions ou les ETF offrent un rendement relativement élevé, car ils permettent de compenser l’inflation élevée et de faire fructifier le patrimoine à long terme. Pour les objectifs financiers à long terme, l’inflation peut devenir problématique si l’on investit dans des actifs dont les taux d’intérêt sont particulièrement bas.

Un ETF attractif pour les débutants

Un ETF attractif pour les débutants est par exemple un indice sur le MSCI World. Celui-ci comprend plus de 1 600 sociétés et investit dans de nombreux pays industrialisés différents. Avec un seul ETF, les investisseurs peuvent se diversifier largement, réduire leur risque et obtenir un rendement.

L’horizon de placement à long terme est particulièrement important dans le cadre de ce type d’investissement :

- Un Exchange Traded Fund est intéressant si ta descendance est encore très jeune.

- De cette manière, tu peux profiter d’un mélange d’ETF à haut rendement et d’intérêts composés.

- Les intérêts générés sont réinvestis et utilisés pour obtenir un rendement supplémentaire.

- La somme investie est de plus en plus importante, ce qui permet à plus d’argent de travailler pour toi.

Comme il s’agit d’un investissement en bourse, il est important que tu aies une certaine flexibilité en ce qui concerne le moment de la sortie de ton investissement. Si tu as besoin de l’argent à un moment précis, il se peut que tu sois obligé de vendre lorsque les taux d’intérêt sont bas. C’est pourquoi tu dois garder un œil sur tes objectifs et sur les taux et éviter de vendre à des prix bas.

Plan d’épargne ETF ou investissement unique ?

Si tu as opté pour un Exchange Traded Fund, la question suivante peut se poser : “Acheter un ETF ou un plan d’épargne ? “

Avantage du plan d’épargne

Un plan d’épargne te permet d’investir à intervalles réguliers et de manière automatisée dans un Exchange Traded Fund. Tu mets par exemple en place un plan d’épargne mensuel ou semestriel. Cette somme fixe est ensuite automatiquement débitée de ton compte à la fin de la période et investie dans ta classe d’actifs.

Pour ce faire, tu peux choisir un Exchange Traded Fund éligible au plan d’épargne et établir un ordre permanent ou une autorisation de prélèvement. L’avantage particulier d’un plan d’épargne est qu’il permet d’investir des sommes peu élevées. La plupart du temps, tu peux investir de manière automatisée à partir de 1 à 25 euros.

Les plans d’épargne sont particulièrement flexibles : tu peux augmenter ou diminuer le taux d’épargne à volonté. Si cela s’avère nécessaire, tu peux mettre le plan d’épargne en pause de manière flexible, ce qui fonctionne rapidement et facilement. Par exemple, si ta progéniture reçoit de l’argent de la famille pour son anniversaire, tu peux simplement augmenter le taux d’épargne pour le mois suivant et investir l’argent.

L’élaboration d’un plan d’épargne est particulièrement intéressante lorsqu’il s’agit d’épargner de manière constante sur une longue période en vue d’un objectif financier. Un autre avantage de l’utilisation d’un plan d’épargne est que le moment de l’investissement ne joue aucun rôle.

Avantage de l’investissement unique

La situation est différente si tu t’intéresses à un investissement unique : dans ce cas, tu dois essayer d’acheter au meilleur prix possible pour ne pas réduire ton rendement futur. Les fluctuations de cours peuvent jouer un rôle décisif à cet égard. Les mauvais moments d’entrée peuvent être compensés par un horizon de placement à long terme.

Toutefois, un investissement unique présente aussi un avantage important. Si tu as déjà mis de côté une somme assez importante pour ta progéniture et que tu souhaites l’investir, un placement unique est tout indiqué. De cette manière, ton argent a plus de temps pour profiter des intérêts composés et travailler pour toi et ton enfant.

| Plan d’épargne | Placement unique | |

| Avantages | – De petits montants peuvent être investis – Épargne automatisée – Grande flexibilité – Le moment d’entrée n’est pas important (effet Cost-Average) – Constitution d’un patrimoine constant | – Utilisation de l’effet des intérêts composés en cas de versement important – Il est possible de profiter d’un moment d’entrée favorable |

| Inconvénients | – Lié à des dates fixes – Tous les Exchange Traded Funds ne sont pas éligibles au plan d’épargne | – Risque lié à un mauvais moment d’entrée – Un montant élevé devrait déjà être disponible |

ETF pour enfants : Ouvrir un compte-titres ?

Un compte-titres te permet de gérer et de conserver des titres. Il s’agit du stockage d’actions, de fonds, d’ETF ou d’obligations. Seules les personnes qui possèdent un compte-titres peuvent faire du trading avec des titres. Tu peux créer un compte-titres séparé pour ta fille ou ton fils, indépendamment de ton portefeuille.

Idéalement, ton compte-titres devrait pouvoir être géré gratuitement afin de ne pas grever ton rendement par des frais supplémentaires. Veille également à ce que les frais d’achat et de vente de ton Exchange Traded Fund soient faibles. Dans l’idéal, tu devrais d’abord chercher ton ETF préféré et ensuite trouver une banque ou un courtier qui te convienne.

Bon à savoir :

Certaines banques proposent des dépôts spéciaux pour les enfants. Ceux-ci ont généralement des conditions avantageuses. Il vaut la peine de faire une comparaison en ligne pour trouver une version avantageuse. Beaucoup de ces banques te permettent d’ouvrir un dépôt pour ta progéniture sans que tu sois toi-même client de la banque.

Si tu optes pour un dépôt pour enfant, veille à ce que les conditions restent avantageuses une fois que ton enfant aura atteint sa majorité. Si tu épargnes par exemple un Exchange Traded Fund en vue de la construction d’une maison pour ton enfant, ce dernier pourra continuer à épargner lui-même sur l’Exchange Traded Fund au-delà de sa majorité.

Fais attention aux coûts suivants lorsque tu décides d’ouvrir un compte de dépôt :

- Les droits de garde : De nombreuses banques ou courtiers proposent une gestion de dépôt gratuite

- Les frais de courtage : Les offres se distinguent particulièrement en ce qui concerne la mise en place de plans d’épargne. Un plan d’épargne est souvent plus avantageux que l’investissement d’une somme unique.

Documents nécessaires pour un dépôt d’enfant

Les documents nécessaires à la création d’un compte-titres dépendent également du fait que tu sois déjà client ou non de la banque concernée. Si tu choisis un nouveau courtier, tu auras besoin de quelques informations personnelles, de ta carte d’identité ou de ton passeport et de ton numéro d’identification fiscale.

Les célibataires et les personnes non mariées doivent pouvoir prouver qu’ils ont la garde de l’enfant concerné. Certaines banques demandent aux personnes mariées de fournir un certificat de mariage, mais ces règles peuvent varier.

Il est également important de disposer d’un acte de naissance, qui doit parfois être certifié officiellement, pour pouvoir demander un dépôt pour sa descendance. Souvent, une copie ou la carte d’identité ou le passeport de l’enfant suffisent.

Bon à savoir :

Par ailleurs, tu ne peux ouvrir un compte de dépôt pour un enfant que si tu es son représentant légal. En règle générale, les grands-parents ne peuvent pas ouvrir de compte de dépôt pour leur petit-enfant.

Dépôt pour enfant – attention aux impôts

Si tu as créé un dépôt pour ta descendance, ce dépôt appartient à ta descendance. N’investis que l’argent dont tu n’as pas besoin à long terme et que ton fils ou ta fille pourra utiliser lui-même(e) à l’avenir. Tu es responsable de la gestion de l’argent jusqu’à la majorité de ta progéniture.

Ces règles sont importantes lorsque nous considérons la question des impôts. En principe, les investissements sont soumis à différents impôts, qui sont généralement perçus lors de la vente avec bénéfice :

- Impôt libératoire de 25% en Allemagne

- Le cas échéant, impôt ecclésiastique

- Impôt de solidarité

Toutefois, tu peux mettre en place un forfait d’épargne qui s’élève à 1.000 euros par an pour les célibataires. Pour les personnes mariées, le montant est de 2.000 euros. Les revenus du capital, c’est-à-dire les bénéfices provenant d’actions et de dividendes, sont exonérés d’impôt jusqu’à ce montant.

Si tu as ouvert un compte-titres séparé pour ton enfant, au nom de ce dernier, celui-ci dispose de son propre forfait d’épargne. Là aussi, un abattement de 1.000 euros s’appliquerait, qui serait donc exonéré d’impôt. De cette manière, il serait possible de faire plus de bénéfices sans devoir payer l’impôt libératoire.

Bon à savoir :

Profite du montant forfaitaire d’épargne de 1.000 euros par an. Pour profiter de cet avantage, tu peux tout simplement demander un ordre d’exonération à ta banque ou à ton courtier.

Conclusion : investir dans un ETF pour enfants et se constituer un patrimoine en toute sérénité

Plus ta descendance grandit, plus ses souhaits peuvent devenir chers : une propre voiture, un propre appartement pour pouvoir suivre des études ou une formation. En tant que parent, tu peux commencer très tôt à mettre de l’argent de côté pour ces souhaits et avancer ainsi le plus sereinement possible vers la réalisation de ces objectifs financiers.

Différents types de placements sont adaptés en fonction de l’utilisation prévue. Si ton enfant est déjà plus âgé et doit avoir accès à l’argent, un compte d’argent au jour le jour est approprié. Cela présente l’avantage d’être disponible et permet à ton fils ou à ta fille d’apprendre à gérer son argent de manière responsable. Si une somme doit être placée à un taux d’intérêt fixe pendant une courte période, tu pourrais épargner sur un compte à terme.

Si ton enfant est encore très jeune et que les souhaits en question se situent loin dans le futur, un ETF pour enfants pourrait constituer une opportunité d’investissement intéressante. Ces actifs te permettent d’obtenir des rendements élevés, d’investir de petites sommes chaque mois et de compenser l’inflation. De cette manière, tu peux profiter des intérêts composés et aider au mieux ta descendance à réaliser ses souhaits.

Lors de la création d’un compte-titres pour ton enfant, tu dois veiller à ce que la gestion du compte-titres soit gratuite et que les frais soient peu élevés. Pour en savoir plus sur les thèmes “A quel point les ETF sont-ils sûrs ?” ou “Le meilleur placement financier sans risque“, clique ici !

FAQ – Foire aux questions sur les ETF pour enfants

Aleks Bleck est le visage de Northern Finance et était déjà actionnaire, prêteur et investisseur en ETF à l'âge de 18 ans. Il se concentre sur les crédits P2P et les ETF passifs. Aleks a fondé Northern Finance en 2017 pendant ses études de gestion à Lunebourg.

Il a développé la chaîne YouTube parallèlement à son activité principale dans l'investment banking et le corporate banking, avant de se concentrer finalement à plein temps sur Northern Finance.

Perte totale d’un ETF – Perdre tout son patrimoine grâce aux ETF ?

Perte totale d’un ETF – Perdre tout son patrimoine grâce aux ETF ?

Imagine que tu investisses tout ton argent pendant de nombreuses années et que tu épargnes en vue d’un objectif précis. Soudain, ton portefeuille n’est plus que dans le rouge et tu perds toute ta fortune. C’est un scénario que les débutants en bourse redoutent particulièrement. Mais est-ce vraiment possible si tu investis dans des ETF […]

Tu as peut-être déjà entendu ou lu la célèbre citation de Warren Buffett : “Si tu ne trouves pas le moyen de gagner de l’argent en dormant, tu travailleras jusqu’à ta mort”. Il voulait dire par là que nous devons épargner, investir et créer des flux de revenus qui génèrent de l’argent sans travailler activement […]