Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

ETF für Kinder und Enkelkinder 2024 – Geld anlegen für den Nachwuchs

Führerschein, Ausbildung, Studium, Auto – Es gibt einige Wünsche, die Eltern ihren Kindern erfüllen wollen. Leichter können diese Ziele umgesetzt werden, wenn die Eltern schon früh anfangen, für die Kinder zu sparen. Die Zeiten des klassischen Sparbuchs sind schon lange vorbei. Doch wie genau kannst du heute als Elternteil sparen? Lohnt sich ein ETF für den Nachwuchs? In diesem Artikel erfährst du, weshalb ein ETF für Kinder eine hervorragende Anlagemöglichkeit ist und wie du ein Portfolio anlegen kannst.

Das Wichtigste in Kürze:

- Ein ETF hilft dir, zukünftige finanzielle Ziele für deinen Nachwuchs zu erreichen

- Beginne möglichst früh, um deinem Nachwuchs mit niedrigen monatlichen Zahlungen Führerschein, Ausbildung oder Studium zu ermöglichen

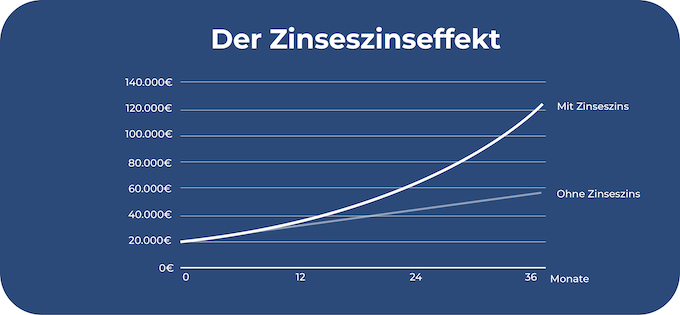

- Der Zinseszinseffekt hilft dir, über einen langen Zeitraum hinweg ein Vermögen aufzubauen und attraktive Rendite zu erwirtschaften

- Diese Geldanlagen lohnen sich je nach Umstand für deinen Nachwuchs

- Auf diese Aspekte musst du achten, wenn du ein Depot für deinen Sohn oder deine Tochter errichten möchtest

Deshalb solltest du für deine Kinder sparen

Gerade wenn dein Nachwuchs älter wird, können kostspielige Wünsche auftreten: Dein Nachwuchs möchte eine Ausbildung oder ein Studium starten und benötigt Geld für die erste Wohnung. Oder sie benötigen einen Führerschein und anschließend ein eigenes Auto.

Eltern oder Großeltern möchten den Nachwuchs bestmöglich bei der Realisierung der eigenen Wünsche unterstützen. Eine Möglichkeit bietet das frühe Sparen für Kinder und Enkelkinder. Auf diese Weise kann bereits früh angefangen werden, eine finanzielle Basis für den Nachwuchs aufzubauen.

Vorzeitiges Sparen kann dich als Elternteil entlasten: Du planst finanzielle Wünsche mit ein und beginnst früh, Geld zu sparen. Dadurch musst du dir später weniger Gedanken um die finanzielle Realisierung dieser Wünsche machen.

Zudem kannst du deinem Nachwuchs schon früh zeigen, wie wichtig das Thema Finanzen ist. Zeig deiner Tochter oder deinem Sohn, wie sie verantwortungsvoll mit Geld umgehen und für langfristige Ziele sparen können. Schaffst du es, dieses Wissen früh zu etablieren, kannst du deinen Nachwuchs maßgeblich unterstützen. Finanzielle Themen werden sie künftig meistern können.

Ein weiterer Vorteil beim Thema Sparen für den Nachwuchs ist der Zinseszinseffekt:

- Bei Zielen wie diesen eignen sich Geldanlagen mit einem langen Anlagehorizont

- Wer möglichst früh anfängt zu sparen, hat etliche Jahre lang Zeit, vom Zinseszinseffekt zu profitieren und das Vermögen für den eignen Nachwuchs zu vergrößern

Geld anlegen für Kinder – Herkömmliche Geldanlagen

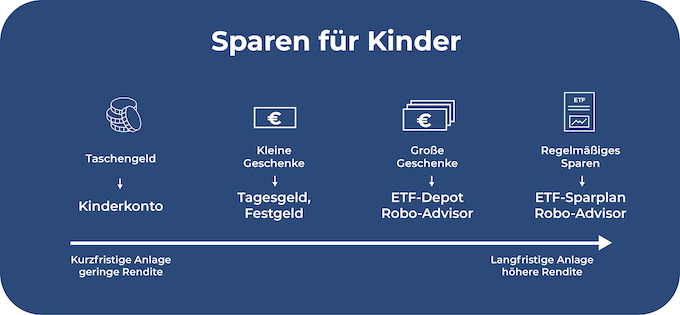

Die zahlreich vorhandenen Anlagemöglichkeiten mit ihren unterschiedlichen Vor- und Nachteilen können das Thema Finanzen chaotisch und komplex wirken lassen. Zusätzlich haben Geldanlagen für Kinder besondere Ansprüche, die berücksichtigt werden sollten. Doch in was investieren, damit sich die Geldanlage lohnt?

Grundsätzlich sollte eine Geldanlage für den Nachwuchs unterschiedliche Aspekte berücksichtigen. Je nach Alter des Kindes sollte das entsprechende Asset Flexibilität bieten, günstig sein und Renditechancen aufweisen, um von längeren Zeiträumen zu profitieren. Zudem sollte eine gewisse Sicherheit gegeben sein.

Festgeld oder Tagesgeld für den Nachwuchs

Das Problem an Geldanlagen wie diesen sind die niedrigen Zinsen. Das Geld kann nicht leicht vermehrt werden. Auf diese Weise kann auch nicht vom Zinseszinseffekt durch längere Zeiträume des Sparens profitiert werden.

Ein Vorteil von Tagesgeldkonten ist die gute Verfügbarkeit. Heranwachsende Jugendliche können mithilfe eines Tagesgeldkontos lernen, selbst mit ihrem Taschengeld umzugehen und sich Geld einzuteilen. Allerdings können sich die Zinsen ständig ändern.

Wenn das Geld vorerst nicht benötigt wird, eignet sich ein Festgeldkonto. Zinsen und Laufzeit sind festgelegt. Ein Nachteil ist, dass das Geld erst nach Ablauf der Laufzeit wieder verfügbar ist und die Flexibilität auf diese Weise niedriger ist.

Auch Festgeld- oder Tagesgeldkonten können sich lohnen. Sie sind beispielsweise die bessere Wahl, wenn der Anlagehorizont vergleichsweise kurz ist. Ist dein Nachwuchs bereits 15 Jahre und benötigt aktuell Zugriff auf eigenes Geld, ist ein Tagesgeldkonto eine gute Wahl. Soll Geld für den Führerschein in wenigen Jahren angelegt werden, eignet sich das Festgeldkonto.

Gut zu wissen:

Aufgrund der niedrigen Zinsen ist es wichtig, Geld in Festgeldkonten nur für wenige Jahre anzulegen. Sonst kann es passieren, dass die Zinsen in Zukunft steigen und du dich darüber ärgerst, das Geld zu niedrigen Zinsen fest angelegt zu haben.

Bausparverträge und Versicherungen

Auch diese Assets waren früher sehr beliebt, bieten allerdings kaum mehr Zinsen an. Zudem kann es zu hohen Gebühren oder Kosten in der Verwaltung kommen. Auf zusätzliche Kosten solltest du achten, da deine Rendite dadurch gesenkt werden kann.

Achtung!

Entscheidest du dich dennoch für einen Bausparvertrag, sind Onlinevergleiche der unterschiedlichen Anbieter empfehlenswert, um die besten Angebote zu finden.

Investieren in ETFs? Vermögensaufbau leicht gemacht

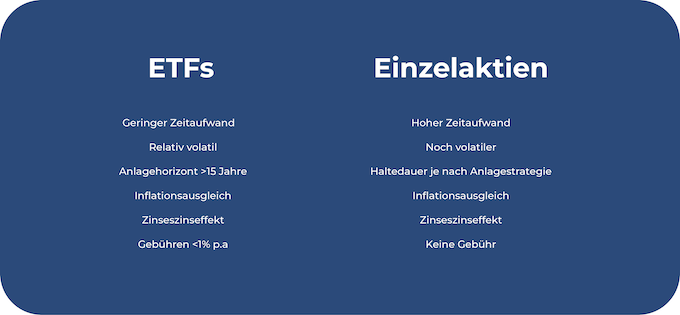

ETFs sind eine attraktive Möglichkeit, um ein Vermögen für dein Kind aufzubauen. Mit dieser Anlageklasse ist es vergleichsweise einfach, am Aktienmarkt teilhaben zu können und von Renditechancen zu profitieren.

Die Grundlagen und Funktionsweise eines ETF

Möglicherweise machst du dir Sorgen, wenn du Geld für deinen Nachwuchs in Anlageklassen wie ETFs, die auf Aktienanlagen basieren, investierst. Sind Aktien nicht gefährlich? Im Vergleich zu Anlagen wie Tagesgeldkonten sind Aktien risikobehafteter. Risiko und Rendite hängen eng zusammen: Ohne Risiko gibt es keine Rendite. Anlagen wie diesen unterliegen den Schwankungen des Marktes.

Risiken wie diese sind allerdings bei Exchange Traded Funds besonders leicht auszugleichen. Du als Anleger hast es selbst in der Hand, das Risiko in deinem Portfolio zu senken. ETFs gelten als besonders diversifiziert: Einige von ihnen investieren in mehrere tausende Aktien und können Schwankungen von Einzelwerten deutlich leichter ausgleichen:

- Durch Diversifikation kannst du deine Risikostreuung optimieren

- Investiere in unterschiedliche Anlageklassen, Branchen und Länder

- Ein langer Anlagehorizont hilft zusätzlich, Risiken zu minimieren und Schwankungen auszugleichen

Die hohen Inflationsraten machen es zunehmend schwieriger, attraktive Geldanlagen zu finden. Aktien oder ETF bieten sich durch ihre vergleichsweise hohe Rendite an, da sie die hohe Inflation ausgleichen und das Vermögen langfristig vermehren können. Bei langfristigen finanziellen Zielen kann die Inflation problematisch werden, wenn in Assets mit besonders niedrigen Zinsen investiert wird.

Attraktiver ETF für Anfänger

Ein attraktiver ETF für Anfänger ist beispielsweise ein Index auf den MSCI World. Dieser enthält über 1.600 Unternehmen und investiert in zahlreiche unterschiedliche Industrieländer. Mit nur einem ETF können Anleger breit streuen, ihr Risiko senken und Rendite einfahren.

Besonders wichtig im Zusammenhang mit dieser Geldanlage ist der lange Anlagehorizont:

- Ein Exchange Traded Fund lohnt sich dann, wenn dein Nachwuchs noch sehr jung ist

- Auf diese Weise kannst du profitieren vom Mix aus ETF mit hoher Rendite und Zinseszinseffekt

- Erwirtschaftete Zinsen werden reinvestiert und dazu verwendet, weitere Rendite einzufahren

- Die Anlagesumme wird zunehmend größer, wodurch mehr Geld für dich arbeiten kann

Da es sich um eine Investition an der Börse handelt, ist es wichtig, dass du eine gewisse Flexibilität mitbringst, was den Auszahlungszeitpunkt deiner Anlage angeht. Bist du auf das Geld zu einem bestimmten Zeitpunkt angewiesen, kann es sein, dass du verkaufen musst, wenn die Zinsen gerade niedrig sind. Behalte deswegen deine Ziele und die Kurse im Auge und vermeide Verkäufe zu niedrigen Preisen.

ETF Sparplan oder Einmalanlage?

Hast du dich für einen Exchange Traded Fund entschieden, stellt sich möglicherweise die Frage “ETF kaufen oder Sparplan?”.

Vorteil Sparplan

Mit einem Sparplan kannst du in regelmäßigen Abständen automatisiert in einen Exchange Traded Fund investieren. Du richtest dir beispielsweise einen monatlichen oder halbjährlichen Sparplan ein. Diese feste Summe wird anschließend nach Ablauf des Zeitraumes automatisch von deinem Konto abgebucht und in deine Anlageklasse investiert.

Hierzu kannst du dir einen sparplanfähigen Exchange Traded Fund auswählen und einen Dauerauftrag oder eine Einzugsermächtigung errichten. Ein besonderer Vorteil eines Sparplans ist das Investieren mit niedrigen Summen. Größtenteils kannst du bereits ab 1 bis 25 Euro automatisiert investieren.

Dabei sind Sparpläne besonders flexibel: Du kannst die Sparrate beliebig erhöhen oder senken. Sollte es einmal erforderlich sein, kannst du den Sparplan flexibel pausieren, was schnell und einfach funktioniert. Bekommt dein Nachwuchs beispielsweise Geld von Verwandten zum Geburtstag, kannst du die Sparrate für den kommenden Monat einfach erhöhen und das Geld investieren.

Die Erstellung eines Sparplans lohnt sich besonders, wenn über einen längeren Zeitraum konstant für ein finanzielles Ziel gespart werden soll. Ein weiterer Vorteil der Nutzung eines Sparplans ist, dass der Einstiegszeitpunkt der Investition keine Rolle spielt.

Vorteil Einmalanlage

Anders sieht das aus, wenn du dich für eine Einmalanlage interessierst: Hier solltest du versuchen, möglichst günstig einzukaufen, um deine künftige Rendite nicht zu schmälern. Schwankende Kurse können hier eine entscheidende Rolle spielen. Schlechte Einstiegszeitpunkte können mit einem langfristigen Anlagehorizont ausgeglichen werden.

Allerdings hat auch eine Einmalanlage einen wichtigen Vorteil. Hast du bereits eine größere Summe für deinen Nachwuchs beiseitegelegt, die investiert werden soll, eignet sich eine Einmalanlage. Dein Geld hat auf diese Weise länger Zeit, vom Zinseszins zu profitieren und für dich und dein Kind zu arbeiten.

| Sparplan | Einmalanlage | |

| Vorteile | – Kleine Beträge können investiert werden – Automatisiertes Besparen – Hohe Flexibilität – Einstiegszeitpunkt unwichtig (Cost-Average-Effekt) – Konstanter Vermögensaufbau | – Ausnutzung des Zinseszinseffekts bei hoher Einzahlung – Günstiger Einstiegszeitpunkt kann ausgenutzt werden |

| Nachteile | – An feste Zeitpunkte gebunden – Nicht jeder Exchange Traded Fund ist sparplanfähig | – Risiko durch schlechten Einstiegszeitpunkt – Es sollte bereits ein hoher Betrag zur Verfügung stehen |

ETF für Kinder: Wertpapierdepot eröffnen?

Mit einem Depot kannst du Wertpapiere verwalten und aufbewahren. Gemeint ist damit die Lagerung von Aktien, Fonds, ETFs oder Anleihen. Nur wer ein Depot besitzt, kann mit Wertpapieren Handel betreiben. Du kannst unabhängig von deinem Portfolio ein separates Depot für deine Tochter oder deinen Sohn erstellen.

Idealerweise sollte dein Depot kostenlos geführt werden können, um deine Rendite nicht durch zusätzliche Kosten zu belasten. Achte ebenfalls darauf, dass die Gebühren für Kauf und Verkauf deines Exchange Traded Funds niedrig sind. Im Idealfall suchst du erst nach deinem top ETF und suchst dir anschließend eine passende Bank oder einen Broker aus.

Gut zu wissen:

Einige Banken bieten spezielle Kinderdepots an. Diese haben meist günstige Konditionen. Es lohnt sich ein Onlinevergleich, um eine günstige Version zu finden. Viele dieser Banken ermöglichen es dir, ein Depot für den Nachwuchs zu eröffnen, ohne dass du selbst Kunde der Bank bist.

Entscheidest du dich für ein Kinderdepot, achte darauf, dass die Konditionen günstig bleiben, wenn dein Kind volljährig wird. Besparst du beispielsweise einen Exchange Traded Fund mit der Absicht für den Hausbau deines Kindes, kann dein Nachwuchs den Exchange Traded Fund selbst weiter besparen, über die Volljährigkeit hinaus.

Achte auf folgende Kosten, wenn du dich für ein Depot entscheidest:

- Depotgebühren: Viele Banken oder Broker bieten eine kostenlose Depotführung an

- Ordergebühren: Besonders in Bezug auf die Errichtung von Sparplänen unterscheiden sich die Angebote. Ein Sparplan ist häufig günstiger als die Investition einer Einzelsumme

Nötige Dokumente und Unterlagen für ein Kinderdepot

Welche Unterlagen du benötigst für die Erstellung eines Depots hängt auch davon ab, ob du selbst bereits Kunde der entsprechenden Bank bist oder nicht. Entscheidest du dich für einen neuen Broker, werden einige persönliche Daten, dein Personalausweis oder Reisepass und deine Steueridentifikationsnummer benötigt.

Alleinstehende und Nicht-Verheiratete müssen vorweisen können, dass sie das Sorgerecht für das betreffende Kind besitzen. Bei manchen Banken müssen Verheiratete eine Heiratsurkunde vorlegen, diese Regelungen können allerdings variieren.

Wichtig ist außerdem eine Geburtsurkunde, die teilweise amtlich beglaubigt sein muss, um ein Depot für den Nachwuchs anzufordern. Oftmals reicht eine Kopie oder der Ausweis oder Reisepass des Kindes.

Gut zu wissen:

Übrigens kannst du nur ein Depot für ein Kind einrichten, wenn du gesetzlicher Vertreter bist. Großeltern können im Normalfall kein Depot für ihr Enkelkind einrichten.

Depot fürs Kind – Steuer beachten

Hast du ein Depot für deinen Nachwuchs errichtet, gehört das Depot deinem Nachwuchs. Investiere nur Geld, das du langfristig nicht benötigst und das dein Sohn oder deine Tochter in der Zukunft selbst verwenden kann. Dir unterliegt dabei die Verwaltung des Geldes, bis dein Nachwuchs volljährig wird.

Diese Regelungen sind wichtig, wenn wir uns das Thema Steuern ansehen. Grundsätzlich unterliegen Investitionen unterschiedlichen Steuern, die meist bei Verkauf mit Gewinn eingezogen werden:

- Abgeltungssteuer in Deutschland in Höhe von 25 Prozent

- Gegebenenfalls Kirchensteuer

- Solidaritätszuschlag

Allerdings kannst du einen Sparerpauschbetrag einrichten, welcher bei Singles in einer Höhe von 1.000 Euro jährlich liegt. Bei Verheirateten liegt die Summe bei 2.000 Euro. Kapitalerträge, also Gewinne aus Aktien und Dividenden, sind bis zu dieser Höhe steuerfrei.

Hast du ein separates Depot für dein Kind angelegt, auf dessen Namen, hat dieses einen eigenen Sparerpauschbetrag. Auch hier würde ein Freibetrag von 1.000 Euro gelten, der somit steuerfrei wäre. Auf diese Weise wäre es möglich, mehr Gewinn zu machen, ohne die Abgeltungssteuer abführen zu müssen.

Gut zu wissen:

Profitiere vom Sparerbauschbetrag in Höhe von 1.000 Euro jährlich. Um diesen Vorteil auszunutzen, kannst du ganz einfach einen Freistellungsauftrag bei deiner Bank oder deinem Broker beantragen.

Fazit: ETF für Kinder anlegen und entspannt ein Vermögen aufbauen

Je älter dein Nachwuchs wird, desto kostspieliger können Wünsche werden: ein eigenes Auto, eine eigene Wohnung, um Studium oder Ausbildung absolvieren zu können. Du als Elternteil kannst frühzeitig beginnen, Geld für diese Wünsche beiseitezulegen und die Erreichung der finanziellen Ziele auf diese Weise möglichst entspannt voranbringen.

Je nach Verwendungszweck eignen sich unterschiedliche Geldanlagen. Ist dein Kind bereits älter und soll Zugriff auf das Geld haben, eignet sich ein Tagesgeldkonto. Dies bringt den Vorteil der Verfügbarkeit mit sich und ermöglicht es deinem Sohn oder deiner Tochter, den verantwortungsbewussten Umgang mit Geld zu erlernen. Soll eine Summe für einen kurzen Zeitraum zu einem festen Zinssatz angelegt werden, könntest du ein Festgeldkonto besparen.

Wenn dein Kind noch sehr jung ist und die entsprechenden Wünsche weit in der Zukunft liegen, könnte ein ETF für Kinder eine attraktive Anlagechance bieten. Diese Assets ermöglichen es dir, hohe Renditen zu erwirtschaften, bereits kleine monatliche Summen zu investieren und die Inflation auszugleichen. Auf diese Weise kannst du vom Zinseszins profitieren und deinen Nachwuchs optimal bei der Realisierung ihrer Wünsche unterstützen.

Bei der Erstellung eines Depots für dein Kind solltest du auf eine kostenlose Depotführung und niedrige Gebühren achten. Mehr über die Themen “Wie sicher sind ETFs?” oder “Beste Geldanlage ohne Risiko” erfährst du hier!

FAQ – Häufig gestellte Fragen zu ETF für Kinder

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]