Du möchtest wissen, welcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Mettre en place un plan d’épargne ETF – Se constituer un patrimoine par petites étapes

Tu as décidé de commencer à construire ton patrimoine et de t’occuper activement de tes finances et tu te demandes quelle est la meilleure façon de le faire ? Tu as peut-être des objectifs à long terme que tu souhaites atteindre, comme la prévoyance vieillesse, la protection financière de la famille ou la construction future d’une maison. Les ETF, par exemple, offrent une possibilité intéressante à cet égard. Dans cet article, tu découvriras si un plan d’épargne ETF te convient ou si un investissement individuel est plus judicieux.

L’essentiel en bref :

- Tu apprends ce qu’est exactement un ETF et quels sont les avantages et les inconvénients de ce placement financier.

- Nous te montrons ce qu’est exactement un plan d’épargne, comment il fonctionne et quels sont ses avantages et ses inconvénients.

- Le choix d’un plan d’épargne ETF ou d’un investissement individuel dépend de la situation financière de chacun.

- Voici ce que tu dois absolument prendre en compte si tu optes pour un investissement individuel et que tu veux éviter les pertes

Qu’est-ce qu’un ETF ?

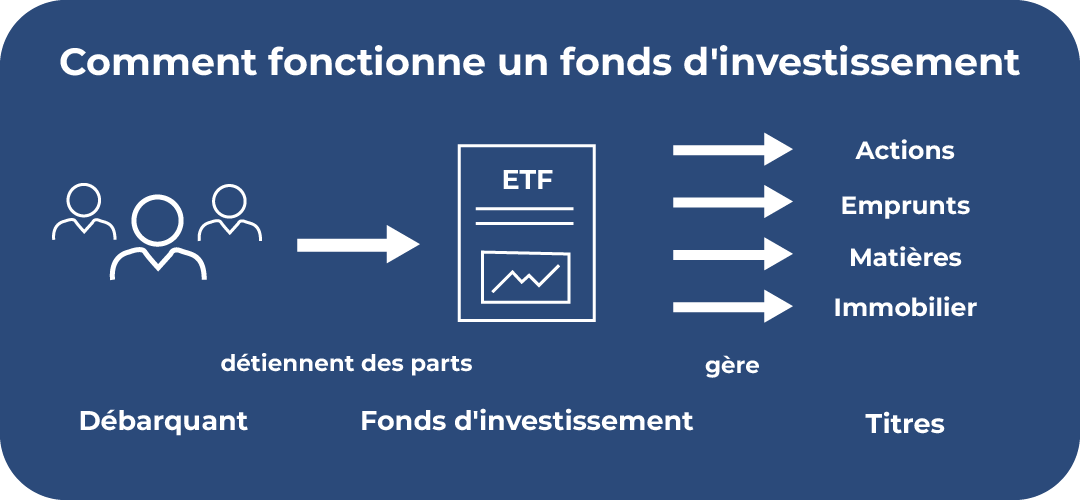

Il s’agit de fonds qui sont négociés en bourse et qui s’orientent sur un indice. Un ETF sur le DAX investit par exemple dans les 40 plus grandes entreprises allemandes. Un ETF peut investir dans différentes catégories d’actifs, comme les obligations, les matières premières ou les actions.

Tu peux t’imaginer que les fonds sont des pots communs de placement dans lesquels de nombreux investisseurs cotisent ensemble. Les fonds peuvent être gérés activement ou passivement, comme les ETF :

- Gestion active : dans ce cas, c’est ce qu’on appelle un gestionnaire de fonds qui intervient. Il s’agit d’une personne qui essaie d’obtenir un rendement excédentaire et qui choisit de manière ciblée les positions contenues dans les fonds. Il faut savoir que cette surperformance n’est pas garantie et que de nombreux gestionnaires de fonds ne parviennent pas à battre durablement le rendement du marché. En outre, des coûts s’ajoutent, car la gestion active doit être payée par des frais plus élevés.

- Les classes d’actifs passives : Ici, aucun gestionnaire de fonds n’est nécessaire, car l’ETF s’oriente sur un indice et sa composition est déjà fixée. L’objectif est de réaliser le rendement du marché. Si l’indice sous-jacent change, par exemple parce qu’une entreprise fait faillite et qu’une autre la remplace, la composition du titre change automatiquement. En raison de leur nature passive, les ETF sont nettement moins chers, car il n’est pas nécessaire de payer un gestionnaire de fonds.

Bon à savoir :

En principe, les ETF sont une classe d’actifs orientée vers le long terme, qui ne se prête pas à la spéculation. Ils sont particulièrement appréciés pour se constituer un patrimoine, préparer sa retraite ou, plus généralement, pour trouver des moyens d’augmenter son rendement.

Est-ce que les ETF sont sûrs ?

Les investissements dans les ETF sont considérés comme des actifs spéciaux. Les banques et les courtiers sont tenus de conserver l’argent investi par leurs investisseurs séparément des actifs de la société de fonds. En règle générale, des banques dépositaires indépendantes sont choisies pour conserver l’argent.

Cela signifie que l’argent déjà investi dans les ETF est protégé. Si ta banque ou ton courtier fait faillite, tu ne perdras pas ton argent. Même si la banque dépositaire fait faillite, tu n’es pas pénalisé.

Les inconvénients des ETF

Même si les ETF peuvent être utiles, ils peuvent présenter des risques. Tu dois connaître ces inconvénients potentiels avant de décider d’investir, afin de pouvoir mieux te préparer.

Comme d’autres titres négociés en bourse, les ETF sont soumis à des fluctuations de cours. Il peut toujours y avoir un effondrement majeur du cours, comme par exemple lors de la pandémie de coronavirus.

Bien que les cours se redressent, certains investisseurs peuvent avoir les nerfs à vif s’ils ne sont pas habitués aux fluctuations et si les ETF sont dans le rouge.

- Tu dois savoir que les fluctuations de cours des ETF sont tout à fait normales et quotidiennes en bourse.

- Si tu sais que tu réagis de manière émotionnelle dans de tels cas, il peut être utile d’investir de petites sommes au début afin de t’habituer aux fluctuations.

- De plus, étudie suffisamment tes placements financiers au préalable et réfléchis à une stratégie. En cas d’urgence, tu seras préparé à la situation et tu te sentiras plus sûr de toi.

En outre, tu ne devrais investir dans des ETF que l’argent dont tu n’as pas besoin actuellement. De cette manière, tu ne risques pas de devoir vendre des parts lorsque les cours sont mauvais et de réaliser ainsi des pertes. Il est conseillé de te constituer une épargne de secours afin d’être prêt à faire face à des dépenses imprévues, comme l’achat d’une nouvelle machine à laver.

Y a-t-il d’autres inconvénients ?

Tout comme les actions, par exemple, les ETF sont risqués s’ils ne sont pas diversifiés. Si tu veux investir correctement, tu dois veiller à une répartition adéquate des risques. Les ETF thématiques se concentrent par exemple sur certaines technologies qui pourraient jouer un rôle important à l’avenir.

Ils n’investissent que dans un domaine particulier et contiennent généralement beaucoup moins de positions que les ETF mondiaux largement diversifiés. S’ils offrent souvent la possibilité de percevoir des intérêts intéressants sur les ETF, ils s’accompagnent également d’un risque plus élevé et conviennent plutôt moins aux débutants.

Exemple :

Les ETF mondiaux sont particulièrement populaires auprès des investisseurs et devraient être pris en compte lors de la sélection d’ETF. Ces placements se concentrent sur une diversification aussi élevée que possible. Un MSCI World comprend plus de 1.600 positions et convient donc parfaitement à une répartition élevée des risques. Au total, les investissements sont réalisés dans 23 pays industrialisés différents.

Par ailleurs, le fonctionnement des ETF peut différer. Il existe des ETF physiques et synthétiques. Les physiques achètent réellement les valeurs contenues dans l’indice.

La version synthétique, également appelée swap ETF, se caractérise par une sorte d’opération d’échange entre la banque et la société de fonds, les valeurs réelles ne sont pas achetées. Dans ce cas, il y a un risque de contrepartie si l’une des parties contractantes ne peut pas remplir ses obligations et devient par exemple insolvable.

Le fonctionnement est un peu plus complexe, mais il existe en principe des règles de protection par les OPCVM. Dans la pratique, les risques potentiels sont protégés à hauteur de 10 % maximum par des garanties déposées. Néanmoins, la réplication synthétique comporte des risques légèrement plus élevés que la réplication physique.

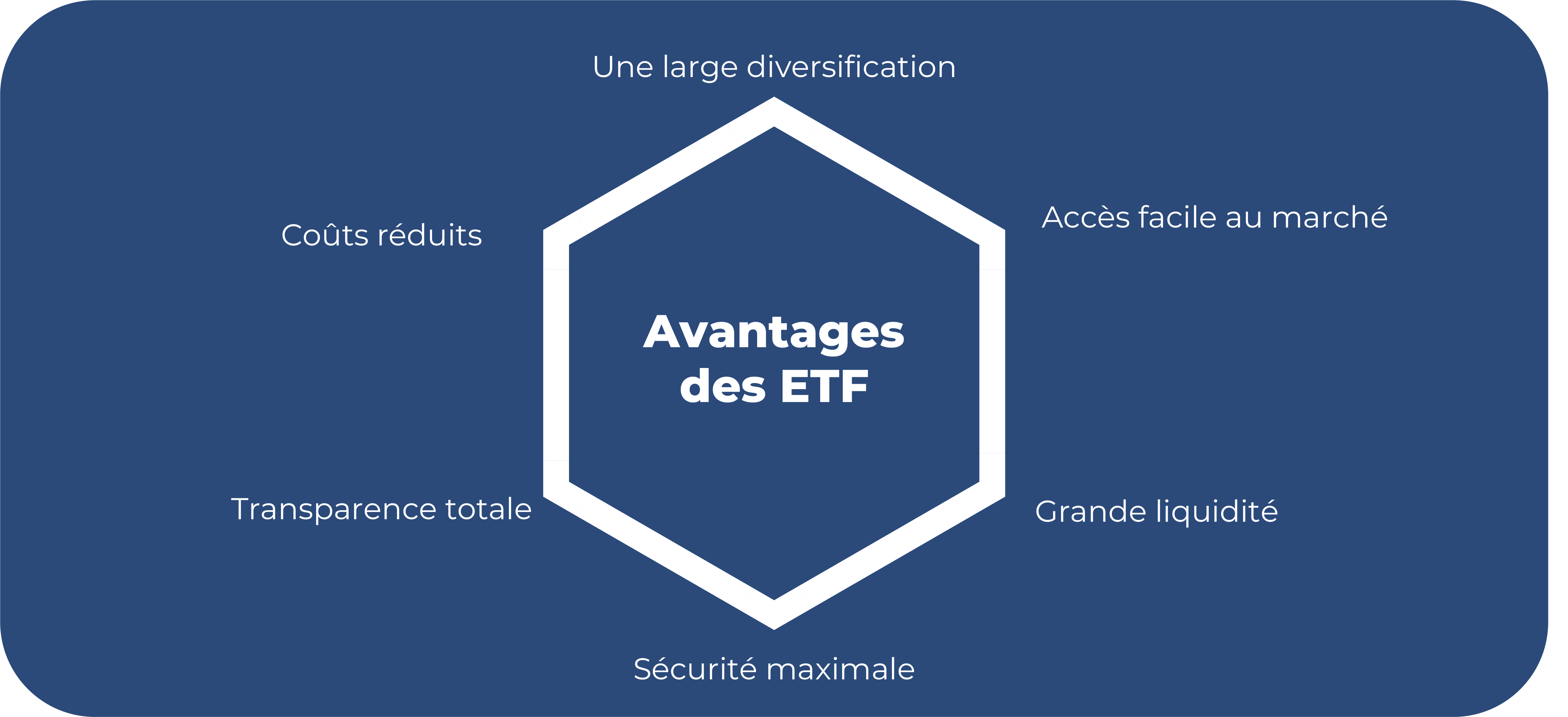

Les avantages des ETF

Comme nous l’avons déjà mentionné, les ETF sont gérés passivement et n’ont donc pas de gestion active. C’est pourquoi il s’agit d’une classe d’actifs avantageuse qui génère des frais courants, appelés TER. Tu peux t’attendre à des frais compris entre 0 et 0,8 % de tes actifs. Un ETF mondial ordinaire prélève généralement des frais de l’ordre de 0,2 pour cent.

Un autre aspect positif est la possibilité de diversification. Avec les ETF, tu peux veiller à avoir le plus de positions différentes possibles dans ton portefeuille :

- Si une entreprise fait faillite, cette perte peut être compensée par les nombreuses autres valeurs

- Avec un seul titre, tu peux facilement investir dans des centaines de valeurs

- Veille à une répartition suffisante des risques entre différentes entreprises, branches et pays afin de réduire considérablement tes risques.

De plus, il existe des chances d’obtenir des rendements intéressants grâce aux ETF. Les placements financiers traditionnels comme les plans d’épargne-logement n’offrent pratiquement plus d’intérêts et ne sont souvent pas rentables. En revanche, les ETF peuvent investir dans des actions et font partie des placements financiers à haut rendement.

Les rendements élevés peuvent également aider à compenser l’inflation. L’inflation est une augmentation générale des prix. Une hausse de l’inflation peut dévaloriser progressivement ton argent si tu ne l’as pas investi. Cela te permet d’acheter de moins en moins de services et de produits pour la même somme sur une longue période.

La transparence est également un point positif. Sur les sites web des fournisseurs, tu peux voir en détail la composition de ton titre. Cela te permet également d’éviter les chevauchements et les risques cumulés si tu souhaites investir dans plusieurs ETF.

Les ETF sont une classe d’actifs facile à comprendre et conviennent aussi bien aux débutants qu’aux investisseurs expérimentés. De plus, une fois que tu as compris comment investir, l’effort est minime. Il est également possible d’investir avec des sommes très faibles, afin que chacun puisse participer au marché.

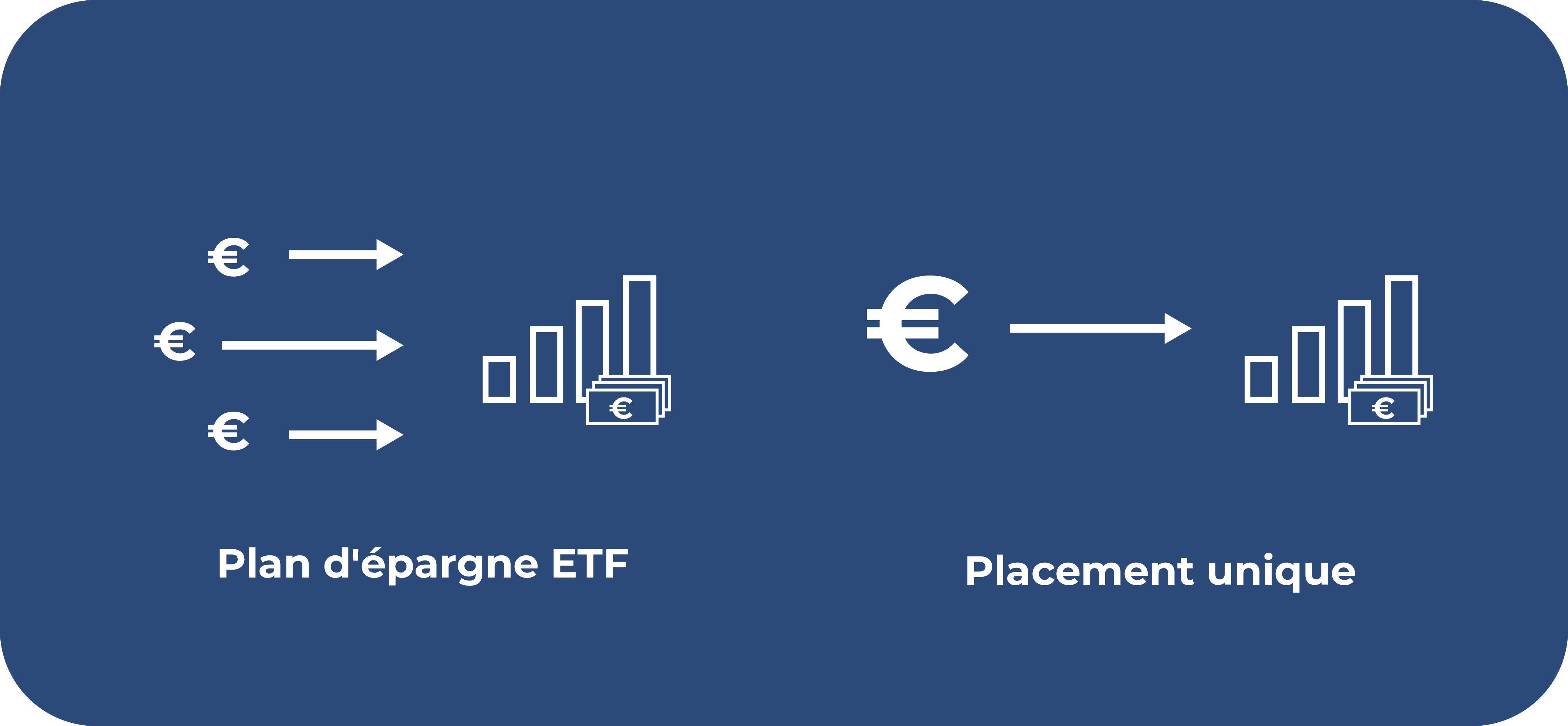

Mettre en place un plan d’épargne ETF ?

Si tu as décidé d’investir dans des ETF, d’autres questions restent en suspens, notamment celle de savoir s’il convient de créer un plan d’épargne ETF ou de réaliser un investissement individuel. Nous allons voir ci-dessous ce qui convient le mieux à ta situation.

Qu’est-ce qu’un plan d’épargne pour les ETF ?

Tu te poses peut-être la question « Qu’est-ce qu’un plan d’épargne ETF ? » Un plan d’épargne ETF investit à intervalles réguliers une somme déterminée à l’avance dans un titre que tu as choisi. Pour cela, tu donnes à ta banque un ordre permanent ou une autorisation de prélèvement afin de permettre des prélèvements réguliers.

La plupart du temps, les plans d’épargne ETF sont mis en place mensuellement, mais tu peux aussi mettre en place des plans qui prélèvent et investissent trimestriellement ou semestriellement. Il est possible de les modifier à tout moment afin d’adapter ton épargne à ta situation financière.

Mettre en place un plan d’épargne en actions à l’aide d’un ETF ? Tu peux le faire auprès de la plupart des banques et des courtiers à partir d’un euro, ce qui rend ce type d’investissement idéal pour les débutants. Par exemple, les étudiants peuvent aussi commencer à travailler tôt à la constitution de leur patrimoine.

Si tu investis de l’argent chaque mois de manière automatisée, tu économises des efforts et du temps :

- Une fois configurés, les prélèvements et les investissements dans l’Exchange Traded Fund fonctionnent de manière totalement automatique.

- Cela peut également être positif pour les personnes qui investiraient moins si elles devaient s’occuper manuellement d’investir de l’argent, ce qui garantit une certaine constance dans la constitution de ton patrimoine.

Plan d’épargne vs. investissement individuel

Tu préfères acheter un ETF ou mettre en place un plan d’épargne ? Cela dépend de tes préférences personnelles et de ta situation financière. Un point important est le rendement. Si tu disposes déjà d’une somme importante que tu souhaites investir dans des ETF, un investissement individuel peut s’avérer judicieux.

Si tu investis une somme importante en bloc, ton patrimoine commence immédiatement à travailler pour toi et à générer des intérêts. Si tu investis la même somme via un plan d’épargne ETF, un montant important ne peut pas encore travailler pour toi et reste inutilisé sur ton compte. Dans ce cas, il peut être tout à fait intéressant de faire un investissement individuel.

Si tu optes pour un investissement individuel et non pour un plan d’épargne en fonds, tu dois absolument tenir compte du moment où tu entres dans le plan. Si tu achètes à un cours particulièrement élevé, il se peut que cela ait un impact négatif sur le rendement escompté.

Attention !

Si tu as prévu un horizon d’investissement très long, les mauvais moments d’entrée peuvent être plus facilement compensés, mais ils ne doivent pas être sous-estimés pour autant.

Profite de l’effet de levier des coûts

De plus, tu peux profiter de l’effet Cost-Average. Comme les cours changent constamment et varient chaque mois, le prix se rapproche avec le temps d’un prix moyen. Cet effet est particulièrement efficace lorsque tu investis sur des périodes à long terme. Une comparaison des plans d’épargne en ETF peut d’ailleurs t’aider à comparer les coûts éventuels des ETF.

Le prix d’entrée ne joue donc aucun rôle. Si tu optes pour un investissement individuel, tu dois faire attention au moment où tu investis. Cela peut être décisif pour les montants élevés et influencer le rendement futur de l’ETF.

Grande flexibilité des plans d’épargne

- Tu peux adapter et modifier à tout moment ton taux d’épargne ETF personnel.

- Si tu as plus d’argent à disposition dans un mois, tu peux investir davantage sans problème.

- En revanche, si ta voiture doit soudainement être réparée, tu peux réduire ou suspendre ton taux d’épargne pour le mois concerné.

- Tu peux également choisir d’investir mensuellement, trimestriellement ou semestriellement.

- Ainsi, un plan d’épargne te permet d’adapter parfaitement tes finances à ta situation financière.

En principe, les plans d’épargne en ETF s’adressent aux investisseurs ayant un horizon de placement à long terme. Plus le temps est long

Un plan de paiement peut-il aider ?

Ce qui n’est d’ailleurs souvent pas mentionné, mais dont il faut néanmoins tenir compte : Outre le moment d’entrée, le moment de sortie de l’Exchange Traded Fund joue également un rôle. Un plan de paiement peut aider. Il ne faut pas vendre toutes les parts d’un coup, mais les étaler sur plusieurs mois ou années.

Les plans d’épargne conviennent particulièrement bien aux personnes qui n’ont pas beaucoup d’argent à disposition en une seule fois, qui commencent à investir tôt et qui souhaitent travailler de manière constante à la constitution de leur patrimoine.

Un petit montant mensuel peut aussi être choisi si tu n’es pas encore à l’aise avec l’investissement et que tu veux d’abord « essayer » ou t’y habituer.

Un plan d’épargne peut être mis en place rapidement et sans problème, le moment d’entrée ne joue ici aucun rôle en raison des prélèvements automatiques à des moments précis. Un calculateur de rendement ETF et un calculateur de plan d’épargne ETF te permettent de construire ta stratégie et de te faire une idée d’ensemble.

Mais attention !

D’ailleurs, tous les ETF existants ne sont pas éligibles au plan d’épargne. Renseigne-toi donc au préalable dans un comparatif de plans d’épargne en actions pour savoir si le titre que tu souhaites est éligible au plan d’épargne.

| Plan d’épargne ETF | ETF investissement unique | |

| Opportunités | – Peu d’efforts – Constitution d’un patrimoine constante par petites étapes – De faibles montants suffisent – Effet Cost-Average ou prix moyen – Grande flexibilité de ton taux d’épargne – Moment d’entrée non pertinent | – Le moment d’entrée peut offrir une opportunité – Exploiter au maximum l’effet des intérêts composés et donc augmenter les chances de rendement |

| Risques | – Si une somme importante est déjà disponible, le rendement peut être plus faible jusqu’à ce que la même somme soit entièrement investie. – Tous les ETF ne sont pas éligibles au plan d’épargne – En cas de cours particulièrement bas, il n’y a pas de possibilité d’en profiter grâce à des heures de réservation fixes | – Une somme importante est nécessaire – Un moment d’entrée défavorable peut réduire le rendement |

Conclusion : mettre en place un plan d’épargne ETF et travailler constamment à la constitution d’un patrimoine

Ces dernières années, les Exchange Traded Funds sont devenus un placement financier de plus en plus populaire, et ce pour de bonnes raisons : Ils séduisent par leurs frais peu élevés, leurs perspectives de rendement attrayantes, la possibilité d’une grande diversification, leur grande transparence et leur facilité de compréhension. Ainsi, ce placement financier convient aussi bien aux débutants qu’aux personnes expérimentées.

Une fois que tu as décidé d’investir, il te reste à décider si tu veux faire un investissement individuel ou si tu veux mettre en place un plan d’épargne ETF. Cela dépend de ta situation financière personnelle.

Si tu n’as pas encore beaucoup d’argent à disposition, mais que tu souhaites commencer à investir le plus tôt possible et participer au marché, une épargne mensuelle et constante est idéale. L’avantage est que tu ne dois faire qu’un seul effort pour la mise en place et que tu n’as pas besoin de faire attention à la date d’entrée. De plus, tu peux profiter de l’effet Cost-Average.

En revanche, si tu as reçu un montant plus élevé en cadeau et que tu souhaites maintenant investir cette somme de manière judicieuse, un investissement individuel pourrait être un choix judicieux. Tu as ainsi la chance de profiter au maximum de l’effet des intérêts composés en permettant à ton argent de commencer à travailler pour toi très tôt.

Tu dois toutefois faire attention au moment de l’entrée pour que ton rendement futur ne soit pas réduit. Quel que soit le type d’investissement que tu choisis, les ETF sont un placement intéressant qui offre des perspectives de rendement intéressantes. Apprends ici plus sur la recommandation de “plan d’épargne Trade Republic“.

FAQ ETF Sparplan – Häufig gestellte Fragen

Aleks Bleck est le visage de Northern Finance et était déjà actionnaire, prêteur et investisseur en ETF à l'âge de 18 ans. Il se concentre sur les crédits P2P et les ETF passifs. Aleks a fondé Northern Finance en 2017 pendant ses études de gestion à Lunebourg.

Il a développé la chaîne YouTube parallèlement à son activité principale dans l'investment banking et le corporate banking, avant de se concentrer finalement à plein temps sur Northern Finance.

Perte totale d’un ETF – Perdre tout son patrimoine grâce aux ETF ?

Perte totale d’un ETF – Perdre tout son patrimoine grâce aux ETF ?

Imagine que tu investisses tout ton argent pendant de nombreuses années et que tu épargnes en vue d’un objectif précis. Soudain, ton portefeuille n’est plus que dans le rouge et tu perds toute ta fortune. C’est un scénario que les débutants en bourse redoutent particulièrement. Mais est-ce vraiment possible si tu investis dans des ETF […]

Tu as peut-être déjà entendu ou lu la célèbre citation de Warren Buffett : “Si tu ne trouves pas le moyen de gagner de l’argent en dormant, tu travailleras jusqu’à ta mort”. Il voulait dire par là que nous devons épargner, investir et créer des flux de revenus qui génèrent de l’argent sans travailler activement […]