Métodos de réplica de ETF: una visión general completa para inversores privados

Como inversor privado, te enfrentas al reto de estructurar tu cartera de forma óptima por medio de los métodos de réplica. Los fondos cotizados en bolsa (ETF) se han consolidado como un instrumento de inversión muy popular.

¡Pero no todos los ETF son iguales! Una diferencia decisiva radica en el método de réplica.

En este artículo descubrirás todo lo que necesitas saber sobre los métodos de réplica de los ETF, sus ventajas y desventajas, así como su impacto en tus inversiones.

Los hechos más importantes en pocas palabras:

- Existen tres tipos principales de réplica de ETF: Réplica física completa, muestreo optimizado y réplica sintética.

- La elección del método de réplica influye en los costes, el rendimiento, el tracking error y los riesgos de un ETF.

- Los ETF con réplica física son actualmente más populares entre muchos inversores debido a su transparencia y simplicidad.

- El método de réplica óptimo depende en gran medida del índice que se vaya a replicar y dé las condiciones específicas del mercado.

- Según un estudio, los fondos indexados con capitalización tuvieron un error de seguimiento muy reducido, de solo el 0,11 %. Los fondos de distribución se situaron en el 0,33 %.

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

¿Qué significa «réplica ETF»?

La réplica de un ETF se refiere a la forma en que un ETF intenta replicar el rendimiento de un índice específico con la mayor precisión posible. Existen tres métodos principales para replicar un fondo indexado:

- Réplica física

- Muestreo optimizado (una forma de replicación física)

- Réplica sintética

Cada uno de estos métodos tiene sus propias características, que influyen en el coste, la precisión de la representación del índice y los riesgos potenciales.

Replicación física: El método directo

En la réplica física, el ETF compra realmente los títulos de valor del índice subyacente. Este es el método más intuitivo y comprensible para muchos inversores.

Réplica física completa

En la réplica física completa, también denominada «ETF replicante», el fondo compra todos los Titulos de valor del índice con exactamente las mismas ponderaciones.

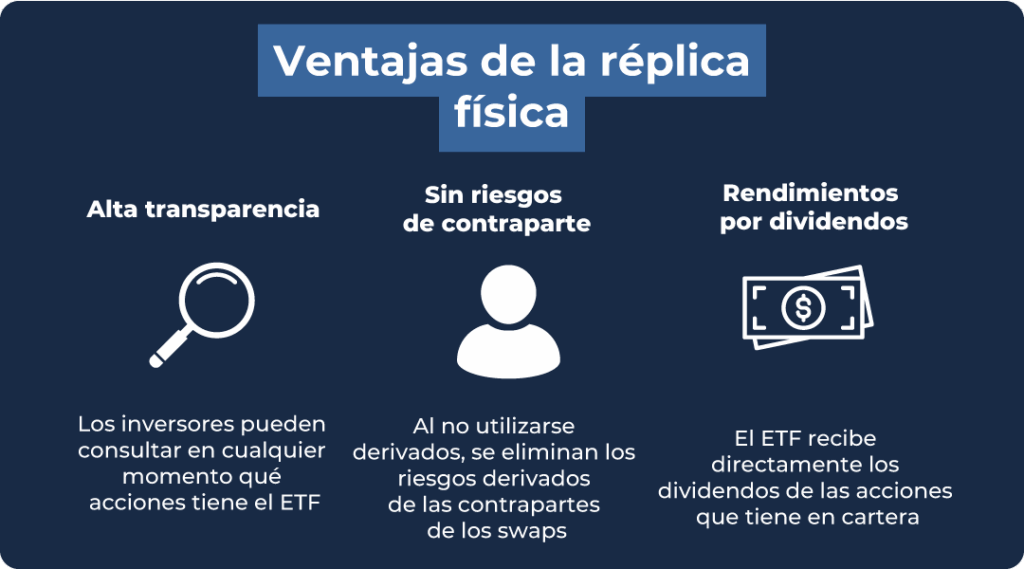

Ventajas:

- Alta transparencia: Sabes exactamente qué Titulos de valor contiene el ETF.

- Baja diferencia de seguimiento: La desviación con respecto al índice suele ser mínima.

- Sin riesgo de contraparte: Dado que el fondo indexado posee los títulos de valor reales, no existe riesgo por parte de terceros.

El riesgo de contraparte en los ETF es el peligro de que una parte contratante del proveedor del ETF se declare insolvente. Los inversores conservadores podrían considerar los fondos indexados sin riesgo de contraparte como los mejores ETF para vosotros.

Desventajas

- Mayores costes en índices complejos: En los índices con muchos componentes, los costes de transacción pueden aumentar.

- Posibles problemas de liquidez: En mercados ilíquidos, puede resultar difícil comprar o vender todos los componentes del índice.

Muestreo optimizado

El muestreo optimizado, también denominado «ETF físicamente optimizado», es una variante de la réplica física. En este caso, el fondo indexado solo compra una selección representativa de los componentes del índice.

El método del ETF optimizado físicamente, es decir, el muestreo optimizado, ofrece algunas ventajas específicas, pero también tiene desventajas:

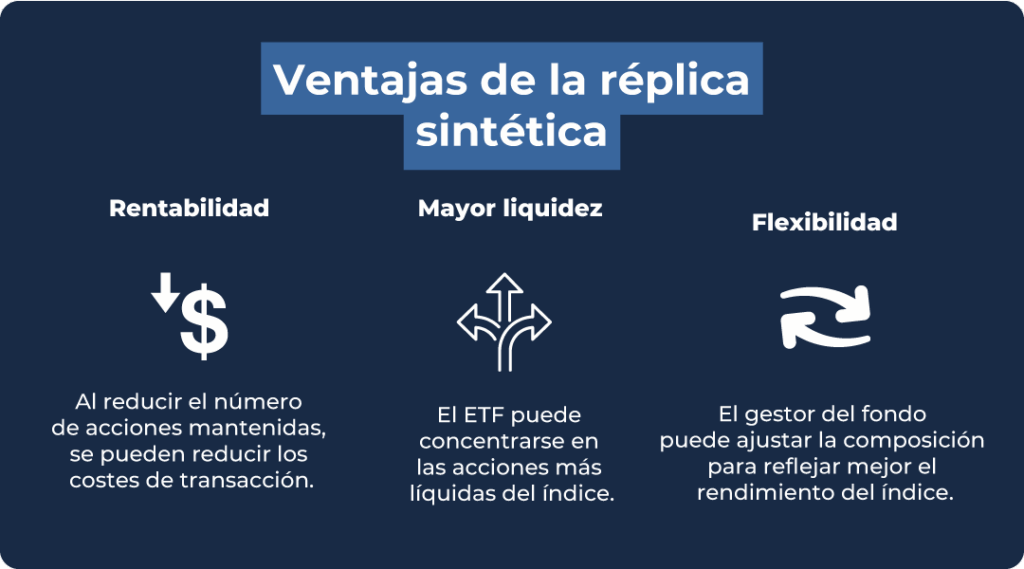

Ventajas:

- Rentabilidad: Al comprar menos títulos de valor, se reducen los costes de transacción.

- Mayor liquidez: Esto puede mejorar la negociación, especialmente en el caso de índices grandes o ilíquidos.

Desventajas

- Posible diferencia de seguimiento más elevada: La desviación respecto al índice puede ser mayor que en el caso de una réplica completa.

- Menor transparencia: La composición exacta de la cartera del ETF puede diferir del índice.

Réplica sintética: ¿Un método alternativo?

La réplica sintética es un método avanzado de réplica de ETF que difiere significativamente de la réplica física.

En este método, el ETF utiliza derivados, en particular Swaps, para replicar el rendimiento del índice subyacente.

Funcionamiento de la replicación sintética

Un ETF sintético celebra un contrato de Swap con una contraparte, normalmente un banco. La contraparte se compromete a proporcionar al fondo indexado el rendimiento exacto del índice.

A cambio, obtienes el rendimiento de una cartera de valores que mantiene el ETF. Esta cartera no tiene por qué coincidir necesariamente con los componentes del índice.

Los ETF sintéticos, a menudo denominados ETF basados en swaps, merecen un análisis más detallado, ya que ofrecen tanto oportunidades como riesgos.

Funcionamiento detallado

- El ETF recauda fondos de los inversores.

- Con estos fondos se compra una cesta de valores que no tiene por qué corresponder necesariamente al índice objetivo.

- El fondo indexado celebra un contrato de permuta financiera con un banco.

- El banco se compromete a proporcionar el rendimiento del índice objetivo.

- A cambio, el banco recibe el rendimiento de la bolsa de valores.

Gestión de riesgos en ETF sintéticos

Para minimizar el riesgo de contraparte, muchos proveedores de ETF sintéticos utilizan diversos mecanismos de seguridad:

- Garantía: La contraparte del swap deposita garantías que pueden utilizarse en caso de incumplimiento.

- Restablecimiento diario: El swap se restablece cada día para limitar el riesgo.

- Varios socios de swap: Algunos ETF distribuyen el riesgo entre varias contrapartes.

Ventajas:

- Réplica muy precisa del índice: A menudo, menor diferencia de seguimiento que en los fondos indexados físicos.

- Acceso a mercados difíciles: Permite invertir en mercados que, de otro modo, serían de difícil acceso.

- Costes potencialmente más bajos: En el caso de índices complejos, este método puede resultar más rentable.

Desventajas

- Riesgo de contraparte: El ETF depende de la solvencia de la contraparte del swap.

- Complejidad: La estructura puede resultar más difícil de entender para muchos inversores.

- Preocupaciones normativas: En algunos países existen regulaciones más estrictas para los ETF sintéticos.

Significado de la réplica de ETF:

Es el método que utiliza un ETF (Exchange Traded Fund) para replicar su índice subyacente.

Análisis comparativo de los métodos de réplica de los ETF

Para facilitarte la decisión entre los diferentes métodos de réplica de ETF, los compararemos ahora directamente:

| Método | Ventajas | Desventajas | Mejor uso |

| Réplica física completa | – Alta transparencia – Bajo riesgo de contraparte – Réplica exacta del índice | – Puede resultar caro en índices grandes. – Posiblemente mayor diferencia de seguimiento en mercados poco líquidos. | Índices sencillos y líquidos (por ejemplo, DAX) |

| Muestreo optimizado | – Más rentable con índices grandes – Mejor negociación | – Posibles ligeras desviaciones del índice – Menos transparente que la réplica completa CON | Índices grandes o parcialmente ilíquidos (por ejemplo, MSCI World). |

| Réplica sintética | – Réplica muy precisa del índice – Adecuado para mercados de difícil acceso – A menudo más económico en índices complejos | – Riesgo de contraparte – Estructura más compleja – Posiblemente una regulación más estricta | Índices complejos o exóticos (por ejemplo, índices de materias primas) |

Comparación del rendimiento de los métodos de replicación

Echemos un vistazo rápido al rendimiento de los diferentes tipos de ETF.

Un estudio realizado en 2022 ha observado 14 ETF durante 10 años. Todos estos fondos indexados replican el Euro Stoxx 50, que es una lista de las 50 empresas más grandes de Europa.

¿Qué han descubierto los investigadores?

- Tracking Error: Es la desviación entre el ETF y el índice que pretende replicar. Cuanto menor sea, mejor. Los fondos indexados que reinvierten los beneficios (ETF de capitalización) tuvieron un tracking error muy reducido, de solo el 0,11 %. Los ETF que reparten los beneficios (ETF de distribución) se situaron en el 0,33 %.

- Precisión: Todos los ETF replicaron muy bien el índice. Esto demuestra que los ETF modernos, independientemente de su estructura, pueden funcionar con gran precisión.

¿Qué significa esto para ti como inversor?

- Si buscas un ETF que replique el índice con gran precisión, podrías optar por un ETF de capitalización.

- No te fijes solo en la precisión. Los costes y el desarrollo a largo plazo también son importantes.

- Los ETF son muy precisos a largo plazo. No te preocupes por las fluctuaciones a corto plazo.

- Es bueno tener diferentes ETF que replican diferentes índices.

- Comprueba periódicamente si hay nuevos ETF mejores.

¿Muestreo optimizado o replicación completa?

La decisión entre un ETF de muestreo optimizado o una réplica completa depende de varios factores:

- Tamaño y complejidad del índice: Para índices muy amplios, como el MSCI World, con más de 1600 acciones, el muestreo optimizado puede ser más rentable, mientras que para índices más concentrados, como el DAX, suele ser preferible la réplica completa.

- Liquidez de los componentes del índice: En índices con muchos componentes ilíquidos, un muestreo optimizado puede mejorar la negociación.

- Costes: la replicación completa puede generar mayores costes de transacción en índices complejos.

- Precisión de la réplica del índice: La réplica completa suele ofrecer una réplica más precisa del índice, mientras que el muestreo optimizado puede dar lugar a ligeras desviaciones.

Ejemplos prácticos y casos de aplicación

Para ilustrar los efectos de los distintos métodos de replicación en la práctica, veamos algunos ejemplos concretos de diferentes tipos de índices:

ETF del DAX con reconversión física completa

El iShares Core DAX UCITS ETF (DE) con el ISIN DE0005933931 reproduce el índice de referencia alemán DAX con 40 acciones mediante réplica física total

Este método es muy eficaz en este caso, ya que el DAX contiene relativamente pocas acciones y estas son muy líquidas. El ETF presenta una diferencia de seguimiento muy reducida, lo que demuestra la gran precisión con la que reproduce el índice.

Con un ratio de gastos totales (TER: Total Expense Ratio) de solo el 0,16 % y un volumen de fondos de más de 6400 millones de euros, este ETF es una opción rentable y líquida para los inversores que desean invertir en el mercado de valores alemán.

ETF MSCI World con muestreo optimizado

El ETF Xtrackers MSCI World UCITS 1C, con el ISIN IE00BJ0KDQ92, utiliza un muestreo optimizado para replicar el índice MSCI World, que incluye más de 1600 acciones.

En lugar de comprar todas las acciones, el fondo indexado solo mantiene entre 700 y 800 posiciones. A pesar de ello, alcanza una diferencia de seguimiento muy reducida. Esto demuestra la eficacia de los ETF de muestreo optimizados en índices muy amplios.

Con un TER del 0,19 % y un volumen de fondos superior a 17 000 millones de euros, este ETF es una opción muy popular para invertir en acciones globales.

ETF de materias primas con réplica sintética

El Xtrackers Bloomberg Commodity Swap UCITS ETF 1C con el ISIN LU2278080713 utiliza la réplica sintética para replicar el índice Bloomberg Commodity Index.

Dado que la compra directa y el almacenamiento de materias primas resultarían poco prácticos, la estructura basada en swaps permite reproducir el índice con precisión.

Con un TER del 0,19 %, este fondo indexado ofrece una forma económica de invertir en un índice de materias primas ampliamente diversificado.

Es bueno saberlo:

Estos ejemplos muestran cómo la elección del método de replicación depende del tipo de índice subyacente y cómo cada método puede ofrecer ventajas en determinadas situaciones.

Tendencias y novedades actuales

El mundo de la réplica de ETF está en constante evolución. Algunas de las tendencias actuales son:

Modelos híbridos

Cada vez más proveedores de ETF están experimentando con modelos híbridos que combinan elementos de diferentes métodos de réplica.

Por ejemplo, un fondo indexado podría replicar principalmente de forma física, pero recurrir a swaps para segmentos de mercado de difícil acceso. Esta flexibilidad puede mejorar la eficiencia y la estructura de costes.

Técnicas de muestreo mejoradas

Los avances en el análisis de datos y la inteligencia artificial permiten métodos de muestreo cada vez más precisos. Los proveedores de ETF utilizan algoritmos complejos para identificar subconjuntos óptimos de títulos de valor que puedan reflejar el índice con mayor precisión.

Mayor transparencia en los ETF sintéticos

En respuesta a las preocupaciones sobre el riesgo de contraparte, muchos proveedores de ETF sintéticos ofrecen ahora más transparencia. Algunos publican información diaria sobre la composición de la bolsa de activos y las contrapartes de los swaps.

Integración ESG

La creciente importancia de los criterios ambientales, sociales y de gobernanza (ESG) también influye en la réplica de los ETF. Los proveedores de fondos indexados están desarrollando nuevos métodos para integrar los factores ESG en sus estrategias de réplica sin afectar a la réplica del índice.

Estos avances demuestran que el sector de los ETF trabaja continuamente para mejorar y ofrecer a los inversores productos más eficientes y transparentes.

¿Conoces ya los ETF de dividendos?

Un tipo muy popular son los ETF de dividendos, que se centran en empresas con altas tasas de distribución. Los ETF como plan de jubilación son especialmente atractivos para los inversores interesados en obtener ingresos regulares y generar ingresos pasivos. Como alternativa, puedes acumular estos ingresos mediante un seguro de pensiones ETF.

Aspectos fiscales de la réplica de ETF

La elección del método de replicación también puede tener consecuencias fiscales, especialmente en lo que respecta al tratamiento de los dividendos:

- ETF con réplica física: Los dividendos se cobran directamente y, en el caso de los ETF de distribución, pueden transferirse a los inversores.

- ETF sintéticos: El tratamiento de los dividendos se realiza a través del Swap. Esto puede dar lugar a un tratamiento fiscal diferente en algunos países.

A pesar de esta armonización, hay algunos aspectos que los inversores deben tener en cuenta:

- ETF de distribución frente a ETF de capitalización: Independientemente del método de réplica, la elección entre fondos indexados de distribución y de capitalización puede tener implicaciones fiscales. En los ETF de distribución, los dividendos se pagan directamente a los inversores y están sujetos a impuestos de forma inmediata. En los fondos indexados de capitalización, los rendimientos se reinvierten, lo que puede dar lugar a un efecto de aplazamiento del impuesto.

- Retención de Impuesto : En el caso de los ETF con réplica física que invierten en acciones extranjeras, puede aplicarse un impuesto en origen. Este puede ser parcial o totalmente deducible en función del convenio de doble imposición. En los fondos indexados sintéticos, el impuesto en origen suele tenerse en cuenta en el contrato de Swap.

- Exención parcial: Los ETF que mantienen una determinada proporción de acciones se benefician de una exención parcial de los rendimientos. Esto se aplica tanto a los fondos indexados físicos como a los sintéticos, siempre que cumplan los criterios correspondientes.

- Optimización fiscal: Algunos proveedores utilizan el método de réplica para optimizar los impuestos. Por ejemplo, en algunos casos, los ETF sintéticos pueden ofrecer ventajas fiscales al reproducir estrategias de dividendos.

Es importante tener en cuenta que las normativas fiscales pueden cambiar y que el tratamiento fiscal de los ETF puede variar de un país a otro.

Por lo tanto, como inversor, debes informarte periódicamente sobre la normativa fiscal vigente o consultar a un asesor fiscal.

En última instancia, las consideraciones fiscales deben influir en la decisión de inversión, pero no deben ser el único factor determinante. El rendimiento global, el perfil de riesgo y la adecuación a la estrategia de inversión individual deben ser factores prioritarios a la hora de seleccionar un ETF.

Conclusión: ¿En qué métodos de réplica de ETF invertirás en 2025?

La elección del método de réplica ETF adecuado es un aspecto importante a la hora de seleccionar un fondo indexado. Cada método tiene sus ventajas y desventajas, que varían en función del tipo de índice, las condiciones del mercado y los objetivos individuales de los inversores.

La réplica física, ya sea completa o en forma de muestreo optimizado, ofrece una gran transparencia y minimiza el riesgo de contraparte. A menudo es la mejor opción para índices sencillos y líquidos o para inversores que valoran la propiedad directa de los componentes del índice.

La réplica sintética puede ofrecer ventajas en índices complejos o de difícil acceso, pero conlleva cierto riesgo de contraparte. Es especialmente útil para índices de materias primas o divisas.

La decisión entre un muestreo optimizado o una réplica completa suele depender del tamaño y la liquidez del índice. Para índices muy amplios, como el MSCI World, el muestreo optimizado puede ser más rentable, mientras que para índices concentrados suele ser preferible la réplica completa.

Como inversor, a la hora de seleccionar un ETF, no solo debes prestar atención al método de réplica, sino también a otros factores como el ratio de gastos totales (TER), la diferencia de seguimiento y el volumen de negociación.

Una comparación exhaustiva de diferentes fondos indexados que replican el mismo índice puede ayudarte a encontrar el producto más adecuado para ti.

En última instancia, no existe un método de réplica «óptimo» para todas las situaciones. La elección óptima depende de tus objetivos de inversión individuales, tu tolerancia al riesgo y el índice específico en el que deseas invertir.

Ahora que conoces los diferentes métodos y sus características, estás mejor preparado para tomar decisiones fundamentadas sobre tu cartera de ETF.

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos

Puntos