Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Kann sich aktives Fondsmanagement lohnen? Fundsmith-Fonds

ETFs haben mit ihrer automatisiersten Nachbildung den aktiv gemanageten Fonds das Leben schwer gemacht. Aber müssen solche aktiv verwalteten Produkte automatisch schlechter sein oder können sie sich auch heute noch lohnen? Der Fundsmith Fonds scheint das Gegenteil zu beweisen…

Wenn du dich für unterschiedliche Anlageformen interessiert und stets für einen extra Trick oder guten Tipp zu haben bist, solltest du einen Blick in unser kostenloses Forum für Privatkredite werfen und dich mit anderen Investoren austauschen!

YouTube Kanal von Northern Finance

Positive Beispiele für gemanagte Fonds: Terry Smith

Eine der bekanntesten Figuren der modernen Finanzwelt ist zweifellos Warren Buffet, der mittlerweile mit 160 Milliarden investiert. Er versinnbildlicht als Person sowie mit seiner Firma Berkshire Hathaway den erfolgreichen Investmentbanker.

Mit diesem Unternehmen ist er allerdings schon seit 1965 aktiv und hat in den letzten Jahren auch deutlich weniger Gewinn erwirtschaftet. Heute können andere, jüngere Manager die großen Zahlen einstreichen. Einer, der dies erfolgreich vormacht, ist Terry Smith.

Er leitet den Fond Fundsmith, der es in nur 8 Jahren auf die stattliche Summe von 24 Milliarden Dollar geschafft hat. Seine Performance, die sogar Buffet alt aussehen lässt, basiert dabei auf den einfachen Grundsätzen des sog. “Value Investing”: Kaufe gute Firmen, bezahle nicht zu viel, und tue ansonsten nichts.

Das ist Terry Smith und so sieht sein Fond aus

Vor der Gründung seines Fonds im Jahre 2012 war Terry Smith natürlich auch schon im Finanzsektor tätig. Dazu zählen seine Funktion als CEO bei TPICAP und bei Canaccord Genuity Wealth Management. Er bringt also eine ganze Menge Erfahrung mit auf den Posten als Fondsmanager.

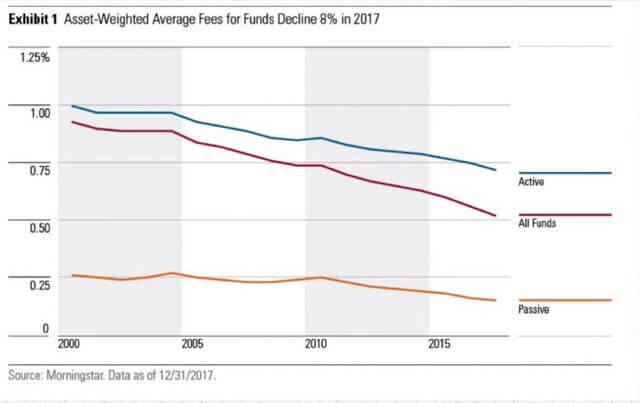

Seine Qualifikationen lässt er sich natürlich auch entsprechend vergüten und belegt seinen Fond mit einer Management Fee von 1 % pro Jahr. Das ist, selbst für einen aktiven Fond, schon beachtlich. Im Gegenzug erhebt man allerdings keine der anderen Gebühren, die man hier in der Regel finden würde.

Dazu zählen etwa Performance Fees oder Ausgabeaufschläge. Auch andere Eigenschaften von Fonds, die den Anlegern oft weniger gut gefallen, liegen hier nicht vor. So werden etwa keine Schulden gemacht und kein Shorting oder Trading und Hedging betrieben.

Vereinfacht ausgedrückt besteht der Fond aus einer Liste der Unternehmen, von denen sich Terry Smith auch vorstellen könnte, sie zu kaufen. Dazu zählen, in absteigender Reihenfolge nach Anteil:

- Microsoft

- Paypal

- Philip Morris

- Estèe Lauder Companies

- Stryker

- McCormick & Company

Und weitere.

Wie gut schneidet Terry Smith gegen Warren Buffet ab?

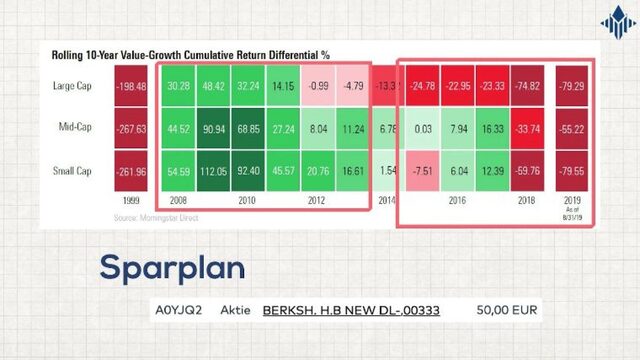

Die Eckdaten der einzelnen Fonds und ihrer Manager mögen ja ganz nett sein, aber wirklich spannend wird es naturgemäß erst bei den Performance-Zahlen. Hier müssen sich die Investoren von Berkshire Heathaway natürlich nicht verstecken: Seit 2012 wurden 246 % dazugewonnen.

Wer hingegen auf Terry Smith gesetzt hat, verdiente in der gleichen Zeit 287 %, also nochmal 41 Prozent mehr als bei Warren Buffet. Auf längere Sicht betrachtet (und im Falle von Berkshire Heathaway können wir sehr weit in die Vergangenheit blicken!), zeichnet sich natürlich ein anderes Bild:

Seit den 1970er Jahren war man hier immer mit einem Alpha von etwa 20 % besser unterwegs als Markt. Im Laufe der nächsten Jahrzehnte hat sich dieser Wert jedoch immer weiter stabilisiert und blieb seit der Jahrtausendwende recht nahe an der Nulllinie.

Seit dieser Zeit kam aus Buffets Ecke dann vergleichsweise wenig und die großen Mehrerträge blieben aus. Bei der Betrachtung der beiden Konkurrenten muss die drastisch unterschiedliche Zeitlinie aber eine wichtige Rolle spielen.

So kann ein Fondsmanager den Markt schlagen

Der ewige Kampf der Investmentbanker gegen das Auf und Nieder des Marktes ist nahezu unmöglich zu gewinnen. Den ein echter Sieg, also eine Performance über Marktdurchschnitt, würde sich erst durch eine enorm starke Leistung über mehrere Jahre oder Jahrzehnte zeigen.

Wie viel genau, das hat Robert C. Merton herausgefunden – und dafür auch prompt den Wirtschaftsnobelpreis erhalten. Er konnte berechnen, dass ein Fondsmanager über einen Zeitraum von 20 Jahren eine Überrendite von durchschnittlich 30 Prozent erwirtschaften muss, um davon sprechen zu können, er habe “den Markt geschlagen”.

Selbst in diesem, bereits höchst unwahrscheinlichen Fall, besteht noch ein Risiko von 5 %, dass diese Aussage nicht korrekt ist. Selbst Warren Buffet hat dieses extrem hohe Ziel nicht erreicht; immerhin lässt sich dies jedoch mit der Sicherheit des Rückblicks sagen.

Denn ob ein Fondsmanager bessere Performance erzeugen kann, als der Markt, lässt sich immer erst im Nachhinein bestimmen – die Anleger vertrauen den jeweiligen Persönlichkeiten aber in der Gegenwart, in der sich der Erfolg noch nicht beweisen lässt.

Können Aktive gemanagte Fonds heute noch mithalten?

Kommen wir nun aber zur brennenden Frage: ist ein aktives Fondsmanagement heute überhaupt noch zeitgemäß oder sind Aktien, ETFs und andere Finanzprodukte längst stärker und sinnvoller?

Fakt ist, dass Fonds einen steten Abfluss an Kapital verzeichnen. Immer mehr Investoren zieht es zu anderen Anlageformen, was für viele die ehemaligen Platzhirsche ein großes Risiko darstellen kann. Verkäufe zu schlechten Kursen, um das Geld der Anleger zurückzuholen, könnten die Folge sein.

Diese Veränderungen machen Fonds zu einem wesentlich riskanteren Instrument, als sie es in der Vergangenheit einmal waren. Auch die hohen Kosten wirken auf uns heute abschreckender, denn von ETFs und Co. sind wir einfach niedrigere Gebühren gewohnt.

Dennoch lassen sich mit dem richtigen Fond nach wie vor hohe Renditen erzielen. Sie können daher durchaus einen Platz in einem ausgewogenen Portfolio finden. Ich selbst lege auch monatlich 50 Euro via Sparplan in Berkshire Hathaway an und werde das sobald auch nicht einstellen.

Meine Empfehlungen

Ob du nun klar Pro-Fond bist oder eher abgeneigt… in einem gut durchmischten Portfolio ist für verschiedene Anlageformen Platz. Mein persönlicher Liebling, daraus mache ich kein Geheimnis, sind zur Zeit ETFs. Insbesondere im kostenlosen Sparplan lohnt sich das richtig. Wie gut man damit abschneiden kann, habe ich in meinem Beitrag “Top 10 ETFs für den Sparplan” zusammengefasst.

Für den persönlichen Start mit Aktien, ETFs und allem, was in Sparplan-Form daherkommt, ist der Smartbroker zu empfehlen. Er bietet, insbesondere für Deutsche Kunden, ein riesiges Angebot an Handelsplätzen und kostenlose Sparpläne. Mit einem Klick auf diesen Button kannst du direkt loslegen:

Bei der Consorsbank hingegen werden 1,5 % Gebühren fällig, aber dafür kannst du Dividendenerträge kostenlos reinvestieren. Wenn das dein Interesse geweckt hat, kannst du mit einem Klick sofort starten:

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]