Die besten Fonds 2025: So kannst du dein Vermögen sichern und vermehren

Du bist privater Anleger, und stellst dir die Frage, was die besten Fonds sind? Die Welt der Finanzen kann schnell überfordernd sein, besonders wenn es darum geht, dein Geld sicher anzulegen. Du willst nicht nur dein Vermögen schützen, sondern auch dafür sorgen, dass es für dich arbeitet und dir langfristige finanzielle Sicherheit bietet.

Das Wichtigste in Kürze:

- Regelmäßiges Investieren: Kontinuierliche Investitionen in Fonds ermöglichen systematischen Vermögensaufbau und nutzen Cost-Averaging.

- Diversifikation: Portfolio über verschiedene Anlageklassen streuen, um Risiko zu minimieren und Renditepotenzial zu maximieren.

- Performance, Kosten, Strategie: Beachte Performance, Kosten und Investmentstrategie bei der Fonds-Auswahl für langfristigen Erfolg.

Strategien zum Vermögensaufbau

Wenn es um den Aufbau eines soliden Vermögens geht, ist eine kluge Strategie der Schlüssel zum Erfolg. Die besten Fonds bringen dir nur etwas, wenn du einen klaren Plan parat hast. Lass uns gemeinsam einige bewährte Strategien erkunden, die speziell auf private Anleger wie dich zugeschnitten sind.

- Regelmäßiges Investieren in Fonds: Fonds sind eine großartige Möglichkeit, um dein Geld breit zu streuen und von den langfristigen Wachstumschancen des Marktes zu profitieren. Durch regelmäßige Investitionen in Fonds kannst du systematisch Vermögen aufbauen und von der Disziplin des Cost-Averaging profitieren. Egal, ob du dich für Aktienfonds, Anleihenfonds oder Immobilienfonds entscheidest. Wichtig ist, regelmäßig zu investieren und deine Anlagen im Blick zu behalten.

- Diversifikation des Portfolios: Eine ausgewogene Diversifikation ist entscheidend für den langfristigen Erfolg beim Vermögensaufbau. Indem du dein Portfolio über verschiedene Anlageklassen hinweg diversifizierst, kannst du das Risiko streuen und gleichzeitig das Renditepotenzial maximieren. Überlege dir, wie du deine Anlagen am besten aufteilen kannst, um deine finanziellen Ziele zu erreichen und gleichzeitig das Risiko zu minimieren. Die besten Fonds diversifizieren meistens breit.

- Langfristige Zielsetzung und Überprüfung: Klare langfristige Ziele sind der Schlüssel zu einem erfolgreichen Vermögensaufbau. Nimm dir Zeit, deine finanziellen Ziele zu definieren und regelmäßig zu überprüfen, ob du auf dem richtigen Weg bist. Sei flexibel und passe deine Anlagestrategie gegebenenfalls an, um sicherzustellen, dass sie deinen aktuellen Bedürfnissen und Zielen entspricht.

- Aufbau eines Notgroschens und Pufferfonds: Neben dem langfristigen Investieren ist es wichtig, auch kurzfristige finanzielle Ziele im Auge zu behalten. Ein Notgroschen für unvorhergesehene Ausgaben und ein Pufferfonds für zukünftige Investitionen können dir finanzielle Sicherheit bieten und dich vor unerwarteten finanziellen Engpässen schützen.

Wenn du diese Strategien berücksichtigst und eine kluge Anlagestrategie verfolgst, kannst du langfristig finanzielle Sicherheit und Wohlstand erreichen. Nimm dir Zeit, um deine persönliche Situation zu bewerten und eine maßgeschneiderte Anlagestrategie zu entwickeln, die deinen individuellen Bedürfnissen und Zielen gerecht wird. Deine finanzielle Zukunft liegt in deinen Händen – also leg los und baue dein Vermögen auf!

Die besten Fonds zum Vermögensaufbau

Wenn es darum geht, dein Vermögen aufzubauen, gibt es eine Vielzahl von Optionen, die du in Betracht ziehen kannst. Eine der beliebtesten und effektivsten Möglichkeiten sind Fonds. In diesem Abschnitt werden wir uns ausführlich mit verschiedenen Arten von Fonds befassen, wie ETFs, Indexfonds und sicheren Aktien, und wie sie dir helfen können, dein Vermögen langfristig aufzubauen.

Im Folgenden werden die verschiedenen Arten von Fonds vorgestellt:

- Exchange Traded Funds (ETFs): ETFs sind Investmentfonds, die wie Aktien an Börsen gehandelt werden können. Sie bieten eine breite Diversifikation über verschiedene Anlageklassen hinweg und sind oft kostengünstiger als traditionelle Investmentfonds. ETFs bieten dir die Möglichkeit, in eine Vielzahl von Anlagen wie Aktien, Anleihen, Rohstoffe und Immobilien zu investieren, ohne dabei einzelne Wertpapiere auswählen zu müssen. Sie sind flexibel, transparent und können den ganzen Tag über gehandelt werden.

- Indexfonds: Indexfonds sind Investmentfonds, die einen bestimmten Index wie den S&P 500 oder den DAX nachbilden. Indem sie die Performance eines Index abbilden, bieten sie Anlegern eine einfache Möglichkeit, in den gesamten Markt zu investieren, ohne einzelne Aktien auswählen zu müssen. Indexfonds sind kostengünstig, diversifiziert und bieten langfristiges Wachstumspotenzial.

- Sichere Aktien: Sichere Aktien sind Aktien von etablierten Unternehmen mit nachhaltigen Geschäftsmodellen und soliden Finanzkennzahlen. Sie sind eine sichere und zuverlässige Möglichkeit, langfristig Vermögen aufzubauen. Sichere Aktien zeichnen sich durch stabile Dividenden, solide Gewinne und eine geringe Volatilität aus. Sie bieten langfristiges Wachstumspotenzial und sind eine wichtige Ergänzung für ein diversifiziertes Portfolio.

So erkennst du einen wirklich guten Fonds für dein Investment

Wenn du in die besten Fonds investieren möchtest, ist es entscheidend, einen Fonds zu finden, der nicht nur solide Renditen erzielt, sondern auch langfristig zu deinen Anlagezielen passt. Doch wie erkennst du einen wirklich guten Fonds? Einige wichtige Aspekte, die du beachten solltest, sind:

- Performance: Die Performance eines Fonds ist einer der wichtigsten Indikatoren für seine Qualität. Schau dir an, wie der Fonds in der Vergangenheit abgeschnitten hat und ob er seine Benchmark geschlagen hat. Achte darauf, dass die Performance über einen längeren Zeitraum konsistent ist und nicht nur auf kurzfristigen Erfolgen basiert.

- Kosten: Die Kosten eines Fonds können einen erheblichen Einfluss auf deine Rendite haben. Achte darauf, dass die Kosten des Fonds im Vergleich zu seiner Performance angemessen sind und dass es keine versteckten Gebühren gibt. Vergleiche die Gesamtkostenquote (TER) verschiedener Fonds, um einen Überblick über die Kostenstruktur zu erhalten.

- Investmentstrategie: Überprüfe die Investmentstrategie des Fonds und ob sie zu deinen Anlagezielen und Risikopräferenzen passt. Ein guter Fonds sollte eine klare und konsistente Strategie verfolgen, sei es durch aktives Management oder durch passives Indexing. Achte auch darauf, ob der Fonds diversifiziert ist und in verschiedene Anlageklassen investiert, um das Risiko zu streuen.

- Fondsmanager: Der Fondsmanager spielt eine entscheidende Rolle für den Erfolg eines Fonds. Überprüfe die Erfahrung und Qualifikationen des Fondsmanagers und ob er eine nachgewiesene Erfolgsbilanz hat. Schau dir auch an, wie lange der Fondsmanager bereits für den Fonds verantwortlich ist und ob es in der Vergangenheit häufige Wechsel gab.

- Risikomanagement: Ein guter Fonds sollte ein effektives Risikomanagement haben und in der Lage sein, Risiken zu minimieren und das Portfolio gegen mögliche Verluste abzusichern. Überprüfe, ob der Fonds eine klare Risikostrategie hat und wie er mit unvorhergesehenen Marktschwankungen umgeht.

Wenn du diese Kriterien sorgfältig prüfst und deine Auswahl mit Bedacht triffst, kannst du einen wirklich guten Fonds identifizieren, der zu deinen Anlagezielen und deinem Risikoprofil passt.

Analyse der Vor- und Nachteile von Fonds

Fonds bieten eine Reihe von Vorteilen, darunter eine breite Diversifikation, niedrige Kosten und eine professionelle Verwaltung. Sie ermöglichen es Anlegern, in eine Vielzahl von Anlagen zu investieren, ohne dabei viel Zeit und Aufwand investieren zu müssen. Fonds bieten langfristiges Wachstumspotenzial und können eine wichtige Rolle beim Vermögensaufbau spielen.

Allerdings gibt es auch Fonds Nachteile. Sie unterliegen dem Risiko von Kursschwankungen und können Kosten in Form von Managementgebühren und anderen Aufwendungen verursachen. Einige Fondsmanager können ihre Benchmark-Indizes nicht übertreffen, was zu unterdurchschnittlichen Renditen führen kann. Darüber hinaus können einige Fonds illiquide sein und es kann schwierig sein, sie zu verkaufen, wenn du dein Geld schnell benötigst.

ETF Fonds Nachteile können auch sein, dass bei einer Depression nicht aktiv gegengesteuert werden kann, weil immer versucht wird, den Index 1:1 nachzubilden. Auch wenn der Kurs immer weiter sinkt.

Empfehlungen für die Auswahl der besten Fonds

Bevor du in einen Fonds investierst, solltest du deine Anlageziele und deine Risikotoleranz genau prüfen. Untersuche die Performance und die Kostenstruktur des Fonds, und achte darauf, wie gut er zu deinem Gesamtportfolio passt. Prüfe auch die Qualität des Fondsmanagements und berücksichtige die steuerlichen Auswirkungen von Fondsinvestitionen.

Wenn du deine Hausaufgaben machst und sorgfältig auswählst, kannst du die besten Fonds für deinen Vermögensaufbau finden und langfristigen Erfolg an den Märkten erzielen. Also, leg los und starte deine Reise zum erfolgreichen Vermögensaufbau mit den richtigen Fonds an deiner Seite!

Wichtig ist aber nicht nur die Auswahl der Fonds, sondern auch der ETF Broker, mit denen du investierst. Die richtige Auswahl kannst du dir viele Gebühren sparen, was sich wiederum positiv auf deine Rendite auswirkt!

Gut zu wissen:

Index Fonds vs. ETFs: Der Hauptunterschied zwischen Indexfonds und ETFs liegt in ihrer Handelsstruktur und Liquidität. Während Indexfonds nur einmal täglich zum Nettoinventarwert gehandelt werden können, können ETFs den ganzen Tag über wie Aktien gehandelt werden. Dies macht ETFs zu einer attraktiven Option für kurzfristige Anleger, die schnell in und aus dem Markt einsteigen möchten.

Die besten Fonds für deinen Vermögensaufbau

Investmentfonds sind wie die Superstars unter den Geldanlagen. Sie können Renditen bringen, die viele Anlegerträume wahr werden lassen. Doch welche Fonds gehören zu den Top-Performern der letzten Jahre? Wir haben sie für dich gefunden – und ihre Ergebnisse werden dich beeindrucken.

Wenn man sich die Renditen der zehn besten Fonds der vergangenen Dekade anschaut, gibt es allen Grund zum Jubeln. Denn hinter diesen Zahlen verbergen sich Wertentwicklungen von beeindruckenden 600 Prozent und mehr. Unglaublich, oder?

Die Auswahl der Champions

Die private Altersvorsorge ist von enormer Bedeutung für deinen Vermögensaufbau. Investmentfonds können hierbei eine entscheidende Rolle spielen. Ob Renten- oder Aktienfonds – die besten unter ihnen erzielen langfristig bemerkenswerte Renditen.

Zu Beginn deiner Börsenreise sind kostengünstige ETFs oft der erste Anlaufpunkt. Sie bilden Indizes wie den DAX oder den MSCI World ab und bieten eine einfache und günstige Möglichkeit, in den Markt einzusteigen.

Doch auch aktiv gemanagte Fonds können eine spannende Anlagemöglichkeit sein. Wenn es den Fondsmanagern gelingt, den Vergleichsindex zu schlagen, kann das zu herausragenden Ergebnissen führen.

Ein Blick auf die Gewinner

Wir haben uns auf die Suche nach den Rendite-Champions gemacht und sind fündig geworden. In einem Zeitraum von nur zehn Jahren haben diese Fonds eine Wertentwicklung von über 600 Prozent erzielt. Das entspricht einer durchschnittlichen jährlichen Rendite von über 22 Prozent. Ein Ergebnis, das sich sehen lassen kann!

Im Folgenden sind 3 der Top-Performer aufgelistet:

- Fidelity Global Technology ETF: Dieser ETF investiert in Unternehmen aus dem Technologiesektor weltweit und gehört ohne Zweifel zu den besten Fonds. In den letzten zehn Jahren hat der Fonds eine beeindruckende Rendite erzielt, die von der starken Performance von Technologiewerten getrieben wurde. Zu den Top-Holdings gehören Unternehmen wie Apple, Microsoft und Amazon.

- Rendite: Über 700 Prozent in den letzten 10 Jahren

- Top-Holdings: Apple, Microsoft, Amazon

- Strategie: Investition in Technologieunternehmen weltweit

- Blackrock World Technology ETF: Ähnlich wie der Fidelity Global Technology ETF investiert dieser Fonds in Technologieunternehmen auf der ganzen Welt. Durch seine breite Diversifikation und seine Fokussierung auf wachstumsstarke Unternehmen hat er in den letzten Jahren überdurchschnittliche Renditen erzielt.

- Rendite: Über 650 Prozent in den letzten 10 Jahren

- Top-Holdings: Alphabet, Meta Platforms, NVIDIA

- Strategie: Investition in Technologieunternehmen weltweit

- JPM US Growth ETF: Dieser ETF konzentriert sich auf US-amerikanische Wachstumswerte und investiert in Unternehmen mit hohem Wachstumspotenzial. Durch seine Fokussierung auf den US-Markt hat der Fonds von der starken Performance der amerikanischen Aktienmärkte profitiert und beeindruckende Renditen erzielt.

- Rendite: Über 600 Prozent in den letzten 10 Jahren

- Top-Holdings: Amazon, Tesla, Microsoft

- Strategie: Investition in US-amerikanische Wachstumswerte

Warum Schwellenländer für dich als Anleger immer interessanter werden

Schwellenländer sind ein Schatz, der darauf wartet, von dir entdeckt zu werden. Doch hinter diesem vielversprechenden Begriff steckt weit mehr als nur exotische Märkte und ferne Länder. In den letzten Jahren haben sich Schwellenländer zunehmend als heißbegehrte Anlageziele etabliert, und das aus guten Gründen. Diese aufstrebenden Märkte halten für dich als Anleger eine Fülle von Chancen bereit, die du in den etablierten Volkswirtschaften oft vergeblich suchst.

Einer der Hauptgründe, warum Schwellenländer immer interessanter werden, ist ihr enormes Wachstumspotenzial. Im Gegensatz zu den entwickelten Märkten befinden sich viele Schwellenländer noch in einem frühen Stadium ihrer wirtschaftlichen Entwicklung. Das bedeutet, dass sie über beträchtliche Ressourcen, eine junge Bevölkerung und eine aufstrebende Mittelschicht verfügen, die das Potenzial für schnelles und nachhaltiges Wachstum bieten.

Ein weiterer Vorteil von Schwellenländern ist ihre Diversifikation. Durch Investitionen in Schwellenländer kannst du dein Portfolio diversifizieren und dein Risiko streuen. Da sich die wirtschaftlichen Bedingungen in Schwellenländern oft unabhängig von den entwickelten Märkten entwickeln, können sie als Gegengewicht zu Volatilitäten in anderen Teilen der Welt dienen.

Darüber hinaus bieten Schwellenländer häufig attraktive Bewertungen. Aufgrund ihrer relativen Neuheit auf dem globalen Markt können Aktien und Anleihen aus Schwellenländern zu günstigeren Preisen gehandelt werden als vergleichbare Vermögenswerte in den entwickelten Märkten. Das bedeutet, dass du die Möglichkeit hast, hochwertige Vermögenswerte zu einem Bruchteil des Preises zu erwerben.

Schwellenländer sind also mehr als nur ein Geheimtipp. Denn sie sind eine Gelegenheit, die du nicht verpassen solltest. Mit ihrem enormen Potenzial, ihrer Diversifikation und ihren attraktiven Bewertungen bieten sie eine einzigartige Möglichkeit, langfristigen Erfolg an den Märkten zu erzielen. Wage den Sprung ins Abenteuer und entdecke die spannende Welt der Schwellenländer!

Der beste Fonds für Dividendenjäger als

Dividenden sind nicht nur Ausschüttungen, sondern auch ein Versprechen auf langfristige Stabilität und Wachstumspotenzial. Viele Anleger sehen Dividendenaktien als krisensichere Geldanlage, weil auch bei einem Seitwärts- oder Abwärtstrend Einnahmen generiert werden. Doch nicht jeder Dividenden-ETF ist gleich. Einige stechen besonders hervor und bieten Anlegern eine attraktive Kombination aus Dividendenerträgen und Kapitalwachstum. Einer dieser herausragenden Performer ist der “DividendenChampion ETF”.

Der DividendenChampion ETF ist kein gewöhnlicher ETF. Denn er ist ein Portfoliomeister, der darauf abzielt, die Renditen seiner Anleger zu maximieren, indem er in Unternehmen investiert, die eine solide und nachhaltige Dividendenpolitik verfolgen. Sein Geheimnis liegt in seiner klugen Auswahl von Aktien, die nicht nur hohe Dividendenrenditen bieten, sondern auch ein solides Fundament und ein nachhaltiges Wachstumspotenzial aufweisen.

Was macht den DividendenChampion ETF zu einem Top-Performer? Seine beeindruckende Rendite ist nur der Anfang. In den letzten Jahren hat der ETF kontinuierlich hohe Dividendenausschüttungen erzielt, die die durchschnittlichen Renditen vieler anderer Dividenden-ETFs übertreffen. Seine robuste Performance ist ein weiterer Pluspunkt. Selbst in volatilen Marktphasen hat der DividendenChampion ETF seine Stabilität bewiesen und Anlegern attraktive Gesamterträge geliefert.

Doch das ist noch nicht alles. Der DividendenChampion ETF zeichnet sich auch durch seine breite Diversifikation und seine niedrigen Kosten aus. Durch eine kluge Auswahl von Dividendenaktien aus verschiedenen Branchen und Regionen streut der ETF das Risiko und fördert langfristiges Wachstum. Gleichzeitig überzeugt er mit einer kostengünstigen Struktur, die Anlegern eine attraktive Möglichkeit bietet, von den Vorteilen der Dividendenaktien zu profitieren, ohne dabei hohe Kosten in Kauf nehmen zu müssen.

Wenn du also auf der Suche nach einem Dividenden-ETF bist, der nicht nur attraktive Erträge bietet, sondern auch eine solide Performance, eine breite Diversifikation und eine niedrige Kostenstruktur aufweist, dann ist der DividendenChampion ETF genau das Richtige für dich. Entdecke die Welt der Dividenden und investiere in die Zukunft deines Portfolios mit diesem Top-Performing ETF!

Gut zu wissen:

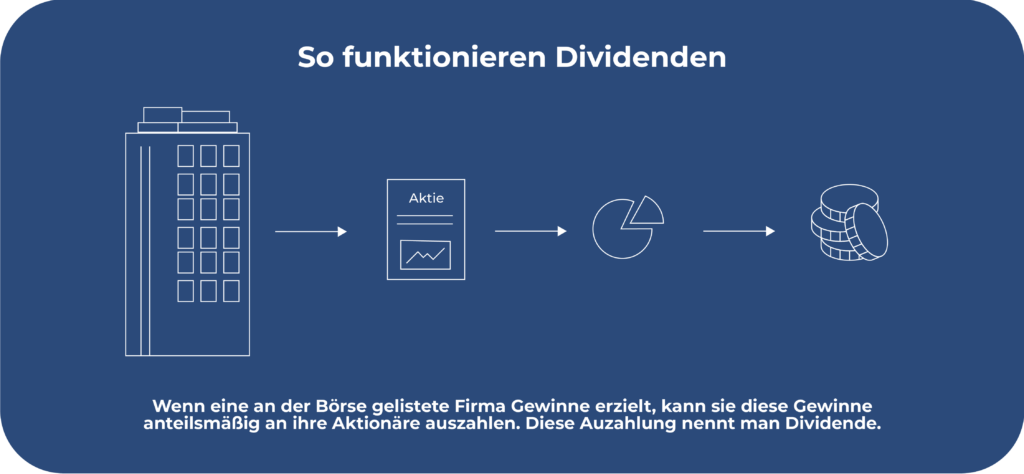

Was sind Dividenden? Dividenden sind Gewinnausschüttungen, die von Unternehmen an ihre Aktionäre gezahlt werden.

Fazit: Die besten Fonds 2025 für deinen Vermögensaufbau

Du hast jetzt einen fundierten Einblick in die Welt der besten Fonds für deinen Vermögensaufbau erhalten. Von den grundlegenden Strategien über die Auswahl der richtigen Fonds bis hin zu Geheimtipps wie Schwellenländern und Dividenden-Champions hast du alles erfahren, was du brauchst, um langfristigen Erfolg mit an den Finanzmärkten zu erzielen. Auch wenn es schwer ist, die beste Geldanlage ohne Risiko zu finden, weißt du jetzt, wie du herausfindest, welche Fonds am besten zu dir passen.

Es ist wichtig, sich daran zu erinnern, dass der Vermögensaufbau ein langfristiger Prozess ist, der Geduld, Disziplin und eine kluge Anlagestrategie erfordert. Indem du regelmäßig in Fonds investierst, dein Portfolio diversifizierst und deine Anlageziele im Auge behältst, kannst du langfristige finanzielle Sicherheit und Wohlstand erreichen.

Denke daran, dass es keine Einheitslösung für den Vermögensaufbau gibt und dass es wichtig ist, deine Anlagestrategie an deine individuellen Bedürfnisse und Ziele anzupassen. Sei flexibel, informiert und bereit, Veränderungen vorzunehmen, wenn sich deine Lebensumstände ändern oder sich die Marktbedingungen verändern. Denn nur so lassen sich die besten Fonds finden!

Mit den richtigen Fonds an deiner Seite und einer klugen Anlagestrategie kannst du langfristigen Erfolg an den Finanzmärkten erzielen und deine finanziellen Ziele erreichen. Also leg los, investiere in deine Zukunft und baue dein Vermögen mit den besten Fonds 2025 auf!

Wenn du weitere Fragen hast oder Unterstützung bei deinen Anlageentscheidungen benötigst, zögere nicht, einen Finanzberater zu konsultieren. Gemeinsam könnt ihr eine maßgeschneiderte Anlagestrategie entwickeln, die zu deinen individuellen Bedürfnissen und Zielen passt.

Viel Erfolg beim Vermögensaufbau und alles Gute für deine finanzielle Zukunft! Erfahre hier mehr.