Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Die Zinswende ist da! Folgen für Aktien, ETFs + P2P-Kredite

Zum ersten Mal seit drei Jahren muss Deutschland für neue Schulden wieder Zinsen zahlen. Wieso das ein erhebliches Ereignis ist und welche Auswirkungen das für deine Aktien, ETFs und P2P-Kredite hat, das erfährst du in diesem Artikel.

Darum geht’s:

- Wie haben sich die Zinsen in Deutschland entwickelt?

- Warum sind die Leitzinsen aktuell so niedrig?

- Und welche Auswirkungen hat die Zinswende auf Aktien, ETFs und P2P-Kredite?

Die Zinswende ist da!

Die Bundesrepublik Deutschland Finanzagentur GmbH ist dafür zuständig, Anleihen für den deutschen Staat auszugeben. Diese Institution hat nun das erste Mal seit mehreren Jahren wieder Zinsen für die zehnjährige deutsche Staatsanleihe zahlen müssen, anstatt sie zu erhalten.

Der Zinssatz für die Staatsanleihe lag Mitte Februar 2022 bei 0,31 % pro Jahr und damit 0,39 % höher als bei der letzten Auktion im Monat davor. Für eine Staatsanleihe ist das ein enormer Sprung in einer sehr kurzen Zeit.

Für Kreditnehmer bedeutete das, dass sie weniger Geld zurückzahlen mussten als sie ursprünglich aufgenommen hatten – eine Traumvorstellung. Doch auch diese Zeiten sind nun vorbei. Der hohe Sprung an Zinsen zeigt die

Nervosität der Märkte und die Erwartungen angesichts der weiter steigenden Inflation in Deutschland, dem Rest Europas und auch der gesamten Welt.

Auch von der EZB werden voraussichtlich bald höhere Leitzinsen ausgehen, so wie es auch die amerikanische Zentralbank bereits angekündigt hatte. Experten gehen davon aus, dass der Leitzins in den USA insgesamt neunmal zu je 0,25 % angehoben wird. Das würde den Leitzins innerhalb eines Jahres um 2,25 % anheben. Eine verzögerte Erhöhung der europäischen Leitzinsen ist ebenso zu erwarten – vermutlich jedoch nicht ganz so stark wie die der amerikanischen.

Nicht nur die Benzinpreise sind unlängst gestiegen, sondern auch Mieten und die Kosten für Lebensmittel. So sind unter anderem die Preise für Grundnahrungsmittel wie Milch und Butter bei der Supermarktkette Aldi um satte 8 % gestiegen.

Neben Grundnahrungsmittel ist auch mit einem Anstieg von weiteren Produkten zu rechnen, da die Produzenten-Preise nochmal deutlich stärker gestiegen sind als die Inflation selbst. Laut Markteinschätzungen wird die Inflation auch in den kommenden Jahren nicht wieder unter die Zwei-Prozent-Grenze sinken.

Warum sind die Leitzinsen aktuell so niedrig?

Beim Anblick auf folgende Grafik erkennt man einen Abwärtstrend der Zinsen seit der Finanzkrise im Jahr 2008.

Seit der Erreichung der Null-Linie im Jahr 2014, sind die Zinsen auf einem niedrigen Niveau geblieben, um günstige Kredite zu gewähren und so die Wirtschaft anzukurbeln. Diese Art der Finanzpolitik hat demnach viele Vorteile, aber auch Nachteile.

Ein Extrembeispiel der negativen Auswirkungen niedriger Leitzinsen ist die Türkei. Dortzulande werden die Leitzinsen trotz massiver Inflation von mindestens 48 % nicht angehoben. Das Land will dadurch die Exportwirtschaft stärken, was aktuell als wichtiger erscheint als die Inflation unter Kontrolle zu bringen.

In Deutschland befinden wir uns zum Glück in keiner so extremen Situation. Dennoch merkt auch die EZB, dass sie allmählich agieren muss. Diese befürchtet jedoch bei einer Anhebung der Leitzinsen – aktuell bei 0 % (Stand Mai 2022) – schwere Konsequenzen für ihre überschuldeten Mitgliedsländer.

Aktuell müssen Banken Geld zahlen, wenn sie Geld überschüssig haben und es bei der EZB „parken“ möchten, statt Kredite zu vergeben. Sollte nun dieser Einlagezins steigen, gemeinsam mit den Leitzinsen, dann bekommen europäische Länder zunehmend ein Problem, denn dann werden auch die Zinsen für ihre Staatsanleihen deutlich teurer.

Die folgende Grafik zeigt die starke Verschuldung europäischer Länder nach der Corona-Krise.

Jede Erhöhung der Zinsen macht diese Staatsschulden bedeutend teurer und würde weitaus höhere Kosten auslösen. So könnten möglicherweise einige Länder Schwierigkeiten mit der Rückzahlung ihrer Anleihen bzw. ihrer Refinanzierung bekommen. Dieses Szenario ist während der Euro-Krise 2011 schon einmal eingetreten.

Die Europäische Zentralbank befindet sich derzeit in einer Zwickmühle. Einerseits muss sie die Zinsen erhöhen, um ihr einziges festgeschriebenes Ziel der Geldwert-Stabilität einzuhalten, andererseits ist ihr klar bewusst, dass ein schneller Anstieg der Zinsen, zur Bekämpfung der Inflation, eine Pleite in vielen Ländern auslösen könnte.

Auswirkungen auf Aktien und ETFs

Ein Anstieg der Leitzinsen macht die Aktienmärkte grundsätzlich leider weniger attraktiv für Anleger. Im Gegensatz dazu werden Anleihen attraktiver, was auch eine Schmälerung der Renditen für Aktien zur Folge hat.

Der Grund für einen Abfall der Aktienmärkte und Steigen der Anleihenmärkte sind die steigenden Kosten auf Fremdkapital. Investoren können somit bessere Renditen am Anleihenmarkt einfahren als zuvor noch am Aktienmarkt.

Unternehmen mit starken Dividenden profitieren jedoch von diesem Trend, denn wenn die Kosten, Geld zu leihen, bei null liegen, macht es kaum einen Unterschied, wann man als Unternehmen sein Geld erhält. Bei höheren Leitzinsen ändert sich dieses Bild. Dann ist es nämlich von Vorteil, sein Geld heute und nicht in mehreren Jahren zu erhalten. Dadurch sinken auch die Bewertungen von Aktien, die eher die Zukunft handeln als die Gegenwart.

Zu den Verlierern des Aktienmarkts zählen aus diesem Grund in erster Linie Technologie-Unternehmen sowie andere Unternehmen, die bis dato noch nicht profitabel sind, sondern sich erst in Zukunft bezahlt machen.

Zu den Verlierern am derzeitigen Markt zählen auch Unternehmen mit einer hohen Schuldenlast. Denn diese müssen nun deutlich mehr Geld für ihre Zinsen aufwenden. Häufig gehen diese Unternehmen aus genau diesem Grund auch pleite. Insbesondere Investoren mit vielen Einzelaktien sollten sich daher Gedanken um ihre Aufstellung im Portfolio machen.

Anleger, die ihr Geld langfristig – durch z.B. Sparpläne – investieren, müssen sich hier weniger sorgen. Denn je länger der Anlagehorizont, desto geringer sind die Auswirkungen dieser Entwicklung. Somit investiere auch ich weiterhin in meinen ETF-Sparplan und nehme hier keine Änderungen vor!

Auswirkungen auf P2P-Kredite

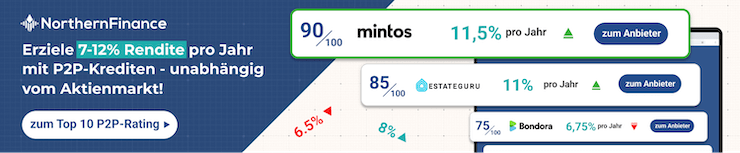

Anleger von P2P-Krediten dürfen sich freuen. Denn der Anstieg der Leitzinsen hat tendenziell positive Auswirkungen auf P2P-Kredite. Der Grund dafür liegt im Anstieg der Zinsen für Fremdkapital. Denn wenn die Leitzinsen steigen, werden mit etwas Verzögerung auch die Zinsen für Konsumenten wieder steigen.

Die Finanzierung des nächsten Autos oder Hauses wird also wieder teurer – wovon Anleger infolge profitieren.

Fazit: Die Zinswende ist ernüchternd

Die Zinswende wie wir sie gerade erleben ist für Anleger eine eher ernüchternde Entwicklung, denn vor allem die Aktienmärkte sind davon stark betroffen. Auf der anderen Seite wird der Anleihenmarkt für Investoren wieder interessanter und bietet auch mehr Hoffnung für höhere Renditen.

Während Anleger von Einzelaktien nun zur Handlung aufgefordert sind, müssen sich langfristige ETF-Sparer weniger Sorgen um ihre Renditen machen. Auch für Anleger in P2P-Kredite ist ein Anstieg an Leitzinsen eher positiv als negativ zu betrachten. In welche Richtung sich die Zinswende weiterentwickeln wird, sollten Anleger genauestens beobachten.

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]