Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

ETF Risiken – Wie gefährlich sind ETFs wirklich?

Jahre oder sogar Jahrzehnte über viel Geld investieren und plötzlich alles verlieren – die Horrorvorstellung vieler Anfänger an der Börse. Doch wie realistisch sind solche Szenarien für Anleger, die in ETFs investieren? In diesem Artikel beschäftigen wir uns mit der Frage, welche ETF Risiken es gibt, wie gefährlich ETFs sind und was du tun kannst, um dein Portfolio sicherer zu gestalten!

Das Wichtigste in Kürze:

- Diese Risiken von ETFs solltest du unbedingt kennen, um dich ausreichend schützen zu können

- Wir zeigen dir, was Swaps sind und weshalb sie ein erhöhtes Risiko bergen

- Lerne mehr über das Marktrisiko, Themen-ETFs, das Wechselkursrisiko und das Liquiditätsrisiko

- Mit diesen 4 Tipps kannst du die Sicherheit in deinem Portfolio erhöhen und dich und dein Vermögen besser schützen

- Wir zeigen dir, weshalb die Themen Anlagehorizont und Diversifikation deines Depots wichtig sind

Welche ETF Risiken solltest du kennen?

Bevor du dich für eine Investition in ETFs entscheidest, solltest du dich ausführlich mit den möglichen Nachteilen beschäftigen. Nur auf diese Weise kannst du sichergehen, dass du die Geldanlage ausreichend verstehst und dich auf die Risiken einstellen kannst. ETFs sind eine krisensichere Geldanlage, wenn du entsprechende Maßnahmen triffst.

Swap ETF

Beim Kauf von ETFs gibt es verschiedene Replikationsarten. Es wird unterschieden zwischen synthetischer und physischer Replikation. Exchange Traded Funds bilden einen Index nach, unterscheiden sich allerdings in ihrer Funktionsweise.

Die physische Replikationsart funktioniert, indem die im Index enthaltenen Positionen wirklich gekauft werden. Dabei gibt es die Unterart “optimized sampling”. Hierbei werden nicht alle, sondern der Großteil tatsächlich gekauft.

Es gibt unterschiedliche Gründe dafür, weshalb nicht alle Aktien gekauft werden:

- Ein wichtiger Punkt kann die Kostenabwägung sein

- Deshalb werden Aktien, die nur schwach gewichtet sind, oftmals nicht gekauft

- Auf diese Weise können Transaktionskosten eingespart werden

- Manchmal ist es nicht möglich, alle Positionen zu kaufen

- Dies ist vor allem bei seltenen Aktien der Fall

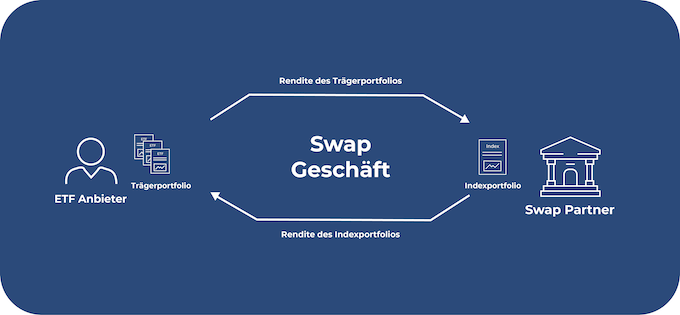

Die andere Replikationsart sind synthetische ETFs, auch Swaps genannt. Die hinter dem Index liegenden Vermögenswerte werden dabei nicht wirklich gekauft. Stattdessen kommt es zu einer Art Tauschgeschäft mit einem Swap-Partner.

Die Swap-Kontrahenten vereinbaren einen Austausch von Zahlungsströmen, die vorab definiert werden. Der Swap ETF investiert nicht in die eigentlichen Positionen des Index, sondern in einen Aktienkorb. Die Zusammensetzung unterscheidet sich voneinander und orientiert sich an Aspekten wie Steuern, Gebühren und Risikostreuung.

Welche Arten von Swap ETFs gibt es?

- Funded Swaps: Hier wird das mögliche Ausfallrisiko abgesichert. Der Gegenwert des Swap-ETFs wird in mindestens gleicher Höhe hinterlegt und dient als Sicherheit. Kommt es zu einem Ausfall, setzt die hinterlegte Sicherheit ein. Auf diese Weise bleibt das bestehende Restrisiko für Investoren sehr überschaubar

- Fully Funded Swaps: Das Vermögen des Fonds wird komplett in einen Index-Swap investiert und der ETF hält keinen Wertpapierkorb. Es wird von Übersicherung gesprochen, da hohe Sicherheiten hinterlegt werden

- Unfunded Swaps: Bei dieser Art werden keine Sicherheiten hinterlegt. Dadurch kommt es zu einem Verlustrisiko von maximal 10 Prozent für den Anleger

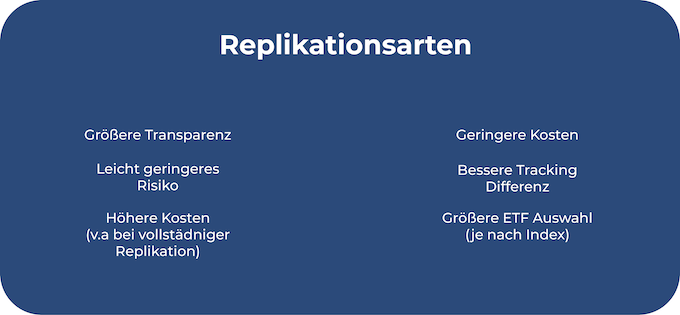

Somit sind synthetische ETFs risikobehafteter als physische Anlagen. Allerdings sind Unfunded Swaps in der Praxis kaum mehr anzutreffen. Swaps mit hinterlegten Sicherheiten überwiegen und haben ein erkennbar geringes Restrisiko:

- Die Sicherheit von Swap-ETFs ist hoch

- Heutzutage werden verschiedene Maßnahmen ergriffen, um das Ausfallrisiko der Anlage zu reduzieren

- Laut Gesetz darf das Verlustrisiko maximal 10 Prozent betragen

- In der Praxis ist das durchschnittliche Risiko von Swaps bei ca. 2 Prozent

Um ein Portfolio abzusichern, verwenden insbesondere institutionelle Anleger wie Hedgefonds Swaps. Aufgrund der höheren Komplexität bevorzugen private Investoren die physische Replikationsart, die leichter nachzuvollziehen ist.

Neben dem etwas höheren Risiko haben Swaps auch Vorteile: Ihre Gesamtkostenquote ist meist niedriger, da es zu weniger Transaktionskosten kommt. Zudem ist ihr Tracking Error geringer. Swaps ermöglichen es ebenfalls, schwer abbildbare Indizes anzubieten.

Marktrisiko

Möchtest du mehr über ETF Fonds Nachteile erfahren, sollte das Marktrisiko berücksichtigt werden. Unter Marktrisiko ist zu verstehen, dass Anlageklassen den Schwankungen bestimmter Märkte unterliegen. Dabei können sich unterschiedliche wirtschaftliche Faktoren negativ auf die Märkte auswirken.

Wissenswert:

Beispiele können politische Veränderungen, Krisen wie die Corona-Pandemie, der Ukraine-Krieg oder Naturkatastrophen sein. Schwankungen am Aktienmarkt durch solche Ursachen wirken sich ebenfalls auf ETFs aus.

Schwankungen werden angegeben unter dem Begriff der Volatilität. Dabei unterscheiden sich Exchange Traded Funds in ihrer Volatilität. Die Gefahr durch Schwankungen kann ausgeglichen werden mit einem langen Anlagehorizont.

Geringe Diversifikation durch Themen ETFs

Themen-ETFs spezialisieren sich auf innovative Trends oder Hypes in bestimmten Bereichen oder Sektoren. Ein Beispiel wäre ein Cyber Security ETF. Solche Wertpapiere haben das Ziel, von einer positiven Wertentwicklung zu profitieren, da oftmals von einem starken Anstieg der Bedeutsamkeit des entsprechenden Bereichs ausgegangen wird.

Gerade professionelle und erfahrene Anleger interessieren sich für solche ETFs und investieren in diese, um ihre Rendite zu erhöhen. Oftmals handelt es sich um einen top ETF, sie können sich lohnen, wenn bereits fundiertes Wissen besteht und ein Investor ein globales, breit gestreutes Portfolio aufgebaut hat.

Achtung!

Allerdings sind solche speziellen Fonds mit Risiken verbunden. Einer der größten Vorteile von Exchange Traded Funds ist die breite Streuung und damit die hohe Diversifikation. Diese ist bei Themen-ETFs meist nicht geboten, da nur in wenige Unternehmen investiert wird. Im Falle einer Insolvenz würde sich das stärker auf das Wertpapier auswirken.

Auch die starke Konzentration auf einen Sektor ist risikobehaftet. Themen-ETFs beschäftigen sich mit spannenden, innovativen Ideen, die in der Zukunft deutlich wichtiger werden könnten. Jedoch kann nie mit Sicherheit vorhergesagt werden, wie sich bestimmte Branchen entwickeln werden:

- Es kann sich herausstellen, dass sich ein bestimmter Sektor überraschend schlecht entwickeln wird

- Die Technologie kann sich beispielsweise nicht durchsetzen

- Folglich sind sämtliche Unternehmen des Themen-ETFs betroffen, was zu hohen Verlusten führen kann

- Interessiert du dich für eine Investition in ein solches Wertpapier, solltest du ausreichendes, fundiertes Wissen und Erfahrung besitzen

- Es ist ebenfalls zu empfehlen, dass du bereits ein ausbalanciertes, diversifiziertes Portfolio aufgebaut hast und nur einen kleinen Teil deines Vermögens in solche ETFs investierst

Wechselkursrisiko von ETFs

Wie sicher sind ETFs wirklich? Jedes Mal, wenn in unterschiedlichen Währungen gehandelt wird, entsteht ein Wechselkursrisiko. Wenn die Währung in dem Land, in dem du anlegst, im Gegensatz zu deiner heimischen Währung sinkt oder steigt, entsteht ein solches Risiko.

Währungsunterschiede können sich auf die Fondswährung, Handelswährung, Währungsabsicherung oder die Währung der abgebildeten Titel beziehen:

- Fondswährung: Das Vermögen des Fonds wird in der Fondswährung verwaltet. Auszahlungen und Berichte orientieren sich an dieser Währung. Diese Währung wird von deiner Bank umgerechnet in diejenige Währung, mit der dein Depot geführt wird

- Handelswährung: Diese Art der Währung ist ausschlaggebend dafür, in welcher Währung ein Exchange Traded Fund gehandelt wird

- Währung der Positionen: Der Index deines ETFs enthält unterschiedliche Titel. Im Normalfall setzt sich der Index aus unterschiedlichen Währungen zusammen. Sind viele fremde Währungen enthalten, spielt die Entwicklung der Wechselkurse eine große Rolle

- Währungsabsicherung: Währungs-Hedge bezeichnet die Absicherung von Währungsrisiken von ETFs, die gegen ausländische Währungen erfolgt

Gefahren entstehen hier vor allem dann, wenn kurz- oder mittelfristig investiert wird. Entscheidest du dich dagegen für einen langen Anlagehorizont, sind die möglichen Wechselkursrisiken vernachlässigbar.

Liquiditätsrisiko

Unter gewissen Umständen kann es zu Liquiditätsengpässen kommen. Ein Beispiel wäre, wenn eine große Anzahl von Anlegern versucht, ein bestimmtes Wertpapier zu verkaufen, aufgrund von negativen Entwicklungen und einer Art Panik, die ausgelöst wurde.

Investierst du allerdings in ETFs mit einer Buy-and-Hold-Strategie und einem langfristig orientierten Anlagehorizont, musst du dir um diese Gefahr weniger Gedanken machen. Am Aktienmarkt solltest du dich nicht von der Panik Anderer beeinflussen lassen und deiner Strategie treu bleiben.

Marktmacht einzelner ETF Anbieter

Solltest auch du dich schon eine Weile mit Exchange Traded Funds beschäftigen, ist dir möglicherweise aufgefallen, dass es einige sehr bekannte Anbieter gibt, auf die die meisten Anleger zurückgreifen.

Zu diesen gehören folgende Anbieter: iShares von BlackRock, Amundi von Xtrackers, Vanguard, Invesco und ein paar andere. Teilweise fällt die Kritik, dass es einen nachteiligen Effekt haben könnte, wenn die Marktmacht nur bei wenigen Anbietern liegt. Bisher gibt es keine Anzeichen für ein solches Risiko oder mögliche negative Effekte.

Sicherheit im Portfolio erhöhen? 4 Tipps

Jetzt, wo du mögliche Probleme von ETFs kennst, wollen wir dir zeigen, wie du richtig investieren und die Sicherheit in deinem Depot verbessern kannst.

1. Ruhig bleiben

Gerade bei Schwankungen von Kursen ist es wichtig, dass du dich nicht von deinen Emotionen leiten lässt. Anfänger an der Börse können erstmals überfordert sein, wenn es zu starken Schwankungen und schlechten Kursen kommt. Dies gehört allerdings dazu zum Alltag an der Börse und sollte keine Panik auslösen.

Auch bei ETFs musst du mit regelmäßigen Schwankungen rechnen. Aufgrund der wirtschaftlichen Situation kann es auch sein, dass der Zeitraum der schlechten Kurse für eine Weile anhält.

Baue dir eine Strategie auf, indem du dir über deine Ziele und Prioritäten bewusst wirst. Setze dich darüber hinaus intensiv mit möglichen Risiken aus, sodass du auf alles vorbereitet bist. Anschließend solltest du deiner Strategie treu bleiben und die wirtschaftlich schlechten Zeiten aussitzen.

2. Diversifiziere deine ETFs

Wie wichtig das Thema Diversifikation ist, ist dir möglicherweise schon bei den Themen-ETFs bewusst geworden. Es bedeutet, dass Kapital aufgeteilt und gestreut wird in beispielsweise unterschiedliche Vermögenswerte.

Dabei sollten Anleger aber nicht nur in verschiedene Anlageklassen investieren, um das Gesamtrisiko des Portfolios überschaubar zu halten, sondern auch in unterschiedliche Branchen und Länder.

Gut zu wissen:

Kommt es in einem Land zu einer Naturkatastrophe oder starken politischen Veränderungen, können viele Unternehmen des betroffenen Landes Schwierigkeiten bekommen. Das wirkt sich auf Fonds aus, wenn diese auf den Staat spezialisiert sind, Schwankungen können schlechter ausgeglichen werden.

Beispiel:

Auch die Branchen deines ETFs sollten möglichst breit gefächert sein und wenig miteinander korrelieren. Investierst du all dein Vermögen nur in die Automobilproduktion, die möglicherweise ins Stocken gerät, ist dein ganzes Vermögen betroffen.

Wählst du dagegen einen Weltindex für deinen ETF aus wie den MSCI World und investierst in zahlreiche unterschiedliche Unternehmen, Länder und Branchen, ist die Sicherheit deutlich höher. Die Gefahr von Schwankungen und Verlusten sinkt, da der Index in über 1.600 Unternehmen weltweit aus unterschiedlichen Industriestaaten investiert.

3. ETF Anlagehorizont – Risiken senken

Der Anlagehorizont ist eine hervorragende Möglichkeit, Risiken auszugleichen. Je länger der Anlagehorizont deiner ETFs, desto sicherer wird die Anlageklasse. Die Wahrscheinlichkeit, Verluste einzufahren, lässt sich auf diese Weise deutlich senken.

Vor allem Schwankungen und schlechte Einstiegszeitpunkte können ausgeglichen werden, wenn du vorhast, dein Geld für einige Jahre oder Jahrzehnte anzulegen. Möchtest du in einen ETF investieren, solltest du mindestens 10 bis 15 Jahre Zeit haben.

Dafür ist es wichtig, dass du dein Geld nicht in den nächsten Monaten oder Jahren benötigst. Keiner kann vorhersagen, wie sich der Markt zu einem bestimmten Zeitpunkt entwickelt. Wenn ein Notfall eintritt und du Anteile verkaufen musst, kann es sein, dass die Kurse für dich gerade schlecht stehen und du gezwungen bist, Verluste zu realisieren.

Achtung!

Investiere nur Geld, das du derzeit und in den nächsten Jahren nicht benötigst. Mache dir intensiv Gedanken darum, wie lange du das Vermögen angelegt haben kannst und wann du vorhast, deine Anteile zu verkaufen.

In Verbindung mit Punkt 2, der Diversifikation, kannst du auch deinen Anlagehorizont diversifizieren. Dazu könntest du in unterschiedliche Anlageklassen investieren. Wenn du weißt, dass du einen Teil des Vermögens im nächsten Jahr benötigst, kommen Anlagen mit festen Zinsen und vorab definierten Zeiträumen für dich infrage.

4. Kosten der ETFs vergleichen

Die Kosten von ETFs gelten generell als niedrig, aufgrund ihrer passiven Art. Dennoch solltest du unbedingt die Gesamtkostenquote oder Total Expense Ratio der ETFs vergleichen, um ein günstiges Wertpapier zu finden. Dazu kommen weitere Gebühren, wie beispielsweise Depotgebühren oder Transaktionskosten.

Hohe laufende Kosten sind ein reales Risiko und können deine Rendite schmälern. Unterschiedliche Online-Plattformen bieten Vergleiche von ETFs und ihren Kosten an. Die Kosten von gewöhnlichen, breit diversifizierten Indizes liegen zwischen 0 und 0,2 Prozent.

Zum Thema Kosten gehört auch die Steuer. Durch einen sogenannten Sparerpauschbetrag kannst du einen Teil deines Vermögens unversteuert behalten. Der Betrag liegt derzeit bei jährlich bis zu 1.000 Euro für Alleinstehende und 2.000 Euro für Verheiratete:

- Der Sparerpauschbetrag wird allerdings nicht automatisch angewendet

- Stelle einen Freistellungsauftrag bei deinem Broker oder deiner Bank, um selbst profitieren zu können

Beachtest du diese Regeln, sind ETFs möglicherweise die beste Geldanlage ohne Risiko. Es gibt verständliche und gut umsetzbare Wege, um die vorher erklärten Risiken minimieren zu können. Auf diese Weise kannst du konstant und sicher an deinen finanziellen Zielen arbeiten.

Fazit: Weniger Risiko mit ETFs durch das langfristige Investieren

Es gibt unterschiedliche Probleme, die anfallen können, wenn du dich für eine Investition in einen ETF entscheidest. Dazu gehören Swaps, das allgemeine Marktrisiko, Themen-ETFs und ihre unzureichende Diversifikation, das Wechselkursrisiko im Handel mit anderen Währungen und das Liquiditätsrisiko.

Eine ausreichende Kenntnis dieser Nachteile oder Risiken kann dir helfen, dich besser zu schützen. Für den Großteil dieser Gefahren gibt es gute und leicht umsetzbare Wege, um dich vor einem Verlust schützen zu können.

Zu diesen Maßnahmen gehört, dass du ruhig bleibst und auch bei schlechten Kursen nicht in Panik verfällst. Diversifiziere zudem in unterschiedliche Unternehmen, Sektoren und Länder. Durch eine breite Streuung kann dein Portfolio ausbalanciert werden, wenn einzelne Positionen weniger stark gewichtet sind.

Orientiere dich an einem langen Anlagehorizont. Schlechte Einstiegszeitpunkte oder starke Schwankungen können auf diese Weise ausgesessen werden. Vergleiche vorab ausführlich die entstehenden Kosten, damit deine Rendite nicht geschmälert wird.

Achtest du auf die Grundlagen des Investierens und nimmst die Sicherheit ernst, kannst du die ETF Risiken senken und nichts steht deinem Vermögensaufbau mehr im Weg! Du willst mehr erfahren? Lerne hier mehr über “Teilfreistellung ETF”,”sichere Aktien” oder “ETF Zinsen”!

FAQ – Häufig gestellte Fragen zu ETF Risiken

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]