Die Auswahl an Exchange Traded Funds ist riesig und wächst stetig weiter. Da stellt sich natürlich die Frage, wie ein erfolgreiches ETF-Portfolio aussehen könnte. Wir schauen uns daher die wichtigsten Regeln für die Zusammenstellung an und stellen dir einige ETF-Musterportfolios vor. Das Wichtigste in Kürze: Ein ETF-Portfolio ist eine Mischung aus Exchange Traded Funds mit […]

So hoch ist das Risiko für Anleger bei Mintos wirklich

P2P-Kredite weisen ein höheres Risiko auf, dafür erhalten wir als Privatanleger auch höhere Zinsen. Aber wie hoch ist dieses Risiko eigentlich bei Mintos? Genau das erfährst du in diesem Beitrag.

Ein paar grundlegende Informationen zu Mintos

Wir haben es bei Mintos mit der Nummer 1 für P2P-Kredite in Europa zu tun. Letztes Jahr verzeichneten sie noch 98.000 Anleger, mittlerweile mehr als 250.000. Demnach hat sich die Zahl auf einem sehr hohen Niveau verdoppelt. Mintos verwaltet monatlich ein Kreditvolumen von 275 Millionen Euro.

Ich persönlich erwirtschafte mit Mintos jährlich ungefähr eine Rendite von 11,78 %. Aktuell sind mehr als 300.000 Kredite auf dem Primärmarkt zu kaufen. Ich habe 100 % meines Geldes investiert.

Wobei ich nicht länger als 365 Tage in einen Kredit investiere. Auch die Zahl der Kreditgeber hat sich von 19 auf mittlerweile mehr als 65 erhöht. Du kannst zwischen diesen 65 auswählen und in die Kredite investieren.

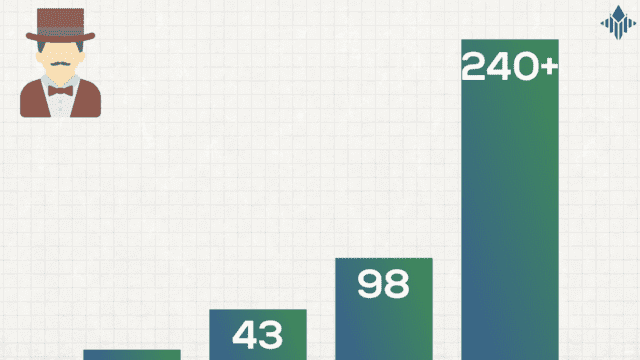

Entwicklung der Investoren

Wie du siehst, ist die Entwicklung wirklich gewaltig. Aus den anfänglichen 17.000 wurden ein Jahr später 43.000, dann schon 98.000 und mittlerweile sind es mehr als 240.000 Investoren auf Mintos.

Die Zahlen sprechen für sich, das Wachstum ist sehr stark. Dementsprechend ist auch das Team hinter Mintos gewachsen, mittlerweile sind es mehr als 150.000 Angestellte.

Wer sind die Darlehensanbahner?

Ein Blick auf die Darlehensanbahner ist sehr wichtig, da sie sehr entscheidend für deinen Erfolg als Privatanleger sind. Diesbezüglich lassen wir das letzte Jahr jetzt einmal Revue passieren:

Januar und Februar:

Monego kam mit 13 % Zinsen und einem Rating von C+ auf den Markt. C + entspricht einem hohen Risiko. Dineo kam mit 10 % Zinsen und einem B-Rating auf den Markt. Akukaluku kam mit 9 % Zinsen und einem Rating von B+ auf den Markt.

Mit GetBucks gab es Probleme. Es kam zu einer Refinanzierung von 45 Millionen. Die Schulden wurden in Eigenkapital umgewandelt. Es standen dabei noch Kredite in Höhe von 17.32 Millionen Euro auf Mintos aus.

Dennoch hat es die Investoren auf Mintos nicht beeinflusst. Die Investoren wurden alle weiterhin bedient und das Unternehmen GetBucks, das nur noch in Afrika tätig ist, hat ein Rating von B, wobei ich das Risiko höher einschätze.

März:

Die Ratings werden in gewissen Zeitabständen aktualisiert. Im März 2019 gab es ein Update. Dementsprechend wurden einige Darlehensanbahner schlechter eingestuft und einige Darlehensanbahner wurden besser eingestuft.

Schlechter eingestuft wurden:

Aforti

Hipocredit

Lendo

ID Finance

Besser eingestuft wurden:

Capital Services S. A.

Aasa

April und Mai:

Im April hat MoGo neue Kredite von 10 % bis 12 % Zinsen ausgegeben.

ID Finance hat den mexikanischen Markt dazu genommen und bietet Kredite mit 10 % an.

Außerdem kam Mikro Kapital dazu und bietet mit 9% Zinsen Kredite aus Russland an. Die Zinsen sind auf Eurokredite bezogen und haben ein Rating von A bis B+. Das Risiko hängt mit den Zinsen zusammen. Je höher die Zinsen, desto höher ist an sich auch das Risiko.

Kredit Pintar kam mit 11 % Zinsen und einem Rating von B+ neu auf dem Markt. Das Produkt Invest & Access wurde mit 11 % Zinsen gestartet. Es verlief aber nicht so erfolgreich wie angenommen.

Juni:

Im Juni haben diverse Darlehensanbahner (Kreditgeber) aus verschiedenen Gründen Mintos verlassen.

GetBucks ist beispielsweise nicht mehr auf Mintos vertreten, da sie sich neu ausgerichtet haben und keine polnischen Kredite mehr anbieten.

inviPay konnte z. B. keine neuen Kredite auf Mintos platzieren.

Im Juni kam es wieder zu einem Rating-Update. Dieses Mal wurden aber keine Kreditgeber schlechter bewertet. Es kam nur zu besseren Bewertungen. Folgende Kreditgeber wurden besser bewertet: AgroCredit, Cashwagon, Dinero, ID Finance und einige kleinere Darlehensbahner.

Juli:

Im Juli kam Alexcredit mit 12 % Zinsen und einem Rating von B- auf den Markt. Das Rating ist nicht sonderlich gut, deshalb habe ich auch zunächst nicht investiert. IuteCredit hat eine Anlage in Höhe von 40 Millionen Euro ausgegeben.

August und September:

Im August hat IuteCredit dann Kredite auf dem Mintos-Marktplatz zurückgekauft. Im August waren es mittlerweile 3 Mrd. Euro, die auf Mintos in Kredite investiert wurden. Mit SOS Credit gab es einen Neuzugang, der mit 11 % Zinsen und einem schlechten Rating von C+ auf den Markt gekommen ist.

Dann kam es zu sehr großen Probleme mit dem Darlehensanbahner Aforti Finance. Aforti hat die Zahlungen nicht mehr beglichen und deshalb ein k. o. von Mintos bekommen.

Gelder durften von nun an nicht mehr von Investoren eingesammelt werden. Es stehen noch 2 Millionen Euro an Krediten aus. Das war das erste große Problem, das Mintos bekommen hat.

Oktober:

Im Oktober kam es auch schon zum nächsten Problem. Rapido Finance hat die Zahlungen nicht mehr beglichen, somit standen 0,5 Millionen Euro an Krediten auf Mintos aus.

ID Finance konnte mehr als 5,3 Millionen Euro an Eigenkapital auf Crowdcube einsammeln. Ich bin mit 200 € eingestiegen und gespannt, wie es sich entwickelt. ID Finance kann jedenfalls das stärkste Wachstum vorweisen und gefällt mir sehr gut.

November und Dezember:

Der Dezember wurde noch einmal sehr problematisch. Im Mittelpunkt standen IuteCredit und Monego. Es wurde ihnen von der Zentralbank des Kosovo die Lizenz zur Kreditvergabe entzogen. Für die Investoren ging es aber noch einmal glimpflich auf Mintos aus, sie haben Ihr Geld wiederbekommen.

Das ist vor allem der Rückkaufgarantie zu verdanken, da Gruppengarantien für beide Darlehensanbahner übernommen worden. Somit haben die Investoren kein Geld auf Mintos verloren. Möglicherweise bekommen IuteCredit und Mintos ihre Lizenz sogar zurück.

Wie sicher ist Mintos 2020?

2019 war ein problembehaftes Jahr. Vor allem mit Aforti und Rapido Finance stehen noch einige Probleme offen. Ich empfehle dir dringend, im Jahr 2020 ganz besonders auf die Qualität der Darlehensanbahner zu achten.

Das finde ich sogar noch viel wichtiger als die Kredite selbst. Denn wenn du dich am Ende nicht auf die Rückkaufgarantie eines schlechten Darlehensanbahner verlassen kannst, bringt dir ein guter Kredit meiner Meinung nach auch nichts.

Ich werde jedenfalls weniger in riskante Kreditgeber investieren. Dennoch werde ich definitiv weiter investieren, da wir bei P2P-Krediten richtig gute Zinsen haben.

Dieses Risiko wurde schon immer belohnt, seit der Gründung von Mintos (2014) haben Investoren konsequent über 11 % pro Jahr erzielt. Das ist sehr stark, dafür gibt es gewisse Risiken und die muss man einfach aushalten können. Die Investoren haben im letzten Jahr 11,5 % bis 12 % p. a. bekommen.

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du hast noch kein Konto beim beliebten Broker Trade Republic und interessierst dich für die Depoteröffnung? Hier findest du eine Schritt-für-Schritt-Anleitung zur Anmeldung und einige wichtige Informationen, die du vor dem Start beachten solltest. Das Wichtigste in Kürze: Der beliebte deutsche Broker Trade Republic lässt sich nicht nur einfach verwenden; auch die Depoteröffnung läuft sehr […]

Die Altersvorsorge ist für viele Menschen ein sehr wichtiges Thema. Dabei gibt es zahlreiche Produkte, die die Auswahl erschweren können. Besonders beliebt sind ETF-basierte Lösungen, da sie eine günstige und transparente Möglichkeit bieten, für das Alter zu sparen. Die ETF-Rentenversicherung und der ETF Sparplan sind hier zwei prominente Modelle. Doch welches eignet sich besser für […]