Die Auswahl an Exchange Traded Funds ist riesig und wächst stetig weiter. Da stellt sich natürlich die Frage, wie ein erfolgreiches ETF-Portfolio aussehen könnte. Wir schauen uns daher die wichtigsten Regeln für die Zusammenstellung an und stellen dir einige ETF-Musterportfolios vor. Das Wichtigste in Kürze: Ein ETF-Portfolio ist eine Mischung aus Exchange Traded Funds mit […]

EstateGuru Erfahrungen: Steuer, Risiko + Chancen 2024

EstateGuru ist 2024 einer der führenden und bekanntesten Anbieter für P2P-Kredite. Ich selbst konnte schon seit vielen Jahren mit EstateGuru Erfahrungen sammeln und ordentliche Gewinne mitnehmen. Grund genug, hier ausführlich über meine EstateGuru Erfahrungen zu berichten! Außerdem gehe ich besonders auf die Risiken und Potenziale der Plattform ein und erkläre dir auch, was es mit der Steuer auf sich hat.

Das Wichtigste in Kürze

- EstateGuru bietet P2P-Kredite im Bereich Immobilien an. Das Unternehmen liefert den Investoren hohe Renditen von 9 bis 11 Prozent.

- Als Sicherheiten für die Projekte dienen Immobilien. Bei Zahlungsausfällen werden diese durch EstateGuru verkauft und die Investoren entschädigt.

- Die Rückholung von Krediten hat in der Vergangenheit hervorragend funktioniert – nur einer von über 3.000 Krediten konnte nicht zurückgeholt werden.

- EstateGuru hat bisherigen Krisen und wirtschaftlichen Schwankungen eindrucksvoll getrotzt. Die Plattform zählt zu den führenden Anbietern in Europa.

Aufgrund der hohen Kreditausfälle aktuell bei EstateGuru investiere ich mein Kapital aktuell in Viainvest. Bei Viainvest erziele ich über 13% Zinsen und damit deutlich mehr als bei EstateGuru. Als Willkommensbonus erhältst du nur über diesen Link 1 % Cashback nach 90 Tagen auf dein Invest.

Das ist EstateGuru

In der estnischen Hauptstadt Tallinn hat das Finanzunternehmen seinen Sitz. Von hier aus werden Anlegern aus unterschiedlichen Ländern ganz besondere Investitionsmöglichkeiten geboten: Sie können im Rahmen von Privatkrediten Immobilienprojekte finanzieren und dafür satte Renditen einstreichen.

Der Markt für diese sogenannten “P2P-Kredite” ist enorm. In den meisten Fällen geht es bei solchen Angeboten jedoch um Konsumkredite – Darlehen mit sehr kurzer Laufzeit, die von Kreditnehmern zum Beispiel genutzt werden, um einige Tage bis zur nächsten Gehaltsauszahlung zu überbrücken.

Ganz im Gegensatz dazu werden bei EstateGuru in Deutschland hochkarätige Immobilien angeboten. Die dafür nötigen Kredite haben oft einen Wert von mehreren Millionen Euro. Da viele Kleinanleger Beträge beisteuern, kann diese Summe über die Plattform finanziert werden.

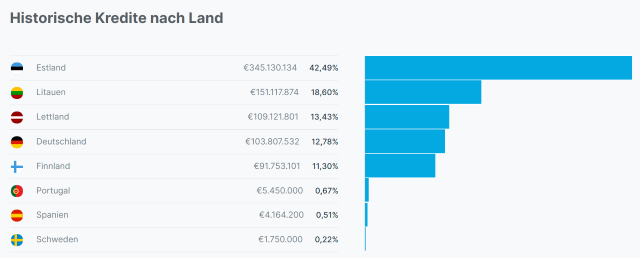

Die Bauten finden sich über verschiedene europäische Staaten verteilt: Neben dem Hauptstandort Estland sind dies unter anderem Litauen, Deutschland, Lettland, Finnland, Spanien, Schweden und Portugal. Auch das Vereinigte Königreich soll in Kürze angebunden werden. Außerhalb Europas werden hingegen vergebens nach Investmentmöglichkeiten gesucht.

Dank dieses Konzepts ist EstateGuru 2024 einer der führenden P2P-Anbieter. Auch die mittlerweile 161.000 Anleger haben eine sehr positive Meinung und investieren kräftig. Kein Wunder, steckt das Unternehmen doch voller Expertise, wie sich am Beispiel des CEO Marek Pärtel zeigt: Der Gründer hat bereits umfangreiche Erfahrungen in der Immobilienwelt und auch selbst Projekte finanziert und organisiert.

Privatkredite in der Immobilienwelt sind nicht nur wegen der hohen Verzinsung von oft über 10 % p.a. attraktiv; sie bieten mit dem Gebäude selbst auch hervorragende Sicherheiten. Denn im Falle von Zahlungsunfähigkeit ist durch einen Grundbuchvermerk sichergestellt, dass EstateGuru sich die Immobilie aneignen darf. Nach erfolgtem Verkauf können dann die Investments der Anleger beglichen werden.

Alle wichtigen Daten im Überblick:

| Gegründet / Am Markt: | Oktober 2013 / Juni 2014 |

| Firmensitz: | Tallinn, Estland |

| Reguliert: | Ja (In Estland und Lettland nicht benötigt; in UK, Litauen, Finnland und Deutschland vorhanden) |

| CEO: | Mihkel Stamm / Marek Pärtel (Co-founder and Chairman) |

| P2P Kredite Rating 2024: | 60/100 | Siehe Rating |

| Finanziertes Kreditvolumen: | +840 Mio. Euro (Stand: 10/2024) |

| Anzahl Investoren: | +161.000 (Stand: 10/2024) |

| Rendite: | 10,26 % |

| Rückkaufgarantie: | Nein |

| Sekundärmarkt: | Ja |

| Bonus für Neuanmeldungen: | 0,5% Cashback [90 Tage] |

Wie sind so hohe Zinsen möglich?

Sie bieten Anlegern Zinsen, die oft jenseits der 10 % liegen. Wer mit Privatkreditanbietern wie EstateGuru bereits Erfahrungen gemacht hat, wird an dieser Stelle womöglich misstrauisch: Wenn ein Kreditnehmer bereit ist, derart hohe Zinsen zu zahlen, ist es oft mit der Sicherheit nicht weit her.

EstateGuru bietet aber durch die jeweilige Immobilie selbst deutlich bessere Sicherheiten als andere Anbieter. In der Praxis sind die Darlehen der Plattform zudem oft nur eine vergleichsweise kurze Finanzierungsmöglichkeit, sogenannte “Überbrückungskredite”.

Nach dem Abschluss der Bauarbeiten schichten die Bauherren oder -damen ihre Verbindlichkeiten dann in der Regel auf langfristige, deutlich günstigere Kredite um. Diese sind leider zu Beginn der Bauphase nur schwer zu bekommen – hier springt EstateGuru gezielt ein und bietet eine gute, wenn auch nicht ganz billige Lösung.

Das Konzept geht auf: Trotz der hohen Zinsen ist die Erfolgsstatistik beeindruckend! Unter den 6.700 Projekten im Gesamtwert von über 800 Millionen Euro, die zum Verfassungszeitpunkt finanziert worden sind, ist lediglich ein Einziges ausgefallen.

Wenn du ebenfalls von den 10 % Zinsen profitieren möchtest, dann melde dich jetzt über den Link an und profitiere von meinem EstateGuru Bonus.

Meine Erfahrungen mit EstateGuru

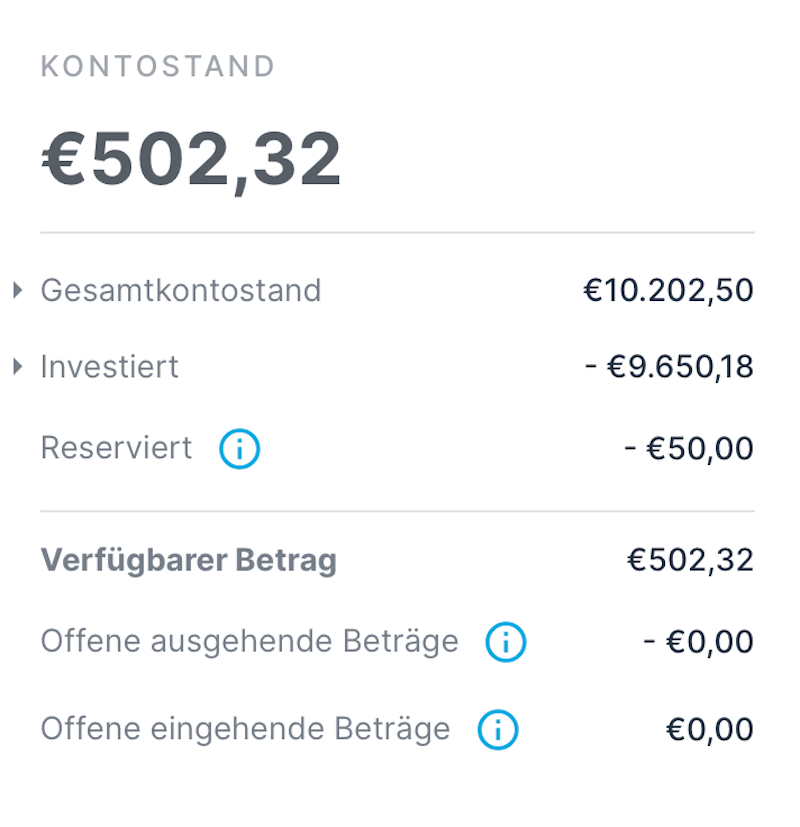

Ich selbst bin schon seit mehreren Jahren bei EstateGuru investiert und habe durchweg gute Erfahrungen gemacht. Aufgrund der positiven Ergebnisse habe ich meine Einlagen immer weiter erhöht und bin aktuell mit knapp 5.000 Euro dabei.

Diese Summe teilt sich auf 94 Kredite à 50 Euro – die Mindestsumme – auf. Davon sind vier Kredite im Status “Rückholung”, das heißt der Kreditnehmer konnte den Betrag nicht zurückzahlen. Die jeweiligen Gebäude oder Grundstücke werden nun veräußert, sodass ich noch auf die Rückzahlung meines Investments warten muss. Sorgen mache ich mir dabei allerdings nicht.

Das entspricht etwa 5 % meines Portfolios und damit dem Durchschnittswert der Plattform: Bei EstateGuru gelten 2024 etwa 5,8 % der Darlehen als “in Rückholung”. Ein akzeptabler Wert, der knapp über dem historischen Durchschnitt liegt. Da wir uns am Ende einer globalen Pandemie befinden, die die Finanzmärkte ordentlich durcheinander gewirbelt hat, ist dieser etwas erhöhte Wert in meinen Augen zu verschmerzen.

Dabei hat EstateGuru viel Erfahrung mit der Rückholung solcher Ausfälle: satte 9,6 % Rendite wurden in der Vergangenheit erzielt, wenn bei einem Kredit eine Rückholung nötig war.

Hohe Sicherheit durch niedrige Beleihung

Die guten Rückholungsergebnisse von EstateGuru beruhen nicht nur auf der Tatsache, dass wertvolle Immobilien als Sicherheiten dienen. Es werden auch auf eine “niedrige Beleihung” geachtet. Das bedeutet in der Praxis, dass der Wert der Immobilie den Kreditwert deutlich übersteigt.

Handelt es sich zum Beispiel um ein Darlehen in Höhe von 750.000 Euro, muss der Kreditnehmer als Sicherheit ein Gebäude oder Grundstück im Wert von mindestens 1 Million Euro zur Verfügung stellen. Ein unabhängiger Gutachter stellt sicher, dass die Sicherheit diese Summe auch wirklich erreicht.

Kann der Kreditnehmer das Darlehen nicht wie geplant zurückzahlen, übernimmt EstateGuru die Sicherheit im Wert von 1 Million. Diese wird veräußert, um die Ausstände der Investoren zu decken. Dabei muss EstateGuru lediglich 750.000 Euro – die ursprüngliche Kreditsumme – einnehmen.

Gut zu wissen:

EstateGuru kürzt die Beleihungsquote mit “LTV” (“Loan to Value”) ab. Dieser Wert ist bei sämtlichen Krediten der Plattform angegeben.

Diese Beleihungsquote liegt derzeit sogar noch weit unter den in meinem Beispiel genannten 75 %. Lediglich 60 Prozent der Sicherheiten werden im historischen Durchschnitt erzielt. Die niedrige Quote in Kombination mit dem erfahrenen EstateGuru-Team hat sich in der Vergangenheit bewährt: Mehr als 99 % der Rückholungen verliefen erfolgreich und haben den Anlegern sogar noch Gewinne beschert.

Aufgrund der hohen Kreditausfälle aktuell bei EstateGuru investiere ich mein Kapital aktuell in Viainvest. Bei Viainvest erziele ich über 13% Zinsen und damit deutlich mehr als bei EstateGuru. Als Willkommensbonus erhältst du nur über diesen Link 1 % Cashback nach 90 Tagen auf dein Invest.

So funktioniert die Rückzahlung in der Praxis

Zu meinen EstateGuru Erfahrungen zählen auch ausgefallene Kredite. Bei mehrjähriger Aktivität und Investitionen in hunderte von Krediten lässt sich das nicht vermeiden. Schauen wir uns einmal an, wie solche Ausfälle von der Plattform gehändelt werden:

Sie bieten Anlegern sehr umfangreiche Informationen zu den einzelnen Krediten. So auch zu Projekt Nummer 3049, einem Entwicklungskredit für ein Reihenhaus in Estland. Dieser wurde im Juni 2019 ausgegeben und umfasste lediglich 287.000 Euro über 12 Monate.

Für mein Investment von 50 Euro erhielt ich zuverlässig jeden Monat meinen versprochenen Zinsen ausgezahlt. Als sich der Kredit jedoch dem Ende zuneigte, konnte der Kreditnehmer keine neue Finanzierung finden und musste die Rückzahlung zuerst aufschieben. Kurze Zeit später, im September 2020, galt das Darlehen offiziell als “ausgefallen”.

Nun begann EstateGuru die Rückholung – und zwar extrem erfolgreich! Nach nur zwei weiteren Monaten konnte das als Sicherheit dienende Gebäude bereits zwangsverkauft werden. Die anderen Investoren und ich erhielten unsere Einlage inklusive einer attraktiven Rendite von immerhin 11,29 Prozent zurück. Diese lag etwas unter dem ursprünglich versprochenen Wert, da EstateGuru die Kosten für das Inkassoverfahren auf die Rendite umlegte.

Wichtig:

Inkasso ist nicht kostenlos – EstateGuru zieht die Kosten für die Rückholung eines Kredits von der Rendite der Investoren ab. In der Praxis verringert dies deinen Gewinn jedoch oft nur minimal.

Die durchschnittliche Dauer für eine solche Rückholung liegt bei etwa 9 Monaten. Auch bei einem anderen Fall ging es aber deutlich schneller, mit lediglich 6 Monaten. Bei diesem Kredit investierte ich ebenfalls 50 Euro in ein Gebäude in Lettland. Nach der Rückholung lag meine Rendite bei massiven 15,24 %!

Wie hoch ist das Risiko bei EstateGuru?

Privatkredite sind stets mit einem Risiko behaftet – anders wären die hohen Renditen nicht möglich. Kreditausfälle sind dabei in der Regel die größte Gefahr für das Geld der Investoren.

Kann ein Kreditnehmer die geliehene Summe nicht oder nur teilweise zurückzahlen, muss die jeweilige P2P-Plattform sich um die Rückholung kümmern. Manche Anbieter bieten auch eine Rückkaufgarantie an (bei Immobilien aufgrund der wertvollen Sicherheiten und hohen Kreditsummen nicht sinnvoll) oder lassen die Investoren mit ihren Verlusten allein.

Sie haben in der Vergangenheit bewiesen, dass diese Rückholung bei Ausfällen ausgesprochen gut funktioniert. Sei es aufgrund der Expertise des Unternehmens oder dank der Vorzüge der Immobilienbranche: Investoren haben nur in einem einzigen von mehr als 3000 vergebenen Krediten ihre Einlage nicht vollständig zurückerhalten.

Das liegt unter anderem an der positiven Aufteilung des Kreditportfolios: mehr als 50 % der Projekte auf EstateGuru zählen zur Kategorie “Wohngebäude”. Diese sind in vielen Fällen bereits errichtet und sollen fertig ausgebaut werden oder es wird eine Sanierung durchgeführt. Ein solcher Zustand erlaubt im Fall der Fälle eine schnelle und lukrative Zwangsversteigerung.

Auch die Aufteilung der Kreditarten trägt zur Risikovermeidung bei: Überbrückungskredite machen mit 44 % die Mehrzahl aus. Sie zeichnen sich meist durch besonders hochwertige (weil schon weitgehend fertiggestellte) Sicherheiten aus.

Entwicklungskredite sind Darlehen zur Erschließung eines Grundstücks o.Ä., also das “klassische” Bauvorhaben. Da es hier mit der Sicherheit schnell eng werden könnte, bieten die Verantwortlichen oft andere, bereits fertiggestellte Gebäude an.

Geschäftskredite im Immobilienmarkt: Die Rolle von EstateGuru

Auch bei Geschäftskrediten werden solche “unbeteiligten” Gebäude als Sicherheit eingesetzt, um einen Kredit zu erhalten. Dieser muss dann jedoch nicht für Immobilienprojekte eingesetzt werden. Der Kreditnehmer ist hier frei und kann das Geld zum Beispiel für den Einkauf von Material oder eine Expansion seines Unternehmens einsetzen. Solche Geschäftskredite zeichnen sich in der Regel durch eine extrem geringe Beleihungsquote aus.

Immobilien unterliegen darüber hinaus immer den Schwankungen des örtlichen Marktes. Dies kann zu weiteren Risiken für Investoren führen. Daher ist es besonders wichtig, auf die Herkunft und Art der Kredite zu achten.

Aktuell ist Deutschland die Nummer 1 auf der EstateGuru Liste. In keinem anderen Land werden höhere Summen über die Plattform finanziert. Viele deutsche Anleger können ihre jeweilige Marktkenntnis dabei nutzen, um die idealen Kredite zu finden.

Um Investoren die bestmögliche Datenbasis zu liefern, stellt EstateGuru umfangreiche Dokumente zu jedem Projekt bereit. Dazu zählen Bewertungsgutachten, Business-Pläne und mehr. Auch die Adresse ist bekannt, sodass du dir ein Bauvorhaben sogar persönlich ansehen könntest.

Aufgrund der hohen Kreditausfälle aktuell bei EstateGuru investiere ich mein Kapital aktuell in Viainvest. Bei Viainvest erziele ich über 13% Zinsen und damit deutlich mehr als bei EstateGuru. Als Willkommensbonus erhältst du nur über diesen Link 1 % Cashback nach 90 Tagen auf dein Invest.

EstateGuru und die Steuer? So funktioniert’s!

Gewinne aus Investments sind generell steuerpflichtig – EstateGuru ist dabei keine Ausnahme. Die Plattform macht es dir jedoch sehr einfach, die nötigen Informationen an das Finanzamt weiterzuleiten.

Wichtig:

Gewinne bei EstateGuru sind steuerpflichtig! Übersteigen deine Einnahme den Freibetrag, musst du Steuern abführen. Wende dich im Zweifel an deinen Steuerberater.

Durch einen Klick auf “Kontoauszüge” erreichst du eine eigene Seite, die dir das Ausstellen passender Nachweise ermöglicht. Gib hier einfach den gewünschten Zeitraum ein und schon kannst du ein passendes PDF herunterladen.

Die Gesamtsumme gibst du in deiner Steuererklärung, in der Anlage KAP, an. Bist du verheiratet, müssen beide Partner diesen Bogen ausfüllen. Ein Freistellungsauftrag existiert bei EstateGuru nicht, sodass du selbst für die korrekte Angabe deiner Gewinne verantwortlich bist.

Für die meisten Anleger sollte die Angabe deiner Gewinne recht einfach abgeschlossen sein. Bei Fragen zu den Details solltest du dich an deinen Steuerberater wenden.

Die Auto-Invest-Funktion erleichtert das Anlegen

Sie verfügen über eine leistungsfähige Auto-Invest-Funktion. Mit dieser kannst du dein Geld automatisch, anhand deiner Einstellungen, anlegen. Dadurch musst du nicht mehr selbst jeden einzelnen Kredit auswählen und sparst dir viel Arbeit.

Die Plattform bietet dir dazu zwei vorgefertigte Einstellungen: “Konservativ” und “Ausgewogen”. Sie unterscheiden sich vor allem hinsichtlich der Einbindung riskanterer Märkte wie Spanien und höhere Renditen.

Außerdem hast du mit dem Reiter “Individuell” die Möglichkeit, deine eigenen Einstellungen vorzunehmen. Hier kannst du wichtige Werte wie die minimale Verzinsung, die Laufzeit oder die Art der Kredite festlegen. Auch einzelne Länder kannst du hier gezielt ausschließen oder einbinden.

Unter der Abkürzung “LTV” (“Loan to value”) findest du die Beleihungsquote, also den Wert des Kredits im Vergleich zum Wert der Sicherheit. Ich persönlich habe mit einem Wert von maximal 70 % gute Erfahrungen gemacht.

Die Mindestsumme pro Kredit liegt bei 50 Euro. In meinen Augen lohnt sich ein Erhöhen dieses Betrages erst, wenn du mit Beträgen jenseits der 10.000 Euro bei EstateGuru aktiv bist.

Unter dem Punkt “Sicherheiten” wähle ich ausschließlich “Erstrangig”: Kommt es zu einem Ausfall und anschließendem Zwangsversteigerung, werden erstrangige Forderungen zuerst bedient. Gläubiger mit niedrigeren Rängen erhalten ihre Rückzahlung nur, wenn die Erstrangigen bereits erfüllt wurden.

Der Absatz “Stufenkredite” legt fest, ob du in mehrere Stufen des gleichen Projektes investieren möchtest. Du kannst solche Anlagen ausschließen, zulassen oder nur bis zu einem Grenzwert erlauben.

Zuletzt steht dir die Möglichkeit offen, die maximale Summe pro Kreditnehmer festzulegen. Du kannst sogar eine Reserve bestimmen, die auf deinem EstateGuru Account bleiben und nicht investiert werden soll.

Hast du alle Einstellungen deinen Wünschen entsprechend angepasst, musst du nur noch auf “Fertig” klicken. Dein Kapital wird in den folgenden Tagen wie angegeben investiert.

EstateGuru: Was sind die Vorteile?

- Kredite auf EstateGuru sind mit Immobilien gesichert. Die Ansprüche der Investoren sind dabei in der Regel “erstrangig”, das heißt: Bei Zahlungsausfall und Zwangsversteigerung werden die Anleger zuerst bezahlt. Erst danach können andere Gläubiger aus dem eventuell übrigen Kapital etwas zurückerhalten.

- Die Beleihungsquote ist bei den Projekten auf EstateGuru mit maximal 75 % sehr niedrig. Das bedeutet ganz konkret, dass die Sicherheiten deutlich mehr wert sind, als der eigentliche Kreditbetrag. Im Falle eines Zahlungsausfalls ist daher die Wahrscheinlichkeit sehr hoch, dass durch eine Zwangsversteigerung die notwendige Summe erzielt wird.

- EstateGuru hat umfangreiche Erfahrung in der Rückholung von Ausfällen. Dies hat das Unternehmen in der Vergangenheit eindrucksvoll unter Beweis gestellt: Nur in einem von mehr als 3000 vergebenen Krediten kam es zu einem Verlust für die Investoren!

- Die Plattform ist nutzerfreundlich gestaltet und glänzt mit umfangreichen Informationen zu allen Projekten. Auch die Auto-Invest-Funktion ist sehr praktisch und erleichtert dir das Investieren.

- EstateGuru ist ein seit Jahren aktives Unternehmen. Sie verfügen über mehrere Geschäftsstellen in unterschiedlichen Ländern und arbeiten gewinnbringend. Geprüfte Geschäftsberichte stellen zudem sicher, dass alles mit rechten Dingen zugeht.

- Immobilien sind, wie der Name schon sagt, nicht beweglich. Sie unterliegen daher den Schwankungen des örtlichen Marktes. Kommt es zu einer schweren Krise, können die Immobilienpreise in den Keller rutschen. Dann kann der gewinnbringende Verkauf der Gebäude, die als Sicherheiten hinterlegt werden, deutlich länger dauern.

EstateGuru: Was sind die Nachteile

Dies muss nicht unbedingt eine Gefahr für dein Investment darstellen; es bedeutet jedoch sicherlich eine starke Verzögerung der Rückzahlung. Anleger, die nur für einen begrenzten Zeitraum bei EstateGuru investieren wollten, könnten dann in Probleme geraten, da ihr Kapital noch gebunden ist.

- Auf EstateGuru wird eine kleinere Anzahl von Krediten als bei anderen Plattformen finanziert. Möchtest du breit gestreut anlegen, kann es eine Weile dauern, bis dein gesamtes Kapital investiert ist. Nutzt du nur den Mindestbetrag von 50 Euro pro Kredit und hast eine größere Summe zur Verfügung, sind einige Monate nötig.

- Ein Sekundärmarkt bietet dir die Möglichkeit, dein Investment vor Ablauf an anderen Investoren zu verkaufen. Hier werden jedoch 2 % Gebühren erhoben und die erfolgreiche Veräußerung ist nicht garantiert.

- Mit dem Instant-Exit-Programm bietet dir EstateGuru die Möglichkeit, sofort aus einem Investment auszusteigen und deinen Anteil an die Plattform selbst zu verkaufen. Hierbei werden jedoch stattliche 35 % Abschlag verlangt! Dieses Vorgehen eignet sich daher nur für absolute Notfälle.

Aufgrund der hohen Kreditausfälle aktuell bei EstateGuru investiere ich mein Kapital aktuell in Viainvest. Bei Viainvest erziele ich über 13% Zinsen und damit deutlich mehr als bei EstateGuru. Als Willkommensbonus erhältst du nur über diesen Link 1 % Cashback nach 90 Tagen auf dein Invest.

Mein Fazit: EstateGuru zählt zu den besten P2P-Plattformen

Unter den P2P-Anbietern sticht EstateGuru durch ungebrochen hohe Renditen, gute Sicherheiten und eine zuverlässige Performance hervor. Gerade, wenn es um Privatkredite im Bereich Immobilien geht, führt kein Weg an sie vorbei.

Während andere Anbieter wie Mintos, Bondora und Co. zum Beispiel während der Corona-Krise deutlich zu kämpfen hatten, lief das Geschäft bei EstateGuru nahezu unverändert weiter.

Dank der niedrigen Beleihung der Sicherheiten und EstateGuru’s jahrelanger Erfahrung gelang die Rückholung ausgefallener Kredite stets sehr gut; nur ein einziges Projekt unter den mehr als 3.000 bisher Finanzierten ist völlig ausgefallen! Andere Anbieter können von solchen Zahlen nur träumen.

Heute haben sie ein großes Portfolio, über 125.000 Anleger und arbeitet gewinnbringend. Kein Wunder, dass das Unternehmen aktiv expandiert und seit Kurzem auch mit einer Niederlassung in Deutschland vertreten ist.

Ein Restrisiko bleibt natürlich immer bestehen: Der Immobilienmarkt unterliegt Schwankungen und ist gegenüber Krisen nicht völlig unempfindlich. EstateGuru hat jedoch in der Vergangenheit gezeigt, dass sie das eigene Handwerk bestens beherrschen und Rückholungen meisterhaft abgewickelt werden.

Im Falle ernsthafter Krisen darf daher angenommen werden, dass investiertes Kapital nicht verloren ist. Sie würden die Veräußerung dann wohl zu einem Zeitpunkt durchführen, an dem sich die Marktlage wieder erholt hat. Das kann für Anleger theoretisch zu unangenehm langen Wartezeiten führen.

Ob die hohen Renditen von 9 bis über 11 % die Risiken wert sind, kannst natürlich nur du selbst entscheiden. EstateGuru nimmt jedoch völlig zu Recht eine führende Position unter den P2P-Anbietern ein und erreicht auch in meinem Ranking der Plattformen immer wieder die vorderen Plätze!

FAQ – Häufig gestellte Fragen

Achtung:

Dies ist keine Anlageberatung! Ich gebe lediglich meine persönlichen Erfahrungen und Einschätzungen zum Risiko bei EstateGuru wieder. Nur du selbst kannst entscheiden, ob ein Investment für dich sinnvoll ist.

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du hast noch kein Konto beim beliebten Broker Trade Republic und interessierst dich für die Depoteröffnung? Hier findest du eine Schritt-für-Schritt-Anleitung zur Anmeldung und einige wichtige Informationen, die du vor dem Start beachten solltest. Das Wichtigste in Kürze: Der beliebte deutsche Broker Trade Republic lässt sich nicht nur einfach verwenden; auch die Depoteröffnung läuft sehr […]

Die Altersvorsorge ist für viele Menschen ein sehr wichtiges Thema. Dabei gibt es zahlreiche Produkte, die die Auswahl erschweren können. Besonders beliebt sind ETF-basierte Lösungen, da sie eine günstige und transparente Möglichkeit bieten, für das Alter zu sparen. Die ETF-Rentenversicherung und der ETF Sparplan sind hier zwei prominente Modelle. Doch welches eignet sich besser für […]