Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

5 Flop P2P-Kredite Plattformen

Als Investor investiert man gerne sein Geld. Jedoch nur, wenn sich dieses Geld auch vermehrt. Dennoch gibt es P2P-Kredite-Plattformen, auf denen sich das Geld nicht vermehrt, sondern kontinuierlich weniger wird. Welche Plattformen das sind, das erfährst du in diesem Artikel.

Das Wichtigste in Kürze

- Was sind die schlechtesten P2P-Kredite-Plattformen zurzeit?

- Was macht diese Plattformen zu einem schlechten Investment?

- Und worauf sollte man als Investor achten, wenn man auf P2P-Plattformen investieren möchte?

Viele Gewinner, noch mehr Verlierer

Viele Möglichkeiten sein Geld zu vermehren bedeutet auch viele Möglichkeiten sein Geld zu verlieren – vor allem in der Welt der P2P-Kredite. Heute sehen wir uns einmal die P2P-Kredite-Plattformen an, die meiner Meinung nach ein schlechtes Verhältnis zwischen Risiko und Rendite aufweisen. Auf diesen Plattformen würde ich mein Geld nicht investieren.

Wichtig:

Bei diesem Ranking handelt es sich um keine Anlageempfehlung, sondern lediglich um meine persönliche Meinung.

Sehen wir uns nun einmal an, auf welchen Plattformen sich ein Investment nicht lohnt, begonnen mit dem für mich schlechtesten Anbieter.

Plattform Nr. 1: Crowdestor

Die Plattform Crowdestor zählte von 2020 bis zum Frühjahr 2021 zu meinen Top 10 P2P-Kredite-Plattformen. In dieser Zeit hat sie aber durchgehend einen der letzten Plätze eingenommen. Jedoch habe ich die Hoffnung in die Plattform Anfang 2021 endgültig aufgegeben, denn der große Verzug bei Rückzahlungen wurde einfach nicht besser.

Crowdestor hatte in der Vergangenheit zwar keine Schwierigkeiten, Firmen zu akquirieren, die an hoch verzinsten Krediten interessiert waren, jedoch große Probleme, ebendiese Kredite anschließend wieder einzutreiben. Die Zahlen haben sich mittlerweile so negativ entwickelt, dass weniger Kredite pünktlich gezahlt werden als jene, die 90 Tage im Verzug sind. Insgesamt sind mehr als doppelt so viele Kredite im Verzug, wie nicht im Verzug.

Unglücklicherweise bin auch ich immer noch mit zwei Projekten auf Crowdestor investiert. Mit einem Investment von 100 € hält sich dieser Verlust jedoch in Grenzen. Viele Investoren sind hier jedoch mit weitaus mehr Geld investiert, was die Sache deutlich schmerzvoller macht. Eine Rendite gab es für die meisten Investoren ebenfalls nicht. Doch auch wie bei allen anderen Investments kann man in so einer Situation nur lernen, um in Zukunft solche Fehler zu vermeiden.

Crowdestor hat nun auch ein neues Feature gestartet, das ähnlich wie Bondora Go & Grow funktionieren soll.

Anleger investieren hier jedoch nicht in ein Portfolio von hauseigenen Krediten, sondern in einen Kredit von Crowdestor selbst, um das Eigenkapital der Plattform zu stärken.

Als Dank für das Investment in diesen Kredit, erhalten Anleger eine festgeschriebene jährliche Rendite, die täglich ausgeschüttet werden soll. Dass das jedoch ein schlechtes Investment ist, sollte naheliegend sein. Denn eine Plattform, auf der Kreditnehmer ihre Kredite nicht zurückzahlen und auf der sich immer weniger Investoren registrieren, ist wohl alles andere als attraktiv.

Crowdestor bietet auch zwei weitere Flex-Produkte mit hohen Renditeversprechen an. Doch ich bezweifle stark, dass der P2P-Kredite-Anbieter auch hier seine Versprechen einhalten wird. Solch ein hohes Risiko gehe ich nicht ein.

Plattform Nr. 2: Bulkestate

Die Plattform Bulkestate ist zwar keine derart große Fehlinvestition wie Crowdestor, dennoch investiere ich auch hier aktuell nicht mein Geld. Das Konzept von Bulkestate ist ein ähnliches wie auf der Plattform Estateguru. Auch hier investieren Anleger in Immobilienprojekte mit erstrangiger Sicherheit.

Das Problem bei Bulkestate ist das Projekt-Volumen. Denn während Konkurrent Estateguru mittlerweile 20 Mio. € an Krediten jeden Monat finanziert, so lag diese Summer bei Bulkestate im Dezember 2021 gerade einmal bei 1,5 Mio. €.

Anhand der Grafik lässt sich allerdings schnell erkennen, dass diese 1,5 Mio. € ein Ausreißer nach oben waren und der Durchschnitt an finanzierten Krediten deutlich niedriger liegt, bei 500.000 €.

Wenige Projekte reduzieren nicht nur die generelle Auswahl, sondern erhöhen auch das Risiko für mich als Investor, denn bei fehlendem Wachstum kann ich nicht langfristig investieren. Und wenn ich als Anleger nicht langfristig investieren kann, läuft die Plattform große Gefahr, früher oder später eingestellt zu werden.

Plattform Nr. 3: Esketit

Esketit ist eine Plattform, für die ich noch nie große Sympathie übrig hatte. Das liegt bereits am Namen, den der Anbieter ausgewählt hat. Bei dem Namen “Esketit” handelt es sich um einen Ausdruck, der vom US-amerikanischen Rapper „Lil Pump“ geprägt wurde.

Solch eine Namensgebung lässt Investoren wie mich schnell an der Seriosität der Plattform zweifeln. Aber gerade beim Investieren spielt Seriosität und Vertrauenswürdigkeit eine übergeordnete Rolle und daher sollte hier weniger auf scherzhafte Komik gesetzt werden.

Neben dem fragwürdigen Namen gibt es auf der Plattform aktuell nur einen einzigen Kreditgeber bzw. eine Kreditgruppe, die „Cream Finance“. Das ist ein viel zu geringes Angebot für einen selbsternannten „Marktplatz“.

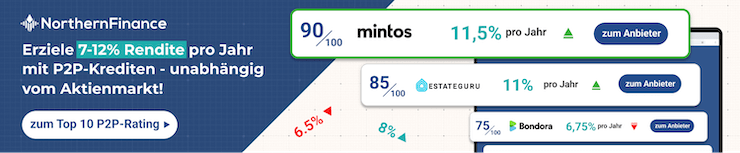

Zum Vergleich: der Marktplatz Mintos beherbergt 61 Kreditgeber.

Esketit bietet auch sonst keinerlei Features (z.B. Sicherheitsfeatures), die das Investieren auf der Plattform attraktiv machen würden. Aus diesem Grund investiere ich hier nicht mein Geld.

Plattform Nr. 4: Investly

Bei Investly handelt es sich um eine Plattform, bei der sich Investoren direkt an Rechnungsfinanzierung von Unternehmen beteiligen können.

Leider gibt es auch zu Investly kaum Statistiken, auf die sich Investoren beruhen können. Da ich allerdings selbst Statistiken zu sämtlichen Plattformen erstelle, konnte ich beobachten, dass Investly nur schwach aus der Coronakrise gekommen ist, während die Konkurrenz ihr Kreditvolumen teils zwei- oder dreistellig steigern konnte:

Investly ist in der gleichen Zeit um nur 35 % gewachsen und verfügt darüber hinaus über ein Kreditvolumen von nur 1,3 Mio. €, was für eine Plattform für P2P-Kredite viel zu klein ist. Diese beiden Faktoren machen es für mich als Investor nicht attraktiv langfristig auf der Plattform investiert zu sein.

Plattform Nr. 5: Auxmoney

Die fünfte und somit letzte Plattform im Ranking der schlechtesten P2P-Kredite-Plattformen ist Auxmoney. Seitdem der Konkurrent Lendico and die ING-Bank verkauft wurde und mittlerweile nicht mehr für Privatanleger zugänglich ist, ist Auxmoney die letzte große Plattform für Konsumkredite aus Deutschland.

Das Problem bei Auxmoney ist einerseits die fehlende Information zu Kreditausfällen und Co., andererseits ist das Kreditmodell des Krediteanbieters eher beunruhigend. Denn auf der Plattform gibt es keine Kreditgeber-Firma, hier investieren Privatpersonen selbst in den Kredit einer anderen Privatperson.

Ein Beispiel: Wenn du als Investor auf Auxmoney in einen Kredit von Herrn Müller investierst, den er nutzt, um sich ein neues Auto zu kaufen, dann zahlst du einmalig 1 % Gebühren an Auxmoney für das Kredit-Scoring, mögliches Inkassso und weitere Kosten. So weit, so gut.

Wenn Herr Müller nun seinen Kredit nicht zurückzahlen kann oder will, hat Auxmoney keinen sonderlich großen Anreiz dein investiertes Geld durch ein Inkassoverfahren zurückzuholen, denn sollte sich herausstellen, dass der Fall zu kostspielig ist, kann sich Auxmoney kurzerhand dazu entscheiden, den Kredit einfach ausfallen zu lassen – sie selbst wurden ja bereits bezahlt. Als Investor gehst du leer aus.

Das Risiko für Kreditgeber ist demnach auf Auxmoney höher als bei anderen Plattformen. Anbieter wie Mintos und Co. schalten einen Kreditgeber dazwischen, der Investoren den Kredit wieder abkaufen muss. Der Kreditgeber hat hier einen größeren Anreiz, starke Kreditgeber aufzunehmen und auch, das Geld von Kreditnehmern wieder einzuholen. Diese Faktoren senken das Ausfallrisiko für Investoren deutlich stärker als im Modell von Auxmoney.

Die Tatsache, dass Auxmoney nun keinerlei Zahlen zu Kreditausfällen vorlegt, hält mich als Anleger meilenweit von einem Investment auf der Plattform fern!

Fazit: Vorsicht bei den Flop P2P-Krediten Plattformen

Die P2P-Kredite-Anbieter in diesem Ranking bieten für mich allesamt keine attraktiven Plattformen für ein Investment. Oft fehlen stützende Statistiken, das nötige Kreditvolumen bzw. Angebot oder schlichtweg die Seriosität. Es gilt daher so wie bei jedem Investment darauf zu achten, im Vorfeld ausreichend Informationen einzuholen, um am Ende des Tages sein Geld nicht in den Sand zu setzen.

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]