Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

In P2P-Kredite investieren: Was musst du über P2P-Kredite wissen?

P2P-Kredite haben sich in den letzten Jahren zu einer beliebten und attraktiven Anlageklasse entwickelt. Kein Wunder, bieten sie doch hohe Renditen, gute Liquidität und einfache Handhabung.

Immer mehr Anleger entscheiden sich daher für ein Investment und nutzen P2P-Kredite als passives Einkommen oder zum Vermögensaufbau. Aber ist wirklich alles Gold, was glänzt? Mithilfe meiner langjährigen Erfahrung im Bereich Privatkredite will ich diese Frage heute genau beantworten.

Wir werfen dazu einen Blick auf die typischen Vor- und Nachteile von P2P-Krediten und beleuchten auch die besondere Rolle der Anbieter, die sich um die Vermittlung kümmern. Damit hast du alle Werkzeuge zur Hand, um für dich selbst zu entscheiden, ob diese lukrative – aber riskante – Anlageklasse für dich geeignet ist!

Das Wichtigste in Kürze

- P2P-Kredite sind Darlehen, die nicht von einer Bank vergeben werden. Mehrere Privatanleger finden sich zusammen, um die Kredite zu finanzieren

- Kreditnehmer und -Geber treffen sich auf P2P-Plattformen, die den Zahlungsverkehr abwickeln und Sicherheit bieten

- Kreditausfälle und andere Gefahren machen Privatkredite riskant. Durch hohe Renditen lohnen sie sich dennoch, wenn du einige Grundregeln befolgst

- Dank regelmäßiger Zahlungen eignen sich P2P-Kredite als passives Einkommen

Was sind eigentlich P2P-Kredite?

Um Kredite bei traditionellen Banken aufzunehmen, müssen Sicherheiten geliefert, eine Bonitätsprüfung geschafft und zahlreiche Unterlagen ausgefüllt werden. Für viele Menschen, vor allem in wirtschaftlich schwächeren Situationen, sind diese Hürden nur schwer zu überwinden.

P2P-Kredite bieten hier eine Alternative: Sie werden nicht von Banken, sondern durch Privatinvestoren vergeben. Ihre Anforderungen sind drastisch reduziert und somit für die Kreditnehmer leicht zu schaffen – im Gegenzug werden jedoch vergleichsweise hohe Zinsen fällig. Die Investoren freut dies wiederum, denn wer Privatkredite finanziert, kann mit hohen Renditen rechnen.

Wenn wir in P2P-Kredite investieren, übernehmen wir kein ganzes Darlehen! Mehrere Anleger steuern jeweils einen kleinen Teil der Gesamtsumme bei. Dadurch reduziert sich unser Risiko: Wir können kinderleicht in dutzende oder hunderte von Krediten gleichzeitig investieren! Selbst, wenn einmal einer davon ausfallen sollte, hält sich der Schaden in Grenzen.

Tipp:

Jeder Kredit ist mit einem Ausfallrisiko verbunden. Teile dein Investment daher auf möglichst viele Darlehen auf, um die Gefahr zu minimieren.

Entstehungsgeschichte: So kamen P2P-Kredite auf

Wir können heute problemlos große Beträge in Privatkredite anlegen oder P2P-Kredite als passives Einkommen nutzen. Die Anfänge der Branche waren jedoch deutlich kleiner und unspektakulärer: Die erste Plattform, die gezielt Kreditsuchende und Investoren zusammenbrachten, startete 2005.

Erste Erfolge stellten sich zwar ein, aber P2P-Kredite erhielten zu Beginn kaum Aufmerksamkeit. Das änderte sich mit der Finanzkrise des Jahres 2008! Nicht nur, dass es in dieser Zeit fast unmöglich wurde, Kredite von Banken zu erhalten – große Geldhäuser gingen pleite und das Vertrauen der Verbraucher in die Finanzwelt war nachhaltig gebrochen.

P2P-Kredite bildeten eine natürliche Lösung für diese Probleme, denn sie umgingen den traditionellen Bankensektor völlig. Kein Wunder, dass die Finanzkrise eine Sternstunde für die noch junge Branche war!

Zahlreiche P2P-Unternehmen wurden zu diesem Zeitpunkt gegründet oder erdacht, so zum Beispiel das heutige Schwergewicht Bondora. Andere Anbieter konnten ihre Kreditsummen und Gewinne drastisch erhöhen. Im Vergleich mit den gewaltigen Ausfällen und Schäden der Finanzkrise konnten Privatkredite zwar nur einen verschwindend geringen Teil ausgleichen; die Feuertaufe war jedoch bestanden.

In den folgenden Jahren kam es zu einem stetigen Wachstum: Sowohl die Anzahl an Kreditnehmern, die sich um Darlehen bemühten, als auch der Investoren nahm weiter zu. Dabei zeigte die junge Branche bemerkenswerte Widerstandsfähigkeit und schnitt in folgenden Wirtschaftskrisen stets besser ab als andere Finanzprodukte.

So viel Gewinn ist machbar

Privatkredite kommen mit einem ernstzunehmenden Risiko daher, werden aber im Gegenzug auch mit hohen Renditen entlohnt. Trotz gelegentlicher Ausfälle bleibt daher – ausreichender Anlagezeitraum vorausgesetzt – in den meisten Fällen ein saftiger Gewinn übrig!

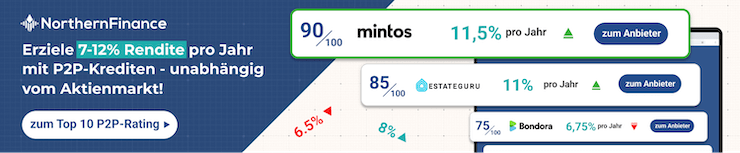

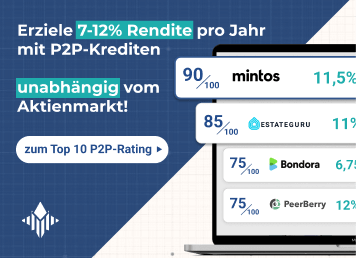

Aber wie viel kann man erwarten, wenn in Privatkredite investiert wird? Je nach gewählter Plattform, Laufzeit, Kreditart und Risiko lassen sich mit P2P-Krediten bis zu 15 % Rendite und mehr pro Jahr erzielen. Langfristig realistisch ist jedoch eher ein Wert um die 12 % p.A.

Sinkt der Erlös in den einstelligen Prozentbereich, wird es – meiner Meinung nach – schnell unrentabel! Für Renditen von 5, 6 oder selbst 8 Prozent könnte man problemlos andere Finanzvehikel nutzen, die gleichzeitig ein geringeres Risiko aufweisen.

Da vor allem Konsumkredite oft nur einige geringe Laufzeit von 4 oder 6 Wochen aufweisen, lassen sich zusätzlich starke Zinseszinseffekte realisieren: Bereits verdiente Zinsen werden dazu wieder reinvestiert und erzeugen selbst wiederum Zinsen. Die kurzen Intervalle zwischen zwei Auszahlungen begünstigen diesen Effekt und sorgen für beschleunigten Vermögensaufbau.

Anbieter Bondora treibt dieses Konzept mit seinem “Go & Grow”-Programm auf die Spitze: Hier werden die Zinsen sogar täglich ausgezahlt und sorgen so für schnelleres Wachstum des eigenen Portfolios.

Vor- und Nachteile von P2P-Krediten

Wenn wir in P2P-Kredite investieren, nutzen wir Anlageprodukt mit ganz eigenen Vor- und Nachteilen! Die Privatdarlehen sind kaum mit Aktien, ETFs und Co. zu vergleichen und folgen nicht immer den Entwicklungen der Wirtschaft.

Schauen wir uns diese Eigenheiten einmal im Detail an:

Diese Vorteile warten auf dich

- Einfacher Zugang zu Darlehen für die Kreditnehmer

- Hohe Renditen

- Gute Liquidität

- Diversifikation möglich

Aus Sicht der Kreditnehmer sind P2P-Kredite ein wahrer Segen! Wer keinen Zugang zu Banken hat oder von diesen aufgrund fehlender Sicherheiten kein Geld erhält, war in der Vergangenheit aufgeschmissen.

Durch Privatkredite haben Millionen von Menschen Zugang zu finanziellen Mitteln, um Anschaffungen zu ermöglichen oder schwierige Phasen zu überbrücken. Die recht hohen Zinsen fallen durch die meist kurzen Laufzeiten weniger ins Gewicht, als es auf den ersten Blick scheinen mag.

P2P-Kredite werden daher oft zum Kauf von Konsumgütern eingesetzt, sodass nicht auf die nächste Gehaltszahlung gewartet werden muss (sog. “Payday-loans”). Auch wer umschulden muss oder dringend Geld braucht, greift oft zu den Privatdarlehen.

Für Anleger ist es ebenso vorteilhaft, in P2P-Kredite zu investieren. Sie bieten sehr ansprechende Renditen und glänzen oft genau dann, wenn andere Finanzprodukte schlecht abschneiden! So haben Privatkredite etwa in vergangenen Krisen gezeigt, dass sie sich von widrigen Umständen kaum beeinflussen lassen.

Gleichzeitig bieten vor allem die kurzfristigen Konsumkredite eine hohe Liquidität: Oft erhalten wir unser Investment inklusive der Zinsen schon nach 30 Tagen zurück! Dadurch ist es möglich, P2P-Kredite als passives Einkommen zu nutzen, da sie regelmäßigen Cash-Flow produzieren.

Durch die zahlreichen Anbieter, verschiedenen Nationen und unterschiedlichen Kreditklassen bieten sich außerdem gute Möglichkeiten zur Diversifikation. Sogar weniger riskante P2P-Kredite, etwa im Bereich Immobilien, stehen zur Verfügung.

Nachteile von P2P-Krediten

- Ausfallrisiko

- Mögliche Insolvenz von Kreditanbahnern

- Mögliche Insolvenz von Plattformen

P2P-Kredite sind sicherlich kein perfektes Anlageprodukt; sie haben einige Risiken vorzuweisen, allen voran die Gefahr von Ausfällen. Denn die Kreditnehmer werden meist nicht grundlos von etablierten Banken abgewiesen! Oft sieht es mit den Sicherheiten und der Zahlungsmoral nicht gerade rosig aus.

Die unterschiedlichen Anbieter von P2P-Krediten gehen ganz verschieden mit diesem Problem um. Während einige Plattformen sogenannte Rückkaufgarantien bieten, und einen Ausfall so kompensieren, belassen andere Unternehmen den Verlust beim Anleger.

Gut zu wissen:

Eine Rückkaufgarantie schützt dich vor Kreditausfällen. Hier verpflichtet sich die Plattform, die Schulden eines Kreditnehmers zu begleichen, falls dieser nicht mehr zahlen kann.

Als Investoren bleibt uns nichts anderes übrig, als in die Einschätzung der P2P-Plattform zu vertrauen. Denn diese bewertet die Bonität der Kreditnehmer. Erfahrungen sind in der noch jungen Branche jedoch begrenzt, sodass es hier immer wieder zu Fehlern kommt.

Das geringe Alter der P2P-Kredite führt auch zu weiteren Unsicherheiten: Was bei schweren Krisen passiert, wer wann haftet und ob sich Anleger auf die Garantien der Anbieter im Zweifel verlassen können, bleibt ungewiss.

Totalausfälle von Kreditanbahnern sind zwar die absolute Ausnahme, kamen jedoch bereits vor und haben Anleger mit großen Verlusten zurückgelassen. Wer P2P-Kredite als passives Einkommen nutzt oder große Teile seines Vermögens hier einsetzt, nimmt ein erhebliches Risiko in Kauf.

Die Insolvenz einer P2P-Plattform ist ein weiteres Schreckensszenario, das drohen kann, wenn wir in P2P-Kredite investieren. Obwohl dieser Fall bisher noch nicht eingetreten ist und die einzelnen Anbieter über Sicherheitsmechanismen verfügen, ist ein solcher Ausfall möglich. Da die Unternehmen überwiegend im Ausland ansässig sind, ist fraglich, welche Chancen auf eine Entschädigung die Anleger im Ernstfall hätten.

Wie werden P2P-Kredite vermittelt?

Da sich bei P2P-Krediten mehrere Investoren zusammenfinden, um ein Darlehen zu finanzieren, ist die Organisation nicht ganz einfach. Anbieter für Privatkredite stellen zu diesem Zweck Online-Plattformen bereit, auf denen offene Kredite gefunden und unser Kapital in diese angelegt werden kann.

Hier gibt es zwei unterschiedliche Vorgehensweisen: Anbieter wie EstateGuru, Kviku oder Bondora sind Kreditanbahner, d.h. sie vergeben die Darlehen direkt an die Kreditnehmer. Auf ihren Webseiten investieren wir daher direkt in solche Kredite.

Es gibt jedoch auch Marktplätze wie Mintos, auf denen dutzende von Kreditanbahnern ihre Darlehen zum Investment anbieten. Die Plattformen treten dabei nur als Vermittler zwischen Anlegern und Vergabe-Unternehmen auf.

Egal, für welche Variante wir uns entscheiden: Wollen wir in P2P-Kredite investieren, beginnt unsere Reise stets mit der Anmeldung bei einem der vielen Anbieterr. Ist unser Account freigeschaltet, lässt sich dieser im nächsten Schritt mit Geld von unserem Bankkonto aufladen, welches wir anschließend in konkrete Darlehen anlegen können.

P2P-Unternehmen wie Bondora, Mintos oder EstateGuru bieten aber nicht nur den Marktplatz für solche Kredite; sie prüfen die Bonität der Personen, die sich um ein Darlehen bemühen (oder lassen diese durch Dritte prüfen).

Mit diesen Informationen können Anleger im Anschluss abschätzen, ob sich das Risiko bei einem P2P-Kredit lohnt oder, im Verhältnis zur Verzinsung, zu hoch ist. Bonitätsprüfungen sind somit ein sehr wichtiger Bestandteil solcher Investments und für die Sicherheit unseres Kapitals unabdingbar.

Haben wir einen P2P-Kredit mit dem richtigen Maß an Risiko vs. Rendite entdeckt, können wir einen gewünschten Betrag dort investieren. Je nach Vertragsform werden uns in der Folge regelmäßig Zinsen ausgezahlt, oder am Ende der Laufzeit einmalig der Betrag plus Zinsen zurücküberwiesen.

In den meisten Fällen funktioniert diese Rückzahlung reibungslos; es kommt jedoch auch regelmäßig zu Zahlungsausfällen, wenn der Kreditnehmer seine Raten nicht, oder nicht rechtzeitig begleichen kann. Auch in diesen Fällen kommen die P2P-Plattformen ins Spiel!

Denn wenn wir in P2P-Kredite investieren, müssen wir die ausstehenden Zahlungen nicht selbst eintreiben – der jeweilige Anbieter beauftragt Inkasso-Unternehmen mit der Rückholung. Auf diese Weise kann oft noch einiges an Kapital gerettet werden, sodass unser Risiko weiter sinkt.

Digitales Investieren

Privatkredite sind ein sehr junges und entsprechend modernes Finanzprodukt. Daher ist es kaum überraschend, dass wir ausschließlich Online in P2P-Kredite investieren. Die einzelnen Anbieter glänzen dabei häufig mit interessanten Apps und sinnvollen Zusatzfunktionen.

So haben nahezu alle Plattformen eine Auto-Invest-Funktion im Angebot. Dieses Feature erlaubt es uns, automatisch in Privatkredite zu investieren, die unseren Kriterien entsprechen.

Dazu können wir Faktoren wie Laufzeit, Verzinsung, Kreditart und mehr in einem Online-Portal einstellen. Auch der Betrag, der in einen einzelnen P2P-Kredit fließen soll, lässt sich hier bestimmen.

Wurde ein P2P-Kredit zurückgezahlt, kann die gesamte Summe (inklusive eingenommener Zinsen) erneut angelegt werden. Da wir uns nicht selbst um Auswahl und Investment kümmern müssen, kann uns die Auto-Invest-Funktion vieles erleichtern.

Auch die Steuererklärung erleichtern uns viele Plattformen bereits! Durch automatisierte Steuerberichte können wir mit wenigen Klicks die notwendigen Dokumente erhalten, um unser Finanzamt zufriedenzustellen. Denn: Privatkredite zählen zu den Kapitalerträgen und müssen entsprechend versteuert werden.

Gut zu wissen:

Gewinne aus P2P-Krediten zählen zu den Kapitalerträgen. Sie müssen bei der Steuererklärung angegeben werden. Wird der jeweilige Freibetrag überschritten, fallen Kapitalertragssteuer, Soli und Kirchensteuer an.

Für wen eignen sich Privatkredite?

Es gibt kein “perfektes Finanzprodukt”, dass jeden Anleger reich macht. Es gilt immer, auf die eigenen Ziele und Möglichkeiten zu blicken und eine passende Strategie zu entwickeln. In P2P-Kredite zu investieren, kann jedoch ein sinnvoller Teil einer solchen Vorgehensweise sein!

Aufgrund ihrer hohen Rendite eignen sich Privatkredite hervorragend zum Vermögensaufbau. Sie sind jedoch auch immer mit einem Grundrisiko verbunden. Daher sollten sie lediglich einen kleinen Teil unseres Portfolios ausmachen.

Auch, wenn wir P2P-Kredite als passives Einkommen nutzen wollen, sollten wir es nicht übertreiben: Hier ist ebenfalls eine ausreichende Diversifikation unserer Anlagegüter erforderlich! Wenn wir über weitere Investments in anderen Bereichen verfügen, ist unser Vermögen deutlich besser geschützt. In diesen Fällen sind P2P-Kredite eine sinnvolle Beimischung, die hohe Gewinne verspricht. Wenn du wissen möchtest, welcher Anbieter der beste für dich ist, dann lese dir jetzt das P2P-Kredite Ranking durch.

Fazit: P2P-Kredite passen zu dir, wenn…

Privatkredite sind ein spannendes Investment, das hohe Renditen verspricht, jedoch nicht ganz ungefährlich ist. Durch ihre besondere Struktur haben sich P2P-Kredite in der Vergangenheit als gute Wahl herausgestellt: Besonders, wenn Wirtschaft und “klassischer Finanzsektor” in einer Krise steckten, schnitten die Privatdarlehen gut ab.

Der P2P-Markt durchlief bereits einige kleinere Krisen. Auch Ausfälle von Kreditanbahnern waren zu verzeichnen und brachten zahlreichen Anlegern herbe Verluste ein. Wer jedoch auf ausreichende Diversifikation achtete, konnte trotz gelegentlicher Einbrüche Gewinne erzielen.

Daher lässt sich sagen: P2P-Kredite als passives Einkommen oder zum Vermögensaufbau können durchaus sinnvoll sein. Es ist jedoch darauf zu achten, dass unser Kapital auf verschiedene Plattformen und Kreditarten aufgeteilt ist.

Gleichzeitig sollten wir keine zu hohen Summen in einzelne Kredite investieren, sondern stattdessen auf möglichst viele Darlehen setzen. Kommt es zu einem Ausfall, hält sich unser Schaden somit in Grenzen.

Haben wir zusätzlich nur einen kleinen Teil unseres Vermögens für P2P-Kredite eingesetzt, sinkt unser Risiko weiter. In einem gut diversifizierten Portfolio sind P2P-Kredite eine lukrative Möglichkeit, hohe Renditen zu erzeugen!

FAQ – Häufig gestellte Fragen

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]