Auch wenn auf anderen Seiten von einem Neukundenbonus die Rede ist, gibt es aktuell keinen Scalable Capital Bonus. Der Online-Broker lockt aktuell mit 2,6 % Zinsen auf dein nicht investiertes Kapital. Klicke hier, um direkt einzusteigen und dir die monatlichen Zinsen zu sichern! Wenn du dir dennoch einen attraktiven Bonus sichern möchtest, solltest du einen Blick […]

Der große Sparplan Vergleich: deine Top-Anlagen (2024)

Mit verhältnismäßig geringen Beträgen bereits investieren und auf seine finanzielle Zukunft einzahlen? Einen unabhängigen Inflationsausgleich schaffen und so ruhig in kommende Krisenjahre gehen? Ein passives Einkommen aufbauen? Die Antwort auf die Fragen lautet: Sparpläne. Damit du aber nicht ziellos durch den Angebots-Dschungel der hunderten verschiedenen Sparpläne laufen musst, handelt es sich bei diesem Artikel um einen Sparplan Vergleich, um dich auf deiner Suche zu unterstützen.

Das Wichtigste in Kürze:

- Sparpläne gehören mit zu den beliebtesten Anlageklassen im Jahr 2024

- Vor allem bei jüngeren Anlegern steigt, durch geringe Anfangsinvestitionen, die Beliebtheit

- Die verschiedenen Arten der Sparpläne bieten ihre jeweiligen Vor- und Nachteile, je nach Anlagezweck

Was ist ein Sparplan

Das Wort wird häufig gebraucht, auch wenn nicht jeder weiß, was genau ein Sparplan jetzt eigentlich ist. Zeit, sich die genaue Definition einmal näher anzusehen.

Ein Sparplan ist eigentlich nur ein Vertrag zwischen einem Anleger (dir) und einer Bank oder Kapitalgesellschaft. Dabei sieht der Vertrag eine regelmäßige Einzahlung von dir auf eine selbstgewählte Kapitalanlage. Dabei können diese Kapitalanlagen stark variieren. Das geht von Wertpapieren über Fonds bis hin zu nachhaltige ETFs.

Die Höhe der Einzahlung hängt dabei von dir ab. Manche Banken oder Kapitalgesellschaften fordern einen Mindestbeitrag, andere hingegen (vor allem sogenannte Neo-Broker) setzten darauf, dass du bereits seit einem Euro im Monat regelmäßig investieren kannst. Die Ziele bei Sparplänen können dabei völlig unterschiedlich aussehen:

- Aktives Sparen durch das Einzahlen auf einen Sparplan. Ziel ist es, sein Geld nicht wie früher üblich einfach beiseitezulegen, wo es an Geld verliert, sondern durch das aktive Investieren auf einen Sparplan einen Inflationsausgleich zu schaffen und so den Wert seines Geldes zu erhalten.

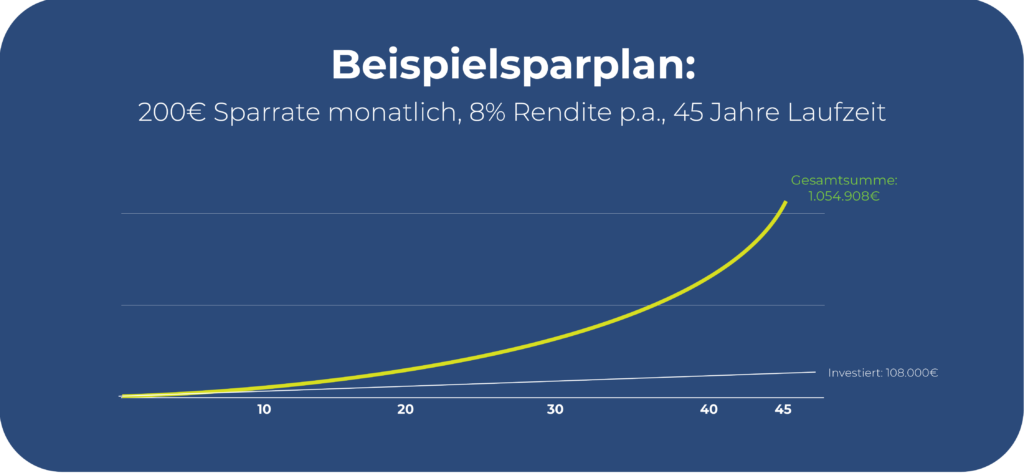

- Immer mehr Anleger träumen von einer vergleichsweisen hohen Altersvorsorge (sog. Aktienrente) durch Ihre Sparpläne. Durch das kontinuierliche Ansparen und im besten Falle Vermehren von Geld in Sparplänen, soll sich so eine Rücklage aufgebaut werden

- Das letzte Ziel, welches als schlichtweg “der Traum” angesehen wird, ist das Aufbauen eines passiven Einkommens durch Sparpläne. Die Idee hinter der zusätzlichen Einkommensquelle ist dabei, aus der Rendite, welche man durch das Investieren erhält, sich ein passives Einkommen aufzubauen.

Ganz egal, mit welchem Ziel oder Motivation du einen Sparplan beginnen möchtest, mit dem Lesen dieses Artikels bist du auf dem richtigen Weg. Nun willst du sicher erfahren, was die verschiedenen Arten von Sparplänen sein können!

5 Verschiedene Arten von Sparplänen

Wie bereits angesprochen, können die Arten von Sparplänen überaus vielfältig sein. Du sollst nun einen genauen Einblick bekommen, welche Sparpläne es gibt und über die entsprechenden Vor- und Nachteile!

Banksparplan

Der Banksparplan gilt ein wenig als “Mutter aller Sparpläne”. Sozusagen der Ausgangspunkt für alle darauf folgenden Sparpläne. Der Grundgedanke ist, dass Banken mit ihren Kunden einen Vertrag abschließen, welcher eine festgelegte monatliche Sparrate, einen jährlich garantieren Festzins oder eine variable Verzinsung beinhaltet. Bei Vertragsschluss steht also schon fest, mit welchem Betrag man am Ende der Laufzeit rechnen kann.

Diese Art von Sparplänen existieren tatsächlich nur noch sehr vereinzelt, aber es gibt sie noch. Vor allem Sparkassen bieten sogenanntes “Prämiensparen” an.

| Vorteile | Nachteile |

| Festgelegte Zinssätze und erwartbare Beträge | Teilweise sehr niedrige Abzinsung, sodass der Endbetrag eher gering ausfällt |

| Unabhängig von wirtschaftlichen Einflüssen | Sehr unflexibel – frühes Aussteigen teils nicht möglich / sinnvoll und keine Reaktion auf Marktveränderungen |

| “Klassische” Banken statt Neo-Brokern | Abhängig von Bank, bei welcher der Sparplan liegt – Risiko einer Insolvenz beachten |

Der Aktiensparplan

Dieser Sparplan sieht die Besparung einer einzelnen Aktie in monatlichen Abständen voraus. Statt deiner Bank also monatlich einen gewissen Betrag zu senden, investierst du über einen sogenannten Broker. Dieser bestimmte Broker bietet dir dann die Möglichkeit, Aktien zu erwerben. Bei den meisten Brokern, und vor allem den Neo-Brokern wie den beiden größten deutschen Scalable Capital vs. Trade Republic, kannst du dies sogar nahezu kostenlos machen.

Je nachdem, wie hoch dein monatlicher Sparauftrag sein soll, kaufst du selbstverständlich immer nur einen Bruchteil einer Aktie. Das hat zur Folge, dass es dir möglich ist, in jedes Unternehmen zu investieren, selbst in Tech-Giganten wie bspw. Apple oder Nvidia.

Neben der Dividende der Unternehmen solltest du außerdem auf das jährliche Wachstum und die Marktkapitalisierung achten. Überlege hierbei genau, um welches Unternehmen es sich in deinem Aktiensparplan handeln soll. Vielleicht identifizierst du dich ja besonders für ein Unternehmen oder sonstiges.

| Vorteile | Nachteile |

| Hohe Dividende können zu einem passiven Nebeneinkommen führen. | Die Auswahl des richtigen Unternehmens kann häufig überfordernd sein, sodass man seine Entscheidung evtl. überstürzt oder erst gar nicht trifft. |

| Man kann durch das Investieren in Bruchteile der Aktien in jedes Unternehmen ganz gezielt investieren. | Durch den Fokus auf eine Einzelaktie ist man sehr von dieser abhängig. Krisen oder sonstige Veränderungen können große Auswirkung auf deinen Sparplan haben. |

| Flexibler als der Banksparvertrag, da man hier seine Investitionen, vor allem bei Neo-Brokern, selbst tätigen kann. | Das Investieren in eine einzelne Aktie lädt zum Zocken ein. Man ist auf der Suche und findet immer eine Aktie, welche vielleicht doch besser geeignet ist. Ein ständiges Umschichten und Umstellen des Sparplans, ist allerdings alles andere als sinnvoll. |

Der Fondssparplan

Was ist ein Fond und wie funktioniert dieses Fondssparen? Du kannst dir einen Fonds wie einen großen Topf vorstellen, in welchem unterschiedlichste Aktien und Anleihen sind. Ein Fondsmanager handelt dabei mit dem Geld des Anlegers und kauft, bzw. verkauft Anteile, sodass der Fonds profitabel bleibt.

Der Fondsmanager und sein Team sind also zuständig für die Verwaltung und das positive Abschneiden deines Sparplans. Du kannst Fonds ebenfalls über Broker jeder Art kaufen. Aber Achtung: Nicht jeder Fonds eignet sich als Sparplan-Variante.

Deinen Fonds kannst du anhand unterschiedlicher Merkmale aussuchen. Entweder du hast einen Investor, welchem du vertraust, welcher einen eigenen Fonds hast. Prominente Beispiele dafür wären Warren Buffett oder Frank Thelen. Oder du schaust dir die Performance des Fonds in der letzten Zeit an und entscheidest, ob die die Assets und Investitionsentscheidungen zusagen.

| Vorteile | Nachteile |

| Know-how der Fondsmanager. Er übernimmt quasi die Arbeit des Investierens für dich. Häufig ein großer Vorteil, wenn jemand wirklich gut in dem ist, was er tut. | Begleiterscheinung eines geführten Fonds sind teils hohe Kosten durch die Gebühren für die Führung des Fonds sowie der Ausgabeaufschläge. |

| Im Vergleich zum Aktiensparplan hast du eine große Diversifikation. Das können ganz viele verschiedenen Aktien sein, aber auch sogar verschiedene Assets wie Aktien, Gold etc. | Du bist auf deinen Fondsmanager angewiesen. Durch das Investieren in seinen Fonds vertraust du ihm, die richtigen Entscheidungen zu treffen. Sollte dies nicht mal der Fall sein, kann der Wert deines Sparplans sinken. |

| Durch die eben angesprochen Diversifikation hast du einfach ein geringeres Risiko bei teils gleichbleibender Chance auf eine höhere Dividende. | Auch bei dieser Variante bist du recht unflexibel. Natürlich hast du die Möglichkeit, jederzeit in andere Fonds zu investieren, aber das Team des Fondsmanagers trifft die Entscheidungen für dich, ohne dass du diese beeinflussen kannst. |

Der ETF-Sparplan

Ein ETFs ist quasi die kostengünstigere Alternative zu den klassischen Fonds. Das Prinzip ist im Grundsatz das gleiche – es wird in verschiedene Aktien (zu Bruchteilen) investiert. Dabei bilden ETFs börsengehandelte Indexfonds ab. Diese zeigen die Wertentwicklung eines Index wie des DAX oder des MSCI World Index ab. Die dort gehandelten Aktien werden in eine Liste aufgenommen und je nachdem wie sich dieser Index verändert, verändert sich auch der ETF.

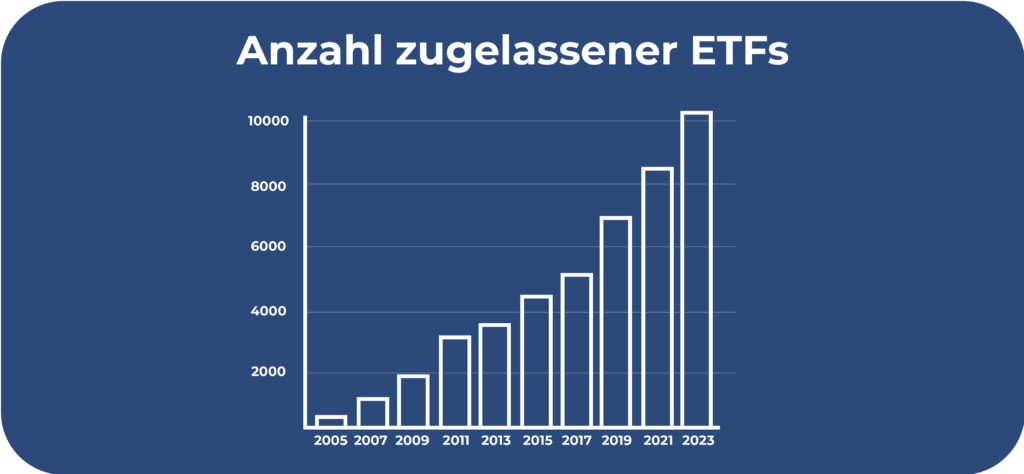

Vor allem in den letzten Jahren haben ETFs immer mehr an Beliebtheit gewonnen. Jeder ETF-Sparplan Vergleich versucht den besten ETF für verschiedene Anleger zu finden. Denn ähnlich wie bei den Fonds können ETFs eher risikoscheu oder auch risikoaffin aufgestellt sein, je nach abgebildeten Index.

| Vorteile | Nachteile |

| Geringe Kosten, manche Anbieter verlangen für das Investieren in ETFs sogar gar keine Gebühren. Da diese nicht gemanagt werden, entfällt auch dieser potenzielle Kostenpunkt. | Der ETF-Sparplan ist ein wenig “auf sich allein gestellt”. Die Indexe sind je nach Ausrichtung, der Wirtschaft komplett ausgeliefert. Dies betrifft vor allem ETFs, welche den Weltwirtschaftsmarkt abbilden. |

| Man ist maximal unabhängig, der jeweilige Index wird nicht von Menschen überwacht, sondern handelt automatisch. | Es ist etwas Vorsicht vor sogenannten “Themen-ETFs” geboten. Diese sind teils einfachen Trendthemen nachempfunden und sind kein wirklicher Index. Beispiele wären so etwas wie Krypto-ETFs etc. |

| Man erhält sonst die gleichen Vorteile wie beim Investieren mit Fonds. Mögliche hohe Dividenden, breite Diversifikation etc. | |

| Bei etablierten ETFs besitzen einen teils geringerer Cost-Average-Effekt durch hohe Anzahl an Anlegern pro ETF |

Der Riester-Sparplan

In letzter Zeit etwas in Verruf geraten, früher aber der vorzeige Sparplan: Der Riester Sparplan. Bei diesem Modell handelt es sich um eine staatlich geförderte Besparung von ausgewählten Kapitalanlagen. Dies können Fonds, Versicherungen und Banksparpläne sein. Der Riester-Sparplan ist dafür bekannt, dann doch sehr konservativ zu sein. Die Förderung besteht aus Zulagen und gegebenenfalls sogar Steuervorteilen.

Die Besparung läuft eigentlich ab, wie bei jedem bisher vorgestellten Fonds Sparplan. Der Anleger zahlen einen von ihnen ausgewählten Betrag in den Riester-Sparplan ein und der gemanagte Fonds investiert das Vermögen seiner Anleger.

| Vorteile | Nachteile |

| Der Sparplan ist durch staatliche Zulangen solide gefördert. Dies bedeutet eine verhältnismäßig große Stabilität. Man ist nicht von einzelnen Aktien oder Bankinstituten abhängig. | Die extrem konservativen Anlagen schrecken manchmal ab. Dem Riester Sparplan wird wirklicher Erfolg und ein lohnendes Investment teilweise eher abgesprochen. |

| Mit dem Investieren kommen dem Anleger einige Steuervorteile entgegen. So ist es bspw. möglich, den Sparplan steuerlich abzusetzen und statt Zulagen zusätzliche Steuervorteile zu genießen. Eine der Vorteile, der staatlichen Förderung. | Die Systeme von Fonds und ETFs sind einfach zu durchschauen – bei dem Riester-Sparplan sieht das eher anders aus. Viele verschiedene Anlageformen etc. machen es dem Laien häufig schwer, genau nachvollziehen zu können, was mit seinem Geld geschieht. |

| Teils hohe Gebühren, welche allerdings von Anbieter zu Anbieter stark sich von Anbieter zu Anbieter unterscheiden. Generell stehen die Kosten aber nicht wirklich in einem Verhältnis zur meist enttäuschenden Leistung. |

Der große Sparplan Vergleich

Du hast nun einen wirklich ausführlichen Überblick über viele mögliche Sparpläne erhalten. Bevor wir aber zu dem großen Vergleich kommen, noch einmal ein paar Worte zur Auswahl der Sparpläne und der folgenden Bewertung.

Natürlich gibt es noch weitere Modele, welche man mit einem Sparplan-ähnlichem-Modell besparen könnte. Allerdings handelt es sich bei den vorgestellten Modellen um die wohl populärsten und auch erfolgreichsten Sparplänen. Im Vergleich wird der Riester-Sparplan allerdings nicht beachtet. Die Riester-Rente ist eine spannende Idee, aber einfach nicht mehr am Zahn der Zeit.

Du sollst einen ehrlichen Einblick bekommen und den für dich passendsten Sparplan herausfiltern. Du kannst also noch so viele Tipps erhalten, am Ende ist es dein Geschmack oder deine persönliche Referenz, für welches Modell du dich entscheidest.

Beim Vergleich gehen wir auf 3 Kategorien ein: Flexibilität / Selbstbestimmung, hier wird geschaut, inwiefern du auf die Entwicklung des Sparplans Einfluss nehmen kannst. Die zweite Kategorie ist Stabilität, hier geht es um die Zukunftsaussichten des jeweiligen Sparplans und wie sicher du mit ihnen planen kannst. Die letzte Kategorie betrifft die Kosten des jeweiligen Sparplans, in welchem Rahmen du mit diesen rechnen musst.

Kategorie 1: Flexibilität / Selbstbestimmung:

| Banksparplan | Aktiensparplan | Fondssparplan | ETF-Sparplan |

| Der Banksparplan ist der unflexibelste auf unserer Liste. Durch einen abgeschlossenen Vertrag erhältst du die vorgegebene Summe am Ende. Du hast keine Möglichkeit, etwas selbst zu entscheiden. | Beim Aktiensparplan hast du natürlich die Qual der Wahl und bist zum Start sehr flexibel, da es hier um die Auswahl deiner Aktie geht. Nach der getroffenen Wahl bist du allerdings an diese gebunden und solltest dich so schnell auch nicht umentscheiden. | Der Fondssparplan bietet wieder ein Stückchen mehr Flexibilität. Durch das aktive Managen der Fonds wird eigentlich jede Zusammensetzung an Investitionen angeboten. Wenn du dich aber entschieden hast, übernehmen andere die Entscheidung für dich. | Der Sparplan mit der wahrscheinlich größten Flexibilität. Kein anderer übernimmt die Entscheidung für dich, sondern du kannst dir Index aussuchen, welcher am besten zu dir passt! |

Insgesamt ist das Thema der Flexibilität bei Sparplänen grundsätzlich eher schwierig. Einmal für einen Sparplan entschieden, wird dazu geraten, diesen min. 15 Jahre auch zu besparen. Nur so können Höhen und Tiefen miteinander ausgeglichen werden. Trotzdem bietet dir ein ETF-Sparplan die größtmögliche Flexibilität.

Kategorie 2: Stabilität

| Banksparplan | Aktiensparplan | Fondssparplan | ETF-Sparplan |

| Bezüglich Stabilität sticht der Banksparplan positiv heraus. Du weißt am Anfang ganz genau, was du erwarten kannst und schlussendlich auch bekommst. Es gibt keine unvorhergesehenen Ereignisse oder Ähnliches. | Der wohl schwankungsanfälligste Sparplan auf der Liste. Durch das Investieren in eine einzelne Aktie ist man der Schwankung dieser komplett ausgesetzt. Natürlich sind manche Aktien stabiler als anderen, im allgemein sind sie aber sehr volatil. | Der Fondssparplan ist natürlich generellen wirtschaftlichen Schwankungen ausgesetzt, kann aber durch das aktive Managen gut dagegen arbeiten. | Da es keinen Manager gibt, der den ETF kontrolliert, ist dieser den Schwankungen seiner Aktien zu 100 % ausgesetzt. Vor allem Themen ETFs sind davon stark beroffen. |

Was die Stabilität angeht, stechen der Banksparplan und der Fondssparplan hervor. Natürlich ist der Banksparplan noch einmal etwas stabiler, aber durch das aktive Managen muss der Fondssparplan sich nicht verstecken.

Kategorie 3: Kosten

| Banksparplan | Aktiensparplan | Fondssparplan | ETF-Sparplan |

| Leider sind Banksparpläne teils mit höheren Kosten verbunden. Banken lassen sich diesen Service gut bezahlen und verlangen entsprechende Gebühren. | Einen Aktiensparplan kannst du meist relativ günstig oder sogar kostenlos erstellen. Es braucht niemanden, der diesen Sparplan managt. Du bist quasi dein eigener Herr. | Häufig mit höheren Kosten und Gebühren verbunden. Durch die Manager zählt dieser Sparplan wahrscheinlich zu den teuersten. Vor allem bekannte Investoren lassen sich Ihre Dienste gut entlohnen. | Hier verhält es sich ähnlich wie beim Aktiensparplan. Es fallen wenig bis gar keine Gebühren an. |

Durch das selbstständige Investieren, wodurch aufwändige Management-Kosten wegfallen, sind Aktien- und ETF-Sparpläne kostenmäßig am besten aufgestellt.

Fazit zum Sparplan Vergleich: Gewinner und Verlierer

Sparpläne sind die Zukunft schlauer Altersvorsorge. Das ist unbestreitbar. In diesem Artikel hast du viel über die verschiedenen Arten und Formen von Sparplänen gehört, die jeweiligen Vor- und Nachteile und wir haben den großen Sparplan Vergleich durchgeführt.

Herauskristallisiert hat sich, dass es verschiedene Geschmäcker gibt und jeder den auf sich angepassten Sparplan besparen sollte. Ist dir Sicherheit und Stabilität wichtig, ist sogar ein klassischer Banksparvertrag eine Möglichkeit. Wenn du stattdessen einem Experten und seinem Know-how vertrauen möchtest, wäre der Fondssparplan eine Möglichkeit. Solltest du auf der Suche nach etwas Unabhängigem mit geringen Kosten sein, kommt auch ein ETF-Sparplan infrage. Die Wahl liegt ganz bei dir.

Möglicherweise interessierst du dich auch für die Themen “Broker Vergleich”, “P2P-Kredite investieren ” oder “ Aktien kaufen”? Erfahre hier mehr.

FAQ – Häufig gestellte Fragen

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Die Versprechen des Berliner Start-ups Ride Capital waren groß: Anleger sollten 16x weniger Steuern in Deutschland auf das eigene Vermögen zahlen. Das sollte durch eine vermögensverwaltende GmbH ermöglicht werden. Auch wir von Northern Finance haben den Anbieter vor 2 Jahren interviewt und sehen uns daher in diesem Artikel konkret an, was Betroffene jetzt tun können […]

Der Broker-Markt ist hart umkämpft, aber zwei Anbieter haben sich an die Spitze gesetzt. Wir gehen der Frage nach: “Was ist besser, Scalable Capital oder Trade Republic?”. Dazu untersuchen wir das Angebot, die Kosten, Zusatzfunktionen und mehr. Und natürlich gehen wir auch auf die Nachteile und Probleme ein, die in den letzten Wochen für Schlagzeilen […]