Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

ETFs für Anfänger 2024: Vermögensaufbau leicht gemacht!

Wer sich mit dem Thema Altersvorsorge, Börse oder passives Einkommen beschäftigt, der wird früher oder später über die sogenannten Exchange Traded Funds, kurz ETFs, stoßen. Gerade in den vergangenen Jahren haben sich ETFs zu den beliebtesten Finanzprodukten weltweit entwickelt, da man mit Aktien langfristig ein Vermögen aufbauen kann.

Dieser Artikel führt dich Schritt für Schritt durch den Handel mit ETFs und erklärt dir, warum es sich finanziell lohnt mit diesem Thema genauer auseinanderzusetzen.

Was du in diesem Artikel lernen wirst:

- Wie du dein Vermögen strategisch und sicher mit ETFs aufbauen kannst

- Wie du Schritt für Schritt die für dein Risikoprofil passende ETFs findest

- Welche Kosten auf dich zukommen und wie du sie vermeiden kannst

- Welche Broker sich für den ETF-Handel eignen

Die Basics: Was sind ETFs?

Wie der Name schon vermuten lässt, geht es hier um Aktienhandel. Du investierst also ein Teil deines Vermögens in die Börse. Hast du noch keine Berührungspunkte mit der Börse, dann brauchst du keine Sorgen zu haben. Du wirst in diesem Artikel schnell merken, so kompliziert, wie man anfangs denkt, ist das mit den ETFs gar nicht.

Es gibt nämlich einen großen Unterschied zum klassischen Aktienhandel: Du investierst dein Vermögen in einen sogenannten Indexfonds. Das bedeutet: Dein Geld setzt du nicht auf eine bestimmte Aktie, sondern gleichzeitig in mehrere. Und ETFs zielen darauf ab, die Wertentwicklung eines Index nachzubilden, wie des DAX zum Beispiel – also den 40 wichtigsten deutschen Aktien.

Und das ist auch gleich einer der Gründe, warum ETFs so beliebt sind. Denn das Risiko Geld zu verlieren ist deutlich geringer. Hier spricht man dann von Risikostreuung und die funktioniert folgendermaßen:

Sagen wir zum Beispiel, dass in deinem ETF 100 verschiedene Aktien gehandelt werden. 35 davon haben Verluste gemacht. In dem Moment hast du also Geld verloren. Auf der anderen Seite aber sind 65 Aktien in deinem ETF, die Gewinne erzielt haben. In dem Falle haben sie je nach Wert das Minus der Verlierer-Aktien nicht nur ausgeglichen, sondern gegebenenfalls sogar Plus gemacht.

Gut zu wissen:ETFs sind durch ihre breite Streuung deutlich risikoärmer als einzelne Aktien. Der S&P 500 verzeichnet beispielsweise eine durchschnittliche Rendite von 10% pro Jahr seit seinem Start. Also deutlich mehr als das Sparbuch von Olaf Scholz.

Ein Finanzprodukt mit Benefits

Du siehst also, dein Geld ist mit einem Investment in einen oder mehreren ETFs sicherer, als wenn du nur auf ein Unternehmen mit einer Aktie setzt, das im Zweifel mit starken Kursschwankungen zu kämpfen hat.

Neben der Sicherheit hat ein Investment in ETFs noch weitere Vorteile. Sie sind nämlich in fast allen Anlageklassen verfügbar. Dir ist also völlig selbst überlassen, worin du dein Geld investieren möchtest. Anlageobjekte können unter anderem Aktien-, Rohstoff- oder Anleihen-Indizes sein.

Dazu kommt noch, dass Exchange Traded Funds genauso leicht und schnell an der Börse handelbar sind, wie normale Aktien. Und wie beliebt ETFs zurzeit sind, merkt man daran, dass immer mehr Broker den Zugang zu diesen lukrativen Indexfonds möglich machen.

Was ist der Unterschied zwischen einem Indexfonds und einem (Investment-)Fond?

Auch beim Investmentfonds wird in mehrere Aktien investiert. Der große Unterschied ist aber, dass hier das Geld von vielen verschiedenen Anlegern zusammengetan wird und dann von einem Fondsmanager nach einer vorgegebenen Anlagestrategie ertragreich und breit gestreut investiert wird. Ganz einfach gesagt: Hier werden Aktien aktiv analysiert und das eingesetzte Vermögen dann anhand von Spekulationen und Marktentwicklungen investiert.

Der Indexfonds hingegen richtet sich direkt nach dem Index. Hast du in ein ETF investiert, dass den DAX abbildet, dann gewinnst du, wenn der DAX gewinnt und du verlierst, wenn der DAX verliert.

Die 1 Million-Dollar-Wette:2008 wettete Warren Buffett mit Ted Seides, dass ein einfacher, breit diversifizierter Indexfond (S&P 500) eine Gruppe von 5 ausgezeichneten Hedge-Fonds-Managern innerhalb eines Zeitraums von 10 Jahren schlagen würde. Buffett gewann die Wette haushoch, der beste Manager underperformte den S&P 500 “nur” um 17%, der schlechteste um satte 54%!!

Was bedeuten die Namen von ETFs?

Nachdem wir ETFs nun grundlegend verstanden haben, kommen wir zum nächsten Schritt. Du hast dich bei einem Broker angemeldet und möchtest dein Geld nun sinnvoll investieren. Hier stößt du aber an ein Problem: Die Namen der ETFs verwirren dich auf den ersten Blick. Das liegt daran, dass die Namen nicht nur aus mehreren Informationen zusammengesetzt sind, sondern zusätzlich noch gekürzt sind.

Der Name eines ETFs kann nämlich folgende Punkte beinhalten:

Den Namen des Anbieters, den Namen des zugrundeliegenden Indexes, regulatorische Hinweisen, die Währung und in manchen Fällen auch Details zur Anteilscheinklasse.

Die Anteilscheinklasse gibt zum Beispiel wieder, ob Erträge ausgeschüttet oder wieder angelegt werden. Endet der Name des ETFs mit einem (ACC), dann werden die Erträge automatisch wieder angelegt. Das (ACC) steht für den englischen Begriff „accumulating“.

Hast du hingegen ein (Dis) am Ende, dann handelt es sich hier um einen ETF, der deine Erträge ausschüttet. Hier steht dann die Abkürzung für den englischen Begriff „distributing“.

Beim regulatorischen Hinweis findest du zum Beispiel den Begriff UCITS. In diesem Fall haben wir einen ETF, der sich an spezielle europäische Richtlinien halten muss. Diese dienen dem Schutz von Privatanlegern.

Welche verschiedenen Arten von ETFs gibt es?

Jeder Anleger ist anders und hat andere Vorlieben beziehungsweise Ziele, die er mit einem Investment erreichen möchte. Und auch hier eignen sich ETFs wieder hervorragend, denn es gibt hiervon verschiedene Arten:

1. Physischer ETF / Replizierender ETF

Der einfachste und einer der beliebtesten ETFs unter Anlegern ist der physische ETF, auch replizierender ETF genannt. Dieser kauft einfach die Aktien des Index nach, was ihn leicht verständlich und transparent macht und deshalb so beliebt unter Anlegern.

2. Synthetischer ETF

Beim synthetischen ETF kaufst du Aktien nicht einzeln nach, sondern lässt dir die gewünschte Wertentwicklung von einer Bank zusichern. Im Gegenzug dafür erhält die Bank einen Korb bekannter Aktien vom ETF Anbieter.

3. Ausschüttender ETF

Wie der Name schon vermuten lässt, wird hier der Gewinn eines Unternehmens als sogenannte Dividende an die Aktionäre ausgeschüttet. In einem Fonds fließen die Dividenden erst an die Fonds und dieser kann die Ausschüttungen dann gebündelt an die Anleger weitergeben.

4. Wiederanlegender ETF

ETFs bieten auch die Möglichkeit die Dividenden direkt dem Fondsvermögen gutzuschreiben beziehungsweise wieder anzulegen. In diesem Falle spricht man dann auch von einem thesaurierenden ETF. Und dieser ist besonders geeignet für alle, die langfristig ein Vermögen aufbauen möchten.

Tipp:Wenn du auf passives Einkommen stehst, dann setze auf einen ausschüttenden ETF! In diesem Artikel findest du unsere Top 10 Dividenden ETFs.

Was ist der Unterschied zwischen ETFs und ETCs?

Vielleicht bist du bei deiner Recherche nach ETFs auch schon mal über den Begriff ETC gestolpert und fragst dich eventuell, ob und wie die zusammengehören. Und die Antwort ist einfach: gar nicht. Bei den ETCs (Exchange Traded Commodities) handelt es sich um ein ganz anderes Finanzprodukt. Und mit denen wird in Rohstoffe investiert, wie zum Beispiel Rohöl oder Gold.

Zwar können ETCs ähnlich wie ETFs an der Börse gehandelt werden. Rein rechtlich betrachtet sind diese aber keine Indexfonds wie ETFs, sondern unbefristete Schuldverschreibungen. Das bedeutet, dass im Falle einer Insolvenz des Emittenten (also des Unternehmens, dass Wertpapiere ausgegeben hat) es kein Sondervermögen gibt, das ausschließlich dem Anleger gehört.

ETCs sind also im Vergleich zu ETFs risikoreicher. Möchtest du trotzdem in Rohstoffe investieren mit weniger Risiko, dann kannst du auch auf ETFs setzen, die einen Rohstoffindex nachbilden.

Rechtliche Grundlagen von ETFs

Dass es sich bei ETFs um ein anerkanntes Finanzprodukt handelt, unterliegen sie auch strengen und rechtlichen Anforderungen:

Die Veröffentlichung der Zusammensetzung von ETFs muss börsentäglich geschehen. Das ist eines der grundlegendsten Anforderungen an das Produkt „ETF“. Zudem obliegen ETFs bei Zu- und Verkäufen einem eigenen Vorgang, auch Creation- & Redemption-Prozess genannt. Und dieser Prozess stellt sicher, das stellt sicher, dass Marktteilnehmer jederzeit ein der Indexzusammensetzung entsprechendes ETF-Paket erwerben bzw. veräußern können.

Sondervermögen beim Anbieter

Da ETFs rechtlich als Fonds betrachtet werden, wird das investierte Kapital als Sondervermögen eingeordnet. Das bedeutet, dass es vom sonstigen Vermögen des Emittenten, also dem Anbieter, getrennt verwahrt wird. Sollte es also im Falle einer Insolvenz des ETF-Anbieters kommen, darf dieses Kapital unter keinen Umständen von Gläubigern oder Insolvenzverwaltern angetastet werden.

Achtung Verwechslungsgefahr:Indexzertifikate bilden ähnlich wie ETFs einen Index ab, werden aber nicht als Sondervermögen geführt. Hier handelt es sich vielmehr um Inhaberschuldverschreibungen gegenüber dem Emittenten, wie zum Beispiel einer Bank.

Das bedeutet, dass man mit dem Erwerb eines Indexzertifikates auch ein gewisses Risiko mit einkauft, denn anders als ETFs, die als Sondervermögen geführt werden, ist im Falle einer Pleite das Vermögen nicht gesichert und wird in die Insolvenzmasse mit eingerechnet.

Was kostet das Investieren in ETFs?

Wie bei allen Finanzprodukten kostet auch das Investieren in ETFs etwas. Grundsätzlich ist aber das Investieren in Indexfonds günstig. Während aktiv gemanagte Aktienfonds oft eine Verwaltungsgebühr von 1,5 % im Jahr haben, sind wir bei ETFs gerade mal unter 0,5%.

Schauen wir uns das konkreter an: Hier werfen wir einen Blick auf die Kosten bei der Art, wie du deine ETFs kaufen möchtest. Das machst du entweder über eine Order oder durch einen Sparplan. Die Kosten von beiden Arten unterscheiden sich von Broker zu Broker.

Rechnen wir das Ganze mal an einem Szenario durch. Wir gehen davon aus, dass du 250 Euro in den iShares Core MSCI World ETF monatlich investierst. Hier zahlst du 1,5 % Gebühren für jede Sparplanausführung oder in diesem Fall 3,75 € monatlich beziehungsweise 45 € im Jahr.

Hier berücksichtigen wir noch die Verwaltungsgebühr TER, die bei unserem ETF 0,2 % pro Jahr beträgt und gehen von einer Rendite von 6 % aus, die in etwa dem Schnitt am Aktienmarkt der letzten Jahrzehnte entspricht. Die Steuer nehmen wir für dieses Beispiel einfach halber raus.

Wie du im Bild unten sehen kannst, hast du mit diesen Konditionen nach 5 Jahren insgesamt 17.000 Euro gespart. Nach 10 Jahren 38.000, nach 15 Jahren 65.000 und nach 20 Jahren 99.000 Euro. Die schwarze Linie stellt dabei deine Einzahlungen dar und alles darüber hinaus ist Wertzuwachs.

Gemessen an diesem Beispiel entstehen also über die Jahre folgende Kosten: Nach 5 Jahren sind es 334 €, nach 10 Jahren liegen wir bei 926 €, nach 15 Jahren bei 1900 € und nach 20 Jahren bei 3500 €.

Zusammenfassung:Du siehst also, dass ETFs eine profitable Anlage sind trotz laufender Kosten. Wie schon vorhin erwähnt, unterscheiden sich die Kosten bei verschiedenen Brokern, deshalb ergibt es Sinn, verschiedene Anbieter zu vergleichen und auch einen genauen Blick auf die ETFs zu werden. (Dazu gibt es hier einen umfassenden ETF-Brokervergleich) In der Regel gilt hier aber: je exotischer der Index, desto teurer auch die Verwaltungsgebühr.

Vor- und Nachteile von ETFs

Bis hierhin haben wir schon so einiges über ETFs gelernt. Wir wissen nun was ETFs sind, welche verschieden Arten es von denen gibt, wie sie gehandelt werden, wie sie heißen, wie sie funktionieren, welche Unterschiede es zum klassischen Aktienhandel gibt und wir haben einen kleinen Einblick in die Kosten bekommen.

Zeit also eine Zwischenbilanz zu ziehen und uns zu fragen, welche Vor- und Nachteile es beim Investieren in ETFs gibt? Fangen wir bei den Vorteilen an:

- ETFs sind kostengünstig und transparent.

- ETFs sind sicherer dank Risikostreuung.

- Im Falle einer Insolvenz der ETF Gesellschaft sind die Kundeneinlagen als Sondervermögen getrennt.

- Die Produktpalette ist zunehmend strategisch orientiert.

- ETFs sind an der Börse handelbar, sodass man als Anleger direkt über sein Kapital verfügen kann.

Das liest sich alles schon sehr positiv und spiegelt gut wider, warum Investments in ETFs so beliebt sind. Du solltest dir aber immer vor Augen halten, dass es sich am Ende des Tages um ein Finanzprodukt handelt und diese immer auch Nachteile mit sich bringen. Im Falle der ETFs wären das unter anderem:

- Der passive Vermögensaufbau: ETFs werden nicht aktiv verwaltet, das bedeutet im Falle einer negativen Entwicklung gibt es kein Management, das eingreift.

- ETFs sind am Ende Wertpapiere und diese unterliegen marktüblichen Kursschwankungen. Verlustrisiko ist also gegeben, wenn auch geringer als bei anderen Investitionsarten.

- Anlegerrechte: Wer in ETFs investiert, der gibt auch seine Rechte an den ETF ab, z.B. das Stimmrecht für die Aktien im ETF-Besitz.

- Liquiditätsrisiko: Bei vielen Verkäufen von Fondsanteilen kann es zu Liquiditätsengpässen in der Abwicklung der Aufträge kommen.

- Keine Outperformance des gewählten Index möglich.

- Swap-basierte ETFs beherbergen zum Teil Emittentenrisiko.

Nochmal auf einen Blick:ETFs haben ein großes Potenzial, um dein Vermögen langfristig aufzubauen. Wie jedes andere Finanzprodukt sind auch ETFs nicht ganz frei von Risiken. Durch verschiedene Mechanismen und der Art wie ETFs aufgebaut sind, ist das Risiko aber deutlich geringer im direkten Vergleich zu anderen Arten des Vermögenaufbaus und das lohnt sich.

Die 5 größten Risiken bei der Anlage in ETFs

Um das Ganze etwas zu konkretisieren und dir eine realistische Vorstellung davon zu geben, welche Risiken es beim Handel mit ETFs gibt, geht dieser Abschnitt auf die 5 größten von denen ein:

1. Volatilität:

Unter Volatilität versteht man die Kursschwankungen von Anlagen, die variieren können. Hier gilt: Je volatiler ein ETF ist, desto höher ist auch das Risiko. Allgemein kann man aber festhalten, dass Aktien volatiler sind als Anleihen.

2. Marktrisiko:

Beim Marktrisiko handelt es um die allgemeine Preisbewegung auf einem Markt, wie z.B. dem Aktienmarkt. Da ETFs Indizes nachbilden, können sie von Marktbewegungen beeinflusst werden – wenn sich der Markt also nach unten oder oben bewegt, wird sich das auch in deinem ETF widerspiegeln.

3. Konzentrationsrisiko:

Darunter verstehen wir den Fokus auf zu wenige Aktien. Dein Investment ist deutlich sicherer, wenn du in ein breites Portfolio von verschiedenen Aktien investierst. Wer sich nur auf ein ETF konzentriert, der riskiert damit eine höhere Volatilität

4. Synthetische ETFs:

Synthetische ETFs können die Wertentwicklung eines Index nachbilden, ohne tatsächlich in die Aktien oder Anleihen zu investieren. Hier werden stattdessen Derivate eingesetzt. Was viele Anleger oder Beginner nicht wissen: solche ETFs haben versteckte Risiken.

Wenn der Emittent des synthetischen ETFs in Konkurs geht, dann kannst du erhebliche Verluste machen. Wer diesem Risiko entgehen möchte, der kann stattdessen in physische ETFs investieren, also ETFs, die tatsächliche die Aktien bzw. Anleihen kaufen.

5. Wertpapierleihen:

Manchmal werden Aktien oder Anleihen aus dem ETF an Dritt-Parteien verliehen. Das können unter anderem Hedgefonds sein, die auf fallende Aktienkurse spekulieren. Geht die Partei, welche die Aktien oder Anleihen verliehen hat in Konkurs, dann entsteht für dich als Investor in diesen ETF ein Verlustrisiko.

Die 4 beliebtesten ETF-Strategien

Du weißt also nun, wie du die richtigen ETFs für dich finden kannst. Jetzt geht es darum deine Ziele zu definieren. Was möchtest du mit deinem Investment erreichen? In diesem Abschnitt stelle ich dir verschiedene ETF-Strategien vor, damit du auch dein Ziel erreichst.

1. Die ETF Dividenden Strategie

Fangen wir direkt mit einer der beliebtesten Strategien an: der Dividenden Strategie. Die Dividenden Strategie selbst ist schnell zu begreifen und ist bei vielen Einsteigern die erste Wahl, wenn sie in ETFs investieren.Denn es wird hauptsächlich in große Unternehmen investiert, deren Geschäftsmodell man gut versteht. Gleichzeitig müssen diese Unternehmen eine hohe Dividende auszahlen, die sich idealerweise, auch jährlich erhöht.

Das Ziel hier ist eindeutig. Man möchte hier langfristig möglichst hohe Ausschüttungen generieren und dann überdurchschnittlich hohe Dividenden erzielen. Gleichzeitig haben diese Dividendenzahlung einen positiven Effekt auf dein Gewissen, denn du fühlst dich mit deinem Investment sicher.

Als Investor wirst du nämlich anteilig am ETF mit dem Jahresgewinn des Unternehmens beteiligt. Wer mehr Anteile besitzt, der bekommt am Ende auch mehr. Die meisten Investoren erwarten dabei eine Dividendenrate von meist 4 %.

Welche Vor- und Nachteile hat diese Strategie?

Neben dem eben erwähnten psychologischen Aspekt sind die regelmäßigen Auszahlungen der größte Vorteil dieser Strategie gegenüber anderen Strategien. Durch das Minimieren von Kursschwankungen entsteht so ein Cashflow, der sich positiv für dich auswirkt.

Es gibt auch Nachteile in dieser ETF-Strategie. Leider sind diese ETFs wenig diversifiziert. Das bedeutet, die meisten Dividenden Unternehmen beschränken sich auf Länder, wie die USA und auch verschiedene Branchen sind nur limitiert vertreten.

In einigen Fällen erhält man als Investor in diese ETFs auch Dividenden, wenn man diese aktuell gar nicht benötigt und das führt zu steuerlichen Nachteilen, wenn du deinen Freibetrag noch nicht ausgeschöpft hast. Ein letzter Punkt, der an dieser Stelle erwähnt werden sollte ist, dass Dividenden Strategien im Zweifel teurer sein können als andere. Wenn Dividenden angelegt werden, dann entstehen wieder Kosten, wenn neue ETF-Anteile gekauft werden.

2. Die ETF Megatrend Strategie

Keine anderen ETFs werden von Cash-Propheten oder einschlägigen Redaktionen genutzt, um profitable Rendite in den nächsten Jahren anzupreisen. Es ist aber unbestritten, dass es interessant ist sich an Zukunftsbranchen zu beteiligen.Viele dieser Trends setzen darauf, unser Leben nachhaltig zu verändern. Mega-Trends können unter anderem die Digitalisierung, der demografische Wandel, Cybersecurity, Infrastruktur, grüne Energie aber auch Wasser und Geschlechtergleichheit sein.

Welche Vor- und Nachteile hat diese Strategie?

Die Vorteile liegen hier auf der Hand. Durch die noch jungen Trends werden, die abgebildeten ETFs günstig bewertet und haben potenzial die größte Entwicklung noch vor sich. Auch kann man eigene Wertvorstellungen zum Beispiel durch ETFs auf saubere Energieerzeugung nachkommen, während das bei Dividenden, ETFs oder anderen Strategien oft nicht der Fall ist.

Die Nachteile sind aber auch nicht zu verachten, denn viele wissenschaftliche Studien belegen, dass man langfristig den Markt durch die richtige Auswahl an Aktien und auch ETFs nicht schlagen kann. Und auch wenn es dir momentan gelingt, so ist es auf lange Sicht leider unwahrscheinlich.

Ein weiterer Punkt ist, dass die meisten Megatrend-ETFs relativ teuer sind. Hier entstehen Kosten für dich zwischen 0,4 und 0,8 % pro Jahr. Diese Kosten musst du erst mal durch bessere Renditen als bei günstigeren Markt ETFs wieder einfahren. Und wer seine Anlage im Bereich Megatrends fokussiert, sollte sich der begrenzten Diversifikation bewusst sein, die damit einhergeht.

3. Die ETF Buy-and-Hold-Strategie / Weltportfolio-Strategie

Bei dieser Strategie geht es darum einmal zu kaufen und dann nicht mehr verkaufen, besonders nicht in der Krise. Das Ziel hier ist es den Großteil der Weltwirtschaft möglichst realitätsnah darzustellen und sich an dieser zu beteiligen.

Und diese Darstellung erzielst du vor allem durch zwei Wege:

Der erste Weg oder die erste Option ist die Gewichtung der Industrie und Schwellenländer im Portfolio nach Marktkapitalisierung. So geht auch der Klassiker der Welthits der MSCI World vor.

Die zweite Möglichkeit der Darstellung der Weltwirtschaft ist nach dem Bruttoinlandsprodukt, also nicht nur die Börsen gehandelten Unternehmen entscheiden für die Messung, wie viel wo investiert wird, sondern die gesamte Wirtschaftsleistung der Länder, also auch von allen nicht börsennotierten Unternehmen und Selbstständigen.

Welche Vor- und Nachteile hat diese Strategie?

Als größter Vorteil ist, die Einfachheit der Einrichtung zu nennen. Wer langfristig an die Weltwirtschaft glaubt, muss nicht in den nächsten Jahren tun, außer seinen Sparplan regelmäßig ausführen. Und damit hat man einfach einen sehr passiven Ansatz, was vielen Investoren auch recht ist, die sich nicht ständig mit ihrem Investment beschäftigen wollen, aber eine gute Rendite erwarten.

Der Nachteil dieser Strategie liegt in der fehlenden Flexibilität und höheren Schwankungen in Krisen. Gerade in diesen sollte man nicht verkaufen, sondern mit eisernen Händen die eigenen Anteile festhalten. Wer das nicht kann, für den ist die Strategie auch eher nichts. Hier braucht es Durchhaltevermögen und Disziplin.

Die ETF Core Satellite Strategie

Bei dieser Strategie werden mehrere Strategien vereint. Man teilt das Portfolio in zwei Teile. Auf einmal hat man den breit gestreuten Kern und um ihn herum hat man ergänzende Satelliten mit einzelnen Investments, die einen kleinen Teil vom Gesamtportfolio ausmachen.

Dieser Kern ist für eine breite Streuung und Rendite. Das kann also zum Beispiel ein Portfolio nach Nachhaltigkeitskriterien sein. Da hier immer noch genug Diversifikation in den meisten Fällen gegeben ist.

Um den Kern herum kann man einzelne Wetten eingehen und beispielsweise ein Megatrend ETF sparen, ein Dividenden ETF sparen und noch mehr alle Sachen, von denen man überzeugt ist.

Welche Vor- und Nachteile hat diese Strategie?

Der Vorteil dieser Strategie liegt darin, dass man hier das Beste aus verschiedenen Strategien miteinander kombinieren kann. Der Kern sorgt für die Rendite und die Diversifikation, die man nicht antastet, während man mit den Satelliten etwas spielen kann, sozusagen.

Allerdings sollte man hier auch an einer Systematik festhalten und Freude an einer aktiveren Geldanlage haben. Der Nachteil dieser Strategie liegt darin, dass die Chancen gegen einen stehen, mit den Satelliten langfristig eine Rendite zu erzielen und man diese wirklich stark überwachen muss.

Zusammenfassung:Du siehst, es gibt verschiedene Arten deine eigenen Ziele an der Börse mit ETFs zu verwirklichen. Als Beginner kannst du dich gerne einmal ausprobieren und für dich den besten Weg finden. Wichtig ist nur, dass du deine Ziele bewusst verfolgst und nicht willkürlich in irgendwelche ETFs investierst, nur weil du über die in irgendwelchen Artikeln gestolpert bist. Am Ende gilt: Wer besser informiert ist, der profitiert auch besser. In diesem Artikel erfährst du die besten ETF-Musterportfolios!

Schritt für Schritt: Wie du die richtigen ETFs für dich findest

Jetzt ist es endlich so weit. Du verstehst die grundlegenden Dinge von ETFs und hast dir vielleicht sogar schon eine ETF-Strategie zurechtgelegt. Doch wie findest du die richtigen ETFs für dich selbst? Allein in Deutschland gibt es mehr als 1.500 zugelassene ETFs. Da kann die Auswahl zu Beginn schwerfallen. Wie findest du also die richtigen für dich? Welche Faktoren sollte man beachten und was gilt es vor allem zu vermeiden?

Der Vorteil von ETFs im Gegensatz zu üblichen Fonds ist für uns Privatanleger, dass ETFs durch die Abbildung des Index standardisiert sind .Und hier gibt es unter den ETFs keine Unterschiede. Dadurch entsteht also ein großer Marktdruck, günstige Konditionen anzubieten, weil prinzipiell alle dasselbe Produkt anbieten. An dieser Stelle macht es also Sinn verschiedene Anbieter zu vergleichen und für sich den richtigen zu finden.

In unserem Beispiel zeige ich, wie das Ganze auf der Plattform JustETF funktioniert. Wenn du hier nach ETFs suchst, dann bekommst du direkt zu Beginn um die 1559 Suchergebnisse. Auf der linken Seite finden Filtermöglichkeiten, um die Ergebnisse einzugrenzen.

Sagen wir zum Beispiel wir wollen nach dem ETF MSCI World filtern. Haben wir den Index ausgewählt, dann filtern wir noch „World“ heraus und schon wird die Suche von über 1500 Ergebnisse auf 17 eingegrenzt.

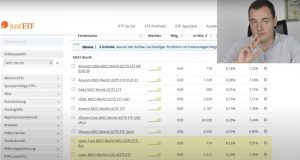

Jetzt können wir noch weitere Kriterien hinzufügen. In diesem Fall suchen wir nach ausschüttenden ETFs und keine thesaurierenden. Das nächste Kriterium ist die Fondsgröße. Und meine Empfehlung an dieser Stelle ist: Alle Fonds mit einem Volumen von über 100 € sind profitabel. Was bedeutet das genau?

Das Anbieten von ETFs kostet eine Menge Geld. Darunter fallen Kosten wie Transaktionskosten, rechtliche Kosten und das Aufsetzen eines ETFs kostet ebenfalls Geld. Um diese Kosten zu stemmen, muss ein ETF also eine bestimmte Volumengröße haben und hier sagt man, dass diese bei 100 Millionen € erreicht ist.

Das letzte Kriterium, nachdem wir in diesem Beispiel suchen, ist die Replikationsmethode. Und hier entscheiden uns für die Sampling Methode, weil hier Kosten und Risiken in einem guten Einklang stehen. Haben wir diese Kriterien bestätigt, dann sehen wir nur noch vier Ergebnisse. Das sind die ETFs von HSBC, iShares, UBS ETF und Xtrackers. Filtern wir die Ergebnisse nun nach der TER Ratio, dann sehen wir, dass der ETF von HSBC am günstigsten ist.

Mit einem Klick auf den ETF öffnet sich eine neue Seite mit weiteren Informationen. Hier sehen wir auch gleich zwei wichtige Nummern: einmal die ISIN. Das ist die internationale Wertpapiernummer. Und dann haben wir noch die WKN als deutsche Wertpapierkennnummer.

Warum sind diese beiden wichtig? Ganz einfach: Mit diesen Nummern kannst du den ETF aus verschiedenen Quellen nach Fehlern in den Informationen überprüfen. Nicht immer stimmen alle Angaben zu 100 %, deshalb ist es sinnvoll einmal doppelt zu prüfen.

Willst du auf Nummer Sicher gehen, dann kannst du dir das Fact Sheet vom ETF herunterladen und die Informationen dort nochmal mit den Angaben vom Portal vergleichen. Im Fact Sheet findest du darüber hinaus auch noch weitere interessante Informationen.

Darunter fällt auch unter anderem die rollierende Performance. Hier wird verglichen: Wie hat eigentlich der Fonds abgeschnitten im Vergleich zum Benchmark, also der ETF zu seinem Index? Und diese Entwicklung sollte im Idealfall exakt gleich sein.

Das heißt, wenn zum Beispiel 14,8 erzielt werden, dann sollte auch der Benchmark dieselbe Zahl wiedergeben. In unserem Beispiel gibt es einen kleinen Unterschied. Der Fonds hat besser abgeschnitten als die Benchmark. Wie kommt das? Das liegt an Wertpapierleihen. Das heißt, diese Wertpapiere werden auch gegen ausreichende Sicherheiten ausgeliehen und dadurch kann natürlich mehr Ertrag erwirtschaftet werden.

Wer weiter durch das Dokument scrollt, der bekommt noch mehr Informationen. Hier siehst du in welche Industrien investiert der ETF und in welchen Regionen ist er besonders aktiv. Du siehst auch die Top Ten Performer und wo das Ganze gehandelt wird.

Schau dich für den Anfang erstmal in Ruhe um. ETFs finden ist grundsätzlich nicht schwer. Was wichtig ist, dass du dir deiner bevorzugten Kriterien bewusst bist. In welche Industrien möchtest du investieren? Welche Risiken möchtest du eingehen und welcher Broker ist für dich der beste?

Fazit:Welcher ETF zu dir passt, ist sehr individuell. Es macht also Sinn verschiedene Kriterien miteinander zu vergleichen, bevor du investierst. Darunter fallen Punkte wie die Entwicklung der letzten Jahre, das Anlagevolumen und die laufenden Kosten. Wenn du wirklich sichergehen möchtest, dann setze auf große ETF, die mindesten ein Vermögen von 500 Mio. € verwalten und 5 Jahre an der Börse sind.

An welcher Börse Aktien und ETF kaufen?

Welche Börse bietet dir die besten Konditionen zum Kauf und Verkauf von ETFs und Aktien? Zu Beginn macht es auf jeden Fall Sinn sich anzuschauen, wie die verschiedenen Börsen Geld verdienen, um zu verstehen, wie du am besten Gebühren sparen kannst.

1. Spread

Der Spread ist dabei der Unterschied zwischen dem Verkaufs- und Kaufkurs einer Aktie oder von einem ETF. Dieser Unterschied ist zwar sehr klein, kann aber eine Einkommensquelle für die Börse sein.

Platziert ein Verkäufer seine Aktien zum Beispiel für 49,95 € und du bist bereit 50 Euro für diese zu zahlen, würde der Spread in diesem Fall bei 5 Cent pro Aktie liegen. Das heißt: 5 Cent pro Aktie werden in diesem Beispiel von der Börse verdient. Klingt im ersten Moment nicht viel, wenn man aber bedenkt wie viele Aktien täglich gehandelt werden, dann kommen da große Summen zusammen.

2. Transaktionskosten

Bei vielen Handelsplätze bekommt man heute die Aktie oder den ETF, den man möchte, aber auch komplett ohne Spread. Und dafür fallen dann eben Transaktionskosten bei der entsprechenden Börse an. Mit diesen werden die Kosten vom Handelsplatz für dich wesentlich transparenter dargestellt und mehr Vergleichbarkeit geschaffen.

3. Maklercourtage

Die Maklercourtage kommt besonders beim Handel mit ETFs an regionalen Börsen zur Geltung. Bei außergewöhnlichen Handelsplätzen aber eben nicht.

Diese Auswahl an Börsen hast du

Als Anleger hat man die Qual der Wahl, denn neben der größten Börse in Deutschland, der elektronischen XETRA von der Deutschen Börsen AG in Frankfurt am Main, gibt es noch viele regionale Börsen wie Hamburg, Hannover, Düsseldorf, Berlin und Stuttgart.

Darüber hinaus gibt es auch noch Handelsplätze wie die Lang und Schwarz Exchange und Gettex, mit denen besonders günstige Broker zusammenarbeiten, um ihren Anlegern viele Vorteile versprechen.

Und als wenn das noch nicht genug wäre, gibt es auch noch die Möglichkeit Aktien im Ausland zu kaufen. Das ist ziemlich viel Auswahl. Schauen wir uns alles mal genauer an!

XETRA

Schauen wir uns als Beispiel die größte Börse für Aktien in Deutschland an, die jeder Anleger kennen sollte. Die Rede ist hier von der XETRA. Diese erhebt keine Maklergebühr und verzeichnet das höchste Handelsvolumen in ganz Deutschland.

XETRA wird nicht nur von Privatanlegern genutzt, sondern auch von den ganz Großen, die hier ihre Aktien vorwiegend von deutschen Unternehmen kaufen. Aber auch ausländische Titel können hier gehandelt werden wie zum Beispiel Apple oder Tencent.

Neben den gewöhnlichen Aktien können hier auch ETFs gehandelt werden und damit ist XETRA auch auf Platz 1 in Europa. Das bedeutet aber nicht, dass du hier auch den günstigsten Preis für dich bekommst. Eine Order hier kostet dich zwischen 5 € und 12 € bei den meisten Brokern, während Smartborker und Scalable bei 5 € angesiedelt sind und Consorsbank und Comdirect im oberen Bereich zu finden sind.

Lokale Börsen

Lokale Börsen sind wesentlich kleiner als ihre elektronischen Mitbewerber. Hier spielt es eine Rolle, wie viele Aktien gehandelt werden, damit man einen guten Kurs bekommt, der auf dem Markt liquide ist. Die Faustregel, die man sich merken kann:

Es sollten 200 Mal mehr Aktien gehandelt werden, als man selbst kaufen möchte.

Nicht jede Lokalbörse kann diesen Wert anbieten, was zu schlechten Kursen führt und letzten Endes zu wenig Sparpotenzial.

Außerbörsliche Handelsplätze

Und genau aus diesem Grund haben sich außerbörsliche Handelsplätze mittlerweile zu einer der besten Optionen entwickelt. Hier hat man als Anleger keine Börse mehr gegenüber, sondern sogenannte Market-Maker.

Diese kaufen und verkaufen ebenfalls Aktien an den Börsen, unterliegen aber deutlich weniger Regulierung und das resultiert für dich in weniger Kosten. Einen Nachteil, den man hier hat: Das Volumen ist auch hier deutlich geringer als bei der XETRA zum Beispiel.

Was man auf jeden Fall beachten sollte, sind die deutlich längeren Öffnungszeiten, sowie die Möglichkeit auch am Wochenende zu handeln. Hier sollte man sich immer nach den Handelszeiten der XETRA richten sollte.

Denn genau in diesen Zeiten gibt es mehr Käufer und Verkäufer auf dem Markt und du kannst den Handel besser einschätzen. Je weniger es von beiden Parteien gibt, desto höher ist das Risiko von zu großen Spreads, die für dich wiederum höhere Kosten bedeuten.

Handel im Ausland

Wie schon anfangs erwähnt, ist auch der Handel mit Aktien und ETFs für Privatanleger im Ausland möglich. Diese kosten tendenziell aber deutlich mehr und da große ausländische Unternehmen, wie Ford, Apple oder Tencent auch in Deutschland zum Handel zur Verfügung stehen, bietet sich der Handel nur bei großen Summen an, da die Orderkosten hier meisten zwischen 20 € und 100 € liegen.

Das haben wir gelernt:Grundsätzlich kannst du bei vielen Handelsplätze deine Aktien und ETFs kaufen und verkaufen. Allerdings gibt es so manche Fallstricke, auf die Anleger achten müssen. Dazu gehören zum Beispiel das gehandelte Volumen, die Handelszeiten und die genauen Kosten, die von Broker zu Broker bei der gleichen Börse sehr unterschiedlich ausfallen können.

Am günstigsten ist für die meisten sicherlich der Kauf über einen außerbörslichen Handelsplatz mit einer einfachen Limit-Order, während der Kauf über die Börse Stuttgart oder XETRA ebenfalls eine gute Wahl bleibt. Hier solltest du nach den Konditionen vom jeweiligen Broker entscheiden.

Fazit: Investieren in ETFs lohnt sich

ETFs sind nicht nur ein spannendes Finanzprodukt, sondern bieten auch viel Potenzial für dich, dein Vermögen langfristig aufzubauen. Im Grunde genommen funktionieren sie, wie klassische Investmentfonds, die ebenfalls an der Börse gehandelt werden. So kannst du als Anleger mit individuellen Strategien, und gewünschten Anlageklassen ganz einfach in ganze Märkte investieren und von ihrer Entwicklung profitieren

Zwar gibt es wie bei allen anderen Produkten dieser Art auch Risiken, aber diese fallen hier in Relation sehr gering aus. Wer sich die Zeit nimmt und etwas mit ETFs beschäftigt, wird schnell das Potenzial für sich selbst erkennen. Und ich hoffe dieser Artikel war für dich der erste Schritt dahin.

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]