Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Meine ETFs im Härtetest! Mein Portfolio vs. MSCI World & EM

Wer sein Geld in ETFs investiert, will früher oder später wissen, wie das persönliche Portfolio abschneidet. Dass ein besonders positives Ergebnis ein breites Grinsen in unser Gesicht zaubert, versteht sich dabei von selbst. Aber, Hand aufs Herz: Wir fragen uns immer auch “Was wäre wenn ich stattdessen…” oder “Hätte ich doch nur…”

Da auch ich davon nicht ausgenommen bin, habe ich mir heute die Performance meiner eigenen ETF Strategie (unterteilt in USA, Europa, China und Deutschland) genauer angesehen und mit dem MSCI World & Emerging Markets verglichen. Aber das mache ich natürlich nicht zum Spaß: Mit dem gleichen Konzept kannst auch du dein Portfolio hinsichtlich Leistung und Komplexität analysieren und vielleicht verbessern!

Die Kontrahenten

Um dir einen einfachen Vergleich zu ermöglichen, kannst du alle hier aufgeführten ETFs unter folgenden ISIN-Nummern aufrufen:

Auf der Seite MSCI World & Emerging Markets habe ich folgende ETFS ausgewählt:

- iShares Core MSCI World UCITS ETF: IE00B4L5Y983

- iShares Core MSCI EM IMI UCITS ETF: IE00BKM4GZ66

Und “die Herausforderer“, meine persönlichen ETFs, kannst du mit folgenden Informationen finden:

- Xtrackers Harvest CSI300 UCITS ETF1D: LU0875160326

- Vanguard S&P 500 ETF: IE00B3XXRP09

- iShares MCSCI EMU Small Cap UCITS ETF: IE00B3VWMM18

- ComStage MDAX UCITS ETF: LU1033693638

Der Wettkampf

Um bei einem solchen Vergleich alle Seiten fair zu betrachten, braucht es natürlich mehrere Kategorien. Daher werden wir uns heute die Diversifikation, historische Rendite & Produktkosten und Volatilität anschauen sowie zum Ende einen Ausblick wagen.

1. Diversifikation

Starten wir mit der verhältnismäßig einfachen Kategorie: Wie viele Titel sind im jeweiligen ETF enthalten? Und auch das Ergebnis ist alles andere als kompliziert:

- Die beiden Indizes des MSCI kommen gemeinsam auf die obszöne Menge von 4.680 verschiedenen Aktien. 1.640 davon stammen aus dem MSCI World, während 3.040 aus dem MSCI Emerging Markets hinzukommen.

- Meine eigenen ETFs können da bei weitem nicht mithalten: in Kombination erreichen sie nur 1.291 Aktien und kommen damit nicht einmal auf ein Drittel des MSCI Wertes.

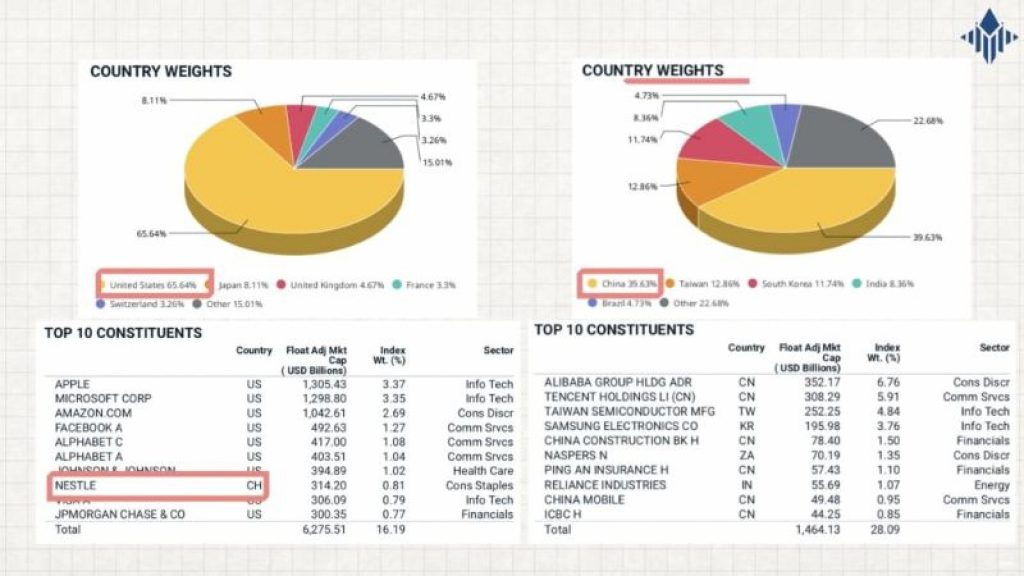

Neben der reinen Anzahl spielt aber auch die Verteilung eine entscheidende Rolle. Wird ein ETF nämlich von wenigen großen Firmen dominiert, bleibt es egal, ob 500 oder 5000 kleinere Unternehmen mit dabei sind: Sie fallen im Verhältnis kaum ins Gewicht.

- Der MSCI World zeichnet sich durch einen extrem hohen Anteil an US-Amerikanischen Firmen aus: 65 % für eine einzige Nation sind nicht gerade ein Musterbeispiel für Diversifikation. Wenig verwunderlich ist daher auch die Top-10 Liste mit 9 Einträgen aus den USA.

- Beim MSCI Emerging Markets sieht es schon besser aus: Den größten Anteil mit “nur” 40 % bildet hier China und auch die zehn größten Firmen sind gut durchmischt. Nachteilig ist jedoch, dass 28 % des gesamten ETFs Wertes in den Top-10 stecken (beim MSCI World nur 16 %).

Und meine persönlichen ETFs schneiden folgendermaßen ab:

- Bei meinem iShares MCSCI EMU Small Cap UCITS ETF entfallen nur 12 % auf die zehn größten Unternehmen – Bestwert!

- Ganz anders hingegen der Vanguard S&P 500 ETF: mit 27% weist er leider ein hohes “Klumpenrisiko” auf.

- Der ComStage MDAX UCITS ETF schneidet Naturgemäß am schlechtesten ab: 43 % gehen hier an die Top-10. Da ist jedoch nicht verwunderlich, da der MDAX lediglich 50 Unternehmen zur Auswahl bietet.

- Der Xtrackers Harvest CSI300 UCITS ETF1D erreicht ebenfalls genau 27 % und zählt damit zu den ETFs mit erhöhter Chance zur “Klumpenbildung”

Werfen wir nun einen Blick auf die Gesamtwertung, erreichen beide Gruppen genau 22 % Verklumpungswert. Also ein Unentschieden.

2. Historische Rendite und Produktkosten

Um einen fairen Vergleich der Rendite zu ermöglichen und nicht mit unterschiedlichen Altern der ETFs oder anderen zeitlichen Ereignissen durcheinander zu kommen, habe ich für diesen Vergleich das Finanztool der Financial Times genutzt.

Das Ergebnis sieht folgendermaßen aus:

Bei den MSCI ETFs zeigt sich eine Rendite von 7,51 % (World) und 1,27 % (Emerging Markets), während meine vier ETFs mit 4,15 % (Harvest), 11,75 % (Vanguard), -1,17 % (Small Cap) und -2,74 % (MDAX) abschneiden.

Interessant wird es nun beim Durchschnitt: mit dem MSCI Portfolio würde unsere Rendite 4.39 % und unsere Kosten 0,19 % betragen. Meine ETFs hingegen erwirtschaften nur 3,02 % und kosteten währenddessen 0,40 %.

Meine eigenen ETFs performen aktuell also schlechter als die MSCI Portfolios. In Anbetracht der noch immer andauernden Covid-19-Pandemie verwundert das nicht: Der herbe Verlust des MDAX zieht meine Rendite nach unten und selbst der sehr gut abschneidende – aber auch recht teure – China ETF (Vanguard) kann diesen Verlust nicht völlig kompensieren.

3. Volatilität

Betrachten wir Risiko und Rendite über die letzten 3 Jahre, ist mein China ETF in beiden Kategorien eher schlecht positioniert. Auch der Small Caps weist ein erhöhtes Risiko auf.

Während der MSCI World ETF genau die Mittelposition aus beiden Werten einnimmt, performen der Emerging Markets und Vanguard etwas besser – jedoch ebenfalls mit einem leicht erhöhten Risiko.

In der 3 Jahresansicht ist es hierbei schwierig, ein abschließendes Urteil zu fällen. Was sich jedoch mit Sicherheit sagen lässt: China ETFs schwanken meist überdurchschnittlich.

Auch die Tatsache, dass Small Caps im Schnitt mehr Rendite abwerfen (aber auch anfälliger für Krisen sind), trägt deutlich zur unterschiedlichen Volatilität bei.

4. Ausblick

Hierbei handelt es sich natürlich um einen rein subjektiven Eindruck, aber ich bin von den rosigen Aussichten Chinas fest überzeugt.

Um diese Behauptung zu untermauern, will ich an dieser Stelle einige zentrale Kennzahlen aus der McKinsey Studie “China and the World” von 2019 einbringen:

- 110 der Fortune 500 Unternehmen sind bereits heute aus China

- Diese Unternehmen machen weniger als 20 % ihres Umsatzes im Ausland, haben also erhebliches Wachstumspotenzial (zum Vergleich: im S&P liegt dieser Wert bei 44 %)

- Betrachten wir die Ausgaben für Forschung und Entwicklung, ist China auf Platz Zwei der Weltrangliste zu finden

Gleichzeitig ist aber insbesondere der chinesische Markt wie kein anderer von Wachstum und fortschreitender Globalisierung abhängig.

Fazit

Während meine ETFs aktuell schlechter performen als die beiden MSCI Portfolios, zeigt sich doch vor allem der Xtrackers Harvest CSI300 UCITS ETF1D trotz globaler Krise mit ausgezeichneter Rendite. Ein Investment in einen solchen China-lastigen oder vollständig chinesische ETFs ist jedoch immer eine Frage des Glaubens an eine fortschreitende, globale Wirtschaftsentwicklung.

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]