Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

Swap ETF – Wie funktioniert die synthetische Replikation?

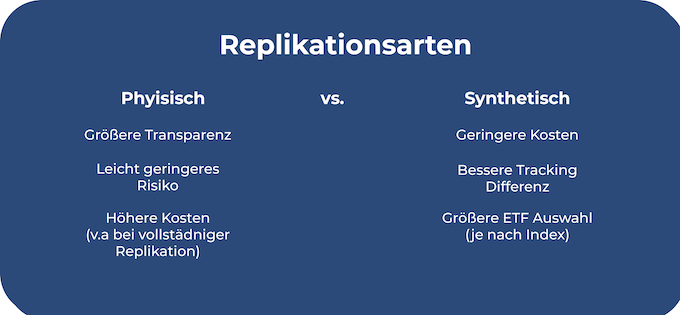

Möglicherweise bist du gerade dabei, dir ein Portfolio aufzubauen und suchst dafür nach passenden Exchange Traded Funds. Im Zuge deiner Recherche wirst du auf das Thema Replikationsmethoden stoßen. Oftmals können Anfänger davon lesen, dass die synthetische Replikationsart risikobehafteter wäre. Doch stimmt das und wie genau funktionieren Swaps?

Das Wichtigste in Kürze:

- ETFs können auf unterschiedliche Arten abgebildet werden

- Eine physische Replikation bildet direkt nach, während bei der synthetischen Replikation ein Handel mit einem Kontrahenten entsteht

- Das bedeutet Kontrahentenrisiko und so hoch kann es ausfallen

- Diese Vor- und Nachteile von Swap Exchange Traded Funds solltest du kennen

Die Replikationsmethoden

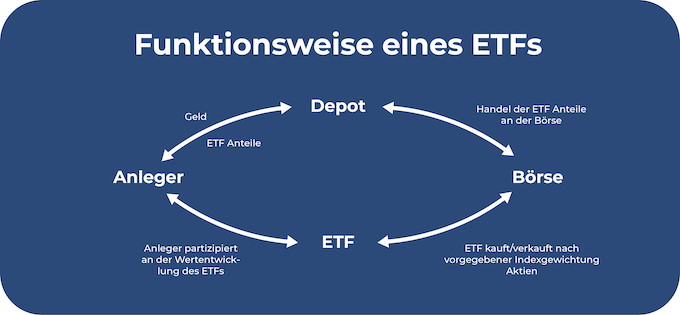

Wie sicher sind ETFs? Das hängt unter anderem mit der sogenannten Replikationsmethode zusammen. Einem Exchange Traded Fund liegt stets ein Index zugrunde. Dabei gibt es unterschiedliche Wege, wie ETFs ihren Index replizieren. Grob zu unterscheiden sind physische und synthetische Replikation.

Was bedeutet physische Replikation?

Ein physischer Exchange Traded Fund hat es zum Ziel, den Index möglichst genau abzubilden. Daher werden alle enthaltenen Werte nachgekauft. Es handelt sich demnach um einen direkten Nachbau, weshalb diese Replikationsmethode auch Vollreplikation genannt wird.

Anschaulich wird diese Methode mit einem Beispiel. Ein Exchange Traded Fund auf den DAX, den deutschen Aktienindex, beinhaltet demnach alle 40 enthaltenen Unternehmen. Diese Titel bzw. Aktien werden entsprechend ihrer Gewichtung gekauft.

Gut zu wissen:

Die Zusammensetzung wird regelmäßig aktualisiert. Fällt ein Unternehmen aus dem Index heraus, wird dieses auch im Exchange Traded Fund durch ein anderes ersetzt. Auf diese Weise wird sichergestellt, dass die Rendite der Indizes möglichst genau erwirtschaftet werden kann.

Diese Replikationsart kann teurer sein und ist zeitintensiv für den ETF Anbieter. In regelmäßigen Abständen muss die genaue Zusammensetzung überprüft werden. Zudem müssen Anteile gekauft oder verkauft werden, um den Index stets genau abbilden zu können. Diese Gebühren können sich auf die laufenden Kosten wie die TER oder Total Expense Ratio auswirken.

Das sogenannte Sampling gehört ebenfalls zur physischen Replikation und stellt eine Art Weiterentwicklung dar:

- Die Exchange Traded Funds werden physisch gekauft. Der Anbieter beschließt eine Vorauswahl und kauft eine repräsentative Menge

- Auf diese Weise werden nicht alle enthaltenen Titel exakt nachgekauft, nur die wichtigsten und großen Positionen

- Es kommt zu einer Vernachlässigung von Positionen, die nur gering im Index vorhanden sind

Vorteil dieser Replikationsmethode ist das Sparen von Kosten. Indizes, die sehr viele Werte enthalten, wie Welt-ETFs, haben oftmals Positionen mit einer Gewichtung von nur 0,01 Prozent. Diese werden nicht berücksichtigt, wodurch Transaktionskosten wegfallen und die TER sinkt.

Die Ausschüttung der physischen Replikation erfolgt entweder thesaurierend oder ausschüttend. Thesaurierende Exchange Traded Funds reinvestieren ihre erzielten Dividenden wieder an. Besitzt du eine ausschüttende Option, erhältst du die Dividenden direkt auf dein Konto.

| Vorteile physische Replikation | Nachteile physische Replikation |

| Geringe Komplexität | Genaue Nachbildung führt zu höheren Kosten (TER) |

| Werte des Index werden tatsächlich gekauft | Nicht alle Indizes können abgebildet werden |

Wie funktioniert die synthetische Replikation?

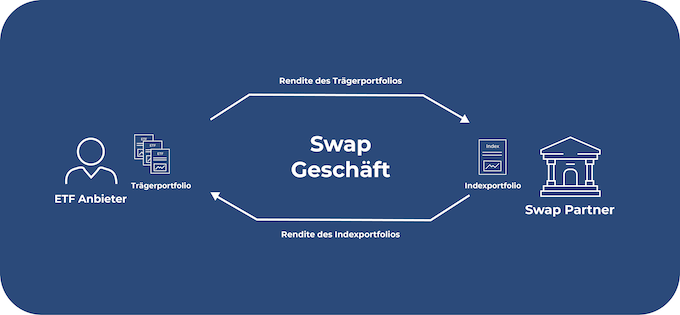

Anders als physische Exchange Traded Funds, bilden synthetische Replikationen ihren Index nur indirekt ab. Es kommt zu einem Vertrag zwischen dem Anbieter deines ETFs und einem Swap-Partner, wie einer Bank:

- In einigen Fällen handelt es sich beim Swap-Partner um den Mutterkonzern des eigentlichen Anbieters

- Die synthetische Replikation ist etwas komplexer als die physische

Diesem Handel zugrunde liegt die Annahme, dass beide Depots eine ähnliche Rendite einfahren werden, sonst würde ein Partner Verluste erzielen. Der Kontrahent verpflichtet sich dazu, die Rendite des Index inklusive aller Dividendenzahlungen auszubezahlen.

Dafür erhält er eine Gebühr, die sogenannte Swap-Gebühr. Exchange Traded Fund und Partner erhalten demnach die Rendite ihres Partners. Es handelt sich um ein Over-the-counter, kurz OTC, Geschäft.

Doch warum werden Indizes nur indirekt abgebildet, wenn es Investoren möglich wäre, die Positionen wirklich zu kaufen?

- Der Vorteil der physischen Replikationsart ist, dass illiquide Indizes abgebildet werden können

- Besonders zum Tragen kommt dieser Vorteil bei kleinen Themen-ETFs

- Es handelt sich oftmals um einen ETF mit hoher Rendite aus einer speziellen Nische

- Auf diese Weise kann leichter in schwer zugängliche Märkte investiert werden

Bei der eigentlichen Zusammensetzung der synthetischen Variante werden demnach Aspekte wie Steuern und minimale Kosten berücksichtigt. Ein Exchange Traded Fund auf den DAX kann beispielsweise auch Anleihen in einer fremden Währung enthalten. Dabei ist die Wertentwicklung unwichtig, da die Rendite ausgetauscht wird.

Arten von Swaps

Es gibt verschiedene Arten von Swaps:

- Funded,

- Fully Funded und

- Unfunded Exchange Traded Funds

Bei einer Funded Variante kommt es zu einer zusätzlichen Absicherung des Ausfallrisikos. Der Gegenwert des ETFs wird als Sicherheit hinterlegt, damit diese bei einem Ausfall verwendet werden kann. Das Risiko für Anleger ist somit besonders klein.

Bei der Fully Funded Variante wird kein Wertpapierkorb gehalten. Das Vermögen wird als Ganzes in einen Index-Swap investiert. Zudem werden hohe Sicherheiten hinterlegt, um das Kontrahentenrisiko zu senken.

Die letzte Variante ist die Unfunded Option. Im Gegensatz zu den bisher genannten wird hier auf weitere Sicherheiten des Kontrahenten verzichtet. Gesetzlich darf das Verlustrisiko maximal zehn Prozent betragen.

Gut zu wissen:

Diese Variante wird allerdings kaum mehr verwendet. Im Alltag finden sich hauptsächlich Funded und Fully Funded Optionen mit hohen Sicherheiten, um Investoren zu schützen.

Exchange Traded Funds, die auf die synthetische Art replizieren, sind meistens thesaurierend. Auf diese Weise profitierst du eher vom Zinseszinseffekt, da Zinsen auf ein zunehmend größer werdendes Vermögen anfallen.

Vor- und Nachteile von Swap ETFs

Ein Blick auf die positiven und negativen Aspekte kann helfen, die Funktionsweise und die damit einhergehenden Konsequenzen besser nachvollziehen zu können.

Vorteile des Swaps ETF

Ein positiver Aspekt der synthetischen Replikationsart sind die oftmals niedrigeren Gebühren. Diese sind im Vergleich zu physischen Exchange Traded Funds kleiner, da es zu weniger Transaktionskosten kommt.

Auch Nischenmärkte und Themen-ETFs sind ein Vorteil der synthetischen Replikationsart. Oftmals handelt es sich um einen top ETF, der die Rendite erhöhen kann. Diese können besser nachgebildet werden als mit der physischen Variante. Mit Swaps erhältst du Zugang zu neuen Märkten.

Beispiele wären Rohstoff-ETFs. Dafür gibt es verschiedene Gründe, wie Zeitzonen oder Beschränkungen. Ohne die Möglichkeit der synthetischen Replikation würde es zu hohen Kosten kommen.

Themen-ETFs eignen sich eher für Fortgeschrittene. Sie sind oftmals deutlich weniger diversifiziert und enthalten weniger Unternehmen, wodurch das Risiko des Portfolios steigt. Sie investieren in innovative Branchen oder nutzen Hypes aus. Themen-ETFs bieten eine Möglichkeit für Anleger, die bereits ein globales Weltportfolio besitzen und dieses erweitern und ausbauen möchten.

Die Unterschiede in der Wertentwicklung zwischen Exchange Traded Fund und Index werden durch den Tracking Error angegeben. Es handelt sich heribei um eine Kennzahl, die verwendet wird, um die Qualität eines ETFs abzuschätzen:

- Die synthetische Replikation führt zu niedrigeren Werten beim Tracking Error

- Das muss allerdings nicht immer Auswirkungen auf die Rendite haben

Nachteile des Swap ETF

Wie bereits erklärt, kommt es bei der synthetischen Replikation zu einem Handel mit einem Kontrahenten. Aus diesem Handel entsteht das sogenannte Kontrahentenrisiko, das damit zusammenhängt, ob die andere Partei ihren Verpflichtungen nachkommt.

Wie oben bereits erwähnt, liegt die Grenze des möglichen Verlusts bei 10 Prozent. Dies ist gesetzlich geregelt durch die sogenannte OGAW-Richtlinie der EU. In der Realität ist diese Gefahr meist deutlich geringer. Zusätzliche Sicherheiten schützen dich als Anleger vor weiteren Verlusten.

Ein Nachteil ist die höhere Komplexität dieser Art von Replikation. Gerade für Anfänger, die erst in das Thema Finanzen und Investitionen einsteigen, kann es deutlich komplizierter sein, synthetische Exchange Traded Funds, ihre Funktionsweise und ihre Sicherheiten nachvollziehen zu können.

Ein Problem in Bezug auf die synthetische Replikation ist, dass es oftmals weniger Transparenz gibt, im Vergleich zur physischen Replikation. Das eigentliche Basisportfolio wird oftmals nicht veröffentlicht und ist nicht im Factsheet zu finden. Ansonsten gelten die üblichen ETF Fonds Nachteile. In folgender Tabelle einmal alle Vorteile und Nachteile im Überblick:

| Vorteile von Swaps | Nachteile von Swaps |

| Niedrigere Gebühren durch geringere Transaktionskosten | Mögliches Kontrahentenrisiko |

| Ermöglicht Abbildung von Nischen | Höhere Komplexität |

| Niedrigere Tracking Error Differenz | Teilweise weniger transparent |

Sind Swaps sinnvoll?

Auch Wertpapiere basierend auf synthetischer Replikation gehören zu den sicheren Geldanlagen. Du musst keine Angst haben vor einem ETF Totalverlust. Es gibt bereits einige Maßnahmen, die eingesetzt werden, um die Risiken für Anleger niedrig zu halten.

Dazu gehören Gesetze wie die OGAW-Richtlinie, aber auch Sicherheiten, die hinterlegt und im Falle eines Verlusts aktiv eingesetzt werden können. Ein Risiko von 10 Prozent ist in den meisten Fällen nicht vorhanden.

Ob sich ein Swap Exchange Traded Fund lohnt oder nicht, hängt vom Anleger ab und davon, für welche Wertpapiere du dich interessierst. Hast du bereits ein breit aufgestelltes Weltportfolio und möchtest beispielsweise deine Rendite durch Themen-ETFs und besondere Nischen erhöhen, könnte die synthetische Replikation infrage kommen.

Auch die niedrigere TER kann sich in manchen Fällen lohnen und die Gesamtrendite steigern. Das ist natürlich von dem speziellen ETF abhängig, für den du dich interessierst. Es gibt also durchaus Situationen, in denen sich eine synthetische Replikation lohnen kann.

Fazit: Swap ETF vs. physische Replikation

Jeder Exchange Traded Fund basiert auf einem Index. Diese werden unterschiedlich abgebildet, entweder physisch oder synthetisch. Die Vollreplikation oder physische Replikation bildet einen Index möglichst genau und direkt ab – die enthaltenen Positionen werden tatsächlich gekauft.

Die Methode des Samplings ist eine Weiterentwicklung. Investiert wird in eine repräsentative Auswahl und in die wichtigsten und größten Positionen. Im Vergleich zur physischen Replikation werden dabei Kosten gespart.

Swaps sind etwas komplexer aufgebaut, da ein Handel zustande kommt zwischen Anbieter und einer anderen Partei, oftmals einer Bank oder dem eigenen Mutterkonzern. Dabei verpflichtet sich der Kontrahent dazu, die Rendite und Dividendenzahlungen auszuzahlen.

Alle Arten haben ihre Vor- und Nachteile. Swap Exchange Traded Funds zeichnen sich aus durch niedrigere Gebühren und eine geringere Tracking Error Differenz. Sie ermöglichen die Abbildung spezieller Nischen. Andererseits gibt es ein mögliches Kontrahentenrisiko, eine höhere Komplexität und niedrigere Transparenz.

Zusammenfassend ist das Risiko der synthetischen Replikation etwas höher, jedoch überschaubar aufgrund von Gesetzen, hinterlegten Sicherheiten und Management des Anlegers. Erfahre hier mehr über “krisensichere Geldanlage” und “die 10 besten ETFs”!

FAQ

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]