Beste Geldanlage ohne Risiko 2025: Rendite erhöhen

Corona-Pandemie, Ukrainekrieg, hohe Inflation – Die letzten Jahre waren turbulent und wirken sich auch auf die wirtschaftliche Situation Deutschlands aus. Auch der Anleger spürt solche länderübergreifenden Krisen in seinem Depot. Vielleicht hast auch du die teilweise großen Schwankungen am Markt mitbekommen und suchst deswegen nach vergleichsweise sicheren Investments. In diesem Artikel erfährst du, welche die beste Geldanlage ohne Risiko ist und wie du dadurch ordentlich Rendite erzielen kannst!

Das Wichtigste in Kürze:

- Festgeld und Tagesgeld sind sehr sichere Anlagen und eignen sich gut, um deinen Notgroschen zu lagern

- Sehr sichere Investments unterliegen der Inflation – dein Geld wird langfristig entwertet und die Kaufkraft sinkt

- Diversifikation ermöglicht es dir, renditestarke Anlagen sicherer zu gestalten

- Mit P2P-Krediten und ETFs hast du die Möglichkeit auf ausreichende Diversifikation und attraktive Renditechancen

Weniger Risiko im eigenen Portfolio – Wie geht das?

Die Corona-Pandemie zeigte, dass Krisen einen starken Einfluss auf die deutsche Wirtschaft und auf Investitionen haben können. Kurzzeitig können die Kurse stark sinken und das eigene Portfolio auch mal in den roten Zahlen stehen. In solchen unsicheren Zeiten beschäftigen sich Anleger mehr mit Themen wie Sicherheit im Portfolio.

Eigene Risikobereitschaft einschätzen – Baue dir eine Strategie auf

Bevor du dich für bestimmte Anlagen entscheidest, ist es ratsam, herauszufinden, welcher Risikotyp du bist. Nicht jede Anlageklasse eignet sich gleich gut für jeden Investor. Menschen haben unterschiedliche Charaktere und gehen anders mit Risiken um.

Vielleicht kannst du in wirtschaftlich unsicheren Zeiten ruhig und rational bleiben. Ein Teil der Menschen wird nicht emotional, wenn sie in einer Wirtschaftskrise mal rote Zahlen im eigenen Depot sehen und können ganz einfach abwarten. Gehörst du zu dieser Art Mensch, kannst du leichter mit einer hohen Volatilität umgehen und deswegen eher in risikoreichere Anlagen investieren.

Möglicherweise gehörst du aber zu der Sorte Mensch mit einem erhöhten Sicherheitsbedürfnis und hast Angst vor einem Totalverlust deiner Investments. Auch Personen mit einem erhöhten Sicherheitsbedürfnis können investieren und müssen nicht nur krisensichere Investitionen in Betracht ziehen! In so einem Fall kannst du länger recherchieren, um ein besseres Verständnis für deine Anlage zu bekommen.

Achtung!

Ein gutes Portfolio besteht aus einem Sicherheits- und einem Renditebaustein. Bist du ein sicherheitsorientierter Mensch, könntest du beispielsweise deinen Sicherheitsbaustein im Vergleich zu risikoreichen Personen erhöhen. Möglicherweise könntest du anfangs auch kleinere Beträge investieren, um die Assets erst kennenzulernen.

Unabhängig davon, wie hoch deine Risikobereitschaft ist, ist es empfehlenswert, dass du dir eine Strategie für deine Finanzen aufbaust. Eine feste Strategie hilft dir, deine Ziele zu verfolgen und in schwierigen Zeiten ruhig zu bleiben. Schließlich hast du einen genauen Plan ausgearbeitet und mit Schwankungen gerechnet.

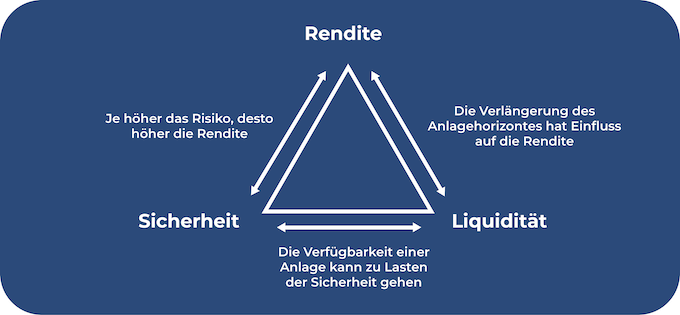

Das magische Dreieck der Geldanlage

Das magische Dreieck der Geldanlage kann dir helfen, die Beziehung zwischen Sicherheit und Rendite einer Anlageklasse zu verstehen. Grundsätzlich verfolgen Investoren mit den Anlagen drei große Ziele: Rentabilität, Sicherheit und Liquidität. Jedes Investment unterscheidet sich in der jeweiligen Ausprägung dieser drei Ziele.

Die Rentabilität einer Anlageklasse gibt den möglichen Ertrag an, also die Gewinne, die du erzielen kannst. Dazu gehören beispielsweise Dividendenzahlungen, Ausschüttungen oder Zinsen. Diese Gewinne können auch reinvestiert werden, um vom Zinseszins zu profitieren. Ein Beispiel für solch eine Anlageklasse wäre ein ETF mit hoher Rendite.

Auch die Sicherheit unterscheidet sich von Anlage zu Anlage stark. Es fallen unterschiedliche Risiken an, wie das Währungsrisiko oder das Konjunkturrisiko. Es gibt unterschiedliche Wege, um das Ausfallrisiko einer Anlage zu senken.

Manche Anlageklassen sind sehr schnell und einfach zu kaufen und zu verkaufen. Andere Anlagen sind an bestimmte Zeiten gebunden und nicht jederzeit erreichbar. Diese Tatsache wird durch die Liquidität einer Anlage beschrieben. Einen Bausparvertrag beispielsweise kannst du nicht in jeder Phase kündigen.

Achtung!

Was hat dieses Dreieck nun mit deiner Wahl eines Investments zu tun? Hierzu kannst du dir die drei Ziele genau ansehen und dich fragen, was dir persönlich bei einer Anlage am wichtigsten ist und wo der Schwerpunkt deines Assets liegen soll. Es gibt keine falsche oder richtige Antwort, die Anlage muss zu dir und deinem Leben passen.

Keine Anlage kann alle diese Ziele gleichzeitig erfüllen. Sichere Anlagen gehen immer mit einer niedrigeren Rendite oder Liquidität einher. Deshalb ist es wichtig, dass du dir über deine persönliche Risikobereitschaft klar wirst und sie ins Verhältnis zu dem Ziel deiner Investitionen setzt.

Die attraktivste Geldanlage kann beides: weniger Risiko und mehr Rendite

Eine sichere Anlageklasse schützt dich zwar vor einem Totalverlust, gefährdet dein Vermögen aber in einer anderen Weise: Gaskrise und Inflation sorgen für höhere Preise. Über große Zeiträume hinweg kann die Inflation dein Geld entwerten. Dadurch bekommst du insgesamt weniger Waren fürs gleiche Geld.

Das zeigt, wie wichtig es ist, sein Portfolio ausgeglichen aufzubauen. Ein Renditebaustein durch Geldanlagen mit hoher Rendite hilft dir, Gewinne zu erzielen und schützt dein Vermögen vor der Inflation. Auf diese Weise kannst du beispielsweise fürs Alter vorsorgen oder Geld anlegen für Kinder und deren Wünsche, wie einen Führerschein oder die Ausbildung, finanzieren.

Achtung!

Der Sicherheitsbaustein kann das Gesamtrisiko senken. Auf diese Weise sind Schwankungen nicht mehr so stark und werden durch die sicheren Anlagen aufgefangen. Besonders gut eignen sich sichere Assets, um einen finanziellen Puffer aufzubauen.

Es gibt unterschiedliche Wege, auch riskantere Anlagen sicherer zu machen. Achte beispielsweise auf eine ausreichende Diversifikation. Durch Streuung können Verluste in einzelnen Bereichen in deinem Depot ausgeglichen werden. Diversifikation gilt für:

- Unterschiedliche Anbieter

- Verschiedene Konzerne

- Länder

- Branchen

Die besten Geldanlagen für mehr Sicherheit im eigenen Depot

Es kann immer wieder zu unvorhergesehenen Ausgaben kommen: Das Auto funktioniert plötzlich nicht mehr und muss repariert werden oder es wird eine neue Waschmaschine benötigt. Sehr sichere Anlageklassen eignen sich besonders gut für deinen Notgroschen – eine finanzielle Reserve für schwierige Zeiten.

Wichtig ist es, dass dieser Puffer eine hohe Liquidität hat, also schnell erreichbar ist, solltest du ihn benötigen. Er sollte leicht zugänglich und sicher angelegt werden, damit du dich auch in schwierigen Situationen auf deine Finanzstrategie verlassen kannst. Ein nützliches Beispiel für eine solche Anlage ist das Tagesgeldkonto.

Tagesgeld, Festgeld, Sparbuch

Das Tagesgeldkonto ist der Klassiker unter den sicheren Investments. Es ist flexibel und leicht zugänglich. Grundsätzlich handelt es sich um ein verzinstes Konto, ohne die Bindung an feste Laufzeiten. Die hohe Liquidität sorgt dafür, dass du jederzeit auf dein Geld zugreifen kannst, solltest du es benötigen.

Festgeldanlagen sind sehr sicher, aber weniger flexibel. Sie sind an einen bestimmten Zeitraum gebunden. Dieser kann variieren, mit Laufzeiten zwischen einem Monat oder zehn Jahren. Du kannst nicht jederzeit über dein Geld verfügen, sondern musst dich an die Laufzeiten halten.

Auch das Sparbuch beinhaltet kaum Risiken. Früher handelte es sich um eine beliebte Anlageklasse mit der Möglichkeit, einige Zinsen zu machen. Das ist heute allerdings nicht mehr der Fall: Mit einem Sparbuch kannst du die Inflation nicht ausgleichen, wodurch dein Vermögen langfristig entwertet wird.

Staatsanleihen für mehr Sicherheit

Staatsanleihen sind festverzinsliche Wertpapiere von Staaten. Ein Investor kann einem Staat Geld leihen, über einen bestimmten Zeitraum. Nach Ablauf der Frist bekommt der Anleger sein Geld inklusive Zinsen wieder zurück.

Die Sicherheit und Renditechancen hängen dabei stark vom jeweiligen Land ab. Länder werden mithilfe einer Bonität bewertet. Eine hohe Bonität wie “AAA” sagt aus, dass ein Land sehr vertrauenswürdig ist und die Chance, sein Geld zurückzubekommen, hoch ist. Das Ausfallrisiko und die Renditechancen sind hier gering.

Schlechtere Bonitäten werden beispielsweise mit C oder D gekennzeichnet. Es handelt sich um Länder, bei denen das Ausfallrisiko wahrscheinlich ist und der Investor sich nicht sicher sein kann, sein Geld inklusive Zinsen zurückzubekommen. Solche Anleihen sind teilweise hochspekulativ.

Achtung!

Deutschland hat eine sehr hohe Bonität, weshalb deutsche Anleihen als sehr sicher gelten. Allerdings bieten auch sie keine Renditechance und unterliegen deshalb langfristig der Gefahr durch die Inflation.

Investieren in Edelmetalle

Edelmetalle wie Gold, Silber und Platin gelten als krisensichere Anlagen und sind beliebt als Asset für den Sicherheitsbaustein. Trotzdem sollte eine Goldanlage gut überlegt sein. Ein Vorteil ist, dass es sich um eine begrenzte Ressource handelt, was den Wert sichert. Zudem ist Gold steuerfrei, wenn du es mindestens ein Jahr lang hältst.

Allerdings sind mit Gold weitere Ausgaben verbunden. Gold muss sicher gelagert werden, beispielsweise bei einer Bank in einem Tresor. Lagerst du es zu Hause, bringt das andere Probleme mit sich. Zudem sind die Preise für kleine Mengen an Gold vergleichsweise hoch.

Auch solltest du wissen, dass Gold keine risikofreie Anlage ist. Je nach wirtschaftlicher Lage unterliegt auch Gold teilweise starken Schwankungen. Jedoch verläuft der Goldkurs häufig entgegengesetzt zu Aktienkursen, weshalb Gold oftmals als Puffer zur Sicherheit im Portfolio dient.

Achtung!

Zudem zählt Gold nicht als Investment mit hohen Renditen. Gewinne können nur erzielt werden, wenn der Goldpreis beim Verkauf höher ist als beim Einkauf. Gold bringt dir als Anleger weder Zinsen noch Dividenden und kann die Inflation nicht ausgleichen, was langfristig ebenfalls eine Gefahr darstellt.

Immobilien als Investment

Für Anlagen in Immobilien gibt es mehrere Möglichkeiten. Manche kaufen Häuser mit der Absicht, später einmal selbst darin zu wohnen und vermieten sie. Durch das Vermieten kannst du ein passives Einkommen aufbauen und die zukünftige Rente aufbessern. Immobilien sind Sachwerte und werden auch in schwierigen Zeiten stark nachgefragt.

Allerdings ist die Risikoverteilung nicht besonders hoch, wenn das gesamte Vermögen in einem Objekt liegt. Hier bieten sich Immobilienfonds an. Diese ermöglichen es auch Anlegern, die sich noch keine eigene Immobilie leisten können, vom Immobilienmarkt zu profitieren.

Diese Fonds investieren in Immobilienprojekte wie Einkaufszentren, Hotels oder Wohnimmobilien. Die Immobilien werden anschließend vermietet. Investoren profitieren von den Mieteinnahmen oder der Wertsteigerung beim Verkauf der Objekte, wodurch attraktive Renditen ermöglicht werden.

Risiken senken durch Risikostreuung – So machst du trotzdem Rendite

Wie bereits erwähnt, bieten dir die lukrativsten Investments eine Chance auf eine attraktive Rendite bei vergleichsweise hoher Sicherheit. Keine Anlage ist komplett sicher, allerdings gibt es Assets, die sich sehr gut diversifizieren lassen, was dein Gesamtrisiko senkt.

Investieren in Kredite: P2P als Investment

Ein Beispiel für solche Anlageklassen sind P2P-Kredite. P2P-Plattformen ermöglichen eine Kreditvergabe zwischen zwei Privatpersonen. Anders als bei herkömmlichen Krediten wird keine Bank benötigt. Auch kommt es nicht zu langen Wartezeiten, wenn die Kreditvergabe erst geprüft werden muss.

P2P-Kredite gehören in den Bereich Crowdlending. Es handelt sich um eine Unterform des Crowdfunding. Funding bezeichnet alle Möglichkeiten, auf Online-Plattformen Geld zu sammeln. Crowdfunding ist spezialisiert und umfasst die Kreditvergabe zwischen zwei Privatpersonen.

Mithilfe von P2P-Krediten können durchschnittlich über 10 Prozent Renditen erzielt werden. Es handelt sich also um eine renditestarke Anlage, die sich zum Vermögensaufbau eignet. Allerdings bieten diese Kredite noch weitere Vorteile:

- Kleine Beiträge möglich: Möchtest du kleinere Summen investieren oder eine Anlage erst austesten, funktioniert das im Bereich P2P ohne Probleme. Somit können auch Investoren mit weniger Einkommen oder Erfahrung investieren.

- Diversifikation: Das Anlegen kleiner Beträge ermöglicht ebenfalls eine breite Streuung. Du kannst dein Vermögen auf viele unterschiedliche Kredite aufteilen und so dich vor einem Totalausfall zu schützen.

- Transparenz: Die Kredite unterliegen festen Konditionen. Der Kreditnehmer wird in eine Bonität eingeteilt, was mehr Transparenz für den Kreditgeber erreichen soll. Anhand der Bonitäten kannst du als Anleger entscheiden, ob das Investment dir zu risikoreich ist oder sich die möglichen Renditen lohnen.

- Sinnvoller Zweck: Private Projekte können mithilfe von P2P-Krediten leicht unterstützt werden. Ist dir die Sinnhaftigkeit deiner Anlage wichtig, könntest du bei privaten Krediten fündig werden und andere Menschen unterstützen.

Anlegen in ETFs: hohe Diversifikation durch breite Streuung

Bei ETFs handelt es sich um börsengehandelte Indexfonds, die sich auf unterschiedliche Bereiche spezialisieren, wie beispielsweise Aktien. Sie bilden einen bestimmten Index ab, wie den S&P 500. In diesem Index sind die größten 500 börsennotierten Konzerne Amerikas enthalten.

Gut zu wissen:

Anders als beim Investieren in Einzelaktien kannst du mit ETFs einen ganzen “Strauß” an Aktien kaufen, mit nur einem ETF. Der MSCI World beispielsweise ist eine ETF Empfehlung und investiert in über 1500 Unternehmen weltweit. Dabei konzentriert er sich auf Industrieländer und deren größte Unternehmen.

Grundsätzlich sind Investitionen in Aktien immer risikoreicher als Anlagen wie Festgeld oder Staatsanleihen. ETFs unterliegen Schwankungen und sind anfälliger in wirtschaftlich schwierigen Zeiten. Allerdings ermöglichen sie attraktive Renditechancen und verschiedene Wege, um das Risiko zu senken:

- Diversifikation in unterschiedliche Länder: Ein Index auf den DAX investiert in die 40 größten Unternehmen Deutschlands. Investierst du nur in den DAX und es tritt eine Krise innerhalb Deutschlands ein, unterliegt dein Portfolio starken Schwankungen. Es empfiehlt sich, in viele unterschiedliche Länder anzulegen, um solche regionalen Krisen auszubalancieren.

- Streuung in verschiedene Branchen: Themen-ETFs spezialisieren sich auf bestimmte Sektoren, wie beispielsweise Infrastruktur oder Energie. Es kann nie mit Sicherheit vorhergesagt werden, welche Branchen sich besser oder schlechter entwickeln werden. Investiere daher möglichst breit gestreut in unterschiedliche Branchen. Eine Möglichkeit bietet der MSCI World Index.

- Langer Anlagehorizont: Möchtest du in ETFs investieren, solltest du ausreichend Zeit mitbringen: Investiere ausschließlich Geld, das du in der nächsten Zeit nicht benötigst. Du solltest dein Vermögen mindestens 10 bis 15 Jahre lang anlegen. Je länger das Geld investiert ist, desto kleiner das Risiko und desto höher die möglichen Renditen.

Fazit: Das sind die besten Geldanlagen mit wenig Verlustrisiko

Zusammenfassend beim Thema Sicherheit lässt sich sagen, wie wichtig es ist, deine persönliche Risikobereitschaft zu kennen. Hier kann dich das magische Dreieck der Geldanlage unterstützen, deine Ziele als Anleger besser einzuschätzen und dir über deine Prioritäten klarzuwerden.

Sichere Investments wie Festgeld oder Tagesgeld eignen sich, um deinen Notgroschen von drei bis sechs Monatsgehältern sicher zu lagern. Dieser dient als finanzielle Rücklage, solltest du aufgrund privater Umstände plötzlich Geld benötigen, wie den Kauf eines neuen Elektrogerätes. Leider schützen dieses Investment nicht vor der Inflation.

Hast du dir erstmal einen Sicherheitsbaustein aufgebaut, kannst du dich um deinen Renditebaustein kümmern. Auch hier gibt es Wege, die Sicherheit zu erhöhen und weniger Risiken einzugehen. Die vielleicht lukrativsten Investments sind ETFs und P2P-Kredite, solange du dich an eine ausreichende Diversifikation hältst und genau verstehst, worin du investierst.