Die Auswahl an Exchange Traded Funds ist riesig und wächst stetig weiter. Da stellt sich natürlich die Frage, wie ein erfolgreiches ETF-Portfolio aussehen könnte. Wir schauen uns daher die wichtigsten Regeln für die Zusammenstellung an und stellen dir einige ETF-Musterportfolios vor. Das Wichtigste in Kürze: Ein ETF-Portfolio ist eine Mischung aus Exchange Traded Funds mit […]

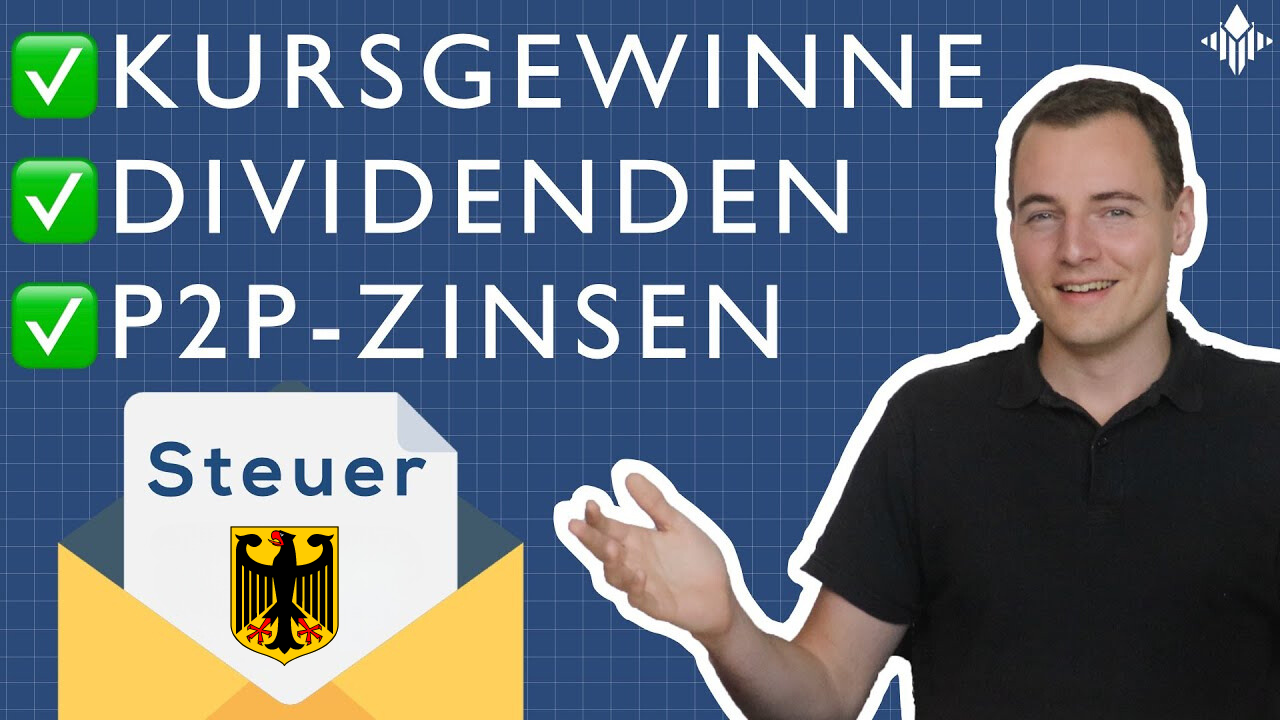

P2P Steuererklärung: Erträge richtig besteuern

P2P Kredite sind für viele Investoren eine interessante Anlageklasse. Ihre komplizierte Besteuerung schreckt allerdings viele von einem Investment ab. Denn; sobald du Zinserträge aus deinem Kredit erwirtschaftest, bist du in Deutschland steuerpflichtig und musst eine entsprechende P2P Steuererklärung abgeben. Damit du nicht abgeschreckt bleibst, haben wir dir das Thema simpel und kompakt erklärt.

Das Wichtigste in Kürze:

- P2P Kredite sind privat vergebende Kredite. Du vergibst sie über eigene Plattformen wie Mintos, EstateGuru oder Bondora

- Die Erträge aus P2P Krediten fallen unter die Kategorie der Kapitalerträge. Damit greift hier die Kapitalertragsteuer. Diese liegt bei 25 %, mit Soliaufschlag sind es 26,38 %. Eventuell kommt auch die Kirchensteuer noch obendrauf

- In Deutschland gelten einige Besonderheiten. Beispielsweise der Freistellungsauftrag oder die Günstigerprüfung – durch sie kannst du effektiv Steuern sparen

Disclaimer: Dieser Artikel soll keine steuerrechtliche Beratung darstellen. Falls du spezielle Fragen oder Probleme hast, wende dich direkt an einen Steuerberater.

Allgemeines zu Steuern und P2P Krediten

P2P Kredite gewinnen immer mehr an Beliebtheit. Die Anlageklasse überzeugt nicht nur durch ihre Unabhängigkeit von klassischen Banken, sondern verspricht bis zu 15 % Rendite im Jahr. Damit gehört sie zu den Anlageklassen mit der höchsten durchschnittlichen Rendite.

Bei P2P Krediten handelt es sich um Kredite zwischen zwei Privatpersonen. Du als Anleger kannst dem Kreditnehmer über eine entsprechende P2P Plattform einen Kredit anbieten. Die Zinsen sind dabei teilweise sehr verlockend.

| Vorteile | Nachteile |

| Du als Privatanleger kannst in eine große Anzahl von Krediten investieren, ohne einen großen Kapitalbetrag aufbringen zu müssen. | Es besteht ein gewisses Ausfallrisiko hinsichtlich der Kreditnehmer. |

| P2P Kredite locken mit hohen Renditen. Die durchschnittlichen Zinsen der Kredite liegen zwischen 10 – 15 % im Jahr. | Auch die P2P-Marktplätze machen manchmal Fehler und schätzen beispielsweise die Bonität mancher Kreditnehmer falsch ein. |

| Das gesamte System funktioniert unabhängig von Banken. |

Die Erträge aus den Krediten ergeben sich durch die Zinsen. Sie fallen unter den Oberbegriff Kapitalertrag. Dieser ist in Deutschland steuerpflichtig. Was du alles bei P2P-Krediten und ihrer Besteuerung beachten solltest, erfährst du im nächsten Absatz.

P2P-Kredite und Steuern: Das musst du beachten

Bei Erträgen aus Aktien und ETFs ziehen die meisten Broker die entsprechende Steuer automatisch ab. Eine Pflicht zur Steuererklärung gibt es hier nicht. Anders sieht das bei den P2P Krediten aus. Hier ist eine Steuererklärung verpflichtend. Bei dem Entrichten der Steuer für Kapitalerträge solltest du auf einiges achten:

- Die Grundlage für deinen Steuersatz bietet die Kapitalertragssteuer. In der Regel hat sie eine Höhe von 25 %

- Zusätzlich zu den 25 % kommt der sogenannte Solidaritätszuschlag in Höhe von 5,5 %. Zusammengerechnet ergibt sich ein Steuersatz von 26,38 %

- Solltest du Mitglied in einer Kirche sein, kommen zusätzlich 8 % – 9 % Kirchensteuer obendrauf

Soviel zur generellen Struktur auf Kapitalerträge in Deutschland. Allerdings bietet unser Land zwei steuerliche Erleichterungen, die uns als Anleger eventuell zugutekommen.

Günstigerprüfung

Sollte dein persönlicher Steuersatz unter dem Niveau der Kapitalertragssteuer liegen, kannst du eine Günstigerprüfung beantragen. In diesem Fall werden die Kapitalerträge zu deinem persönlichen, niedrigerem Steuersatz versteuert. Das ist vor allem bei Schülern, Studenten, Azubis und sonstigen Geringverdienern der Fall.

Um zu prüfen, ob auch du unter dieser Grenze liegt, musst du dir dein jährliches Einkommen anschauen. Sollte dieses bei unter 19.666 € im Jahr liegen, lohnt sich eine Günstigerprüfung. Bei Eheleuten, die eine gemeinsame Investition durchführen, liegt diese Grenze des zu versteuernden Jahreseinkommens bei unter 39.332 €.

Um eine Günstigerprüfung zu beantragen, musst du alle Erträge aus Kapitalanlagen in der Anlage KAP (Einkünfte aus Kapitalvermögen) deiner Steuererklärung angeben und den entsprechenden Vermerk in Zeile 4 („Ich beantrage die Günstigerprüfung für sämtliche Kapitalerträge“) setzen.

Steuerfreie Kapitalgewinne bei P2P-Krediten

In Deutschland gelten Kapitalgewinne bis 1.000 € als steuerfrei. Dies nennt man den Sparer-Pauschbetrag. Bei verheirateten Paaren erhöht sich dieser Betrag auf 2.000 € pro Jahr. Dir stehen also jedes Jahr 1.000 €, beziehungsweise 2.000 € an steuerfreien Zinserträgen, Dividenden und Kursgewinn zu, bevor die Kapitalertragssteuer greift.

Wenn du ein normales Depot bei einer Bank oder einem Broker hast, ist es ratsam, den Sparer-Pauschbetrag als sogenannten Freistellungsauftrag bei deiner Depotbank zu vermerken. Die Höhe des Freistellungsauftrages hängt dabei von deinem persönlichen Sparer-Pauschbetrag ab (ob 1.000 € oder 2.000 €).

Mit diesem Freistellungsauftrag kannst du deine Bank anweisen, die anfallenden Steuern nicht direkt an das Finanzamt zu überweisen, sondern erst mit deinem Freistellungsauftrag zu verrechnen. Solltest du beispielsweise “nur” 800 € in einem Jahr an Ertrag erwirtschaftet haben, musst du keine Steuern zahlen. Der Betrag liegt unter deinen eingestellten 1.000 €.

Da dein P2P Anbieter die Kapitalertragssteuer aber nicht direkt einbehält, sondern du sie abführen und in deiner Steuererklärung vermerken musst, brauchst du auch keinen Freistellungsauftrag zu stellen.

Achtung:

Solltest du bei verschiedenen Brokern oder Banken ein Depot haben, musst du auch deinen Freistellungsauftrag entsprechend anpassen. So ist es von größter Wichtigkeit, dass dieser insgesamt, also bei allen Anbietern, die 1.000 € nicht übersteigt. Gleiche also immer ab, wie viel du bei welchem Broker oder welcher Bank angegeben hast.

Erträge in P2P Steuererklärung richtig eintragen

P2P Plattformen schütten die Zins- und Tilgungszahlungen direkt aus. Diesem Umstand ist es zu verdanken, dass du die Steuern für P2P Kredite selbst in deiner Steuererklärung vermerken musst.

Das kannst du mittels der Anlage KAP der Steuererklärung machen. KAP umfasst dabei die generellen Einkünfte aus Kapitalvermögen. Dieser Abschnitt ist besonders wichtig bei der Eintragung unserer Erträge. Dabei macht es einen Unterschied, ob du deine Zinseinkünfte aus deutschen oder ausländischen Plattformen erzielt hast. Die Unterschiede erfährst du in den nächsten beiden Abschnitten.

Tipp:

Für Ehepaare ist es von ungemeiner Wichtigkeit, dass beide Partner die Anlage KAP abgeben. Das ergibt sich aus dem Umstand, dass sie gemeinsam veranlagt werden. Dabei spielt es keine Rolle, ob sie eine oder zwei Steuererklärungen machen müssen.

Versteuerung inländischer P2P Kapitalerträge

Auch wenn sie wenig genutzt werden, gibt es sie dennoch; deutsche P2P Plattformen. Beispiele für solche Plattformen wären Lendico oder Crossland. Da sie deutschen Ursprungs sind, unterliegen sie bestimmten Vorschriften. So müssen sie dir einmal im Jahr Auskunft über deine Zinseinnahmen geben. In dieser Aufstellung wird ausgewiesen, wie hoch deine Zinseinkünfte im letzten Jahr waren. Du kannst diese Daten bei den einzelnen Plattformen online abfragen.

Solltest du auf mehreren deutschen Plattformen vertreten sein und entsprechend verschieden Zinseinkunftsquellen haben, addiere die Werte einfach auf und gib die Summe entsprechend in deiner Steuererklärung an. Wenn du den Wert erhalten hast, kannst du ihn in der Anlage KAP deiner Steuererklärung im Bereich “Kapitalerträge, die dem inländischen Steuerabzug unterlegen haben” in die Zeilen 7 – 11 eintragen.

Versteuerung ausländischer P2P Kapitalerträge

Im Gegensatz zu den inländischen Plattformen, stellen ausländische Plattformen in der Regel (Ausnahmen gibt es immer, wir zeigen dir weiter unten im Artikel, welche Anbieter dir eine Steuerbescheinigung anbieten) dir keinen automatischen Ausweis der Zinsgewinne zur Verfügung. Du musst die Zinsgewinne daher selbst berechnen.

Die meisten P2P Plattformen haben nach dem Log-in einen Menüpunkt, der ähnlich heißt wie “Kontoauszug”. Hier wählst du das betreffende Jahr und etwaige Filteroptionen aus. Dabei gibt es verschiedene Zahlungen, die für die Zinserträge relevant sind:

- Die Zinszahlungen sind logischerweise der wichtigste Wert und der Grundstein für den späteren Betrag

- Die Verzugszinszahlungen sind Strafzahlungen, die ein Kreditnehmer zahlen muss, wenn er seine Kreditrate nicht pünktlich bezahlt.

- Die Erträge aus “Interest Income on Rebuy” sind Zinsen aus Krediten, die eine Rückkaufgarantie haben und bei denen der Kreditnehmer seit über 60 Tagen nicht bezahlt hat. Wenn die 60 Tage vorüber sind, greift die Rückkaufgarantie und dir wird der Tilgungsanteil plus Zinsen ausbezahlt. Auch diese gelten dann als normale Zinsen.

- Die “Secondary Market Discount / Premium” sind Gewinne bzw. Verluste, die über den Sekundärmarkt gemacht wurden. Beim “Secondary Market Premium” spricht man von Gewinnen. Diese musst du in die Summe der Zinsgewinne aufnehmen.

Sollte ein “Secondary Market Discount” vorliegen, hast du ein Verlust erzielt. Diesen darfst du allerdings nicht in die Zinseinnahmeeinberechnung mit aufnehmen, da du Verluste aus P2P Geschäften nicht vor dem Finanzamt geltend machen darfst.

Wenn du dir alle oben genannten Werte aus deinem Kontoauszug herausgeschrieben hast, musst du diese nun aufsummieren. Gleiches Spiel wie bei den inländischen Plattformen; bist du auf mehreren Plattformen vertreten, musst du die Beträge alle zusammenrechnen.

Die errechnete Gesamtsumme trägst du wieder im Anhang KAP der Steuererklärung ein. Jetzt sind die Zeilen 14 – 19, “Kapitalerträge, die nicht dem inländischen Steuerabzug unterlegen haben”, relevant.

Konventionelle vs. Alternative Besteuerung von P2P-Krediten

Möglicherweise hast du schon einmal von der alternativen Besteuerung von P2P Krediten gehört. Du fragst dich vielleicht, was hinter dem Ansatz steckt und welcher sich mehr lohnt.

Die sicherste und besser zu durchblickende Variante ist die der konventionellen Besteuerung. Du verfährst so, wie wir es dir eben beschreiben haben. Jährlich berechnest du deine Zinsen und zahlst auf diese Steuern.

Die alternative Besteuerung nimmt sich eine Formulierung im Gesetzestext vor und legt diese anders aus. Für eine Zahlung gilt im deutschen Einkommensteuerrecht nämlich das sogenannte Zuflussprinzip. Es besagt, dass Einnahmen steuerlich dem Kalenderjahr zuzuordnen sind, in dem sie dem Steuerpflichtigen zugeflossen sind. Als zugeflossen gilt eine Einnahme, wenn der Steuerpflichtige die wirtschaftliche Verfügungsmacht hierüber erlangt hat.

Die Vertreter der alternativen Besteuerung sind jetzt der Meinung, dass der Betrag, also unser Investment, uns zur Zeit der Steuerfestlegung gar nicht zur freien Verfügung steht. Voraussetzung dafür ist nämlich, dass wir das Geld von unserem Konto der P2P Plattform einfach abbuchen können.

Um das zu erreichen, brauchen wir häufig allerdings einen Antrag, welcher erst durch die Plattform geprüft werden muss. Schließlich kann es sein, dass die Plattform gerade nicht das gesamte Geld in ihrem Zahlungssystem hat, um uns auszuzahlen (rein hypothetisch, realistisch betrachtet sollte dies immer der Fall sein).

Nach dieser Auslegung wären wir also erst verpflichtet Steuern zu zahlen, wenn das Geld auch wirklich auf unserem Referenzkonto, welches wir an unser Depot geknüpft haben, angekommen ist. Das kann je nach Laufzeit der P2P Kredite teilweise Jahre dauern.

Jetzt noch eine spannende Frage: Wer profitiert von der alternativen im Gegensatz zur konventionellen Besteuerung? Die verblüffende Antwort: Sowohl der Anleger als auch das Finanzamt! Dieses Paradoxon lässt sich am besten anhand eines Beispiels demonstrieren.

Nehmen wir an, zwei Anleger investieren 1.000 Euro auf der gleichen P2P Plattform. Sie erwirtschaften eine durchschnittliche Rendite von 12 % im Jahr. Dank der Rückkaufgarantie fällt kein Darlehen aus. Sämtliche Erträge werden wieder angelegt.

Der einzige Unterschied: Anleger A versteuert seine Erträge nach konventioneller Art, Anleger B nach dem alternativen Ansatz. Das heißt: A zahlt auf die jährlich „gezeigten“ Zinsansprüche vor Wiederanlage 26,375 % Abgeltungssteuer inklusive Solidaritätszuschlag. Anleger B zahlt diese erst am Ende der 10 Jahre, nachdem er sich sein gesamtes Guthaben auf sein Referenzkonto hat überweisen lassen.

| Parameter | Anleger A (Konventionell) | Anleger B (Alternativ) |

| Einmalanlage | 1.000 € | 1.000 € |

| Zinssatz | 12 % | 12 % |

| Laufzeit | 10 Jahre | 10 Jahre |

| Endvermögen | 2.331,77 € | 2.550,43 € |

| Steuerbelastung | 477,09 € | 555,42 € |

| Vermögensdifferenz | – | + 9,83 % |

| Steuerdifferenz | – | + 14,22 % |

Interessanterweise kommen gut neun Prozent mehr für den Anleger, aber auch 14 % mehr für das Finanzamt rum. Rein rechnerisch würde sich eine solche Handhabe also lohnen. Beachte aber bitte, dass die alternative Besteuerung einen sehr spekulativen Ansatz hat. Um auf Nummer sicher zu gehen, solltest du lieber beim konventionellen Ansatz bleiben.

Steuerklärung bei Aktien – manchmal sinnvoll

Auch wenn eine Steuererklärung bei Aktien nicht verpflichtend ist, macht es manchmal Sinn eine anzufertigen. Der herkömmlichste Grund ist aufgrund fehlender oder zu niedrig eingestellter Freistellungsaufträgen. Wenn du beispielsweise nur 900 € statt den dir zustehenden 1.000 € eingetragen hast, kannst du dies entsprechend geltend machen.

Zu diesem Zweck trägst du deine Kapitalerträge, beispielsweise aus Dividendenzahlungen in deine Steuererklärung in Zeile 7, “Kapitalerträge”, ein. Verdienste aus Kursgewinnen trägst du hingegen in Zeile 8, “Gewinne aus Aktienveräußerungen”, ein. Wenn dein entsprechender Steuersatz berechnet wird, wird dein Freistellungsauftrag automatisch berechnet.

Wenn du mehr rund ums Thema Steuern bei Aktien erfahren möchtest, lies dir gerne unseren Artikel zum Thema “Verlusttöpfe” durch. Dort erklären wir dir alles rund um die Verlusttopfrechnung und wie sich das ganze auf deine zu zahlenden Steuern auswirkt.

Anleitung: Die verschiedenen P2P-Plattformen und ihre Steuererklärungen

Wie bereits erwähnt, stellen auch bestimmte ausländische P2P Plattformen jährliche Steuerabzüge ihren Nutzer zur Verfügung. So kannst du mit einem Klick Einsicht auf deine Zinsbalancen erhalten und diese entsprechend in deiner Steuererklärung vermerken.

Dabei schauen wir uns zwei der beliebtesten P2P Plattformen an. Mintos und Bandora.

Mintos Steuererklärung

Bei Mintos erhältst du deine Steuerbescheinigung, unter “Mein Konto”. In der linken Navigation findest du ganz am Ende den Punkt “Steuerbescheinigung”. Wenn du dein Land und den passenden Zeitraum ausgewählt hast, erhältst du das Dokument umgehend per E-Mail zugeschickt.

Achte aber darauf, dass hiermit die Arbeit noch nicht getan ist. Du musst die Werte entsprechend auch in deiner Steuererklärung angeben.

Bondora Steuererklärung

Bondora hingegen hält die Steuerbescheinigung unter dem Navigationspunkt “Berichte” für dich bereit. Im folgenden Menü wählst du “Steuerbericht” aus und stellst den passenden Zeitraum ein. Anschließend wartet auch hier ein passendes PDF auf den Download.

Achte aber auch hier darauf, dass hiermit die Arbeit noch nicht getan ist. Du musst die Werte entsprechend auch in deiner Steuererklärung angeben.

Aufgrund besser Zinsen investiere ich mein Kapital aktuell in Monefit anstatt in Bondora. Bei Monefit erziele ich über 7,25% Zinsen und damit mehr als bei Bondora. Als Willkommensbonus erhältst du nur über diesen Link 5 € und 0.25 % Extra-Zinsen für 90 Tage auf dein Invest.

EstateGuru Steuererklärung

Um bei EstateGuru deine Steuerbescheinigung zu erhalten, musst du lediglich auf deiner Startseite linker Hand auf “Kontostand-Überblick” klicken. Unter den “Reports” wählst du “vorheriges Jahr” aus und kannst ein PDF mit den benötigten Informationen für die Steuererklärung herunterladen.

Aufgrund der hohen Kreditausfälle aktuell bei EstateGuru investiere ich mein Kapital aktuell in Viainvest. Bei Viainvest erziele ich über 13% Zinsen und damit deutlich mehr als bei EstateGuru. Als Willkommensbonus erhältst du nur über diesen Link 1 % Cashback nach 90 Tagen auf dein Invest.

Fazit: Anstehende Steuern sollten dich nicht vor P2P-Krediten zurückschrecken lassen

Steuern sind im P2P Bereich ein ungeliebtes Thema. Im Vergleich zu den herkömmlichen Steuern für Aktien oder ETFs ist man verpflichtet, eine P2P Steuererklärung abzugeben. Das erscheint auf den ersten Blick schonmal nervig.

Allerdings ist das Ganze dann doch nicht so kompliziert. Durch das Bereitstellen von Steuerbescheiden seitens der meisten Plattformen erspart man sich schon einmal die viele Rechnerei. Auch das Eintragen in der Steuererklärung ist nicht wirklich kompliziert. Du musst nur wissen, wo.

Du möchtest noch mehr erfahren? Lies dir unsere Artikel zu den Themen “Aktuelles P2P Kredite Ranking”, “P2P passives Einkommen” oder “Moneyfit vs. Bondora” durch und werde zum Finanz-Experten!

FAQ – Häufig gestellte Fragen

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du hast noch kein Konto beim beliebten Broker Trade Republic und interessierst dich für die Depoteröffnung? Hier findest du eine Schritt-für-Schritt-Anleitung zur Anmeldung und einige wichtige Informationen, die du vor dem Start beachten solltest. Das Wichtigste in Kürze: Der beliebte deutsche Broker Trade Republic lässt sich nicht nur einfach verwenden; auch die Depoteröffnung läuft sehr […]

Die Altersvorsorge ist für viele Menschen ein sehr wichtiges Thema. Dabei gibt es zahlreiche Produkte, die die Auswahl erschweren können. Besonders beliebt sind ETF-basierte Lösungen, da sie eine günstige und transparente Möglichkeit bieten, für das Alter zu sparen. Die ETF-Rentenversicherung und der ETF Sparplan sind hier zwei prominente Modelle. Doch welches eignet sich besser für […]