Du möchtest wissen, werlcher dieser beiden Anbieter dir mehr Zinsen, Sparpläne, Sicherheit, Handelsplätze, Cashback, weniger Kosten oder die bessere App bereitstellt? All diese Aspekte und noch weitere werden wir uns heute im großen Scalable Capital vs. Trade Republic Vergleich ansehen, damit du weißt, welcher Broker besser zu dir und deinen Bedürfnissen passt! Das Wichtigste in […]

5 Plattformrisiken bei P2P Plattformen, die du wissen solltest

Dass keine P2P Plattform ohne Risiko ist, wissen wir seit langem. Dennoch lassen uns die attraktiven Zinsen immer wieder investieren. Höchste Zeit also uns einmal genau anzuschauen, welche Gefahren unseren P2P Plattformen konkret drohen.

Wenn du an solchen Analysen interessiert bist oder Fragen zu Finanzthemen hast, solltest du außerdem in unserem Forum für Privatkredite vorbeischauen. Dort kannst du dich mit anderen Anlegern austauschen und zahlreiche Tipps und Tricks dazulernen!

Wie bedroht sind die P2P Plattformen?

Der europäische Markt für Privatkredite ist noch vergleichsweise jung, hat aber schon enorm viel Aufmerksamkeit erfahren. Denn die attraktive Verzinsung von 10 und mehr Prozent lassen die vorhandenen Risiken schnell vergessen.

Aber wie groß sind diese Risiken eigentlich genau? Hierfür haben wir einen Blick in die “Expending Horizons”-Studie der University of Cambridge geworfen, die solche Gefahren genauer zu ergründen versucht.

Dafür wurden die P2P Plattformen selbst zu den jeweiligen Risiken sowie deren Zu- oder Abnahme befragt. Die Antworten zeichnen sicher kein absolut akkurates Bild der Situation, geben jedoch bereits viel Aufschluss über die tatsächlichen Gefahren.

Wir konnten fünf konkrete Risiken aus diesen Daten ableiten, denen sich P2P Plattformen ausgesetzt sehen. Natürlich werden wir auch die Wahrscheinlichkeit, dass ein solches Ereignis eintreten könnte, jeweils mit angeben. Los geht’s!

1. Betrug

Vor einigen Monaten machten Nachrichten über Südkoreanische Betrüger die Runde, die mehrere asiatische P2P Plattformen nutzten, um Investoren über den Tisch zu ziehen. Leider kamen diese Meldungen bei der Masse der weltweiten Anleger noch nicht an.

Ein so weitreichender Missbrauch blieb dem europäischen Markt zwar bisher erspart, aber auch hier gab es bereits ähnliche Fälle und sogar ganze Unternehmen, die auf deratige Maschen setzten.

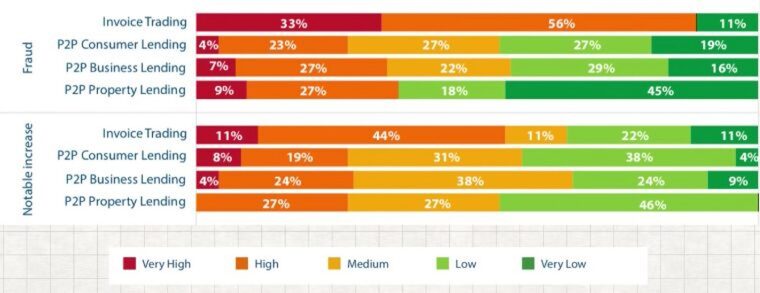

Die Betrugsgefahr ist jedoch nicht in allen Unterkategorien der P2P Welt gleich: so gaben 89 % der Befragten in der Expending Horizons Studie an, Betrug im Bereich Invoice Trading/Rechnungsfinanzierung bilde ein mittleres oder hohes Risiko.

Die Betrugsgefahr und ihr Anstieg im Überblick

Lediglich 11 Prozent sahen hier keine Gefahren. Auch die Veränderung des Risikos wurde abgebildet: Hier gaben 55 % an, dass sich die Gefahr in den letzten Monaten merklich oder stark erhöht hat.

Im Bereich Konsumkredite hingegen bewerteten lediglich 54 % die Gefahr eines Betrugs als Mittel oder Hoch. Auch eine Zunahme des Risikos bestätigen nur 27 Prozent der Befragten. Und auch bei den Business-Loans sehen wir fast gleiche Ergebnisse.

Bei Business- und Immobilienkrediten zeichnet 24 bzw. 26 Prozent ein ernsthaftes Risiko ab und knapp 28 % verzeichnen einen Anstieg in der letzten Zeit. Damit bildet das Invoice Trading die große Ausnahme, was die Gefahren im P2P Geschäft betrifft.

2. Zerfall einer P2P Plattform

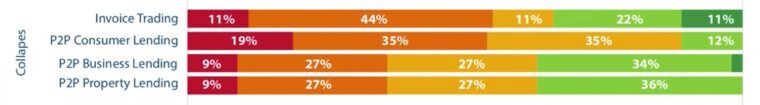

Eine P2P Plattform kann vollständig kollabieren, wenn Rückzahlungen nicht mehr bedient werden können, keine neuen Kredite vergeben werden usw. Wie real dieses Szenario tatsächlich ist, zeigt sich in den relativ hohen Zahlen unserer Studie:

Für Konsumkredite wird die Gefahr eines Plattformkollapses am höchsten eingestuft

In den Bereichen Invoice Trading und den Konsumkrediten haben jeweils knapp 55 % angegeben, dass eine ernsthafte Gefahr des Zerfalls besteht. Business- und Immobilienkredite hingegen stehen mit 28 Prozent Risikoeinschätzung deutlich besser dar.

3. Rechtliche Änderungen

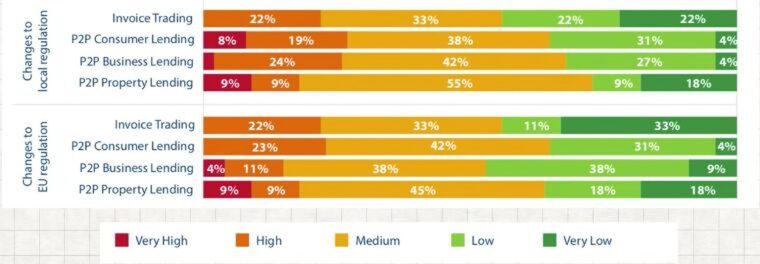

Da der P2P Markt und seine Teilnehmer noch verhältnismäßig jung sind, können die relevanten Gesetze und Bestimmungen noch keinesfalls als fest und unveränderlich bezeichnet werden. Neue Regeln können jederzeit von verschiedenen Seiten auf die Branche einwirken – mit potenziell desaströsen Auswirkungen.

Dabei werden sowohl die Gefahr einer Einschränkung durch nationale Regulierungen als auch von EU Seite ungefähr gleich gefährlich eingestuft. Zum ersten Mal ist allerdings der Bereich Rechnungsfinanzierung nicht vorne mit dabei.

Vor strengeren Regulierungen und Gesetzten fürchten sich nur wenige P2P Plattformen

Denn hier sehen nur 22 % der Befragten ein ernsthaftes Risiko – sowohl auf EU als auch lokaler Ebene. Bei den Konsumkrediten sind es 27 bzw. 23 Prozent und im Business Bereich 27 bzw. 15.

Immobilienkredite werden durch die Bank von 9 % der Befragten als sehr riskant angesehen, da Regierungen und EU-Parlament ein größeres Interesse an einer stärkeren Regulierung haben könnten.

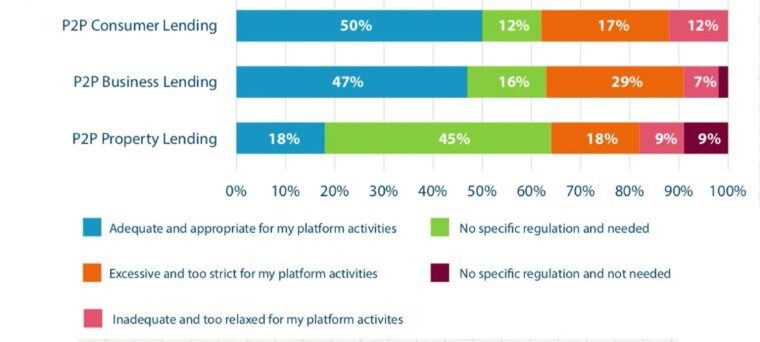

P2P Plattformen scheinen keine Fans übermäßiger Regulierung zu sein – besonders im Immobilienbereich

Ein Blick auf die aktuelle Situation zeigt uns, dass die Hälfte der Plattformen der Meinung ist, die bestehenden Regulierungen im Bereich Konsumkredite seien genau richtig. Nur 12 Prozent sehen hier Handlungsbedarf.

Im Bereich Business Lending zeichnet sich ein sehr ähnliches Bild, bei den Immobilienkrediten jedoch erleben wir eine kleine Überraschung: 45 % der Befragten geben an, es gäbe keine Regulierungen – und es seien auch keine erforderlich!

4. Unklare Unternehmenszahlen

Wie man sich, in Anbetracht des stark auf Wachstum ausgelegten, jungen Marktes denken kann, erwirtschaften zahlreiche P2P Plattformen in der Anfangsphase erst einmal keine Gewinne. Das ist, für sich genommen, zu erwarten und keineswegs zu bemängeln.

Allerdings herrscht unter verschiedenen Anbietern die Unsitte, diese Informationen nicht zu veröffentlichen. Investoren werden hier gezielt im Dunkeln gelassen und können nur spekulieren, wie es tatsächlich um die Situation der jeweiligen P2P Plattform bestellt ist.

Diese mangelnde Informationspolitik kann sich zu einer echten Gefahr für die Anleger entwickeln, wenn Missstände über längere Zeit absehbar sind, jedoch nicht kommuniziert werden.

Der offene Umgang mit Verlusten ist eine wichtige Voraussetzung für Kunden, um ihr Investment planen und gegebenenfalls auch rechtzeitig erhöhen, reduzieren oder gar ganz zurückziehen zu können, sodass hier erhebliche Gefahren entstehen können.

5. Darlehensanbahner/Kreditgeber

Um den Vertrieb nach Außen zu optimieren, nutzen viele P2P Plattformen unterschiedliche Darlehensanbahner. Diese Auslagerung kann jedoch erhebliche Risiken mit sich bringen, da nicht immer volle Einsicht in deren Praktiken und finanziellen Zustand besteht.

Wird ein Kredit durch eine Drittfirma ausgegeben, führt die Insolvenz eines solchen Unternehmens zu erheblichen Problemen für die damit verbundene P2P Plattform. Denn die Rückzahlungen können dann in der Regel nicht oder kaum mehr bedient werden.

Ein solches Szenario haben wir zum Beispiel vor einigen Jahre mit dem polnischen Kreditgeber Eurocent erlebt: Mintos vergab noch bis kurz vor Ende fleißig Kredite, obwohl die Insolvenz zu diesem Zeitpunkt schon abzusehen war.

Die Auslagerung an Darlehensanbahner kann also zu einem ernstzunehmenden Risiko werden, da deren Zustand nicht immer bekannt und ersichtlich ist. Daher sollten Anleger vor ihrem Investment auf eine klare Kommunikation aller beteiligter Firmen achten.

Das Fazit: So groß sind die Risiken wirklich

Die Ergebnisse der Expanding Horizons Studie zeigen ganz klar realistische Gefahren für P2P Plattformen und die Anleger, die hier investieren. Gleichzeitig ist aber Alarmismus fehl am Platz; die bisherigen Ergebnisse und implimentierten SIcherheitsmechanismen sind durchaus positiv zu sehen.

Somit bleibt es letztlich jedem Investor selbst überlassen, sich für oder gegen das Risiko von Privatkrediten zu entscheiden. Fällt die Wahl auf diese Anlagemöglichkeit, sollte unbedingt auf eine gute Diversifikation geachtet werden.

Denn – und das zeigt sich ebenfalls in der aktuellen Studie – nicht alle Bereiche des P2P-Geschäfts sind gleichermaßen von den Gefahren betroffen. Vor allem die Felder Rechnungsfinanzierung und Konsumkredite haben in vielen Aspekten deutlich höhere Risikopotenziale.

Unsere Empfehlung

Die besten 3 P2P Plattformen

Wir haben für dich unsere Top Drei P2P Plattformen ausgesucht. Für ausführliche Erfahrungsberichte kannst du dir auch unsere Artikel zu den Anbietern anschauen. Durch den Klick auf die Logos gelangst du auf die Website des jeweiligen Anbieters.*

- 5€ Bonus

- Marktführer

- 0.5% Bonus

*Affiliate-Links. Wenn du dich durch diese Links registrierst unterstützt du unser Projekt und dir entstehen keine Mehrkosten

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Du möchtest deine Familie finanziell versorgen, Geld für deine Kinder anlegen, deine Rente vergrößern oder einfach eine höhere Rendite erzielen und hast daher beschlossen, in ETFs zu investieren? Großartig! Falls du nun auf der Suche nach einem passenden Fonds für dich bist, ist dieser Artikel besonders nützlich. Wir zeigen dir, welche Aspekte du bei deiner […]

Themen wie Nachhaltigkeit und erneuerbare Energien werden in der Gesellschaft zunehmend präsenter. Viele Regierungen setzen Maßnahmen um, die auf mehr Klimaschutz abzielen sollen. Auch Anleger wollen wissen, ob sie von neuen Technologien profitieren können. In diesem Artikel beschäftigen wir uns damit, ob sich Wasserstoff Aktien kaufen lohnen kann und welche Probleme bei den fossilen Energieträgern […]