Auch wenn auf anderen Seiten von einem Neukundenbonus die Rede ist, gibt es aktuell keinen Scalable Capital Bonus. Der Online-Broker lockt aktuell mit 2,6 % Zinsen auf dein nicht investiertes Kapital. Klicke hier, um direkt einzusteigen und dir die monatlichen Zinsen zu sichern! Wenn du dir dennoch einen attraktiven Bonus sichern möchtest, solltest du einen Blick […]

Meine Mintos Erfahrungen: Lohnt sich die P2P-Plattform 2024 noch?

Trotz Corona-Krise und Kreditgeber-Pleiten: In der Vergangenheit machten die meisten Anleger mit Mintos positive Erfahrungen. Doch der P2P-Markt ist ständig im Wandel! Wie steht der Marktführer heute da? Sind Investments sicher? Und welche Renditen können wir erwarten?

Diese und weitere Fragen will ich heute beantworten. Denn nach mehreren Jahren Aktivität auf der Plattform habe ich viele Mintos Erfahrungen gemacht! Außerdem werfen wir einen genauen Blick auf die kürzlichen Neuerungen und beleuchten auch das komplexe Thema Steuern!

Das Wichtigste in Kürze

- Mintos bietet P2P-Kredite mit hoher Verzinsung und ernstzunehmendem Risiko

- Die Plattform hatte während der Corona-Krise einige Ausfälle zu verzeichnen

- Die Rückholung läuft erfolgreich, benötigt jedoch einiges an Zeit

- Mintos ist seit Kurzem eine zertifizierte Investmentgesellschaft

- Neue Angebote und zusätzliche Sicherheiten können für Anleger interessant sein

Was ist eigentlich Mintos?

Über P2P-Kredite finanzieren sich jeden Tag Menschen persönliche Anschaffungen, realisieren Gehaltsvorschüsse und vieles mehr. Private Investoren stellen ihnen das benötigte Geld zur Verfügung und werden dafür mit hohen Zinsen belohnt.

Einer der Pioniere dieses Geschäftsmodells ist diese P2P-Plattform. Erste Erfahrungen mit der Vergabe von Privatkrediten machte man dort bereits 2015. Seither hat sich das Unternehmen aus Lettland zum größten Marktplatz seiner Art in Europa entwickelt.

Mintos ist dabei lediglich ein Vermittler, der private Anleger und professionelle Kreditgeber verbindet. Diese Kreditgeber wiederum nutzen das über Mintos eingenommene Kapital, um Kredite an ihre Kunden zu vergeben.

Neben der Vermittlung kommt Mintos dabei auch eine überwachende und sichernde Rolle zu. So hat Mintos Erfahrungen mit der Rückholung von ausgefallenen Krediten oder dem Umgang mit problematischen Kreditgebern gesammelt und bemüht sich stets, das Kapital der Nutzer zu schützen.

Denn solche Probleme zählen zu den größten Risiken von P2P-Krediten: Da die privaten Kreditnehmer eventuell ihre Rückzahlungen nicht leisten können oder ganze Kreditgeber-Unternehmen in die Insolvenz rutschen könnten, sind Privatkredite nicht ganz ungefährlich.

Für dieses Risiko werden Anleger jedoch mit hohen Zinsen belohnt! Diese liegen zwischen 10 und 12 Prozent pro Jahr. Wir können jedoch durch die Auswahl der Kredite diese Rendite und auch die Gefahren maßgeblich beeinflussen.

| Am Markt seit: | 2015 |

| Firmensitz: | Riga, Lettland |

| Reguliert: | Ja (durch die FCMC in Lettland) |

| Anzahl der Investoren: | Ca. 536.000 (Ende 2023) |

| Finanziertes Kreditvolumen: | Über 611 Millionen Euro |

| Rendite: | 10- 11 % |

| Mindestanlagebetrag: | 10 EUR |

| Rückkaufgarantie: | Ja, nach 60 Tagen Verzug |

| Auto Invest: | Ja |

| Zweitmarkt: | Ja |

| Ausstellung einer Steuerbescheinigung: | Ja |

| Treueprogramm für Investoren: | Nein |

| Bei Mintos investieren: | Jetzt Konto eröffnen (Mit diesem Link starten*) |

| Rating: | Siehe unser P2P Plattform Rating |

Mintos Test & Erfahrungsbericht: Wie sicher ist die P2P-Plattform?

Wie viele Finanzdienstleister wurde auch Mintos von der Corona-Krise hart getroffen. Die normalerweise extrem seltenen Ausfälle von Kreditgebern häuften sich in diesem Zeitraum stark.

Die Gründe sind recht simpel:

Investments sind mit einer sog. Rückkaufgarantie abgesichert. Kreditgeber sind dadurch verpflichtet, den investierten Betrag an die Anleger zurückzuzahlen, wenn ein Kreditnehmer mehr als 60 Tage im Zahlungsverzug ist.

In der Praxis hat dieser Sicherungsmechanismus stets gut funktioniert; während der Corona-Krise nahm die Anzahl der Zahlungsausfälle zu, da viele Menschen ihre Rückzahlungen nicht mehr fristgerecht leisten konnten.

Einzelne Kreditgeber, in deren Darlehen man auf Mintos investieren konnte, mussten daher erheblich häufiger Kredite zurückkaufen und gerieten in wirtschaftliche Schwierigkeiten. Gleichzeitig zogen viele Anleger im großen Stil ihr Kapital vom Anbieter ab, um es vor der Krise zu schützen. Dadurch wurde es für Kreditanbahner deutlich schwieriger, weiteres Geld durch neue Investments zu erhalten, was das Problem noch weiter verschärfte. Ausfälle und negative Schlagzeilen häuften sich!

Teilweise musste Mintos sogar rechtlich gegen Kreditgeber wie Monego vorgehen, um sie zur Erfüllung ihrer Verpflichtungen zu bewegen. Die Lage scheint sich seither jedoch deutlich gebessert zu haben und ein großer Teil der ausstehenden Forderungen konnte zurückgeholt werden.

Der Höhepunkt an investierten Krediten wurde kurz vor der Corona-Krise erreicht (blauer Pfeil). Heute befindet man sich erneut auf einem Wachstumskurs.

Heute ist die Plattform auf einem Weg zurück zu alter Größe. Auch meine Mintos Erfahrungen bestätigen einen starken Aufschwung in den letzten Monaten. Mintos hat den Höhepunkt von fast 600 Millionen Euro in Krediten im Jahr 2020 mittlerweile wieder überschritten und wächst stetig weiter.

Rückholung und Risiko bei Mintos

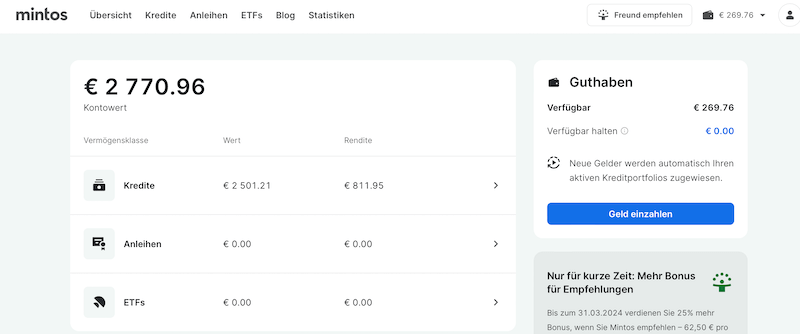

Die Ausfälle von Kreditanbahnern stiegen in den Anfangstagen der Corona-Krise auf einen Höchstwert: Mehr als 80 Millionen Euro in ausstehenden Zahlungen sammelten sich an! Ein Betrag, der nun in den Konten der Anleger fehlte.

Glücklicherweise hatte Mintos bereits Erfahrungen mit derartigen Problemen sammeln können und war in der Lage, einiges an Kapital zurückzuholen. 73 der 80 Millionen Euro konnten wieder eingetrieben werden.

Der Vorgang war jedoch langsam und aufwendig. Die lange Wartezeit und Ungewissheit belastete die Investoren und bewegte viele zum Abzug ihres Geldes. Trotz Mintos guter Arbeit bei der Rückholung der Kredite werden nicht in allen Fällen 100 % der Investments erstattet werden können.

Für neue und bisherige Anleger bedeutet dies: Das abstrakte Risiko, das mit Privatkrediten einhergeht, ist in diesem Falle sehr real! Trotz Rückkaufgarantie muss mit Ausfällen gerechnet werden. Ein Investment kann sich aufgrund der hohen Zinsen dennoch lohnen; wir müssen jedoch entsprechende Sicherheitsvorkehrungen, wie die Aufteilung auf möglichst viele Kreditgeber, treffen!

Wie funktioniert das Investment?

Aktuell bietet Mintos für Anleger drei vorgefertigte Strategien: “Core”, “Custom” und “Manual Investing”. Sie sind jeweils mit unterschiedlichen Kriterien bei der Auswahl der möglichen Kredite verbunden. Zusätzlich werden auch noch ETFs und Anleihen angeboten.

Gut zu wissen:

Mintos setzt bei allen Strategien das maximale Investment pro Kreditgeber auf 15 %. Damit ist eine der größten Gefahren – zu viel Kapital bei einem Anbahner – bereits gebannt.

Damit macht Mintos besonders den neuen Nutzern den Start sehr einfach! Wer hingegen nach seinen eigenen, konkreten Vorstellungen investieren möchte, kann auch weiterhin die Auto-Invest-Funktion einsetzen und dabei umfangreiche Kriterien selbst festlegen.

Damit zählt Mintos für mich zu den nutzerfreundlichsten Plattformen in der P2P-Branche, da sowohl mit wenigen Klicks investiert als auch, wenn gewünscht, ausgiebig personalisiert werden kann.

Erfahrungsbericht P2P-Kredite und Steuern: Das hat sich bei Mintos getan

Seit 2021 ist Mintos eine nach EU-Recht lizenzierte Investmentgesellschaft. Mit dieser Auszeichnung gingen allerdings auch einige Änderungen einher, von denen nicht alle positiv für die Anleger sind.

Seit etwa zwei Jahren (2022) gibt es ein Investmentprodukt namens “Notes”, das über eine ISIN verfügt und somit an Börsen oder durch Broker gehandelt werden kann.

Hier können Anleger in Schuldverschreibungspakete aus jeweils 6 ähnlichen Krediten investieren. Ob dieses “Cross-over” aus P2P-Krediten, Schuldscheinen und Fonds Erfolg hat, wird sich bald zeigen. Es klingt jedoch zweifellos nach einer interessanten Idee!

Durch die neuen und deutlich höheren Anforderungen, die Mintos auferlegt wurden, steigt auch die Sicherheit unserer Investments! Betrug und Veruntreuung von Geldern waren für das lettische Unternehmen zwar noch nie ein Thema; sie wären durch die strengere Überwachung aber nun noch schwieriger durchzuführen.

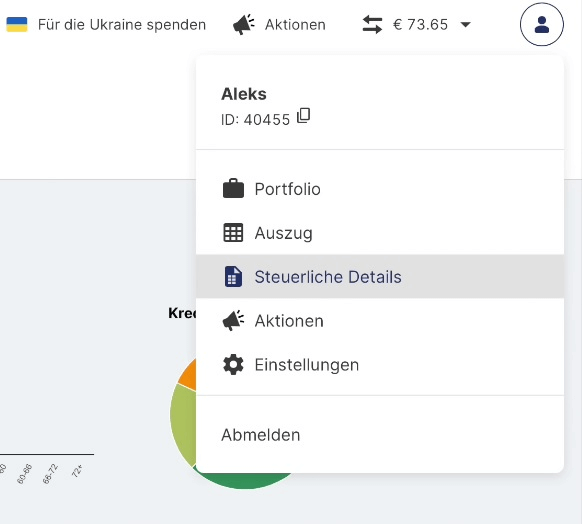

Leider sind nicht alle Änderungen positiv: Mintos ist jetzt verpflichtet, eine Quellensteuer je nach Herkunftsland zu erheben. Für deutsche Anleger ist das kein Problem, da sie diese im Rahmen der Steuererklärung mit der Kapitalertragssteuer verrechnen können. Dennoch ergibt sich dadurch zusätzlicher Aufwand, der den ansonsten sehr simplen Vorgang eines P2P-Investments trübt.

Für deine Steuererklärung stellt dir der Anbieter – wie für P2P-Plattformen üblich – mit wenigen Klicks einen Steuerbericht aus. Dieses Dokument kannst du anschließend an dein Finanzamt weiterleiten. Gewinne aus Privatkrediten werden mit Abgeltungssteuer und Solidaritätszuschlag von insgesamt 26,3 Prozent plus eventuell Kirchensteuer belastet.

Sekundärmarkt

Der Verkauf von bereits laufenden Krediten an andere Anleger ist ein nützliches und oft lukratives Geschäft. Wer vorzeitig aus einem Investment aussteigen möchte (zum Beispiel, weil schnell Geld gebraucht wurde), kann hierzu den Sekundärmarkt nutzen.

Meine Mintos Erfahrungen: Lohnt sich Mintos 2024 noch?

Meine Mintos Erfahrungen bestätigen: Auch 2024 bietet der Riese unter den P2P-Plattformen noch attraktive Renditen! 12, 15 oder sogar 18 Prozent Zinsen sind bei einigen Krediten noch immer möglich.

Gleichzeitig haben die letzten Monate gezeigt, dass die Gefahren eines P2P-Investments sehr real sind! Zahlreiche Ausfälle während der Corona-Krise haben die Anleger einiges gekostet – auch, wenn die Rückholung durch das Unternehmen sehr lobenswert lief.

Wer also etwa Risiko nicht scheut und starke Zinserträge sucht, ist bei Mintos an der richtigen Adresse. Kannst du es dir hingegen nicht erlauben, dein Geld im schlimmsten Fall zu verlieren, solltest du dir lieber andere Investmentoptionen suchen.

Generell empfiehlt sich eine umfassende Diversifikation bei Investments in P2P-Kredite. Die einzelnen Darlehen sollten auf möglichst viele Anbahner und Länder verteilt sein. Auch eine Unterteilung in verschiedene Kreditarten (Konsumkredite, Geschäftskredite, Immobilien…) ist sinnvoll.

Dadurch verringert sich der Schaden, der im Falle eines Ausfalls entstehen kann. Setzt du diese Strategie für dein gesamtes Portfolio ein und investierst nur einen begrenzten Teil in P2P-Kredite, lässt sich das Risiko in der Regel gut verschmerzen.

Die Entscheidung, ob Mintos zu dir und deiner Anlagestrategie passt, kannst jedoch nur du selbst treffen! Möchtest du mit Mintos Erfahrungen machen, steht dir die Plattform mit hohen Zinsen und nicht zu unterschätzenden Risiken offen.

Wenn du bei Mintos investieren möchtest, dann benutze diesen Link und profitiere von meinem Mintos Bonus.

FAQ – Häufig gestellte Fragen zu Mintos

Aleks Bleck ist das Gesicht von Northern Finance und war schon mit 18 Jahren Aktionär, Kreditgeber und ETF-Investor. Sein Fokus liegt dabei auf P2P-Krediten und passiven ETFs. Aleks hat Northern Finance 2017 während seines BWL-Studiums in Lüneburg gegründet.

Den YouTube-Kanal baute er neben seiner Haupttätigkeit im Investment- und Corporate Banking auf, bevor er sich dann letztendlich Vollzeit auf Northern Finance fokussierte.

Die Versprechen des Berliner Start-ups Ride Capital waren groß: Anleger sollten 16x weniger Steuern in Deutschland auf das eigene Vermögen zahlen. Das sollte durch eine vermögensverwaltende GmbH ermöglicht werden. Auch wir von Northern Finance haben den Anbieter vor 2 Jahren interviewt und sehen uns daher in diesem Artikel konkret an, was Betroffene jetzt tun können […]

Der Broker-Markt ist hart umkämpft, aber zwei Anbieter haben sich an die Spitze gesetzt. Wir gehen der Frage nach: “Was ist besser, Scalable Capital oder Trade Republic?”. Dazu untersuchen wir das Angebot, die Kosten, Zusatzfunktionen und mehr. Und natürlich gehen wir auch auf die Nachteile und Probleme ein, die in den letzten Wochen für Schlagzeilen […]